Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

3 #1 22/05/2014 00h37

3 #1 22/05/2014 00h37

- zi_one

- Membre (2011)

- Réputation : 22

Bonjour à tous,

En cette période où le marché est plutôt bien valorisé, les bonnes affaires se font rares.

Etant toujours en phase de construction de mon portefeuille, et recherchant notamment des entreprises du secteur énergie, je vais vous présenter/comparer 2 sociétés qui opèrent toutes les deux dans le secteur du forage en mer, et qui ne sont pas loin de leur plus bas à 52 semaines

Présentation des sociétés :

Transocean PLC (RIG) fournit des services de forage en mer pour des puits de pétrole et de gaz dans le monde entier. La société assure les constructions des plateformes de forage en « eau profonde » ou en dur, mais aussi la gestion des plateformes.

Au 18 février 2014, ils possèdent ou ont eu des droits de propriété partiels dans 79 unités mobiles de forage en mer. La société a eu une flotte de 46 « high-specification floaters », de 22 « midwater floaters », et de 11 « high-specification jackups ». La société travaille pour des compagnies indépendantes ou contrôlées par des États.

Transocean Ltd. a été fondé en 1953 et compte 15 000 employés

Ensco PLC ( EVS)fournit luis aussi des services de forage en mer pour des puits de pétrole et de gaz dans le monde entier. La société offre également des services de gestion sur des installations possédées par des teirs.

La société possède et opère une flotte d’installation de forage en mer d’approximativement 74 installations, y compris 10 « drill ships », 13 installations semisubmersibles mobiles et 6 fixes/amarrées, et 45 « jackups ». Ses plates-formes de forage sont situées dans le nord et l’Amérique du Sud, le Moyen-Orient et l’Afrique, l’Asie Pacifique , et l’Europe et les régions méditerranéennes. . La société travaille pour des compagnies de pétrole et de gaz indépendantes ou d’Etats.

Ensco a été fondé en 1975 et compte 9 000 employés

Fondamentaux :

Voici une petite comparaison des chiffres fondamentaux :

On constate que le CA, l’Ebit, le RN et le FCF sont croissants pour ESV.

Pour RIG, le CA est croissant, l’EBIT « stable », le RN « chaotique », et le FCF plutôt décroissant (mais d’un bon niveau par rapport à ESV).

Ma préférence irait donc on à ESV

Endettement :

Sur les 3 dernières années l’endettement est en baisse pour les 2 entreprises, mais elle est plus marquée pour RIG que pour ESV.

Les couts de cette dette sont plus faibles chez RIG que pour ESV, mais ils sont plutôt croissants pour RIG alors qu’ils le sont un peu moins pour ESV.

ESV étant plutôt en croissance (nombre de plateforme), le recourt à l’endettement est plus important.

Il ne s’agit en effet dans les 2 cas pas d’entreprise à Capex light et elles nécessitent des moyens importants

Ratios de rentabilité :

Voici une petite comparaison des indicateurs de rentabilité :

Coté rentabilité, les marges (brute et bénéficiaire), le ROA et le ROE sont supérieurs pour ESV et ont plutôt une tendance croissante.

En revanche le CROIC est bien meilleur pour RIG, et le ROIC est équivalent.

Là encore ma préférence irait à ESV.

En revanche si on se réfère aux critères d’IH pour détecter une entreprise remarquable (= celles qui maintiennent chaque année un ROE > 15% et un ROIC > 10% et un CROIC > 10%), il est clair qu’aucune des 2 ne passent les tests avec succès.

J’en profite au passage pour indiquer que Morningstar qualifie les 2 sociétés de narrow moat (NB : j’ai d’ailleurs été surpris de voir le nombre de comparables sur leur site, je pensais que peu d’entreprises avaient le moyen de se lancer dans ce type de marché, mais derriere Seadrill, les 2 entreprises font parties des plus grosses du marché)

J’aurais donc tendance à dire que le business est meilleur ou mieux géré chez ESV que chez RIG.

Ou tout simplement cela vient-il du fait que ESV et plus récent que RIG, d’où une plus grande croissance, des équipements plus récents et donc plus performants …. ?

Dividende et taux de distribution :

Au cours actuel (41,7 pour RIG et 50,47 pour ESV), le rendement sur dividende est de 5,4% pour RIG et de 5% pour ESV ce qui est plutôt très correct.

Mais ce dividende est-il perenne ?

Si on regarde le ratio de dividende sur free cash flow ci-dessous,

on constate qu’il est majoritairement au dessus de 100% pour ESV ce qui est un très mauvais point. Cela dit le FCF est en croissance et pourrait bientôt couvrir ce dividende, mais cela repose donc sur une hypothèse de croissance.

Pour RIG le dividende est récent et sauf en 2013, était couvert par le FCF, la pérennité semble donc meilleure pour RIG

Valorisation :

J’ai tenté une rapide valorisation avec Xlsvalo :

Les comparables sont les mêmes pour les 2 entreprises à savoir Seadril ( SDRL), Noble (NE) et bien sur Ensco (ESV) et Transocean (RIG).

Le type d’industrie choisi est « Petroleum (Producing) »

Sans croissance, j’obtiens une valorisation de 63,3 € pour RIG et de 64,6 pour ESV

Avec une croissance de 5%, j’obtiens une valorisation de 62 € pour RIG et de 63,7 pour ESV.

Pour les 2 sociétés, la méthode DCF « plombe » les valorisations. Si on ne garde que les comparables et l’historique, les 2 valorisations ressortent presque identiques à 72€

A titre de comparaison indicatif les valos de Morningstar et elles sont les suivantes :

Quel que soit le scénario utilisé, on a donc une décote d’au moins 20% pour chacun des titres

Mais le discount semble un peu plus important pour RIG que pour ESV mais ils sont relativement

Le cours :

ESV est à 5,5% de se non plus bas à 52 semaines (21% du plus haut), contre 8.5 pour RIG (25% du plus haut), on est même dans les 2 cas, près du plus bas à 2 ans

ESV :

RIG :

En revanche sur plus long terme, RIG est sur ses plus bas depuis 10 ans, et à part entre 2002 et 2004 on n’est quasiment jamais passé en dessous des 40$. Ce n’est pas le cas pour ESV pour lequel on serait plutôt sur une tendance croissante sur 5 ou 10 ans

A noter dans les 2 cas l’énorme plongeon du cours en 2008. On est clairement sur des secteurs sensibles et cycliques, et il faut pouvoir tolérer une volatilité importante pour ces titres. Il est aussi possible d’en profiter pour renforcer dans les creux si on est toujours confiant sur le titre !

Et vous quel est votre avis sur ces 2 sociétés ? Avez-vous une valorisation différente.

Achèteriez vous l’une ou les 2 sociétés, ou aucune ?

Déontologie : Je n’ai pas d’actions dans les sociétés nommées dans cet article, mais elles sont dans ma watchlist.

Au plaisir de lire vos commentaires

A bientôt

Mots-clés : ensco, esv, forage, mer, pétrolier, rig, transocean

![]() Hors ligne

Hors ligne

#2 22/05/2014 06h34

- rocambole

- Membre (2012)

- Réputation : 228

Bonjoir,

Merci pour l’analyse, a mon avis il y a une coquille dans vos chiffres de valo avec croissance de 5%

Cdt,

![]() Hors ligne

Hors ligne

#3 03/10/2014 16h17

- chris76

- Membre (2010)

- Réputation : 18

Intéressante comparaison…forte baisse depuis…et Ensco valeur libellée en $ est éligible au PEA…

une autre valeur à considérer…Noble ?

Noble Corp.: Safest Offshore Driller With Sustainable 7% Dividend Yield

Dernière modification par chris76 (06/10/2014 15h53)

![]() Hors ligne

Hors ligne

#4 15/01/2015 11h56

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Je m’intéresse également à Ensco et au secteur des sociétés de forage en mer en général.

Cet article résume bien la thèse bullish : Ensco PLC: Valuation And Financial Strength Make It A Compelling Buy.

Ensco paraît un plus solide que Transocean pour supporter des prix bas prolongés : flotte plus récente, endettement moins élevé, payout du dividende moins élevé (même si le rdt sur dividendes actuel flirte avec les 11% tellement le cours a chuté).

Comme la plupart des sociétés de forage en haute mer, Ensco décote maintenant fortement ses capitaux propres (0,56 fois ses CP) et affiche un multiple de profit 2014 ridicule (moins de 5 fois les profits).

Mais nous savons que ces profits chuteront brutalement si les prix du pétrole se maintiennent à ces niveaux pendant une période prolongée.

[il y a une erreur de ticker sur Noble, NE au lieu de NBL]

Évolution des cours de bourse des sociétés de forage en haute mer :

Les multiples de PER se sont fortement compressés pour Ensco, Transocean et Seadrill :

Même chose pour le Price to Tangible Book Value :

Le ratio dettes / fonds propres de Ensco est meilleur que Transocean ou Seadrill :

Avec la baisse des cours, les rdt sur dividendes atteignent des niveaux stratosphériques (mais des coupes sont quasi-certaines, spécialement sur Seadrill et Transocean) :

Les acteurs sont quasiment de la même taille :

Les risques

1) Actuellement, acheter une société de forage en haute mer, c’est ni plus ni moins qu’un gros pari sur une remontée des prix du pétrole.

2) Les décotes sur capitaux propres doivent être tempérées, car dans un contexte de surcapacité, les flottes vont perdre de leur valeur.

2) Ensco n’est pas un acteur majeur et je ne vois pas de moat ?

![]() Hors ligne

Hors ligne

#5 15/01/2015 13h08

- Xavs

- Membre (2014)

- Réputation : 0

Bonjour,

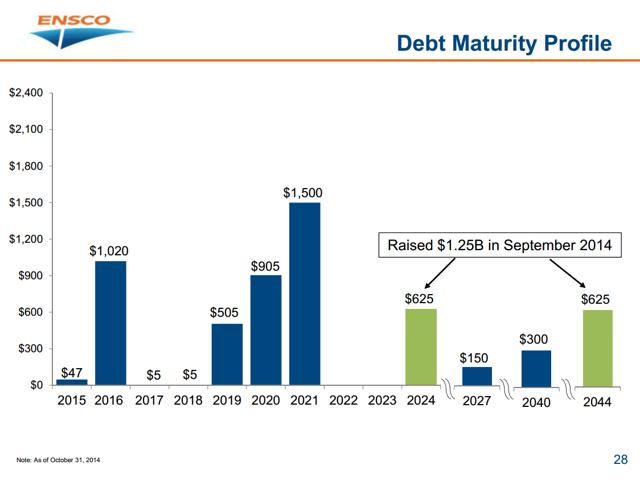

Je pense qu’il y a un critère important à mesurer sur ces investissements dont le scenario est "le pétrole va remonter", a quelle date il y a des grosses échéances de dettes ?

Chacun peut avoir son avis sur le fait qu’il y a remontée (ou pas), ce qui est important de mesurer c’est à quelle échéance la société ciblée va être en difficulté pour rembourser ses dettes (si le cours du pétrole n’est pas remonté), plus la date est éloignées, plus le risque de l’investissement est limité.

Je ne sais pas si ces infos sont accessibles sur les sociétés dont vous parlez.

![]() Hors ligne

Hors ligne

#6 15/01/2015 18h02

- Q2000

- Membre (2011)

Top 50 Actions/Bourse - Réputation : 146

Après si on juge qu’il y a une très forte décote sur actif et que l’on cherche des flux de revenus

=> il y a aussi les obligs qui ont pas mal chutées

Par exemple la Transocean 2038 6,8% (USD) avec nominal 1k$ traite à 75%

=> mais pour adoucir la fiscalité le top c’est de pouvoir le faire via une socité à l’IS

![]() Hors ligne

Hors ligne

#7 16/01/2015 10h01

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Xavs a écrit :

Je ne sais pas si ces infos sont accessibles sur les sociétés dont vous parlez.

Pour Ensco il y a une échéance en 2016, mais gérable, car la société à une facilité de crédit de 2 $Md et les Capex vont drastiquement diminuer :

Un analyste de la SG estime que le secteur est un value trap, sauf peut-être Ensco :

Edward Muztafago a écrit :

We are concerned that another leg down in dayrates remains, and that the lower spending outlook for 2015 will have more tangible ramifications for the shorter cycle jack-up market. We have lowered our dayrate assumptions for both floaters and jack-ups further. We are sticking to our outlook for depressed offshore driller multiples, as we do not believe sufficient drivers for multiple expansion will occur in 2015. We expect offshore drilling stocks to largely be value traps in 2015, and the recent rally may be driven by short covering that has caused shares of some offshore drillers to become overvalued…

We maintain our Hold on Rowan and Noble. We believe the companies are among the higher quality names in the subsector. Sufficient staying power exists for both to survive the oil services malaise that the industry is faced with. However, no driller will be immune from deteriorating fundamentals, and we expect the fundamental outlook to largely be in the driver’s seat over the next 12 months.

Edward Muztafago a écrit :

We struggle a bit with the Street’s treatment of Ensco shares. The stock has been hit hardest among shares in the subsector. However, even with our reduced dayrate assumptions, including those for jack-ups, Ensco still appears to be in the best financial shape. The company should be able to meet its upcoming debt maturities, and even increase its dividend modestly in 2016 if it chooses to do so. This can be said by few other drillers, sans Rowan (RDC), even when looking outside of our coverage.

While fundamentals may dictate over the next 12 months, we would expect the Street to eventually recognize the earnings potential and balance sheet strength of Ensco, something we do not think is currently reflected in the shares. Ensco multiples have gone from being a premium to peers, to now trading at around a -20% relative discount. We would expect Ensco valuations to recover as long as Ensco executes over the next 12 months, and this should drive better relative performance for the stock.

Source : Offshore Drillers: Beware the Value Traps - Stocks to Watch - Barrons.com

![]() Hors ligne

Hors ligne

#8 16/01/2015 12h53

- reinanto54

- Membre (2010)

Top 10 Obligs/Fonds EUR - Réputation : 103

Xavs a écrit :

Bonjour,

Je pense qu’il y a un critère important à mesurer sur ces investissements dont le scenario est "le pétrole va remonter", a quelle date il y a des grosses échéances de dettes ?

Chacun peut avoir son avis sur le fait qu’il y a remontée (ou pas), ce qui est important de mesurer c’est à quelle échéance la société ciblée va être en difficulté pour rembourser ses dettes (si le cours du pétrole n’est pas remonté), plus la date est éloignées, plus le risque de l’investissement est limité.

Je ne sais pas si ces infos sont accessibles sur les sociétés dont vous parlez.

Bonjour,

Je vous invite à lire le 10Q, note 10 - Debt accessible sur le site de transocean.

En 2015, 300 M$

2016: 1Md$

2017: 1.15Md$

2018: 2Md$

La dette est assez bien étalée dans le temps.

Hier, le nouveau rapport concernant l’utilisation de leur flotte est parue. Les tarifs sont en baisse de 10-20%.

![]() Hors ligne

Hors ligne

#9 19/02/2015 10h20

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Sur SeekingAlpha, l’auteur Fun Trading fait un bon travail de suivi de la flotte d’Ensco.

D’après la publication du 17/02, Ensco Plc: Complete Fleet Status Analysis On February 17, 2015, voici les principaux changements :

Fun Trading a écrit :

Ensco released today its new fleet status, and it is time to look again at what has changed, since the last month fleet status:

The Drillship Ensco DS3 (BP/US GoM), had a small day rate reduction to the high 400’sK/d from the low 500’sK/d. Probably due to the 8 days at 0 rates in 1Q15.

The semi-submersible Ensco 8502 experienced unplanned downtime with Talos in US GoM. 30 day contract left to be eventually transferred to another location. The day rate was $352k/d.

The four semi-submersibles Ensco 6001, Ensco 6002, Ensco 6003 and Ensco 6004 are still working for Petrobras without any problem or re-negotiation until now. This is a good news after the recent announcement made by Seadrill (NYSE:SDRL) regarding the West Taurus and the West Eminence in Brazil.

The JU Ensco 86, is working for Century in GoM ($72k-5/15) received a 3-month contract. The rig was available last month.

The JU Ensco 87, will work for Arena in GoM ($75K-5/15). It received a 2-month contract.

The JU Ensco 70: The company indicates that the contract has been voided due to delays. It was a contract with Maersk at a $165K/d in UKNS.

The JU Ensco 101, got a few-month contract extension with BP n UKNS. Part, is due to some shipyard times until 3/15.

The JU Ensco 120, got a 6-month contract extension with Nexen in UKNS.

The JU Ensco 56, had a 2-month reduced contract with Petermina. The initial contract was until 7/15 at $115k/d reduced to 5/15 at the same day rate.

The JU Ensco 67, had a 13-month reduced contract with Petermina. The initial contract was until 3/16 at $135k/d reduced to 5/15 at the same day rate.

The Ensco 5001, Ensco 90 and Ensco 58 are officially for sale (7 rigs for sale in total.)

Nothing has been indicated about the Drillship Ensco DS-10 scheduled to be delivered in 3Q15. ESV has not secured a long-term contract for the rig and will have to delay delivery soon.

L’auteur conclut que :The offshore drilling sector is really struggling, right now. The last company fleet status is another proof that the recent crashing oil price had a tremendous negative effect on the oil industry as a whole. Mais je trouve qu’au contraire, la flotte tient bien, avec plusieurs extensions de contrat et des réductions tarifiaires mineures.

Comme lui je m’attends à une coupe du dividende et ce serait une bonne chose.

![]() Hors ligne

Hors ligne

#10 19/02/2015 11h35

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

InvestisseurHeureux a écrit :

Comme lui je m’attends à une coupe du dividende et ce serait une bonne chose.

Dans ce sens Transocean a annoncé hier une coupe de 80% de son dividende passant de 3 à 0.6 $ avec à la clef une baisse de presque 7%. Néanmoins le rendement reste correct malgré la coupe à 3.4 %

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

#11 22/02/2015 23h29

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Cet article sur SeekingAlpha reprend ce que j’avais mis dans la newsletter consacrée à Ensco, en plus détaillé : Profiting From The Rise Of Oil: The Thesis On Ensco PLC.

Summary

- Rated number one in customer satisfaction in the past 5 years. This reputation will lead to more customers and more contracting backlog in the future.

- More undervalued than the entire offshore oil industry on the basis of EV/EBITDA, P/E and P/B. Lower debt/equity than all competitors as well.

- CAGR of 24.33% in the past decade. Management has shown exceptional skills of growing earnings for shareholders and will continue to do so in the future.

- When the price of oil rises in the future, ESV shareholders will profit. The time to buy is now while the price is at historical lows.

Mais comme je l’indiquais dans la newsletter, investir sur Ensco, c’est avant tout acheter la remonté du pétrole, il n’y a pas d’analyse compliquée à faire :

![]() Hors ligne

Hors ligne

#12 23/02/2015 18h31

- Dioup

- Membre (2014)

- Réputation : 0

A priori ensco est basé légalement à Londres donc est éligible pea si j’ai bien compris ? Je crois qu’elle est cotée au nyse principalement mais également à Francfort.

Je compte en acheter prochainement. Petite remarque amusante si google finance est exact, le cours est au même niveau qu’en 1980!

![]() Hors ligne

Hors ligne

#14 23/02/2015 19h34

- jeanluk01

- Membre (2013)

- Réputation : 1

Je suis depuis quelques semaines RIG (Transocéan). Merci d’avoir attiré mon attention sur le cas d’Ensco qui me semble intéressant à creuser…

En passant j’ai une petite question: que penser de l’entreprise de services pétroliers Halliburton (HAL) qui a perdu 50% de sa valeur. Certes, son dividende est faible (1,67%) tout comme son PER (10) cependant sa situation financière semble solide…

![]() Hors ligne

Hors ligne

#15 24/02/2015 11h25

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Dioup a écrit :

A priori ensco est basé légalement à Londres donc est éligible pea si j’ai bien compris ? Je crois qu’elle est cotée au nyse principalement mais également à Francfort.

Tout est expliqué dans la newsletter consacrée à Ensco.

Dioup a écrit :

Je compte en acheter prochainement. Petite remarque amusante si google finance est exact, le cours est au même niveau qu’en 1980!

En effet :

RBC Capital Markets est plus pessimiste que Morningstar (qui évalue Ensco à $39) et évalue Ensco à seulement $27 :

RBC Capital Markets a écrit :

Investment summary

ESV is rated Sector Perform. Offshore fundamentals continue to weaken in the floater market, which we believe creates a challenging environment for stock performance.

Near-term catalysts are fairly limited, in our view

• Rig contract repricing is the most ubiquitous catalyst for offshore drilling stocks. In the current market environment, demand for floaters continues to decline resulting in lower utilization and dayrates.

• Solid execution and cost control remain an ESV-specific catalyst and have been a key source of generating upside to quarterly consensus EBITDA estimates.

Risks to our thesis

• The primary risk to our thesis is that demand falls more than expected for floating rigs, causing further dayrate and utilization deterioration.

Valuation

Our price target is $27 or 8x our 2016 EBITDA estimate. Offshore drilling multiplies tend to range from 5-8x over the course of the cycle. We apply an above average multiple to 2016E earnings given our view that it is likely to be close to a trough year for the market.

![]() Hors ligne

Hors ligne

#16 26/02/2015 09h03

- yosemite

- Membre (2012)

- Réputation : 54

Publication des résultats Q4 et full year :

ensco plc reports fourth quarter and full year 2014 results

Fourth Quarter Non-Cash Goodwill and Asset Impairments Totaling $3.9 Billion

Cash From Operating Activities of $546 Million in Fourth Quarter and $2.1 Billion for Full Year

Dividend Reduced to Improve Capital Management Flexibility

Expense Management Plans Are Being Implemented to Address Current Market Challenges

#1 in Total Customer Satisfaction for Fifth Consecutive Year

Improved Full-Year Operational Performance

To improve capital management flexibility in light of the market downturn, Enscos Board of Directors declared a $0.15 cash dividend per Class A ordinary share payable on 20 March 2015, a $0.60 reduction from the prior level. The ex-dividend date is expected to be 5 March 2015 with a record date of 9 March 2015.

Note : 202 actions ESV dans le portefeuille

![]() Hors ligne

Hors ligne

#19 28/02/2015 13h48

- Kipett

- Membre (2015)

- Réputation : 0

La coupe du dividende rend elle toujours le titre interressant?

![]() Hors ligne

Hors ligne

#20 28/02/2015 14h49

- GM

- Membre (2011)

- Réputation : 32

AMHA qu’un dividende soit coupé en 2 ou multiplier par 2 n’augmente pas la valeur de l’entreprise.

Pour Ensco, sans maîtriser le sujet, j’aurai tendance à trouver cela raisonnable par rapport au prix du pétrole.

Doit on préférer une entreprise qui s’endette et se ruine pour maintenir un dividende ?

![]() Hors ligne

Hors ligne

#21 28/02/2015 18h48

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Pour ma part je pense solder ma position à perte.

Non pas à cause du dividende, mais parce que la situation est pire que je l’anticipais.

J’avais bien indiqué dans la newsletter consacrée à Ensco que le business était "pourri" : concurrentiel, cyclique et capitalistique.

Néanmoins, je pensais qu’il suffisait que le pétrole remonte d’ici 1-2 ans pour faire une bonne opération.

Je n’en suis plus sûr. Il y a un réel déséquilibre entre la demande (qui baisse) et l’offre (qui augmente avec l’arrivée de nouvelles plateformes, dont la construction a été initiée en 2011-2012).

Le management a l’honnêté de préciser que, pour les sociétés de forage, cette "crise" est pire que celle de 2009.

Même si c’est du non cash, les dépréciations de ce trimestre sont colossales :

$3.9 billion total non-cash impairments

– $3.0 billion goodwill

– $925 million asset

![]() Hors ligne

Hors ligne

#22 02/03/2015 13h48

- ThomasAurlant

- Membre (2014)

Top 50 Crypto-actifs

- Réputation : 36

“INTP”

Un article relativement intéressant sur Seeking Alpha.

Je partage le point de vue de l’auteur sur le manque de visibilité du management et la mauvaise habitude de jouer au yo-yo avec les dividendes.

J’ai failli entrer sur la valeur début janvier, mais je considérais qu’elle pouvait encore baisser. J’ai donc plutôt choisi une petite ligne de Maurel&Prom, pour ma part spéculative. Le seul intérêt que je vois sur ce type d’entreprise, c’est leur très forte corrélation avec le prix du pétrole. Une manière différente de trader (et je parle bien de trading ici et non pas d’investissement) le prix du baril autrement qu’avec des produits dérivés.

Aristofanis Papadatos, Aristofanis Papadatos (269 clicks)

Oil & gas, portfolio strategy, value

Profile| Send Message| Follow (539 followers)

Evaluating Ensco’s Dividend Cut

Mar. 2, 2015 12:03 AM ET | About: Ensco PLC (ESV)

Disclosure: The author is long ESV. (More…)

Summary

Ensco plunged 8% after its earnings release even though it beat analysts’ estimates by a wide margin.

The sell-off was caused by management’s surprising decision to cut the dividend by 80%, from $3.0 to $.060.

The article discusses the repercussions of the dividend cut.

Ensco PLC (NYSE:ESV) reported its Q4 results last week, beating analysts’ estimates by a wide margin (EPS $1.68 vs. expected $1.36) but writing off almost $4 B of goodwill plus assets, which is a huge amount given that the adjusted annual earnings were $1.5 B. Even worse for the shareholders, the company slashed its dividend by 80%, from $3.0 (11% dividend yield) to $0.60 (2.2% dividend yield). As the dividend was a great plus of the stock, the article evaluates management’s decision to drastically cut it.

First of all, many analysts were surprised by this move, as earnings are more than sufficient to support the previous dividend. To be sure, Ensco earned more than double the amount of the previous dividend in 2014 ($6.47 vs. $3.00) and is expected to earn $4.49 in 2015, which would be sufficient to support that dividend. Nevertheless, the management decided to slash it much earlier than expected in order to preserve capital for the severe downturn of the entire off-shore drilling sector.

The dividend cut is obviously very detrimental to the shareholders, who were generously rewarded while waiting for the turnaround of the sector to materialize. Receiving an approximate 10% dividend while waiting for the stock to rebound is completely different from getting paid a mere 2% while wondering when the sector will turn around. Therefore, the 8% plunge of the stock after the earnings release was fully justified and resulted fully from the dividend cut, not earnings.

Another conclusion to be drawn is that the management has a very poor outlook for future earnings. No management wants to disappoint its shareholders by drastically cutting the dividend if it believes that the business will rebound in 1-2 years. Therefore, the shareholders should realize that the next few years will probably not be rosy for the company, at least as per the management’s view.

An even worse repercussion is that management proved absolutely incompetent to forecast the near-term outlook of its business. To be sure, it was just a year ago when management boosted the dividend by 33%, from $2.25 to $3.00, and boasted that it was the only stock with such a high dividend yield and low payout ratio. Moreover, it was just 2 quarters ago when management confirmed its commitment on the $3.00 dividend. Thus it enticed many investors to purchase the stock for its high dividend yield and a few months later it cut the dividend by 80%. Serious managements raise the dividend slowly every year instead of performing spectacular boosts first and aggressive cuts later because many investors, retail and institutional, rely on that income.

Unfortunately for the shareholders, a management that is wrong on the near-term outlook of its business is condemned to make fatal investment mistakes, such as investing in new capacity at the top of the business cycle and preserving its cash at the bottom of the cycle. This is what the management of Ensco has done and that’s why it wrote off the extreme amount of $4 B (about 4 times next year’s expected earnings) in just one quarter and has reduced the book value by 35% (!), from $54.7 per share to $35.5 per share in the last 12 months. To make things worse, in the last conference call, the management stated that it expected the down-cycle to last for about 2 years, whereas at another point it stated that it expected the down-cycle to last for many years.

Ironically, management’s incompetence in forecasting the outlook of its business can constitute the main hope for the shareholders. As the management tends to follow the herd, its recent decision to preserve excess capital may indicate that the sector is approaching bottoming conditions. To be clear, due to the excessive supply of new oil rigs, one should not expect a strong rebound of the sector. On the other hand, thanks to the massive retirement of old rigs and great reductions in building new ones, the sector may start to slowly rebound from 2016.

Unfortunately for the shareholders, the market proved much smarter than common-sense investors for one more time. When the stock was trading around its high 8 months ago, investors considered the stock extremely cheap, as it was trading at a P/E=8, with a 6% dividend yield. However, it turned out that the market had good reasons for valuing the stock so cheaply, as the stock has lost 50% since then and the dividend was just cut by 80%. Therefore, we should never forget the wise words of Peter Lynch: when a cyclical stock trades at a very low P/E and invests in new production capacity, there are great chances that it is near the top of its business cycle. The fastest way to lose 50% of one’s capital is to purchase a cyclical stock at that point.

Source: Evaluating Ensco’s Dividend Cut

![]() Hors ligne

Hors ligne

2 #23 02/03/2015 23h08

2 #23 02/03/2015 23h08

- stef

- Membre (2011)

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 86

ThomasAurlant a écrit :

Un article relativement intéressant sur Seeking Alpha.

Je partage le point de vue de l’auteur sur le manque de visibilité du management et la mauvaise habitude de jouer au yo-yo avec les dividendes.

Au contraire, je trouve l’article sévère pour ne pas dire plus .

A sa lecture on pourrait croire qu’il s’agit d’un titre de type Danone mais il s’agit un titre de secteur cyclique dont le sous-jacent -le pétrole - a vu son prix divisé par plus de 2 en 6 mois

je reprends les propos :

An even worse repercussion is that management proved absolutely incompetent to forecast the near-term outlook of its business. To be sure, it was just a year ago when management boosted the dividend by 33%, from $2.25 to $3.00, and boasted that it was the only stock with such a high dividend yield and low payout ratio. Moreover, it was just 2 quarters ago when management confirmed its commitment on the $3.00 dividend.

Reprocher au management de ne pas avoir d’avoir prévu la chute du pétrole me parait très léger. Qui l’avait prévu ? En fin aout -début septembre, le pétrole était légèrement en dessous de 100$. Maintenir le dividende à 3$ paraissait cohérent .

Autant je comprends le fait qu’un actionnaire en recherche de dividende vende, autant j’apprécie la réaction du management qui estime qu’en 6 mois on est passé d’une brise à une grosse tempête.

En cas de tempête, on enlève le spi et on met la petite voile (avec 4 mesures dont la réduction du dividende pour préserver le cash), on informe l’équipage que l’on n’a pas de visibilité sur le court-moyen terme (write off du good will : respect d’une règle comptable que parfois d’autres sociétés feraient bien de respecter) même si il est vrai ils ont sans doute bien chargé la barque.

Quand il y a tempête, le cash est souvent le nerf de la guerre dans un secteur concurrentiel. Cela peut être aussi l’occasion d’acheter à vil prix des actifs ou un concurrent en fin de sortie de crise. On lira alors un article (peut être du même auteur…) sur le génie du management de l’entreprise.

Actionnaire au sein de mon PEA, depuis janvier, de Ensco que j’ai découvert grâce au forum, je ne recherche pas spécifiquement les dividendes; mon approche est plutôt long terme.

J’aime ce genre d’entreprise où le management a une réelle qualité de transparence et a de la réactivité dans les 2 sens (quand cela va bien et quand cela va moins bien).

Et puis n’oublions pas que le résultat de Q4-2014 (hors impairment)= Q3-2014 (ce ne sera certainement pas le cas en 2015). Avec de plus un price to book < 0.7, si je n’avais pas acheté en janvier, j’investirais maintenant.

Quant à l’auteur de l’article, je reste persuadé qu’il serait plus à l’aise dans les fabricants de yaourt.

Dernière modification par stef (02/03/2015 23h46)

![]() Hors ligne

Hors ligne

#24 03/03/2015 10h10

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

J’ai soldé hier à l’ouverture.

Je n’avais pas mesuré que les navires semi-submersibles ou de forage, quand ils n’étaient pas loués, avaient tout de même un coût de maintenance/équipage important.

De fait, la baisse des prix du pétrole et de la demande ne représente pas seulement un manque à gagner, mais a un coût et le temps joue contre nous, ce qui est contraire à ma logique buy & hold.

C’est dommage, car c’est grisant de se dire que l’on possède des plates-formes pétrolières !

![]() Hors ligne

Hors ligne

#25 03/03/2015 12h02

- ThomasAurlant

- Membre (2014)

Top 50 Crypto-actifs

- Réputation : 36

“INTP”

Je suis d’accord avec vous Stef, l’auteur de l’article demande de la sécurité et des prévisions impossible à faire.

Ceci dit, cela met encore plus en avant le caractère spéculatif d’un investissement dans ce type de société.

Pour en revenir aux dividendes, la société pourrait tout aussi bien proposer un dividende beaucoup plus faible, mais en croissance régulière quelles que soient les conditions du marché. C’est la preuve d’une gestion prudente, plutôt que de passer de 10 à 2% au gré du vent.

Cependant, votre exemple maritime est tout à fait valable, un bon capitaine sait réduire ou augmenter la voilure lorsque la météo le demande. Un paquebot garde cependant plus ou moins sa vitesse de croisière…

Dans une vision de pure trading, il y a sans doute quelque chose à tirer d’Ensco, mais en suivant clairement un plan et une stratégie mûrement réfléchie. Ce qui ne convient pas aux investisseurs buy/hold évidemment.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “transocean, ensco, seadrill : sociétés de forage en mer décotées”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 33 | 15 687 | 15/08/2016 16h09 par Jef56 | |

| 23 | 10 490 | 30/01/2019 21h52 par stokes | |

| 150 | 49 604 | 03/01/2023 22h15 par Kab28 | |

| 5 | 3 817 | 05/03/2017 11h47 par InvestisseurHeureux | |

| 120 | 38 915 | 21/06/2022 13h42 par okavongo | |

| 41 | 6 412 | 31/05/2017 13h11 par loulou75015 | |

| 13 | 3 154 | 16/08/2016 20h07 par bessial |