Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#1 12/10/2015 10h36

- pvcorvisier

- Membre (2015)

- Réputation : 0

Bonjour

Je regarde depuis quelque temps les Assurance Vie qui offrent une gestion pilotée (avec choix d’un profil d’investisseur)

J’ai repéré AltaProfit qui semble avoir une offre sérieuse (gestion par Lazard), une certaine ancienneté et des résultats honorables.

Linxea avec son offre Freedom me laisse perplexe car l’offre est récente et les résultats (gestion Morningstar) semblent décevants.

Que pensent les possesseur de ces AV des performances ?

Avez vous d’autre AV à me conseiller (Internet ou non) qui proposent une gestion performante et raisonnable en frais ?

Merci

Message édité par l’équipe de modération (13/10/2015 17h11) :

- modification du titre ou de(s) mot(s)-clé(s)

Mots-clés : assurance vie, assurance-vie, gestion automatique, gestion pilotée, gestion, pilotée

![]() Hors ligne

Hors ligne

#2 12/10/2015 20h43

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Pvcorvisier,

pourriez-vous détailler les raisons qui vous dirigent vers une gestion pilotée (gestion qui vous orientera vers des fonds aux frais de gestion importants) ?

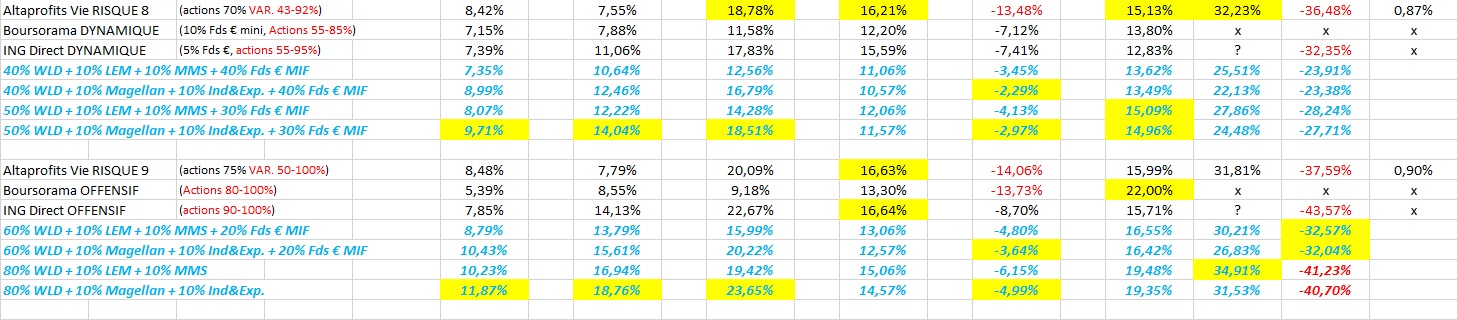

Regardez un peu ces graphiques de performance de la gestion Lazard (risque 9 et carte blanche) puis celle d’un simple tracker large (aux frais minimes).

Pas certain que la gestion pilotée présente beaucoup d’intérêt.

Il est peut être plus simple (et surtout beaucoup moins coûteux en frais) d’acheter mensuellement un simple tracker.

Cdt,

Frédéric

![]() Hors ligne

Hors ligne

#3 23/12/2015 08h46

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Voilà un récapitulatif des performances des gestions pilotées sur les contrats le proposant..jpg)

.jpg)

Même si les performances passées ne signifient pas grand chose pour le futur, on s’aperçoit assez vite que la gestion Lazard Frères est plutôt efficace…

![]() Hors ligne

Hors ligne

1 #4 07/01/2016 14h14

1 #4 07/01/2016 14h14

- Elliotan

- Membre (2015)

- Réputation : 5

Bonjour,

En ce qui concerne la gestion pilotée chez Linxéa les frais de 0.2% sont prélevés sur l’ensemble de l’assurance, fonds euros inclus.

Chez Altaprofits, les frais de 0.24% ne concernent que les unités de compte.

Cela peut avoir son importance…

![]() Hors ligne

Hors ligne

#5 07/01/2016 17h55

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

M.erci Elliotan de cette précision intéressante.

![]() Hors ligne

Hors ligne

#6 12/01/2016 16h56

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

Comme prévu je trouve comme prévu que ces gestions pilotées sont peu utiles :

- Lazard frère depuis début septembre 2006 : 46%

- MSCI World Net return depuis début début 2006 : 76%

(effectivement MSCI France Large : -12%)

Maintenant, au 31 octobre sur 5 ans le MSCI world a fait 68% (net return)

Ca bat tous les mandats offensifs. Ils font entre 28% et 58%.

Mais de toutes les façons, ils n’ont aucune chance. Le frais d’un fonds c’est 2% en moyenne. On ajouter 1% de frais pour d’assurance vie. C’est trop difficile de rattraper 3% chaque année !

Bien à vous

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#7 12/01/2016 17h54

- stokes

- Exclu définitivement

- Réputation : 284

Bonsoir,

Je ne sais pas si les contrats multisupports sont tous avantageux pour le souscripteur, mais ils sont vraiment la vache à traire des assureurs : derrière les vocables savants "prudent","défensif", "offensif" et pourquoi pas "belliqueux" se dissimule une quarteron de parasites qui se payent sur la bête : frais d’entrée, frais d’arbitrage, frais des gestion des fonds, frais de gestion du contrat….certains de ces frais étant récurrents quelle que soit l’évolution à la hausse ou à la baisse des sommes investies.

Le souscripteur prend tous les risques et l’assureur ramasse la monnaie chaque année, beaucoup plus de monnaie que sur les bons vieux contrats en €.

Dès lors, il n’est pas surprenant que la performance de long terme de ces contrats soit inférieure à celle des indices de référence comme le note fort justement Fructif.

![]() Hors ligne

Hors ligne

#8 12/01/2016 17h57

- Evariste

- Membre (2015)

- Réputation : 133

Et là où les assureurs ont été malins, c’est que pour les nouveaux fonds euros qui intègrent une part d’immobilier et qui ont un taux alléchant (type NETISSIMA mais ce n’est pas le seul), l’assureur oblige à détenir un certain pourcentage de la valeur du contrat en UC (typiquement 20%) …

![]() Hors ligne

Hors ligne

#9 12/01/2016 18h36

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

> Fructif

- Lazard frère depuis début septembre 2006 : 46% (en risque 9)

- Lazard frère depuis début septembre 2006 : 108% (en "carte blanche")

- MSCI World Net return depuis début début 2006 : 76%

Je suis d’accord, les frais sont importants, mais il faut reconnaître que leurs performances sont loin d’être ridicules… Pour quelqu’un ayant son PEA plein, ou pour quelqu’un souhaitant optimiser une transmission (en capitalisant), ce choix se défend…

![]() Hors ligne

Hors ligne

1 #10 24/02/2016 11h22

1 #10 24/02/2016 11h22

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

toutes les performances pour 2015 des contrats AV en gestion pilotée ont été publiées…

En voilà un petit récapitulatif.

En 2015 :

MSCI World : - 0,32 %

SP500 Total Return : 1,19 %

FTSE 100 : - 1,13 %

Stoxx 600 NR : 9,60 %

LYXOR UCITS ETF MSCI WORLD D EUR : 10,35 %

Lyxor UCITS ETF MSCI All Country World C-EUR (EUR) : 9,00 %%20-%20F%e9v%202016.jpg)

%20-%20F%e9v%202016.jpg)

Frédéric

Dernière modification par maxicool (24/02/2016 13h41)

![]() Hors ligne

Hors ligne

#11 24/02/2016 12h52

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

Je prendrais comme élément de comparaison, l’ensemble des indices en €.

Par exemple, le MSCI World en € a fait pratiquement 11% (gross return).

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#12 24/02/2016 13h40

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Oui, c’est vrai, Fructif.

Je vais l’ajouter.

![]() Hors ligne

Hors ligne

#13 24/02/2016 15h59

- Cupflip

- Membre (2016)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 99

Et à ce propos, Morning Star (Linxea) vient de faire un arbitrage aujourd’hui même.

Morning Star a écrit :

Réduction de l’exposition aux obligations souveraines

Nous réduisons l’exposition aux obligations souveraines sur l’ensemble des profils. Le taux sur l’obligation française à 10 ans est passé à 0,65%, celui sur l’obligation allemande à 10 ans à 0,26%. Nous pensons qu’à ces niveaux de taux, les rendements espérés sur cette classe d’actifs sont très bas et nous préférons réallouer le capital sur des segments plus attractifs de la poche obligataire et sur le fonds en euros.

Introduction d’une exposition au crédit d’entreprises (« Investment Grade » et « High Yield »)

L’aversion au risque a créé des opportunités d’achats sur les marchés de crédit. Les spreads de crédit sur la section « Investment grade » européen sont aux alentours de 1,5% et de 6% sur la partie « haut rendement ». Nous pensons que ces niveaux offrent des points d’entrée attractifs et offrent une compensation suffisante pour le risque de défaut et de liquidité associés à ces obligations. Nous effectuerons cette augmentation de manière graduelle sur le « haut rendement » et ajoutons pour l’instant 2% à 4% d’exposition suivant les profils de risque.

Remplacement du fonds Métropole par le fonds DNCA Value Europe

Le fonds Métropole a sous-performé dernièrement notamment à cause de son exposition aux entreprises des secteurs de la consommation cyclique, de l’énergie et des financières. De plus, ce fonds est plus concentré que ses pairs. Nous lui préférons le fonds DNCA Value Europe dont le portefeuille est mieux diversifié. De plus, la poche de liquidités de ce dernier est gérée de manière plus tactique, ce qui permet offre au gérant la possibilité de mieux protéger son capital en période de stress de marché.

Préférence pour la gestion active aux Etats-Unis

Le contexte de marché actuel est propice à la gestion active dans la mesure où nous observons de fortes disparités de performances entre des entreprises de différents secteurs d’activités ou de capitalisations boursières différentes. Dans ce contexte, nous avons augmenté le poids de la gestion active par rapport au fonds indiciel dans la poche actions américaines tout en conservant le niveau de la poche globale inchangé.

![]() Hors ligne

Hors ligne

#14 24/02/2016 15h59

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Maxicool,

Ca doit dépendre des sources (qui ne prennent pas exactement le même jour), mais Morningstar indique 11,1 pour le tracker Lyxor Monde et 11,3 pour le Amundi Monde (et effectivement 9 pour le all world).

PS : il faut faire attention à bien prendre en compte les dividendes du Lyxor World qui est distribuant

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#15 31/05/2016 11h59

- Ocram

- Membre (2016)

- Réputation : 0

Bonjour à tous,

Je viens de m’inscrire puisque je recherchais sur internet des avis sur yomoni,

je suis tombé sur ce forum, j’ai lu quelques posts qui m’ont conduit à cette discussion.

Fin de l’introduction.

Je ne comprends rien (ou presque) à tout ce que vous avez écrit…ETF c’est quoi ? CG c’est quoi ? …

Je cherche une assurance vie à souscrire puisque je ne suis pas satisfait de celle que j’ai.

Qu’est-ce que vous pouvez me conseiller ? où sinon est-ce que vous pouvez me conseiller des lectures qui pourrons m’aider à choisir tout seul ?

Actuellement nous avons (ma femme et moi) une assurance vie Vivaccio à la banque postale.

Je pense que c’est inutile de vous dire que ça ne marche pas très bien.

Nous l’avons souscrite en novembre 2011.

Aujourd’hui nous avons sur cette assurance à quelques euros près la même chose que nous aurions eu en laissant l’argent sur un LA.

À la limite ça aurait pu marcher un peu (jamais plus que 3% en tout cas). Le problème est la banque prend 3,5% sur chaque versement. Alors avant de gagner quelque chose il faut déjà récupérer ce que nous avons perdu dans le versement.

Bref, la situation actuelle est celle que j’ai dit: même chose que sur un LA.

Merci d’avance pour vos conseils éventuels.

Bien à vous

![]() Hors ligne

Hors ligne

#16 31/05/2016 12h08

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Ocram,

je suis conseille de parcourir ce topic :

(3/5) Assurance-vie : meilleur contrat d’assurance-vie ?

Notamment le post 57 en page 3…

N’hésitez pas si vous avez des questions :

- CG = Conditions Générales

- ETF = Exchange Traded Funds, soit des "trackers" répliquant des indices boursiers (un tracker CAC40 réplique l’indice CAC40, etc)

Concernant Vivaccio, c’est effectivement l’archétype d’une AV à éviter :

- frais élevés (voir ci-dessous)

- rendements très limités (1,80% en 2015)

- offre en UC inexistante (1 seule UC)

Frais sur versements : 3,00 %

Frais de gestion : 0,85% (Fonds Euros) et 1,20% (UC)

Frais d’arbitrage : 0%

Contrat multisupport (1 fonds Euros - 1 UC)

Vous devez regarder du côté des AV en ligne, SANS frais. Voir le topic ci-dessus.

Je peux vous envoyer par MP des documents généralistes sur les contrats AV, si vous le souhaitez.

Me contacter en MP.

Cordialement,

Frédéric

![]() Hors ligne

Hors ligne

#17 31/05/2016 12h10

- misteronline

- Membre (2015)

Top 50 Expatriation

- Réputation : 156

Bonjour,

Pour moi il faut regarder du côté de l’assureur Suravenir.

LinXea Avenir est par exemple un bon choix. Ou Digital Vie chez Altaprofits.

Voici une page sur les rendements des fonds euros 2016.

Palmares 2016 AV

Dans le forum vous trouverez également plein de bons conseils sur les avantages et inconvénients de chaque assurance-vie (présence d’ETF, frais sur Unités de Compte, etc…).

ETF : exchange traded fund ; il s’agit d’un fond robotisé (pas de gérant qui sélectionne des valeurs avec soin) ; les avantages sont les frais qui sont très bas par rapport à un fond, la transparence d’un ETF (sujet à discuter avec les ETF synthétiques, mais un ETF réplique un indice et vous reverse les dividendes, c’est assez facile à comprendre), les backtest long-terme qui montrent que moins de 1% des gérants battent le marché sur le long-terme, donc il vaut mieux un produit low-cost robotisé qu’un fond avec des gérants plein de frais car il faut payer les gros salaires.

A la bourse, un mec achète, un autre vend, les deux pensent faire une affaire. Jean Yanne.

![]() Hors ligne

Hors ligne

#18 31/05/2016 13h09

- Ocram

- Membre (2016)

- Réputation : 0

Merci beaucoup de vos réponses.

J’ai regardé vite fait ce qui concerne LinXea Avenir et d’autres similaire,

si effectivement le rendement est celui indiqué, mais il n’y a pas des frais de versement, c’est beaucoup plus intéressant.

Il suffit de dire, pour comparaison, que si le Vivaccio n’avait pas eu des frais de versement, même en gardant la même performance aurait été satisfaisant aujourd’hui.

Alors sans frais et avec une performance meilleure…

Je vais déjà lire tout ça (ça prendra quelques jours puisque en ce moment j’ai beaucoup de travail), plus tout ce à quoi j’arriverai par des liens.

Eventuellement je re-post un message ici après.

Merci encore

bien à vous

![]() Hors ligne

Hors ligne

#19 31/05/2016 16h45

- yademo

- Membre (2015)

- Réputation : 74

Et dernier conseil, pensez au parrainage ou aux offres d’ouvertures si vous ouvrez un nouveau contrat.

Ce serait dommage de passer à coté de 100 ou 200€.

Parrainages Linxea - MesPlacements - Fortuneo - Bourse Direct - Boursorama - Contact MP

![]() Hors ligne

Hors ligne

#20 04/07/2016 12h16

- benson

- Membre (2016)

- Réputation : 0

Bonjour à tous,

Novice en placement je suis également intéressé par une gestion pilotée en AV.

Il est mentionné plus haut des performances plus dynamiques avec les trackers.

L’intérêt d’une AV en gestion pilotée, bien que les frais soient plus importants, pour qui recherche un peu plus de performance que les seuls fonds euros, c’est justement la délégation…Avec les trackers j’imagine qu’il y a un effort de veille et de choix renouvelé un peu plus stressant. Pouvez-vous m’en dire plus sur la gestion d’un portefeuille de trackers ?

En parcourant différent posts dans ce riche forum, mon choix actuel en gestion pilotée pourrait s’orienter vers linxéa pour deux raisons :

-bonne réactivité semble-t-il ce qui est plutôt rassurant,

-gestion équilibrée 50€/50UC alors que c’est du 30/70 en général.

Mais les performances ne sont pas affichées sur leur site alors qu’il est très facile de les visualiser sur Boursorama ou ING direct sur 4 ans .

Apres une recherche rapide google pour 2015 je n’ai trouvé l’info sur les perfs que sur cette page et en Brut semble -t-il…

Merci pour vos retours

![]() Hors ligne

Hors ligne

#21 04/07/2016 13h55

- Faith

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2022

Top 20 Dvpt perso.

Top 10 Vivre rentier

Top 10 Crypto-actifs

Top 10 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 690

Hall of Fame

Hall of Fame

benson a écrit :

Avec les trackers j’imagine qu’il y a un effort de veille et de choix renouvelé un peu plus stressant. Pouvez-vous m’en dire plus sur la gestion d’un portefeuille de trackers ?

Plus d’informations sur des portefeuilles trackers "lazy":

SmartPortfolio : création d’un portefeuille de trackers (Lazy Investing)

Portefeuille d’actions (très) lazy : uniquement un tracker monde ?

Pour ceux ci, pas grand chose à faire, à part un versement de temps en temps.

Il existe d’autres portefeuilles de trackers plus complexes, mais si vous cherchez la facilité, les deux précédents sont parfaits.

La vie d'un pessimiste est pavée de bonnes nouvelles…

![]() Hors ligne

Hors ligne

#22 29/09/2016 14h59

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Benson,

vous ne pourrez pas trouver les performances à 4 ans de la gestion pilotée sur Linxea Avenir, car elle n’a été lancée qu’en janvier 2015 :-)

Cordialement,

Frédéric

![]() Hors ligne

Hors ligne

#23 29/09/2016 15h18

- yademo

- Membre (2015)

- Réputation : 74

Pour un investissement 100% trackers en gestion déléguée, pensez à Yomoni.

Solution clé en mains, ils viennent de dévoiler leurs 1er résultats après un an d’existence, c’est plutôt prometteur.

Résultats Yomoni

Parrainages Linxea - MesPlacements - Fortuneo - Bourse Direct - Boursorama - Contact MP

![]() Hors ligne

Hors ligne

4 #24 21/10/2016 17h13

4 #24 21/10/2016 17h13

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

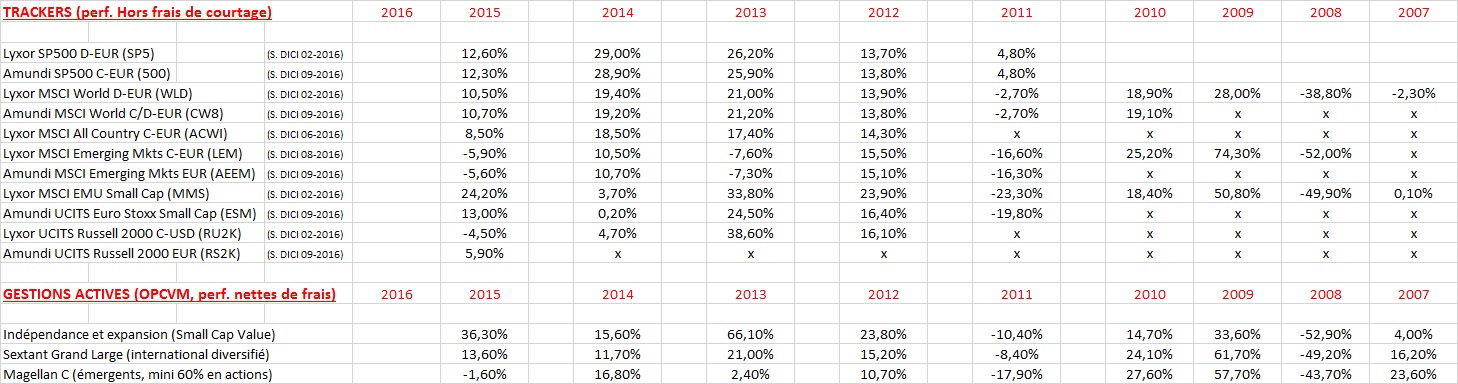

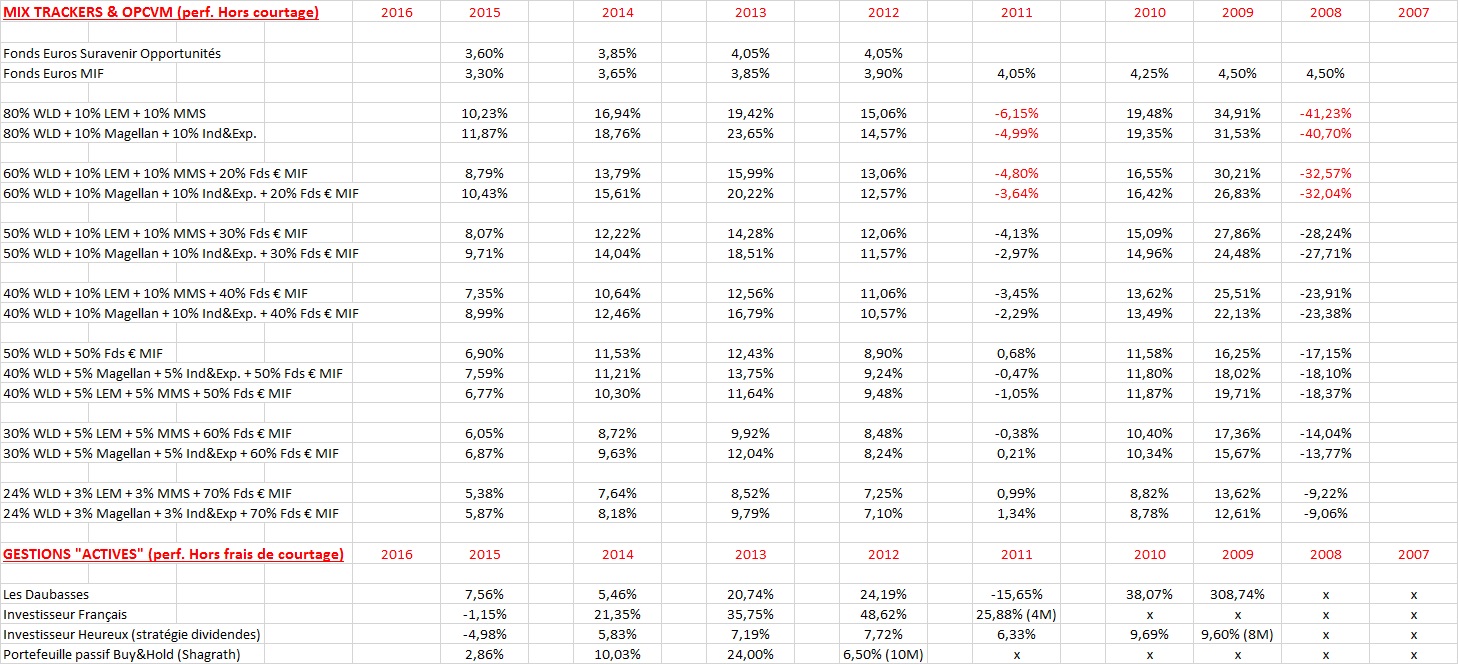

j’attendais les vacances (et donc du temps disponible "en quantité") pour mettre à plat ces tableaux comparant les gestions pilotées (avec les performances annuelles) sur un historique assez long (intégrant donc les années particulières 2009 2008 et 2007).

Exit donc toutes les gestions pilotées récentes n’ayant que 2 ou 3 d’ancienneté…

Je me suis donc limité aux contrats suivants :

- Altaprofits (gestion par Lazard Frères), sur le contrat Altaprofit Vie

- Boursorama (gestion par E. de Rotschild), sur le contrat Boursorama Vie

- ING Direct (gestion par E. de Rotschild), sur le contrat INGDirect Vie

Tous ces contrats sont assurés par Generali.

J’ai aussi intégré dans ces tableaux :

- les performances des trackers, que l’on utilise souvent en guise d’étalon. J’aurais pu prendre les indices, mais je trouve logique finalement de prendre des trackers, car je peux les "acheter" (et comme il est question de performances réelles, autant prendre ce qui est réel).

- les performances de quelques OPCVM connues (Magellan, I&E, SGL) qui pourraient éventuellement remplacer certains trackers.

- les performances de quelques "gestions actives", même s’il faut avoir conscience que la gestion est totalement différente, tout comme l’objectif (dividendes, croissance du capital…) !

Mais bon, comme j’y étais, je suis allé au bout de la comparaison.

J’ai donc intégré les performances de l’IF, des Daubasses, de notre hôte, du portefeuille Buy & Hold de Shagrath

Les sources utilisées ?

Pour Altaprofits, le site du courtier (super pratique, et contrairement à Boursorama et ING, c’est 100% transparent) :

https://www.altaprofits.com/gestion/ges … te-Blanche

Pour Boursorama, les reportings d’EDR entre 2010 et 2015, et un communiqué de presse Generali pour 2010.

D’ailleurs, si quelqu’un veut les rapports de gestion EDR, je peux lui envoyer, je les ai tous DL…

Il me semble avoir lu quelque part que Fructif les cherchait.

Pour ING Direct, là, c’est plus obscur, moins officiels (surtout pour les années les plus lointaines).

J’ai utilisé les articles de CBanque, etc. Je n’ai pas pu vérifié.

Pour les performances de l’IF, ce topic :

L’investisseur Français / général / FORUM SICAV et FCP

Pour les performances de notre hôte, les archives des reportings du portefeuille IH.

Pour les Daubasses, elle sont indiquées sur leur site également.

Pour les trackers, j’ai utilisé les DICI, plutôt que MorningStar ou Quantalys, ou autre.

D’ailleurs, les chiffres diffèrent souvent !

---

Voilà les tableaux comparatifs :

Les performances des gestions pilotées sont toutes nettes de frais de gestion (sauf mention contraire).

J’ai classé les profils des gestions pilotées, du "moins risqué" au "plus risqué.

Afin de les comparer, j’ai ajouté en bleu ciel des profils plus ou moins similaires, basés sur les performances des trackers ou d’un mix trackers-OPCVM.

J’ai utilisé pour la performance des Fonds Euros l’actif général de la MIF.

J’ai fluoté les meilleures performances.

Tableau 1 en taille normale

Tableau 2 en taille normale

Tableau 3 en taille normale

Tableau 4 en taille normale

---

Quelles conclusions peut-on tirer ?

1/ Peu importe le profil de risque, on constate qu’une allocation de trackers (avec une part de Fonds Euros plus ou moins importante) est - très souvent - plus performante que le profil de gestion pilotée correspondant.

Ce n’est pas une surprise, Fructif l’a par exemple souvent avancé sur le forum, tout en le démontrant ici et là par des backtests.

Sur les profils peu risqués :

- un gain en performance de +1,5 à +2%

- un max drawdown considérablement diminué (voir 2008, c’est effarant)

- une hausse moindre dans les marchés haussiers (s’expliquant sans doute par une moindre liberté dans le choix des supports)

Sur les profils équilibrés :

- le gain en performance est globalement moins visible

- à nouveau, un max drawdown considérablement diminué (divisé par 2 en 2008 !)

Sur les profils risqués :

- un gain en performance de +2 à +4% suivant les années

- un max drawdown considérablement diminué (en 2011, c’est très visible)

- une hausse assez similaire dans les marchés haussiers

2/ Parfois, remplacer un tracker par un OPCVM (même plus chargé en frais) apporte un surplus de performance (souvent 1 à 2 %, mais jusqu’à 4% pour les profils risqués).

Certes, vous me direz que c’est plus facile maintenant de choisir Magellan, I&E ou SGL. Il faut l’admettre, mais vu le recul que l’on a sur ces UC, je pense qu’il est possible d’être assez confiant.

3/ Pour les profils risqués, intégrer une petite part de fonds euros (20% par exemple) fait perdre un peu de performance (2 ou 3% à l’année), mais freine considérablement le Max DrawDown (voir en 2008). C’est un peu la voie de la sagesse (et c’est ce qui explique, je pense, que les profils 9 ou 10, ou carte blanche aient parfois des performances moindres que les profils moins risqués sur la durée).

Il faut avoir en tête qu’une baisse de 40% au lieu de 30%, ce n’est pas vraiment la même chose, même s’il n’y a "que" 10% de différence.

Si j’ai 1 €, et que je perds 50 %, il me reste 50 centimes. Suite à cette perte, pour que je puisse remonter à 1 €, je vais devoir faire une performance de 100% derrière…

RAPPEL :

Si perte de … / … Gain nécessaire pour revenir au point de départ

20 % … / … 25 %

30 % … / … 42,9 %

40 % … / … 66,7 %

50 % … / … 100 %

60 % … / … 150 %

70 % … / … 233 %

80 % … / … 400 %

90 % … / … 900 %

---

Bref, définitivement, les gestions pilotées (en tout cas, celles-ci, basées sur des OPCVM chargées en frais divers et variés), ce n’est pas spécialement la panacée.

Autant choisir un contrat d’AV, sans gestion pilotée, mais avec une bonne sélection de trackers. Ca ne sera pas plus mal.

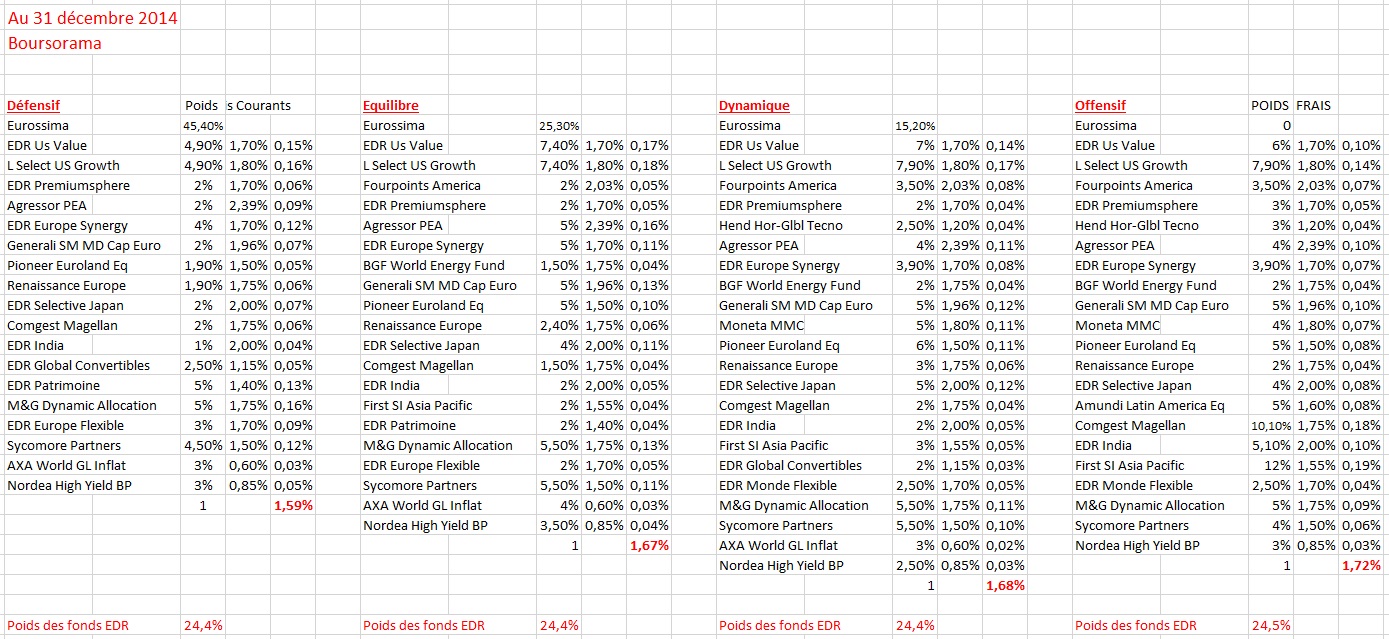

D’ailleurs, à propos des frais sur une gestion pilotée, voilà les portefeuilles des 4 mandats Boursorama au 31.12.2014. Je vais calculer les frais totaux à cette date et les poster à la suite de ce post.

Il faudra voir à l’avenir si les Robo-advisors basés sur des ETF pourront "rattraper" ce surplus de performance perdue par les gestions pilotées, voir les surpasser !

Ou appliquer ce type d’allocations sur PEA, pour éviter les frais de gestion de l’AV, en essayant de trouver un courtier qui propose ces UC en "zéro frais" (je ne sais pas si c’est possible d’ailleurs).

Frédéric

---

EDIT : les tableaux sont assez peu lisibles, ça passe tout juste.

J’ajoute les liens pour les voir en taille normale.

Dernière modification par maxicool (22/10/2016 08h00)

![]() Hors ligne

Hors ligne

#25 21/10/2016 18h36

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Frais de gestion courants des UC sur les 4 mandats Boursorama (au 31.12.2014)

Source pour les frais courants : Quantalys

- Défensif : 1.59 %

- Equilibré : 1.67 %

- Dynamique : 1.68 %

- Offensif : 1.72 %

Tableau des frais en taille normale

On peut aussi remarquer que les fonds EDR composant les 4 mandats représentent +- 25% des UC.

C’est tout bénéfice pour EDR : frais de gestion pilotée + frais de gestion courants des UC achetées avec le mandat…

C’est autant de performance potentielle en moins pour le mandat.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “assurance vie et gestion pilotée : quelle assurance-vie choisir ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 1 036 | 357 300 | 13/10/2024 18h05 par Optimisator | |

| 29 | 11 226 | 26/02/2024 11h04 par Overlord | |

| 29 | 8 065 | 19/11/2023 22h55 par Nicofil | |

| 35 | 13 131 | 30/01/2020 18h08 par julien | |

| 5 | 3 196 | 06/02/2017 18h55 par Isild | |

| 2 | 2 823 | 13/12/2012 09h16 par julien | |

| 2 | 2 119 | 15/05/2018 19h00 par Elliotan |