Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#26 05/08/2016 12h51

- Rydell

- Membre (2014)

- Réputation : 25

Bonjour,

Quelqu’un sait comment trouver les Preferred sur le site de Bloomberg, accès gratuit?

J’ai suivi la syntaxe donnée sur quantumonline:

Preferred Ticker Symbols and Names - QuantumOnline.com

soit: [ticker]/P[série si applicable]

mais rien ne ressort.

Parrainage & Accompagnement: Binck, Fortuneo, Boursorama, B4bank, HelloBank

![]() Hors ligne

Hors ligne

1 #27 05/08/2016 14h34

1 #27 05/08/2016 14h34

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

Rydell, j’ai jeté un œil pour tenter de répondre à votre question. Si on parle bien de http://www.bloomberg.com/markets/stocks, j’ai l’impression que les preferreds ne sont pas répertoriées, tout simplement.

Si vous essayez de prendre des tickers de preferred à 5 lettres, où il n’y a pas de problème de syntaxe, comme NYMTP ou NYMTO pour les prefs de New York Mortgage Trust (NYMT) par exemple, rien ne sort. Ce genre de site affiche les sociétés commençant par ce que vous entrez en général, si vous entrez "NYMT" dans Google finance par exemple, les 3 tickers apparaissent automatiquement. Blloomberg complète aussi vu que "NYM" fait déjà apparaître "NYMT", mais pas de prefs en vue. J’ai également essayé pour d’autres sociétés avec prefs, j’ai entré la désignation de la société, etc … Je suis assez confiant que les preferreds ne sont pas présentes sur ce site. Il faut vous orienter vers un autre site. Yahoo et Google finance les ont en tant que sites généralistes, sinon vous avez éventuellement Quantum Online que vous connaissez ou Preferred Stock Channel en sites spécialisés.

![]() Hors ligne

Hors ligne

#28 05/08/2016 16h12

- Rydell

- Membre (2014)

- Réputation : 25

C’était pour surtout pour l’update avec xls-portfolio que j’aurais voulu qu’elles apparaissent sur Bloomberg…

A priori c’était le cas auparavant, vu que quantumonline donne la méthode pour Bloomberg, ou alors cela ne concerne pas la version libre accès du site.

Bon, je ne vais pas me priver d’acheter des preferred pour autant :)

Parrainage & Accompagnement: Binck, Fortuneo, Boursorama, B4bank, HelloBank

![]() Hors ligne

Hors ligne

#29 16/08/2016 14h03

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Sur les actions préférentielles US, la possibilité de call par l’émetteur est quand même pénible, si vous avez acheté pour le rendement proche du pair.

Ainsi Digital Realty Trust vient de rappeler sa prefered E, qui rapportait autour de 7% par an à ses possesseurs.

Vu l’augmentation du cours de DLR, il est rentable pour DLR de lever directement de l’equity pour racheter ses prefered :

Mais les possesseurs de la prefered perdent leur rente de 7% et doivent retrouver l’équivalent dans un contexte de marché peu favorable.

![]() Hors ligne

Hors ligne

#30 16/08/2016 19h50

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

InvestisseurHeureux a écrit :

Sur les actions préférentielles US, la possibilité de call par l’émetteur est quand même pénible, si vous avez acheté pour le rendement proche du pair.

C’est comme ça que ça fonctionne pour les preferreds … Et encore, ceux qui ont acheté proche du pair s’en sortent bien, il y a des cas (en général, pas sur ce dossier en particulier) où les gens ont acheté au-dessus du pair et se prennent une perte sèche. C’est effectivement un facteur à ne pas négliger lorsqu’on achète des preferreds: Regarder la possibilité de call (il y a une date avant laquelle ça n’est pas possible en général).

Il existe aussi des cas inverses de gains quasi magiques avec des call de prefs qui étaient sous le pair peu de temps auparavant (bien malin celui qui arrive à flairer ces cas).

![]() Hors ligne

Hors ligne

#31 18/08/2016 05h44

- SerialTrader

- Membre (2014)

Top 10 Obligs/Fonds EUR

Top 50 SIIC/REIT - Réputation : 123

sergio8000 a écrit :

Attention quand même quand on assimile une action à une obligation : une obligation est une dette, donc elle est supposée être remboursée, une action est une part d’entreprise et n’est pas supposée être remboursée. Cette différence est majeure (il ne s’agit pas d’en faire un débat mais d’avertir sur un risque majeur : une pref ne cotera potentiellement jamais à sa parité s’il n’est pas prévu de la rembourser et une action, préférentielle ou non, doit être valorisée comme une part d’entreprise).

Bref, tout cela pour dire une nouvelle fois qu’une action (pref ou non) est une part d’entreprise et qu’une obligation est une dette.

Tout cela est fort juste, cher Sergio, mais il convient d’admettre que la frontiere entre preferred shares et perpetual subordinated bonds est plus etroite que cela. Les perp subs demeurent neanmoins senior (i.e. moins junior serait plus juste) que les preferreds. Mais dans les 2 cas, vous touchez un revenu recurrent (fixe ou variable en fonction des specificites de chaque titre) et il n’y a aucun engagement de remboursement du pair, seulement une option d’achat par la societe (call). In fine, hormis la seniorite, la plus grande difference reside ds le traitement fiscal: les preferreds payent des dividendes; les perpetuals servent des coupons. Dans mon cas particulier (resident fiscal a Hong Kong), cela signifie 30% de withholding tax pour les premiers contre aucune taxation pour les seconds. Donc le calcul est vite fait, moins de risque et un meilleur rendement net, je privilegie les perpetuals et autres obligs subordonnees.

A chacun de verifier sa propre situation.

Cordialement - S.T.

![]() Hors ligne

Hors ligne

#32 19/08/2016 12h01

- joubeber

- Membre (2011)

- Réputation : 5

Rappelons quand même ici un intérêt des actions préférentielles américaines : elles ne sont pas soumises à la retenue fiscale à la source américaine sur les dividendes (15%) pour un résident français !

A rendement brut équivalent, elles ont donc un rendement net plus élevé qu’une action US !

InvestisseurHeureux a écrit :

Sur les actions préférentielles US, la possibilité de call par l’émetteur est quand même pénible, si vous avez acheté pour le rendement proche du pair.

Pour votre gouverne, voici une action préférentielle en dessous du "par" avec un bon taux de rendement : RSO-C

Site : Investir dans les Dividendes - EZPortfolio : Logiciel Bourse - Mon Livre : Gagner en Bourse grâce aux Dividendes

![]() Hors ligne

Hors ligne

#33 19/08/2016 12h30

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

SerialTrader a écrit :

[..]la frontiere entre preferred shares et perpetual subordinated bonds est plus etroite que cela. Les perp subs demeurent neanmoins senior (i.e. moins junior serait plus juste) que les preferreds. Mais dans les 2 cas, vous touchez un revenu recurrent (fixe ou variable en fonction des specificites de chaque titre) et il n’y a aucun engagement de remboursement du pair

SerialTrader, ce que vous dites est juste. Il y a juste un détail, qu’il faudrait éventuellement vérifier (ou si quelqu’un connaît bien le sujet) parce que je ne maîtrise pas à 100% la chose, mais je me base sur les cas que j’ai vu: Une société peut a priori couper la distribution sur les preferreds plus facilement: Il me semble que ne plus verser de dividende sur une pref n’a pas les mêmes conséquences que ne pas payer l’intérêt sur une obligation (fusse-t-elle perpetual subordinated) qui est un défaut.

Donc, il y a possiblement un risque légèrement supérieur en détenant une preferred de ne plus recevoir son revenu. En cas de difficulté, c’est la première chose que la société ne payera plus (d’autant plus si la pref est "non cumulative": La société n’aura pas à payer par après ce qu’elle n’a pas versé). Et c’est là que la distinction entre "action" et "obligation" soulevée par le message de Sergio que vous citez prend également son sens.

A noter, que les intérêt supportent aussi une retenue à la source US. L’astuce est qu’il y a une exemption appelée "Portfolio interest". En fait, sont exemptés les produits financiers cotés. Au final c’est bien comme vous dites. Ce qui m’avait surpris est que lorsque vous regardez les conventions fiscales par exemple, il y est bien question de réduction de la retenue à la source sur les intérêts. Sachez juste que si un jour, vous souhaitez toucher des intérêts provenant des US sur des produits non "enregistrés" (prêt en direct, prêts sur plateformes de crowfunding, etc …), il y a aura bel et bien une retenue à la source.

Jouebeber a écrit :

Rappelons quand même ici un intérêt des actions préférentielles américaines : elles ne sont pas soumises à la retenue fiscale à la source américaine sur les dividendes (15%) pour un résident français !

Non, désolé, mais c’est FAUX ! Les distributions sur les actions préférentielles sont amputées de l’exacte même retenue à la source que les autres actions, soit 30% ou 15% pour la majorité des taux réduits par convention.

Soit il s’agissait d’une erreur de votre broker, ou alors vous déteniez une pref d’un émetteur hors US. Parce que l’important est le siège social de la société, pas la place de cotation (mais c’est pareil pour les actions). Si vous détenez des prefs d’un assureur aux Bermudes ou d’une société UK par exemple, là, il n’y aura effectivement pas de retenue à la source, même si coté aux US. La retenue est appliquée sur les sociétés US (le prospectus mentionne si une retenue est appliquée).

![]() Hors ligne

Hors ligne

#34 19/08/2016 13h03

- joubeber

- Membre (2011)

- Réputation : 5

SerialTrader a écrit :

[..]

Non, désolé, mais c’est FAUX ! Les distributions sur les actions préférentielles sont amputées de l’exacte même retenue à la source que les autres actions, soit 30% ou 15% pour la majorité des taux réduits par convention.

Soit il s’agissait d’une erreur de votre broker, ou alors vous déteniez une pref d’un émetteur hors US. Parce que l’important est le siège social de la société, pas la place de cotation (mais c’est pareil pour les actions). Si vous détenez des prefs d’un assureur aux Bermudes ou d’une société UK par exemple, là, il n’y aura effectivement pas de retenue à la source, même si coté aux US. La retenue est appliquée sur les sociétés US (le prospectus mentionne si une retenue est appliquée).

S’agirait-il (encore) d’une erreur de Binck ?

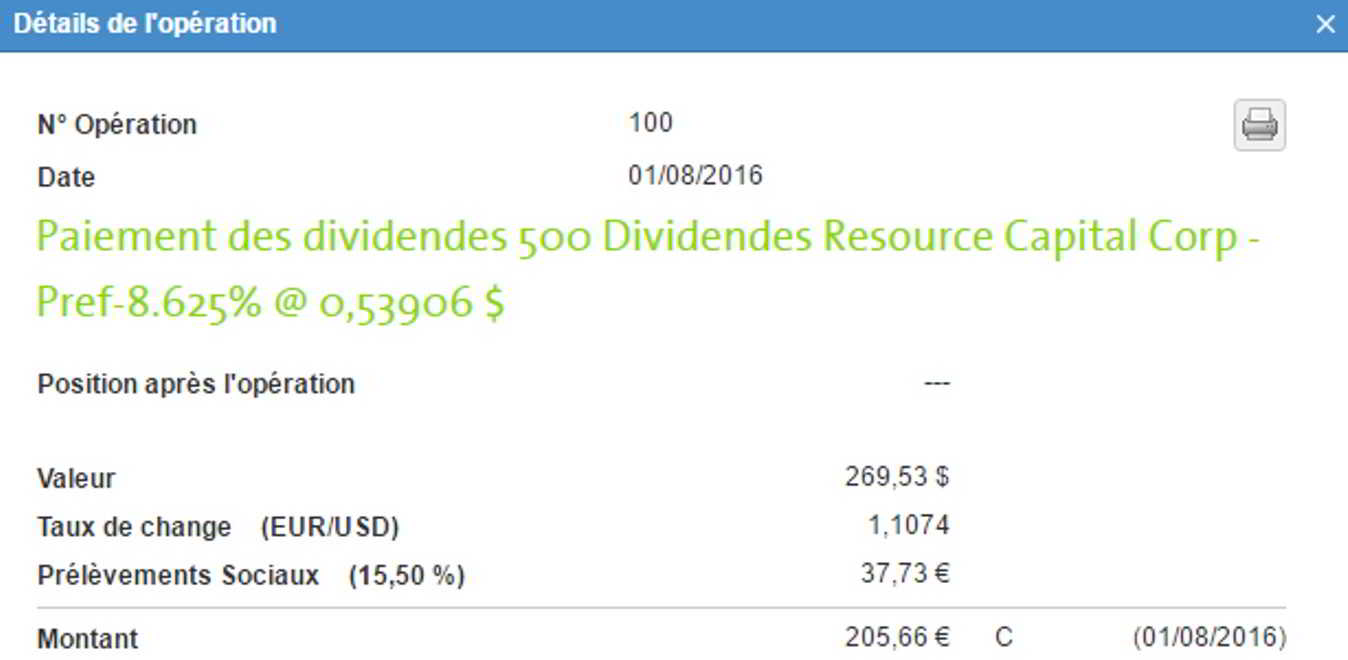

Voici la copie de mon relevé d’opération :

Site : Investir dans les Dividendes - EZPortfolio : Logiciel Bourse - Mon Livre : Gagner en Bourse grâce aux Dividendes

![]() Hors ligne

Hors ligne

#35 19/08/2016 14h10

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

joubeber a écrit :

S’agirait-il (encore) d’une erreur de Binck ?

Voici la copie de mon relevé d’opération

Je ne connais pas les documents de Binck: Je ne sais pas si les retenues sont généralement déduites sur la page que vous mentionnez, ou s’ils peuvent l’être ailleurs. Par contre, je viens de consulter le prospectus de RSO-C, que vous pourrez trouver facilement, par exemple sur preferredstockchannel.com (prospectus RSO.PRC), et à la page 46, vous pourrez lire:

RSO-C prospectus a écrit :

Taxation of Non-U.S. Stockholders

[..] A withholding tax equal to 30% of the gross amount of the distribution ordinarily will apply unless an applicable tax treaty reduces or eliminates the tax

A moins de détenir une participation conséquente (au moins 10%), sauf erreur de ma part, il n’existe pas de convention fiscale qui vous permette d’avoir du 0% de retenue. Vous devriez bien avoir une retenue de 15% avec convention (par exemple US-France), et ça j’en suis assez sûr.

Je ne sais pas qui est responsable dans ce cas: Est-ce vous pour ne pas avoir payé, ou le broker pour ne pas avoir prélevé ? A vous de voir si vous dites quelque chose ou non. Mais même en faisant le mort, il y a des chances que Binck corrige son erreur par une correction dans le futur proche.

Juste à noter: Cette preferred est une "fix to float": Le taux de distribution n’est de 8.625% que jusqu’à mi-2024, elle passe ensuite en taux variable à LIBOR + 5.927%. D’un coté, c’est bien en cas de hausse de taux (sauf que la pref devient callable à la même date, donc en cas de forte hausse de taux, attendez-vous à un possible call). En plus, caractéristique très intéressante: le nouveau taux variable à partir de cette date ne peut pas être inférieur aux 8.625% initiaux, sympa ! Il faut juste regarder la solidité de la société derrière (RSO, que je ne connais pas), mais sinon cette pref parait effectivement intéressante (surtout avec sa protection contre une hausse de taux grâce à son passage en variable, tout en étant capée à la baisse)

![]() Hors ligne

Hors ligne

#36 19/08/2016 16h23

- joubeber

- Membre (2011)

- Réputation : 5

@Mevo : Je vous confirme que la capture d’écran que j’ai faite est celle du relevé de l’opération. Il n’y a pas d’autres prélèvements que ceux mentionnés ici.

J’ai bien noté votre extrait sur la taxation pour les non-résidents US, mais peut-être y-a-t-il dans la convention fiscale France-USA une règle particulière qui s’applique ?

Je ne sais pas si ce point fiscal des actions préférentielles US a déjà été évoqué sur le forum, ou si quelqu’un d’autre a un avis dessus, en tout cas, je suis preneur d’information.

Ou est-ce une erreur de Binck ?

Site : Investir dans les Dividendes - EZPortfolio : Logiciel Bourse - Mon Livre : Gagner en Bourse grâce aux Dividendes

![]() Hors ligne

Hors ligne

#37 19/08/2016 16h34

- Rydell

- Membre (2014)

- Réputation : 25

Peut-être est-ce considéré comme un versement d’intérêt ou de coupon obligataire par binck.

En ce cas, probablement pas d’abattement de 40%

Parrainage & Accompagnement: Binck, Fortuneo, Boursorama, B4bank, HelloBank

![]() Hors ligne

Hors ligne

#38 19/08/2016 17h36

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

joubeber a écrit :

J’ai bien noté votre extrait sur la taxation pour les non-résidents US, mais peut-être y-a-t-il dans la convention fiscale France-USA une règle particulière qui s’applique ?

Non, désolé, je n’ai trouvé aucune mention dans la convention qui dit que si vous êtes Joubeber, vous êtes exonéré ![]()

Et non, il n’y a pas de mention spéciale pour les actions préférentielles. Je ne m’avance en général pas si je ne suis pas sûr de mon coup, et là, j’ai un fort degré de certitude: Les dividendes des preferreds sont des dividendes et supportent normalement une retenue de 30% ou 15% avec convention comme je l’ai déjà mentionné sur la file (ou 10% pour les quelques pays qui ont la chance d’avoir une convention avec taux de 10%)

Vous pouvez (et c’est sans doute sage) douter de ce que je dis, tentez de confirmer par ailleurs, mais je suis convaincu que c’est la conclusion à laquelle vous arriverez.

Joubeber a écrit :

Je ne sais pas si ce point fiscal des actions préférentielles US a déjà été évoqué sur le forum, ou si quelqu’un d’autre a un avis dessus, en tout cas, je suis preneur d’information.

Vous avez Tssm au message #4 de la file, Sissi au message #5, Faguoren au #10 et moi-même au #25.

Vous avez vous-même dit que Binck ne proposait les actions préférentielles que depuis peu, non ? Est-il inimaginable que leur système ne soit pas encore totalement au point sur le traitement de la retenue à la source de leurs dividendes ?

Rydell, peut-être que Binck fait ça, mais a priori ils se trompent dans ce cas. Comme dit précédemment, je ne sais pas qui est responsable dans ce cas de figure: l’investisseur qui n’a pas payé ou le broker qui n’a pas prélevé pour reverser.

![]() Hors ligne

Hors ligne

#39 19/08/2016 23h33

- goldex

- Membre (2014)

Top 50 Banque/Fiscalité

- Réputation : 150

Rydell a écrit :

Peut-être est-ce considéré comme un versement d’intérêt ou de coupon obligataire par binck.

En ce cas, probablement pas d’abattement de 40%

RSO-C est une action préférentiel d’un REIT (comme indiqué en bas de leur page d’accueil), le dividende n’est donc de toute façon pas éligible a l’abattement de 40%.

Après si Binck se trompe …

Stay away from negative people. They have a problem for every solution.

![]() Hors ligne

Hors ligne

3 #40 23/08/2016 09h07

3 #40 23/08/2016 09h07

- SerialTrader

- Membre (2014)

Top 10 Obligs/Fonds EUR

Top 50 SIIC/REIT - Réputation : 123

Mevo a écrit :

SerialTrader, ce que vous dites est juste. Il y a juste un détail, qu’il faudrait éventuellement vérifier (ou si quelqu’un connaît bien le sujet) parce que je ne maîtrise pas à 100% la chose, mais je me base sur les cas que j’ai vu: Une société peut a priori couper la distribution sur les preferreds plus facilement: Il me semble que ne plus verser de dividende sur une pref n’a pas les mêmes conséquences que ne pas payer l’intérêt sur une obligation (fusse-t-elle perpetual subordinated) qui est un défaut.

Donc, il y a possiblement un risque légèrement supérieur en détenant une preferred de ne plus recevoir son revenu. En cas de difficulté, c’est la première chose que la société ne payera plus (d’autant plus si la pref est "non cumulative": La société n’aura pas à payer par après ce qu’elle n’a pas versé). Et c’est là que la distinction entre "action" et "obligation" soulevée par le message de Sergio que vous citez prend également son sens.

Cher Mevo, Disons que nous sommes a 50% d’accord:

a) Couper le coupon d’une oblig subordonnee dans les conditions decrites ds le prospectus (en general si non declaration / paiement de dividende et pas de buyback en bourse) n’entraine jamais un defaut, pas plus que couper le dividende prioritaire des actions de preference. Et cela que la subordonnee soit cumulative ou non. Voila le principal interet pour l’emetteur qui peut donc assimiler une perpetuelle subordonnee a des fonds propres.

b) Malgre le point a) ci dessus, il est certes plus simple pour un emetteur de couper le dividende sur les preferreds que le coupon sur une oblig subordonnee. Couper le coupon sur une oblig subordonnee signifie se couper de l’acces au marche du credit pour un bon bout de temps, au moins jusqu’a la reprise desdits coupons, et souvent plus longtemps car le marche a de la memoire. Couper un coupon sur une oblig subordonnee caracterise un risque reputationnel. Couper le dividende des preferreds marque un revers de la performance operationnelle / financiere de la ste ou un bas de cycle, mais pas un risque reputationel. Vous avez donc raison de consider une preferred (et son revenu) comme relativement plus risque qu’une oblig subordonnee. Enfin, parmi les subordonnees, les cumulatives sont bien moins risquees que les non-cumulative, mais cela est assez intuitif. Pas vraiment d’avantage pour l’emetteur a repousser le paiement d’un coupon subordonne cumulative, sauf si la tresorerie de l’emetteur est vraiment tres tendue.

Cdt,

S.T.

Dernière modification par SerialTrader (23/08/2016 16h56)

![]() Hors ligne

Hors ligne

#41 23/08/2016 14h08

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 563

Je croyais que les prefered étaient par défaut cumulatives?

Si la société coupe le dividende des prefered elle ne peut pas verser de dividendes à d’autres actionnaires et doit payer tous les dividendes prefered avant de pouvoir reverser un dividende au common shares.

Je me trompe?

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

#42 23/08/2016 14h28

- Rydell

- Membre (2014)

- Réputation : 25

CF message #1 de la file…

Parrainage & Accompagnement: Binck, Fortuneo, Boursorama, B4bank, HelloBank

![]() Hors ligne

Hors ligne

1 #43 23/08/2016 14h44

1 #43 23/08/2016 14h44

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

Jef, je ne sais pas s’il y a un "par défaut" ou pas, mais en tout cas, il y a des preferreds cumulatives et d’autres non. C’est souvent un peu comme le taux d’intérêt servi: Une société avec bonne réputation et qui inspire confiance réussira à se financer à des taux plus bas, et pourra trouver preneur pour ses preferreds en NON cumulatif. Au contraire, les sociétés qui doivent "offrir plus" pour pouvoir se financer devront en général offrir des preferreds cumulatives.

Jef56 a écrit :

Si la société coupe le dividende des prefered elle ne peut pas verser de dividendes à d’autres actionnaires

Ca oui, les actionnaires pref. doivent être payés AVANT les common. Une société ne peut pas verser de dividende aux common si elle ne paye plus ses preferreds.

Jef56 a écrit :

et doit payer tous les dividendes prefered avant de pouvoir reverser un dividende au common shares.

Ca c’est seulement si la preferred est CUMULATIVE, mais si elle ne l’est pas non: Les dividendes non versés sont perdus pour leurs détenteurs et la société pourra recommencer à payer les common quand elle repayera ses preferreds (sans avoir à verser ce qui ne l’a pas été pendant la coupure)

![]() Hors ligne

Hors ligne

2 #44 23/08/2016 16h47

2 #44 23/08/2016 16h47

- Fabrib

- Membre (2016)

- Réputation : 2

Buongiorno dall’Italia, noi scriviamo qui di preferred shares:

Keep Calm And Invest Preferred Shares Usa | Pagina 674 | Forum di Investireoggi

Questi alcuni link utili:

Dividend Investing | Best Dividend Paying Stocks

Ex-Dividend Calendar | Preferred Stock Channel

Preferred Stocks: Closing Table - Markets Data Center - WSJ.com

Amministratore: grazie. Ma non abusare della lingua italiana , perché poche persone qui parlano inglese. :-)

Dernière modification par Fabrib (02/09/2016 12h57)

![]() Hors ligne

Hors ligne

#45 02/09/2016 04h59

- Rydell

- Membre (2014)

- Réputation : 25

Je me pose la question: à l’exception peut-être des Preferred dont le dividende est indexé sur le Libor, la valeur des Preferred ne va-t-elle pas baisser automatiquement avec les futures hausses des taux (qu’elles se produisent dans un mois, 1 an ou 5 ans…) ?

Plus grave encore, contrairement au cours d’une action classique qui reflète la santé financière d’une compagnie, la perte sur une preferred ne risque-t-elle pas de devenir irrémédiable (sauf nouvelle série de baisse des taux) ? En effet, le call n’est pas obligatoire, ou pas prévu sur bon nombre de preferred.

Parrainage & Accompagnement: Binck, Fortuneo, Boursorama, B4bank, HelloBank

![]() Hors ligne

Hors ligne

#46 02/09/2016 12h55

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

Rydell: Oui absolument. En cas de hausse de taux (si ça devait effectivement arriver, parce que ça fait maintenant quelques années que c’était quelque chose de "sûr", et ça l’est un peu de moins en moins), le prix des preferreds baisse pour ajuster le taux à la hausse. C’est la même chose qu’avec les obligations, sauf qu’effectivement ces dernières reviennent ensuite progressivement vers le par pour y arriver normalement à maturité (sauf défaut et sauf obligation perpétuelle bien sûr)

La "perte" sur le prix des preferreds peut effectivement bien être "irrémédiable" comme vous le dites, elle sera compensée par les distributions dans la durée. De plus, plus les taux montent, moins le "call" devient probable.

La solution pour quelqu’un qui veut se prémunir / couvrir d’une hausse de taux est de vendre du future sur obligation d’état ou du future sur l’Eurodollar (ce qui n’est pas la parité EUR/USD, rien à voir) ou Fed funds qui baissera également. Le gain sur cette vente compensant la perte sur les preferreds. Pour les obligations d’état, plus la maturité est longue, plus ça rapportera en cas de véritable hausse des taux. Mais de l’autre coté, ça coûte l’intérêt sur ces obligations, qui est plus élevé sur les maturités longues … En se couvrant de la sorte, vous touchez toujours le différentiel de taux entre l’obligation d’état et les preferreds.

![]() Hors ligne

Hors ligne

1 #47 06/09/2016 06h12

1 #47 06/09/2016 06h12

- SerialTrader

- Membre (2014)

Top 10 Obligs/Fonds EUR

Top 50 SIIC/REIT - Réputation : 123

Mevo a écrit :

La solution pour quelqu’un qui veut se prémunir / couvrir d’une hausse de taux est de vendre du future sur obligation d’état ou du future sur l’Eurodollar (ce qui n’est pas la parité EUR/USD, rien à voir) ou Fed funds qui baissera également. Le gain sur cette vente compensant la perte sur les preferreds. Pour les obligations d’état, plus la maturité est longue, plus ça rapportera en cas de véritable hausse des taux. Mais de l’autre coté, ça coûte l’intérêt sur ces obligations, qui est plus élevé sur les maturités longues … En se couvrant de la sorte, vous touchez toujours le différentiel de taux entre l’obligation d’état et les preferreds.

@ Rydell et Mevo

Attention, les preferreds (tout comme les perp subordonnees d’ailleurs) sont tres sensibles aux variations des TAUX LONGS (10 ans et plus), pas tellement sensible aux variations des Fed Funds, Libor, Eurodollar 3 mois ou autres references de taux a court terme. C’est important ds le cadre d’un "Bear Flattener" tel que nous le connaissons depuis quelques mois. En particulier aux US, l’influence qu’a la Fed sur les taux longs est tres limitee en raison de la demande intarissable pour les Treasuries de la part des investisseurs etrangers fuyant les t% negatifs chez eux.

Pour revenir a nos moutons, i.e. nos preferreds:

1) Le meilleur hedge serait d’acheter uniquement des preferreds convertibles en common shares, ainsi vous participeriez a l’upside du common stock egalement. Ces instruments sont moins sensibles aux t% longs. En pratique, malheureusement, cela restreint dramatiquement l’univers investissable.

2) A defaut, une couverture sur les taux longs est envisageable, mais attention le portage est negatif: la couverture vous coute chaque jour, chaque semaine, toutes autres choses etant egales par ailleurs.

3) Ma solution preferree: equilibrez le risque de t% de votre portefeuille. Mixez des titres a duration positive (obligs longues, perpetuelles, preferreds, etc.) avec des titres qui profiteraient de t% plus eleves (ex. life insurance stocks, floating rate notes, etc.). De maniere generale (et caricuturale, pour simplifier): diversifier c’est gratuit ; hedger cela coute sur le moyen-long terme.

Bon je vous laisse sur ce commentaire, qui, j’en conviens n’est pas tres excitant.

![]() Hors ligne

Hors ligne

3 #48 24/09/2016 12h34

3 #48 24/09/2016 12h34

- Stouf

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 78

Je m’intéresse depuis quelques temps aux actions préférentielles notamment des REITs. Je vois deux avantages pour les porteurs d’actions préférentielles de REITs:

1. Le but de ses sociétés est de verser des dividendes réguliers sur leur actions ce qui fournit une motivation supplémentaire au versement des dividendes préférentiels

2. Leur volonté de croître pour atteindre une "masse critique" comme dirait IH, ce qui leur donne un accès plus large aux capitaux (dette et equity) et une plus grande diversification. Les actions préférentielles deviennent plus sûres à mesure que la société grandit -à condition d’un endettement contrôlé- sans le risque de mauvaise dilution par émission successive d’action.

Il y a deux sociétés qui m’intéressent actuellement. Il s’agit de Bluerock Residential Growth REIT et de Northstar Realty Finance.

Bluerock Residential Growth REIT (BRG) est une petite foncière résidentielle en pleine croissance (taille du bilan env. $860 mio) avec un management externe comme la grande majorité des Reits résidentiels. Elle possède des appartements dans les Etats du sud des Etats-Unis. Certains sont en construction. Je n’investirais pas encore dans les "common stock" car le FFO ne couvre pas le dividende, à voir lorsque plusieurs projets en construction seront terminés et loués.

BRG a 2 séries d’actions préférentielles séries A (8.250% Series A Cumulative Redeemable Preferred Stock) et C (7.625% Series C Cumulative Redeemable Preferred Stock). Les conditions sont intéressantes. Exemple de la série A:

-Cumulatives

-Redemption : la société peut call ses préférentielles à partir du 20 octobre 2020. Les porteurs de l’action peuvent exiger le remboursement à partir du 21 octobre 2022 ! Les actions encore en circulation après cette date bénéficient d’un dividende bonifié de 2% et croissant chaque année jusqu’à la limite de 14 %.

- Asset coverage ratio minimum de 200%

Dernier prospectus de la série A : https://www.sec.gov/Archives/edgar/data … .htm#tpOFF

AMF : Pas d’actions préférentielles BRG mais je suis susceptible d’en prendre une louche dans les jours qui suivent.

Northstar Realty Finance (NRF)

Je vais faire bref. Certains connaissent l’histoire de son management peu scrupuleux (presque à la limite de la cleptomanie pourrait-on dire). Mauvaise pioche pour les actionnaires de ces dernières années. Mais il y a un développement intéressant pour les actions préférentielles : la société va fusionner avec Northstar Asset Management (le manageur externe de NRF) et Colony Capital. Le résultat sera une société plus grosse et moins endettée. Et comme bonus, plusieurs (mis-)manageurs de Northstar vont quitter la société. Les dirigeants de Colony Capital qui vont travailler dans la nouvelle société semblent heureusement plus compétents.

Ma thèse est que la nouvelle société va tenter d’obtenir une meilleure notation de sa dette et faire baisser le coût de celle-ci. C’est ce qu’ils expliquent dans leur press release. Il faut rester sceptique ; on n’est sûr de rien avec ces zigotos/dirigeants.

En attendant les actions pref côtent légérement audessus du pair avec des yield >8%.

Disclosure : pas de position et je n’ai pas encore fait mes devoirs, ni terminé de lire les prospectus

Mon dernier article sur SA: Global Supply Shortages: Investing In Containers Through Preferred Shares- Parrainage Degiro

![]() Hors ligne

Hors ligne

1 #49 24/09/2016 14h37

1 #49 24/09/2016 14h37

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

Stouf a écrit :

Les porteurs de l’action peuvent exiger le remboursement à partir du 21 octobre 2022 ! Les actions encore en circulation après cette date bénéficient d’un dividende bonifié de 2% et croissant chaque année jusqu’à la limite de 14 %.

Sympathiques comme conditions, je ne connaissais pas. Merci de mentionner cela.

J’ai ouvert le prospectus, et il y a tout de même un bémol qui saute rapidement aux yeux concernant le remboursement demandé par un détenteur à partir du 21 octobre 2022:

BRG pref série A prospectus a écrit :

Redemption at Option of Holders:

Commencing on October 21, 2022, the holders of the Series A Preferred Stock may, at their option, elect to cause us to redeem their shares at a redemption price of $25.00 per share, plus an amount equal to all accrued but unpaid dividends, if any, to and including the redemption date, in cash or in shares of the company’s Class A common stock, or any combination thereof at our option

![]() Hors ligne

Hors ligne

#50 24/09/2016 15h20

- Stouf

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 78

Ah oui, je n’avais pas vu, merci. Je soupçonne que le management choisira à coup sûr de rembourser en action puisque c’est un management externe et donc que plus actifs = plus de revenu pour eux.

Cependant si on a la possibilité de vendre immédiatement les actions pour un prix spot de $25, on perdra seulement les frais de transaction. Enfin théoriquement.

Je ne suis pas du tout intéressé par les actions ordinaires. Il y a de gros problèmes de gouvernance soulignés notamment dans cet article sur SA.

Est-ce que les conditions sont suffisamment favorables pour protéger les porteurs d’actions pref d’un management non aligné sur les actionnaires ordinaires? Je n’en sais pas assez.

Mon dernier article sur SA: Global Supply Shortages: Investing In Containers Through Preferred Shares- Parrainage Degiro

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “actions préférentielles us : une alternative aux obligations”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 274 | 94 442 | 12/09/2024 21h12 par Oblible | |

| 27 | 10 561 | 10/10/2024 17h17 par reinanto54 | |

| 14 | 4 921 | 27/07/2015 14h09 par SerialTrader | |

| 6 | 3 619 | 19/06/2014 03h52 par PP | |

| 1 | 1 213 | 10/10/2024 22h29 par Oblible | |

| 3 | 6 981 | 07/03/2015 12h53 par sissi | |

| 2 | 3 624 | 25/04/2014 06h57 par SerialTrader |