Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

#26 01/11/2015 15h59

- malcolm

- Membre (2014)

- Réputation : 115

Le flux de l’année 15 est le montant final net d’impôt (récupéré après clôture du contrat) moins le montant investi de l’année.

Pour calculer le montant final du contrat avant impôt, j’ai considéré que nous étions au 31 décembre de la 15ème année et j’ai considéré que :

(montant final du contrat avant impôt) = (nbr de parts de 2015)*(1 - 0,5/100)*(valeur de la part) + (loyer 2015)*(1 - 6/100).

Les loyers de 2015 sont réinvestis juste avant la clôture du contrat.

![]() Hors ligne

Hors ligne

#27 02/11/2015 18h48

- carpediem

- Membre (2012)

Top 50 Vivre rentier

Top 10 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

Top 20 SCPI/OPCI - Réputation : 280

Ne pas oublier que les conditions de souscription et de versement des loyers sont très différents d’une assurance-vie à une autre.

De même que les frais des SCPI en direct sont différents selon la SCPI.

A prendre en compte dans le cas d’une revente prévue à terme.

Carpediem

«Voir c’est savoir, vouloir c’est pouvoir, oser c’est avoir. »Alfred De MUSSET

![]() Hors ligne

Hors ligne

#28 04/01/2016 16h21

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Bonjour,

J’ai lu avec attentions tous vos échanges, pour ma part avec un TMI à 41% je ne pense pas faire le choix du financement à crédit car:

- IR => la perspective de donner 56,5% de mes revenus supplémentaires ne m’enchante pas plus que cela (après tout pourquoi prendre un risque quand l’Etat gagne plus que soi ?).

- incertitude sur la capacité de remboursement des cash flow négatifs futurs

Je me place sur mesplacements liberté avec 20kEUR en SCPI pour démarrer, puis monter jusqu’à un apport total de 150kEUR avec versements réguliers et exceptionnels. L’objectif est de dégager dans 10-15 ans une rente de 1kEUR net / mois.

Petit point qui peut être intéressant sur ce fil:

Lors d’un achat à crédit, en direct, le souscripteur supporte le risque de liquidité si le volume d’échange des parts est faible.

Lors d’un achat via AV, l’assureur supporte ce risque, les parts sont dont plus liquides à priori.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

1 #29 04/01/2016 17h43

1 #29 04/01/2016 17h43

- carpediem

- Membre (2012)

Top 50 Vivre rentier

Top 10 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

Top 20 SCPI/OPCI - Réputation : 280

A 41% de TMI, le plus intéressant en rendement net de fiscalité est la NP si vous avez le cash.

Si vous n’avez pas le cash, le montage achat à crédit in-fine d’un mix SCPI de rendement et de capitalisation, afin de gommer la fiscalité, avec une assurance-vie alimentée régulièrement afin de rembourser le prêt sera plus rentable qu’une AV en SCPI alimentée petit à petit.

Le but est de cumuler un meilleur rendement pour les SCPI et pour l’AV que le coût global du crédit, ce que l’on appelle l’effet de levier.

Carpediem

«Voir c’est savoir, vouloir c’est pouvoir, oser c’est avoir. »Alfred De MUSSET

![]() Hors ligne

Hors ligne

#30 24/09/2016 20h15

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Oui, mais ça dépend à quel horizon on regarde.

Si vous empruntez à 15 ans ou si vous prenez une NP à 15 ans, après ces 15 ans vous allez être taxé au max si votre TMI ne baisse pas. Il faudrait donc recommencer la manip et payer encore des frais d’entrée.

Avec l’AV vous pouvez garder un horizon de temps long.

Evidemment, il y a pas mal d’inconvéniens à l’investissement en direct (vous n’êtes pas vraiment actionnaire, l’assureur a une créance envers vous …).

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#31 24/09/2016 23h29

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Remarque : En 15 ans, si l’AV vous ponctionne 0.75%/an, les 100 parts achetées au début seront devenues 89,3 (100*(0.9925^15)), avec 0.90% seulement 87,3 parts. La différence avec les 100 parts du début permet de financer "la manip" si jamais elle vaut encore la peine (si vous avez toujours un gros TMI IR).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#32 25/09/2016 14h54

- rocambole

- Membre (2012)

- Réputation : 228

carpediem a écrit :

A 41% de TMI, le plus intéressant en rendement net de fiscalité est la NP si vous avez le cash.

Si vous n’avez pas le cash, le montage achat à crédit in-fine d’un mix SCPI de rendement et de capitalisation, afin de gommer la fiscalité, avec une assurance-vie alimentée régulièrement afin de rembourser le prêt sera plus rentable qu’une AV en SCPI alimentée petit à petit.

Le but est de cumuler un meilleur rendement pour les SCPI et pour l’AV que le coût global du crédit, ce que l’on appelle l’effet de levier.

Carpediem

Bonjour,

Etant dans ce tmi mais n’ayant pas le cash dispo vous auriez un peu plus d’informations sur un tel montage nottament credit in fine. Par exemple un exemple illustratif avec 2 ou 3 chiffres ? La banque preterait ?

Merci

Cdt

![]() Hors ligne

Hors ligne

#34 27/09/2016 09h20

- carpediem

- Membre (2012)

Top 50 Vivre rentier

Top 10 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

Top 20 SCPI/OPCI - Réputation : 280

@ yannou77 vous avez citez les deux seuls SCPI de capitalisation actuellement commercialisées.

@roudoudou La répartition entre SCPI rendement et capitalisation va dépendre du coût global du crédit que vous allez obtenir. Le but étant de couvrir les mensualités avec les loyers de la SCPI de rendement en prenant un peu plus de loyers au départ si les loyers viennent à diminuer ensuite afin de maintenir un résultat proche de 0 et éviter la fiscalité. Cela peut varier aussi si vous avez déjà des revenus fonciers complètement imposés.

En parallèle, vous versez régulièrement sur un support d’épargne type assurance vie afin de constituer la capital à rembourser en bénéficiant de la fiscalité forfaitaire de l’AV à 8 ans. En général les banques demandent 40% du montant du prêt en capital initial sur l’AV.

La partie SCPI capitalisation sera soumise aux PV immobilières de 19% plus abattement pour durée de détention soit bien moins qu’un TMI de 41%.

Imaginons que vous vouliez emprunter 100 en in fine 15 ans à 2.5% assurance comprise.

50 en SCPI de rendement à 5% afin d’annuler les mensualités: gain 0 fiscalité 0. 45 si revente

50 en SCPI de capi à 4% par an donne 86.58 soit 77.92 net vendeur soit 72.19 net de fiscalité

40 en av à 3%, il faut verser chaque année 3.4 pour arriver à 100 net en 15 ans.

donc versement 40+ 14*3.4= 87.6 donne avec revente SCPI 45+72.19= 117.19 soit du 2.87%/an net de fiscalité.

L’avantage c’est que vous n’êtes pas obligé de revendre la totalité des SCPI ou de racheter la totalité de l’AV à la fin du crédit selon votre situation et vos nouveaux objectifs.

Carpediem

«Voir c’est savoir, vouloir c’est pouvoir, oser c’est avoir. »Alfred De MUSSET

![]() Hors ligne

Hors ligne

#35 02/11/2016 17h05

- oliver68

- Membre (2016)

- Réputation : 28

L’un des avantages de la SCPI dans l’AV c’est que l’assureur garanti la liquidité des part. Ca évite de se retrouver coincé dans une SCPI en déclin.

![]() Hors ligne

Hors ligne

#36 02/11/2016 17h17

- Dooffy

- Membre (2014)

Top 50 Dvpt perso.

Top 50 Banque/Fiscalité - Réputation : 218

Oui enfin ce qu’on voit c’est que les assureurs ne guarantisent plus grand chose par les temps qui courent à part leur(s) marge(s).

Je me méfierai de cette assertion qui, même si vraie dans le texte, pourra rapidement devenir caduque si les assureurs font ce qu’il savent bien faire (ne pas vouloir mettre la main à la poche lorsqu’il s’agit effectivement d’honorer leurs engagements et aller demander le vote d’une loi allant dans leur sens).

Bien à vous,

Bien à vous, Dooffy

![]() Hors ligne

Hors ligne

#37 16/12/2016 14h26

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Petit point d’étape après mon premier message début 2016.

- 60 226,50 € SCPI sur AV Spirica (Primopierre, Patrimmo Commerce, Primovie, Multimmobilier 2, Actipierre Europe et Edissimmo)

- 19 963,80 € SCPI en NP 90 parts Immorente 10 ans

Next step:

- 300e/mois en versements sur l’AV et réinvestissement de tous les loyers en achats de nouvelles parts. Objectif 150kEUR d’ici 2030

- 1 prêt conso 4 ans 20kEUR pour acheter une autre SCPI en NP (avec peut-être durée plus courte car clefs plus intéressantes, mais pour le moment je vise 2030 pour la pré-retraite donc avant c’est payer > 50% d’impôts).

- 1 achat cash (après exercice stock-option d’ici 3 ans) pour 50kEUR en NP sur 1/2 autres SCPI sur 10 ans.

Je vise également valeur PP 150kEUR horizon 2030

Total objectif 300kEUR dont 150kEUR en direct et 150kEUR en AV d’ici 2030

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#38 19/01/2017 13h07

- chrisalan

- Membre (2017)

- Réputation : 0

Bonjour,

je voudrais investir 10 K,en SCPI dans l’assurance vie LINXEA SPIRIT .Et investir les loyers dans une sicav ou etf small caps (investissement pour un horizon de +10 ans )

quels SCPI choisir et quel UC pour investir les loyers ?

je suis ok pour une offre de parrainage

![]() Hors ligne

Hors ligne

#39 19/01/2017 13h36

- PierreP

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 83

Bonjour,

En AVie, vous pouvez sélectionner de plusieurs SCPI sans difficulté. Ne vous privez pas, diversifiez !

Perso, j’ai choisi Primovie et RAP (Rivoli…). Comme j’ai en direct (à crédit) PFO2 et Epargne Foncière, je vous propose de regarder de plus près cette sélection de 4 SCPI.

Pierre ––– Parrainage : yomoni, wesave, casden, boursorama, fortuneo… Il suffit de m'adresser un message…

![]() Hors ligne

Hors ligne

1 #40 04/02/2017 13h51

1 #40 04/02/2017 13h51

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Un argument que je crois n’avoir pas lu et qui me semble en faveur de l’assurance vie.

En AV, les moins value équilibrent les plus values financières du reste du contrat. Cela fait réduire le risque.

- Déjà, les frais sont imputés en moins value au départ du contrat. Cela fait économiser 15,5% (csg-crds) de ces frais + 7,5% d’impôt au delà de l’abattement… si on a des plus values financières sur UC.

- Si il y a une baisse des SCPI vous pourrez utiliser ces moins values pour contrebalancer les plus values sur fonds euros ou actions. Si vous êtes en direct les moins value ne peuvent pas effacer des plus values financières…ni immobilières. Ainsi en direct, si vous avez des plus values sur certaines scpi et des perts sur d’autres scpi, vous paierez des impôts même si vous êtes négatif au global.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#41 04/02/2017 14h08

- Kiwai10

- Exclu définitivement

- Réputation : 39

Sur mon contrat mes-placements liberté (spirica) les frais d’entrée ne sont pas considérés comme des moins value, je commence à 0% sur mes lignes SCPI !

Vous les avez sur linxea spirit ? ça serait étonnant que ça soit le courtier qui choisisse et non l’assureur.

![]() Hors ligne

Hors ligne

#42 04/02/2017 14h11

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Je voulais vous interpeler à propos de ce que vous avez dit sur une autre discussion:

Fructif a écrit :

Effectivement, ce sont les meilleurs contrats pour investir en SCPI. J’ai fait ce choix plutôt que de la SCPI à crédit ou en nue propriété.

L’AV en question était "Mes Placements".

En fait j’aimerais que vous développiez pourquoi en êtes-vous arrivé à la conclusion que l’achat en AV était plus intéressant que l’achat "à crédit ou en nue propriété" et par rapport à quelle situation de départ.

Dans cette discussion je ne trouve pas de quoi tirer une généralité, cela dépend beaucoup de la situation de départ et finalement la solution s’imposera de fait.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

2 #43 04/02/2017 14h18

2 #43 04/02/2017 14h18

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Je suis aussi sur mes-placements.

Je suis d’accord qu’ils n’aparaissent pas en moins value … mais si on regarde le montant global du contrat ils sont finalement comptés en moins value.

Il y a trois montant:

- La somme totale versée

- La somme totale investie (qui enlève les frais d’entrée)

- L’épargne atteinte (de fait c’est la valeur après avoir payé les frais)

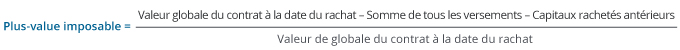

La performance historique du contrat, calcultée en %, correspond à l’épargne atteinte / somme totale versée (avant les frais). Et c’est bien cela qui est retenu par les impôts.

Je viens de vérifier, ça devrait être pareil chez vous.

Si on regarde la FAQ de mes-placements ils expliquent bien :

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1

1  1 #44 11/02/2017 03h13

1 #44 11/02/2017 03h13

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

En réponse à ma question (#42), voici quelques échanges que j’ai eu en MP avec Fructif que je relate en résumant un peu et avec son accord:

Fructif a écrit :

Je suis en train de faire les calculs, et je n’arrive pas à m’y retrouver avec tous les messages SCPI sur les forums.

Est-ce que vous auriez une idée des taux à 10 et 15 ans :

- top canon

- plus classique chez CFF

en ce moment ?

Pas de surprise c’est sûr qu’avec un crédit à 1,5% sur 15 ans et un TMI à 14% on dépasse 6% de TRI… c’est sûr que c’est sympa !

Mais dans le cas d’un TMI supérieur on n’a pas accès à ces supers taux et l’on descend en dessous de 3% de TRI.

La nue pro fait aux alentours 3,4% net d’impôt, ce qui commence à être sympa (mais quand même pas très liquide). Si on est imposable à l’ISF ça devient pas mal du tout.

Sur l’AV (très bonne AV) on est entre 3 et 3,5% en fonction des hypothèses (rendement du fonds en euros où vont les loyers). C’est un peu moins bien que la nue pro, mais c’est (beaucoup) plus souple. Par ailleurs, les baisses font moins mal car elles peuvent venir équilibrer les plus-values financières

Si il y a des plus-values, j’ai l’impression que l’AV est moins intéressante car il n’y a pas l’effet de levier et finalement la fiscalité hors AV n’est pas catastrophique à cause des abattements.

Et il y a tous les avantages et inconvénients listés dans les différents posts.

Donc pas de surprise par rapport à ce que les autres ont calculé.

=> TMI 41%+ -> AV (Spirica) mais la nue pro se regarde (surtout si ISF)

=> TMI 30% -> Les différents modes se regardent en fonction de la situation personnelle

=> TMI 14%- -> Emprunt

Voilà, un peu en vrac

Surin a écrit :

Votre résumé se tient, je suis surpris que le TRI diminue autant si le taux d’emprunt est moins bon.

Pour répondre à la question des taux à 10 et 15 ans, en général on rajoute 0,5% minimum par rapport au taux que l’on aurait sur un achat immo classique. Selon la relation que l’on a avec son banquier, le taux peut être meilleur surtout si bien sûr on lui achète des SCPI maison mais je pense que la norme est plutôt entre 0,5 et 1% au dessus des meilleurs taux (même s’il y aura toujours des membres pour prétendre le contraire).

J’avais eu 2,7% mi 2014 pourtant pour des SCPI maison. Cela restreint trop le choix de SCPI donc un achat à crédit comporte bien des inconvénients. Personnellement aujourd’hui je me sens plus à l’aise avec des achats sur le marché secondaire en visant les SCPI décotées, de préférence lors d’un "creux de marché".

Mes derniers achats sont en NP et toutes les parts ont pris de la valeur. J’apprécie fortement l’effet de levier que cela procure d’autant plus que les dividendes baissent, non pas que je m’en réjouisse mais cela me conforte dans le choix de la NP. Pourtant je suis peu voire pas imposé mais niveau crédits je suis au maximum, j’en ferai peut-être un dernier mais c’est franchement compliqué pour un dossier à 50k.

Fructif a écrit :

J’ai regardé différents simulateurs de TRI d’achat de SCPI, et peu me conviennent.

J’ai des gens qui me soutiennent pouvoir avoir ces taux là (entre 1,5 et 2,5%), ce n’est pas mon cas. Il faudrait que je le fasse sur du 3% (voir 3,5% assurance comprise)

En septembre 2016, voilà ce que m’avait dit un (ami) CGPI, qui fait aussi du courtage en prêt:

"sans garanti Crédit Logement vous serez autour de 3% voire 3.60 ou 3.75 % en in fine

Avec Crédit Logement vous serez à 2.15 sur 20 ans et 1.90 sur 15 ans"

Sachant qu’au même moment il me disait qu’il avait organisé un emprunt sur de l’immo classique à 1,2% sur un très bon dossier

Je vais plutôt vers l’AV et même les fonds en Euros immobilier, car la liquidité et la souplesse sont un critère important pour moi.

Mais j’aimerais bien diversifier vers un peu de SCPI en NP. J’ai du mal à ne pas diriger mon épargne vers des actions … (qui est pour moi la meilleure classe d’actif).

Edit: Il faut que je synthétise mon avis sur un (ou des posts) de mon blog, et notamment comment cela s’insère dans un portefeuille Lazy. Il faut aussi que je vois si je rentre dans le débat SCPI vs SIICs.

J’ai été un peu dur avec l’AV (j’aime bien être dur avec les solutions que je préfère "a priori"). On est à un petit peu plus de 3% si on met l’argent sur un (mauvais) fonds en Euros, mais si on réinvesti dans la SCPI on dépasse les 3,8% … ça devient donc plus intéressant que l’emprunt et la nue pro dès que l’on a un TMI>30%.

A 5% sur DVM on obtient un taux AV de 5,3% (car frais de 6% et non de 10%).

Sur Spirica, on a 100% des loyers et des frais sur UC de 0,5 pts. On tombe donc à 4,8%, auxquels on enleve la CSG CRDS et potentiellement 7,5% d’IR (si on dépasse le plafond de l’abattement). On arrive vers 4%.

Mais sur les dividendes réinvestis on paye bien sûr des frais (6%).

Au final ça fait dans les 3,8%.

Evidemment, c’est loin d’être le cas sur toutes les AV.

Et il y a tous les avantages et inconvénients autres que le TRI.

Si on réinvesti sur un fonds en Euros à 2% (le fonds euros général de Spirica) on tombe vers 3,2% mais ce n’est pas comparable à mon avis.

"Il faut aussi que je vois si je rentre dans le débat SCPI vs SIICs."

=> je ne peux que vous y encourager. Quand on lit le questionnement de Gbl ((2/3) SCPI vs foncières côtées : investir dans des SCPI vs SIIC/REIT ?) c’est que le sujet est complexe mais chacun peut apporter ses éléments de réponse à son niveau.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#45 14/02/2017 14h54

- Black

- Membre (2015)

- Réputation : 13

Un point important à prendre en compte quand compare les modes d’achat de SCPI (à crédit, en nue-propriété, en assurance-vie) est le fonctionnement de la fiscalité.

Dans le cas d’un achat à crédit, elle est clairement plus défavorable que pour un achat en nue-propriété ou en assurance-vie.

En effet :

- quand vous achetez en nue-propriété, si l’évolution du prix de la part est moins bon qu’attendu, vous perdez 100% de la baisse. En contrepartie, si le résultat est meilleur qu’attendu, vous gagnez 100% de la hausse dans la plupart des cas

- quand vous achetez en assurance-vie, et c’est très bien expliqué sur le blog de Fructif, si l’évolution du prix de la part est moins bon qu’attendu, vous perdez entre 77% et 85% de la baisse (car vous pouvez vous arranger pour compenser vos moins-values par d’autres plus-values sur votre contrat, quitte à y faire un versement complémentaire). En contrepartie, si le résultat est meilleur qu’attendu, vous gagnez entre 77% et 85% de la hausse.

- par contre quand vous achetez à crédit, si l’évolution du prix de la part est moins bon qu’attendu, vous perdez 100% de la baisse. Mais si le résultat est meilleur qu’attendu, vous ne gagnez pas du tout 100% de la hausse car vous allez être imposé sur la plus value entre 15.5% et 34.5%. Pire, vous pouvez perdre 100% de la baisse du prix de la part tout en continuant à être lourdement imposé sur les dividendes. Vos dividendes ne pourront pas compenser fiscalement la baisse du prix de la part.

C’est ce qui me fait hésiter à investir en SCPI à crédit actuellement (alors que j’ai une opération en cours avec un crédit in fine qui se passe très bien et qui génère des cash-flows positifs tous les mois) : il est très difficile de compenser une baisse du prix de la part, même avec des dividendes qui couvrent largement les échéances du prêt.

![]() Hors ligne

Hors ligne

#46 14/02/2017 18h34

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Objection Black : quand vous achetez à crédit (ou sans crédit d’ailleurs), si l’évolution du prix de la part est meilleur qu’attendu, si vous vendez après plus de 30 ans, vous gagnerez 100% de la hausse et la plus-value ne sera pas imposée (voir par ex. ici). Et si vous vendez après quelques années avec une forte plus-value, c’est jusqu’à 6% en plus des 34.5% qui seront prélevés sur la plus-value.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

1 #47 14/02/2017 19h11

1 #47 14/02/2017 19h11

- Black

- Membre (2015)

- Réputation : 13

Je suis d’accord sur le principe avec vos objections GBL, toutefois, elles ne concernent que (très) peu de personne à mon avis :

- difficile d’obtenir un crédit sur 30 ans pour des SCPI

- ce n’est pas tout le monde qui va faire plus de 50 000 euros de PV en SCPI, surtout qu’il serait possible de la ventiler sur 2 ou 3 ans

Après avoir refait le calculs, pour des durées de détention entre 10 et 20 ans, et une PV inférieure à 50 00 euros, on obtient une fiscalité entre 15% et 29%, pas trop loin de mon message initial (dommage que je ne puisse l’éditer pour le rendre encore plus précis).

A 25 ans de détention, on tombe à 7%, mais encore faut-il pouvoir obtenir un prêt sur 25 ans, ou patienter en supportant une fiscalité très lourde sur les dividendes.

Je ne développe pas plus car "l’upside" est un point accessoire de ce qui me préoccupe.

Je trouve que ce qui est le plus pénalisant c’est le "downside" : être lourdement imposé sur les dividendes alors qu’on peut être globalement en moins-value si le prix de la part a beaucoup baissé.

![]() Hors ligne

Hors ligne

1 #48 14/02/2017 19h23

1 #48 14/02/2017 19h23

- Longterm

- Membre (2016)

- Réputation : 13

Black a écrit :

- difficile d’obtenir un crédit sur 30 ans pour des SCPI

La durée de détention n’est pas liée à celle du crédit. Il est parfaitement possible d’acheter des SCPI avec un crédit sur 10 ou 15 ans, de profiter ensuite des dividendes, et les revendre enfin après 30 ans avec les conditions fiscales favorables.

![]() Hors ligne

Hors ligne

#49 15/02/2017 08h13

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Je crois que Black a bien compris cela, et il note

Black a écrit :

mais encore faut-il pouvoir obtenir un prêt sur 25 ans, ou patienter en supportant une fiscalité très lourde sur les dividendes.

Quel est le TRI d’un investissement en SCPI sur 30 ans avec un prêt à 10 ou 15 ans ? Ce ne doit pas être excellent vu la fiscalité sur les dividendes que vous allez avoir pendant 15 à 20 ans. Surtout si vous avez un TMI de 40% ou plus. Vous avez intérêt à ce que la hausse de la part vienne sacrément compenser cette fiscalité.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 #50 15/02/2017 09h04

1 #50 15/02/2017 09h04

- rocambole

- Membre (2012)

- Réputation : 228

Un bémol, sur les SCPI détenues dans une SCI IS avec un emprunt une baisse du prix de la part compense la fiscalité sur les dividendes.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “scpi à crédit vs scpi en assurance vie ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 20 | 5 009 | 10/09/2017 20h44 par Petitportefeuille | |

| 8 | 2 124 | 07/05/2017 13h55 par SylvainV | |

| 8 | 5 642 | 14/06/2013 22h49 par whaou | |

| 38 | 17 788 | 17/01/2021 19h26 par Sisco2117 | |

| 8 | 3 865 | 18/04/2014 08h15 par goiz | |

| 78 | 38 386 | 26/06/2024 19h31 par AloneInKyoto | |

| 14 | 4 599 | 06/08/2014 15h34 par simlyon |