Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

#451 31/10/2017 13h55

- Silicon

- Membre (2015)

- Réputation : 61

Une analyse générale des REITS US et Canada par PWC

https://www.pwc.com/ca/en/real-estate/a … 18_PDF.pdf

Vous pouvez la deplacer si vous voyez une place plus appropriée (je ne savais pas trop ou la mettre)

La fidélité est souhaitable en amour , mais elle est une tare sur les marchés.

![]() Hors ligne

Hors ligne

#452 22/11/2017 11h24

- Davidv

- Membre (2017)

- Réputation : 2

Bonjour,

J’avais l’idée d’investir en SCPI et en parcourant le forum je me penche plus sur les REIT actuellement, notamment sur les REIT Canadiennes pour leurs dividendes mensuels. J’ai 8k€ à investir et j’avais pensé à RIOCAN pour mon premier investissement. je partagerais certainement les 8k€ en deux REIT mais je cherche encore la deuxième.

Ne connaissant absolument rien sur les REIT je souhaiterais avoir des avis sur mon projet pensez-vous que RIOCAN est toujours aussi performante ? Des idées de diversification?

Je pense aussi acheter le livre sur l’immobilier côté pour apprendre davantage sur le sujet qui m’a l’air très intéressant.

Merci d’avance

Parrain : ING, Boursorama, Fortuneo, Binck et Bourse Direct. Me contacter en MP

![]() Hors ligne

Hors ligne

#453 22/11/2017 12h29

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1531

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour

Personne ne vous conseillera de valeur en particulier et quand bien même quelqu’un le ferait c’est votre argent qui est en jeu.

Investir 8K sur des REIT sans rien y connaitre, autant traverser l’autoroute à pied les yeux bandés.

Lisez le livre d’IH, les newsletters, le blog et lisez des files entières consacrées aux REIT.

Apprenez leur fonctionnement, leurs différentes typologies, les différentes classes d’actifs, comprenez les résultats, les multiples de valorisation / rentabilité propres aux REIT (AFFO/FFO entre autres), l’impact des taux d’intérêts sur leur structure financière et sur la valeur de leur patrimoine (taux de capitalisation, ce qu’il inclut, comment il varie, les difficultés à l’estimer), les différentes notions d’ANR etc etc etc….

Malgré avoir lu tout cela je ne me sens toujours pas très à l’aise avec les REIT, alors investir sans rien connaitre de tout cela me paraît excessivement risqué.

![]() En ligne

En ligne

#454 22/11/2017 12h52

- alex44

- Membre (2013)

- Réputation : 33

8k€ sur 2 reit?

Si vous avez un patrimoine action de 100k€ pourquoi pas. Si c’est une bonne partie de vos économies je ne crois pas que cela soit judicieux.

Je débute dans les reits, j’ai lu le livre IH et le forum sur certains sujets.

J’ai investi 5k€ mais sur 8 reits, principalement du retail class b, puis du a.

J’ai acheté en juin-juillet quand cela dégringolait, et certains continuent (j’ai du cbl par exemple à -25%, mais du macerich, ou taubman à +15…)

Bref comme ailleurs vaut mieux diversifier. Les frais d’entrée sont faibles par rapport aux scpi.

Après je me garderai bien de vous conseiller tel ou tel reit.

Il vaut mieux être plusieurs sur une bonne affaires, que seul sur une mauvaise.

![]() Hors ligne

Hors ligne

#455 22/11/2017 13h23

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

Bonjour Davidv

Il est sûrement plus intéressant actuellement d’investir sur des REIT canadiennes que sur des SCPI, compte tenu du différentiel de rendement et du taux de change actuel.

Pour votre stratégie d’investissement, il est très conseillé de diversifier votre portefeuille à l’intérieur d’une même classe d’actifs, la diversification permettant de palier la déficience potentielle d’un titre

Avec 8k€, vous devriez partir sur 4 lignes ce qui vous permettrait de ne pas être trop pénalisé par les frais de transaction

Vous trouverez la liste des principales REIT canadiennes et leurs indicateurs financiers ici :

CDN Realty Market Update ? November 14, 2017 – Brookfield Financial

Dernière modification par corran (22/11/2017 14h44)

![]() Hors ligne

Hors ligne

#456 22/11/2017 14h23

- Davidv

- Membre (2017)

- Réputation : 2

Merci beaucoup pour vos réponses.

Je pensais que la somme était trop faible pour repartir autant mais je vais suivre vos conseils. En fait je veux diversifier mon portefeuille aussi au niveau des supports: Actions, REIT, ETF, Obligations, FCP… et je n’ai absolument pas d’immobilier dans mon portefeuille hors RP voilà pourquoi je tiens à y ajouter des REIT.

Parrain : ING, Boursorama, Fortuneo, Binck et Bourse Direct. Me contacter en MP

![]() Hors ligne

Hors ligne

#457 23/11/2017 16h33

- Silicon

- Membre (2015)

- Réputation : 61

Si vous tenez a aller vers des Reits , il me semble que les ETF Reits sont plus appropriés (VRE , XRE , ZRE …etc..) , juste voir ce qui les compose pour que ça réponde a vos critères.

A choisir un Reit , j’irais plus vers des Reits spécialisés (Hotel , residences personnes agées etc…) et m’eloignerait de ceux dont la majeure partie des propriétés sont constituées de commerce de détails.

L’autre chose a considerer est le comportement des Reits si les interets montent , je présume qu’ils vont descendre.

Les banques m’apparaissent tout aussi payantes et bien moins risquées , la aussi les ETF s’avèrent la aussi un choix tout a fait valable (ZEB , ZWB , XFN etc…)

Quand aux dividendes , bof… les Reits sont ce qui a été le moins payant dans mon portefeuille (lire perte) et ce en comptant les dividendes , les seuls avec les quels j’ai fait des benefices sont ceux que j’ai tradé regulièrement , donc comme revenu a long terme je n’y crois pas trop malgré les dividendes

Le plus payant autant en gain que dividendes ont été les infrastructures (Algonquin , Brookfield renewable partners) qui sont trés a la mode , mais la aussi c’est in/out, mais a long terme ça m’apparait nettement préférable aux Reits.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

La fidélité est souhaitable en amour , mais elle est une tare sur les marchés.

![]() Hors ligne

Hors ligne

#458 20/12/2017 22h07

- zeboulon

- Membre (2015)

Top 50 Finance/Économie - Réputation : 90

Si je ne me trompe pas, le lien tant apprécié sur les Reit Canadiennes chez Brookfield Financial n’existe plus. C’est une perte.

Si quelqu’un connait un site aussi bien qui le remplaçerait, cela m’intéresse.

Employé, Assistant maternel, Commis de cuisine, Maraîcher, Investisseur

![]() Hors ligne

Hors ligne

#459 23/01/2018 10h34

- corsaire00

- Membre (2013)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 213

Bonjour,

je fais echo à la demande de Zebulon. Auriez vous un lien pour obtenir des informations fraîches et synthétiques type brookfield sur les REIT canadiennes ?

D’avance merci

![]() Hors ligne

Hors ligne

#460 04/02/2018 23h26

- ploule

- Membre (2013)

- Réputation : 19

Bonsoir.

Je possède quelques lignes canadiennes depuis longtemps et rédige mon formulaire chaque année pour bénéficier de la convention fiscale.

Je me pose toutefois la question suivante : "est-il pertinent de bénéficier de la réduction de prélèvement à la source de 25% à 15%?"

Si on prend pour exemple la perception de 1000€ de dividendes (chiffre arbitraire).

On aurait (calcul en €):

Prélèvement 15% Prélèvement 25%

Dividende 1000 1000

Prélèvement à la source -150 -250

Perçu 850 750

Prélèvement sociaux -146,2 -129

Impot sur le revenu (TMI 14%) -71,4 -63

Perçu net d’impot 632,4 558

Credit impot +150 +250

Somme encaissée in fine 782,4 808

C’est moche de dire cela, mais sans erreur de calcul, il serait plus intéressant de ne pas remplir le papier chaque année non?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Parrain Boursorama et Binck, me contacter par message privé.

![]() Hors ligne

Hors ligne

#461 04/02/2018 23h49

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Il me semble que l’assiette, pour les prélèvements sociaux comme pour l’IR, serait de 1000 dans vos 2 scénarios, et que le crédit d’impôt sera au maximum de 17.7% du montant net encaissé… Je suppose que vous saurez en tirer les conséquences.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#462 04/02/2018 23h52

- oliver68

- Membre (2016)

- Réputation : 28

Le crédit d’impôt est plafonné au taux de la convention. Si vous ne replisez pas le formulaire vous aurez 25% à la source mais n’en récupérez que 15% en crédit d’impôts.

Et effectivement l’assiette française est sur le dividende brut

![]() Hors ligne

Hors ligne

#463 05/02/2018 16h45

- XabiX

- Membre (2012)

- Réputation : 24

ploule a écrit :

Bonsoir.

Je possède quelques lignes canadiennes depuis longtemps et rédige mon formulaire chaque année pour bénéficier de la convention fiscale.

Je me pose toutefois la question suivante : "est-il pertinent de bénéficier de la réduction de prélèvement à la source de 25% à 15%?"

Si on prend pour exemple la perception de 1000€ de dividendes (chiffre arbitraire).

On aurait (calcul en €):

Prélèvement 15% Prélèvement 25%

Dividende 1000 1000

Prélèvement à la source -150 -250

Perçu 850 750

Prélèvement sociaux -146,2 -129

Impot sur le revenu (TMI 14%) -71,4 -63

Perçu net d’impot 632,4 558

Credit impot +150 +250

Somme encaissée in fine 782,4 808

C’est moche de dire cela, mais sans erreur de calcul, il serait plus intéressant de ne pas remplir le papier chaque année non?

Vous pouvez retrouver des infos par IH sur les calculs:

(60/60) LOGICIEL - xlsPortfolio : suivre facilement son portefeuille d’actions

Mon portefeuille passif et Parrainage Binck me contacter en MP

![]() Hors ligne

Hors ligne

1 #464 06/03/2018 13h45

1 #464 06/03/2018 13h45

- Gap

- Membre (2014)

- Réputation : 19

Le CAD est en baisse, franchissement des 1,60 CAD/EUR, retour sur les plus bas de 2008-2009.

Intéressant pour de nouveaux investissements, dommage pour les dividendes des investissements passés…

![]() Hors ligne

Hors ligne

#465 15/03/2018 22h51

- rocambole

- Membre (2012)

- Réputation : 228

Le CAD est en effet historiquement proche des plus bas mais j’ai du mal à trouver des REIT interessantes, quelqu’un aurait un lien vers un tableau équivalent à celui de brookfield ?

![]() Hors ligne

Hors ligne

#466 16/03/2018 11h57

- Jeff33

- Membre (2014)

Top 50 SIIC/REIT - Réputation : 132

Bonjour Roudoudou,

Pour ma part, je suis de plus en plus séduis par Plaza Retail reit, Mais c’est une petite capitalisation avec un fort endettement.

![]() Hors ligne

Hors ligne

#467 16/03/2018 15h41

- rocambole

- Membre (2012)

- Réputation : 228

J’avais lu le résultat de vos recherches, en effet c’est pas mal mais je mettrais bien un peu dessus mais je resterais très prudent à cause de l’endettement oui. Il y a Northwest helathcare mais elle est bien remontée…

![]() Hors ligne

Hors ligne

2 #468 16/03/2018 22h36

2 #468 16/03/2018 22h36

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

j’ai trouver ce document récent et intéressant sur les reits canadiennes, il faut atteindre la page 29 pour avoir les tableaux.

Canadian REITs 2018 Outlook

![]() Hors ligne

Hors ligne

#469 18/03/2018 09h40

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

![]() Hors ligne

Hors ligne

#470 18/03/2018 10h26

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Ne pas oublier de corréler avec la dette qui devient un paramètre important dans un contexte de remontée de taux. J’ai d’ailleurs été surpris de voir que les REITS canadienne sont plus endettées que les US.

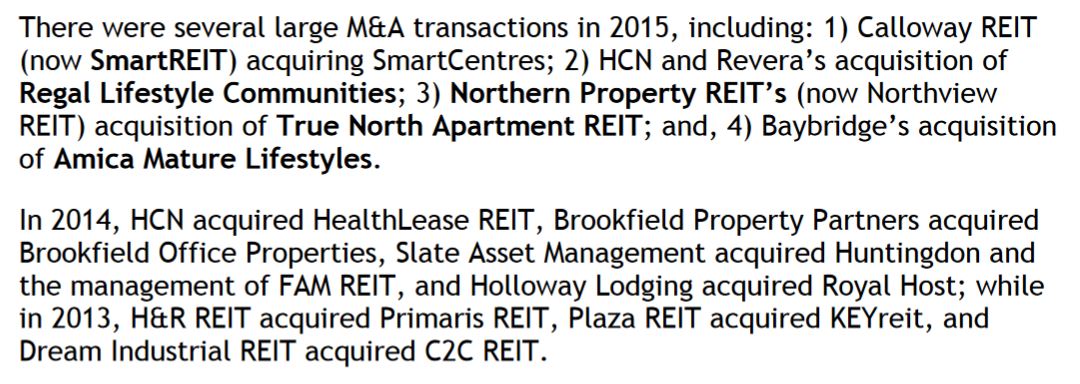

Sinon ce tableau pour rappeler qui a manger qui :

Dernière modification par Audacesfortunajuvat (18/03/2018 10h55)

![]() Hors ligne

Hors ligne

3 #471 20/05/2018 21h42

3 #471 20/05/2018 21h42

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Une version plus récente de Canadian REITs Monthly d’avril 2018

On voit qu’il fallait se placer sur les REIT industrielles et d’ailleurs dans mon portif j’ai bien Dream Industrial Real Estate Investment Trust en plus value de 20%

Canadian REITs Monthly

![]() Hors ligne

Hors ligne

1 #472 10/09/2018 08h41

1 #472 10/09/2018 08h41

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

La version Canadian REITs Monthly d’Aout 2018 :

Aout Canadian REITs Monthly

![]() Hors ligne

Hors ligne

#473 22/03/2019 20h31

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

RioCan est au plus haut.

26,39 CAD +0,44 (1,70 %)

+Haut 26,40 ; Max. 52 sem. 26,40

Ces foncières canadiennes sont plus difficiles à suivre que les européennes,

pas trouvé d’info pour expliquer ce mouvement.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

2 #474 23/03/2019 11h57

2 #474 23/03/2019 11h57

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

ArnvaldIngofson a écrit :

pas trouvé d’info pour expliquer ce mouvement.

La variation des taux longs, tout simplement.

Le 10 ans canadien est passé de 2,6% à 1,6% en quelques mois :

Si cela se maintient, cela diminue les coûts de financement des foncières et augmente "mécaniquement" la valeur des biens immobiliers (même si la corrélation n’est pas parfaite).

![]() Hors ligne

Hors ligne

#475 17/09/2019 21h33

- thierryb180381

- Membre (2019)

- Réputation : 2

Bonsoir,

Je viens d’appeler Binck pour leur dire que cet ETF canadien iShares S&P/TSX Canadian Dividend Aristocrats Index ETF (dividend monthly, distribution yield au 16 septembre 2019: 4.48%), n’était pas sur leur site.

Ils m’ont dit que depuis début 2018, ils ne proposent que les actions /ETF qui respectent la réglementation européenne en fournissant un DICI et que du coup ça ne risquait pas d’arriver pour les US et CAD qui se moquent du marché européen.

Du coup, je me demande comment ont fait les membres de ce forum pour en acheter après 2018.

Amicalement.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “foncières cotées canadiennes : vive les dividendes mensuels !”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 8 | 2 567 | 16/01/2016 22h05 par adrienm | |

| 22 | 9 903 | 25/02/2024 12h38 par GoodbyLenine | |

|

Épinglé |

97 | 56 732 | 17/10/2024 17h34 par InvestisseurHeureux |

| 57 | 45 649 | 29/09/2022 14h35 par InvestisseurHeureux | |

| 0 | 2 883 | 18/01/2013 18h28 par loulou75015 | |

| 10 | 4 649 | 04/06/2015 23h33 par lopazz | |

| 25 | 11 368 | 24/10/2015 10h43 par Surin |