Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#26 27/03/2018 21h13

- zeboulon

- Membre (2015)

Top 50 Finance/Économie - Réputation : 90

Scipion8 a écrit :

Il est correct de dire qu’aujourd’hui la création monétaire se fait par les banques : la monnaie est créée quand une banque accorde un prêt. En effet, quand une banque accorde un prêt, immédiatement la contrepartie de ce prêt va être un dépôt bancaire de montant équivalent : la masse monétaire augmente donc chaque fois qu’un prêt est accordé

Scipion8, il y avait une autre vieille question que je me pose provenant des courts films que l’on trouve sur internet sur la création monétaire (certains orientés, je vous l’accorde). Je pose ma question de manière un peu primaire mais c’est pour essayer d’être clair:

Comme vous le dites, la monnaie est créée quand un banque accorde un prêt. Cependant, les intérêts qu’il faudra rembourser sur ce prêt ne sont pas créés. Où trouver alors les intérêts qu’il faudra payer?

Employé, Assistant maternel, Commis de cuisine, Maraîcher, Investisseur

![]() Hors ligne

Hors ligne

#27 04/04/2018 17h57

- Scipion8

- Membre (2017)

- Réputation : 2535

@zeboulon : Réfléchissons à votre question en partant d’un exemple théorique.

La Banque A fournit à M. X (qui n’a aucun patrimoine initial) un prêt de 100k€ à un taux de 3%, pour qu’il achète un appartement à Mme Y, cliente de la Banque B. Lorsque ce prêt est accordé, le compte de M. X à la Banque A va augmenter de 100k€. Dans un second temps, cet argent sera transféré sur le compte de Mme Y à la Banque B. Donc la masse monétaire (pour simplifier = la circulation fiduciaire + les comptes courants) aura bien augmenté de 100k€.

Au bout d’un an, arrive le premier paiement des intérêts par M. X : il paye 3k€ d’intérêts à la Banque A. M. X n’ayant aucun patrimoine initial, ces 3k€ viennent nécessairement soit d’un prêt bancaire, soit de l’épargne de M. X pendant cette année, par exemple de son salaire payée par son employeur la société Z :

- dans le premier cas (nouveau prêt bancaire), il y a à nouveau création monétaire (pour 3k€).

- dans le second cas (épargne accumulée sur salaire), il n’y a pas création monétaire dans la mesure où les 3k€ ont simplement été transférés du compte bancaire de la société Z à celui de M. X, sans augmentation ni diminution de la masse monétaire globale.

Une fois que M. X a repayé les 3k€ à la Banque A, la masse monétaire diminue du même montant :

- dans le premier cas (paiement des intérêts par nouveau prêt bancaire), on revient au point initial (au total la masse monétaire a augmenté de 100k€)

- dans le second cas (paiement des intérêts par épargne accumulée sur salaire), on peut avoir une contraction de la masse monétaire, si en termes nets le total des comptes bancaires de M. X, de la société Z et de Mme Y a diminué lors du paiement des intérêts. Dans ce cas-là, la masse monétaire peut n’avoir augmenter que de 100-3 = 97k€.

Je pense qu’il ne faut pas vraiment se poser la question de la "provenance" des fonds, mais plutôt voir la masse monétaire comme le reflet des flux monétaires accumulés entre le système bancaire et l’ensemble des acteurs économiques. La masse monétaire est donc un bon indicateur de l’activité économique et de la demande de consommation et d’investissement : c’est la raison pour laquelle de nombreuses banques centrales la surveillent de près pour atteindre leur mandat de stabilité des prix.

@Gog : Désolé pour le retard dans ma réponse à votre question importante sur TARGET2. J’ai lu attentivement les articles de mon collègue Vincent Brousseau (ancien de la BCE et désormais engagé politiquement aux côtés de l’UPR). Je trouvais les différents articles de la BCE un peu insuffisants (mais c’est quand même une lecture obligatoire pour qui s’intéresse à ce sujet). Je voudrais répondre sur tous les points levés par V. Brousseau et le ferai peut-être de façon plus développée dans cette file, mais voici déjà quelques arguments :

1) Vincent Brousseau ne cesse de relayer une vision très allemande - je ne sais pourquoi : moi je suis français, et la seule chose qui m’intéresse c’est que la France bénéficie de l’euro. Perso je me moque bien de l’obsession qui peut exister dans certains cercles, outre-Rhin, sur les conséquences d’une sortie de l’Italie ou de l’Espagne de la zone euro - des peurs dont V. Brousseau se fait l’écho. Cette obsession est répandue dans certains cercles économiques autour de Hans-Werner Sinn, président de l’IFO (un des 2 instituts économiques les plus reconnus en Allemagne).

Je le dis avec toute la compréhension dont je suis capable après avoir travaillé 10 ans à Francfort : si on avait écouté ce Monsieur Sinn depuis le début de la crise en 2007, l’euro aurait cessé d’exister depuis belle lurette. Les obsédés de la fin de l’euro comme ce Monsieur ont une vision étriquée et fausse de l’économie : ils n’ont eu de cesse de s’opposer aux mesures de politique monétaire "non-standard" de la BCE, qui ont seules pu éviter une crise économique majeure, bien plus sévère que celle, déjà dramatique, subie par la zone euro. Pour moi ces gens ont perdu toute crédibilité sur le terrain de l’analyse économique - je ne parle pas de leur vision quasi nationaliste de l’économie de la zone euro, qui s’est exprimé à foison dans la presse allemande populaire (en gros : Deutschland über alles, les Méditerranéens sont des paresseux et des incapables auxquels on ne peut faire confiance).

2) Les créances TARGET de la Bundesbank sont bien un risque potentiel pour la Bundesbank en cas d’éclatement de la zone euro (sur ce point je rejoins évidemment V. Brousseau) mais:

a) Ce risque ne se matérialiserait que dans le scénario rationnellement improbable d’une sortie d’un pays de la zone euro : l’exemple de la Grèce l’a bien montré : aucun pays avec une dette TARGET n’a évidemment intérêt à quitter la zone euro ! Le coût d’un abandon de l’euro, avec l’effondrement économique qui s’en suivrait, dépasserait incommensurablement le "gain" éventuel de ne pas repayer la dette TARGET de sa banque centrale nationale. Je m’étonne de ne pas voir V. Brousseau aborder ce point fondamental - pourtant validé par l’expérience concrète de la Grèce - une seule fois dans ses articles.

Donc l’obsession germanique sur "que va-t-il se passer si l’Italie décide de quitter la zone euro ? la Bundesbank va essuyer une perte énorme !" n’a en réalité aucune pertinence économique, car il serait totalement irrationnel pour l’Italie de quitter l’euro (irrationnel au sens où une telle décision causerait un effondrement économique majeur).

b) Quand bien même l’Italie sortirait sans payer sa dette TARGET, la perte ne serait pas essuyée par l’Allemagne, mais par la Bundesbank, sans conséquence économique majeure. La perte essuyée par la Bundesbank pourrait la conduire à avoir un capital négatif, mais (comme le reconnaît V. Brousseau) une banque centrale (particulièrement quand elle est crédible comme la Bundesbank) peut fonctionner sans problème avec un capital négatif. ça peut même être la définition d’une banque centrale : la seule entité économique qui peut fonctionner indéfiniment avec un capital négatif.

Comme le dit V. Brousseau, il y aurait sans doute une perte de seigneuriage pour l’Etat allemand, car la Bundesbank prendrait des années pour reconstituer son capital. Perso (a fortiori comme citoyen français), je ne vois pas là cause d’alarme : l’Etat allemand n’a pas besoin des dividendes de la Bundesbank pour vivre ! (c’est vraiment une source mineure de revenus) Au contraire, la perte passant par la banque centrale, il serait aisé de la dilué au fil du temps pour l’Etat.

3) Fondamentalement, si on n’accepte aucun mécanisme de péréquation (TARGET2 en est un), il vaut mieux rester chez soi. V. Brousseau dit que l’Allemagne n’a jamais voulu ou accepté ce risque lié aux balances TARGET2. C’est absolument faux ! Ce risque a été accepté constitutionnellement par l’Allemagne et par les autres Etats au moment de la signature des Accords de Maastricht. TARGET2 n’a pas été imposé, il a été défini et voulu par les Etats, et validé démocratiquement.

Certes, ses concepteurs n’avaient sans doute pas prévu que les balances TARGET2 pouvaient gonfler à ce point en raison d’une crise ou (comme actuellement) d’un programme de QE.

Mais fondamentalement, si on n’accepte pas de s’exposer à ses partenaires, alors il fallait rester chez soi et ne pas faire une union monétaire. Toute union monétaire requiert un partage de risques (comme c’est le cas, par exemple, sur les opérations de politique monétaire de la BCE).

Fondamentalement (et c’est d’ailleurs clair dans une de ses conclusions), V. Brousseau ne s’oppose pas au fonctionnement de TARGET2, mais au principe de l’union monétaire et à toute idée de péréquation. Evidemment, avec cet état d’esprit, la fin de l’euro est la seule voie possible !

Je vous signale que même si l’on ne s’en rend plus compte, toute Nation est constituée par un réseau dense de mécanismes de péréquation : l’Ile-de-France finance la Corse etc. Une Nation ne peut réussir que parce que les mécanismes de péréquation sont pleinement acceptés, et même inconsciemment "oubliés". Au contraire, lorsque les mécanismes de péréquation deviennent le centre du débat, c’est la Nation qui est est en danger (exemple : Espagne / Catalogne). Il en va de même pour la zone euro : elle ne pourra réussir que si ses mécanismes de péréquation sont acceptés (ce qui est le cas partout, sauf pour une petite minorité en Allemagne et l’UPR).

Comme citoyen français, perso je me contrefiche des obsessions crétines (et nationalistes) qui ont libre cours outre-Rhin (je suis français méridional, je me considère plus travailleur et plus fiable que la plupart des Allemands), je considère que la France est pleinement gagnante de l’euro = la seule chose qui compte pour moi. Certains Allemands peuvent s’inquiéter des balances TARGET2 si ça les chante : ce n’est que le reflet de leur manque de confiance idiot envers des nations qui ont un passé autrement glorieux. Je trouve incompréhensible de partager ces craintes (par ailleurs minoritaires outre-Rhin) comme citoyen français.

Dernière modification par Scipion8 (04/04/2018 20h49)

![]() Hors ligne

Hors ligne

#28 04/04/2018 20h09

- zeboulon

- Membre (2015)

Top 50 Finance/Économie - Réputation : 90

Scipion8, merc.i d’avoir pris le temps de me répondre.

C’est vrai que la question de la "provenance" m’obsède un peu.

Quand on voit le genre de graphique ci-dessous (qui vient du site l’initiative monnaie pleine), ça me rend un peu dingue. On fait 20 ans d’études pour devoir ensuite "gagner de l’argent" et la très grande majorité ne sait pas d’où il vient. On ne devrait pas l’apprendre au lycée?

Employé, Assistant maternel, Commis de cuisine, Maraîcher, Investisseur

![]() Hors ligne

Hors ligne

#29 21/04/2018 17h14

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

J’ai du retard dans la lecture de ce fil mais je vous livre ici un extrait de la partie autobiographique de Principles de Ray Dalio lors de laquelle il raconte la crise de l’euro de 2010. Cela confirme beaucoup de choses que nous évoquions moi et Scipion8 sur ce fil et ailleurs sur l’euro-système.

Ray Dalio a écrit :

Beginning in 2010, my Bridgewater colleagues and I began to see the emergence of a debt crisis in Europe. We had looked at how much debt had to be sold and how much could be bought for a number of countries and determined that many Southern European nations were likely to come up short. The resulting crisis could be as bad as or worse than the one in 2008–09.

As in 1980 and 2008, while our calculations clearly pointed to a debt crisis ahead, I knew that I could be wrong. Because it would be a big deal if I was right, I wanted to discuss what I was seeing with top policymakers both to alert them and to have them correct me if they saw things differently. I encountered the same sort of resistance without good explanations that I had encountered in Washington in 2008, only this time in Europe. Things were stable at the time, and though I knew there was no reason to believe they would stay that way, most of the people I spoke to weren’t ready to listen to my reasoning. I remember a meeting I had with the head of the International Monetary Fund when we were still in the calm before the storm. He doubted my seemingly crazy conclusions, and he wasn’t interested in going through the numbers.

Just as U.S. policymakers had before 2008, the Europeans did not fear what they hadn’t experienced before. Because things were good at the time and the picture I was painting was worse than anything they’d experienced in their lifetimes, they found what I was saying implausible. They also didn’t possess a granular understanding of who the borrowers and lenders were and how their abilities to borrow and lend would change with changing market conditions. Their understandings of how markets and economies work were oversimplified, like those of academics. For example, they looked at investors as a single thing they called “the market,” rather than an amalgam of different players who bought and sold for different reasons. When the markets did badly, they wanted to do things that increased confidence, figuring that if they built confidence the money would come and the problems would disappear. They didn’t see that whether they were confident or not, specific buyers didn’t have enough money and credit to buy all the debt that had to be sold.

[…]

Yet even when I did succeed in helping them see the linkages, the political decision-making systems they had to work within were dysfunctional. Not only did they have to decide what they would do as individual countries, the nineteen countries of the European Union had to agree with each other before they could act—in many cases unanimously. There was often no clear way of resolving disagreements, which was a big problem because what needed to be done (printing money) was objectionable to German economic conservatives. As a result, crises would intensify to breaking points while Europe’s leaders grappled in long closed-door meetings. Those power struggles tested the nerves of everyone involved. I can’t possibly convey the amount of bad behavior these policymakers had to endure for the benefit of the people they represented.

For example, in January 2011, a few weeks after he’d been appointed minister of economy and competitiveness by Spain’s new president, I met Luis de Guindos, a man I learned to admire for his forthrightness, intelligence, and heroic willingness to sacrifice himself for his country’s well-being. The old government in Spain had been thrown out and the new government took office as Spanish banks were about to collapse. The new Spanish policymakers were immediately forced to haggle with representatives from the IMF, the European Union, and the European Central Bank (the “Troika” as it was called). They did this into the wee hours of the morning and at the end were required to sign a loan agreement that essentially handed over control of their banking system to the Troika in exchange for the financial support they desperately needed.

My meeting with Minister de Guindos took place the morning after the first and most difficult of these negotiations. With bloodshot eyes but a very alert mind, he patiently and forthrightly answered all my difficult questions and shared his thoughts about what reforms Spain should undertake to deal with their problems. During the next couple of years, over considerable objections, he and his government pushed these controversial reforms through. He never got the praise he deserved, but he didn’t care because his satisfaction came from seeing the results he produced. To me, that is a hero.

As time passed, the European debtor countries fell into deeper depressions. This led Mario Draghi, the president of the European Central Bank, to make the bold decision to buy bonds in September 2012. This move averted the imminent debt crisis, saved the euro, and, as it would turn out, made a lot of money for the ECB. But it failed to immediately stimulate credit and economic growth in the countries that were in depression. Inflation, which the ECB was mandated to get to about 2 percent, was below that target and falling. While the ECB had offered loans on attractive terms to banks in an attempt to solve this issue, banks weren’t taking them up on the offer sufficiently to make a difference. I believed that things would continue to worsen unless the ECB “printed money” and pushed it into the system by buying more bonds. The move toward quantitative easing appeared obvious and necessary to me, so I visited Draghi and the ECB’s executive board to share my concerns.

At the meeting, I told them why this approach would not be inflationary (because it is the level of spending, which is money plus credit, and not just the amount of money, that drives spending and inflation). I focused on how the economic machine works because I felt that if we could agree on that—most importantly, how buying bonds moves money through the system—we could agree on its impacts on inflation and economic growth. In that meeting, and in all such meetings, I shared our calculations as well as the important cause-effect relationships as I saw them, so that together we could assess whether the conclusions made sense.

A major impediment to this action was that there is no single bond market for the entire Eurozone, and the ECB, like most central banks, isn’t supposed to favor one area/country over another. Given those conditions, I shared my theory for how the ECB could do quantitative easing without breaking its rules by buying bonds proportionately across every member country, even though Germany didn’t need or want the easing that such purchases would bring them. (The German economy was doing relatively well and inflation fears were beginning to emerge there.)

In the course of those eighteen months, I met with several top European economic policymakers, perhaps most importantly German finance minister Wolfgang Schäuble, whom I judged to be exceptionally thoughtful and selfless. I also saw how politics within Germany and Europe worked.9 When push came to shove, the ECB would have to do what was best for Europe, which was to print the money and buy the bonds in the way I had suggested. Doing that was consistent with the ECB’s mandate, and the Southern European debtor countries had the votes to allow it to do that, so I figured that it would be the Germans who would get overruled and face the decision to leave the Eurozone, which they would ultimately not do because their leaders had a strong commitment to the Eurozone with Germany as part of it.

Draghi finally announced the move in January 2015. It had a great effect and created a precedent that would allow more quantitative easings in the future if they were needed. The market reaction was very positive. On the day of Draghi’s announcement European equities were up a percent and a half, government bond yields fell across the major European economies, and the euro fell 2 percent against the dollar (which helped stimulate the economy). These moves continued over the following months, stimulating European economies, supporting a pickup in growth, and reversing the decline in inflation.

Je veux bien qu’on m’explique le « I told them why this approach would not be inflationary (because it is the level of spending, which is money plus credit, and not just the amount of money, that drives spending and inflation) ».

Rappelons que le monsieur est récemment passé short sur les big cap €, notamment des financières…

![]() Hors ligne

Hors ligne

#30 21/04/2018 20h16

- bet

- Membre (2012)

- Réputation : 73

Je pense qu’il entend monnaie au sens de monnaie banque centrale, et monnaie + crédit=M2, la masse monétaire. Personnellement, je surveille plutôt M3, qui inclut également une partie de la titrisation. Si on regarde M3 de la zone Euro, ce qui est frappant, c’est l’effondrement de M3-M2, c’est à dire la titrisation, créant une crise de solvabilité des banques. La croissance du Bilan de la BCE a dans un premier temps simplement compensé ce recul, évitant une déflation brutale.

![]() Hors ligne

Hors ligne

#31 08/05/2018 16h04

- zeboulon

- Membre (2015)

Top 50 Finance/Économie - Réputation : 90

Pour en revenir à l’initiative Monnaie pleine en Suisse (votation le 10 juin 2018), il est souvent fait référence sur leur site à un rapport de KPMG Islande qui donne davantage de détails sur le fonctionnement proposé par cette initiative. Voici ci-dessous un lien et un tableau récapitulatif pour ceux que le sujet intéresse:

Rapport KPMG Islande 2016

Employé, Assistant maternel, Commis de cuisine, Maraîcher, Investisseur

![]() Hors ligne

Hors ligne

3 #32 01/06/2018 16h07

3 #32 01/06/2018 16h07

- Scipion8

- Membre (2017)

- Réputation : 2535

Des graphiques intéressants sur les programmes de QE des grandes banques centrales sur ce blog :

1) La BCE et la Banque du Japon continuent d’acheter des actifs à un rythme élevé (même si ça devrait bientôt s’arrêter pour la BCE), alors que la taille du bilan de la Fed ne se réduit que très graduellement.

2) Belle corrélation entre la taille cumulée des bilans de la Fed + BCE + Banque du Japon et les marchés boursiers (indice S&P500). Evidemment, corrélation n’est pas synonyme de causalité, mais il y a des liens directs entre QE et hausse des marchés boursiers (baisse des taux sans risque pour l’actualisation des cash-flows futurs, effets d’éviction des marchés obligataires, effets psychologiques de confiance etc.).

Pour moi ce graphique est surtout intéressant parce qu’il suggère que l’effet "stock" du QE (la taille des bilans des banques centrales) est peut-être plus important, pour l’impact sur les marchés boursiers, que l’effet "flux" du QE (les achats des banques centrales). Donc si (comme je l’attends), la BCE suit le modèle de la Fed d’une diminution très très progressive de son bilan une fois les achats QE terminés, cela devrait soutenir les marchés boursiers ces prochaines années, et "amortir" l’impact d’un retournement économique (inévitable) sur les marchés boursiers.

Donc si je reste prudent sur les niveaux de valorisation des marchés boursiers (historiquement élevés, par exemple en regardant le CAPE, notamment aux USA), j’ai tendance à penser que la correction boursière au moment du retournement économique sera moins brutale que dans le passé (2007-2008 par exemple) si les banques centrales se comportent comme je l’attends.

En théorie, l’issue "logique" d’une expansion monétaire continue (forte croissance des bilans des banques centrales) et d’une (quasi) bulle sur les marchés boursiers devrait être un choc inflationniste, mais je n’y crois pas :

- d’une part parce que des facteurs structurels très puissants contribuent à une tendance déflationniste : nouvelles technologies, mondialisation, vieillissement démographique…

- d’autre part parce que les banques centrales sont très bien équipées pour faire face à un choc inflationniste, à mon sens.

![]() Hors ligne

Hors ligne

#33 02/06/2018 09h37

- Wawawoum

- Membre (2013)

- Réputation : 211

Il y a quelques éléments qui m’interpellent :

* Pourquoi prendre comme point de départ 2008 ? Cela semble un point départ bien pratique. Vous pourriez aussi bien depuis cette date montrer que les ventes de voitures cumulées sont proportionnelles à la progression du S&P 500. On pourrait y mettre la dette mondiale, les achats de téléphones, l’entropie de l’univers, ou tout autre schmilblick, et ça marcherait.

* Sur le deuxième graphe, pourquoi comparer les QE mondiaux avec le S&P500, pourquoi pas les QE américains (ah oui, c’est moins commode…)

Finalement, les éléments semblent soutenir le fait que les QE fonctionnent, mais on s’en doutait, c’est le but depuis le début. Dans ce cas précis, la thèse de l’auteur est la suivante: le S&P est soutenu par les QE, si on les retire, ça tombe. C’est vrai, au moins en partie, et ça va continuer, au moins encore un peu en Europe et au Japon.

Qu’est-ce que cela change par rapport à la situation actuelle ?

Scipion8 a écrit :

Donc si je reste prudent sur les niveaux de valorisation des marchés boursiers (historiquement élevés, par exemple en regardant le CAPE, notamment aux USA), j’ai tendance à penser que la correction boursière au moment du retournement économique sera moins brutale que dans le passé (2007-2008 par exemple) si les banques centrales se comportent comme je l’attends.

Ce qui est certain, c’est qu’effectivement, les banques centrales vont faire ce qu’il faut pour que le retournement tant attendu se passe bien. Les banques vont se comporter comme nous l’attendons tous. Le marché par contre…

À partir de ces graphes, on ne peut pas tirer de conclusion, ou plutôt, on peut tirer toutes les conclusions que l’on veut. On peut y voir le fait que les marchés sont artificiellement gonflés à l’hélium et conclure que nous allons tous mourir et que les marchés vont tomber. En plus, cela prouve que nous sommes manipulés par des forces obscures. À l’inverse, on peut conclure que tout va bien et les banques centrales vont continuer à arroser les marchés de liquidités.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par Wawawoum (02/06/2018 10h46)

![]() Hors ligne

Hors ligne

2 #34 02/06/2018 13h42

2 #34 02/06/2018 13h42

- Scipion8

- Membre (2017)

- Réputation : 2535

@Wawawoum : Avant d’en venir à vos observations, je présente quelques concepts généraux importants sur la politique monétaire et le QE (pas nécessairement en réponse à vos observations, mais pour éclairer mes interprétations).

1) Le bilan d’une banque centrale avec ou sans QE :

a) Dans un bilan d’une banque centrale, on distingue les "facteurs autonomes" et les éléments liés à la politique monétaire, à l’actif et au passif.

b) Les facteurs autonomes (actifs et passifs) sont tous les éléments du bilan de la banque centrale qui ne sont pas contrôlés directement par la banque centrale en tant qu’"agent de politique monétaire". Ce sont donc des facteurs exogènes à la banque centrale comme agent de politique monétaire (d’où leur appellation d’"autonomes"). Il s’agit :

- des actifs extérieurs nets : notamment les réserves de change et d’or. La banque centrale peut évidemment essayer d’en contrôler le niveau, par des achats et des ventes de devises et d’or, mais il ne s’agit pas de décisions de politique monétaire (il s’agit de la politique de change, pour laquelle l’Etat a généralement un rôle de codécisionnaire, alors que pour la politique monétaire la banque centrale agit de façon indépendante).

- des actifs domestiques nets : il s’agit, à l’actif, essentiellement des portefeuilles d’investissement de la banque centrale (notamment placés en obligations domestiques - qui servent notamment à assurer l’indépendance financière de la banque centrale, pour le paiement de ses employés et des retraites etc.), et, au passif, du capital de la banque centrale.

- de la circulation fiduciaire : on considère que billets et pièces émis par la banque centrale appartiennent à la circulation fiduciaire lorsqu’ils quittent les coffres-forts de la banque centrale et sont expédiés aux banques. Il s’agit d’un passif pour la banque centrale (les premiers billets étaient émis comme des créances sur la puissance publique, convertibles en or par le détenteur à sa demande).

- des comptes nets du Gouvernement : il s’agit, à l’actif, des éventuelles créances accordées par la banque centrale à l’Etat (interdites en zone euro, par l’Article 123 du Traité sur le fonctionnement de l’UE), et, au passif, des comptes de l’Etat (et éventuellement de ses démembrements) à la banque centrale.

c) Le solde de l’ensemble des facteurs autonomes détermine le déficit ou l’excès de liquidité du système bancaire. Il faut voir le système bancaire comme la "contrepartie" de la banque centrale. Lorsque la banque centrale achète un actif (= augmentation d’un facteur autonome à l’actif, donc augmentation du solde net des facteurs autonomes), elle injecte de la liquidité dans le système bancaire. Lorsque la circulation fiduciaire à cause de la demande de billets des agents économiques (= augmentation d’un facteur autonome au passif, donc diminution du solde net des facteurs autonomes), il s’agit d’une absorption de liquidité pour le système bancaire.

Donc le bilan de la banque centrale représente l’accumulation historique de toutes les opérations de la banque centrale avec le système bancaire : si les facteurs autonomes à l’actif excèdent ceux au passif, le système bancaire a un surplus de liquidité ; si les facteurs autonomes au passif excèdent ceux à l’actif, le système bancaire a un excédent de liquidité.

d) En zone euro et aux USA, le système bancaire est normalement en déficit de liquidité, en raison notamment de l’importance de la circulation fiduciaire (un facteur autonome au passif) et de la faiblesse relative des réserves de change (un facteur autonome à l’actif - la Fed n’a pas vraiment besoin de réserves pour "défendre" le dollar US). En revanche, dans beaucoup de pays émergents (qui ont besoin de grosses réserves de change pour défendre leurs devises), le système bancaire est souvent en surplus de liquidité.

e) La politique monétaire consiste pour la banque centrale à gérer le solde des facteurs autonomes de façon à influencer le prix de liquidité dans le système bancaire et, par conséquent, dans l’économie toute entière :

- Si le système bancaire est en surplus de liquidité, la banque centrale absorbe la liquidité à un taux qu’elle détermine pour influencer le prix de la liquidité pour les banques, qu’elles répercutent ensuite à leurs clients (entreprises et particuliers).

- Si le système bancaire est en déficit de liquidité, la banque centrale injecte la liquidité à un taux qu’elle détermine pour influencer le prix de la liquidité pour les banques, qu’elles répercutent ensuite à leurs clients (entreprises et particuliers).

f) L’outil principal de la politique monétaire "conventionnelle" est donc le taux des opérations de gestion de la liquidité conduites par la banque centrale pour injecter (zone euro, USA) ou absorber (certains pays émergents) la liquidité.

g) Dans certains cas, notamment lorsque le taux directeur de la banque centrale a atteint son "plancher", la banque centrale doit passer à une stratégie "quantitative" de gestion de la monnaie (QE). Si la banque centrale a abaissé son taux directeur au niveau qu’elle considère comme "plancher" (en général 0% ou un peu moins), et que le risque déflationniste persiste, elle doit envisager de mettre en oeuvre des stratégies "non-conventionnelles" afin de remplir son mandat de préservation de la stabilité des prix.

Le fondement théorique du QE est la théorie quantitative de la monnaie : MV = PT (M = masse monétaire, V = vélocité de la monnaie, P = indice des prix, T = niveau des transactions réelles). L’inflation est un phénomène monétaire : en jouant sur la quantité de monnaie, on doit pouvoir influencer l’évolution des prix.

Lorsque la banque achète en masse des actifs dans le cadre du QE, elle injecte "de force" de la liquidité dans le système bancaire, qui se traduit par une augmentation massive des réserves excédentaires des banques à la banque centrale. Il s’ensuit que le prix de la liquidité s’effondre et la vélocité de la monnaie augmente car la liquidité devient, pour les banques puis pour l’ensemble des agents économiques, une "patate chaude" dont il faut se débarrasser, sauf à accepter une très faible rentabilité (voire une rentabilité négative).

Donc en phase de QE, la taille du bilan de la banque centrale (ou plus précisément la taille des réserves excédentaires) devient le paramètre majeur de l’action de la banque centrale (alors qu’en l’absence de QE, le véritable paramètre de l’action de la banque centrale est son taux directeur).

Wawawoum a écrit :

Pourquoi prendre comme point de départ 2008 ? Cela semble un point départ bien pratique.

Parce que la Fed a commencé son QE en 2008. Il ne serait pas pertinent de mettre en rapport la taille du bilan des banques centrales avec les marchés actions dans la période antérieure, car la taille des bilans de la Fed et de la BCE n’avaient alors pas de véritable pertinence en termes de politique monétaire - contrairement à la période avec QE. [En revanche pour la période antérieure (jusqu’en 2008), on pourrait mettre en rapport les indices boursiers avec le taux directeur de la Fed. La politique monétaire trop accommodante de Greenspan a été accusée comme un des facteurs dans la formation de la bulle (et plus généralement, la prise de risques excessive) pré-2007.]

2) Les canaux de transmission du QE aux marchés boursiers :

a) Le QE abaisse le taux sans risque utilisé dans l’actualisation des flux futurs : Dans la méthode d’évaluation DCF (la méthode qu’utilisent directement ou indirectement - par exemple via l’utilisation des multiples - la plupart des agents actifs sur les marchés boursiers), on actualise les cash-flows futurs estimés par un taux = taux sans risque + prime de risque. Par le QE la banque centrale agit directement sur le taux sans risque, en l’occurrence en l’abaissant de façon significative, y compris sur des maturités longues (alors qu’en politique monétaire conventionnelle, la banque centrale n’agit directement que sur le prix de la liquidité à court terme). Il s’ensuit une augmentation des "fair values" DCF évalués par les agents actifs sur les marchés boursiers. Cet effet est d’autant plus fort que l’élasticité d’une évaluation DCF au taux d’actualisation est plus forte à un niveau de taux très bas.

b) Le QE agit aussi par un effet purement quantitatif, en déplaçant la demande de produits d’épargne vers des produits plus risqués, comme les actions. La banque centrale, par obligation légale et/ou par choix stratégique, concentre généralement ses achats sur des actifs "peu risqués", comme des obligations d’Etat (qui représentent le coeur des programmes QE de la Fed, de la BCE et de la Banque du Japon). Elle peut aussi acheter des produits un peu plus risqués, comme des obligations corporate (de bonne qualité), des obligations foncières (covered bonds), des ABS. Mais en général elles n’achètent pas des actions - produit beaucoup plus risqué qu’une obligation dans un scénario de défaut ; la seule exception est la Banque du Japon, qui n’a eu d’autre choix que d’effectuer des achats d’actions après avoir "saturé" par ses achats les autres segments de marché.

La conséquence mécanique de ces achats massifs d’obligations par les banques centrales est un effet d’éviction des autres investisseurs, qui, "de gré ou de force", doivent s’intéresser à des marchés plus risqués, dont les marchés boursiers. Le QE a donc un effet indirect important sur l’équilibre offre / demande sur les marchés boursiers. Cet effet est encore amplifié quand la banque centrale impose un taux d’intérêt négatif sur la liquidité excédentaire.

c) Le QE a un effet sur la psychologie des agents économiques. Lors de l’annonce d’un programme de QE, la banque centrale insiste délibérément sur le caractère massif des achats et leur caractère prolongé dans le temps (c’est la doctrine actuelle des banques centrales en matière de QE : si on décide d’y aller, on y va franchement - l’équivalent de la doctrine militaire US du shock and awe et overwhelming forces). Parce que la banque centrale dispose (par définition) de ressources illimitées, il serait suicidaire pour un participant de marché de se positionner contre la banque centrale - d’où un revirement généralisé et instantané des positions sur le marché.

Wawawoum a écrit :

Vous pourriez aussi bien depuis cette date montrer que les ventes de voitures cumulées sont proportionnelles à la progression du S&P 500. On pourrait y mettre la dette mondiale, les achats de téléphones, l’entropie de l’univers, ou tout autre schmilblick, et ça marcherait.

Parce que je peux identifier clairement des canaux de transmission (non seulement "logiques", mais observables, mesurables) du QE aux marchés boursiers. Je n’exclus pas un impact majeur de l’entropie de l’univers sur les marchés boursiers, mais pour l’instant les canaux de transmission me semblent moins clairs.

Après ces généralités, quelques points plus techniques en réponse à vos observations :

3) Le caractère mondial de l’impact des programmes de QE :

Wawawoum a écrit :

pourquoi comparer les QE mondiaux avec le S&P500, pourquoi pas les QE américains (ah oui, c’est moins commode…)

Imaginons que le monde se résume à 2 pays ou zones économiques, avec chacun leur banque centrale et leur devise. Dans le pays A, la banque centrale ne conduit pas de QE, et le marché boursier est à son niveau de valorisation historique, un PER moyen de 15. Dans le pays B, la banque centrale conduit un programme de QE, ce qui fait augmenter le niveau de valorisation moyen du marché boursier local à un PER moyen de 25.

Supposons que (a) le taux de change entre les devises A et B soit flexible, (b) les mouvements de capitaux entre A et B soient autorisés, (c) les perspectives de croissance à long-terme des entreprises des pays A et B soient à peu près comparables. [Ces hypothèses sont à peu près correctes dans le cas des USA et de la zone euro, même s’il faut reconnaître aux entreprises technos US un potentiel malheureusement inégalé en Europe.]

Un investisseur rationnel du pays B, ayant 100% de son capital en actions du pays B, devrait changer son allocation, en diminuant les actions B devenues très chères (PER 25) pour acheter les actions A meilleur marché (PER 20). Il devrait s’ensuivre une convergence mondiale des PER. La variable d’ajustement de ce processus, c’est le taux de change : la devise A va s’apprécier, en raison de la forte demande des investisseurs du pays B. La dépréciation de la devise B ne va pas contre les objectifs de la banque centrale B, au contraire : elle va permettre de booster les exportations des entreprises du pays B.

Donc, oui, il faut évidemment avoir une perspective mondiale quand on analyse le QE, parce que le monde est un système fermé (pas encore de possibilité d’acheter des actifs martiens, malheureusement, même si Musk pourrait le proposer bientôt). Quand on regarde les QE des 3 grandes banques centrales (Fed, BCE, Banque du Japon), on fait une approximation raisonnable.

Avec cette perspective globale en tête, j’interprète les niveaux de valorisation historiquement élevés des marchés US (CAPE etc.) comme le reflet (entre autres facteurs) (1) des effets d’hystérèse (= effets "stocks") du QE de la Fed (arrêté en 2014) et (2) des QE effectués par d’autres banques centrales dans le monde (BCE, BoJ etc.).

4) Les effets d’hystérèse du QE (stocks vs. flux) :

Wawawoum a écrit :

les éléments semblent soutenir le fait que les QE fonctionnent, mais on s’en doutait, c’est le but depuis le début. Dans ce cas précis, la thèse de l’auteur est la suivante: le S&P est soutenu par les QE, si on les retire, ça tombe. C’est vrai, au moins en partie, et ça va continuer, au moins encore un peu en Europe et au Japon.

Oui, le QE fonctionne, mais :

a) Au début (annonces initiales par la Fed et encore plus par la BCE), beaucoup en doutaient ;

b) Pour la BoJ, c’est beaucoup plus compliqué, car la BoJ a agi trop tard, en laissant les anticipations déflationnistes s’ancrer parmi les agents économiques (une leçon que la Fed et la BCE ont tirée en agissant de façon plus rapide et décisive ;

c) Booster les marchés boursiers n’est pas un objectif essentiel (ou alors, secondaire) des banques centrales : le QE vise à éliminer la menace déflationniste. D’ailleurs les banques centrales s’inquiètent des risques d’une bulle boursière comme effet secondaire indésirable de leurs programmes de QE. Et il est illusoire de penser que la Fed ou la BCE lancerait de nouveaux programmes de QE juste pour éviter un krach boursier, s’il n’y a pas de menace déflationniste.

d) Surtout la question principale pour moi, c’est la persistance ou non des effets du QE sur les marchés boursiers (c’était l’objet principal de mon message). En faisant l’hypothèse (à peu près correcte à mon sens) que les perspectives de croissance des entreprises US ne se sont pas massivement améliorées depuis 4 ans, j’interprète la croissance du marché boursier US depuis fin 2014 (fin du QE de la Fed) comme un signe (pas une preuve définitive, mais un signe important) que le QE a des effets d’hystérèse importants : en d’autres termes, que le fait que le bilan de la Fed ne "dégonfle" que très progressivement continue de soutenir les marchés boursiers US. Cela s’explique notamment par le 2e canal de transmission mentionné plus haut : les effets d’éviction sont proportionnels aux stocks des portefeuilles QE, et non aux flux (rythme des achats). Et j’attends le même effet dans la zone euro, après la fin du QE de la BCE (peut-être fin 2018).

Wawawoum a écrit :

Dans ce cas précis, la thèse de l’auteur est la suivante: le S&P est soutenu par les QE, si on les retire, ça tombe. C’est vrai, au moins en partie, et ça va continuer, au moins encore un peu en Europe et au Japon.

Donc pas trop d’accord personnellement avec ça. Je considère que les effets stocks du QE sont au moins aussi importants que les effets flux, donc des effets d’hystérèse importants : les marchés boursiers ne devraient pas s’effondrer juste parce que les banques centrales arrêtent leurs achats. Ce qui est important, c’est le rythme de réduction des bilans des banques centrales.

5) L’influence des banques centrales (QE) sur le comportement des marchés :

Wawawoum a écrit :

Ce qui est certain, c’est qu’effectivement, les banques centrales vont faire ce qu’il faut pour que le retournement tant attendu se passe bien. Les banques vont se comporter comme nous l’attendons tous. Le marché par contre…

Oui, le marché a son petit caractère. Il est enclin à des périodes d’euphorie et de panique. Et les banques centrales ne peuvent pas nécessairement y faire grand’ chose. Mais elles peuvent indirectement influencer la psychologie du marché.

Prenons l’exemple de 2 personnes dans une salle qui, tout d’un coup, en raison des "esprits animaux", veulent se battre, se taper dessus (peu importe la raison). La banque centrale ne va pas intervenir, elle ne va pas les empêcher ni leur dire de ne pas se taper dessus (ce n’est pas son rôle). En revanche, si son mandat le lui impose, elle peut changer la gravité dans la salle - si nécessaire jusqu’à rendre la bagarre impossible (en tout cas la boxe traditionnelle…), si nécessaire jusqu’à "éteindre" entièrement les esprits animaux.

L’indice de gravité dans la salle, c’est le taux sans risque. Un paramètre crucial pour les marchés boursiers, que la banque peut influencer de façon massive, par le QE.

Donc, oui, le marché reste gouverné par les esprits animaux, mais la banque centrale peut en atténuer considérablement les effets - si elle considère cela nécessaire pour son mandat, évidemment.

Wawawoum a écrit :

À partir de ces graphes, on ne peut pas tirer de conclusion, ou plutôt, on peut tirer toutes les conclusions que l’on veut. On peut y voir le fait que les marchés sont artificiellement gonflés à l’hélium et conclure que nous allons tous mourir et que les marchés vont tomber. En plus, cela prouve que nous sommes manipulés par des forces obscures. À l’inverse, on peut conclure que tout va bien et les banques centrales vont continuer à arroser les marchés de liquidités.

Oui, un graphe est insuffisant pour tirer des conclusions d’investissement définitives, mais non, l’information qu’il apporte n’est pas nulle - si on y ajoute une réflexion sur les mécanismes de transmission. Pour en tirer des conclusions plus solides, il faudrait évidemment creuser le sujet, analyser les changements de bilans non seulement des banques centrales, mais aussi des banques et des agents économiques non-bancaires, au niveau mondial (= un système clos directement influencé par le QE). Et outre les effets quantitatifs du QE (directement observables), il faudrait analyser les "élasticités" prix / quantités, par exemple les pourcentages de variation des différents marchés boursiers aux différents programmes de QE (ou à leur agrégation), les effets retardés etc. La BCE, la Fed et la BoJ commencent à proposer une littérature intéressante sur les effets du QE sur leurs sites internets.

En tout cas, perso, je considère que ce sujet mérite réflexion car il a des implications majeures sur ma gestion de patrimoine : concrètement, je dois choisir entre 3 stratégies pour mon portefeuille boursier à l’approche d’une correction majeure (que j’attends, à tort ou à raison) :

a) le liquider pour entrer à nouveau après la correction

b) essayer de le couvrir

c) continuer de le renforcer progressivement, mais en essayant de garder un beta nettement <1 par le choix d’actions ou de secteurs défensifs

Pour l’instant je reste sur la stratégie c), mais j’écoute les opinions différentes, notamment des boursicoteurs plus expérimentés qui ont l’expérience d’au moins un krach. Je dimensionne mon portefeuille boursier sur la base de la perte que je suis prêt à accepter (financièrement et psychologiquement) :

taille du portefeuille boursier = perte acceptable / (scénario anticipé de correction (% baisse) * beta estimé)

Actuellement mes paramètres personnels sont :

- perte acceptable = 150k€

- scénario anticipé de correction = -40%

- beta estimé = 0.7

D’où une taille cible de 536k€ (je suis actuellement à 466k€). Mais après réflexion sur les effets d’hystérèse du QE, un scénario de correction de -30% est peut-être plus réaliste. Cela ferait passer la taille cible à 714k€.

Réfléchir sur ces sujets est donc crucial pour ma gestion de portefeuille. Je ne comprends pas (mais j’admire) ceux qui investissent des montants significatifs de leur patrimoine sur des marchés boursiers avec des multiples de valorisation aussi élevés, sans avoir une réflexion sérieuse sur ces sujets.

Dernière modification par Scipion8 (02/06/2018 14h27)

![]() Hors ligne

Hors ligne

1 #35 02/06/2018 15h08

1 #35 02/06/2018 15h08

- maxcorporis

- Exclu définitivement

- Réputation : 20

Scipion8 a écrit :

En tout cas, perso, je considère que ce sujet mérite réflexion car il a des implications majeures sur ma gestion de patrimoine : concrètement, je dois choisir entre 3 stratégies pour mon portefeuille boursier à l’approche d’une correction majeure (que j’attends, à tort ou à raison) :

a) le liquider pour entrer à nouveau après la correction

b) essayer de le couvrir

c) continuer de le renforcer progressivement, mais en essayant de garder un beta nettement <1 par le choix d’actions ou de secteurs défensifs

…

Réfléchir sur ces sujets est donc crucial pour ma gestion de portefeuille. Je ne comprends pas (mais j’admire) ceux qui investissent des montants significatifs de leur patrimoine sur des marchés boursiers avec des multiples de valorisation aussi élevés, sans avoir une réflexion sérieuse sur ces sujets.

Personnellement, je n’ai ni les qualifications ni des talents de visionnaire donc cela fait plus d’un an que j’attends cette fameuse correction …

Car je reste persuadé qu’au-delà de toutes les compétences, en bourse et surtout pour des grosses capitalisations dont le modèle économique est assez incontournable, seul le point d’entrée compte !

Le phénomène moutonnier APRES de superbes performances d’actions ou de fonds et même de SCPI ou de prix au m² d’immobilier me sidèrent … Pour moi c’est un couple rendement/risque qui me paraît personnellement inacceptable.

Ce couple rendement/risque est d’ailleurs que très rarement débattu sur ce qu’il serait (hors biais "psychologique" ou "affectif") raisonnable d’accepter en fonction du risque, du rendement et des frais par type de placement.

Mais de mon côté je n’ai pas su estimer ma résistance psychologique à une grosse correction donc je m’en tiens à un scénario attentiste pour favoriser dans quelque placement que ce soit un point d’entrée très intéressant. Serait-ce au péril d’une rentabilité moindre durant l’attente …

Mais comme disait IH il y a peu avec un petit tableau, j’aime à me rappeler que 50% de perte nécessite 100% de gain pour revenir à Zéro !

![]() Hors ligne

Hors ligne

#36 04/06/2018 12h05

- Wawawoum

- Membre (2013)

- Réputation : 211

Scipion8 a écrit :

@Wawawoum : Avant d’en venir à vos observations, je présente quelques concepts généraux importants sur la politique monétaire et le QE (pas nécessairement en réponse à vos observations, mais pour éclairer mes interprétations).

Je suis désolé, je n’ai que survolé rapidement votre exposé, mais il ne me semble pas répondre à mes interrogations. Je ne remets pas en cause la transmission verticale ou horizontale des effets des QE à la bourse (même si dans le cas présent je remets en cause leur présentation partiale et non scientifique dans le but d’aller dans le sens d’une conclusion préétablie), ce que je remets en cause surtout, c’est votre conclusion, qui n’est d’ailleurs pas très claire: "Ça devrait tomber mais le QE va en amortir une partie". C’est un refrain que l’on entend depuis quelques années déjà et qui ne s’est pas encore réalisé.

Par ailleurs, vous parlez à juste titre de l’effet du QE sur les taux directeurs ; peut-être qu’il serait plus logique de comparer dans un premier temps l’effet du QE sur les taux directeurs et dans un deuxième temps des taux directeurs sur les valorisations boursières ; le lien me semblerait plus direct. Et de toute façon, le QE n’est-il pas qu’un épiphénomène, massif il est vrai, d’un phénomène plus global de gonflements des bilans de tous les acteurs économiques ? Et on pourrait établir que le développement de l’économie va de pair avec l’augmentation de la dette.

Ce qui semble évident et et je vois mal en quoi cela pourrait, encore une fois, aiguiller mes décisions d’investissement.

Scipion8 a écrit :

Réfléchir sur ces sujets est donc crucial pour ma gestion de portefeuille. Je ne comprends pas (mais j’admire) ceux qui investissent des montants significatifs de leur patrimoine sur des marchés boursiers avec des multiples de valorisation aussi élevés, sans avoir une réflexion sérieuse sur ces sujets.

C’est peut-être parce qu’ils trouvent que certaines entreprises (ou autres actifs) sont raisonnablement valorisées ? Et s’ils n’en trouvent pas alors peut-être que "Ça devrait tomber mais le QE va en amortir une partie". Ce qui est la même conclusion que la votre, mais le cheminement logique me semble plus valable et tangible.

Et pour faire écho à maxcorporis, effectivement, certains attendent une correction depuis quelques années maintenant, car il se sont posé la questions de l’âge du capitaine et des QE. D’autres pensent que la fête va continuer parce qu’ils se sont posé la question des de l’âge du capitaine ou du QE. Personnellement, je n’en sais rien et je préfère regarder les bilan et les résultats des entreprises que j’achète plutôt que le sens du vent des QE ou de Kim Jong Un (qui peut jouer sur les marchés aussi)

Finalement, nous venons de deux écoles difficilement réconciliables : le top-down et le bottom-up. Vous croyez au CAPM et au beta, je crois aux bilans et aux cash-flows.

Dernière modification par Wawawoum (04/06/2018 12h47)

![]() Hors ligne

Hors ligne

#37 04/06/2018 12h43

- Scipion8

- Membre (2017)

- Réputation : 2535

C’est vrai que mon approche est plutôt top-down : en gros j’essaie juste de gérer le beta d’un portefeuille très diversifié (un quasi-ETF), selon ma perception du cycle économique. Si j’arrive à dégager un peu d’alpha par la sélection des valeurs, c’est du "bonus" (mais avec 250 lignes, difficile de s’écarter beaucoup de l’indice).

Cela dit, perso je vois les approches top-down et bottom-up comme complémentaires plutôt qu’opposées. La valorisation d’une action dépend de 2 choses : (1) les fondamentaux de l’entreprise (ses résultats futur, son bilan…) et (2) l’appréciation par le marché des fondamentaux (les multiples de valorisation).

Par exemple, à mon sens, la hausse des indices américains ces dernières années s’explique beaucoup plus par la hausse des multiples que par une amélioration des fondamentaux des entreprises US.

Dans la méthode des DCF, on doit (idéalement) combiner une approche top-down avec une approche bottom-up, pour les différents paramètres de la formule :

- approche bottom-up pour l’évaluation des cash-flows futurs et de la prime de risque

- approche top-down pour l’évaluation du taux sans risque (c’est sur ça que le QE joue)

On peut parfaitement évaluer les cash-flows futurs et la prime de risque, mais perdre beaucoup d’argent parce qu’on rentre sur une action à un moment où les marchés reflètent un taux sans risque anormalement bas. D’où l’intérêt de combiner l’analyse fondamentale avec une approche top-down (du type CAPE, analyse de la politique monétaire etc.).

Cela dit, je suis évidemment d’accord pour dire que faire des prévisions top-down relève de la conjecture (tout comme faire des prévisions sur les cash-flows futurs, hein). On peut donc légitimement choisir d’éviter ces conjectures, qui relèvent du market timing.

Mais je pense que le CAPE, par exemple, a fourni historiquement une bonne indication du risque de surévaluation (multiples de valorisation trop élevés). Et aujourd’hui le CAPE (surtout aux USA) est à un niveau d’alerte ; c’est pourquoi j’attends une correction, tout en me demandant effectivement si les effets persistants du QE ne pourraient pas la retarder ou l’amortir.

Et perso je pense qu’on fait tous du market timing : ignorer le 2e facteur dans la valorisation des actions (l’appréciation par le marché des fondamentaux) pour ne se concentrer que sur le 1er facteur (les fondamentaux), c’est considérer que le niveau de valorisation est acceptable - ce qui est discutable.

![]() Hors ligne

Hors ligne

1 #38 04/06/2018 12h55

1 #38 04/06/2018 12h55

- Wawawoum

- Membre (2013)

- Réputation : 211

Scipion8 a écrit :

Dans la méthode des DCF, on doit (idéalement) combiner une approche top-down avec une approche bottom-up, pour les différents paramètres de la formule :

- approche bottom-up pour l’évaluation des cash-flows futurs et de la prime de risque

- approche top-down pour l’évaluation du taux sans risque (c’est sur ça que le QE joue)[/b]

.

C’est là que j’ai un problème logique avec votre approche, car les taux sont très bas actuellement et finalement, cela justifie les valorisations actuelles.

Le problème de l’approche top-down (sur les QE ou autres) est qu’elle aboutit inéxorablement à une conclusion qui contredit votre conclusion sur les QE : les marchés sont efficients donc correctement valorisés.

Dernière modification par Wawawoum (04/06/2018 13h19)

![]() Hors ligne

Hors ligne

1 #39 04/06/2018 17h00

1 #39 04/06/2018 17h00

- Scipion8

- Membre (2017)

- Réputation : 2535

Votre commentaire soulève 2 points techniques :

1) Quel taux sans risque doit-on considérer pour l’actualisation des cash-flows futurs ?

La pratique habituelle, dans les pays où le risque souverain est perçu comme limité (disons France, USA), est de prendre un taux obligataire souverain à long-terme (par exemple OAT 10 ans). Mais en prenant un taux obligataire actuel comme taux sans risque "permanent", on fait l’hypothèse que le taux actuel correspond peu ou prou au niveau "normal" du taux sans risque sur la période de prévision.

Perso, je considère que ça peut conduire à considérer un taux sans risque anormalement bas, reflétant un "QE ad infinitum". Cela peut expliquer en partie les niveaux de valorisation actuels historiquement hauts (surtout aux USA).

2) Le marché peut avoir des niveaux d’efficience variables selon ce qu’il doit "pricer"

A nouveau, en partant de l’approche DCF comme cadre conceptuel pour l’évaluation des actions : quand le marché évalue une action, il doit évaluer :

a) des cash-flows futurs

b) un taux sans risque

c) diverses primes de risque (sectorielle, nationale, idiosyncratique, géopolitique…)

Rien ne dit que le marché est également efficient pour évaluer a), b) et c).

Perso, je vois le marché comme un bon comptable mais un économiste médiocre, à la vue précise sur le court-terme mais assez myope à horizon plus long, et sujet à des phases d’euphorie et de panique (ces phases étant largement dues à sa mauvaise compréhension de l’économie, et bien sûr aux "esprits animaux"). Donc, à tort ou à raison, je considère le marché raisonnablement efficient sur les fondamentaux immédiats, moins bon sur l’estimation du potentiel futur de l’entreprise, pas nécessairement performant sur l’évaluation du taux sans risque correct, et enclin à sur- ou sous-évaluer (selon son humeur) les diverses primes de risque.

Je considère (sauf éventuellement sur des micro caps très illiquides) que le marché est au moins aussi bon que moi pour pricer les fondamentaux comptables tels qu’ils sont publiés ; donc je ne vais pas passer beaucoup de temps sur ça. En revanche, je vais essayer de battre le marché en tentant d’être (a) meilleur sur la compréhension économique (notamment la politique monétaire, le QE…) et (b) moins sujet aux biais psychologiques d’euphorie et panique. J’essaie de faire ça notamment par la gestion cyclique du beta du portefeuille et l’anticipation de la politique monétaire.

Un investisseur value pense, lui, que le marché est un mauvais comptable, et passe donc du temps sur la comptabilité publiée. Perso je ne suis pas convaincu, sauf éventuellement sur des micro caps (mais bon, je ne demande qu’à être convaincu : je prévois d’allouer une petite poche de mon portefeuille à une approche value).

Par ailleurs, je pense qu’un investisseur value doit aussi réfléchir à l’appréciation par le marché des facteurs non comptables (taux sans risque, primes de risque) : en ignorant cela, il n’est pas neutre : il part du principe (erroné, à mon sens) que le marché est efficient sur son pricing de ces éléments systémiques, alors qu’il est supposément inefficient sur le pricing des fondamentaux de l’entreprise : ça, ce n’est peut-être pas très logique !

En tout cas, chaque investisseur doit ajuster sa stratégie selon ses "avantages comparatifs" par rapport au marché.

![]() Hors ligne

Hors ligne

#40 04/06/2018 19h56

- Wawawoum

- Membre (2013)

- Réputation : 211

Scipion8 a écrit :

2) Le marché peut avoir des niveaux d’efficience variables selon ce qu’il doit "pricer"

A nouveau, en partant de l’approche DCF comme cadre conceptuel pour l’évaluation des actions : quand le marché évalue une action, il doit évaluer :

a) des cash-flows futurs

b) un taux sans risque

c) diverses primes de risque (sectorielle, nationale, idiosyncratique, géopolitique…)

Rien ne dit que le marché est également efficient pour évaluer a), b) et c).

Rien ne dit qu’il ne l’est pas ; on ne sait de toute façon pas calculer le taux d’actualisation, ce n’est qu’un cadre théorique. La seule solution que nous avons pour le calculer est la pirouette intellectuelle qui consiste à dire que les marchés sont efficients, donc que la volatilité passée, le beta, reflète le risque futur. Ce qui permet le calcul du taux d’actualisation. Je doute fortement que vous utilisiez les DCF dans votre approche macro.

C’est surprenant, vous ne semblez pas croire à l’efficience des marchés mais vous prenez en compte le beta de votre portefeuille. C’est paradoxal.

Scipion8 a écrit :

Votre commentaire soulève 2 points techniques :

1) Quel taux sans risque doit-on considérer pour l’actualisation des cash-flows futurs ?

La pratique habituelle, dans les pays où le risque souverain est perçu comme limité (disons France, USA), est de prendre un taux obligataire souverain à long-terme (par exemple OAT 10 ans). Mais en prenant un taux obligataire actuel comme taux sans risque "permanent", on fait l’hypothèse que le taux actuel correspond peu ou prou au niveau "normal" du taux sans risque sur la période de prévision.

Perso, je considère que ça peut conduire à considérer un taux sans risque anormalement bas, reflétant un "QE ad infinitum". Cela peut expliquer en partie les niveaux de valorisation actuels historiquement hauts (surtout aux USA).

Voilà une chose sur laquelle nous nous entendons complètement, prêter à la France, ou à d’autres, au taux actuel, c’est de la ********. Votre thèse finalement est que les marchés se trompent sur les taux ; vous n’êtes pas très différent d’un investisseur value, vous y allez au doigt mouillé en vous disant "Ça ne m’a pas l’air très juste tout ça". Cela ne nous donne cependant pas pour autant l’orientation future des marchés actions (même si, nous sommes d’accord, ça a l’air cher).

Scipion8 a écrit :

Un investisseur value pense, lui, que le marché est un mauvais comptable, et passe donc du temps sur la comptabilité publiée. Perso je ne suis pas convaincu, sauf éventuellement sur des micro caps (mais bon, je ne demande qu’à être convaincu : je prévois d’allouer une petite poche de mon portefeuille à une approche value).

Vous avez une vision très restrictive de l’investisseur value. Peut-être parfois est-ce également quelqu’un qui pense que le calcul des DCF n’est pas efficient et que les taux d’actualisation pratiqués ou les CF futurs ne sont pas justes. Et qui au doigt mouillé se dit: "Ça ne m’a pas l’air très juste tout ça".

Scipion8 a écrit :

Donc, à tort ou à raison, je considère le marché raisonnablement efficient sur les fondamentaux immédiats, moins bon sur l’estimation du potentiel futur de l’entreprise, pas nécessairement performant sur l’évaluation du taux sans risque correct, et enclin à sur- ou sous-évaluer (selon son humeur) les diverses primes de risque.

Vous êtes sûr que vous n’êtes pas un investisseur value / bottom-up qui s’ignore ?

![]() Hors ligne

Hors ligne

#41 23/01/2019 16h04

- Juillet

- Membre (2015)

Top 20 Crypto-actifs - Réputation : 58

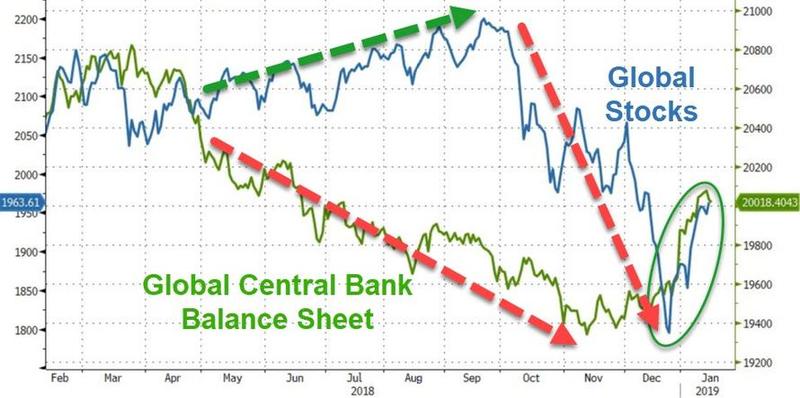

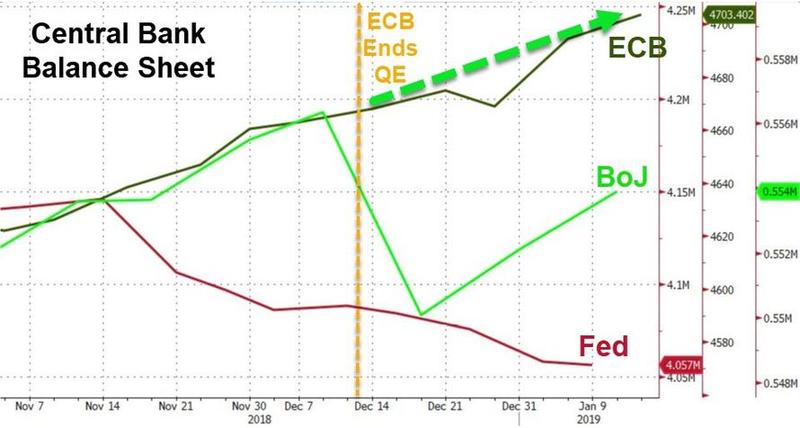

Je publie quelques éléments graphiques (source Zero hedge) pour alimenter le débat sur les divers "QE" et augmentations de bilans des banques centrales en lien avec l’évolution des indices boursiers.

On peut observer la corrélation entre le bilan de la FED et le SP500.

On peut cependant observer qu’au niveau mondial, la BCE continue à avoir une politique expansionniste, malgré l’arrêt de son programme de rachat d’obligations, et que la BoJ a recommencé à augmenter son bilan.

Is This The Real Reason Why Stocks Are Surging? | Zero Hedge

![]() Hors ligne

Hors ligne

4 #42 29/03/2019 16h18

4 #42 29/03/2019 16h18

- Scipion8

- Membre (2017)

- Réputation : 2535

Le pessimisme des prévisions de croissance de la BCE pour la zone euro et les risques de récession aux USA posent la question d’un retour éventuel du QE ces prochaines années. Perso, j’ai tendance à penser que de puissantes forces structurelles (mondialisation, vieillissement, digitalisation de l’économie) vont continuer à exercer une influence déflationniste, qui pourrait conduire les banques centrales des économies avancées à conduire régulièrement des QE, ces prochaines décennies.

Je me pose la question d’un tel scénario (QE ad repetitum, si ce n’est ad infinitum) sur l’investissement boursier. Au-delà de l’effet bien connu de support aux cours de bourse via un taux d’actualisation plus faible, le QE pourrait-il favoriser certains styles de gestion et défavoriser d’autres ?

Mes réflexions sur le sujet concernent 2 points :

1) Le QE augmente la valeur terminale des valorisations DCF (Discounted Cash-Flows), donc devrait favoriser les valeurs de croissance de long-terme au détriment des valeurs à dividendes actuels élevés.

Dans le cadre d’une valorisation DCF, on distingue habituellement la valeur actualisée des cash-flows sur un horizon de prévision (disons 5 ans) et la valeur actualisée des cash-flows au-delà de cet horizon de prévision : la valeur terminale.

Le QE fait baisser le taux sans risque qui est une des composantes du WACC (Weighted Average Cost of Capital). En faisant baisser le taux d’actualisation des cash-flows, le QE fait ainsi gonfler la valorisation des entreprises.

Un autre effet mathématique du QE est qu’il augmente significativement la part de la valeur terminale dans la valorisation globale des entreprises.

Pour s’en convaincre, une petite simulation où une entreprise génère actuellement un cash-flow de 100, a un rythme de croissance des cash-flows de 5% par an et un WACC de 10% sans QE et de 8% avec QE. Le QE fait passer le PER de cette entreprise de 21 à 35. Et il fait passer la part de la valeur terminale (au-delà de la 5e année) dans la valeur totale de 79% à 87%.

Cela signifie que dans un monde avec QE, la compétence la plus importante pour un investisseur est de prévoir correctement le potentiel de (très) long-terme d’une entreprise, plutôt que d’évaluer sa capacité actuelle de génération de cash (par exemple son dividend yield actuel).

Perso je traduis cela en :

- ciblant des entreprises sur des marchés nouveaux et/ou en pleine croissance : une approche growth

- diversifiant beaucoup, en reconnaissant que notre capacité de prédiction à long-terme est nécessairement limitée : un portefeuille très diversifié (ETF ou beaucoup de titres vifs)

2) Le QE conduit probablement à une raréfaction des opportunités value. Dans un monde à rendements très bas, les investisseurs intensifient leurs efforts pour dénicher des opportunités de rendements un peu plus élevés : intuitivement, cela devrait conduire à une réduction des inefficiences de marchés "négatives" (= sous-évaluations) dont profitent habituellement les investisseurs value.

Je me demande si la sous-performance des stratégies value vs. growth aux USA ces dernières années n’est pas due au moins en partie au QE.

Un monde avec un QE ad repetitum / infinitum devrait intuitivement profiter davantage aux stratégies growth que value (le Japon serait un backtest intéressant). Pour autant, cela ne signifie pas que les stratégies growth sont sans risque, au contraire : le QE, s’il est conduit sur longue durée et pour des montants massifs, peut finir par générer des inefficiences de marchés "positives" (= surévaluations), notamment sur les valeurs de croissance, donc des risques pour l’investisseurs growth, notamment en cas de retrait soudain du soutien de la banque centrale.

![]() Hors ligne

Hors ligne

#43 30/03/2019 20h50

- Michel1993

- Membre (2018)

Top 50 Expatriation

Top 50 Crypto-actifs - Réputation : 34

Dans le fond, pourquoi craignez-vous tant ces QE ?

Si la masse monétaire augmente de X 2 :

-le prix des pommes de Carrefour fera X2 ou presque, ainsi que leur bénéfice

-le prix de l’immobilier devrait faire X2 , ainsi que le loyer.

-Idem pour les voitures

-Idem pour le prix du pétrole …

Alors hormis pour les détenteurs pur et dur d’obligations à coupon fixe, et les détenteurs de compte courant, je ne comprend pas pourquoi s’inquiéter des QE et autres.

Est-ce moi qui ne mesure pas bien toutes les conséquences ?

![]() Hors ligne

Hors ligne

#44 30/03/2019 21h05

- toufou

- Membre (2017)

- Réputation : 115

Début de réponse : -le prix de l’immobilier devrait faire X2 , ainsi que le loyer.. Croyez-vous que les salaires vont faire pareil ? Probablement pas.

Le Q.E. a eu pour effet une inflation du prix de certains actifs ( actions, immobilier…) pour le reste …

![]() Hors ligne

Hors ligne

#45 30/03/2019 21h19

- Michel1993

- Membre (2018)

Top 50 Expatriation

Top 50 Crypto-actifs - Réputation : 34

C’est vrai que si nos salaires avaient pu ""inflationner"" aussi vite que le prix de l’immobilier ça aurait pu être sympa !

Mais si le prix de tout monte, sauf le salaire , seul le pouvoir d’achat est impacté.

Hors, du point de vue d’un détenteur d’action/immobilier, dans le fond le pouvoir d’achat ne nous concerne qu’indirectement.

L’important est que la valeur (en réel)de l’action/immobilier ainsi que les dividendes/loyer restent stables, voir augmentent.

![]() Hors ligne

Hors ligne

2 #46 30/03/2019 23h09

2 #46 30/03/2019 23h09

- Mewtow

- Membre (2016)

- Réputation : 22

Michel1993 a écrit :

Dans le fond, pourquoi craignez-vous tant ces QE ?

Si la masse monétaire augmente de X 2 :

-le prix des pommes de Carrefour fera X2 ou presque, ainsi que leur bénéfice

-le prix de l’immobilier devrait faire X2 , ainsi que le loyer.

-Idem pour les voitures

-Idem pour le prix du pétrole …

Alors hormis pour les détenteurs pur et dur d’obligations à coupon fixe, et les détenteurs de compte courant, je ne comprend pas pourquoi s’inquiéter des QE et autres.

Est-ce moi qui ne mesure pas bien toutes les conséquences ?

Le truc, c’est que le Q.E n’est pas une augmentation directe de la masse monétaire et que les mécanismes par lesquels il agit sur l’économie sont légèrement différents. Les problèmes du Q.E ne sont pas liés à l’inflation. Si le Q.E est lancé, c’est justement parce que l’inflation est trop faible, en-deça de la cible d’inflation souhaitée, et qu’il faut stimuler l’économie pour l’atteindre. Ils ne sont pas non plus liés à une quelconque baisse de pouvoir d’achat, comme dit par toufou. Une politique monétaire normale stimule d’abord les salaires, et c’est cette hausse des salaires qui entraine une hausse des prix. Au passage, les hausses de prix sans hausse des salaires sont liées à des problèmes au niveau de l’offre (hausse des prix du pétrole, perte de productivité, …), qui n’ont rien à voir avec la banque centrale).

Pour comprendre les problèmes du Q.E, il faut raisonner non pas en termes de masse monétaire, mais de taux d’intérêt. L’idée derrière le Q.E est simplement un prolongement du fonctionnement normal d’une banque centrale, qui cible les taux d’intérêt sans risque. En temps normal, elle cible les taux du marché monétaire, ce qui influence l’économie par divers mécanismes. Mais une fois les taux directeurs tombés à zéro, la banque centrale peut décider de faire baisser les taux sur des actifs de plus longue maturité. Pour cela, elle doit acheter des obligations de des obligations de long-terme, pour en réduire les taux d’intérêt.

Or, vous n’êtes pas sans savoir que les taux longs sont la somme d’un taux dit "sans-risque" proche des taux directeurs, et d’une prime de risque qui reflète le risque pris par les investisseurs et influence leur allocation d’épargne. Rappelons que la prime de risque est le différentiel d’investissement entre obligations d’état sûres et investissement considéré : plus elle est haute, plus l’investissement est rentable par rapport aux investissements au taux sans risque, mais il est aussi d’autant plus risqué.

En temps normal, la banque centrale module le taux sans risques et la prime de risque est alors indépendante de la politique monétaire. Les épargnants peuvent comparer les investissements fidèlement sur la base de la prime de risque et décider si le différentiel vaut le coup de prendre des risques. Avec le Q.E, la banque centrale écrase cette prime de risque pour faire baisser les taux longs et stimuler l’économie. Les épargnants sont alors incités à investir dans des actifs plus risqués, ce qui stimule l’économie par divers mécanismes. Les spécialistes appellent cela le "canal de la prise de risque" (risk taking channel).

Mais une conséquence de cette politique est que la perception du risque par les marchés est perturbée, ce qui mène à la formation de bulles et/ou à des comportements d’investissements plus risqués que prévu. Le problème principal que cela cause est une distorsion de l’allocation du capital. Par exemple, cela incite les agents risk-averse à investir dans des actifs risqués comme les actions ou immobilier, alors qu’ils auraient investis en obligations d’état sans Q.E. Ce qui entraine une surévaluation du prix de certains actifs, qui disparaitra une fois le Q.E retiré. Ou encore, cela incite à prendre du levier en excès, ce qui est rarement une bonne idée… Pire : cela peut pousser les banques à faire n’importe quoi pour chercher du rendement, leurs marges étant fortement compressées par la baisse de la prime de risque. Pour résumer, les risques vont d’une surévaluation de la plupart des actifs risqués à des trucs plus graves, comme des crises bancaires causés par une mauvaise perception du risque (à la 2008).

A noter que ces effets n’ont pas lieu avec une variation du taux sans risques, qui est la politique monétaire en temps normal.

Plus d’informations dans ce lien : Quantitative Easing in the Euro Area: Transmission Channels and Risks.

En tout cas, va falloir que je rajoute tout cela dans mon wikilivre sur la politique monétaire…

Dernière modification par Mewtow (31/03/2019 15h40)

![]() Hors ligne

Hors ligne

1 #47 08/04/2019 20h39

1 #47 08/04/2019 20h39

- Scipion8

- Membre (2017)

- Réputation : 2535

Pour guider sa politique monétaire, la BCE ne se contente pas de regarder l’inflation actuelle (HICP, indice harmonisé des prix à la consommation) : au-delà des fluctuations du HICP (qui peuvent s’expliquer par des facteurs transitoires comme les prix du pétrole), il est plus important pour la BCE d’étudier les anticipations d’inflation à moyen terme.

Pour ce faire, la BCE extrait de produits financiers indexés sur l’inflation (obligations souveraines indexées sur l’inflation telles que les OATi françaises, swaps et options) les anticipations du marché pour l’inflation, à différentes maturités.

Le graphique de gauche, extrait d’un récent discours de Benoît Coeuré, montre qu’à un horizon de 5 ans, les anticipations actuelles du marché sont que l’inflation devrait s’établir entre 0% et 1,5% (zone orange). C’est trop bas pour la BCE, dont la définition de la stabilité des prix est une inflation à moyen terme inférieure mais proche de 2% (soit la zone bleu clair).

On voit que cette zone bleu clair (inflation entre 1,5% et 2,0%) s’était étendue en 2017 / début 2018, sans doute grâce au QE, mais qu’elle s’est considérablement rétractée fin 2018 du fait d’anticipations plus pessimistes du marché sur la conjoncture économique.

On note aussi que le marché n’attend pas de désinflation à strictement parler (inflation négative, la zone rouge), à moyen terme. Néanmoins le marché intègre probablement dans cette anticipation une reprise du QE (i.e. sans QE, le marché verrait sans doute une désinflation comme bcp plus probable).

On voit enfin que le marché considère les risques inflationnistes dans la zone euro, à moyen terme, comme très faibles (inflation > 2,5%, la zone verte).

Le graphique de droite montre l’inflation anticipée moyenne "à 5 ans dans 5 ans", c’est-à-dire actuellement sur la période 2024-2029, pour la zone euro et les USA. Cette mesure de l’inflation à 5 ans dans 5 ans est particulièrement utilisée par la Fed.

On note la forte corrélation entre les anticipations d’inflation en zone euro et aux USA (malgré des politiques monétaires bien différentes) - signe de la forte intégration de ces économies dans le contexte d’un cycle économique mondial.

![]() Hors ligne

Hors ligne

#48 08/08/2019 22h13

- zeboulon

- Membre (2015)

Top 50 Finance/Économie - Réputation : 90

Bonsoir Scipion8,

Depuis plus d’un an, vous m’avez déjà donné des réponses à de nombreuses questions que je me pose (sur le QE, sur l’OR, sur le fonctionnement des banques, sur M. Chevallier, sur la surperformance récente de la gestion growth ![]() etc…) et je vous en remercie à nouveau.

etc…) et je vous en remercie à nouveau.

Pourriez-vous nous éclairer sur la "Plunge Protection Team"?

Des dépêches Reuters ont fait l’écho d’une réunion le 24/12/2018, date qui a marqué le point bas du -20% sur le S&P:

Du coup, il m’arrive de lire des interventions telles que ci-dessous qui voient l’intervention de cette Team à chaque secousse:

Vous qui connaissez le fonctionnement des institutions de l’intérieur, qu’en pensez-vous?

Employé, Assistant maternel, Commis de cuisine, Maraîcher, Investisseur

![]() Hors ligne

Hors ligne

6 #49 09/08/2019 08h52

6 #49 09/08/2019 08h52

- Scipion8

- Membre (2017)

- Réputation : 2535

Bonjour Zeboulon,

La "Plunge Protection Team" est le surnom du Groupe de travail sur les marchés financiers (Working Group on Financial Markets), créé par Reagan après le krach de 1987. Il réunit le Secrétaire au Trésor et les Présidents de la Fed, de la SEC et de la CFTC (Commodity Futures Trading Commission). Il rapporte au Président américain, qu’il éclaire sur des événements de marché importants (tels qu’un krach) et les réponses publiques éventuelles à y apporter.