Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#151 15/05/2018 13h50

- neymar

- Membre (2012)

- Réputation : 39

Bonjour,

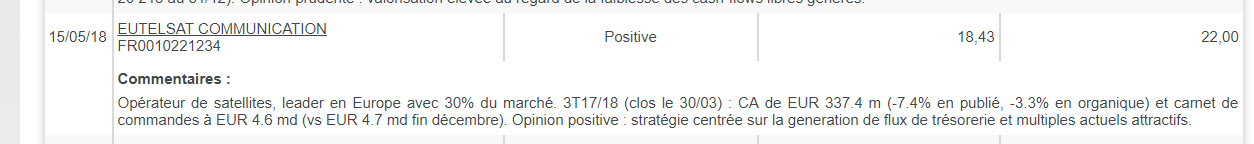

Et voici l’analyse de Kepler Cheuvreux ce matin (relevé sur CTO du CA)

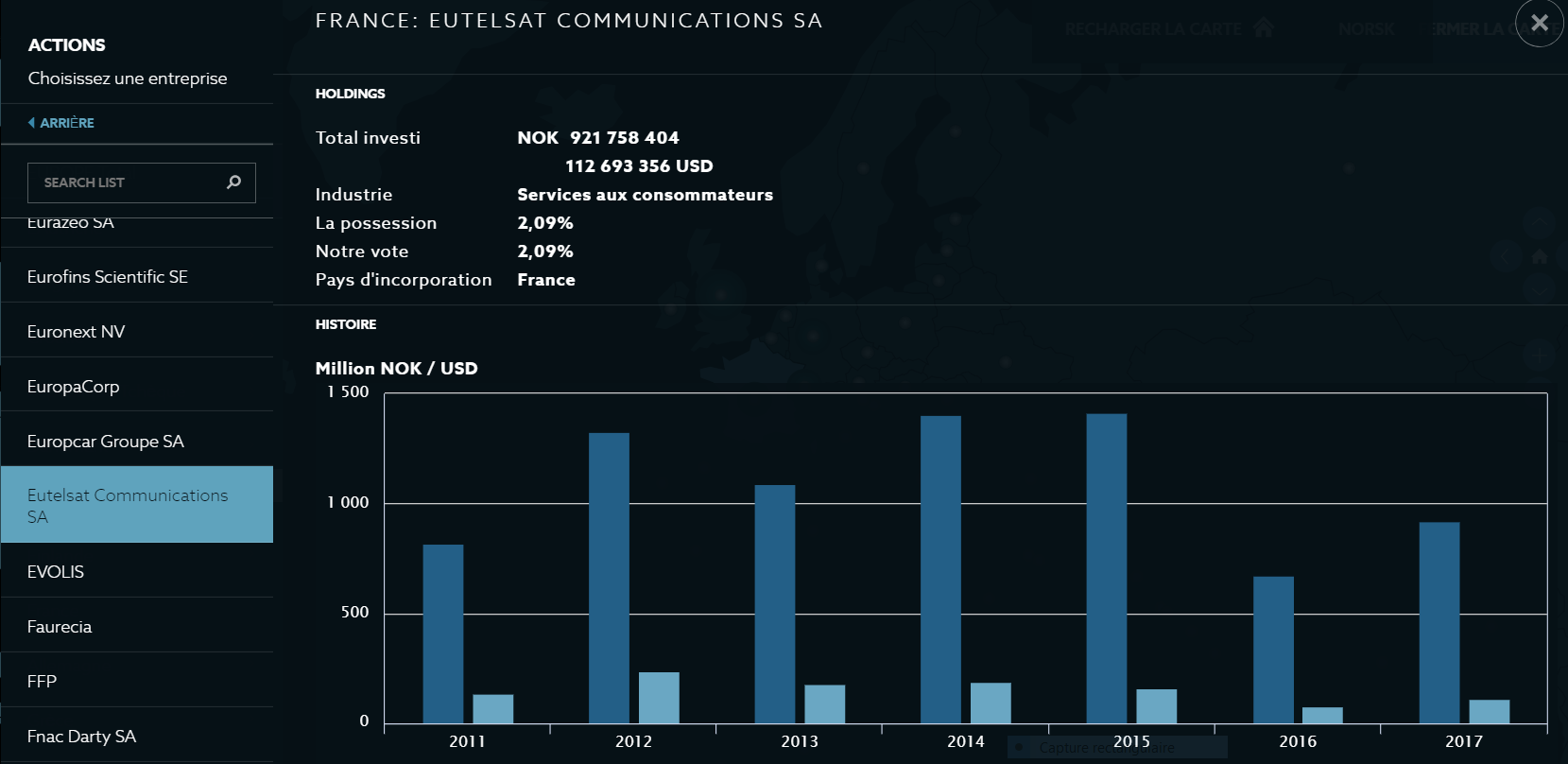

Les positions du fond de pension norvégien sur Eutelsat:

J ’ai fait un Aller/Retour un peu hasardeux pour baisser mon PRU

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#152 01/08/2018 09h25

- Tahure

- Membre (2014)

- Réputation : 170

Eutelsat est en ligne avec ses objectifs et relève de 5% son dividende.

Le marché apprécie ce matin avec +7%.

Eutelsat Communications: Fourth Quarter and Full Year 2017-18 Results a écrit :

Fully delivering on all financial objectives

Improving revenue trend throughout the year for the Operating verticals (-1.3%)

Revenues of €1,408 million down 1.9% like-for-like1 (-4.7% reported)

EBITDA margin of 76.9% at constant currency, up from 76.7% in FY 17

LEAP cost saving program ahead of plan

Strong rise in Discretionary Free-Cash-Flow, up 11.9% at constant currency

Recommended dividend of €1.27 per share, up 5%, 1.4 times covered by DFCF

All financial objectives confirmed or upgraded for FY 2018-19 and beyond

https://seekingalpha.com/news/3376383-e … email_link

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#153 01/08/2018 10h01

- Despe44

- Membre (2012)

Top 50 Entreprendre

Top 50 Immobilier locatif - Réputation : 84

Je ne suis pas actionnaire de ce titre.

J’ai pris connaissance de cette information concernant l’augmentation du dividende, soit.

Mais comment expliquer cette "envolée" au regard de cette autre donnée : recul de 17% du résultat net ?

C’est énorme me semble-t-il, et pourtant le "marché" récompense l’action.

J’avoue ne pas toujours saisir les vicissitudes boursières.

A vaincre sans péril, on triomphe sans gloire….

![]() Hors ligne

Hors ligne

#154 01/08/2018 10h50

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Despe … il n’y a pas trop de logique!

Les cies de satellite … faut aimer le swing trading !

Autant elles avaient bien baisse … autant elles remontent vite… ca m’épate aussi

Mais je les "joue" pour des P-V rapides - mais suis restée scotchée quelques mois avec SES !

![]() Hors ligne

Hors ligne

#155 01/11/2018 07h50

- PavelK

- Membre (2017)

- Réputation : 28

Reuters a écrit :

Eutelsat a annoncé mardi ajuster à la baisse son objectif de chiffre d’affaires pour l’exercice 2018-19 après avoir perdu un contrat avec un distributeur travaillant pour le département de la Défense américain.

L’opérateur de satellites précise dans un communiqué anticiper pour l’exercice 2018-19 un chiffre d’affaires globalement stable et non plus en légère croissance.

Eutelsat dit cependant anticiper une amélioration au second semestre grâce à la montée en puissance de Konnect Africa dans le haut débit fixe et de son contrat avec l’opérateur China Unicom dans la connectivité mobile.

Le groupe confirme tous ses autres objectifs pour l’exercice courant jusqu’à fin juin 2019, notamment une marge brute d’exploitation (Ebitda) au-dessus de 78% contre 76,9% en 2017-2018.

Au troisième trimestre, Eutelsat a vu son chiffre d’affaires reculer de 2,7% 335,1 millions d’euros à données comparables, pâtissant de replis dans les applications vidéo et le haut débit fixe.

Situation semblable à SES Global qui a été massacre en Bourse pour reprendre fortement. Pourtant pour SES c’est la 5G qui a redonné la vie au titre en Bourse.

Si on suit la même logique Eutelsat doit d’abord baisser le dividende avant de repartir. En comme pour SES, la sanction parait exagérée même si la perte d’un client est inquiétante dans ce secteur.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

MYC - Mind Your Cash (Chaîne YouTube). Parrainage: Boursorama, Fortuneo, Saxo Bank, Degiro

![]() Hors ligne

Hors ligne

#156 10/04/2019 11h58

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Bonjour,

L’action est à son plus bas historique @ 14.80 EUR, suite à une baisse de recommandation par DB qui anticipe un nouveau profit warning.

J’ai une petite ligne et je reste en observation pour le moment car la probabilité de baisse du dividende me parait élevée.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#157 10/04/2019 15h01

- Kohai

- Membre (2012)

Top 50 Portefeuille

- Réputation : 284

maxlille a écrit :

la probabilité de baisse du dividende me parait élevée.

Pourriez-vous me dire les éléments qui vous conduisent à penser cela?

Et dans quel but y aurait-il une coupe du dividende?

Manque de cash? le taux de distribution (06/2018) est tout à fait raisonnable : le FCF payout ration est de 50% : Eutelsat a largement les moyens de maintenir son dividende.

Une baisse de l’endettement? Pourquoi pas, mais la situation est loin d’être catastrophique. Si on prend Total liabilities/EBITDA, on est à moins de 5 ans…

A moins que les chiffres ne varient de manière importante lors du prochain bilan, la situation d’Eutelsat par rapport à son dividende me parait assez saine.

Bien sur, Eutelsat peut vouloir garder plus de cash pour ré-investir, ou anticiper une chute brutale de son FCF, etc…

Ce sont justement ces éléments qui m’intéressent, au delà de la chute des cours ponctuels, si vous avez des infos la dessus.

L'Investisseur Individuel, mon blog orienté "Dividendes Pérennes": http://investisseur-individuel.com/

![]() Hors ligne

Hors ligne

#158 10/04/2019 15h14

- Ribeiro

- Membre (2017)

Top 50 Obligs/Fonds EUR

- Réputation : 104

J’allais répondre avec les mêmes interrogations que Kohai.

Après avoir fait quelques recherches je n’ai pas trouvé de communication sur une baisse éventuelle du dividende…

Feedback is a gift ! Parrain InteractiveBrokers / Bourse Direct / Linxea / AV.com / MesPlacements.com / AV Luxembourgeoise. Contactez moi par MP ;)

![]() Hors ligne

Hors ligne

#159 10/04/2019 15h22

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

J’ai peur que les beaux jours d’Eutelsat soient derrière.

Déjà SES Global souffre, et l’entreprise est plus diversifiée.

Avec la future 5G et les milleniums qui regardent de moins en moins la télévision, dans dix ans, que restera-t-il de la télévision par satellite ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#160 10/04/2019 16h55

- Kohai

- Membre (2012)

Top 50 Portefeuille

- Réputation : 284

Certes, Eutelsat n’est pas une valeur de croissance.

Mais qu’elle soit une société mature et "cash cow" m’irait très bien, dans une approche de rendement.

A 10 ans, je ne sais pas quelle sera la position d’Eutelsat (ou d’ailleurs de n’importe quelle société pour être honnête), n’étant pas spécialiste du domaine.

Les effets 5G (déploiement et usage généralisés pas attendus avant 2025 d’ailleurs) et autres sont probablement intégrés dans les réflexions stratégiques d’Eutelsat puisqu’étant connus du grand public.

ET à l’inverse, la connectivité mobile, type wifi en avion ("Global revenues for in-flight Connectivity capacity expected to exceed €1bn by 2025") ou la VOD…

Et leur business model ne repose que sur un faible % de la population passant par le satellite, environ 5 millions d’européens par exemple : "Core market for Fixed Broadband via satellite of c.5m households in Europe in 2030".

Ils ont donc malgré tout un calendrier de lancement de nouveaux satellites.

Leurs estimations est que la part du marché satellite pour les applis vidéo continuera a croitre jusqu’en 2022.

Leurs nouveaux contrats ne sont certes pas en France : on parle des Balkans, de l’Ethiopie, de l’Afganistan, etc…

Leur backlog représente 3.3 ans de revenue (j’aimerais avoir la mm chose dans mon business !).

Au delà des aspects commerciaux, ce qui m’intéresse c’est surtout leur capacité à générer durablement du cash et à distribuer un dividende stable ou croissant.

Ils affichent comme priorité stratégique de maximiser la génération de free cash flow. Et coté dette d’avoir un rating "Investment grade". Permettant donc la distribution d’un dividende, je cite, "stable to progressing".

Tous les éléments cités sont tirés de la présentation aux investisseurs d’avril 2019.

Bon, tout ça pour dire que Eutelsat n’est à mon sens pas complétement finie, et que les allégations de coupe prochaine du dividende ne me semblent pas reposer sur des éléments tangibles, jusqu’à preuve du contraire.

Je ne recommande pas d’acheter Eutelsat (ou quelques autres valeurs que ce soit d’ailleurs), mais je trouve qu’ on est dans une phase d"extrême pessimisme" sur cette valeur de rendement.

Le marché du satellite est en déclin? Peut être, probablement.

Mais on entend régulièrement la fin de tel ou tel marché : les cigarettes, le pétrole, la distribution etc… Secteurs présentés comme condamnés à terme dus aux régulations sur la santé, la voiture électrique, ou Amazon.

A chacun ensuite d’intégrer ou pas ces macro-analyses à ses stratégies d’investissement. Personnellement, je reste actionnaire de Philip Morris, Exxon, Total ou Target (et j’ai malheureusement vendu mes Walmart bien trop tôt !). Et d’Eutelsat !

Jusqu’à ce qu’elle coupe son dividende bien entendu :-)

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

L'Investisseur Individuel, mon blog orienté "Dividendes Pérennes": http://investisseur-individuel.com/

![]() Hors ligne

Hors ligne

#161 10/04/2019 17h49

- Sheeplooser

- Membre (2015)

- Réputation : 92

J’ai probablement une vision simpliste du dossier, mais pour ma part je vois surtout une entreprise en décroissance dans un marché qui l’est également, et dont les dividendes ne suffisent pas à compenser la baisse du cours depuis 2010.

« Investing is simple. It's the financial industry that works hard to make it complex. » Robert Rolih

![]() Hors ligne

Hors ligne

#162 10/04/2019 17h56

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Pourriez-vous me dire les éléments qui vous conduisent à penser cela?

Et dans quel but y aurait-il une coupe du dividende?

Disons que j’ai une vision un peu comptable des choses.

1.5M de cash dispo 31/12/18 (dont 800m de nouvelles dettes)

Cash flow operating environ 380m/an

Dividende: -310m

Frais fi liés aux emprunts (intérêts, frais divers etc): -40m

On rembourse 800m en janvier 2019 (en gros on a refinancé l’obligation 2019 par une nouvelle obligation échéance 2025…).

Sans nouvel emprunt en 2019 (ou cession actif) on aura donc (hypothèse stable) 730m au 31/12/19:

31/12/18: 1.500m

remb obligation -800m

cash flow operating +380m

dividendes -310m

frais fi: -40

31/12/19: 730m

Il resterait 3.000m de dettes à rembourser dont 930m en 2020.

J’ai du mal à cerner comment on peut durablement (sans perspective de croissance forte) verser 300m de dividende sans rembourser le moindre eur de capital sur les emprunts souscrits mais j’ai peut être loupé quelque chose (je suis naif).

Financièrement avec une génération de cash de 300m on peut rembourser les emprunts en 10 ans, mais peut-on conserver durablement un tel niveau de dividende ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#163 10/04/2019 19h56

- Pit

- Membre (2011)

- Réputation : 62

maxlille a écrit :

Cash flow operating environ 380m/an

Non, c’est pour 6mois. Donc environ le double à l’année. Cela change déjà un peu les calculs.

![]() Hors ligne

Hors ligne

#164 11/04/2019 00h37

- delta

- Membre (2015)

Top 20 SIIC/REIT - Réputation : 163

Je suis assez surpris par cette analyse très négative de la Deutsche Bank. Je viens de reprendre le communiqué (disponible ici) des résultats du premier semestre 2018 - 2019 publié le 15 février 2019 (environ 2 mois) et il est clairement indiqué page 7/13 :

Eutelsat Communications a écrit :

La tendance sous-jacente des cinq activités opérationnelles est globalement conforme à nos attentes. Le second semestre bénéficiera de la montée en puissance de Konnect Africa (Haut Débit Fixe), des contrats avec China Unicom sur EUTELSAT 172B et pour le maritime sur plusieurs positions orbitales (Connectivité Mobile) ainsi que de l’amélioration attendue de la Vidéo compte tenu d’une base de comparaison plus facile pour Fransat, des nouveaux contrats signés (télédiffuseurs Ethiopiens, Orange Slovensko, Afghanistan Broadcasting System) et des autres opportunités commerciales en passe de se concrétiser. Le Groupe confirme ainsi son objectif d’un chiffre d’affaires « globalement stable » pour l’exercice en cours avec un retour à une « légère croissance » à partir de l’exercice 2019-20.

Le conseil des analystes de la Deutsche Bank me paraît assez spéculatif (dans le sens hasardeux). Je me demande sur quels éléments se base leur analyse ?

Note : je ne suis plus actionnaire d’Eutelsat Communication, mais je suis actionnaire de SES Global.

Dernière modification par delta (11/04/2019 08h12)

![]() Hors ligne

Hors ligne

#165 11/04/2019 20h43

je suis actionnaire eutelsat depuis quelques semaines. elle a perdu près de 6% depuis que je l’ai acheté cela fait une chute rude en quelques semaines pour un débutant comme moi.

J’avais envisagé un rebond sur le support.

- Qu’en pensez vous ?

- Est ce trop risqué ce type de stratégie pour essayer d’acheter des actions à un prix bas ?

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#166 11/04/2019 21h10

- flosk22

- Membre (2016)

- Réputation : 128

C’est un support de long terme, donc puissant, la probabilité est avec vous si vous souhaitez jouer le rebond.

Cela dit, personne n’a de boule de cristal et si le support cède, la chute risque d’être rude, a vous de voir.

![]() Hors ligne

Hors ligne

#167 12/04/2019 09h18

Mer ci.

Je me suis simplement basé sur le support, je ne sais pas si d’autres personnes plus aguerris du forum utilisent d’autres moyens plus "techniques" pour analyser et prévoir un rebond ou pas.

- Si on ne peut prévoir, touche t’on à la limite de l’analyse ?

- Il y a une bonne part de "hasard" dans les investissements ?

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#168 12/04/2019 11h01

- flosk22

- Membre (2016)

- Réputation : 128

Non, ce que vous essayez de déterminer ici c’est le meilleur moment de rentrer sur une action, du market timing en somme.

Le market timing est compliqué, car même si votre analyse basé sur des fondamentaux est juste, le marché peut se focaliser sur des éléments à risque sur l’entreprise ou son business model. Ainsi, vous pouvez avoir fait une analyse qui diffère du consensus de marché, en considérant par exemple que ces facteurs de risques sont conjoncturels et n’affecteront pas l’entreprise à long terme.

Vous allez vous retrouver avec une moins value latente de 15 ou 25% et lorsque l’horizon se dégagera, que les facteurs de risque disparaissent l’action va prendre 40 ou 50% ou même plus en quelques semaines.

L’investissement en action n’est pas du hasard, il se base sur des fondamentaux et des hypothèses sur le futur.

Maintenant, si avec une moins value latente de 6% vous vous posez des questions sur votre investissement, peut être que vous n’avez pas suffisamment fait vos "devoirs" en analysant l’entreprise, ses fondamentaux, son marché, ses débouchés, sa structure financière, etc.

A contrario, si vous considérer que votre analyse est juste et que l’entreprise est sous évalué, un investissement sur un support de long terme comme celui-là est idéal.

![]() Hors ligne

Hors ligne

#169 12/04/2019 11h57

Mer ci pour votre réponse. Je vais essayer de prendre un peu de recul sur les cours et bien me focaliser sur l’analyse de l’entreprise.

je vais dans un premier temps faire des petites lignes pour voir comment réagissent les cours.

Cela sera intéressant pour eutelsat car on arrive sur un support historique.

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#170 12/04/2019 13h52

- Pit

- Membre (2011)

- Réputation : 62

Après Deutsche Bank qui dégrade il y a 2 jours, Berengerg conseille à l’achat.

Ca descend, ça monte, …

![]() Hors ligne

Hors ligne

#171 12/04/2019 13h56

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 534

Comme quoi il est quand même extrêmement difficile pour un actionnaire individuel de se faire une vraie idée d’une entreprise. Si même les professionnels affichent des avis aussi divergents…

AMF : Actionnaire d’Eutelsat

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

#172 03/06/2019 17h02

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Petite info, enfin plutôt deux:

1° Un nouveau satellite est arrivée sur le site de lancement à Kourou pour une mise en orbite prévue le 20 juin

2° L’état Chinois est désormais actionnaire à hauteur de 6.67% du capital, depuis le 20 mai (AMF document 219C0826)

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#173 06/08/2019 10h20

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Communication des résultats annuels le 31 juillet disponible ici.

Dans les grandes lignes:

- CA en baisse de 5%, essentiellement expliqué par la perte de vitesse de l’activité applications vidéo (-2.3%) et la baisse des autres revenus (-83%)

- Érosion du Backlog vidéo qui ne couvre plus que 3.3 années de CA (3.5 en n-1)

- Pas de renouvellement de gros contrat vidéo en 2019 (il aurait été intéressant de calculer un churn avec un forecast si possible)

- Marge en baisse de 4.3%, moins que le CA notamment via plan de réduction de coûts (-32M dont -3M sur les charges de personnel notamment), baisse de la charge d’impôt (-50% à la louche, ils ne prennent pas la peine de mettre des % dans les états financiers grrrr) et produits exceptionnels (classé en opérationnel en IFRS il s’agit de la cession de EUTELSAT 25B pour impact résultat de +47M)

Mon ressenti est qu’on est sur une entreprise de type "vache à lait", qui profite d’une situation de rente.

Il n’y a pas de plan "sérieux" pour sortir rapidement de la dépendance à la vidéo (66% du total).

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par maxlille (06/08/2019 14h57)

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#174 10/10/2019 08h45

- matrix007

- Membre (2019)

- Réputation : 2

Bonjour

je me permet de venir sur ce sujet car je songe a prendre une ligne de eutelsat :

Après consultation de la fiche Eutelsat sur ZOnebourse :

CA en baisse légère.

Pour la marge:

2017 / 23.8 % à 352 M euros

2018 / 20.6 % à 290 M euros

2019 / 25.77 % à 340 M d’euros (avec un CA de 1321 M € contre 1478 M € en 2017)

La marge est variable mais reste de l’ordre de 22 % (en marge nette c’est plutôt bon)

Dette financière :

Dette 2017 : 3 641 M €

Dette 2018 : 3 242 M €

Dette 2019 : 3 073 M €

Estimation de la dette 2020 : 2 912 M euros, 2021 : 2665 M €

La dette baisse régulièrement donc.

Si on regarde le Free cash flow :

2017 : 569 M €

2018 : 582 M €

2019 : 637 M €

Cela augmente.

Pour récap:

Un CA en légère baisse

Une marge variable mais correcte (20 - 25 % net)

Ce qui me plait le plus: Une dette qui baisse et un Free cash flow qui monte.

La société rembourse donc de la dette tout en augmentant son Cash.

En attendant vos retours éclairés.

Investisseur en herbe mais heureux

![]() Hors ligne

Hors ligne

#175 10/10/2019 15h07

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

matrix007 a écrit :

En attendant vos retours éclairés.

Regardez simplement le message au-dessus du votre…

Comme SES Global, Eutelsat étaient des entreprises super, mais sont aujourd’hui en décroissance.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Consultez les ratios boursiers et l’historique de dividendes d’Eutelsat Communications sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes d’Eutelsat Communications sur nos screeners actions.

Discussions peut-être similaires à “eutelsat : services de télécommunications par satellite”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 227 | 90 346 | 02/05/2024 19h38 par kmo | |

| 55 | 26 483 | 12/07/2018 15h50 par InvestisseurHeureux | |

| 22 | 7 499 | 06/12/2015 19h02 par thomz | |

| 7 | 2 845 | 09/08/2013 10h00 par Sylvain | |

| 171 | 65 304 | 05/11/2024 19h20 par Ankh | |

| 25 | 7 086 | 09/07/2022 22h42 par vbvaleur | |

| 17 | 8 091 | 10/06/2011 15h04 par swantonbomb |