Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

#1 02/06/2017 15h30

Gestion des documents / numérisation - protection des données

IRON MOUTAIN IRM REIT (une des plus vieilles REITs aux US créée en 1951) - un service de support à 5.88% de rendement.

Encore une société qui à mon sens est un bon moyen de diversifier un portefeuille heureux sur le long terme.

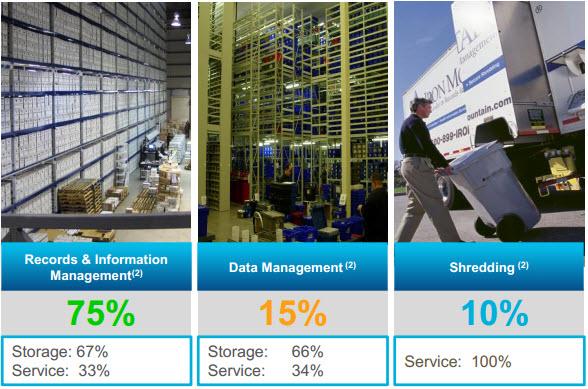

Ses services sont étendus dans le monde entier, gestion et destruction de document et stockage, document d’imagerie et de gestion, gestion de l’information sur la santé, gestion des informations d’organisations du secteur public, etc..

Ce que je trouve intéressant, c’est le fait que ces services de stockage sont de plus en plus assimilés directement à Iron Moutain qui est leader dans ce domaine : 230 000 clients dans 45 pays sur 6 continents comptant 24000 employés dans le monde.

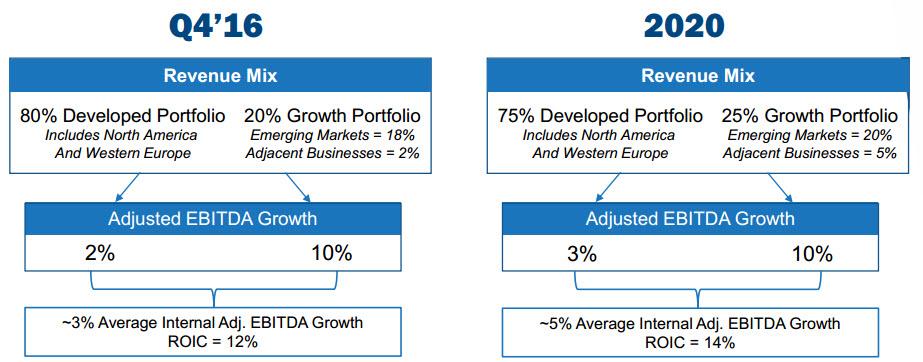

L’objectif actuel de la société est d’augmenter la part de ses revenus provenant de nouveaux marchés. Actuellement 80.7 % de ses ressources proviennent du marché existant.

Le stockage (commerciales, juridiques, bancaires, soins de santé, comptables, assurances, données gouvernementales) représente 82% des revenus de la société.

Ainsi, IRM inclue maintenant du stockage d’art en plus du stockage de données et du déchiquetage.

Les revenus d’Iron moutain sont en hausses de 25% Q1-16 vs Q-17, et l’AFFO a augmenté de 2%.

Soit 938 876 M $ de revenus, dont une dette s’élevant à + de 7 milliards de $ et + d’1 milliards de $ de liquidité dans la trésorerie.

La dette est le point noir de IRM qui semble toutefois contenue par la croissance importante des revenus.

Iron Mountain a acquis Recall, un des principaux fournisseurs de services et de solutions de stockage et de gestion des informations afin d’améliorer sa diversification géographique en réduisant son exposition au marché nord-américain.

Iron Mountain achève l’acquisition de RECALL

On peut donc y voir là une belle perspective de croissance à venir pour IRM.

Leurs serveurs sont stockés dans des locaux immenses, la plupart sous terre dans des anciens silos à missile efficacement gérés grâce à des contrats de location à long terme pour environ 1/3 de ses propriétés ce qui ne l’expose pas vraiment à la hausse des taux d’intérêts.

IRM détient moins de biens immobiliers, la société possède 27 millions de m² et loue 59 millions de m².

Le mot de la fin c’est qu’IRM semble avoir un certain monopole, ou un certain privilège dans son secteur d’activité qui pourrait ajouter une certaine sécurité à sa pérennité.

La favorite sur devenir rentier étant Digital Realty Trust, je trouvais intéressant de parler d’Iron Mountain qui à son cours actuel (35$) offre une éventuelle perspective d’achat, tandis que DLR à 117.80 $ et 3.16% de rendement est à vendu à prix d’or.

Message édité par l’équipe de modération (02/06/2017 19h01) :

- ajout de balises Url/Société/Quote/Livre

- modification du titre ou de(s) mot(s)-clé(s)

- suppression de la citation du message immédiatement précédent

- anonymisation du message

Mots-clés : archivage, foncières, iron moutain

![]() Hors ligne

Hors ligne

#2 02/06/2017 18h58

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Uspony a écrit :

La favorite sur devenir rentier étant Digital Realty Trust, je trouvais intéressant de parler d’Iron Mountain qui à son cours actuel (35$) offre une éventuelle perspective d’achat, tandis que DLR à 117.80 $ et 3.16% de rendement est à vendu à prix d’or.

En même temps, l’exemple est assez bon, car Iron Mountain est l’opposée de Digital REIT en terme de perspectives de croissance : la seconde bénéficie complètement de la digitalisation tandis que la première doit en prendre le virage, alors que pour l’instant elle stocke surtout des documents physiques :

L’avantage colossal d’IronMoutain, c’est qu’une fois qu’une société a fait appel à ses services pour stocker sa paperasse juridique ou ses archives, elle y reste jusqu’à la fin de ses obligations légales.

Et donc même si aujourd’hui il y a des tas de choses qui sont numérisées, les anciennes archives papiers doivent encore être conservées.

Ceci devrait donc donner du temps à Iron Mountain pour s’adapter.

![]() Hors ligne

Hors ligne

#3 02/06/2017 19h45

- zendoi

- Membre (2011)

- Réputation : 26

Bonsoir à tous,

Pour poursuivre sur un point à surveiller, le rapport FFO/ Pay out est quand même élevé

Si je regarde Reitwatch du mois de mai, le rapport est supérieur à 100% et si je recule jusqu’au dernier rapport montrant ce chiffre (novembre 2016, p37) celui ci est à 95%.

Je reconnais ne pas avoir regardé plus mais voilà ce que je peux vouloir surveiller (encore une fois sans réfléchir au pourquoi du comment) en un coup d’œil.

En tout cas voilà un titre que je suivrai et vais essayer de gratter des informations sur le marché spécifique de cette société.

Bonne soirée à vous et bon week end

PS: Pour info, le rapport de juin est en ligne sur le site ReitWatch:

REITWatch: Nareit’s Monthly Industry Data Update | Nareit

![]() Hors ligne

Hors ligne

1 #4 17/08/2017 14h12

1 #4 17/08/2017 14h12

- PatN

- Membre (2016)

Top 20 Invest. Exotiques

Top 50 SIIC/REIT - Réputation : 74

IRM

T1 2017

Revenue of $939M (+25.0% Y/Y) suite à l’absorption de la société Recall

FFO à 0,48$ contre 0,54$ un an plus tôt qui ne couvre pas le dividende de 0,55$

6mds$ de dettes à 5,3% dont 250 M$ en 2018 et 1270M$ en 2019.

Guidance 2017 maintenue : Revenue growth of 8% to 10%, AFFO growth of 8% to 15% entre 715 et 760M$ soit entre 2,70 et 2,86$/share, versus 583 M$ de dividendes (0,55*4*265M d’actions).

P/AFFO à 12,8, ce qui est peu cher pour un REIT de stockage. Normal, puisque ce n’est pas exactement une REIT de stockage, ni une REIT de Data center.

Mon avis

Le business est en croissance, la société a fortement augmenté son dividende récemment. La société est exposée au niveau mondial. La dette est assez chère, et les échéances qui arrivent peuvent être l’occasion d’ajuster cela. Ils annoncent une belle croissance de leur AFFO et du dividende dans les années à venir. Intéressant. Pourquoi pas renforcer sur une faiblesse.

Q2 2017

Revenue of $950M (+8,4% Y/Y) suite à l’absorption de la société Recall

FFO à 0,55$ contre 0,48$ un an plus tôt qui couvre le dividende de 0,55$

Acquisition de Mag Datacenter pour 128M$.

6,22mds$ de dettes à 5,4% dont 250 M$ en 2018 et 992M$ en 2019.

Guidance 2017 maintenue : Revenue growth of 8% to 10%, AFFO growth of 8% to 15% entre 715 et 760M$ soit entre 2,70 et 2,86$/share, versus 583 M$ de dividendes (0,55*4*265M d’actions).

First, we have had a very strong quarter :4% internal storage revenue growth, year-over-year EBITDA margin expansion of 330 basis points excluding all the one-time items and strong AFFO growth which continues to drive dividend growth and to deleverage the business. Second, incoming trailing 12-month volume growth has gone from 44 million cubic feet to 50 million cubic feet after absorbing Recall, showing the robustness and quality of the business, the physical storage side. And third, we’ve made significant progress in building our higher growth segment aided by M&A, both in the emerging markets and now in the data center space.

Mon avis

Excellent : les indicateurs sont au vert, ils continuent d’investir dans les marchés émergents et renforce leur diversification Datacenter en cours de construction par un rachat. A renforcer sur une baisse.

![]() Hors ligne

Hors ligne

#5 07/02/2018 19h33

La transition de Iron Mountain pour la digitalisation des données stockées continue.

Pour ceux qui découvrent le fil, Iron Moutain est connue pour stocker et sécuriser l’information des entreprises.

Jusqu’ici cette société vieille de 67 ans stockait surtout les données sous forme physique (papier).

Elle prend "en retard" le tournant de la dématérialisation des données.

Elle a continué en 2017 d’investir dans des espaces techniques, des centres de données aux USA, en UK et à Singapur.

En lien du contenu lié à ces récentes acquisitions :

Iron Mountain to buy IO Data Centers? US assets for $1.3bn | News | DatacenterDynamics

Iron Mountain completes IO Data Centers acquisition | News | DatacenterDynamics

Cette semaine avec la correction que le marché a subi, la société côte à ses plus bas depuis 1 an.

Ce qui donne une bonne opportunité d’achat dont moi-même j’ai profité aujourd’hui à 33.80 $.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #6 26/04/2019 14h34

1 #6 26/04/2019 14h34

- Arkaos

- Membre (2018)

- Réputation : 5

Il me semble exister une belle fenêtre de rentrée sur la valeur avec la baisse d’hier. Dommage, plus de liquidités.

Cela dit, je trouve l’amplitude étonnante par rapport aux résultats et aux fondamentaux. je loupe peut-être un point crucial?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#7 26/04/2019 14h59

- Tahure

- Membre (2014)

- Réputation : 170

Il y a eu quelques évolutions d’avis d’analystes hier :

Finance Daily a écrit :

Iron Mountain (NYSE:IRM) was downgraded by investment analysts at Robert W. Baird from a “neutral” rating to an “underperform” rating in a research note issued to investors on Friday, The Fly reports.

Several other research analysts have also weighed in on the company. Zacks Investment Research lowered Iron Mountain from a “hold” rating to a “sell” rating in a research report on Tuesday. Credit Suisse Group reiterated an “underperform” rating on shares of Iron Mountain in a research report on Tuesday, February 19th. Mitsubishi UFJ Financial Group increased their price objective on Iron Mountain to $37.00 and gave the stock a “neutral” rating in a research report on Wednesday, February 20th. Finally, ValuEngine upgraded Iron Mountain from a “hold” rating to a “buy” rating in a research report on Monday, February 4th. Three research analysts have rated the stock with a sell rating, five have assigned a hold rating and one has issued a buy rating to the company. Iron Mountain currently has an average rating of “Hold” and a consensus price target of $36.00.

Robert W. Baird Downgrades Iron Mountain (IRM) to Underperform - Finance Daily

![]() Hors ligne

Hors ligne

#8 26/04/2019 15h56

- Arkaos

- Membre (2018)

- Réputation : 5

Cela doit effectivement participé de cette réaction dont l’ampleur continue à me surprendre.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#9 17/05/2019 12h20

- granx

- Membre (2018)

- Réputation : 12

Bonjour,

Et que pensez vous de la société actuellement ? Car rendement vers les 7% et la société a l’air d’avoir un bon management et de bonnes perspectives devant elle …

J’hésite à l’acheter le mois prochain.

![]() Hors ligne

Hors ligne

#10 19/05/2019 21h21

- M07

- Membre (2015)

Top 10 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Crypto-actifs

Top 20 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 501

Bonsoir !Certains analystes s’inquiète de la partie "tabac" de la société (une bonne moitié de l’activité). Ils estiment qu’il y a des risques d’évolution législative ou de poursuites judiciaires (de groupes). Cela est assez imprévisible, mais il y a, d’après ces analystes, un risque très important sur les bénéfices, et donc les distributions et la soutenance des dettes.

Il s’agit d’un pari dont le risque est difficile à évaluer.

[Edit] comme l’a remarqué PatN, je me suis planté. J’étais en train de regarder des articles sur deux entreprises en même temps : Iron-mountain dans un onglet, et Vector-Group (VGR) dans un autre onglet. Les deux ont subi une forte chute récente de leur cours. J’ai malencontreusement inversé/confondu mes réflexions. Mer-ci PatN. Désolé pour les autres lecteurs.

Dernière modification par M07 (20/05/2019 10h24)

M07

![]() Hors ligne

Hors ligne

1 #11 19/05/2019 23h29

1 #11 19/05/2019 23h29

- PatN

- Membre (2016)

Top 20 Invest. Exotiques

Top 50 SIIC/REIT - Réputation : 74

Pardon M07, mais de quoi parlez vous ?

50% de l’activité d’Iron Mountain liée au tabac ?

Ne vous êtes-vous pas trompé de file ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#12 21/05/2019 19h52

- granx

- Membre (2018)

- Réputation : 12

Bonsoir,

Je me permet de relancer le post pour avoir ne serait-ce que quelques avis concernant cette société…

Cordialement

![]() Hors ligne

Hors ligne

#13 21/05/2019 20h17

Et vous qu’en pensez-vous ?

Sinon, Allez sur seeking alpha, la société est très bien couverte.

Pour ma part, je trouve le business intéressant mais le critère notation est tout simplement éliminatoire.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

#14 21/05/2019 21h39

- granx

- Membre (2018)

- Réputation : 12

Moi j’ai l’impression que c’est une bonne société rejetée du marché pour je ne sais quelles raisons, car ma conviction personnelle est que les entreprises auront toujours besoin d’héberger quelque chose dans des locaux autres que les leurs pour pleins de raisons différentes ( pas assez de place, pour la sécurité etc…) et que en + de ça la société a pris le virage digital avec l’hébergement des data numérique, même si effectivement pris le virage en retard.

Vous parlez du critère ranking inexistant sur seeking alpha ?

![]() Hors ligne

Hors ligne

#15 21/05/2019 22h40

Je parlais de rating des agences de notation.

Avez-vous déjà investi dans des reits ? Le mieux serait peut-être de vous former sur ce type de sociétés, ça tombe bien, IH a justement écrit un livre sur ce sujet.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

#16 21/05/2019 23h10

- granx

- Membre (2018)

- Réputation : 12

Bien sûr que je détiens des reits et SIIC dans mon portefeuille, et bien sûr que j’ai déjà les livres de IH, y compris aussi l’abo aux newsletters

![]() Hors ligne

Hors ligne

#17 22/05/2019 08h29

- PatN

- Membre (2016)

Top 20 Invest. Exotiques

Top 50 SIIC/REIT - Réputation : 74

Bonjour Granx, vous aurez remarqué qu’au message #4 ci dessus je partageais ma compréhension des résultats des Q1 et Q2 2017.

Peut être pourriez vous regarder où en sont les éléments financiers pour partager un premier avis ?

Vous pourriez egalement rechercher sur le forum des portefeuilles de membres qui ont le titre.

Par contre ma compréhension est que ce forum est un lieu de partage de points de vue de personnes qui "ont fait leurs devoir" et pas un lieu de conseils boursiers.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#18 22/05/2019 13h18

- granx

- Membre (2018)

- Réputation : 12

Bonjour,

Je suis bien d’accord avec vous mais en aucun cas j’ai demandé des conseils pour savoir si je devais investir dessus ou non, j’attend des avis autres que le mien pour voir le ressenti des autres

Les commentaires comme le vôtre font avancer personne, bien au contraire.

Mais merci quand même

![]() Hors ligne

Hors ligne

#19 22/05/2019 13h48

Au contraire je trouve la remarque de patn pertinente (elle devrait l’être pour vous en tout cas).

Car si votre méthode d’investissement est de se limiter à des ressentis et si votre avis s’arrête à "c’est une bonne boite", alors, de mon point de vue, c’est très léger pour déclencher une décision d’investissement.

Personne ne vous demande d’éplucher les rapports financiers des 10 dernières année mais s’arrêter à un niveau aussi superficiel, ça me fait reagir.

N’y voyez dans ma remarque que de la bienveillance surtout.

Vous dites avoir lu les livres de IH, ok, mais qu’en tirez vous concrètement pour vos investissements sur les reits ?

Car la on dirait que vous avez lu puis refermé les livres, sans en tirer une vraie connaissance pratique et applicable, mais peut-être que je me trompe.

Le point qu’il y a derrière tout ça c’est : le jour où le bateau Iron Mountain tanguera, comment allez vous réagir si vous ne vous êtes pas forgé votre propre conviction ? Vous reviendrez poser une question du type : “Iron Mountain a perdu 50% en 3 mois, a coupé son dividende de moitié, quel est votre ressenti ? ”

Encore une fois, ne prenez pas mal mes propos qui peuvent sembler virulents, j’ai moi aussi investi sur des ressentis et non sur des convictions, et c’est une erreur.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

#20 24/07/2019 16h14

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

L’ami Brad Thomas a fait un call (Strong Buy Pick) sur Iron Mountain :

https://seekingalpha.com/article/427635 … n-mountainVu la dégradation récente de la dette de la société (notée junk et maintenant en surveillance négative) et le renchérissement de son coût du capital, c’est plutôt "couillu".

Comme Brad a l’habitude de ne suivre que ses positions gagnantes, voilà l’occasion de faire le suivi de celle-ci en même temps que celui d’Iron Moutain…

EDIT : erreur de ma part. Arkaos a raison. Mais la dette est toujours notée junk.

![]() Hors ligne

Hors ligne

2 #21 24/07/2019 17h41

2 #21 24/07/2019 17h41

- Arkaos

- Membre (2018)

- Réputation : 5

Il me semble au contraire que la perspective est passé de négative à stable chez Moody’s récemment.

Moody’s 27/06/19

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#22 24/07/2019 18h50

Je découvre cette file.

De mon point de vue, Iron Mountain, n’a strictement aucun avenir. Pour stocker des documents matérialisées, ils faut des ASSET (bunkers, chambres fortes, systèmes de gestion de l’hygrométries, sécurité etc …). Posséder des ASSET, cela coute cher et ce n’est clairement plus du tout à la mode.

Les entreprises dématérialisent, même les sauvegardes informatiques ….

On pourra toujours dire que cela pourrait être un marché de niche lucratif. Mais non, car Iron Mountain doit gérer une décroissance énorme de son marché, et donc ajuster ses capacité de stockage à la baisse, ce qui est toujours très couteux et très délicat.

Et sur le secteur de l’archivage dématérialisé, ils sont très en retard par rapport aux leaders.

Pour moi, Iron Mountain est un titre sur lequel il ne faut pas aller.

Par contre, je leur rachèterai bien vraiment pas cher, un bunker enterré, pour que je m’y installe et vive en toute tranquillité et bien au frais ![]()

![]()

![]()

A+

Zeb

Tout ce qui peut merder, va inévitablement merder.

![]() Hors ligne

Hors ligne

#23 01/08/2019 13h52

- M07

- Membre (2015)

Top 10 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Crypto-actifs

Top 20 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 501

Bonjour !

Iron-Mountain améliore son FFO de 2,4 % au 2e trimestre ; et alors que son cours est proche du plus bas annuel.

Voir : Seeking-Alpha et rapport sur S.-A.

M07

![]() Hors ligne

Hors ligne

1 #24 16/08/2019 08h53

1 #24 16/08/2019 08h53

- M07

- Membre (2015)

Top 10 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Crypto-actifs

Top 20 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 501

Bonjour !

Iron-Mountain inaugure son nouveau centre de stockage et de gestion de données numériques. C’est parait-il "l’État de l’Art" en la matière. Voir : Seeking-Alpha

On peut espérer une hausse du titre avec cette annonce, vu que, pour l’instant, ce ne sont que des bonnes nouvelles.

M07

![]() Hors ligne

Hors ligne

#25 23/09/2019 18h54

- cikei

- Membre (2018)

- Réputation : 144

Bonjour à tous,

Un nouvel article sur IRM sur SA.

Sell Iron Mountain: Junk-Rated Balance Sheet Is Starting To Rust

Ça contrebalance un peu les avis positifs et permet de se faire une autre idée ![]()

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

![]() Consultez les ratios boursiers et l’historique de dividendes d’Iron Mountain sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes d’Iron Mountain sur nos screeners actions.

Discussions peut-être similaires à “iron mountain reit : foncière d'archivage de données”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 266 | 115 482 | 22/03/2024 16h35 par Dooffy | |

| 20 | 7 347 | 15/07/2018 12h09 par M07 | |

| 11 | 4 172 | 11/08/2017 13h24 par M07 | |

| 1 | 966 | 04/06/2021 13h15 par dangarcia | |

| 116 | 41 090 | 31/08/2024 16h22 par Kaldabra | |

| 41 | 17 683 | 13/05/2021 21h38 par Jeff33 | |

| 63 | 21 990 | 31/03/2020 20h21 par lopazz |