Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#26 24/08/2012 13h06

- sergio8000

- Invité

Philippe,

Je respecte votre décision.

En revanche, je pense que vous sous-estimez fortement la réputation de Dell auprès des DSI aux USA même dans les services. Je vous accorde sans problème que cette réputation est assez limitée en Europe, mais outre Atlantique cela n’a vraiment rien à voir. Aux USA, un tiers des DSI ont DELL en tête de leur liste d’achats.

Concernant le collatéral, il est uniquement au niveau du fait que 50% de la marge, ce sont les services, qui sont en croissance rentable depuis quelques années. Ainsi, votre FCF ne devrait pas être divisé par plus de 2 en cas d’arrêt complet de la division produits. Cela devrait suffir à ne pas perdre d’argent sur le long terme. A voir dans quelques années bien entendu.

1 #27 24/08/2012 14h58

1 #27 24/08/2012 14h58

- Armand

- Membre (2010)

- Réputation : 9

InvestisseurHeureux a écrit :

En fait, avec sa clientèle de particuliers et ses fournisseurs entreprises, Dell a un besoin en fond de roulement négatif, comme les distributeurs.

Ici (si mes calculs sont bons), on peut voir le décalage :

https://www.investisseurs-heureux.fr/up … cacite.gif

Pour le calcul de l’EV, traditionnellement on ne considère que les dettes portant intérêt, ce qui n’est pas le cas des Créances Fournisseurs, donc généralement on les comptabilise pas (mais on peut très bien le faire !).

On peut imaginer dans le futur que le BFR reste négatif mais diminue, car Dell aura de plus en plus comme client des entreprises (donc le délai de payement des créances clients va augmenter) et non plus des particuliers (qui payent souvent comptant).

Pour donner l’ordre de grandeur : 14,8 MdUSD de trésorerie et 5 MdUSD d’écart entre les créances clients et fournisseurs.

+ Besoin en fonds de roulement négatif, Fonds de roulement positif, de la résulte un matelas de trésorerie confortable : 14 milliards en 2011…

dont la moitié est lié au cycle d’exploitation. Avec le reste de la tréso (celle qui n’est pas liée au cycle d’exploitation) ils pourraient rembourser les 2/3 de l’endettement. Attention la trésorerie baisse au premier semestre 2012 (11 milliards…), principalement due à l’augmentation des goodwill (puisqu’ils font gonfler les actifs…)

+ Utilisation du FCF pour rachat d’action massifs en 2009 et 2011 (près de 3 milliards USD)

+ Pour la première fois Dell verse un dividende de 0,32 $ : soit un rendement de 2,8 %

+ Les dépenses d’administration générales évoluent à la baisse (- 9 % par rapport au premier semestre 2011)

+ - Le dernier exercice difficile, 2010, avait vu le chiffre d’affaire diminuer de 13 % et le bénéfice de 42 %, dès l’année 2011 retour aux niveaux de 2009.

+ Marge nette qui demeure correcte : 5,6 % selon les normes Non GAAP (4,7 % selon les normes Gaap), bien qu’en forte baisse (6,6 ou 7,6 % selon les méthodes comptables au premier semestre 2011)

+ Une capacité d’adaptation de l’entreprise qui jusqu’ici a su développer son activité en préservant ses bénéfices, et qui pour l’instant n’échoue pas dans la transition

- Chiffre d’affaire en baisse de 8 % sur le 2ème trimestre par rapport au 2ème trimestre 2011 (% sur le premier semestre)

- Résultat net en baisse de 18 % sur le 2ème trimestre (26 % sur le premier semestre)

- Nokia était dans une situation très comparable sauf que son activité n’était absolument pas diversifiée comme l’est celle de Dell : même en cas de la fin de la division de la division matériel informatique Dell doit pouvoir s’en sortir : celle-ci représente 24 % du chiffre d’affaire de Dell:

Décomposition du CA

Percent of Total Net Revenue:

Servers and Networking ………………………………………………….. 16% 13%

Storage ………………………………………………………………………….. 3% 3%

Services…………………………………………………………………………. 15% 13%

Software and Peripherals …………………………………………………. 16% 16%

Mobility ………………………………………………………………………… 27% 31%

Desktop PCs…………………………………………………………………… 23% 24%

Le premier chiffre correspond au premier semestre 2012, le deuxième au premier semestre 2011. On observe la hausse du chiffre affaire des serveurs et networking, la chute du CA "Mobility et Desktop PC"

- Les GoodWill grossissent à vue d’oeil : 700 millions en 2010, 5,5 milliards au premier semestre 2011, 6 milliards en mai 2012, 7,5 milliards pour le premier semestre 2012. Rappelons que le Goodwill est le surcout entre le montant d’une acquisition (la valeur de marché) et la valeur nette comptable, ce surcout provenant provenant de l’espérance de gains futurs. Dis autrement, c’est la différence entre la valeur comptable et la valeur marchande.

Dit encore autrement : rien ne dit que l’entreprise n’a pas fait des acquisitions couteuses par rapport aux perspectives (et rien ne dit le contraire) : une étude sur les acquisitions de Dell est à mon sens nécessaire pour connaitre les sociétés dans lesquelles Dell a mis des billes…

+ - Si l’on prenait uniquement l’activité service au entreprise comme pourvoyeuse de bénéfice on aurait un résultat net annuel pour 2012 de 1,4 milliards (résultat net du premier semestre * 2 et / 2 puisque 50 % de la marge nette provient de cette activité), avec une valorisation actuelle de 12 milliards ça nous fait un PER de 8,6 pour cette activité en plein développement.

En fait les gros risques c’est

- Des acquisitions ruineuses : on peut déjà travailler dessus car Dell en a déjà réalisé…

- La branche traditionnelle de Dell qui s’écroulerait et mangerait les bénéfices : pari sur l’avenir, mais pari limité puisque ce n’est qu’une partie de l’activité

Je pense aussi qu’il y a un risque opérationnel mais que la valorisation est très faible….

Dernière modification par Armand (30/09/2012 10h09)

![]() Hors ligne

Hors ligne

#28 25/08/2012 09h33

- francoisolivier

- Exclu définitivement

- Réputation : 115

Investisseur heureux a écrit :

Pour l’heure, je suis néanmoins réticent à acheter, car malgré tout, l’achat est un pari sur la capacité de Dell à se transformer très rapidemment en une entreprise à la IBM, avec majoritairement du Business To Enterprise à base de software, serveurs, services.

Philippe je partage ton opinion d’autant plus que le métier (hardware et software ) va changer rapidement et surtout en profondeur :

Entre la poursuite du développement des VM (c’est à dire pour les profanes mettre sur un serveur physique plusieurs serveurs virtuels), le cloud computing ( solution qui permet de louer à un tiers un accès à un site ce qui permet de se separer de la partie hardware et software ) et pour les soft l’opensource (Beaucoup de logiciels, système d’exploitation, base de données se trouvent en concurrence avec des solutions gratuites)

Par exemple, j’ai beaucoup certains logiciels phares de Quest et je trouve une plus value par rapport à l’opensource

Cependant en France ( et d’après mes contacts c’est aussi le cas dans pas mal de pays) pour les grandes sociétés, les achats (et par voie de conséquence les DSI) imposent de prendre les logiciels gratuits & opensource concurrents.

Dernière modification par francoisolivier (25/08/2012 19h44)

![]() Hors ligne

Hors ligne

1 #29 25/08/2012 11h04

1 #29 25/08/2012 11h04

D’autres valeurs de qualité ont été entraînées dans la chute de Dell. Ainsi, je suis rentré sur Lexmark jeudi dernier. Si j’en ai le temps (actuellement en vacances, du coup ce n’est pas trop le cas), j’initierai un post sur cette valeur que je suis depuis quelques temps et que j’analyse très favorablement.

À la bourse tu as deux choix: t'enrichir lentement ou t'appauvrir rapidement. Benjamin Graham

![]() Hors ligne

Hors ligne

#31 28/08/2012 20h54

- HerveC

- Membre (2011)

- Réputation : 29

Motus

explication : Lexmark a annoncé une restructuration, abandon du développement et de la fabrication des imprimantes jet d’encre.

Le parcours boursier de Lexmark cette année est marqué par une chute brutale a la mi juillet, a l’annonce d’un prévision de baisse de 12% du revenu.

cordialement

Herve

![]() Hors ligne

Hors ligne

#32 29/08/2012 12h05

- sergio8000

- Invité

Une news intéressante sur DELL (pour une fois) : http://www.marketwatch.com/story/dell-v … 2012-08-28

Dell est maintenant partenaire de VM Ware pour proposer de la virtualisation des postes de travail. La chose commence à entrer en vigeur dans les entreprises car elle permet de réduire significativement le TCO (Total Cost of Ownership) pour les DSI. La croissance de ce segment est forte et devrait rester ainsi quelques années encore, le temps que tout le monde s’y mette. Ensuite, il faudra bien sûr faire la maintenance de tout cela, avec des professionnels certifiés VM Ware ou autres technos de virtualisation. Ce partenariat avec VM Ware confirme à mon sens la forte orientation services de DELL pour l’avenir.

Grace à ce partenariat ainsi qu’à leurs offres existantes + l’acquisition de Quest Software, DELL a aujourd’hui une offre de service absolument fantastique sur le segment Datacenters et postes de travails (domaine connexes assez intimement liés). Je pense que, jusque là, la partie virtualisation de postes de travail manquait vraiment : le vide semble maintenant comblé.

#33 29/08/2012 13h23

- Saydji

- Membre (2012)

Top 50 Expatriation - Réputation : 49

Sans vouloir sous estimer ce partenariat intéressant, j’ai l’impression qu’on sacralise un peu trop la virtualisation.

D’une part parce que ça a un coût d’installation, de licence et de maintenance pour les sociétés.

D’autre part, ça complexifie pas mal la structure informatique et ajoute du risque.

Il faut également différencier la virtualisation des serveurs pour une utilisation des Machines Virtuelles comme des serveurs (ayant pour but du clusturing, la refonte de certaines procédures de DRP, ou autres) de la virtualisation pour avoir des machines Virtuelles "Postes de Travail".

Le premier cas ne concernera que les grosses entreprises avec un budget conséquent pour la partie IT.

Cette virtualisation va entrer dans le cadre d’une stratégie globale pour rendre plus efficace la résolution de pannes (DRP) ou avoir une utilisation optimale du matériel.

C’est très intéressant pour les grosses structures qui y sont déjà passés pour la plupart.

Le second cas pourra être intéressant à la fois pour les très grosses entreprises mais également pour des TPE comptant une poignée de salarié.

Le soucis majeur que je note dans la virtualisation est qu’en cas de panne d’une machines, c’est N machines virtuelles qui sont en rades pendant le temps de la panne. Plus d’employés seront bloqués pour une seule et même panne.

Il est parfaitement possible de déplacer les machines virtuelles mais ça prend du temps et il faut prévoir du matériel supplémentaires pour accepter la charge.

Tout dépendra donc de la tolérance de la société.

Enfin, je connais beaucoup de cas concrets où la virtualisation n’est en fin de compte pas intéressante.

En informatique (et dans les métiers de l’information en général), une erreur est souvent commise qui est de ne compter que le coût matériel et non le coût humain.

Si le changement d’une structure (comme la virtualisation ou autre) permet d’économiser x milliers d’euros en matériel (en "one shot" tous les 4 à 5 ans qui est la durée d’amortissement moyenne utilisée) mais que dans le même temps, il faut engager une personne en plus pour le gérer, le gain peut vite se transformer en perte.

Pour moi, la virtualisation a d’énormes avantages et donne la possibilité de faire des choses vraiment sympas mais le coût reste encore cher pour la plupart des structures moyennes.

![]() Hors ligne

Hors ligne

#34 29/08/2012 13h50

- sergio8000

- Invité

Merci Saydji pour ces infos très intéressantes. Il est vrai qu’il y a une sacralisation de la virtualisation, je vous l’accorde sans problème.

D’ailleurs, les DSI font en général appel à des consultants indépendants pour estimer la pertinence de la chose via des études de TCO environnement non virtualisé VS environnement virtualisé : et, d’expérience, il y a effectivement un certain nombre de cas où ce n’est pas intéressant.

Toutefois, je pense que ne pas avoir d’offre virtualisation de postes de travail dans les solutions DELL était pénalisant pour certains appels d’offres, notamment ceux des PME, comme vous le dîtes. Avec le temps et l’amélioration (rapide) des technos, je pense que ce marché devrait s’agrandir encore. Lorsqu’on voit les progrès de VM Ware dans le domaine, il y a de quoi être impressionné !

#35 29/08/2012 14h34

Je suis d’accord avec les 2 derniers commentaires. Ce partenariat, n’apporte rien de neuf. Le fait qu’il n’existe pas eut été par contre pénalisant.

Pour en revenir à la virtualisation, oui c’est complexe, cela n’est pas toujours adapté etc … etc …

C’est pourquoi je pense que l’avenir est aux solutions d’infogérance de ces solutions, avec catalogue de service, niveau de service contractuel, solution de continuité etc ….

Nous en revenons donc aux solutions d’infogérences, ce que les marketeux appellent le Cloud.

A+

Zeb

Tout ce qui peut merder, va inévitablement merder.

![]() En ligne

En ligne

#36 29/08/2012 15h37

- Saydji

- Membre (2012)

Top 50 Expatriation - Réputation : 49

zeb a écrit :

Ce partenariat, n’apporte rien de neuf. Le fait qu’il n’existe pas eut été par contre pénalisant.

C’est parfaitement résumé.

Par contre, pour revenir à la news en elle même, ça fait un bon moment que DELL propose ce genre de services avec VMWare et invite notamment les responsable à des conférences et autres déjeuners pour promouvoir les bienfaits de la virtualisation.

Donc je pense qu’ils ont en tête ces notions et qu’ils souhaitent faire évoluer ces offres (que ce soit pour la virtualisation, le cloud ou tout autre offre leur permettant de se diversifier).

AMF: aucun titre DELL, je suis le titre et n’exclus pas d’y entrer prochainement bien que ce soit fort peu probable à l’heure actuel.

![]() Hors ligne

Hors ligne

1 #37 03/09/2012 23h23

1 #37 03/09/2012 23h23

- Q2000

- Membre (2011)

Top 50 Actions/Bourse - Réputation : 146

Prem Watsa* a une grosse position sur DELL (1,8% de dell soit presque 18% de son portif!)

bon, je sais ca fais pas une analyse.. mais c’est quand même une info :-)

(*) certains l’appellent le W. Buffet canadien car comme buffet il est à la tête du holding d’assurance et a une performance phénoménale sur de nombreuses années grâce

bon le seul truc, c’est qu’il a rechargé en RIM en juillet…. autant pour DELL j’ai initié une ligne de 150 actions (merci pour ce topic d’ailleurs) autant sur RIM je passe mon tour

edit: j’ai oublié de citer le site sur lequel j’ai péché l’info…

Prem Watsa’s Top Undervalued Picks In Q3 | Seeking Alpha

je ne l’ai d’ailleurs pas vérifié

![]() Hors ligne

Hors ligne

#38 20/09/2012 15h42

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Dell a encore baissé depuis la création de ce topic et cote à 10,4 USD.

En EUR, c’est encore plus bas avec la remonté récente :

A 2,61 d’EV/Ebitda 2012 [source : infinancial], ça doit être la big cap la moins chère de la cote actuellement.

Ça devient franchement tentant !

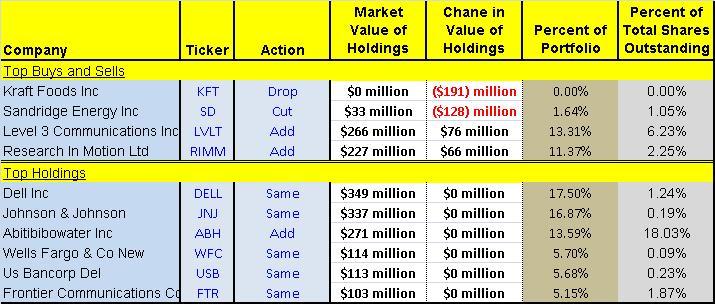

Les "Super Investors" qui possédait Dell au T2-2012 (Q2000 avait déjà cité Prem Watsa de Fairfax dans son post plus haut) :

![]() Hors ligne

Hors ligne

#39 20/09/2012 15h51

- sergio8000

- Invité

Avec Simpson qui accumule et Tilson qui sort, ça devient vraiment intringuant : indicateur d’achat très intéressant :-).

Plus sérieusement, je ne savais même pas que Simpson, qui est pour moi l’un des meilleurs investisseurs de tous les temps étant sur la valeur. Je me sens presque intelligent grâce à vous… Après, on verra le résultat dans quelques années, comme bien souvent !

#40 20/09/2012 16h14

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

sergio8000 a écrit :

Avec Simpson qui accumule et Tilson qui sort, ça devient vraiment intringuant : indicateur d’achat très intéressant :-).

Je ne connais pas le tracking record de Simpson mais la réputation de Tilson n’est-elle pas usurpée vue les piètres résultats de son fonds Tilson Focus ?

![]() Hors ligne

Hors ligne

1 #41 20/09/2012 17h09

1 #41 20/09/2012 17h09

- spiny

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Finance/Économie - Réputation : 219

On dérive un peu mais Lou Simpson mérite d’être connu…puisqu’il a géré le portefeuille d’investissement de Geico pendant 24 ans si je ne m’abuse avec un track record à faire pleurer : 20,3%/an!

C’est la seule personne que Buffett laissait libre d’investir chez BH.

Deux lectures sur le bonhomme :

- Lou Simpson’s Five Basic Investing Principles | Greg Speicher

- Lou Simpson Still Alive And Kicking | The Intelligent Investor Blog dans cette dernière on y apprend que Lou Simpson a repris du service et a notamment acheté du Dell.

Son tracking est dans la lettre annuelle 2004 de Tonton Warren (p17)

![]() Hors ligne

Hors ligne

#42 20/09/2012 17h21

- sergio8000

- Invité

Simpson, ex co-CEO de GEICO, a un track-record de 20% l’an environ sur plusieurs décennies, d’après les propos de Jack Byrne et Tony Nicely (tous deux ayant été CEO de GEICO, je pense qu’ils savent de qui ils parlent). Buffett a dit, avec un peu d’humour caractéristique bien sûr, que le track record de Lou n’a pas été publié chaque année dans les rapports de Berkshire puisqu’il aurait fait paraître son track record à lui comme étant ridicule. En réalité, les track records sont tout à fait comparables, mais Simpson gérait moins de sous.

Je n’ai jamais compris d’où Tilson tirait sa réputation, très sincèrement. Je pense que c’est un investisseur capable de faire d’excellentes analyses mais incapable de tenir ses convictions plusieurs années. Cf, entre autres exemples, le short Netflix où il est sorti de la position juste avant l’effondrement de son cours… Ce n’est que mon avis bien entendu.

#43 21/09/2012 06h45

- marcopolo

- Exclu définitivement

- Réputation : 88

C’est exact. Buffett publie d’ailleurs dans son rapport annuel 2004 un historique des performances de Simpson. 20,3% de 1980 à 2004.

Cela fait une valeur ajoutée de 6,8% annuels de mieux que le S&P 500 sur la période. Pas clair si net de frais ou pas. Donc bien sur tout à fait excellent mais nettement moins bien que Buffett (of course) et un certain nombre de gérants actions. Rien qu’en Europe par exemple sur 15 ans Thierry Flecchia a fait 8% nets de frais (bien plus en brut et tout en ayant des contraintes de FCP en termes de diversification par exemple que Simpson n’avait pas).

![]() Hors ligne

Hors ligne

#44 21/09/2012 12h22

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Je m’essais à valoriser Dell avec xlsValorisation.

L’incertitude sera évidemment bcp plus élevée qu’Western Union, dont les chiffres sont plutôt stables.

--

1) Multiples historiques

Pour les multiples historiques, je reprends les min et max entre 2010-2012 disponibles sur MorningStar.

Deux raisons pour ne pas remonter trop loin dans les multiples historiques :

- la bulle pré-2009

- le business model de Dell est en train de changer

On notera que le multiple avec la fourchette la plus étroite est le multiple de CA, qui est donc surpondéré par xlsValorisation.

2) Multiples comparables

Pour les comparables, j’utilise :

- Hewlett-Packard que je vais mettre comme comparable #1 ET comparable #2, car la société est vraiment très proche de Dell. En la mettant deux fois, elle sera implicitement surpondérée par xlsValorisation.

- IBM, qui représente ce vers quoi Dell veut tendre (essentiellement orienté services et matériels aux entreprises

- Lenovo, qui réprésente ce vers quoi Dell veut s’éloigner (essentiellement orienté matériels)

3) Normalisation des données de l’exercice

Pour les données normalisées de l’exercice en cours :

- En Bénéfices par Action je mets l’estimé fourni par le consensus d’analystes sur Bloomberg, proche de l’estimé donné par la direction dans la dernière présentation trimestrielle et très inférieur au BPA de l’exercice passé.

- Pour le CA, le management attend une baisse de 2-5%, donc je prend le CA du dernier exercice que je corrige d’un conservateur 5%.

- Pour la marge opérationnelle, nous allons aussi être conservateur et prendre le 5,7% du T1, même si elle est à 6,2% au T2.

- Pour le taux d’imposition, il est attendu à 20-22% par le management, donc allons-y pour 21%.

- Pour la trésorerie et dette financière, je prends les chiffres du trimestre le plus récent.

Il faut noter que la hausse récente, et "artificielle" (du fait notamment des acquisitions) du Capex n’est pas pris en compte par xlsValorisation, puisque l’actualisation des flux de trésorerie s’appuie volontairement sur un dérivé du résultat opérationnel (où le Capex est amorti) .

4) Taux d’actualisation

La plus grosse incertitude va être ici. Nous avons un écart énorme entre le beta historique (sur 5 ans à 0,97 ; sur un an à 1,13) et le beta calculé par la méthode de Damodaran à 1,82.

Si nous travaillons avec un taux sans risque historique à 4%, une prime de risque historique à 5,5% et un beta historique à 0,97 ; nous obtenons un coût des capitaux propres à 9,3%.

Si nous travaillons avec un taux sans risque récent à 2%, une prime de risque récente à 6,5% et un beta bottom-up à 1,82 ; nous obtenons un coût des capitaux propres à 13,8%.

Actuellement, Dell à un PER 2012/2013 à 6 [source : bloomberg]. L’inverse du PER nous donne 16,6% ; qui est une approximation du coût des capitaux propres si Dell devait procéder à une augmentation de capital actuellement.

Ceci nous laisse penser que les les hypothèses "de Damodaran" sont plus réalistes et c’est celles-ci que nous utiliserons.

5) Croissance

La deuxième grosse incertitude est là. Il faut être honnête, je n’ai absolument aucune idée du ROIC sur les récentes et prochaines acquisitions de Dell. Je laisse donc le ROIC historique et m’en remet au CEO Michael Dell, qui possède 11% de la société.

Comme taux de croissance, nous allons être ultra-conservateur (?), et considérer que pendant les 5 prochaines années, le résultat opérationnel va baisser de 5%.

Là encore, c’est un peu [beaucoup !] du pifomètre. Peut-être que les ventes de NoteBooks vont repartir avec la sortie de Windows 8, peut-être que les smartphones et tablettes vont continuer à canibaliser les ventes.

6) Valorisation de Dell

La méthode des multiples historiques m’apparait la moins pertinente, attendu que le profil de Dell est en train de changer avec ses nombreuses acquisitions. Je pondère à 20%.

La méthode des comparables est à la fois optimiste (nous comparons Dell à IBM, alors que Dell N’est PAS [encore ?] IBM) et réaliste (nous comparons Dell à HPQ que nous avons surpondéré deux fois).

La méthode DCF est la plus intéressante intellectuellement, avec des hypothèses conservatrices, mais en même temps le taux de croissance relève du pifomètre.

Je pondère à 40% la méthode des comparables et 40% la méthode DCF (un essai avec une pondération 50% et 30% ne change pas grand chose).

Nous obtenons alors :

xlsValorisation nous donne alors un estimation de la valeur intrinsèque autour de 16 USD / action.

MorningStar est à 18 USD / action.

Dell cote 10,5 USD / action.

Moralité : l’incertitude reste [très] élevée mais nous avons une certaine marge de sécurité, voir une marge de sécurité certaine, au cours actuel.

![]() Hors ligne

Hors ligne

2 #45 21/09/2012 14h29

2 #45 21/09/2012 14h29

- Saydji

- Membre (2012)

Top 50 Expatriation - Réputation : 49

Je me permet de fournir également la valorisation que j’ai faite de DELL sur xlsValorisation.

A prendre comme "contre analyse" de celle d’IH, si tant est qu’on puisse trouver la mienne pertinente.

C’est un exercice auquel je m’essaye pour les premières fois, je vous demanderai donc la pus grande clémence de votre part sur mes possibles erreurs d’appréciation !

1) Multiples Historiques

J’ai repris exactement les même informations qu’IH, à partir de l’onglet Valuation de morningstar.com

2) Choix des sociétés pairs

Je suis parti dans une direction un peu différente car j’ai choisi les 4 valeurs suivantes avec la même pondération:

#2 HP : Je ne trouve pas que ce soit la valeur qui soit la plus proche de DELL. HP produit beaucoup de périphériques tels que des imprimantes, est plus présent sur le marché du particulier sur la gamme des ordinateurs (laptop surtout) et a décidé de lever le pied sur toute la partie serveur (elle reste une société pair, d’où son utilisation ici).

#3 Cisco : Dell fait de plus en plus d’équipements d’interconnexion (switch, baies de disque, etc.). Je trouve donc la comparaison assez pertinente car Dell empiète parfois sur les platebandes de Cisco.

#4 IBM : Pour les mêmes raisons qu’IH

#5 Acer : Pour contrebalancer un peu l’activité des autres sociétés pairs et pour avoir un fabriquant connu d’ordinateurs à la fois personnels et plus rarement professionnels.

3) Analyse des données financières

Le RN de Dell augmente depuis 2010

Le FCF augemente depuis 2009

Mais les dettes sont également en constante augmentation

Les capitaux propres ont doublés entre janvier 2009 et Février 2012

Dell est la valeur présentant le meilleur rendement (suivi de près par HP et Cisco) : 3.05%

Le payout ratio sur RN est de 77%, je le préfèrerais un peu moins élevé mais il reste correct car seul celui de cisco est inférieur (61%), les autres dépassent les 100% du RN

Vis à vis du FCF, le payout ratio tombe à 53% ce qui peut laisser entendre que l’avenir proche du dividende n’est pas compromis.

Le ROIC augmente depuis 2010 (de 19% à 24%). Seul IBM fait mieux (35%)

L’estimation de croissance moyenne sur 4 ans du ROIC est quant à lui nettement à l’avantage de Dell.

4) Normalisation des données 2012

Je l’ai fait de manière différente d’IH car j’ai récupéré les informations à partir de morningstar (Key Ratios).

J’ai donc mis 1.69 en EPS et 5.62 pour le BVPS

Pour le reste j’ai repris les mêmes données que IH

J’ai choisis l’industrie IT Services car c’est ce qui me semble coller le mieux à Dell

et j’ai laissé les valeurs par défaut pour le taux d’actualisation.

Le Beta moyen est de 1.26 (0.97 pour celui calculé et 1.54 pour la méthode de Damodaran)

Puis j’ai choisi un taux de croissance de 0%, faisant le "pari" que Dell souhaite modifier sa structure et que la croissance négative à TCT redeviendra positive d’ici 5 ans.

Enfin, j’ai légèrement surpondéré la valorisation par les multiples comparables étant confiant dans mon choix des valeurs à comparer.

J’obtiens donc une légère modification dans la valorisation de la société car elle pointe en valeur intrinsèque à 17.89 (non ce n’est pas une révolution ![]() ) avec comme achat à envisager à partir de 10.73.

) avec comme achat à envisager à partir de 10.73.

Dernière modification par Saydji (21/09/2012 14h49)

![]() Hors ligne

Hors ligne

#46 21/09/2012 14h56

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Vos remarques sur les comparables sont très pertinentes, tout comme le choix de l’industrie IT Services pour le beta sectoriel.

Nous pourrions d’ailleurs faire une moyenne pondérée (en fonction de la répartition du résultat opérationnel) entre le beta sectoriel de l’IT Services et des Computers/Peripherals.

La sensibilité de l’évaluation et les différences dans le choix des hypothèses montrent justement la difficulté de valorisation de Dell !

![]() Hors ligne

Hors ligne

#47 21/09/2012 15h04

- Saydji

- Membre (2012)

Top 50 Expatriation - Réputation : 49

Je pense que ça met surtout en évidence que l’outil est bon et pertinent.

Ma valorisation est moins conservatrice que la votre et repose sur des hypothèses un peu plus positives.

Il est donc logique que l’on obtienne des valeurs intrinsèques différentes.

et surtout, ça veut bien dire que l’outil prend en considération ces hypothèses.

Ce qui est certain est que dans nos 2 valorisations, le cours actuel est assez proche du seuil d’achat prenant en compte une certaine marge de sécurité.

Je me demande si je ne vais pas m’ouvrir une petite ligne prochainement.

![]() Hors ligne

Hors ligne

#48 25/09/2012 15h17

- Ratpack

- Membre (2010)

Top 50 Expatriation

Top 50 Monétaire - Réputation : 73

Petite ligne achetée à 10.16$ soit 7,9873 euros pour la diversification sectorielle et l’opportunité à la fois.

![]() Hors ligne

Hors ligne

#49 26/09/2012 12h53

- Jussi

- Membre (2012)

- Réputation : 0

Dell a annoncé une nouvelle tablette tactile équipée de Windows 8 déstinée aux professionnels : Dell Latitude 10

Recherche de ’dell latitude 10 une tablette windows’ - Page - Mon Windows Phone

Elle sortira en fin d’année.

![]() Hors ligne

Hors ligne

#50 27/09/2012 23h49

- thomz

- Membre (2011)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 20 Expatriation

Top 20 Actions/Bourse

Top 20 Invest. Exotiques

Top 5 Finance/Économie

- Réputation : 480

Ouvert une ligne à $10.04 aujourd’hui.

Saydji, le prochain sur la site?

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “dell devient une valeur de rendement !”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 3 | 1 590 | 06/03/2015 18h18 par Alexis92 | |

| 640 | 242 119 | 22/07/2024 20h21 par Value | |

| 300 | 166 817 | 11/04/2024 18h47 par jctrader | |

| 261 | 114 184 | 05/02/2021 08h15 par gaeltach | |

| 23 | 6 917 | 29/08/2013 20h39 par kmo | |

| 471 | 195 089 | 24/04/2024 20h05 par srv | |

| 140 | 59 873 | 09/10/2023 11h42 par hertell |