Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

1

1  2 #1 22/09/2020 15h49

2 #1 22/09/2020 15h49

Bonjour,

C’est modestement que je propose de partager ici mon portefeuille financier, sans doute pas follement original ni fourni (pour l’instant j’espère !) mais dans un souci d’archivage et d’échange et dans l’idée d’en faire le suivi et de voir ses évolutions et changements au cours des années.

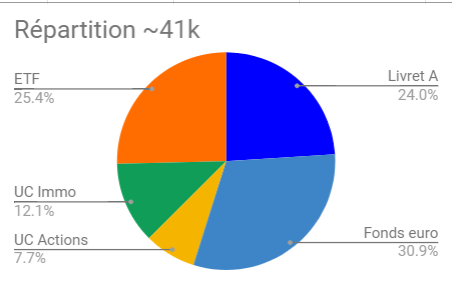

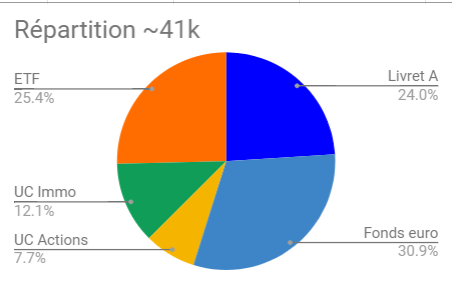

Dans un premier temps je vais me contenter de présenter un découpage par produits, et du coup également chronologique, ce qui n’est pas forcément le plus optimal vu qu’un découpage sectoriel/géographique/profil de placement aurait plus du sens, à terme je pense que je transformerai la présentation du portefeuille dans cette direction.

Liquidités

Livret A

10000€

Assurance vie (3)

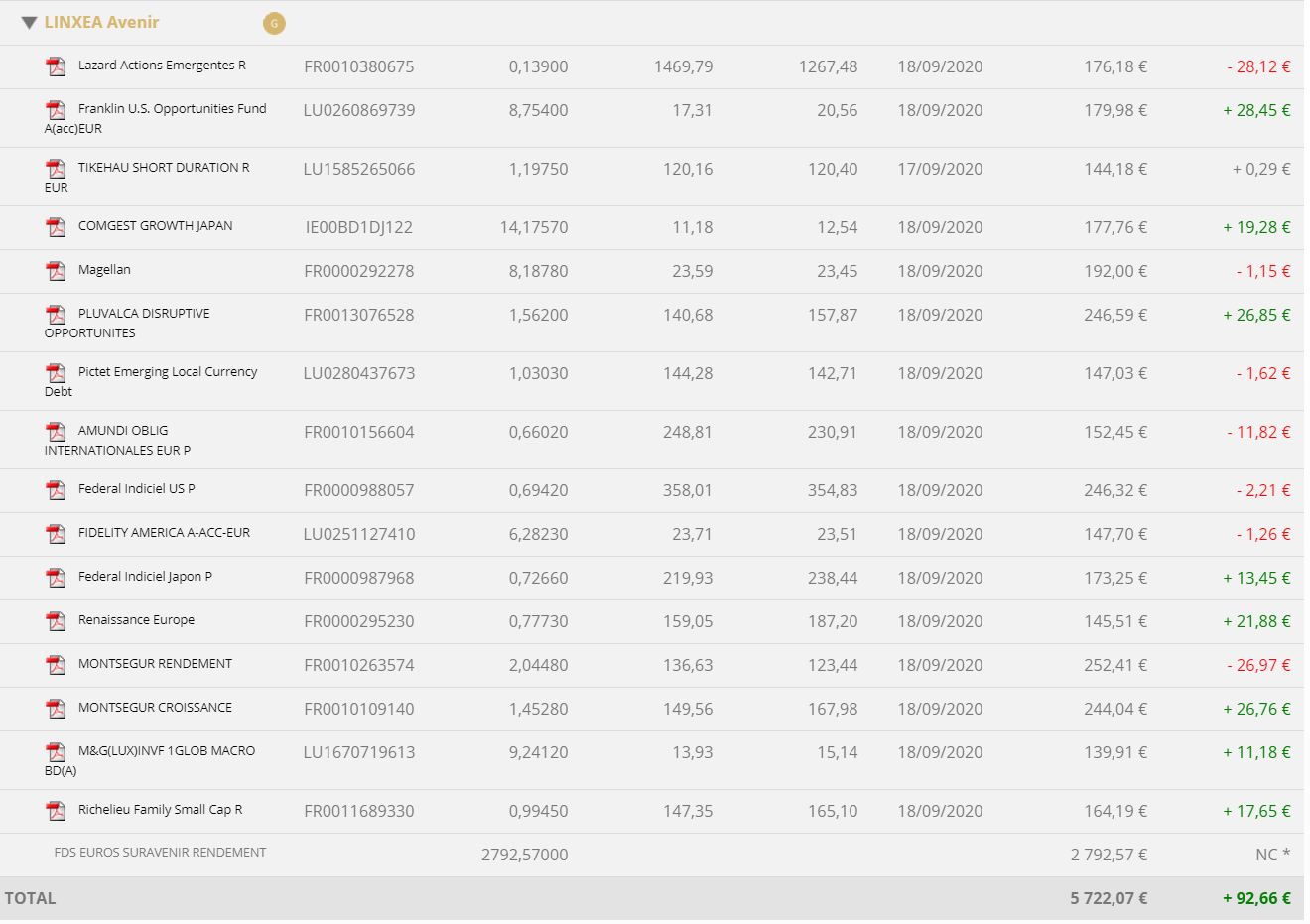

1 - Linxea Avenir (04/19)

Motif de choix de cette assurance vie

Mon premier "investissement" hors Livret A, encaissé un bonus de 150€ à l’inscription, des frais plutôt faibles (0.6% de gestion, 0 pour le reste), géré par Credit Mutuel Arkea (oui c’était un critère pour moi) et orienté vers une gestion pilotée (+0.2% de frais) équilibrée ~50/50 faute d’être suffisament à l’aise encore avec les supports UC.

Montant investi : 5500

Valorisation : 5722 (+4.04% depuis ouverture)

Utilisation à court-moyen terme

C’était une première ouverture, pour l’instant je laisse tourner un peu en gestion pilotée par curiosité mais ce n’est clairement pas le produit que je compte alimenter dans les années qui viennent. Plus tard je verrai pour repasser en gestion manuelle éventuellement et arbitrer sur le meilleur fonds euro (parce que oui la gestion pilotée condamne par défaut au fonds euro avec 1 point de rendement en moins) et les UC moi-même (possiblement un ETF world).

2 - Assurancevie.com Aviva Vie (06/19)

Motif de choix de cette assurance vie

Investir dans une AV full fonds euro avec meilleur retour possible (1.76% en 2019) et frais moindres (0.6%)

Montant investi : 5500

Valorisation : 5523.58 (+0.43%)

Utilisation à court-moyen terme

Faible, cela m’a permis d’ouvrir une seconde AV pour diversifier et me positionner sur un fonds euro garanti qui ne sous performe pas trop.

Le contrat est faiblard en UC mais s’étoffe, à moyen-long terme je m’en servirai peut-être pour mettre des UC permettant de booster le fonds €, de l’eau a le temps de couler sous les ponts d’ici là, on en reparlera.

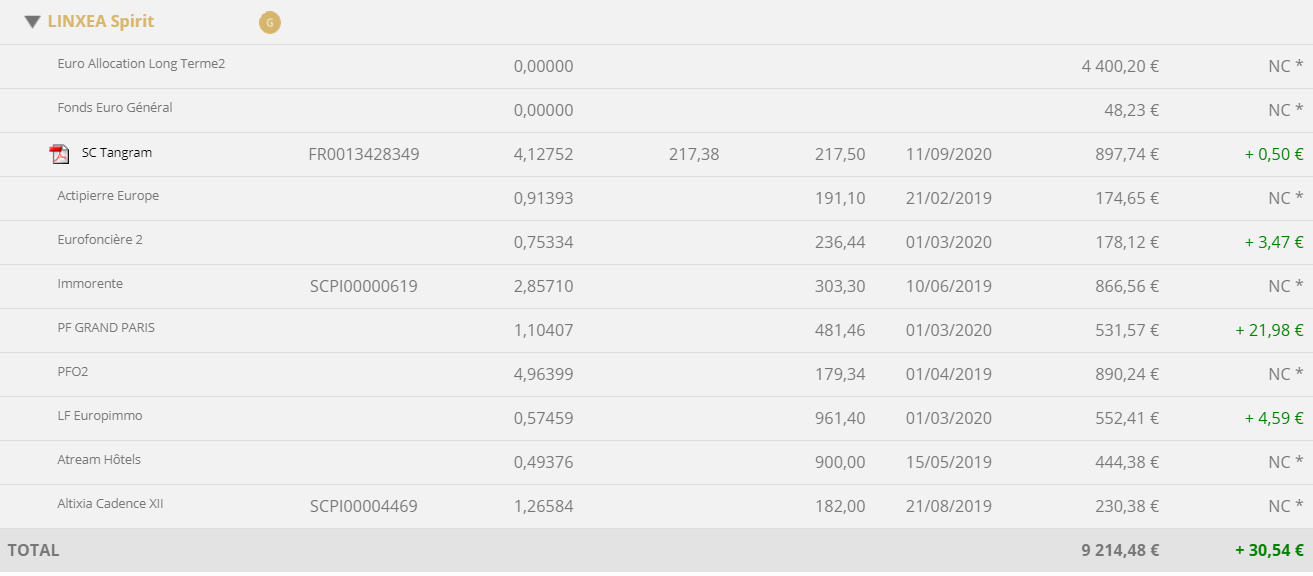

3 - Linxea Spirit (12/19)

Motif de choix de cette assurance vie

Le fonds euro boosté (2.4% 2019), les frais de gestion UC faible (0.5), les support immobiliers (SCPI, SCI)

Montant investi : 9450

Valorisation : 9214 (-2.45%)

Répartition géo et sectorielles SCPI

Rendement SCPI prévisionnel 2020 : ~4.45%

Utilisation à court-moyen terme

Alimentation sporadique, le fonds euro boosté a été fermé ce mois-ci et n’est plus accessible… son intérêt n’est donc plus que pour les UC ce qui est bien dommage…

Les supports SCPI sont naturellement de l’investissement long terme (>10-15 ans), je pense que pour quelqu’un qui se lançait avec des informations et connaissances limitées j’ai pas trop mal réussi ma sélection de SCPI en terme de répartition geo/sectoriel (à par l’hotellerie évidemment…), sur les SCPI en elles même par contre il y sans doute plus débat mais ce n’est que le début.

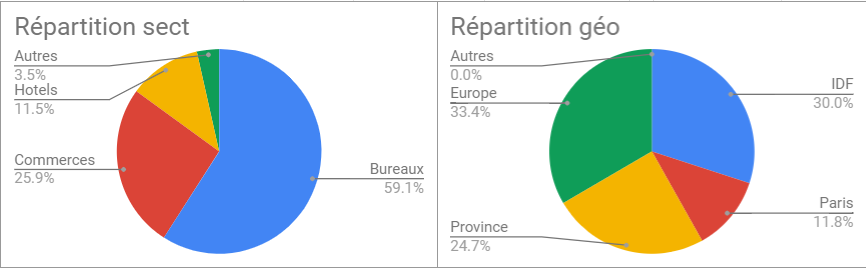

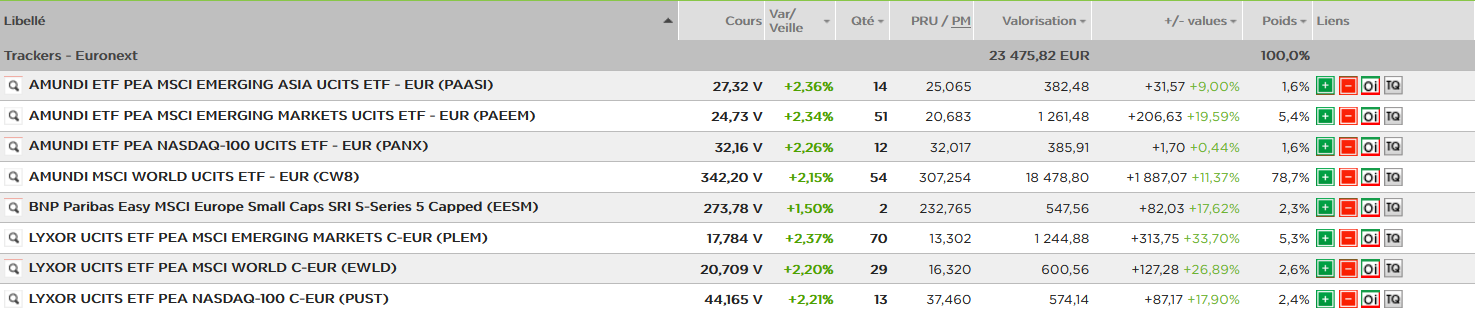

PEA/CTO

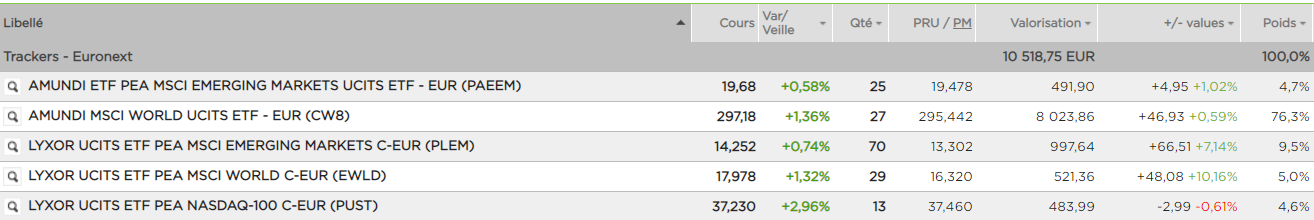

PEA Fortuneo (05/20)

Montant investi : 10710

Valorisation : 10873 (+1.52%)

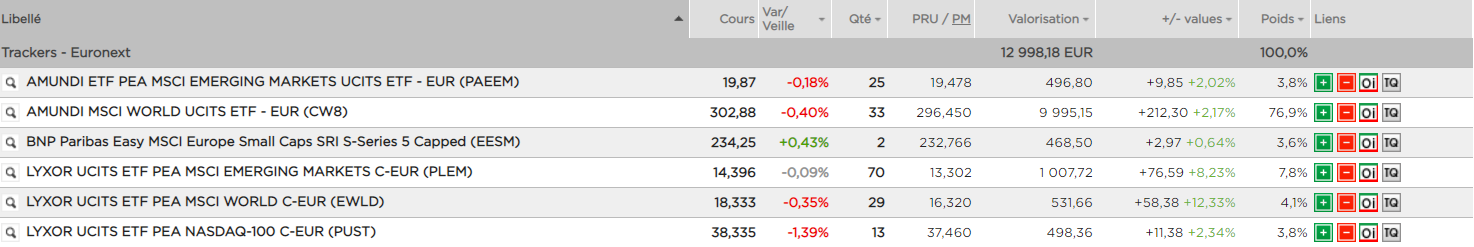

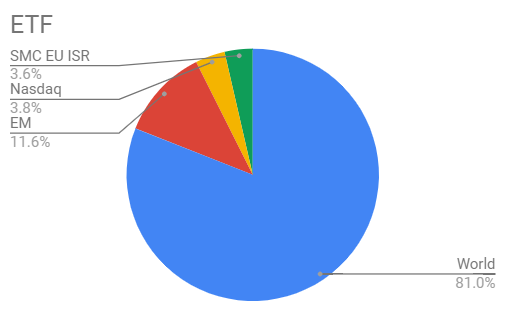

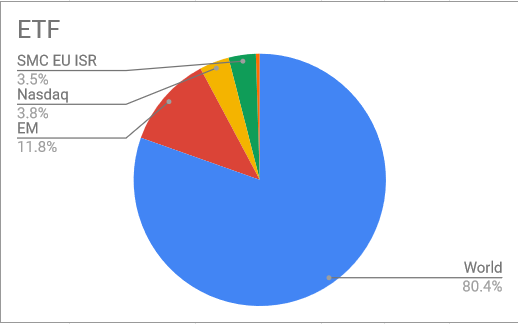

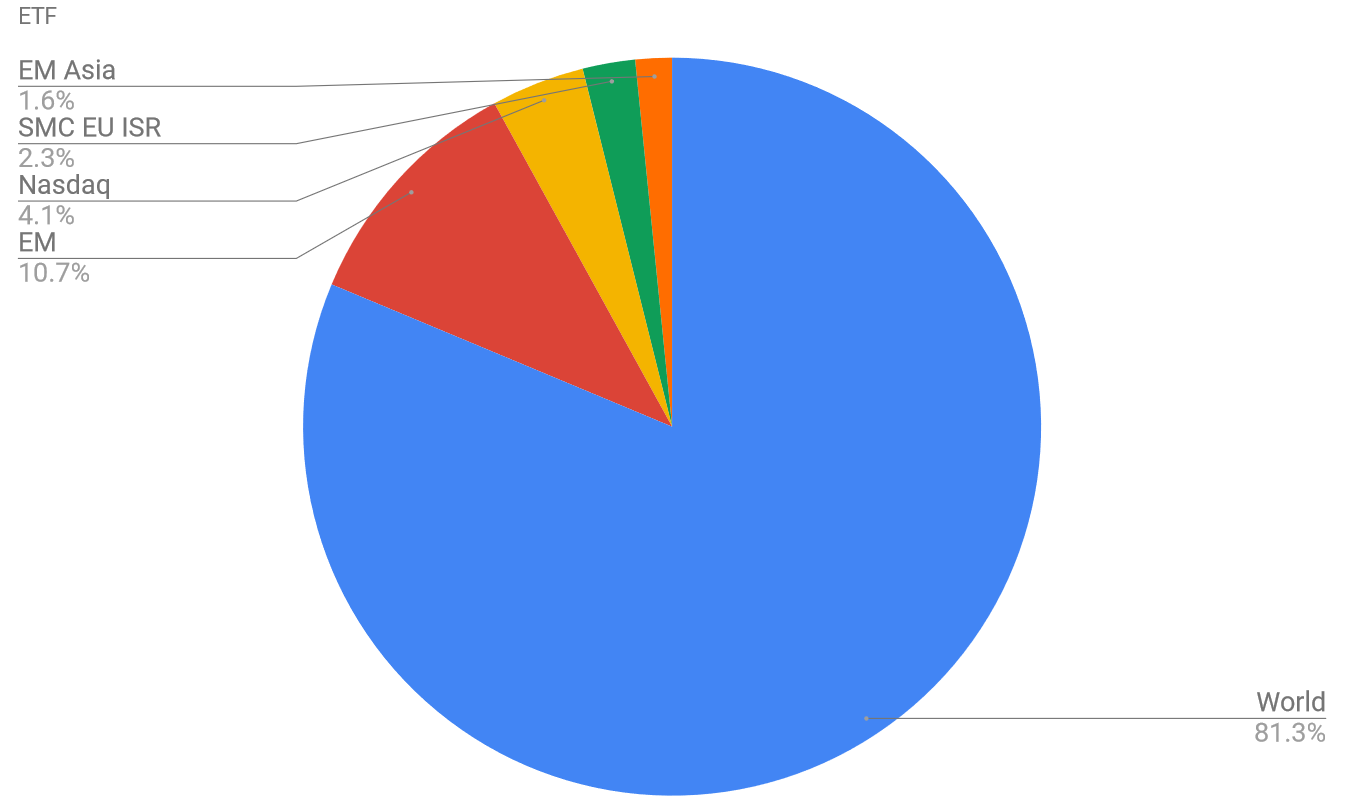

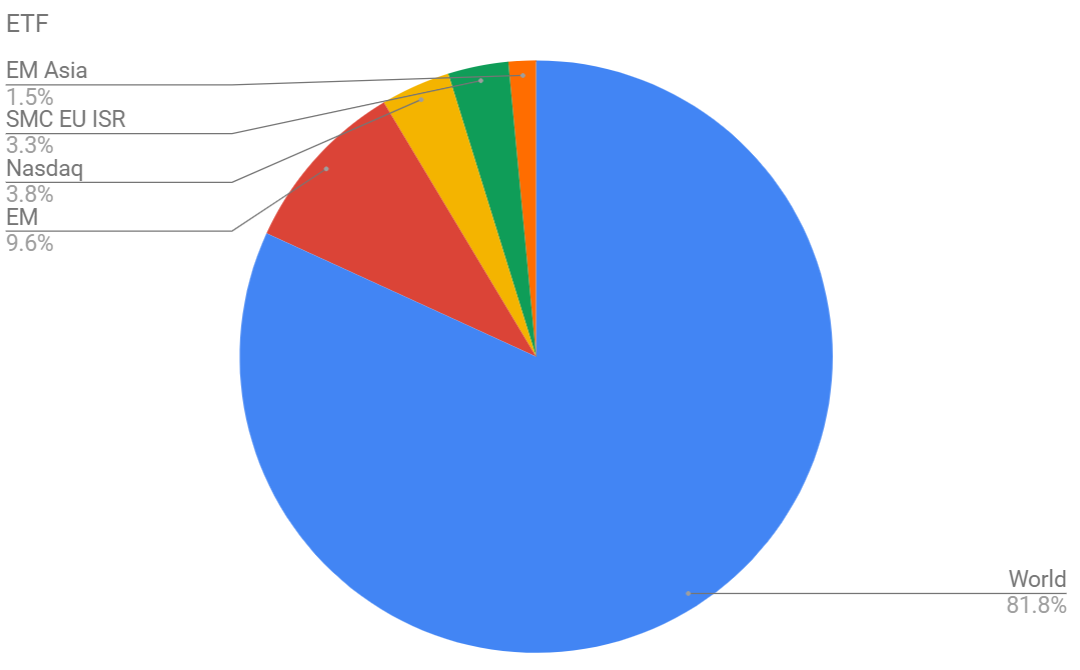

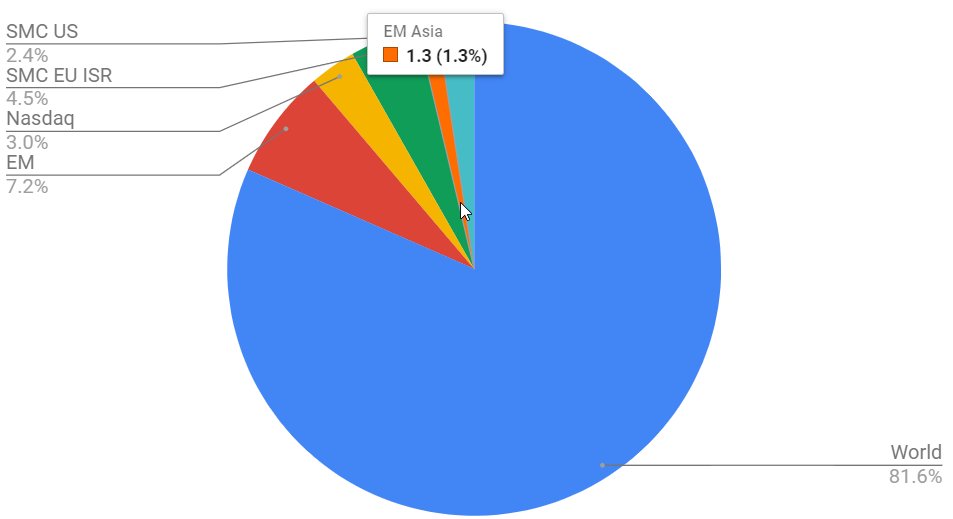

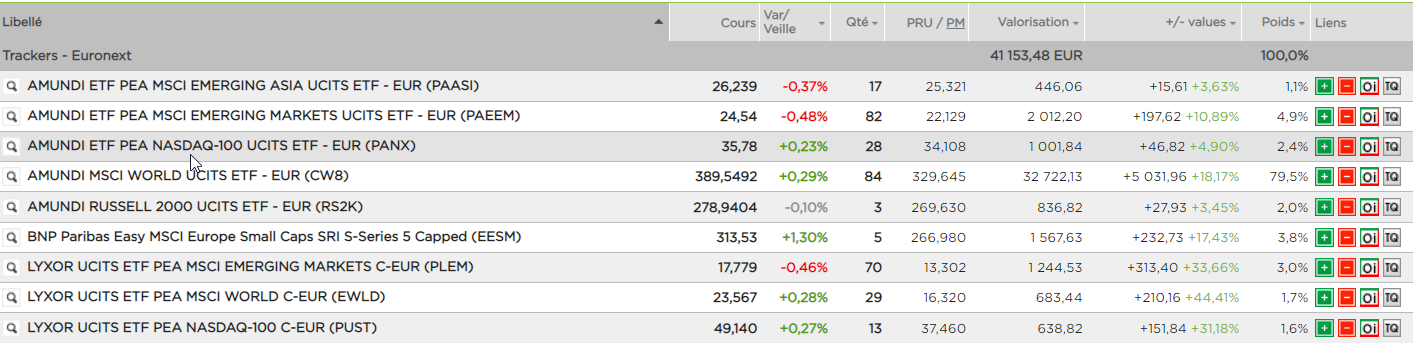

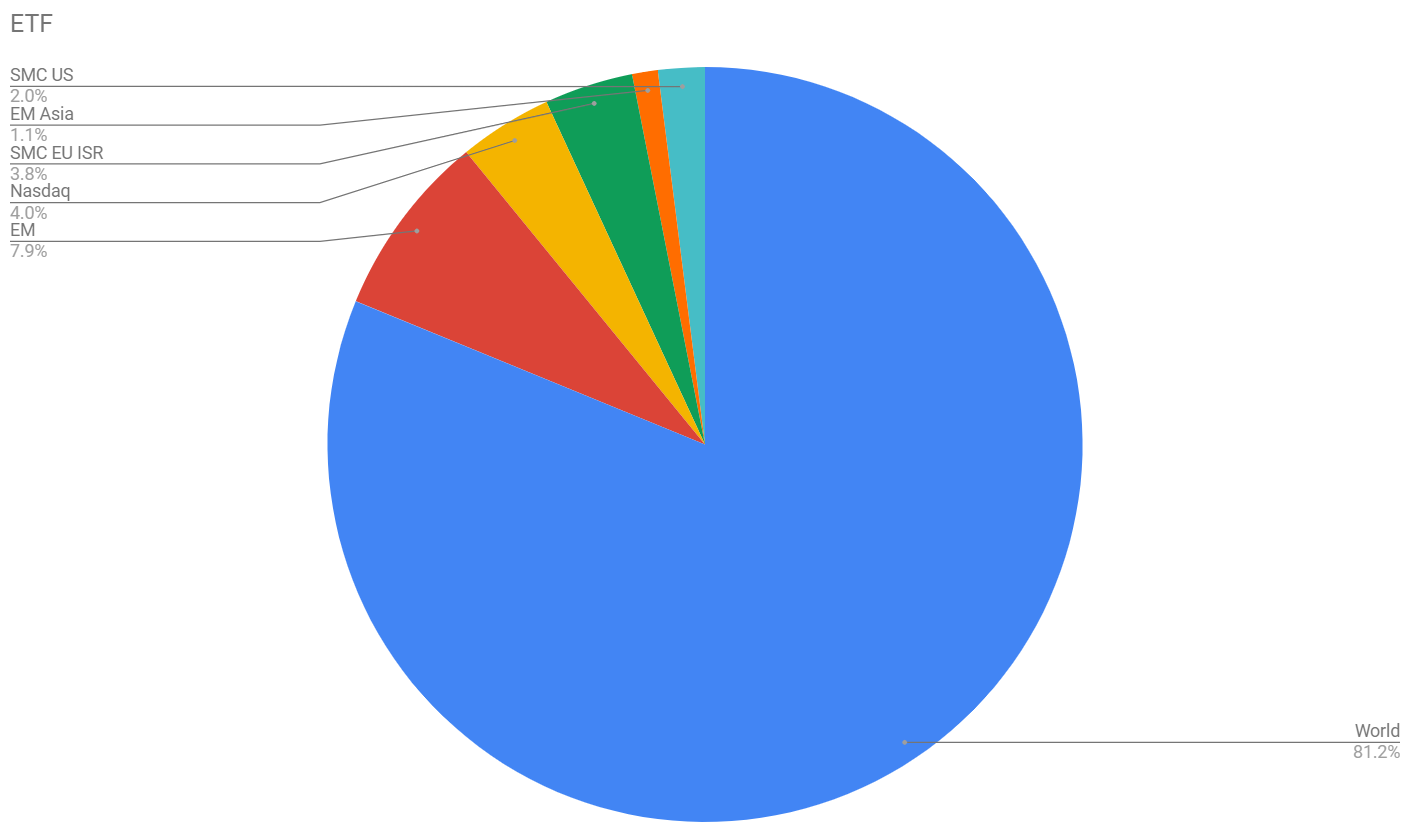

Répartition actuelle : ETF World (81%) - ETF EM (14%) - ETF Nasdaq (5%)

Répartition cible : ETF World (80%) - ETF EM (15%) - ETF Nasdaq & ETF Techno EU & ETF Small Caps EU (5%)

Commentaires

La répartition cible va surement évoluer dans les mois/années qui viendront mais World (80%) et EM (15%) resteront les deux piliers avec 5-10% plus "bac à sable" (relativement parlant) avec d’autres ETF que je choisirai au fil de mes lectures/recommandations/envies.

Pour l’instant j’ai décidé de mettre bientôt une pièce dans TNO pour les techno EU et SMC pour les small caps EU, le choix de ces ETF s’est fait par une volonté de mettre de surpondérer la techno et de mettre des small caps dans le portefeuille, le choix de l’Europe aussi pour surpondérer cette zone géo. La techno US étant déjà trèèèès bien couverte avec le World et le Nasdaq

A moyen terme (10 ans) l’objectif est de remplir le PEA qui devrait prendre la priorité / la quasi intégralité de mon épargne jusque là, sauf impondérable bien sûr.

CTO

Néant, pas d’urgence à en ouvrir pour l’instant, Degiro ou InteractiveBroker pourraient être intéressant plus tard

Autres

Rien pour l’instant, je m’intéresse à Lumo et Anaxago pour des investissements à plus fort rendement et plus risqués mais je pense qu’il n’est pas encore temps de mettre ça dans mon portefeuille avant quelques années.

Par pure curiosité je pourrais craquer pour quelques parts de Railcoop sous peu par contre

TOTAL

Investi : 41030

Valorisation : 41332 (+0.74%)

Commentaires général

Le Livret A n’est plus du tout alimenté, les fonds Euros rien sur 2 des 3 AV (Spirit et Suravenir) et peut être de façon très marginale sur Aviva.

La part UC Action ne bougera pas, la part UC immobilier sera alimentée sporadiquement.

A moyen terme (10 ans) le but est de tendre sur 60-70% ETF (maxer le PEA), 10-15% Immo, 6-10% Fonds Euro, Livret A restera à 10k voire baissera en cas de placement opportun, <5% UC Action

EDIT : Il me semblait avoir mis "Portefeuilles financier" dans le titre du brouillon, visiblement ça s’est perdu en route, si un modérateur avec une âme charitable pouvait modifier le titre dans ce sens cela serait bien généreux de sa part ![]()

Dernière modification par Drystan (23/09/2020 16h46)

Mots-clés : etf, pea, portefeuille, scpi

![]() Hors ligne

Hors ligne

1 #2 02/10/2020 18h26

1 #2 02/10/2020 18h26

Point numéro 1 début Octobre

Liquidités

Livret A

9750€ (-250)

Régulation des impôts suite à un taux de prélèvement à la source sous-évalué, j’ai été légèrement pris de court et préféré taper dans le Livret A plutôt que dans ma capacité d’épargne

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 5715.5 (-0.1% ce mois /+3.92% depuis ouverture)

Commentaire

RAS, quelques soubresauts, quelques baisses, c’est stable

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5523.58 (+0.43% depuis ouverture)

3 - Linxea Spirit (12/19)

Montant investi : 9450

Valorisation : 9212.43 (-2.51% depuis ouverture)

Commentaires

Pas de mouvement ce mois-ci (- frais prélevés + légère revalorisation de la SCI Tangram), d’ici le mois prochain les loyers et bulletins trimestriels SCPI devraient commencer à tomber ce qui devrait être plus intéressant et me permettre de mettre à jour mon comparatif de SCPI dans lequel je suis investi

PEA/CTO

PEA Fortuneo (05/20)

Montant investi : 12710 (+2000)

Valorisation : 13081.46 (+2.92%)

Mouvements

- Achat de 6 CW8 à 300.336€

- Achat de 2 EESM à à 231.791€

Répartition

Répartition cible : ETF World (80%) - ETF EM (10-15%) - ETF Nasdaq & ETF Techno EU & ETF Small Caps EU/US (5-10%)

Commentaires

Des hauts et des bas ce mois-ci, je renforce toujours World et je fais rentrer du small caps EU dans le portefeuille.

CTO

/

Autres

/

TOTAL

Investi : 42910

Valorisation : 43282.87 (+0.87%)

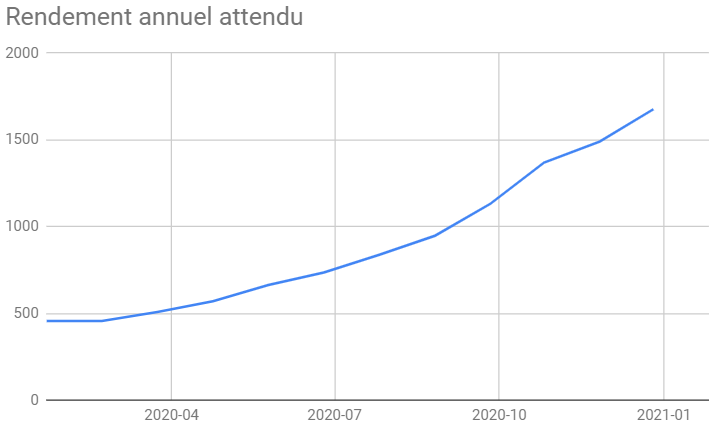

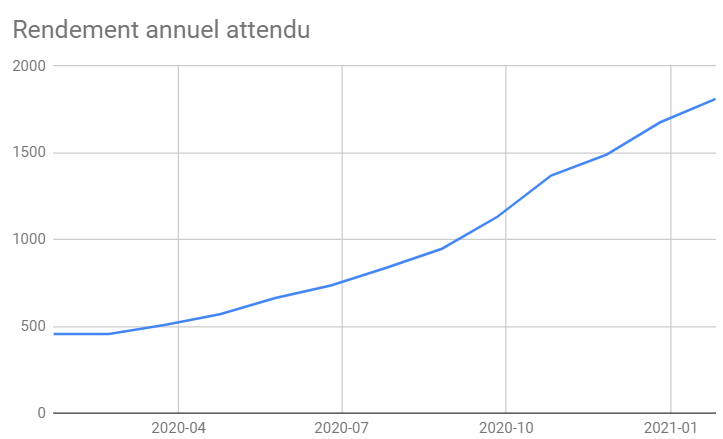

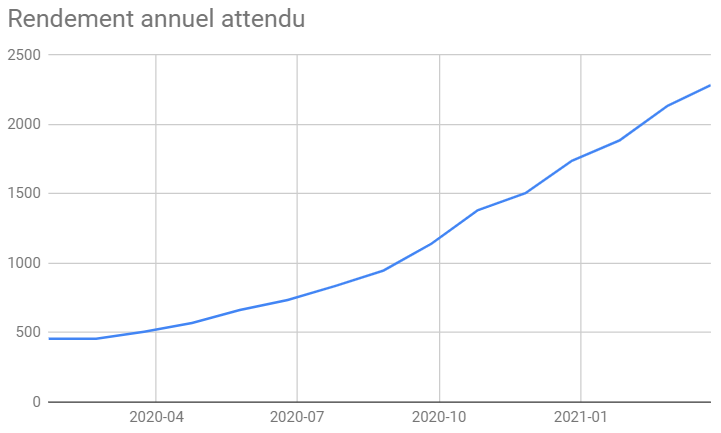

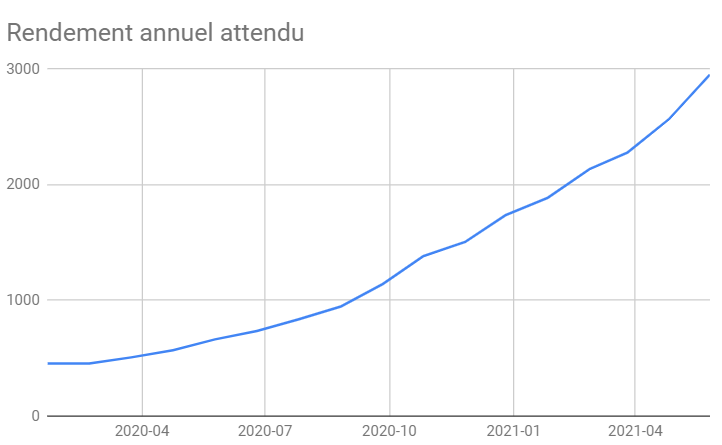

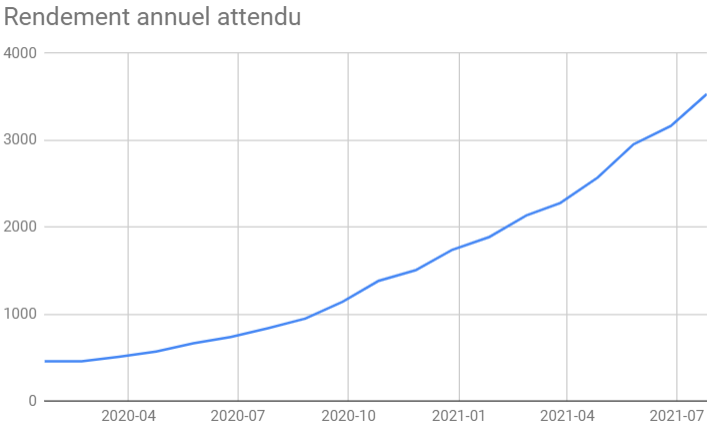

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A

L’objectif serait d’atteindre un seuil permettant de devenir rentier, je le poserais à la louche à 30000€ pour l’instant

1381.4€ (4.6% de l’objectif)

Commentaires généraux

Je dois faire une analyse un peu plus détaillée de mon portefeuille pour avoir une idée de la répartition des investissements niveau géographique et sectoriel, je sais bien que le principe des ETF est de chercher à être lazy mais… je me prends un peu au jeu, tant que je ne dévie pas de la stratégie de base cela ne devrait pas poser de problème, le but est juste de chercher à rationaliser les 5-10% hors World/EM investi dans le PEA

Pour les SCPI en AV je pense attendre les bilans annuels et donc Janvier/Fevrier 2021 avant d’y remettre des billes, jusque là on garde le cap 100% PEA

A l’écoute de toute remarque, merci à ceux qui ont pris la peine de lire.

![]() Hors ligne

Hors ligne

#3 28/10/2020 17h38

C’est possiblement une mauvaise chose mais je me suis essayé au market timing en 2 temps cette semaine.

1 - Achat de BX4

Tout d’abord très modérément en liquidant ma poche espèce de ~80€ et en prenant du BX4 hier, cela donne une plus value oscillant entre 8 et 10% aujourd’hui et cela n’a pas vocation à être pérennisé, il faudrait que je définisse un seuil de revente en plus-value (+15, +20 ?) ou en temps (dans 2 semaines, 3, 4 ?)

2 - Revente de CW8

Puis aujourd’hui alors qu’approche la date de mon versement mensuel sur PEA je me suis posé la question "est ce que je souhaite investir à ce moment précis ?"

La réponse étant non, de façon très court termiste je parle en jours et tout au plus semaines, j’ai donc également vendu 6 de mes 33 CW8 à 295€, cela aurait été mieux hier, peut être qu’aujourd’hui était le moins bon jour également, nous verrons.

J’ai donc globalement fait du market timing avec un peu moins de 15% de mon portefeuilles, c’était semi impulsif semi réfléchi, je doute que cela mène à un gros gain / une grosse perte mais ce sera quelque chose d’instructif pour le moyen-long terme à minima j’espère.

![]() Hors ligne

Hors ligne

#4 03/11/2020 22h56

Point numéro 2 début Novembre

Liquidités

Livret A

8900€ (-1100)

Taxe d’habitation qui tombe + souhait de maintenir à 2000€/mois l’épargne

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 5676.34 (-0.7% ce mois /+3.21% depuis ouverture)

Commentaire

RAS

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5523.58 (+0.43% depuis ouverture)

3 - Linxea Spirit (12/19)

Montant investi : 9450

Valorisation : 9245.54 (+0.4% ce mois / -2.22% depuis ouverture)

Commentaires

Versement des loyers pour toutes (8) les SCPI, j’ai profité du mois dernier pour un peu monter en connaissance sur le sujet en traquant les bulletins trimestriel (j’ai d’ailleurs posté dans plusieurs topics, j’espère que je ne dérange pas) et commencer à regarder un peu leurs résultats respectifs, les différents indicateurs communiqués et comment les interpréter.

Comme évoqué mon choix de 8 pour diversifier n’était pas si mal au vu du peu de compétences que j’avais sur le sujet à la base, tant niveau diversification géographique que sectoriel (c’était plus ou moins voulu), sur leurs solidités par contre j’y étais vraiment allé la fleur au fusil et forcément ce n’est pas parfait.

- Eurofonciere2 semble être un bouillon, je n’ai aucune idée de comment la fusion de cette dernière avec d’autres SCPI va se passer et comment la chose est traitée en terme de part d’assurance vie.

- Atream Hotels est un échec à très court terme mais 1/ C’était totalement imprévisible 2/On parle d’un investissement de 10 ans à minima et il est trop tôt pour tirer la sonnette d’alarme

A l’inverse les 3 que j’ai pu renforcer en dernier et qui sont les 3 premières en termes d’importance semblent ne pas avoir été de mauvais choix

- Immorente encaisse et baisse son dividende mais devrait avoir les reins assez solides pour rebondir

- PFO2 est peut être un peu plus inquiétant (moins de réserve, TOF à ~86%) mais son orientation bureaux devrait l’épargner à moyen terme, le dividende ne souffre pas trop

- Europimmo est relativement solide avec son orientation bureaux Allemagne/Europe et a un dividende stable et un TOF élevé (97%)

Une note générale suite à consultation des bulletins trimestriel, sauf Atream Hotels et Actipierre Europe, un rééquilibrage des patrimoines vers un peu plus de zone euro et un peu plus de bureaux semble s’effectuer chez tout le monde.

Répartition géo et sectorielles SCPI

Utilisation à court-moyen terme

Pas de nouveau versement avant la publication des bilans annuels 2020 et une possible valorisation/dévalorisation des parts, ça nous amène sans doute à Mars/Avril 2021

PEA/CTO

PEA Fortuneo (05/20)

Montant investi : 14710

Valorisation : 15161.01 (+3.07%)

Répartition actuelle

Commentaires

Dans le post au-dessus je mentionnais deux mouvements, une vente de 6 CW8 et l’achat de BX4 avec les trois fois rien que j’avais dans ma poche espèce.

Je suis finalement revenu reprendre les 6 CW8 24/48h plus tard, à un cours légèrement plus bas pour au final finir avec un jeu à somme nulle en comptant les frais. Le mi impulsif mi réfléchi tenait donc sans doute plus de l’impulsif (mais j’imagine que ceux qui l’avaient lu s’en doutait)

Le BX4 est lui monté très rapidement à +10% avant aujourd’hui d’être dans le rouge, il aurait donc pu être intéressant de vendre au pic (BX4 n’ayant qu’une vocation court-termiste) mais il n’est pas inintéressant de le garder aujourd’hui pour voir comment les choses évolueront dans les semaines qui viennent, je ne joue ici qu’avec quelques dizaines d’euros donc c’est vraiment purement anecdotique

A noter que je viens d’alimenter de 2000€ la poche espèces mais qu’après avoir loupé l’ouverture ce matin (entre le virement CB de LBP et la prise en compte Fortuneo je ne sais jamais vraiment combien de jours ouvrés cela prend) je n’ai pas encore pris les CW8, avec un peu de "chance" demain Trump aura mis le bazar et je pourrais acheter en-dessous des 300€, sinon Biden sera peut être déclaré vainqueur (ce que, humainement, je souhaite profondément) et tant pis pour mes quelques kopecks de perdus.

Au passage coup de bambou sur l’ETF Small Caps ISR Europe.

CTO/PEA-PME

Néant

Autres

J’ai vu passer sur le portefeuille d’Eryximaque le concept d’Ecotree, si à la première lecture superficielle le sujet m’a d’abord intéressé, une seconde réflexion assez rapide m’a aussi amené à être très dubitatif, tant d’un point de vue financier (25 ans ? Soyons sérieux) que écologique (donc on paie pour planter/acheter un arbre et le faire découper 25 ans plus tard ?)

Le site ressemble clairement à une plaquette marketing tout en vernis, j’ai voulu creuser tant sur le point de vue financier (quels sont leurs partenaires pour la revente de bois, comment fonctionnent-ils) qu’écologique, mais je n’ai pas réussi à trouver quelque chose de probant, par contre du marketing de greenwashing à foison oui

Je peux calculer qu’il faut que je fasse planter 81 arbres pour compenser un Paris-Tokyo (mais bien sûr), des images hyper simplifiées pour expliquer un rendement annuel de 2% et multiples autres joyeusetés

Tout ça par une joyeuse équipe qui parle business plan entre potes de grandes écoles et science po, pas de doute c’est un secteur porteur et leur entreprise va marcher avec la quantité d’entreprises qui ont besoin de "verdir" leur façade et ils vont réussir à "rentabiliser" leurs forêts

Sans doute mon côté cynique qui prend le dessus mais à ce tarif autant faire directement un don à ce genre de projets financièrement on a une garantie niveau défiscalisation d’emblée et on est plus au clair sur la finalité recherchée par des bénévoles (ce qui néanmoins ne garantit pas leur sérieux/compétence pour autant)

J’ai parfois l’impression de faire du puritanisme écologique cela dit, entre les deux mon cœur balance on va dire

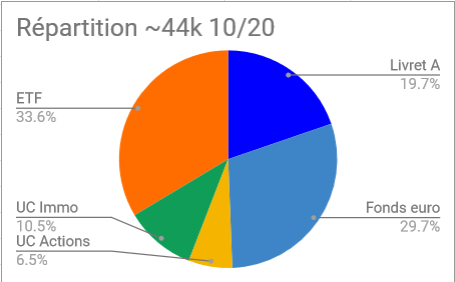

TOTAL

Investi : 44060

Valorisation : 44506.37 (+1.01%)

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A

L’objectif serait d’atteindre un seuil permettant de ne plus dépendre des revenus du travail salarié, je le poserais à la louche à 30000€ pour l’instant

1501.9€ (5.0% de l’objectif)

Commentaires généraux

Je n’ai toujours pas fait l’analyse géographique et sectoriel de mon portefeuille, cela viendra sans doute plus tard mais je le garde bien en tête.

![]() Hors ligne

Hors ligne

#5 04/11/2020 07h27

- Aigri

- Membre (2018)

Top 50 Année 2023

Top 50 Année 2022

Top 50 Monétaire

Top 50 Finance/Économie - Réputation : 304

Si je puis me permettre une petite remarque, dans la limite de mes compétences.

Je suis allé sur le lien que vous donnez concernant le Projet Silva.

Je n’y ai pas trouvé de mentions légales, mais peut-être ai-je mal cherché.

De plus, je ne vois jamais apparaître aucun chiffre, de surface par ex.. pour leurs forêts, ni les essences qu’ils y ont implanté.

Sinon, pour la diversité des boisements, leurs chiffres sont à peu près en ligne avec ceux de l’ONF.

En gros, j’ai l’impression d’être laissé dans le flou ![]()

Le résultat d’une petite recherche Google en tapant le nom qui apparait dans leur adresse e-mail de contact : yanndavincicorp

Donne un cheval à celui qui dit la vérité, il en aura besoin pour s'enfuir.

![]() Hors ligne

Hors ligne

#6 04/11/2020 10h45

Il y a plus de détails sur la cagnotte Leetchi, ou autre article sur le web

Maintenant in fine comme je l’ai évoqué cela ne présage en rien du sérieux et des compétences de la/les personne(s) qui gère(nt) ce projet (c’est une affaire d’années voire de décennies pour voir ce qu’il advient), mais la motivation sous-jacente derrière me paraît bien plus saine, le flou on pourrait l’excuser par un manque de compétences en communication (en théorie on parle de bénévoles et les informations sont disséminées entre la page officiel, facebook, leetchi et tout autre canal de communication utilisé)

Pour EcoTree ils n’ont pas d’excuses, on parle d’une start-up de personnes chevronnées dont la communication / le marketing sont un des cœur de métier et qui sont financés/adossés à de très grosses entreprises, ils ont les moyens et les compétences.

Comme mentionné plus tôt cela dit je pense que c’est vraiment le fait de voir marchandiser un acte que je conçois avant tout comme altruiste qui me chiffonne, ça combiné avec toutes les grosses ficelles du greenwashing finit sans doute d’effacer toute objectivité que je peux avoir sur le jugement du projet, il n’est pas néfaste sans aucun doute mais il contribue indéniablement à détourner toute intention noble du sujet (et là mon esprit vagabonde sur des parallèles avec l’économie collaborative et les start-up de la Silicon Valley mais je m’égare)

![]() Hors ligne

Hors ligne

#7 03/12/2020 10h30

Point numéro 3 début Décembre

Liquidités

Livret A

8400€ (-500)

Fin de paiement taxe d’habitation, avant dernier paiement de régul des impôts + frais de santé qui ont du être avancé suite à un accident (rien de "grave" mais sans doute handicapant pour plusieurs semaines/mois), avec la volonté de maintenir à 2000€ l’investissement sur PEA et la conjonction d’évènements imprévus/mal anticipés il a fallu pas mal utiliser cette poche au final.

Rien de grave cela dit, elle est là pour ça, et confiant sur la non nécessité de l’utiliser pour début 2021 voire même dès le mois prochain

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 5937.8 (+4.61% ce mois /+7.96% depuis ouverture)

Commentaire

Envolée en ligne avec les marchés, dans un avenir proche j’analyserai les UC investis sur ce contrat

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5523.58 (+0.43% depuis ouverture)

3 - Linxea Spirit (12/19)

Montant investi : 9450

Valorisation : 9246.86 (+0.01% ce mois / -2.15% depuis ouverture)

Commentaires

RAS, revalorisation SCI, curieux du dénouement à venir sur la fusion d’Eurofoncière2 dans les mois qui viennent, mon exposition à cette SCPI reste très limitée cela dit donc pas d’inquiétudes.

PEA/CTO

PEA Fortuneo (05/20)

Montant investi : 16710

Valorisation : 18131.59 (+8.5%)

(léger décalage des données, prises hier à la clôture, avec le screenshot de ce matin)

Répartition actuelle

Commentaires

- Vente de 24 BX4 à 2.46

- Achat de 5 CW8 à 324.413

- Achat de 26 PAEEM à 21.734

J’ai liquidé ma position BX4 avec une moins value de 20€ pour 80€ investi, j’estime que 20€ était un prix à payer intéressant pour la leçon qu’elle m’a apprise sur le market timing et que cette ligne n’avait plus sa place dans le portefeuille. A +10% 24/48h après l’achat je m’étais posé la question d’encaisser les gains, j’ai laissé courir avec le résultat évoqué.

La double leçon est donc 1/ De ne pas s’essayer au market timing outre mesure 2/ Si jamais ne pas être trop confiant et savoir encaisser les gains/limiter les pertes pour repasser en poche espèce

En terme de valorisation joli mois de Novembre même si mon exposition très limitée à l’Europe ne m’a pas donné les +20% de beaucoup ici, sans surprise la ligne la plus gagnante est celle des small caps EU avec un +12%.

Le World est d’ailleurs bien prédominant, je vais songer à faire rentrer une ligne techno EU sous peu.

CTO/PEA-PME

Néant

Autres

/

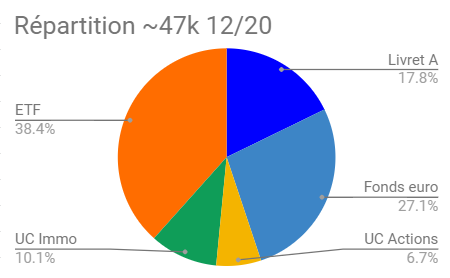

TOTAL

Investi : 45560

Valorisation : 47239.83 (+3.69%)

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A

L’objectif serait d’atteindre un seuil permettant de ne plus dépendre des revenus du travail salarié, je le poserais à la louche à 30000€ pour l’instant

1676.62€ (5.59% de l’objectif)

Commentaires généraux

Corrigé pas mal de données imprécises dans mon patrimoine ce mois-ci, rien qui ne change drastiquement les résultats mais c’est plus rigoureux on va dire.

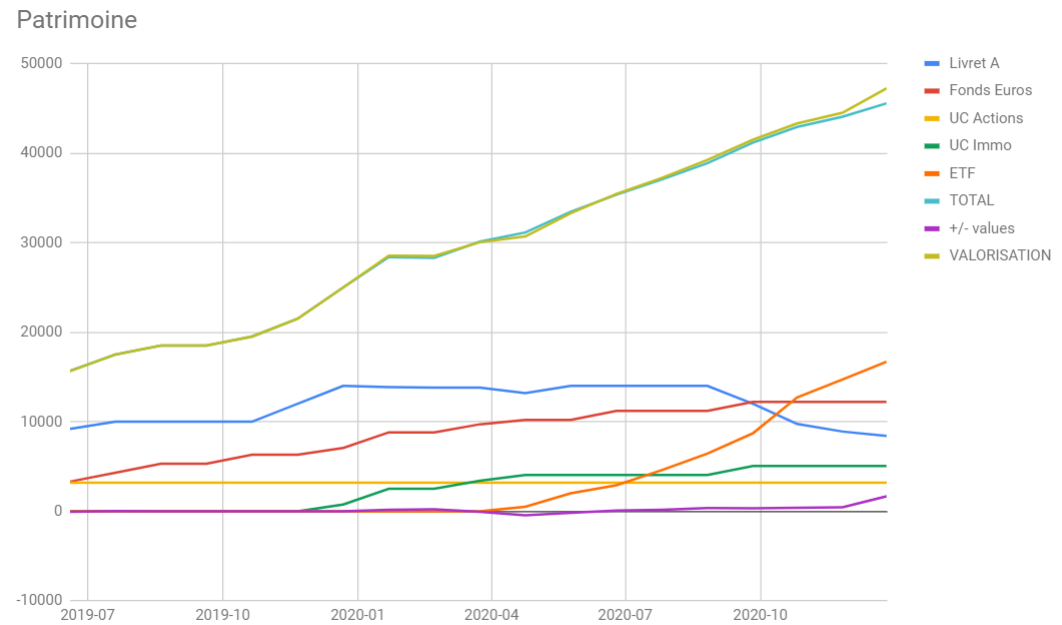

J’ai aussi de, plus ou moins, jolis nouveaux graphiques, parce que remplir des cases Excel à n’en plus finir c’est distrayant et les convertir en graphique encore plus, sur celui du patrimoine général je pense qu’il y a évidemment moyen d’améliorer la visualisation, je suis preneur d’avis au besoin ![]()

J’ai également commencer à chercher à m’atteler à l’analyse géo / cap size / / sectorielle (la surexposition NA est évidente) mais ce n’est finalement pas si simple avec les ETF… pour être exhaustif cela va également être un travail assez long au vu du nombre de lignes présentes sur l’Assurance Vie Linxea et je ne parle même pas de la maintenabilité de la chose.

Mais cela me paraît malgré tout être un travail formateur, donc je vais continuer avec bon espoir d’avoir quelque chose le mois prochain

![]() Hors ligne

Hors ligne

1 #8 05/01/2021 11h41

1 #8 05/01/2021 11h41

Point numéro 4 début Janvier

Liquidités

Livret A

8323.9€ (-76.1)

Ça y est la régulation des impôts 2019 est fini, Noël est passé, les frais de santé à priori soldés pour un bout de temps… il a quand même fallu piocher 140€ pour maintenir l’effort mensuel sur le PEA, c’est dans les clous de ce qui était anticipé cela dit. Les intérêts versés pour 2020 sont donc de 63.9€, c’est Byzance

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 5983.1 (+0.76% ce mois /+8.78% depuis ouverture)

Commentaire

J’ai commencé à jeter un coup d’œil plus poussé aux UC de la gestion pilotée, il y a l’air d’y avoir du très bon, du moins bon et quelques lignes absolument médiocres sur toute la ligne (performance historique, frais, positionnement…), si jamais je doutais du fait que les gestionnaires n’hésitaient pas à refiler des produits douteux pour leurs propres intérêts, ce doute est levé maintenant.

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5523.58 (+0.43% depuis ouverture)

3 - Linxea Spirit (12/19)

Montant investi : 9450

Valorisation : 9247.93 (+0.01% ce mois / -2.14% depuis ouverture)

Commentaires

SCI légèrement revalorisée, dividende Altixia Cadence XII, je suis en diagonale comment la fusion d’Eurofonciere2 se présente, de mon point de vue de béotien il semblerait que côté Eurofoncière2 on ne soit pas les plus gros perdants, c’est déjà ça.

PEA/CTO

PEA Fortuneo (05/20)

Montant investi : 18710

Valorisation : 20353.94 (+8.79%)

Répartition actuelle

Commentaires

- Achat de 5 CW8 à 332.20

- Achat de 14 PAASI à 24.94

Passé les ordre hier au pire moment de la journée ou presque, à la première heure aurait été plus adéquat, en fin de journée idéal, bon c’est du b&h donc l’impact n’est pas bien grave mais je le note quand même

Mois de Décembre positif en tout cas, EESM surnage toujours, j’ai fait rentrer PAASI dans une optique de surpondérer l’Asie côté Emerging Markets (je ferais peut-être des backtests par curiosité ultérieurement), c’est mon côté subjectif après quelques lectures ça et là sur le sujet. Je remarque que les lignes commencent à s’accumuler, on est à des années lumière d’un portefeuille complexe, mais rester vigilant tout de même à ne pas multiplier tout cela outre mesure (j’ai toujours TNO qui finira par rentrer tôt ou tard également)

A noter que je compte garder les deux petites lignes PLEM EWLD sans les renforcer pour la postérité, elles me permettront de suivre à long terme la performance de MSCI World & EM et de pouvoir les comparer simplement à chaque passage sur interface Fortuneo

CTO/PEA-PME

Néant

Autres

Comme tous les ans désormais, des dons à 3 associations, 50€ pour les restau du coeur, 50€ pour la croix rouge, 50€ pour wikimedia

TOTAL

Investi : 47483.9

Valorisation : 49432.45 (+4.10%)

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A

L’objectif serait d’atteindre un seuil permettant de ne plus dépendre des revenus du travail salarié, je le poserais à la louche à 30000€ pour l’instant

1811.39€ (6.04% de l’objectif)

Commentaires généraux

Première année calendaire sur les marchés écoulée pour moi avec un bilan très positif, j’ai évidemment eu un timing de démarrage plutôt bon sur le PEA (encore que j’ai traîné pour finaliser l’ouverture de quelques semaines au printemps) mais 2020 fut une année d’apprentissage au même titre que 2019, que ce soit d’un point de vue théorique avec la lecture de moult articles, blogs, forums, papiers sur le sujet, que pratique en diversifiant/analysant (toutes proportions gardées) mes propres investissements.

Le chemin est encore long cela dit, mais je remercie naturellement tous les contributeurs du forum pour leurs partages de connaissance, beaucoup de choses m’échappent encore mais j’ai bon espoir d’augmenter mon degré de compréhension à l’avenir et de pouvoir, à mon tour, partager des informations qui pourront profiter à d’autres

A propos de

Drystan a écrit :

J’ai également commencer à chercher à m’atteler à l’analyse géo / cap size / / sectorielle (la surexposition NA est évidente) mais ce n’est finalement pas si simple avec les ETF… pour être exhaustif cela va également être un travail assez long au vu du nombre de lignes présentes sur l’Assurance Vie Linxea et je ne parle même pas de la maintenabilité de la chose.

Mais cela me paraît malgré tout être un travail formateur, donc je vais continuer avec bon espoir d’avoir quelque chose le mois prochain

J’ai quelque chose mais c’est encore loin d’être achevé, c’est ma marotte / mon running gag pour ce portefeuille alors rendez-vous plus tard en 2021 !

![]() Hors ligne

Hors ligne

#9 03/02/2021 23h54

Point numéro 5 - 02 Février

Liquidités

Livret A

8260€ (-63.9)

Petit besoin de liquidités en fin de mois, pour le symbole j’ai retiré l’équivalent des intérêts 2020

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 6051.02 (+1.14% ce mois /+10.02% depuis ouverture)

Commentaire

Toujours en gestion piloté modéré je fais parti des "heureux" gagnants du bonus de rendement sur le fonds euros Suravenir Rendement (1.6 au lieu de 1.3), j’utilise des guillemets puisque la gestion pilotée pénalise en ne donnant pas accès à l’autre fonds euros (à 2%) et on se bat pour des bouts de chandelle ici de toute façon.

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5581.48 5523.58 (+1.05% ce mois /+1.48% depuis ouverture)

Commentaire

Malingre fonds euro au rendement qui s’amenuise comme peau de chagrin (1.41%), dans l’idée de profiter du rendement boosté j’ai jeté un coup d’oeil aux UC proposées mais ce n’est pas la joie. La SC Pythagore m’a notamment eu l’air peu attractive avec investissement dans deux SCPI qui ne me faisaient pas rêver (puis empilement de frais) et un fonds obscur basé à Antigua et Barbuda, disons que mon envie d’arbitrer a un peu été douchée pour l’instant, j’y reviendrai sans doute un jour

3 - Linxea Spirit (12/19)

Montant investi : 9450

Valorisation : 9326.97 9247.93 (+0.85% ce mois / -1.30% depuis ouverture)

Commentaires

Les loyers qui tombent niveau SCPI et un premier bilan pour ma répartition jusque là (ce n’est que 4000€ en valorisation mais c’est une façon de se faire la main sur le sujet)

J’ai d’ors et déjà arbitré 107€ de loyer perçus jusqu’ici sur PF Grand Paris, tout prochain investissement potentiel se portera sans surprise sur les 4 premières lignes, Immorente pour sa résilience, Europimmo pour sa solidité et patrimoine en Europe, PFO2 et PF Grand Paris pour leur gestion cette année qui semble être allé dans le bon sens.

Actipierre Europe est aux fraises, Eurofoncière 2 avec la fusion c’est le grand flou, Atream est conjoncturellement peu intéressant et Altixia Cadence XII reste une inconnue, elle a bénéficé du rendement boosté post création SCPI mais je reste sceptique sur la durabilité d’autant que 2021 est d’ors et déjà annoncé à la baisse.

Il est intéressant de voir comment cette année le patrimoine de mes SCPI a évolué tant niveau sectoriel que géographique (image pré arbitrage sur PF Grand Paris il y a quelques jours)

Comparativement à la date de création de ce portefeuille (pré-publication T3, ce screenshot étant post publication T4 minus Actipierre Europe, à la ramasse en TDVM comme en délai de publication)

Géo

Paris 11.9 (+0.1)

IDF 29.7 (-0.3)

Province 25.7 (+1.0)

Europe 32.7 (-0.7)

Autres 0.0

Sectoriel

Bureaux 60.2% (+1.1)

Commerces 24.5% (-1.4)

Hôtels 9.1% (-2.4, principalement Atream Hotels qui requalifie une partie de son patrimoine en "Autres")

Autres 6.3% (+2.8, voir ci-dessus)

La SCI Tangram plafonne à ~217 depuis quelques mois sinon, les fonds euros continuant de se dégrader (2.0% pour EALT2, 1.3% pour le général)

PEA/CTO

PEA Fortuneo (05/20)

Montant investi : 20810 (+2100)

Valorisation : 23512.67 (+12.99%)

Répartition actuelle

Commentaires

- Achat de 5 CW8 à 338.443

- Achat de 12 PANX à 31.858

Petits yoyo ces dernières semaines avec l’affaire gamestop mais mon PEA suit son cours (plus que) positif inéluctablement.

Je fais rentrer une ligne PANX pour surpondérer le NASDAQ-100 en partie, ce sera elle qui sera alimentée en lieu et place de PUST à terme (même schéma que pour PAEEM et PLEM).

La répartition globale reste plus ou moins inchangée, >81% World >12% EM et <7% à la marge de small caps Europe et Nasdaq.

J’hésite à faire rentrer une ligne sur les techno europe, sans quoi je suis quelque peu en panne d’idée pour le PEA sur quoi faire rentrer en terme de pertinence dans ma stratégie.

Niveau CTO je vois de plus en plus de choses intéressantes mais ce n’est pas (encore) pour tout de suite

CTO/PEA-PME

Néant

Autres

Pour la constitution d’un patrimoine il y a deux leviers principaux, optimiser son épargne et augmenter ses revenus, ce dernier mois j’ai pris une décision qui devrait me permettre d’agir sur le second levier pour cette année de façon (assez) notable

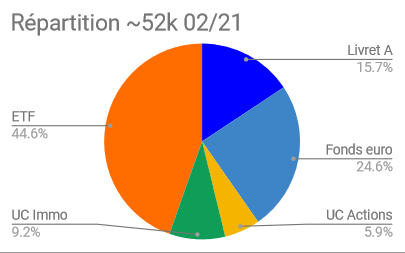

TOTAL

Investi : 49520 (+2036.1)

Valorisation : 52732.14 (+3299.69) (+6.49%)

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A

L’objectif serait d’atteindre un seuil permettant de ne plus dépendre des revenus du travail salarié, je le poserais à la louche à 30000€ pour l’instant

MAJ de données légèrement incorrectes (sous estimées) de façon rétroactive

2134.65€ (7.12% de l’objectif)

Commentaires généraux

Pas grand chose de plus à ajouter, je passe beaucoup trop de temps sur les SCPI par rapport à ce qu’elles représentent actuellement dans mon patrimoine, cela dit j’y vois une formation intéressante pour une éventuelle opportunité future (utilisation effet de levier avec investissement à crédit via SCI avec mix Usufruit/PP) qui pourrait se présenter.

Au train où je vais le PEA serait maxé dans moins de 5 ans en tout cas, mais j’estime que la probabilité que mon niveau d’épargne reste aussi linéaire (voire croissant) sur ce laps de temps est assez faible, voire monter des chiffres à quelque chose de grisant mais je suis aussi un individu épris de liberté et de mouvements et je ne me vois pas garder ce rythme de vie pour encore autant d’années consécutives.

La vie est pleine de surprises cela dit, nous verrons.

![]() Hors ligne

Hors ligne

#10 02/03/2021 18h21

Point numéro 6 - 02 Mars

Liquidités

Livret A

8260€

/

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 6078.93 (+0.46% ce mois /+10.53% depuis ouverture)

Commentaire

/

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5581.48 (+1.48% depuis ouverture)

Commentaire

Je m’interroge sur la pertinence de rester full fonds euros sur cette enveloppe de plus en plus, au vu de ma stratégie (long terme) je n’ai pas forcément besoin d’une enveloppe fonds euro aussi importante (40% de Linxea Avenir + 100% Aviva Vie + 45% Linxea Spirit)

3 - Linxea Spirit (12/19)

Montant investi : 9450

Valorisation : 9341.43 (+0.16% ce mois / -1.15% depuis ouverture)

Commentaires

La SCI Tangram plafonne toujours à ~217, offre promotionnelle en cours (de nouveau) avec remboursement de 1.5 des 2% de frais d’entrée sur le fonds euro, elle paraît patiner un peu.

Je me pose la question de réinvestir dans les mois à venir sur les SCPI pour conserver l’importance de la poche immo dans le portefeuille général, le plafonnement de 50% de l’encours est un peu gênant mais je pourrais en profiter pour me positionner sur des ETF non disponibles PEA (réplication physique) pour compléter ou du Comgest World/autres fonds pour lesquels j’aurais une appétence.

PEA/CTO

PEA Fortuneo (05/20)

Montant investi : 22910 (+2100)

Valorisation : 25715.31 (+12.24%)

Répartition actuelle

Commentaires

- Achat de 1 PANX à 31.668

- Achat de 5 CW8 à 347.077

- Achat de 1 EESM à 281.042

Joli yoyo de nouveau (à poster de façon mensuelle je me rends compte du côté cyclique de la chose) avec un plus haut vers les 2/3 de Février et une correction pendant une semaine avant léger rebond ces derniers temps.

J’avais juste de quoi acheter un PANX en début de correction alors j’ai saisi l’occasion, sans quoi 5 CW8 comme tous les mois (ou presque) et renforcement de small caps EU pour cette fois.

CTO/PEA-PME

Néant

Autres

Je devrai toucher un surplus de revenu assez important fin du mois/début mois prochain, sans doute l’occasion de renforcer les SCPI sans impacter le DCA sur le PEA.

J’ai beau me triturer l’esprit avec quelques simulations d’emprunt pour investir j’arrive toujours à la conclusion qu’en l’état, au vu de mon patrimoine, le ratio risque/opportunités ne vaut pas vraiment le coup pour l’instant. Quelques années encore d’investissement à ce rythme et/ou une opportunité particulière me paraissent être les seuls raisons rationnelles de diverger de cet axe.

Au rayon de "j’ai vu quelque chose, ça semble me parler mais le doute subsiste (encore) sur l’exécution" Time for the Planet aujourd’hui.

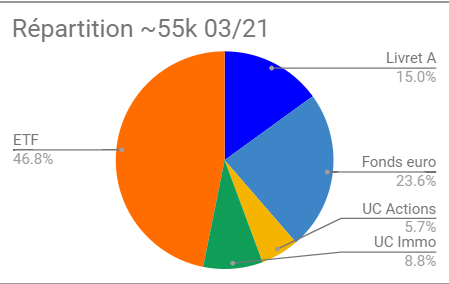

TOTAL

Investi : 51620 (+2100)

Valorisation : 54977.15 (+3417.15) (+6.50%)

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A

L’objectif serait d’atteindre un seuil permettant de ne plus dépendre des revenus du travail salarié, je le poserais à la louche à 30000€ pour l’instant

2277.22€ (7.59% de l’objectif)

Commentaires généraux

Tout roule plutôt bien, un peu moins loquace ce mois-ci mais cela ne paraît pas illogique que le suivi devienne moins bavard au fur et à mesure

Dernière modification par Drystan (02/03/2021 23h41)

![]() Hors ligne

Hors ligne

#11 02/04/2021 11h45

Point numéro 7 - 02 Avril

Liquidités

Livret A

8200€ (-60)

-60€ pour garder le compte courant dans le vert (si jamais ce n’était pas encore clair j’ai une stratégie d’épargne plutôt agressive)

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 6167.79 (+1.46% ce mois /+12.14% depuis ouverture)

Commentaires

Rééquilibrage de Montsegur dans l’allocation, le commentaire étant de rebasculer vers du value (et le fonds euro) le gros du potentiel growth étant passé.

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5581.48 (+1.48% depuis ouverture)

Commentaires

/

3 - Linxea Spirit (12/19)

Montant investi : 9450

Valorisation : 9357.33 (+0.17% ce mois / -0.98% depuis ouverture)

Commentaires

Tangram vivote, frais trimestriels prélevés, PF Grand Paris revalorisée, Eurofonciere2 fusionnée dans Epargne Foncière (je suis gagnant en valorisation)

En attente des bilans mensuels / bulletin trimestriel avant de me repositionner sur SCPI avec un excès de liquidité que je vais recevoir sous peu

PEA/CTO

PEA Fortuneo (05/20)

Montant investi : 25510 (+2600)

Valorisation : 29505.11 (+15.66%)

Pause screenshot ce mois-ci, le versement sur le PEA n’a été effectif que ce jour et les marchés sont fermés, j’ai néanmoins déjà positionné 2 ordres pour utiliser la poche espèce de ~2700€.

Un bref calcul laisse penser que la part de l’ETF World devrait rester stable (~81.7) et EESM (Small Caps EU) passer à 5% au détriment du reste

Commentaires

- Achat de 5 CW8 à xxx.xx

- Achat de 2 EESM à xxx.xx

Mardi à l’ouverture les achats seront déclenchés, les montants exacts n’ont pas d’importance c’est le principe du DCA.

Très très beau mois cela dit, probablement une correction technique à prévoir car voir un presque +1200 (+4.63%) ce n’est pas banal, encore que sur le montant absolu il va falloir que je m’habitue psychologiquement à des variations dans un sens comme dans l’autre à 4 chiffres, si à ~30k de valorisation cela peut rester rare, une fois arrivé à 100k ce ne sera plus qu’une variation de 1.2%, presque banal en toute somme.

CTO/PEA-PME

Je n’ai aucune raison valable de ne pas ouvrir ce PEA-PME pour prendre date, si je prends mon courage à deux mains ce week-end cela devrait pouvoir se faire

Autres

/

TOTAL

Investi : 54160 (+2540)

Valorisation : 58811.71 (+4651.71) (+8.59%)

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A

L’objectif serait d’atteindre un seuil permettant de ne plus dépendre des revenus du travail salarié, je le poserais à la louche à 30000€ pour l’instant

2569.97€ (8.57% de l’objectif)

Commentaires généraux

Suite à changement professionnel ma capacité d’épargne mensuel va désormais augmenter de façon non négligeable comme prévu, le DCA sur PEA suit son cours je lis un peu partout les prophéties sur le prochain krach à venir (il y en a toujours un) mais ne m’inquiète pas outre mesure, le cas échéant une bonne partie du montant de mon Livret A serait mobilisable au besoin.

![]() Hors ligne

Hors ligne

#12 16/04/2021 17h11

Petit point intermédiaire suite à un afflux de liquidités

CTO/PEA-PME

Je n’ai aucune raison valable de ne pas ouvrir ce PEA-PME pour prendre date, si je prends mon courage à deux mains ce week-end cela devrait pouvoir se faire

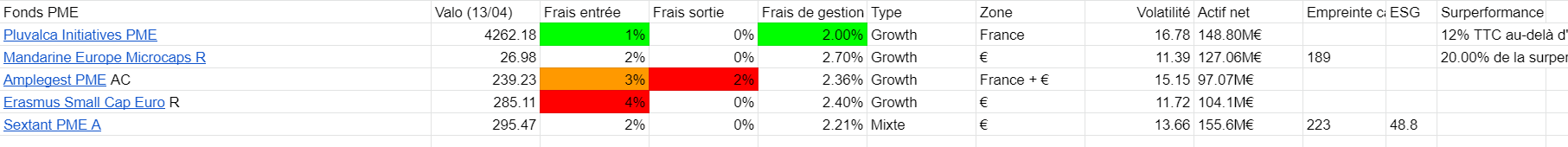

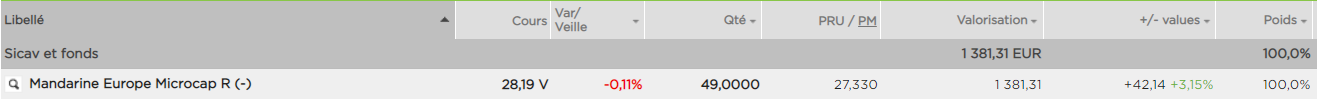

C’est fait, après un mini comparatif à terminer (et grâce aux posts de certains membres, merci à eux), une première ligne de lancée parmi celles bénéficiant de zero courtage avec Fortuneo

- Achat 49 Mandarine Europe Microcap R 26.98€

Honnêtement j’aurais préféré partir sur Pluvalca Initiatives PME A, mais à plus de 4200€ la part c’était forcément un peu compliqué, Sextant PME A était intéressant également on verra peut-être une autre fois.

3 - Linxea Spirit (12/19)

Commentaires

En attente des bilans mensuels / bulletin trimestriel avant de me repositionner sur SCPI avec un excès de liquidité que je vais recevoir sous peu

Versé 1000€ supplémentaire sur l’Assurance vie

- 400€ sur Immorente (366€ après frais d’entrée)

- 300€ sur Europimmo (280.5€ après frais d’entrée)

- 300€ sur le fonds € en standby (dans les ~350€ après les loyers T1)

Pour l’instant j’hésite entre PFO2, PF Grand Paris, Epargne Foncière et Epargne Pierre, j’aviserai en fonction des bulletins trimestriels et bilan annuel + répartition de mon allocation géo/sectorielle qui évolue un peu.

Plus largement je m’interroge sur la perspective long terme de cet investissement SCPI en Assurance Vie, quelle serait sa pertinence dans 10-15-20 ans et… je n’ai pas encore de réponse

PEA Fortuneo (05/20)

650€ de versé avec l’intention d’acheter 3 RS2K pour ~810€

Comme souvent remarqué avec Fortuneo par contre il y a un étrange délai de latence (24h ou une journée ouvrée) entre la mise à disposition des fonds sur le PEA et la possibilité de passer un ordre avec

Ainsi malgré 828€ sur le solde espèce, Fortuneo me refuse mon ordre avec l’erreur suivante

Fortuneo a écrit :

Vous dépassez votre couverture autorisée.

Ce qui est cocasse c’est que j’ai alimenté simultanément le PEA-PME et le PEA et qu’avec le PEA-PME l’ordre d’achat est bien passé, allez comprendre…

Autres

Un lien aujourd’hui, Crowdfarming, encore une fois je m’interroge sur la finalité du projet, le site est clean le pitch marketing clair mais y-a-t-il vraiment une pertinence écologique et humaniste derrière, je ne sais pas (puis bon le coté paradoxal de "on veut faire sauter tous les intermédiaires ! D’ailleurs on devient un intermédiaire en faisant ça"), le prélèvement de 16% sur le tarif de vente est-il correct également ? Aucune idée.

Les tarifs fr sont en tout cas dans le "haut de gamme", pourquoi pas si c’est "responsable" (l’alimentation est un poste de dépense sur lequel je ne transige plus et je suis prêt à mettre le prix au besoin) mais le doute existe toujours.

En tout cas mon fromage de chèvre acheté de façon bimensuelle au marché local direct producteur je peux avoir confiance, bon ce n’est pas vegan mais ne soyons pas plus royaliste que le roi

Fin de mois retour à l’investissement lambda, CW8 CW8 CW8

![]() Hors ligne

Hors ligne

#13 05/05/2021 19h41

Point numéro 8 - 05 Mai

Liquidités

Livret A

8200€

/

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 6193.19 (+0.41% ce mois /+12.60% depuis ouverture)

Commentaires

/

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5581.48 (+1.48% depuis ouverture)

Commentaires

/

3 - Linxea Spirit (12/19)

Montant investi : 10450 (+1000)

Valorisation : 10327.7 (-1.17% depuis ouverture)

Commentaires

Versement mentionné dans le précédent post, toujours ~350€ en attente sur le fonds euro général, je penche tout de même plus entre PF Grand Paris, Epargne Pierre et Altixia Cadence XII désormais, peut-être les 3 ? Sur Assurance Vie on a cette flexibilité après tout.

PEA/CTO

PEA Fortuneo (05/20)

Montant investi : 29160 (+3650)

Valorisation : 33571.30 (+14.94%)

Commentaires

- Achat de 3 RS2K à 268,329

- Achat de 8 CW8 à 368,992

Fortuneo m’a demandé de confirmer mon achat de CW8 une seconde fois parce que c’était la première fois que je passais un ordre d’un montant aussi élevé eh.

Après avoir consulté l’historique de mon PEA je me suis rendu compte que tous les mois depuis son ouverture ont fini dans le vert, ce mois-ci ne fais pas exception à la règle avec un rendement de +416€

Il paraît que Mai est un mauvais mois en bourse historiquement, je l’ai appris il y a 2 semaines incidemment, on verra si il mettra fin à ces 12 mois de hausse consécutives

PEA-PME

Montant investi : 1350 (+1350)

Valorisation : 1342.65 (-0.54%)

En une quinzaine pas grand chose à dire, le fonds a plutôt monté mais les frais d’entrée me laissent encore dans le rouge pour l’instant, c’est de l’investissement long buy&hold de toute manière, comme le reste.

Pas prévu de retoucher au PEA-PME avant un certain temps, après réflexion toutefois je me demande si l’ETF small caps EU sur PEA ne risque pas de faire doublon avec des fonds small caps sur PEA-PME… surtout si dans l’avenir une fois les 2 rempli (le PEA à 150k, le PEA-PME à 75k) cela fera tout de même une surpondération notable des small caps EU (le temps que le CTO grossisse)

CTO

Dans ma lancée d’ouverture PEA-PME j’ai voulu m’aventurer à ouvrir un compte chez Degiro, après tout c’est gratuit et n’engage à rien.

Manque de bol la confirmation d’inscription doit se faire sur téléphone mobile, et mon smartphone est visiblement trop ancien pour installer l’application Degiro ! (Je vous ai déjà dit que j’étais plutôt du genre frugal ?)

Partie remise, j’y réfléchirai ultérieurement, hors de question d’acheter un nouveau portable pour ça en tout cas, cela ferait cher l’ouverture de CTO.

Autres

/

TOTAL

Investi : 60160 (+6000)

Valorisation : 65216.32 (+5056.32) (+8.40%)

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A

L’objectif serait d’atteindre un seuil permettant de ne plus dépendre des revenus du travail salarié, je le poserais à la louche à 30000€ pour l’instant

2952.93€ (9.84% de l’objectif)

Commentaires généraux

Tout va bien tout monte et ce depuis un an, c’est grisant d’être dans un marché bull évidemment mais je préfèrerai presque connaître une phase bear plus marqué sous peu histoire d’apprendre à me connaître et de voir vraiment mes réactions le cas échéant. Je connais les grands principes, mon esprit rationnel et ma capacité à me projeter long, mais rien ne vaut l’expérience de vents contraires pour bien s’assurer des choses, après tout rien ne remplace le vécu et l’expérience

Dernière modification par Drystan (05/05/2021 23h07)

![]() Hors ligne

Hors ligne

#14 07/05/2021 02h33

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

Etes-vous bien sûr d’avoir eu des frais d’entrée sur Mandarine Microcap ?

Car c’est un fonds 0% sur Fortuneo

![]() Hors ligne

Hors ligne

#15 07/05/2021 11h02

Bien observé.

Effectivement j’ai choisi le fonds également sur le critère 0% sur Fortuneo, il est sans doute inexact de dire qu’il y a eu des droits d’entrée néanmoins j’ai eu un micmac sur le PRU assez étrange, comme évoqué deux posts plus haut j’ai eu un ordre d’achat passé à 26.98€ et Fortuneo me l’a pris en compte et valorisé en tant que tel pendant 24/48h.

Quelques jours plus tard le PRU est passé à 27.33€, baissant donc automatiquement la valorisation de quantité(49)*0.35=15.75€ tout de même

27.33€ était toutefois la valorisation au 16/04, je pense simplement que Fortuneo m’a affiché un ordre comme étant exécuté alors que

1) Soit il ne l’était pas

2) Soit il l’était mais à une valeur incorrecte par rapport à la valorisation de la date d’achat

Donc non probablement pas de frais d’entrée mais une présentation incorrecte de Fortuneo

![]() Hors ligne

Hors ligne

#16 07/05/2021 16h44

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

Il est probable que Fortuneo vous ait affiché la VL de la veille au moment du passage d’ordre (le refresh de la VL se fait plus tard que l’exécution des ordres) mais l’ordre a bien été exécuté à la VL du jour

![]() Hors ligne

Hors ligne

1 #17 07/05/2021 18h37

1 #17 07/05/2021 18h37

Oui c’est le plus logique en effet, en terme d’UX pour le client final je trouve ça assez déplorable par contre, la ligne n’aurait pas du apparaître dans mon PEA-PME tant que l’ordre n’est pas exécuté, c’est d’ailleurs le comportement constaté quand je passe des ordres sur le PEA

(notons que dans mon cas cela a donné une impression de retour négatif mais l’inverse aurait tout aussi bien pu être possible)

Rien à voir mais puisque vous êtes ici, votre avatar ce ne serait pas un personnage de Xenosaga ?

![]() Hors ligne

Hors ligne

2 #18 14/05/2021 01h13

2 #18 14/05/2021 01h13

- rasmussen

- Membre (2021)

Top 50 Année 2022 - Réputation : 123

Bonjour Drystan ,

Je ne connaissais pas railcoop cité dans votre 1er message, merci pour l’info !

Comme un merci ne vous sert à rien, je vais tenter de vous apporter quelques réflexions que j’espère pertinentes, ayant un profil proche du vôtre : écolo de la 1re heure, la trentaine, célibataire endurci, et l’ambition de me libérer du travail, ce que j’ai déjà les moyens de faire.

Je me base uniquement sur ce que vous avez écrit sur ce fil et dans votre présentation.

- Vous parlez de "stratégie d’épargne agressive" : je la trouve au contraire extrêmement prudente.

Le livret A suffit comme épargne de précaution, les fonds euros ne vous rapportent rien.

Les fonds de gestion, les SCPI en AV sont des gouffres à frais qui sous-performent.

Les fonds de gestion sur un PEA sous-performent également dans la grande majorité des cas (juste les frais de gestion du contrat d’AV en moins).

Les ETF vous garantissent de ne pas faire pire que le marché, mais pas mieux non plus.

Vous pouvez remplacer tout ça par des actions en direct : vous avez l’air de ne pas avoir peur de consacrer un peu de temps à la gestion, vu l’analyse détaillée que vous faites sur ce fil. Vous arriveriez aisément à sélectionner vous-mêmes les actions, sans rémunérer des gérants de fonds qui gagnent un bon 200k par an !

Vous parlez de crainte d’un crach boursier : allez au bout de vos idées alors, vendez à découvert, avec effet de levier (très facile sur Degiro avec des frais faméliques, 1€/contrat future).

- Pourquoi ne pas vouloir emprunter, avec les taux bas du moment ? La mensualité de crédit remplacerait votre loyer, et votre capacité d’épargne resterait inchangée. Cela ne vous condamne pas à travailler pendant 25 ans : si votre épargne grossit suffisamment pour faire de vous un rentier, elle peut payer aussi les mensualités du crédit à partir de la 10e année.

Si vous ne voulez pas devenir propriétaire dans votre secteur car immobilier trop cher et l’ambition de vivre ailleurs après le travail : pouvez utiliser le levier du crédit pour un investissement locatif en direct ou en SCPI qui s’autofinance quasiment avec les loyers perçus. De mon point de vue les SCPI ne sont intéressantes que dans ce cadre.

- vous parlez d’un objectif de 30k par an : c’est beaucoup pour un frugal, comme vous vous décrivez. Depuis que je suis propriétaire je dépense encore 6k et ne manque de rien. Si je m’évertue encore à gagner plus, c’est pour financer des associations en rapport avec mes convictions : par ce biais, je n’ai jamais payé un centime d’impôt.

- Vous citez certains projets que vous qualifiez à juste titre de green washing. Pour ma part j’ai acquis la certitude qu’un projet réellement vert ne peut pas être rentable, c’est forcément un investissement à perte. Concernant la forêt, les seules asso qui m’ont convaincu sont celles qui rachètent des parcelles pour les rendre à l’état sauvage. Ce sont des fonds perdus, mais de la nature gagnée. Les compensateurs/planteurs d’arbres sont hors-sujet : on ne manque pas d’arbres, mais d’arbres sauvages, et d’hommes qui acceptent de ne pas les couper.

Mais si vous êtes à l’aise et satisfait de votre stratégie, vous faites bien de la poursuivre, car c’est le plus important en matière d’épargne, comme dans la vie en général. Je ne fais que fournir des commentaires extérieurs (comme j’ai crus comprendre dans certains messages que vous en attendiez), et que vous avez tout à fait le droit de juger impertinents.

p.s. Je suis moi aussi coureur à pied, cela m’économise une voiture.

« Celui qui croit en une croissance exponentielle dans un monde fini est fou, ou économiste. »

![]() Hors ligne

Hors ligne

1 #19 14/05/2021 18h35

1 #19 14/05/2021 18h35

Bonjour rasmussen,

Rassurez-vous tout d’abord, rien d’impertinents à vos remarques, loin de là, merci de les partager d’ailleurs.

Je vois de multiples points différents auxquels répondre, cela va surement finir en liste à la Prévert mais étant donné leur nombre j’ai du mal à conceptualiser ma réponse autrement sans envisager des formes oh combien chronophages

Vous parlez de "stratégie d’épargne agressive" : je la trouve au contraire extrêmement prudente.

Le livret A suffit comme épargne de précaution, les fonds euros ne vous rapportent rien.

Les fonds de gestion, les SCPI en AV sont des gouffres à frais qui sous-performent.

Les fonds de gestion sur un PEA sous-performent également dans la grande majorité des cas (juste les frais de gestion du contrat d’AV en moins).

Les ETF vous garantissent de ne pas faire pire que le marché, mais pas mieux non plus.

Vous pouvez remplacer tout ça par des actions en direct : vous avez l’air de ne pas avoir peur de consacrer un peu de temps à la gestion, vu l’analyse détaillée que vous faites sur ce fil. Vous arriveriez aisément à sélectionner vous-mêmes les actions, sans rémunérer des gérants de fonds qui gagnent un bon 200k par an !

Vous parlez de crainte d’un crach boursier : allez au bout de vos idées alors, vendez à découvert, avec effet de levier (très facile sur Degiro avec des frais faméliques, 1€/contrat future).

Oui en l’état mon allocation actuelle est sans aucun doute prudente, néanmoins en suivant mes reporting mensuel (qui sont aussi représentatif de mon état d’esprit d’une certaine façon) il est plutôt clair que

- Je ne mets plus rien et au contraire vide le Livret A progressivement (j’ai encore de la marge dessus)

- Je n’ai plus rien versé sur un fonds € depuis la fermeture du fond EALT2 sur Spirit (soit avant l’ouverture de ce thread sur mon portefeuille)

- Même avec ça je me suis effectivement fait la réflexion que j’avais déjà trop de billes sur les fonds € (cf quelques posts plus haut concernant mon AV Evolution Vie full fonds € que je songeais à arbitrer sur autre chose)

- Je n’investis sur aucun fond de gestion sur PEA, uniquement des ETF, j’ai par contre ouvert un PEA-PME avec une ligne fonds de gestion mais comme évoqué c’était pour prendre date fiscalement avant tout, puis voir comment se comportera cette ligne sur 5-10 ans

- Effectivement passer un peu de temps à analyser ne me fait pas peur, cela m’amuse même au contraire d’une certaine façon, les chiffres, les statistiques, les graphiques… encore faut-il savoir trouver les bon indicateurs, bien les comprendre et bien interpréter les résultats.

A ce jour je n’ai clairement pas les compétences nécessaires pour faire du stock picking et la prétention de pouvoir envisager surpasser un simple ETF World de façon durable, de fait mon objectif reste d’abord de maxer le PEA

- Je n’ai pas de "crainte" de krach boursier outre mesure, c’est arrivé, cela arrivera de nouveau, pour la même raison que pour le stock picking je me sens bien incapable de prédire le quand et comment et donc de parier dessus dans un sens ou un autre (ce qui ne m’a pas empêché d’expérimenter brièvement un peu de BX4 pour voir en fin d’année dernière, ce qui était instructif d’une certaine façon)

Pour Degiro en particulier je n’ai pas un smartphone assez récent pour pouvoir m’inscrire chez eux, ironique !

Après si motivation il y avait rien ne m’empêcherait d’émuler android sur pc et finaliser de cette façon, mais j’ai une feuille de route à laquelle je me tiens pour l’instant et elle consiste à remplir le PEA en ETF en premier lieu

Sur le niveau d’agressivité en général j’imagine que le terme "agressif" est tout relatif, on est tous agressif comparé à certains types de profils et prudent comparés à d’autres, il est clair qu’en regardant mon portfolio en un coup d’œil aujourd’hui sur ce forum au vu du profil des autres contributeurs agressif n’est sans doute pas adapté

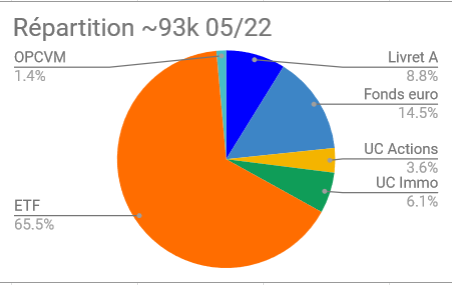

Néanmoins il y a 8 mois il ressemblait à ça

Entre temps sur les >19000€ investi

1000€ est allé sur une assurance vie en SCPI

>1000€ sur le PEA-PME sur un fonds micro caps growth

>19000€ sur le PEA (avec -1800€ sur le Livret A)

Autrement dit plus de 90% va sur des ETF PEA, je pense que dans une certaine mesure c’est une allocation que l’on peut considérer comme "agressive"

Une projection grossière (pas particulièrement optimiste) avec poursuite de la stratégie actuelle me laisse penser que dans un an il pourrait ressembler à ça

Et en continuant l’exercice (théorique et base pas très optimiste de rendement) 5 ans plus tard à ça

D’une certaine façon on pourrait dire que j’évolue vers une allocation globale agressive de façon… prudente.

Il faut bien se dire aussi qu’avant d’en arriver à là j’ai déjà du faire sauter pas mal de verrous psychologiques inconscients, et que dans l’avenir j’espère continuer à en faire sauter d’autres, les projections théoriques ci-dessus ne tiendront alors sans doute pas.

Je suis issu d’un milieu modeste, mon éducation financière a été entre non existante et médiocre,je n’ai hérité de pratiquement rien, ma situation financière a alternée entre dépendance, solde négatif dangereux, chômage prolongé, limite de l’abandon des études pour raison financière avant d’enfin redevenir confortable il y a un peu moins de 5 ans et se stabiliser de façon (plus que) positive depuis un peu moins de 3 ans

(Tout cela en étant frugal, je précise)

Cela ne fait qu’un peu plus de deux ans que j’ai commencé à m’intéresser à ce qu’il y avait au-delà du Livret A, des territoires inconnus et la jungle la plus complète pour le simple mortel que j’étais.

Sur les SCPI en assurance vie en particulier j’y réponds ci-dessous

- Pourquoi ne pas vouloir emprunter, avec les taux bas du moment ? La mensualité de crédit remplacerait votre loyer, et votre capacité d’épargne resterait inchangée. Cela ne vous condamne pas à travailler pendant 25 ans : si votre épargne grossit suffisamment pour faire de vous un rentier, elle peut payer aussi les mensualités du crédit à partir de la 10e année.

Si vous ne voulez pas devenir propriétaire dans votre secteur car immobilier trop cher et l’ambition de vivre ailleurs après le travail : pouvez utiliser le levier du crédit pour un investissement locatif en direct ou en SCPI qui s’autofinance quasiment avec les loyers perçus. De mon point de vue les SCPI ne sont intéressantes que dans ce cadre.

Vous ne pouviez pas le savoir car je ne l’ai pas mentionné, délibérément, mais je ne paie pas de loyer actuellement (je ne suis pas non plus propriétaire), la question ne se pose donc pas pour moi aujourd’hui et c’est cela qui me permet de maximiser ma capacité d’épargne actuellement.

Je me pose complètement la question de profiter de l’effet de levier du crédit, je crois que j’ai du le mentionner à une reprise, mais sur ce point aussi ma feuille de route est claire, tant que le PEA n’est pas maxé ce n’est pas la priorité pour l’instant (je n’ai pas de conviction forte vis à vis de l’immobilier non plus), cela ne m’empêche toutefois pas de me renseigner sur le sujet et suivre des échanges ça et là, il semblerait qu’il est toutefois pénalisant pour moi de ne pas être propriétaire pour de l’investissement locatif direct, le légal/l’administratif/fiscal sont également des pans sur lesquels je ne m’estime pas encore assez compétent, le locatif direct offre aussi une exposition au risque assez important faute de diversification raison pour laquelle je me penche un peu sur… les SCPI

Et là quoi de mieux pour se former sur le sujet que d’y tremper un peu les pieds de la façon la plus indolore possible ?

C’est ici qu’interviennent mes parts de SCPI en Assurance Vie (<5000€), depuis un peu moins d’un an je m’y penche assez sérieusement, je me familiarise avec le jargon du milieu, l’analyse des bulletins trimestriels/annuel, chercher à comprendre les tendances à venir, les SCPI qui vont dans le bon sens, le comportement des sociétés de gestion, les dynamiques de marché…

Le moment venu c’est fort de cette expérience acquise que je commencerai à songer plus sérieusement à emprunter avec un mix PP US pour optimiser le montage fiscal, aujourd’hui

1/ Je n’ai pas l’assurance nécessaire pour démarrer une telle aventure

2/ Je n’ai pas le patrimoine nécessaire pour paraître sérieux auprès d’un courtier/banquier

3/ Conjoncturellement parlant je pense qu’il est plus judicieux d’attendre quelques années pour voir retomber les poussières post COVID et comment beaucoup de SCPI vont s’en tirer

- vous parlez d’un objectif de 30k par an : c’est beaucoup pour un frugal, comme vous vous décrivez. Depuis que je suis propriétaire je dépense encore 6k et ne manque de rien. Si je m’évertue encore à gagner plus, c’est pour financer des associations en rapport avec mes convictions : par ce biais, je n’ai jamais payé un centime d’impôt.

Il y a plusieurs raisons à ce beaucoup pour un frugal comme vous le soulignez à juste titre

1/ Je ne suis pas propriétaire et cette problématique pourrait se poser dans 10-20 ans, voire moins

2/ Il s’agit de 30k€ brut, selon l’évolution de la fiscalité et en optimisant plus ou moins on retombera sans doute plus près de 20-25k€

3/ La possibilité que j’ai à financer des personnes autres que moi est non négligeable, je me sens moralement responsable d’au moins 3-4 personnes

4/ Mon calcul reste basé sur des hypothèses de rendement à long terme qui pourraient structurellement s’orienter vers la baise

5/ 30k€ de 2020 ce ne sera pas 30k€ de 2040, à moins d’une situation déflationniste à la japonaise (normalement les 4/ et 5/ ne se cumulent pas cela dit)

6/ A ce jour je n’ai pas cherché à évaluer quel pourrait être mon train de vie de "rentier", en admettant un style de vie frugal et en étant propriétaire/célibataire il est clair que 30k€ c’est déjà trop, 20k€ également, 10k€ sûrement une fourchette plus raisonnable (tout ça à la louche vu de loin)

Soit dit en passant je n’ai pas de problème à payer des impôts, bien au contraire, sur la philanthropie j’ai déjà exposé mon avis ici, il est plutôt partagé.

- Vous citez certains projets que vous qualifiez à juste titre de green washing. Pour ma part j’ai acquis la certitude qu’un projet réellement vert ne peut pas être rentable, c’est forcément un investissement à perte. Concernant la forêt, les seules asso qui m’ont convaincu sont celles qui rachètent des parcelles pour les rendre à l’état sauvage. Ce sont des fonds perdus, mais de la nature gagnée. Les compensateurs/planteurs d’arbres sont hors-sujet : on ne manque pas d’arbres, mais d’arbres sauvages, et d’hommes qui acceptent de ne pas les couper.

En accord, c’est bien une de ces asso qu’il me semble avoir partagé plus haut, sur leur méthodologie difficile pour moi de les qualifier de compétent ou non.

Après c’est réellement un changement de paradigme qu’il faudrait opérer dans l’investissement, arrêter de penser à perte financière mais rentrer dans une logique de "à gain environnemental" un luxe en terme de schéma de pensée que ne peut toutefois se permettre qu’un… rentier, et cela pourrait être le 7/ de la réponse précédente, à condition toutefois que je ne devienne pas un boulimique du patrimoine ce qui est, je pense, un risque bien réel.

Mais si vous êtes à l’aise et satisfait de votre stratégie, vous faites bien de la poursuivre, car c’est le plus important en matière d’épargne, comme dans la vie en général.

Pour l’instant et sur un horizon moyen terme (3-5 ans) oui ![]()

Mais ce ne sont pas les points d’inflexion qui manquent, rien n’est gravé dans le marbre et à quoi bon poster sur un forum si ce n’est pour échanger/confronter des points de vue tant que l’interlocuteur en face est de bonne foi.

Très grossièrement mes points d’interrogation sur ma stratégie sont sur les sujets suivants

- Quand, comment et où devenir propriétaire (>3 ans <20 ans)

- Comment, sur quoi et à quel montant faire un éventuel montage emprunt SCPI (>5 ans <20 ans)… ou investissement locatif direct

- Cela vaut-il le coup de s’intéresser aux cryptomonnaie, crowdlending ou autres investissements exotiques (>3 ans)

- Ou ouvrir mon CTO et dans quelle proportion faire usage de la marge (>3-5 ans)

- A quelle échéance entamer du stock picking, quels outils mettre en place dans ce sens (>3-5 ans)

- Quelle orientation donner au PEA-PME une fois le PEA rempli (>3-5 ans)

- Désinvestir une partie des fonds € ? (>1-7 ans)

- Désinvestir une partie du Livret A (n’importe quand)

- Pertinence à conserver/réinvestir dans les SCPI en Assurance Vie à long terme ? (>10 ans)

Personne n’a sur ce forum la réponse à toutes ces questions je crois, beaucoup se spécialisent dans quelques domaines voire sous-domaines et c’est la somme cumulée de ces connaissances qu’il est intéressant de consulter au jour le jour que ce soit de façon cordiale, le plus souvent, ou conflictuelle, occasionnellement.

Sur le PS : La course à pied qui fait économiser la possession d’une voiture, ce n’est pas banal ![]()

Vous devez être dans un cas de figure particulier dans ce cas pour que vos deux papates se substituent à 1t de métal !

(Trajet boulot> maison entre 4 et 10km, et vie en grande ville ou banlieue urbaine avec beaucoup de commerces de proximité et/ou transports en commun)

![]() Hors ligne

Hors ligne

#20 14/05/2021 22h51

- rasmussen

- Membre (2021)

Top 50 Année 2022 - Réputation : 123

Merci pour ces précisions. Si vous partiez de 0 ou presque il y a 2 ans, un démarrage prudent est effectivement logique. Je suis d’un milieu modeste aussi mais avait une situation confortable à 22 ans, et n’étais pas aussi offensif que vous 2 ans plus tard. Je ne peux que vous encourager dans votre démarche. Je vous souhaite donc d’oublier la prudence plus vite que moi, vous avez de la marge… En quelques dizaines d’heures d’analyse vous ferez un excellent stockpicker, mais prendre un ETF est une stratégie qui se défend et qui évite du travail.

Je n’ai pas de smartphone non plus, Degiro fonctionne très bien sous Windows. (mais je ne travaille pas pour eux, si vous ne faites pas de trading régulièrement vous êtes aussi bien ailleurs)

L’intérêt d’un produit type future à découvert, c’est de se couvrir : ex. 80 % d’actions, 10 % de contrepartie de vente à découvert du future avec effet de levier 10, et 10 % de liquidités. Ainsi je neutralise le marché : si ça monte en flèche je fais 0, si ça craque je fais 0, et si je vois une inflexion dans l’autre sens je solde la position sur le produit qui a gagné et me replace sur l’autre. Donc si ça fait du yoyo comme ces derniers jours cela me permet de prendre des gains dans un marché stable 2x plus vite qu’en faisant de simples achats-ventes d’actions.

Vous avez le temps avant de vous risquer à cela, mon objet n’est que de vous dire que ce n’est pas si compliqué que les financiers tenant à leurs rémunérations veulent bien vous le faire croire…

p.s. non je vis à la campagne, me fournis chez le maraîcher. 5km de course et 50km de rail pour aller au boulot (hors Covid). Une grande fierté de ne pas avoir cette tonne de ferraille, mais il y a encore pas mal de choses dont je pourrais/devrais me délester.

« Celui qui croit en une croissance exponentielle dans un monde fini est fou, ou économiste. »

![]() Hors ligne

Hors ligne

#21 14/05/2021 23h12

L’inscription à Degiro demande impérativement une validation via son application mobile, j’espère bien qu’il y a une interface web (il ne manquerait plus qu’il n’y en ait pas), mais son accès est bloqué tant que l’inscription n’est pas validée via mobile, ironique.

L’intérêt d’un produit type future à découvert, c’est de se couvrir : ex. 80 % d’actions, 10 % de contrepartie de vente à découvert du future avec effet de levier 10, et 10 % de liquidités. Ainsi je neutralise le marché : si ça monte en flèche je fais 0, si ça craque je fais 0, et si je vois une inflexion dans l’autre sens je solde la position sur le produit qui a gagné et me replace sur l’autre. Donc si ça fait du yoyo comme ces derniers jours cela me permet de prendre des gains dans un marché stable 2x plus vite qu’en faisant de simples achats-ventes d’actions.

Vous avez le temps avant de vous risquer à cela, mon objet n’est que de vous dire que ce n’est pas si compliqué que les financiers tenant à leurs rémunérations veulent bien vous le faire croire…

Je ne maitrise pas du tout ces outils mais du coup ma question est la suivante : Si c’est si simple, pourquoi "tout le monde" ne le fait pas ? (Ou alors tout ceux qui ont la connaissance le font ?)

Aucun revers possible à cette stratégie, aucun coût d’opportunités ?

Optimal comme situation niveau distance, 5km c’est ni trop (pour se fatiguer ou suer exagérément) ni trop peu (pour en tirer un minimum de bénéfice physique)

Il faut tout de même un minimum s’en tirer niveau logistique, douche sur le lieu de travail, pas trop d’affaire à trainer sur le trajet (gamelle, ordinateur… on a vite fait de s’encombrer)

Je n’étais pas à plaindre sur ce point, avant covid la course je la pratiquais sur la pause méridienne au boulot avec collègues, bois à 1km, piste à 2, douche/vestiaire disponibles…

Tout cela a hélas disparu depuis, (je travaille pour une grosse entreprise CAC 40

qui ne cesse d’être loué en France comme étant avant gardiste sur la pratique du télétravail, y compris sur ce forum, elle est dans votre portefeuille d’ailleurs), les vestiaires sont fermés depuis plus d’un an, le télétravail est la norme, les locaux se font détruire et/ou revendre directement aux boîtes de prestations, la sous-traitance en Inde ou aux chinois fait de l’œil doux aux décideurs (malgré quelques expériences plus que mitigées)

Mais je digresse, il y a toujours beaucoup de choses dont on peut se délester, cela demande un travail sur soi et une certaine philosophie de vie pour arriver à se concentrer sur l’essentiel et il est clair que notre environnement (familial, amical, social) ne nous y prédispose que très rarement.

![]() Hors ligne

Hors ligne

#22 14/05/2021 23h49

- rasmussen

- Membre (2021)

Top 50 Année 2022 - Réputation : 123

La modif pour l’inscription Degiro doit être assez récente : j’avais encore eu une confirmation SMS. ça devient insupportable toutes ces boîtes qui veulent nous refourguer leurs apps…

Le revers de la stratégie que j’énonçais est celui-ci : si ça monte de 10 % en ligne droite et ne reviens jamais (ou en tout cas pas pendant longtemps) en arrière, j’aurai manqué cette perf de 10 %.

Par exemple, il ne fallait surtout pas faire cela avant l’annonce du vaccin pfizer.

Peut-être que je devine pour votre employeur : c’est celui issu du "plan calcul" ? Dans ce cas fort à parier qu’il quitte bientôt le CAC, si on se cotise tous sur le forum on doit pouvoir le racheter.

Pas de douche chez le mien non plus (fonction publique ruinée), je change de T-shirt aux toilettes…

« Celui qui croit en une croissance exponentielle dans un monde fini est fou, ou économiste. »

![]() Hors ligne

Hors ligne

#23 03/06/2021 18h48

Point numéro 9 - 03 Juin

Liquidités

Livret A

8200€

/

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 6201.02 (+0.01% ce mois /+12.75% depuis ouverture)

Commentaires

/

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5581.48 (+1.48% depuis ouverture)

Commentaires

/

3 - Linxea Spirit (12/19)

Montant investi : 10450

Valorisation : 10324.87 (-0.03% ce mois -1.20% depuis ouverture)

Commentaires

La valorisation de la SCI Tangram décolle enfin légèrement, après quelques atermoiements j’ai également arbitré les 300€ mis sur fonds euros + 69€ de loyer perçus avec la répartition suivante

50% PF Grand Paris

25% Altixia Cadence XII

25% Epargne Pierre

L’allocation globale SCPI évolue à la marge sur un peu moins d’Europe, un peu plus de Paris/Province, plus de bureaux

PEA/CTO

PEA Fortuneo (05/20)

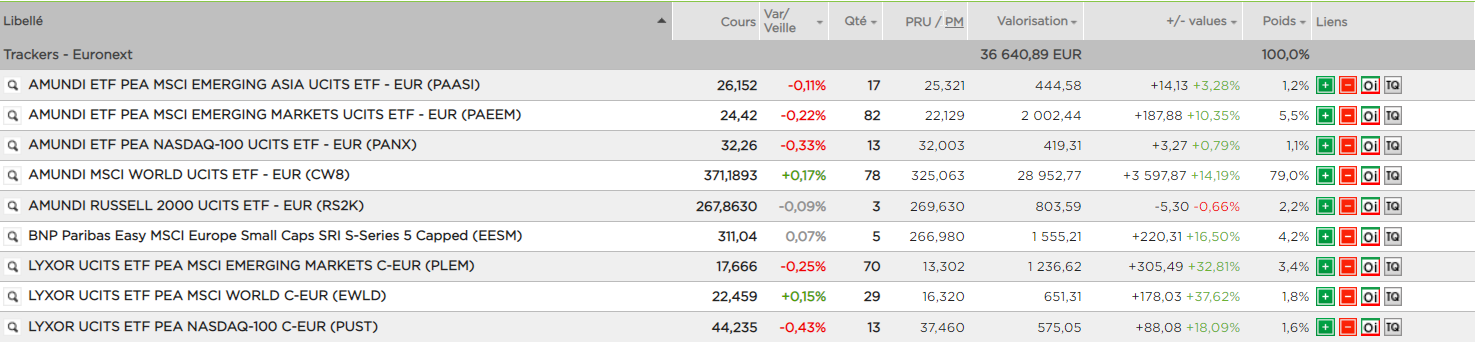

Montant investi : 32110 (+2950)

Valorisation : 36665.24 ( +143.94€ ce mois +14.19% total)

Commentaires

- Achat de 31 PAEEM à 24,385

- Achat de 6 CW8 à 370,489

Le mois dernier j’attendais presque ma première baisse mensuelle avec impatience, et en début de mois elle semblait bien se concrétiser avec un beau -1000 puis finalement le rebond est arrivé et le mois finit… dans le vert ?

On poursuit donc avec un 13è mois de hausse consécutive, ce mois-ci achat de CW8 et renforcement Emerging Markets

PEA-PME

Montant investi : 1350

Valorisation : 1392.14 (+3.69% ce mois +3.15% depuis ouverture)

Ça monte (oui je n’ai pas plus pertinent)

CTO

/

Autres

/

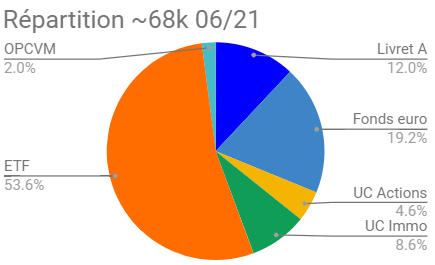

TOTAL

Investi : 63110 (+2950)

Valorisation : 68364.93 (+5254.93) (+198.61€ ce mois +8.33% total)

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A

L’objectif serait d’atteindre un seuil permettant de ne plus dépendre des revenus du travail salarié, je le poserais à la louche à 30000€ pour l’instant

3163.21€ (10.54% de l’objectif)

Commentaires généraux

Le portfolio suit son cours, tiré par mon effort d’épargne mais également un rendement positif chaque mois depuis sa création, peut-être que Juin sera la bonne pour une baisse !

![]() Hors ligne

Hors ligne

#24 05/07/2021 17h54

Point numéro 10 - 05 Juillet

Liquidités

Livret A

7850€ (-350)

Je suis devenu client Boursorama au cas où (j’y reviendra peut être ultérieurement, mais pour ceux qui suivent le forum et la banque on peut deviner la raison je pense), du coup j’en ai profité pour encaisser 80€ avec un versement initial à 300€.

J’ai préféré aller chercher ce montant dans mon Livret A plutôt que dans ma capacité d’épargne.

Assurance vie (3)

1 - Linxea Avenir (04/19)

Montant investi : 5500

Valorisation : 6252.96 (+0.84% ce mois /+13.69% depuis ouverture)

Commentaires

/

2 - Assurancevie.com Aviva Vie (06/19)

Montant investi : 5500

Valorisation : 5581.48 (+1.48% depuis ouverture)

Commentaires

/

3 - Linxea Spirit (12/19)

Montant investi : 10450

Valorisation : 10324.68 (-0.00% ce mois -1.20% depuis ouverture)

Commentaires

/

PEA/CTO

PEA Fortuneo (05/20)

Montant investi : 35000 (+2890)

Valorisation : 41193.56 (+1638.32€ ce mois +17.70% total)

Commentaires

- Achat de 15 PANX à 35,753

- Achat de 6 CW8 à 388,438

Quel mois bullish encore, un peu de Nasdaq-100 dans les renforcements en plus du World cette fois.

Ma ligne Lyxor MSCI world est sans doute plus représentative du TRI/Rendement réel obtenu via PEA depuis l’ouverture de ce dernier

PEA-PME

Montant investi : 1350

Valorisation : 1407.82 (+1.13% ce mois +4.28% depuis ouverture)

/

CTO

/

Autres

/

TOTAL

Investi : 65650 (+2540)

Valorisation : 72610.5 (+6960.5) (+1705.57€ ce mois +10.60% total)

Rendement annuel moyen estimé

Brut de cotisations, net de frais, calculé sur la base 1.8% pour les fonds euro, 4% pour les Unités de compte, 6% pour les ETF, 0.5% pour le Livret A