Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous la SCPI Remake Live à un proche ?

| Oui, complètement (avis positif) | 46% - 12 | |||||

| Oui, avec des réserves (avis assez positif) | 7% - 2 | |||||

| Je ne sais pas (avis neutre) | 19% - 5 | |||||

| Non, probablement pas (avis assez négatif) | 11% - 3 | |||||

| Non, certainement pas (avis négatif) | 15% - 4 | |||||

| Nombre de recommandations : 26 Recommandation moyenne : 2,6/4 |

||||||

1 #1 12/06/2022 23h49

1 #1 12/06/2022 23h49

- Cassandre

- Membre (2022)

- Réputation : 13

Un proche m’a parlé de Remake Live, une SCPI très jeune (crée en 2022), en mettant en avant le fait qu’il n’y avait pas de droit d’entrée et que l’objectif de rendement était de 5.9%.

Pas très spécialiste des SCPI, j’ai exploré leur site pour me faire une idée.

Je vous livre ce que j’ai trouvé pour avoir votre avis.

D’abord, leur site est très dans l’air du temps, avec de belles photos de gens jeunes et souriants, en vélo ou smartphone à la main, on pourrait être sur le site d’une marque de vêtements…

Texte bourré de mots à la mode, monde de demain, ESG, circuits courts, recréer du lien… mais au fond très creux, on ne comprend pas très bien ce qu’ils proposent concrètement, les particularités des biens immobiliers qu’ils proposent d’acquérir.

La lecture de la Note d’information disponible sur leur site est nettement plus informative :

- La politique d’investissement me semble risquée : "Contribuer, le plus en amont possible, au développement ou au redéveloppement des territoires en transition et des quartiers périphériques en investissant très majoritairement dans toute forme d’immobilier d’entreprise, en visant des rendements locatifs potentiels supérieurs du fait d’une prise de risque plus importante […]".

- L’objectif de rendement de 5.9% ne me parait pas très élevé compte tenu de ce risque, les investissement immpobiliers en commercial dans les "territoires en transition" demandent en général un rendement supérieur à cela.

- La Commission de Gestion est de 18% TTC (!)

- Pas de Commission de souscription de parts, mais il est précisé que "La Société de Gestion" pourra rétrocéder une partie de la commission de gestion qu’elle aura perçue de a SCPI aux distributeurs […]", donc en fait pas de commission de souscription, mais commission de gestion gonflée et en partie rétrocédée aux commercialisateurs…

A cette commission de Gestion pourtant bien grasse il faut rajouter :

- La Commission d’acquisition sur les achats ET sur les ventes d’immeubles qui est de 5% TTC

- La Commission de suivi des travaux qui est de 5% TTC également

- Les frais de la gestion locative et technique effective des biens immobiliers, payée directement par la SCPI (montant non indiqué)

- Une commission de retrait de 5% TTC si vente dans les 5 ans suivant l’acquisition

Je trouve ça très cher payé, mais je n’ai pas de culture SCPI développée, donc je ne sais pas si le niveau de frais de cette SCPI est nettement plus élevée que les autres, ou golbalement dans la moyenne…

Dans les autres points qui m’interpellent, mais là encore je ne sais pas si c’est du classique :

- Les associés "fondateurs" ont payé 150€ + 30€ de prime d’émission (pour les premiers 20M€), les souscripteurs lambda que nous sommes devront payer 150€ + 50€ de prime d’émission.

Bref ça me semble chargé en frais, risqué en termes de choix de lieux d’investissement, et avec un rendement prévu qui ne semble pas si élevé au regard de ce risque.

Qu’en pensez vous ?

Mots-clés : immobilier commercial, remake live, scpi

![]() Hors ligne

Hors ligne

#2 13/06/2022 10h18

- loicd

- Membre (2021)

- Réputation : 16

C’est la 3ème scpi du genre (sans commission de souscription). Et effectivement elle est plus grasse.

Cela dit :

18% ttc de commissions de gestion sur les loyers est beaucoup moins impactant qu’une commission de souscription à 10%.

En faisant un calcul rapide, sur un rendement à 5,5% et avec un peu de levier, ça fait entre 0,9 et 1% de frais de gestion sur l’AUM.. pas si cher.

La contrepartie est double :

- pas de frais de souscription au niveau de la scpi implique plus d’argent mis au travail par le gérant (normal, ils ne prennent pas les 10% à l’entrée)

- niveau client et une fois les 5 ans de détention passés, il peut récupérer sur valeur d’achat (hors modification du prix de part/retrait)

Pour la rem du cgp, c’est une donnée intéressante. Au final ça ne me choque pas c’est le cas de tous les opcvm d’avoir ce genre de rétro. En revanche, surpris que ce ne soit pas sur de l’encours ça veut dire que les cgp peuvent être impactés par une baisse de rendement future ?

5,9% c’est pas si mal ! on est plutôt entre deux phases aujourd’hui en ayant des taux bas qui bougent et une inflation qui monte.

Les prix vont mettre quelques mois/années avant d’évoluer car il y a de l’inertie.

Pour les parts fondateurs, il fallait bien trouver quelque chose. Généralement sur une scpi avec des frais de souscription, il y a une décote sur les frais de souscription ; là ils ont joué sur la prime d’émission ce qui aura un impact direct néfatif sur la valeur de réalisation.

Mais je suppose que la collecte va combler cet effet.

![]() Hors ligne

Hors ligne

#3 13/06/2022 17h38

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

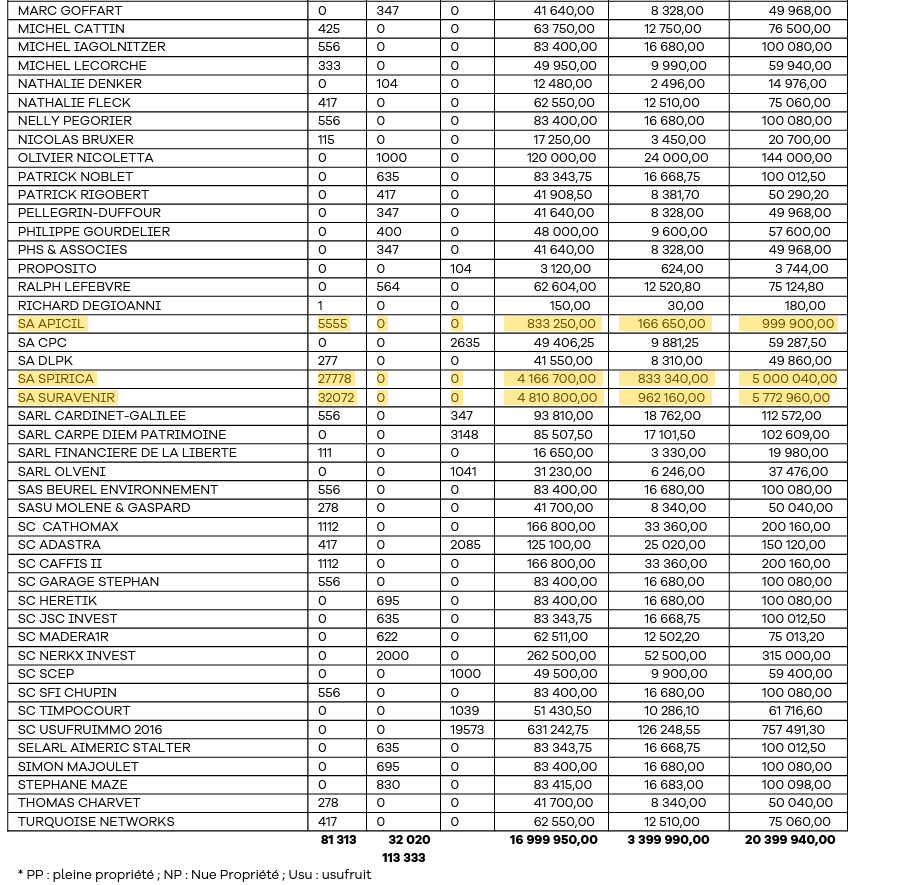

Il y a un joli tableau de pierrepapier.fr sur les SCPI sans commission de souscription :

On voit qu’elle est plus chère que NEO, pour Iroko Zen il y a la commission sur les plus-values dont l’impact est difficile à évaluer.

J’ai eu la même impression que vous concernant l’aspect marketing… Pour préciser le chiffre de 5,9% est celui du TRI cible à 10 ans . Sur cet horizon on pourrait sortir n’importe quel chiffre sincèrement. Autres points que j’ai noté :

- 5 à 10% des fonds collectés dédiés au logement social, "sans logique de performance"

- nouvelle SCPI et société de gestion, donc pas d’historique

- 1ère SCPI sans commission de souscription à être accessible en assurance-vie. Il me semble aussi que c’est la 1ère SCPI à être accessible en AV dès son lancement. Pourtant compte tenu du succès commercial des SCI je pensais que les assureurs allaient se détourner des SCPI (plus contraignantes à gérer).

Cela dit :

18% ttc de commissions de gestion sur les loyers est beaucoup moins impactant qu’une commission de souscription à 10%.

Effectivement l’assiette sur laquelle s’appuie ces frais de gestion n’a rien à voir. Précision : certes il n’y a pas de commission de souscription mais la commission d’acquisition s’applique également sur les "premières" acquisitions, ce qui n’est quasiment jamais le cas sur les SCPI avec commission de souscription. C’est un des mécanismes clé qui permet de supprimer la commission de souscription.

![]() Hors ligne

Hors ligne

1 #4 14/06/2022 08h24

1 #4 14/06/2022 08h24

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

loicd, le 13/06/2022 a écrit :

- pas de frais de souscription au niveau de la scpi implique plus d’argent mis au travail par le gérant (normal, ils ne prennent pas les 10% à l’entrée)

Non car :

Cassandre, le 12/06/2022 a écrit :

Commission d’acquisition sur les achats ET sur les ventes d’immeubles qui est de 5% TTC

Donc déjà il y a 5% qui disparaissent à chaque investissement. Il vous reprennent ensuite 5% à chaque vente. La valeur de réalisation de cette SCPI sera finalement impactée de la manière que si elle avait des frais de souscription, de manière indirecte.

C’est surtout un bel argument marketing pour dire "sans frais de souscription" alors qu’en fait il y a largement leur équivalent, en plus de la commission de gestion particulièrement élevée.

Dommage de les SCPI servent de laboratoire d’idées à des gérants semblant intéressés par une rémunération potentiellement très attrayante. Il faudra confirmer avec le résultat servi aux associés.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#5 14/06/2022 11h09

- loicd

- Membre (2021)

- Réputation : 16

A mon tour de ne pas être d’accord avec vous Surin ![]() (poliment bien sûr, je suis ravi d’échanger avec un sachant)

(poliment bien sûr, je suis ravi d’échanger avec un sachant)

Non, ça n’est pas pareil 10% de frais de souscription vs 5% de commission d’acquisition / 5% de commissions de cession :

Si investissement de 1000€ par un client :

=> SCPI avec 10 % de frais de souscription = 900€ pour la scpi

=> SCPI sans frais de souscription = 1000€ techniquement pour la scpi

Je simplifie grandement le calcul (sans la valeur HD / 0 levier) = Si la SCPI achète avec 100% de sa collecte un immeuble admettons avec 5% de rendement :

=> SCPI avec 10 % de frais de souscription : 900€ x 5% = 45€ de CA

=> SCPI sans frais de souscription = 1000 - 5% à l’aquiz = 950€ x 5% = 47,5€ de CA

Les frais de cession sont pris à la cession donc pas d’incidence sur le CA. Même si comme vous je trouve ça hyper cher et effectivement ça aura un impact sur la VR !

Autre avantage que celui de l’investissement de la SCPI, c’est que le client si tout se passe bien récupérera en cas de retrait et sans modification du prix de part :

=> SCPI avec 10 % de frais de souscription : 900€

=> SCPI sans frais de souscription = 1000€

![]() Hors ligne

Hors ligne

1 #6 14/06/2022 15h52

1 #6 14/06/2022 15h52

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

Comme Surin je regrette ce tour de passe-passe qui permet d’afficher "0 frais d’entrée" (étonnant que l’AMF tolère cela compte tenu de leurs remarques sur Corum). Par contre 5% c’est moins que 10 et l’assiette étant énorme la différence l’est aussi. La commission de cession est effectivement plus élevée que la moyenne mais a généralement un faible impact sur les frais totaux car le % de biens vendus chaque année est faible (cf rapports annuels). Bien sûr la SDG pourrait être tentée de faire davantage tourner son portefeuille (dans les limites du statut SCPI).

Au final les frais payés 1 seule fois sont plus faibles, les frais récurrents plus élevés, il existe donc une durée de détention à partir de laquelle ces SCPI seront plus chères. En faisant des calculs de coin de table et en regardant les DICI, j’estime cette durée aux alentours de 10 ans.

Autre avantage que celui de l’investissement de la SCPI, c’est que le client si tout se passe bien récupérera en cas de retrait et sans modification du prix de part :

=> SCPI avec 10 % de frais de souscription : 900€

=> SCPI sans frais de souscription = 1000€

Oui 5% prélevés sous forme de commission de souscription ou de commission d’acquisition n’a pas le même impact pour l’investisseur, pourtant l’impact sur la valeur de réalisation est identique. Dans le cas de la commission d’acquisition, les frais facturés sont indolores sur la valeur de retrait et la décote n’apparaîtra qu’en cas de remboursement au prix de réalisation (blocage, liquidation). Au passage c’est un peu la même chose pour les "frais de notaire", ils ne diminuent pas la valeur de retrait (valable sur toutes les scpi). Magique !

Dernière modification par NicolasV (14/06/2022 16h20)

![]() Hors ligne

Hors ligne

#7 14/06/2022 16h01

- loicd

- Membre (2021)

- Réputation : 16

Mille fois d’accord avec vous que ce modèle va bien quand tout va bien… mais au final ça ne change rien par rapport aux SCPI qui prélèvent 10% de frais de souscription dont la valeur de réalisation est également impactée !

Sinon on remet effectivement en cause le modèle même des scpi (ce qui ne serait pas idiot) et on ne parle plus qu’en actif net.

Pour l’acceptation de l’AMF, je n’ai que tendance à penser qu’au final ce jeu comptable est en faveur de l’associé (si tout va bien encore une fois) car contrairement à une scpi avec 10% de frais, son prix d’achat = son prix de retrait.

![]() Hors ligne

Hors ligne

#8 14/06/2022 16h12

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

Je serais curieux de savoir comment cela se passe pour les OPCI et SCI, si eux aussi ils peuvent faire disparaître l’impact des "frais de notaire" sur la valeur du fonds. Car il faut avouer que pour un gérant c’est bien pratique en phase de lancement.

Pour l’AMF je parlais de l’appellation "sans frais d’entrée". A mon avis le terme juste est "sans commission de souscription". Cela semble un détail mais ils ont été très tatillons sur Corum. Mais dans l’absolu c’est vrai qu’il serait plus transparent d’afficher 5% de commission de souscription (vs commission d’acquisition), car là c’est limite trompeur.

![]() Hors ligne

Hors ligne

#9 14/06/2022 16h30

- loicd

- Membre (2021)

- Réputation : 16

Les frais de notaires ne disparaissent pas, c’est bien la valeur HD.

Pour une SCPI classique :

1000€ - 10% de frais = 900€ - 60€ (à la grosse) = 840€ valeur HD

Pour une scpi sans frais de souscription :

1000€ - 0€ = 1000€ - 5% d’acquiz = 950€ - 65€ (à la grosse) = 885€ valeur HD

Pourquoi parler de commission de souscription puisque ce sont des frais supportés par la SCPI et pas par l’associé ?

A noter que les commissions d’acquisition et de cession ne sont pas le propre des scpi sans commissions de souscription, il suffit de lire la documentation légale des scpi. Toutes n’en prennent pas mais quelques-unes.

Le sujet est complexe quoiqu’il arrive !

Dernière modification par loicd (14/06/2022 17h31)

![]() Hors ligne

Hors ligne

1 #10 14/06/2022 19h32

1 #10 14/06/2022 19h32

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

Je crois que nous sommes d’accord ![]() Le terme "disparaître" est source de confusion. Enfin bon tout ça pour dire que je pense qu’on devrait vendre ses parts de SCPI au prix de réalisation, c’est à dire valeur hors frais et droits. Comme c’est j’imagine déjà le cas pour les SCI & OPCI.

Le terme "disparaître" est source de confusion. Enfin bon tout ça pour dire que je pense qu’on devrait vendre ses parts de SCPI au prix de réalisation, c’est à dire valeur hors frais et droits. Comme c’est j’imagine déjà le cas pour les SCI & OPCI.

loicd a écrit :

Pourquoi parler de commission de souscription puisque ce sont des frais supportés par la SCPI et pas par l’associé ?

Je ne souhaiterais pas juste changer le nom mais en quelque sorte interdire les commissions sur les acquisitions consécutives à de nouvelles souscriptions, dans un but de transparence sur les frais et de comparabilité entre les SCPI (important pour une concurrence saine). Je suis sûr qu’en l’état, les souscripteurs passent complètement à côté de la commission sur les acquisitions, qui va pourtant représenter un poste très significatif de frais sur ces SCPI.

A noter que les commissions d’acquisition et de cession ne sont pas le propre des scpi sans commissions de souscription, il suffit de lire la documentation légale des scpi. Toutes n’en prennent pas mais quelques-unes.

Avez-vous des exemples ? Cela semble plutôt l’exception. J’ai vu que Pierval santé prévoyait une telle commission mais uniquement si la transaction se fait sans agence, c’est sans doute neutre au final.

Dernière modification par NicolasV (14/06/2022 20h04)

![]() Hors ligne

Hors ligne

#11 15/06/2022 09h27

- loicd

- Membre (2021)

- Réputation : 16

Oui, quelques exemples de SCPI qui prennent en plus d’une commission de souscription des commissions d’acquisition (liste non exhaustive) :

- Alderan - activimmo: 1%

- Consultim - optimale : 1,5%

- Altixia Commerces : 1%

- Kyaneos Pierre : 3% !

- Eurovalys : 1,44%

- ..

NicolasV a écrit :

J’ai vu que Pierval santé prévoyait une telle commission mais uniquement si la transaction se fait sans agence, c’est sans doute neutre au final.

Je pense plutôt concernant ce fees que vous avez vu, qu’Euryale se donne la possibilité de prendre des frais de brockrage à leur compte si ils achètent en off market (histoire que ce ne soit pas un trop bon coup pour les clients sans qu’ils s’en mettent dans la poche).

C’est encore autre chose que les commissions d’acquisition.

![]() Hors ligne

Hors ligne

#12 15/06/2022 11h41

- cedREIM

- Membre (2011)

Top 5 SCPI/OPCI - Réputation : 136

Le sujet est intéressant.

Les commissions d’acquisition ont exactement le même effet que les commissions de souscription : moins de cash pour la SCPI pour investir et en pratique une Sdg qui facture la SCPI, donc in fine un transfert de cash du compte de la SCPI (les associés) vers la SdG.

La différence majeure est qu’en cas de commission d’acquisition c’est l’ensemble du fond qui supporte les frais (donc les associés collectivement).

c’est problématique à mon sens pour 2 raisons :

1- ces frais ne sont plus individualisés, ils ne disparaissent donc pas (si on raisonne a % identiques, dans les exemples plus hauts on discute de 10% vs 5% forcément il y une différence) et je trouve pas de rationnel (hors argument marketing) pour faire peser ces frais de manière collective. Les intérêts, horizon de placement etc… de chacun reste propre à chacun. Je préfère maitriser mon timing que d’être impacté par le timing des autres.

2- cela induit potentiellement un gros problème de liquidité. quid si dans une situation théorique dans 5-6-7-8 ans la moitié des investisseurs se retirent ? On les fais sortit à 200 alors que la SCPI n’a plus que 190 dans les caisses. Si le volume des retraits reste marginal, ça va, cela reste noyé dans le reste. Si le volume des retrait est au contraire bien plus important, ce sont les associés qui restent qui sont les dindons de la farce. Ce mécanisme inciterait donc potentiellement les investisseurs avisés à quitter le navire dès que le moindre sujet de liquidité, et/ou de retrait important menace. Une belle incitation à une sorte de "bank run".

Personnellement je ne vois donc pas ce que l’associé y gagne ? (hormis le fait que ces frais soient de 5% vs 8-12% en moyenne - fourchette large)

Parrain Fortuneo : 13042518

![]() Hors ligne

Hors ligne

1 #13 15/06/2022 15h14

1 #13 15/06/2022 15h14

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

Je viens de jeter un coup d’oeil :

- Activimmo : la commission ne s’applique qu’en cas de réemploi

- Consultim Optimale : idem

- Altixia Commerces : idem

- Kyaneos Pierre : pas de clause de réemploi mais la société n’a rien perçu en 2021, idem en 2020. Bizarrement il n’est pas précisé que c’est à titre dérogatoire.

- Eurovalys : effectivement la société a perçu une commission sur les nouvelles acquisitions (alors que la commission de souscription est déjà dodue).

Cela semble donc rester très rare.

cedREIM :

Par rapport à votre 2) comme je le disais, on retrouve déjà ce décalage entre valeur de retrait et de réalisation sur les SCPI "classiques" en raison des frais d’acquisition. Pour éviter que les associés restants se fassent flouer, la plupart des SDG prévoient qu’en cas de blocage le remboursement se fera au prix de réalisation. C’est à dire 6% plus bas par exemple pour Immorente. En théorie cet écart devrait être plus grand pour ces nouvelles SCPI.

Personnellement je ne vois donc pas ce que l’associé y gagne ? (hormis le fait que ces frais soient de 5% vs 8-12% en moyenne - fourchette large)

Si la collecte est positive l’associé peut revendre au prix de souscription, et donc en quelque sorte se faire rembourser la commission d’acquisition par l’acheteur.

Mais comme vous je pense que c’est surtout un choix marketing : les distributeurs peuvent ainsi afficher abusivement "0 frais d’entrée" et en plus c’est un élément différenciant (pas facile de se distinguer parmi la centaine de scpi).

Le seul inconvénient que je vois pour la SDG c’est qu’avec une commission de souscription (vs acquisition) elle peut facturer en quelque sorte plusieurs fois la même acquisition. Si je prends l’exemple de Primopierre en 2021, il y a eu ~395M€ de collecte brute, 65M€ de retraits, 330M€ de collecte nette. Ils ont facturés 42M€ de commission soit 7M€ de plus que si seule la collecte nette avait pu être facturée. C’est quand même assez significatif.

![]() Hors ligne

Hors ligne

#14 15/06/2022 16h02

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

cedREIM a écrit :

2- cela induit potentiellement un gros problème de liquidité. quid si dans une situation théorique dans 5-6-7-8 ans la moitié des investisseurs se retirent ? On les fais sortit à 200 alors que la SCPI n’a plus que 190 dans les caisses. Si le volume des retraits reste marginal, ça va, cela reste noyé dans le reste. Si le volume des retrait est au contraire bien plus important, ce sont les associés qui restent qui sont les dindons de la farce. Ce mécanisme inciterait donc potentiellement les investisseurs avisés à quitter le navire dès que le moindre sujet de liquidité, et/ou de retrait important menace. Une belle incitation à une sorte de "bank run".

Il me semble que dans une telle situation, la majeure partie des investisseurs qui souhaiteraient se retirer ne le pourraient pas, car le marché secondaire serait simplement bloqué. (C’est d’ailleurs arrivé à un certain nombre de SCPI).

Une associé qui souhaite vendre ses parts ne le peut que s’il y a quelqu’un disposé à les acheter.

Au niveau des SCPI, il est aussi prévu la possibilité d’instaurer un fond de remboursement (la SCPI met du cash de côté, afin de racheter des parts, pour les annuler), que l’AG peut décider de créer et d’alimenter (pour un montant défini), mais en général le prix des parts rachetées ainsi est inférieur au prix de retrait (le prix de cession "normal") des parts, et le nombre de parts pouvant être rachetées par le fond de remboursement est limité (par le monta que l’AG a décidé d’allouer).

Note: Tout ce qui précède concerne les SCPI à capital variable, c’est à dire la quasi-totalité de la capitalisation du marché des SCPI.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#16 15/06/2022 22h58

- cedREIM

- Membre (2011)

Top 5 SCPI/OPCI - Réputation : 136

Effectivement GoodbyLenine, vos rappels sont utiles et il faut bien évidement voir les choses de manière dynamique. J’ai "un peu" grossis le trait, pour bien faire comprendre le paradoxe que j’y ai finalement trouvé. Même sur un % plus petit, et je dirais par principe, chaque retrait (après la période de pénalités) produit cet effet.

Sur le fond tout n’est pas à jeter non plus dans ce type de structure de frais. Cela peut même être très intéressant et j’y trouve du sens dans des stratégies moins long terme ou à l’horizon plus incertain.

Parrain Fortuneo : 13042518

![]() Hors ligne

Hors ligne

2 #17 25/06/2022 12h15

2 #17 25/06/2022 12h15

- Mokulua

- Membre (2019)

- Réputation : 4

Bonjour à tous,

Face aux échanges sur ces SCPI relatifs aux frais et à la perf, j’ai modélisé la structure de frais et de performance de SCPI avec commission de souscription, et une autre sans commission de souscription.

En vert, les paramètres clé. Et en noir encadré, les principaux.

Commentaires appréciés !

Imgur: The magic of the Internet

![]() Hors ligne

Hors ligne

#18 27/06/2022 10h42

- loicd

- Membre (2021)

- Réputation : 16

Les chiffres parlent d’eux-mêmes ! L’absence de frais de souscription a clairement un impact !

Déjà au niveau de l’assiette d’investissement et aussi à la sortie des actifs.

Quant à dire que la commission de cession des actifs ponctionnera ce bénéfice je n’y crois pas. Une SCPI n’a pas vocation a être ultra dynamique et cherche du rendement long.

![]() Hors ligne

Hors ligne

#19 28/06/2022 10h50

- albanp

- Membre (2017)

- Réputation : 36

@Mokulua c’est dommage de ne comparer que sur 1 an !

Déjà l’investissement en SCPI se fait en général sur une durée plus longue.

Mais surtout vous comparez l’impact de frais initiaux (les frais de souscription) contre frais récurrents (frais de gestion), donc il faut un minimum de récurrence avant de tirer une conclusion.

Intuitivement j’imagine qu’il doit y avoir une durée après laquelle les frais récurrents finissent par dépasser les frais initiaux.

![]() Hors ligne

Hors ligne

#20 28/06/2022 11h36

- loicd

- Membre (2021)

- Réputation : 16

Oui mais non.

Déjà il n’est pas rare de voir des spci qui prennent davantage de frais de gestion sur les loyers alors qu’ils ont des frais de souscription de 10%. De mémoire la moyenne calculée par l’IEIF s’établit à 10,80%.

Certes vs 15% de frais de gestion, on imagine un effet ciseau mais c’est sans compter le retrait des parts qui vient mécaniquement regonfler le tri d’une scpi sans frais de souscription puisque valeur d’achat = valeur de retrait vs valeur de retrait = valeur d’achat - 10%.

Donc si on prend tout en compte, j’ai la forte intuition que l’effet ciseau est lointain et puisque les intuitions ne suffisent pas, je vais les calculer et les proposer ici pour les challenger !

![]() Hors ligne

Hors ligne

#21 22/07/2022 10h04

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

1ére distribution de dividendes pour cette SCPI. Je suis circonspect sur sa présence en Assurance vie. Outre les frais de gestions de l’AV plus l’Impôt étranger prélevé à la source non déductible en AV ce n’est pas intéressant. Je vais investir en direct.

T2

![]() Hors ligne

Hors ligne

#22 31/07/2022 13h02

- Hewson

- Membre (2022)

- Réputation : 0

Je ne comprends pas bien le montant du dividende pour T2 indiqué en page 7 du Bulletin Trimestriel : 6,48€ par part, soit un rendement de 13% ?! Est-ce une erreur ?

Parrainages : Corum (me contacter), Fortuneo (12468077), Bourse Direct (2019561223), Yomoni (DAVID168), Louve Invest, Linxea

![]() Hors ligne

Hors ligne

#23 31/07/2022 16h37

- Fanscpi

- Membre (2022)

Top 50 SCPI/OPCI - Réputation : 42

Il s’agit d’un montant exceptionnel, car c’est la première distribution de la SCPI Remake Live.

Le rendement 2022 estimé est de 6%.

A noter que cette jeune SCPI est déjà commercialisée dans l’assurance vie et dans des produits d’épargne retraite.

![]() Hors ligne

Hors ligne

#25 11/08/2022 21h38

- loicd

- Membre (2021)

- Réputation : 16

Bonjour,

Et ? Je ne suis pas certain de comprendre la cause à effet que vous jugez négative…

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “remake live : votre avis sur cette scpi (remake am)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 10 | 5 707 | 03/11/2024 08h52 par Fanscpi | |

| 95 | 31 281 | 05/04/2024 17h14 par Greyna | |

| 23 | 9 657 | 24/04/2024 10h00 par globtrot | |

| 21 | 6 961 | 10/02/2024 11h49 par Canyonneur75 | |

| 19 | 5 628 | 31/10/2024 12h40 par Surin | |

| 17 | 3 447 | 05/08/2024 17h27 par Fanscpi | |

| 1 877 | 480 170 | 10/11/2024 12h29 par Luce |