Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#151 22/06/2022 16h35

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

Jaylis a écrit :

Ca coute cher de shorter les bonds du gouvernement Japonnais ?

gravel a écrit :

Aucune idée sûrement pas si simple mais vous pouvez vous mettre en négatif JPY sur IB et le coût de la marge est de 1.5% .

Et en complément, shorter une banque centrale, même si elle pratique peut-être une politique monétaire stupide qui échouera à terme, est dangereux. Elle a par définition les poches plus profondes que nous ![]() … et tiendra avec certitude plus longtemps que nous.

… et tiendra avec certitude plus longtemps que nous.

Quelqu’un qui aurait shorté les marchés actions en juin 2020 (en analysant que la dynamique de hausse n’était liée qu’à l’afflux de liquidité des banques centrales) aurait dû attendre et tenir 2 ans pour enfin avoir "raison" (et encore puisque les marchés sont plus hauts qu’avant la crise sanitaire). Et il aurait très certainement sauté dans l’intervalle.

Mon souci d’investisseur est plus d’éviter les conséquences négatives éventuelles de certains choix de politique monétaire (d’où mes interventions sur cette file) que d’en tirer un profit en prenant ce type de risque démesuré.

Le conseil ci-dessous s’applique aussi à la BOJ !

![]() Hors ligne

Hors ligne

#152 28/06/2022 08h23

- Alpins

- Membre (2013)

Top 20 Vivre rentier

Top 20 Finance/Économie - Réputation : 178

Investir a écrit :

La BCE pourrait retirer des liquidités pour compenser des achats d’obligations […] Mais cela la place dans une situation paradoxale puisqu’elle devra orchestrer une hausse générale du coût du crédit tout en veillant à limiter son impact sur les taux auxquels se financeront les pays membres les plus en difficulté. […] Cela permettrait à la BCE de "stériliser" les achats d’obligations du nouveau dispositif en recourant à une méthode dite d’"absorption de liquidités"

Source

J’ai beau relire, je n’y comprends rien! Si quelqu’un pouvait éclairer ma lanterne: mécanisme(s) mis en place, conséquences concrètes à court et moyen terme sur les taux d’intérêt, l’inflation, les dettes publiques, la stabilité de la zone euro, etc

![]() Hors ligne

Hors ligne

1 #153 28/06/2022 08h38

1 #153 28/06/2022 08h38

- Phil974

- Membre (2016)

- Réputation : 37

C’est fort simple :

Investir a écrit :

La BCE pourrait retirer des liquidités pour compenser des achats d’obligations […] Mais cela la place dans une situation paradoxale puisqu’elle devra orchestrer une hausse générale du coût du crédit tout en veillant à limiter son impact sur les taux auxquels se financeront les pays membres les plus en difficulté. […] Cela permettrait à la BCE de "stériliser" les achats d’obligations du nouveau dispositif en recourant à une méthode dite d’"absorption de liquidités"

Traduction :

La BCE pourrait injecter des liquidités pour retirer des liquidités et compenser des achats d’obligations […] Mais cela la place dans une situation paradoxale puisqu’elle devra orchestrer une hausse générale du coût du crédit tout en veillant ne pas orchestrer une hausse du coût du crédit pour les pays membres les plus en difficulté. […] Cela permettrait à la BCE de faire tout et son contraire en même temps."

"Si vous comprenez ce que j’ai voulu dire c’est que je me suis mal exprimé" A.Greenspan.

![]() Hors ligne

Hors ligne

1 #154 28/06/2022 08h48

1 #154 28/06/2022 08h48

Concerto, le 22/06/2022 a écrit :

Et en complément, shorter une banque centrale, même si elle pratique peut-être une politique monétaire stupide qui échouera à terme, est dangereux. Elle a par définition les poches plus profondes que nous

… et tiendra avec certitude plus longtemps que nous.

Et pourtant, ils sont nombreux à tenter le coup ! Mais, comme vous le soulignez, ça se termine mal en général.

Code parrainage assurancevie.com : SYPO40294

![]() Hors ligne

Hors ligne

2 #155 28/06/2022 10h38

2 #155 28/06/2022 10h38

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

Alpins a écrit :

Investir a écrit :

La BCE pourrait retirer des liquidités pour compenser des achats d’obligations […] Mais cela la place dans une situation paradoxale puisqu’elle devra orchestrer une hausse générale du coût du crédit tout en veillant à limiter son impact sur les taux auxquels se financeront les pays membres les plus en difficulté. […] Cela permettrait à la BCE de "stériliser" les achats d’obligations du nouveau dispositif en recourant à une méthode dite d’"absorption de liquidités"

Source

J’ai beau relire, je n’y comprends rien!

Je tente sans filet une ébauche d’explication…

Le bilan de la BCE de 8500 MEUR (ici) est aujourd’hui composé essentiellement de :

- Lending to euro area credit institutions related to monetary policy operations denominated in euro (opérations TLTRO avec les banques notamment) : 2200 MEUR

- Securities of euro area residents denominated in euro (programmes d’achats d’obligations APP et PEPP principalement) : 4900 MEUR

Ce sont les deux postes qui ont le plus progressé depuis les différentes crises post 2008 et qui sont de loin les plus importants désormais au bilan de la BCE.

Si la BCE ne veut pas que son bilan augmente pour rester cohérente avec sa décision d’arrêter le QE, elle n’a me semble-t-il que deux choix (et qu’elle aurait choisi l’option 2) :

1. Au sein de la poche securities, continuer à acheter des obligations grecques, italiennes, etc. et vendre en contrepartie des obligations allemandes, autrichiennes, etc. Je n’ai pas d’avis technique sur cette alternative mais politiquement je demande à voir (*).

2. Arbitrer entre la poche securities et lending c’est à dire diminuer les prêts consentis au secteur bancaire, donc pas ou peu de renouvellement du TLTRO par exemple (**). Je ne connais pas assez l’état du secteur bancaire pour savoir s’il est très dépendant ou non de ces refinancements (mais on peut penser que les banques vont se financer plus cher ce qui se répercutera sur le coût du crédit). Je n’ai pas compris le mécanisme décrit dans l’article à partir du taux de dépôt bonifié.

Concernant les impacts de ce montage en termes de dette, inflation et autres, je serai bien incapable de répondre. Mais est-ce que la BCE le sait elle-même ![]() ? Après de manière générale (et peut-être superficielle), comme mes quelques contributions sur cette file l’illustrent, je suis plutôt pessimiste sur ce genre de montage qui me semblent chercher à défier les lois de la gravité économique et à plus long terme sur la destinée de l’euro.

? Après de manière générale (et peut-être superficielle), comme mes quelques contributions sur cette file l’illustrent, je suis plutôt pessimiste sur ce genre de montage qui me semblent chercher à défier les lois de la gravité économique et à plus long terme sur la destinée de l’euro.

(*) Comme c’est d’ailleurs suggéré dans l’article sous couvert de "praticité" ?

Investir a écrit :

La solution envisagée pour en siphonner une partie serait plus pratique que la vente d’obligations de pays bénéficiant de taux d’emprunt faibles, comme l’Allemagne, qui se solderait par des pertes pour les banques centrales nationales concernées.

(**) C’est d’ailleurs ce que je comprends de ce paragraphe, qui me semble clair :

Investir a écrit :

La Banque centrale européenne (BCE) va probablement retirer des liquidités du système bancaire pour compenser l’impact d’éventuels achats d’obligations

Dernière modification par Concerto (28/06/2022 11h26)

![]() Hors ligne

Hors ligne

1 #156 28/06/2022 15h21

1 #156 28/06/2022 15h21

Grosso modo, vu de ma fenêtre, la BCE veut :

1- continuer d’acheter de la dette des pays où les taux s’écartent trop de celui de l’Allemagne (Grèce, Italie) pour stabiliser les spreads devenant trop importants

2- augmenter le taux de refinancement (hausse du coût du crédit donc moins de liquidités)

3- augmenter le taux de rémunération des dépôts (incitation pour les banques commerciales à davantage déposer leur excédents à la BCE plutôt que de prêter = moins de liquidités)

Le challenge étant de bien calibrer les achats et augmentations de taux refi/facilité de dépôt pour que cela se compense comme ils le souhaitent…

Leurs objectifs étant d’augmenter les taux pour freiner l’inflation, tout en aidant les pays les plus en difficulté (pour maintenir la stabilité de la zone euro).

![]() Hors ligne

Hors ligne

#157 30/06/2022 14h24

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

J’ai continué à réfléchir à ce mécanisme et je ne vois vraiment pas ce que la question du niveau des taux BCE de refinancement et de dépôt viendrait changer à la situation.

Imaginons qu’une banque achète une obligation italienne nouvellement émise, qui se retrouve donc à son actif. La BCE achète cette obligation et, si elle ne vend pas une obligation déjà à son bilan (ou qu’une de ses obligations arriverait à échéance), elle le fait en créant de la monnaie et donc en augmentant la base monétaire.

La banque reçoit du cash en contrepartie de la cession de la créance à la BCE et se retrouve donc avec du cash à son actif replacé à la BCE. La banque a ensuite le choix de conserver ce cash ou de le réinvestir. Si le taux de dépôt de la BCE est intéressant relativement aux conditions de marché, elle sera effectivement peut-être incitée à le conserver plutôt que de le réinvestir.

Il y a sûrement des effets macroéconomiques secondaires subtils induit par le fait de garder son cash ou de réinvestir sur d’autres actifs. Mais je suis certain d’une chose : le bilan de la BCE a quant à lui nécessairement gonflé dans l’opération. Et cela ressemble furieusement à du QE (à la différence qu’il est ciblé sur quelques pays) !

À suivre lorsque la BCE exposera officiellement son mécanisme anti-fragmentation…

Source

![]() Hors ligne

Hors ligne

#158 30/06/2022 14h45

- doubletrouble

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 10 Vivre rentier

Top 10 Actions/Bourse

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif

- Réputation : 1167

Hall of Fame

Hall of Fame

“INTJ”

Concerto a écrit :

… si elle ne vend pas une obligation déjà à son bilan (ou qu’une de ses obligations arriverait à échéance), elle le fait en créant de la monnaie et donc en augmentant la base monétaire.

D’après ce que j’avais lu, il me semble que l’idée était d’utiliser si possible les remboursements du principal des obligations arrivant à maturité. Dans ce cas, la masse monétaire reste constante (le trésor italien donne 1000€ à la BCE, la BCE utilise ces 1000€ pour racheter une obligation fraîchement émise de 1000€) et la liquidité est réduite si les 1000€ résultant de la vente sont ensuite déposés auprès de la BCE.

Mais en pratique ce sera en effet du QE ciblé (du point de vue italien) s’il s’agit du remboursement d’obligations allemandes/néerlandaises/finlandaises.

✯ Mangia bene, caca forte, e non aver paura della morte.

![]() Hors ligne

Hors ligne

#159 30/06/2022 14h51

- AchL

- Membre (2022)

- Réputation : 19

Pourquoi les allemands, les néerlandais accepteraient un tel mécanisme Sauf à ce qu’il soit temporaire le temps que l’Italie et autres PIGS dont nous faisons partie réduisent leur dette publique donc leur dépense. Qui y croit ?

Si l’Italie est endettée à 130% du PIB et a un taux OAT à 4,5%, il faudrait qu’elle arrive à générer une croissance de 5,85% pour créer plus de richesse que de dette. Improbable. La trappe à dette…

Dans un monde idéal, le mieux pour tous serait de sortir l’Italie de l’Euro, qu’elle gère sa monnaie qu’elle pourrait dévaluer… Improbable également.

Soros avait fait des milliards sur une situation similaire de la livre et de son accrochage au SME….

![]() Hors ligne

Hors ligne

#160 30/06/2022 14h55

- doubletrouble

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 10 Vivre rentier

Top 10 Actions/Bourse

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif

- Réputation : 1167

Hall of Fame

Hall of Fame

“INTJ”

A vrai dire les allemands, néerlandais ou finlandais n’ont rien à accepter tant que ça en reste là : ils remboursent leurs obligations, ce que la BCE fait de leur paiement ensuite ne les regardent pas ![]() Il fallait refuser le Pandemic Emergency Purchase Programme , maintenant c’est trop tard.

Il fallait refuser le Pandemic Emergency Purchase Programme , maintenant c’est trop tard.

Après :

Jack Allen-Reynolds a écrit :

“Flexible PEPP reinvestments might buy policymakers a little time, but the new ‘anti-fragmentation instrument’ that the Bank is working on will need to go a whole lot further,” he said. “And there is no guarantee that they reach a consensus on such a tool at the next policy meeting in July, so we could see spreads widen further before a new tool is in place.”

European Central Bank to create new tool to temper bond rout

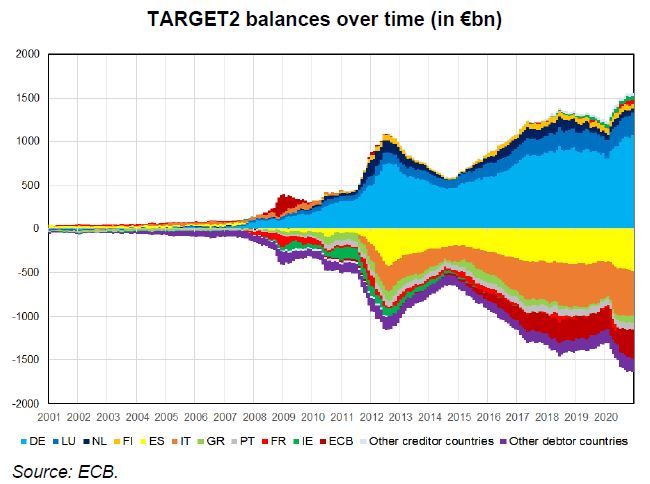

Mais tout cela est très bien pour la France. Grossièrement, le jour où TARGET2 s’effondre, il suffira de dire aux allemands "qu’ils viennent nous chercher" pour reprendre les paroles inoubliables de notre président. Ce n’est pas leur poignée de tanks en état de marche qui fera peur aux pays débiteurs.

✯ Mangia bene, caca forte, e non aver paura della morte.

![]() Hors ligne

Hors ligne

#161 30/06/2022 16h01

De mon point de vue, c’est tout de même une forme de transfert nord -> sud, même si elle est alambiquée et n’en porte pas officiellement le nom, puisque les nordistes vont voir leur coûts de financement augmenter (la BCE n’achetant plus leurs obligs) pour alléger ceux du sud.

Cela risque donc de grincer un peu des dents. Mais les "nordistes" sont coincés (c’est un peu l’histoire de "si je dois 1 milliard à la banque, c’est la banque qui a un problème"): s’ils disent "stop" et renoncent à l’euro, ils devront non seulement s’asseoir sur leurs créances, mais surtout retrouver des compétiteurs viables pour leurs industries (une fois que les pays du sud auront dévalué).

Enfin c’est ma lecture…

![]() Hors ligne

Hors ligne

#162 30/06/2022 16h32

Concerto a écrit :

J’ai continué à réfléchir à ce mécanisme et je ne vois vraiment pas ce que la

Il est nullement question de réduction de la taille du bilan pour la BCE pour l’instant…

A ce stade, ils arrêtent seulement leurs programmes d’achat d’actifs (APP et PEPP) mais ils ont bien précisé qu’ils réinvestiraient en totalité les remboursements au titre du principal des titres arrivant à échéance aussi longtemps que nécessaire pour l’APP et au moins jusqu’en 2024 pour le PEPP.

Ce sont justement les reinvestissements au titre du PEPP (pandemic emergency purchase program) qui pourraient être ajustés en premier lieu pour cibler en plus grande proportion les dettes grecques ou italiennes.

Edit : on en sait un peu plus, ce sont les remboursements de l’Allemagne, France et Pays-Bas qui serviront à acheter de la dette grecque, italienne, espagnole et portugaise.

A voir ensuite comment sera fichu la deuxième lame anti-fragmentation, il n’y a pas de détails pour l’instant…

Dernière modification par Ririsama (30/06/2022 17h03)

![]() Hors ligne

Hors ligne

#163 06/07/2022 10h01

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

Un graphique intéressant sur les prévisions de réduction de la taille du bilan de la FED et la réalité depuis le début des QE. Est-ce que cette fois ce sera différent ? On entend (déjà) parler du risque de récession économique, ne sera-t-il pas le déclencheur d’un nouveau QE ?

![]() Hors ligne

Hors ligne

2 #164 06/07/2022 10h06

2 #164 06/07/2022 10h06

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Concerto a écrit :

Un graphique intéressant sur les prévisions de réduction de la taille du bilan de la FED et la réalité depuis le début des QE.

Le bilan ne sera jamais réduit.

Il faut se souvenir de l’embarras de Christine Largarde quand on lui a posé la question sur la réduction du bilan fin mai 2022, dans une interview publique : https://twitter.com/AniceLajnef/status/ … 0295411712

Après, est-ce que c’est si gênant que le bilan de la BCE soit de plus en plus énorme, je n’en suis pas si sûr. Un bilan de + en + gros pour une banque centrale n’est pas nécessairement inflationniste (exemple : Japon).

C’est un peu comme le déficit commercial US : un mal nécessaire pour faire tourner le système ou éviter son implosion.

![]() Hors ligne

Hors ligne

#165 06/07/2022 12h52

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

InvestisseurHeureux a écrit :

Le bilan ne sera jamais réduit.

Il faut se souvenir de l’embarras de Christine Largarde quand on lui a posé la question sur la réduction du bilan fin mai 2022

Je suis d’accord sur le fait que le bilan des banques centrales ne sera probablement jamais réduit et très sûrement à nouveau augmenté à la prochaine "crise".

InvestisseurHeureux a écrit :

Après, est-ce que c’est si gênant que le bilan de la BCE soit de plus en plus énorme, je n’en suis pas si sûr.

C’est un peu comme le déficit commercial US : un mal nécessaire pour faire tourner le système ou éviter son implosion.

Je ne suis pas assez compétent pour avoir une conviction tranchée sur le fait qu’un bilan BC de plus en plus gros rapporté au PIB soit soutenable ou pas mais il me semble y avoir une série de "signaux faibles", dont nombre d’entre eux sont discutés consciemment ou pas sur ce forum, qui m’incline à penser que ce n’est peut-être pas complètement indolore et transparent. L’inflation depuis 2008 de tous les actifs financiers puis maintenant des biens et services est le premier signal évidemment (je n’ai c’est vrai pas d’explication sur la divergence d’avec ce qu’il se passe au Japon). Et cela avec les conséquences économiques et politiques que cela charrie.

Et si vous parlez d’éviter l’implosion du système, c’est me semble-t-il que vous-même avez des doutes sur la soutenabilité de tout cela ? J’estime pour ma part qu’il y a malgré tout des "lois économiques fondamentales" qui ne peuvent pas être défiées ad vitam aeternam. L’URSS a tenu 70 ans mais a fini par s’écrouler !

Et aujourd’hui je juge que les constructions potentiellement instables sont :

1. Avec une certitude moyenne + : l’euro (et je ne pense pas être le seul à être circonspect sur le devenir de l’euro à 20 ans sur ce forum)

2. Avec une certitude moyenne - : le système pétrodollar (voir cet article de Lyn Alden sur le système pétrodollar)

3. Avec peu de certitude : la monnaie fiat et son pilotage centralisé par les BC (là, je me sens plus seul c’est sûr ![]() )

)

Toutes ces constructions de mon point de vue potentiellement instables tournent toute autour de la notion de monnaie. Et c’est au fond le sens de mon allocation, sous forme de pari et d’assurance, en bitcoins (*).

--- HS ---

(*) Et pour répondre d’avance à l’argument que le cours du BTC s’est effondré récemment et que cela ne protège donc en rien des troubles économiques et monétaires que nous commençons à subir : les caractéristiques intrinsèques de Bitcoin n’ont pas changé depuis fin 2021. Pour prendre une métaphore cycliste d’actualité, en termes de cycle économique nous sommes dans le début du premier faux-plat montant d’une étape de montagne passant par 2 cols HC et se terminant au col de la Loz. Bitcoin est (pour moi) une assurance à 20 ans et non à 6 ou 12 mois.

--- Fin du HS ---

![]() Hors ligne

Hors ligne

1 #166 06/07/2022 15h20

1 #166 06/07/2022 15h20

- Flavius

- Membre (2017)

Top 10 Année 2024

Top 50 Année 2023

Top 10 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Finance/Économie

Top 50 SIIC/REIT - Réputation : 251

A travers l’objectif d’inflation de la BCE, c’est la confiance envers une monnaie qui s’exprime.

La confiance a remarquablement bien tenu malgré 10 années de création monétaire massivement supérieure à la croissance de l’économie européenne: ni les taux de change ( envers les autres grandes monnaies de réserve) ni l’inflation n’avaient significativement décalé.

Derrière ce satisfecit, qui a sauvé l’Euro de la tornade de 2011, et maintenu à flot des États Providence pour artificiellement calfeutrer la paix sociale, je vois plusieurs menaces.

Rien n’indique que l’inflation sera sous contrôle prochainement; pour cela, l’article des Échos de l’économiste Jean-Daniel est clair: c’est l’austérité budgétaire et donc la maîtrise des comptes publics, la priorité à l’investissement et aux profits des entreprises qui a jugulé l’inflation à la fin des années 70, nullement des hausses de salaires (ou de retraites) très au-dessus des gains en productivité de l’économie. Ça commence mal car le peuple souverain ne l’entend pas ainsi. Une inflation élevée, c’est une monnaie dont on perd la confiance.

Sur les taux de change, il est probable que la BCE resserrera moins que la FED, à la fois sur les taux et en Quantitative Tightening. La parité avec le Greenback est au plus bas depuis très longtemps, mais si on regarde le yen ou le sterling, bof bof, nihil novi sub sole.

Une autre menace, plus subjective mais peut-être plus sérieuse, est la perte de confiance généralisée dans les institutions, dont (surtout) la BCE. L’engouement pour la BlockChain et surtout la DeFi est générationnel: un jeune homme me disait récemment « nous, on n’a pas vraiment confiance dans les banques » Ce phénomène d’économie politique se traduit aussi par la polarisation politique dans toutes les démocraties, progressistes populistes ou mondialistes souverainistes. L’absence d’alternative de crypto-actifs en termes de monnaie donne un sursis aux monnaies Fiat. Mais le ver est dans le fruit.

Pour la présidente Lagarde, je recommande la lecture de Paul Valery

« Le vent se lève il faut tenter de vivre » Cimetières marins

Dernière modification par Flavius (08/07/2022 15h58)

![]() Hors ligne

Hors ligne

#167 06/07/2022 15h43

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Concerto a écrit :

Et si vous parlez d’éviter l’implosion du système, c’est me semble-t-il que vous-même avez des doutes sur la soutenabilité de tout cela ? J’estime pour ma part qu’il y a malgré tout des "lois économiques fondamentales" qui ne peuvent pas être défiées ad vitam aeternam. L’URSS a tenu 70 ans mais a fini par s’écrouler !

Et aujourd’hui je juge que les constructions potentiellement instables sont :

1. Avec une certitude moyenne + : l’euro (et je ne pense pas être le seul à être circonspect sur le devenir de l’euro à 20 ans sur ce forum)

2. Avec une certitude moyenne - : le système pétrodollar (voir cet article de Lyn Alden sur le système pétrodollar)

3. Avec peu de certitude : la monnaie fiat et son pilotage centralisé par les BC (là, je me sens plus seul c’est sûr)

Mon point de vue, c’est oui et non.

Tout ça tient car ce sont les fondamentaux, et que la priorité est que ça tienne.

Par exemple, même si l’inflation est le mandat de la BCE, en réalité la priorité est d’éviter la dislocation de la zone EUR (et heureusement !). L’inflation passe après.

Par ailleurs, nos élites n’ont pas non plus intérêt à ce que tout s’écroule. Ils vivent quand même dans le même "monde" (= avec les mêmes institutions) que nous. Ce qui a un côté rassurant !

Par exemple, si un jour le bitcoin pouvait faire effondrer le système fiat, ils interdiraient le bitcoin, et voilà !

Je serai inquiet d’un éventuel effondrement quelconque le jour où les ministres auront plein de bitcoins dans leur patrimoine. Mais là on y est pas…

![]() Hors ligne

Hors ligne

#168 06/07/2022 16h17

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

InvestisseurHeureux a écrit :

Concerto a écrit :

Un graphique intéressant sur les prévisions de réduction de la taille du bilan de la FED et la réalité depuis le début des QE.

Le bilan ne sera jamais réduit.

Il y a tout de même une légère réduction de la taille du bilan de la Fed. J’ai relevé le total de MBS et UST détenus par la Fed depuis début mars

02/03 : 7 612 mia

06/04 : 7 641

04/05 : 7 651

31/05 : 7 642

30/06 : 7 634

Je sais qu’on est sur des sommes infimes comparées à la masse monétaire globale, que c’est inférieur au montant annoncé pour le QT (47,5 mia par mois) mais on ne peut pas nier que la Fed procède à un léger désengorgement de son bilan.

Il est intéressant de voir que les taux long se sont légèrement détendus depuis le 4/5 et le début de l’allègement du bilan de la Fed alors qu’intuitivement, on aurait pu s’attendre à l’inverse.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#169 07/07/2022 10h47

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

InvestisseurHeureux a écrit :

Mon point de vue, c’est oui et non.

Tout ça tient car ce sont les fondamentaux, et que la priorité est que ça tienne.

Par exemple, même si l’inflation est le mandat de la BCE, en réalité la priorité est d’éviter la dislocation de la zone EUR (et heureusement !). L’inflation passe après.

Jusqu’au jour où le système craque, économiquement et/ou socialement et politiquement.

InvestisseurHeureux a écrit :

Par ailleurs, nos élites n’ont pas non plus intérêt à ce que tout s’écroule. Ils vivent quand même dans le même "monde" (= avec les mêmes institutions) que nous. Ce qui a un côté rassurant !

Je serai inquiet d’un éventuel effondrement quelconque le jour où les ministres auront plein de bitcoins dans leur patrimoine. Mais là on y est pas…

Concernant nos élites politiques :

- Je ne suis pas inquiet sur le fait qu’elles retombent toujours sur leurs pattes compte tenu de leur position sociale, de leurs relations et d’une certaine capacité à s’affranchir de règles implicites ou explicites (comme l’a illustré récemment à merveille l’ami Jean-Baptiste Djebbari ou de manière plus amusante le fantasque Boris Johnson) ; elles n’ont donc à mon sens pas besoin de prendre autant de précautions que la plèbe face à l’incertitude

- Je ne crois pas, mais je peux me tromper, qu’elles soient beaucoup plus intelligentes ou bien mieux informées que sur ce forum et aient plus conscience que nous des grands risques auxquels le monde fait face (en plus ces gens n’ont pas ou ne prenne pas le temps de réfléchir…)

- Enfin, difficile de savoir ce que nos élites ont vraiment en portefeuille !

La nomenklatura soviétique, si elle ne vivait sans doute pas aussi bien que les plus riches des pays capitalistes, vivait très différemment du peuple russe. Ils vivaient dans le même "monde"… et en même temps dans un "monde" très différent. Et d’ailleurs nombre d’entre eux sont très bien retombés sur leurs pattes après l’effondrement du régime en tant qu’oligarques (source) !

Aussi, plutôt qu’attendre un signal de nos élites, je préfère acheter une assurance avant l’incendie potentiel : toute proportion gardée, à l’image de ce qu’à fait Michael Burry sur les subprimes. Par ailleurs, même si j’identifie des risques avec parfois quelques certitudes, je n’ai absolument aucune idée de quand cela pourra arriver (à mon avis ce genre de craquage est brutal et il n’est pas possible d’en prévoir un timing précis).

InvestisseurHeureux a écrit :

Par exemple, si un jour le bitcoin pouvait faire effondrer le système fiat, ils interdiraient le bitcoin, et voilà !

Concernant la possibilité d’interdire Bitcoin, c’est à mon sens quasiment impossible, sauf à basculer dans une société quasi totalitaire : je l’ai évoqué ici. Et je ne pense pas qu’il puisse faire effondrer le système, mais représenter amha un plan de secours possible.

Et je m’arrête là pour éviter de trop faire digresser la file, celle du krach est déjà là pour ça ![]() .

.

![]() Hors ligne

Hors ligne

1 #170 22/07/2022 10h39

1 #170 22/07/2022 10h39

Ririsama, le 28/06/2022 a écrit :

Grosso modo, vu de ma fenêtre, la BCE veut :

1- continuer d’acheter de la dette des pays où les taux s’écartent trop de celui de l’Allemagne (Grèce, Italie) pour stabiliser les spreads devenant trop importants

2- augmenter le taux de refinancement (hausse du coût du crédit donc moins de liquidités)

3- augmenter le taux de rémunération des dépôts (incitation pour les banques commerciales à davantage déposer leur excédents à la BCE plutôt que de prêter = moins de liquidités)

Le challenge étant de bien calibrer les achats et augmentations de taux refi/facilité de dépôt pour que cela se compense comme ils le souhaitent…

Leurs objectifs étant d’augmenter les taux pour freiner l’inflation, tout en aidant les pays les plus en difficulté (pour maintenir la stabilité de la zone euro).

Ririsama, le 30/06/2022 a écrit :

A ce stade, ils arrêtent seulement leurs programmes d’achat d’actifs (APP et PEPP) mais ils ont bien précisé qu’ils réinvestiraient en totalité les remboursements au titre du principal des titres arrivant à échéance aussi longtemps que nécessaire pour l’APP et au moins jusqu’en 2024 pour le PEPP.

Ce sont justement les reinvestissements au titre du PEPP (pandemic emergency purchase program) qui pourraient être ajustés en premier lieu pour cibler en plus grande proportion les dettes grecques ou italiennes.

Edit : on en sait un peu plus, ce sont les remboursements de l’Allemagne, France et Pays-Bas qui serviront à acheter de la dette grecque, italienne, espagnole et portugaise.

A voir ensuite comment sera fichu la deuxième lame anti-fragmentation, il n’y a pas de détails pour l’instant…

Pour le suivi :

- hausse de tous les taux de 50 bps (versus 25 bps attendu par le marché), cf mes points 2 et 3.

- pas de changement de stratégie sur les programmes APP et le PEPP, ce dernier étant la première lame "anti fragmentation" comme expliqué précédemment et à mon point 1.

- nouvel outil baptisé TPI (Transmission Protection Instrument) en deuxième lame "anti fragmentation" comme évoqué dans mon précédent message, qui vise à acheter de la dette publique (voir privée si besoin) sur le marché secondaire, sur des maturités 1-10 ans sans limite de volume mais sous conditions.

Ces conditions qui semblent assez strictes (respect du cadre budgétaire européen, pas de procédure pour déficit excessif en cours, pas de déséquilibres macroéconomiques graves, trajectoire de dette publique soutenable, politiques macroéconomiques saines) seront jugées à la discrétion de la BCE au cas par cas. Mieux vaut être en bons termes avec Christine (n’est ce pas M5S et La Ligue ![]() )

)

Le marché reste sceptique, notamment suite à la démission de Super Mario, et le spread sur le 10Y Italie/Allemagne est reparti à la hausse à 236.9 bps (avec une point à 245.6 hier).

ECB Monetary policy decisions

TPI

![]() Hors ligne

Hors ligne

1 #171 22/07/2022 11h56

1 #171 22/07/2022 11h56

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

Ririsama a écrit :

- nouvel outil baptisé TPI (Transmission Protection Instrument) en deuxième lame "anti fragmentation" comme évoqué dans mon précédent message, qui vise à acheter de la dette publique (voir privée si besoin) sur le marché secondaire, sur des maturités 1-10 ans sans limite de volume mais sous conditions.

Ces conditions qui semblent assez strictes (respect du cadre budgétaire européen, pas de procédure pour déficit excessif en cours, pas de déséquilibres macroéconomiques graves, trajectoire de dette publique soutenable, politiques macroéconomiques saines) seront jugées à la discrétion de la BCE au cas par cas. Mieux vaut être en bons termes avec Christine (n’est ce pas M5S et La Ligue)

Au vu des conditions énoncées par la BCE, elle semble essentiellement pouvoir acheter de la dette… allemande ![]() ! Un pays qui respecte les critères n’a pas besoin du QE ciblé de la BCE ; a contrario les pays qui ne respectent pas vraiment ces critères ont justement le plus besoin de ce QE ciblé…

! Un pays qui respecte les critères n’a pas besoin du QE ciblé de la BCE ; a contrario les pays qui ne respectent pas vraiment ces critères ont justement le plus besoin de ce QE ciblé…

J’ai par ailleurs l’impression, mais je ne suis pas non plus BCE-ologue, que c’est la première fois que la BCE ouvre la porte à l’achat éventuel de dettes privées. Si elle le faisait, cela me semblerait aller plus loin encore dans "l’interventionnisme" que les QE précédents qui ne portaient que sur des dettes publiques.

À suivre notamment au vu du côté discrétionnaire du mécanisme qui induit une dimension politique encore plus grande à la question monétaire de la zone euro !

![]() Hors ligne

Hors ligne

#172 22/07/2022 12h02

Peut être que c’est pour pouvoir acheter de la dette d’Uniper ?

Blague à part, plusieurs critères semblent tout de même sujet à interprétation (soutenabilité de la dette, politiques "saines"), et si je comprends bien c’est le conseil de la BCE qui appréciera l’éligibilité du pays au programme de soutien. A priori ces critères sont là pour donner des gages aux nordistes, mais entre acheter de la dette italienne et un Italexit / explosion de l’Euro, on se demande bien ce que la BCE choisira :rolleyes

![]() Hors ligne

Hors ligne

1 #173 22/07/2022 12h44

1 #173 22/07/2022 12h44

- Flavius

- Membre (2017)

Top 10 Année 2024

Top 50 Année 2023

Top 10 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Finance/Économie

Top 50 SIIC/REIT - Réputation : 251

La BCE a mis en place un programme d’achat de titres privés nommé le CSPP ( Corporate Sector Asset Purchase Program) de catégorie investissement. Cela a été un soutient majeur des primes de risques des obligations privées; sa suppression annoncée puis effective a contribué au bain de sang et à l’illiquidité du marché des obligations privées.

Les achats de la BCE pouvaient représenter jusqu’à 20 d’une souche émise.

au premier juillet, cela représentait 345 milliards d’euros à son bilan.

Pendant la grande crise financière de 2009, l’Eurosystem a accepté en collatéral des titres mais aussi des prêts pour refinancer les banques.

![]() Hors ligne

Hors ligne

#174 22/07/2022 12h52

Ce sont évidemment des éléments de langage.

Mieux vaut dire :

- aide sous conditions/engagements qu’argent magique sans effort

- Transmission Protection Instrument que Bouée de Sauvetage du Sud

- le TPI sera utilisé si la dette d’un pays de la zone euro est attaquée de manière injustifiée par les marchés que le TPI sera utilisé pour contrer la perte de confiance des marchés sur les dettes du Sud

On est encore très loin des spreads records de 2011 (486 bps) et de 2018 (304 bps) pour l’Italie, donc je ne pense pas que l’on verra son utilisation tant que l’on ne retourne pas dans ces zones.

![]() Hors ligne

Hors ligne

#175 20/09/2022 10h57

- Alpins

- Membre (2013)

Top 20 Vivre rentier

Top 20 Finance/Économie - Réputation : 178

Investir a écrit :

Suède-La banque centrale surprend avec une hausse de taux de 100 points La banque centrale de Suède a annoncé mardi une hausse d’un point de pourcentage de son taux d’intérêt directeur, à 1,75%, un relèvement plus important qu’attendu, et averti qu’elle prévoyait de poursuivre le resserrement de sa politique monétaire pour lutter contre l’inflation. […] L’inflation en Suède a atteint 9,0% en août, son plus haut niveau depuis 30 ans, la forte hausse des prix de l’énergie se propageant peu à peu dans l’économie.

Pour mémoire, la Suède ne fait pas partie de la zone Euro.

Source

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “la fed, la bce et les autres : actualités des banques centrales”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 14 | 4 216 | 27/10/2014 15h47 par Few | |

| 14 | 4 729 | 15/06/2017 08h36 par PatN | |

| 33 | 16 550 | 16/08/2016 19h02 par coyote | |

| 16 | 4 344 | 05/10/2012 08h06 par Sinclair | |

| 3 | 2 963 | 05/01/2012 21h24 par Vic | |

| 53 | 25 119 | 07/12/2021 17h20 par Snow | |

| 16 | 4 250 | 17/03/2017 09h44 par Isild |