Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

#51 09/04/2015 20h23

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Faith

Avec un portefeuille d’obligations bien structure avec rentrées régulières et échéances bien étalées …on connait les échéances…on peut aussi laisser courir.

Je parlais coupons Hors PV. Meme s’il est vrai qu’une gestion active permet de réaliser beaucoup plus de PV par an que le montant des coupons…il n’empêche qu’une gestion non active engendrera les memes coupons et quelques PV si on achète sous le pair.

Faith aussi …si on se contente de 7/8% pas grand boulot … vous achetez par ex la dernière Air france 6.25 ou a l’émission: la mondiale 5.05 ou orange 5%… dans un an vous aurez touche le coupon et pouvez revendre avec 6 a 15% de PV ce qui vous donne du 12 a 21% sur 1 an - moins taxes… ça c’est un autre débat la fiscalité…

N’oubliez pas qu’un peu de levier sur un portefeuille obligataire permet d’augmenter substantiellement les revenus - et surtout de saisir les opportunités.

Avec un portefeuilles d’actions de 600k vous ne pourrez pas générer le meme revenu qu’avec des obligations …vous n’avez pas d’échéance etc …pas de call a "jouer".

Je comprends bien ce que vous dites sur la "limite" ou sur la "surveillance" du portefeuille - encore que c’est bien pire pour de l’immo ou des actions! Mais bon …pour moi c’est du fun de lire les nouvelles et de suivre les devises et les obligations….de quelque pays ou je sois…avec les cartes SIMs ou le wifi…c’est facile - j’ai toujours suivi les news de l’économie mondiale - ne fut ce que par Bloomberg, BBC etc

Idamante alors vous en avez de ce H2O Multibonds? La solution "miracle" pour vous ?

![]() Hors ligne

Hors ligne

#52 09/04/2015 21h04

- Faith

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2022

Top 20 Dvpt perso.

Top 10 Vivre rentier

Top 10 Crypto-actifs

Top 10 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 690

Hall of Fame

Hall of Fame

sissi a écrit :

Faith aussi …si on se contente de 7/8% pas grand boulot … vous achetez par ex la dernière Air france 6.25 ou a l’émission: la mondiale 5.05 ou orange 5%… dans un an vous aurez touche le coupon et pouvez revendre avec 6 a 15% de PV ce qui vous donne du 12 a 21% sur 1 an - moins taxes…

J’avais déjà lu un peu vos techniques d’investissement sur les obligations qui m’ont impressionnées.

Je n’arrive pas à comprendre pourquoi je revendrai avec une telle plus-value l’année prochaine, mais ce n’est pas le sujet: je sais que vous le faites régulièrement et que vous y arrivez avec succès.

Pourquoi le marché n’est-il pas efficient sur ces obligations ? J’ai l’impression qu’en fait, vous achetez les exceptions à l’efficience (lors de l’achat par exemple) et vendez lorsque le marché régularise la situation. C’est impressionnant, mais beaucoup ont peur de tenter l’aventure (et honnêtement, les perpétuelles à 100K, ça me tend un peu de faire peser sur 1/5ème de mon capital le risque d’une unique faillite)

Mes j’admire votre technique.

La vie d'un pessimiste est pavée de bonnes nouvelles…

![]() Hors ligne

Hors ligne

1 #53 09/04/2015 21h18

1 #53 09/04/2015 21h18

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Faith

Oui les tranches de 100k euro c’est vraiment ch….Il y a 2 ans c’était des 50k …Par contre Volkswagen ou Bayer sortent des 100k et une semaine apres ça passe en 1k

Faut suivre pour comprendre. Vu Super Mario…une obligation meme de 3.5% comme la dernière Volkswagen ,,,sort sous le pair …puis monte rapidement a 105 sous l’effet des acheteurs …et peut meme continuer a monter sous cet effet de demande d’une obligation bien notee et "sure" - 40 a 50% de ratio Lombard dessus -

Je vous montre la 5.05% de la Mondiale sortie le 17 décembre 2014 comme exemple

A1ZTX0 | La Mondiale-Anleihe: 5.050% (unbefristet) | finanzen.net

Deja a 112 … Faut savoir qu’elle retournera au pair au call (s’il est a 100) ou a l’échéance. donc on essaye d’empocher la PV et de recommencer avec une autre nouvelle émission

C’est de la gymnastique mathématique…Le call a 100 est en 2025 sur celle-la

Apres il y a le marche secondaire ou on achète des "soldes" en essayant d’éviter les faillites! Et on dégage des que ça tourne autour du pair ou un peu au-dessus - si on trouve mieux ou DES qu’on trouve mieux a faire

![]() Hors ligne

Hors ligne

#54 09/04/2015 21h28

- BorderLine

- Membre (2011)

Top 50 Immobilier locatif - Réputation : 81

Perso j’ai un peu du mal avec ces 3-4%. Si l’on admet que c’est une moyenne, ça signifie que certains font du 10% régulièrement (je parle pas des cas extrêmes de +50%), et d’autres du 0 ou du -x%.

![]() Hors ligne

Hors ligne

#55 09/04/2015 21h57

- Faith

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2022

Top 20 Dvpt perso.

Top 10 Vivre rentier

Top 10 Crypto-actifs

Top 10 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 690

Hall of Fame

Hall of Fame

BorderLine a écrit :

Perso j’ai un peu du mal avec ces 3-4%. Si l’on admet que c’est une moyenne

Ce n’est pas une moyenne. C’est le résultat d’un calcul basé sur le rendement moyen des marchés en action sur plusieurs décennies, et en prenant en compte l’inflation.

Ce résultat indique correspond à un seuil de réussite à 90/95% du passage à la rente, quelque soit le moment où on le décide. Ce résultat concerne ceux qui ne cherchent pas à battre le marché mais qui suivent le marché moyen.

Ce résultat ne dit pas qu’il est impossible de dépenser plus, il dit que si on est prudent, sans talent particulier, et qu’on se contente d’une position de suiveur, alors c’est le niveau de dépense qu’on peut viser sans problème.

Il faut arrêter de faire dire à cette règle davantage qu’elle ne dit.

sissi a écrit :

Apres il y a le marche secondaire ou on achète des "soldes" en essayant d’éviter les faillites!

J’ai un mal de chien à trouver les émissions à venir, vous auriez un site à conseiller ?

(j’ai tenté oblis.be, mais il n’y a pas clairement de liste à venir: juste des "promotions" sur quelques émissions, enfin, c’est tout ce que j’ai trouvé)

Merci en tout cas de partager vos connaissances.

La vie d'un pessimiste est pavée de bonnes nouvelles…

![]() Hors ligne

Hors ligne

1 #56 09/04/2015 22h12

1 #56 09/04/2015 22h12

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Pour les nouvelles émissions a venir il y a plusieurs endroits a part oblis.be dont Stuttgart

Anleihen - Neuemissionen | Anleihen | Wertpapiere & Märkte | Börsenportal | boerse-stuttgart.de

ou Dusseldorf

Bondboard - Neuemissionen

et le forum allemand ou italien qui présélectionnent

Allgemeine Neuemissionen von Bonds

ou finanzen.net

Anleihen | Neuemissionen | finanzen.net

ou bourse lux. new listings

Luxembourg Stock Exchange | Home

ou reuters etc …

oblis.be donne les infos très peu de temps a l’avance mais sur la page d’aujourd’hui il y en a plusieurs dont glencore, le Mexique etc

Accueil | OBLIS

Une bonne banque privée envoie les nouvelles emissions aux clients

Effectivement on a peu de temps … des fois l’obligation sort a 99 ou elle sort a 100 mais tombe a 99 et des poussières pour 1 jour ou 2 avant que les particuliers n’embarquent en masse

Dernière modification par sissi (09/04/2015 23h42)

![]() Hors ligne

Hors ligne

[+1 / -1] #57 10/04/2015 00h06

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Un exemple typique de biais du à une baisse assez pérenne des taux d’intérêts depuis un certain nombre d’années (similaire au biais de certains qui pensent que l’immobilier montera toujours), et de déni de la différence entre "taux sans risque" et "taux avec risques" est dans :

sissi a écrit :

Avec un portefeuille d’obligations bien structure avec rentrées régulières et échéances bien étalées …on connait les échéances…on peut aussi laisser courir.

Je parlais coupons Hors PV. Meme s’il est vrai qu’une gestion active permet de réaliser beaucoup plus de PV par an que le montant des coupons…il n’empêche qu’une gestion non active engendrera les memes coupons et quelques PV si on achète sous le pair.

Faith aussi …si on se contente de 7/8% pas grand boulot … vous achetez par ex la dernière Air france 6.25 ou a l’émission: la mondiale 5.05 ou orange 5%… dans un an vous aurez touche le coupon et pouvez revendre avec 6 a 15% de PV ce qui vous donne du 12 a 21% sur 1 an - moins taxes… ça c’est un autre débat la fiscalité…

N’oubliez pas qu’un peu de levier sur un portefeuille obligataire permet d’augmenter substantiellement les revenus - et surtout de saisir les opportunités.

Le jour où la tendance va sérieusement s’inverser (quand le QE s’arrêtera … on aura "dans un an, on constatera une perte de 10%") (j’ai déjà vécu des périodes assez longues de baisse des taux, des périodes où toutes les IPO étaient gagnantes, et des périodes de hausse des taux … moins agréables en général, et ce n’est qu’après qu’on sait que ce qu’on appelle alors une tendance était ou non un peu durable), ou quand il y aura quelques "SNS" à déplorer (même Air France n’est pas immortel : Swissair a bien sombré… et il y a rarement des signes avant coureurs pour se mettre à l’abri, et seuls qqs chanceux y sont), la capital devrait fondre un peu…. et si on n’est pas "limite" et capable d’encaisser la perte, ça ne sera pas trop grave, sinon…

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#58 10/04/2015 09h00

- LePetitPeredesPeuples

- Membre (2012)

- Réputation : 8

Je suis convaincu que des performances telles que Sissi (et d’autres) sont atteignables, et même sur une assez longue période. Mais je partage surtout l’avis de GbL, on arrive à la fin d’une période de 30 ans de baisse des taux.

J’ai l’impression que plus ou prend des risques, plus on gagne, trading en direct, obligations revendues rapidement, fonds communs, devises, … tout monte.

J’ai fait + de 30 % de rendement annuel ces derniers mois, et je suis loin pour autant d’être un génie de la finance, non ; je me dis plutôt : où est le problème ? que va-t-il se passer ?

Je continue donc à mettre - religieusement - à jour mes tableaux (LIbreOffice) et à suivre l’écart par rapport à mon benchmark calculé à moins de 3 %. C’est à dire en gros à ne prendre en compte que quelques (petits) coupons, aucune plus value ; avec encore une réserve en immobilier.

De plus je ne me considère pas comme vraiment rentier : à plus de 50 ans il s’agit plutôt d’une transition avant la retraite. Une sorte de prépension autofinancée.

Mon objectif est de mettre au mieux à profit la chance que j’ai eue par rapport à mon patrimoine de manière à pouvoir aider au maximum mes enfants, car après tout, arrêtons de nous regarder le nombril, eux font partie d’une génération si pas perdue, en tous le cas largement endettée et ayant moins d’opportunités, mais c’est un autre débat.

![]() Hors ligne

Hors ligne

4 #59 10/04/2015 09h09

4 #59 10/04/2015 09h09

- Tssm

- Membre (2014)

Top 10 Année 2024

Top 50 Année 2023

Top 5 Expatriation

Top 50 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 20 Entreprendre

Top 20 Banque/Fiscalité

Top 20 SIIC/REIT

Top 50 SCPI/OPCI

Top 50 Immobilier locatif - Réputation : 640

Oui, GbL, il va pleuvoir …

« Les taux vont monter » est la 2eme chose la plus savoureuse que l’on peut lire après « les obligations ne rapportent rien »

Certes, la semaine prochaine, dans 2 ans, dans 10 ans … la pluie ?

Apres, on parle de porfetuille diversifiée par zone monétaire, la politique monétaire brésilienne, de NZ, d’Australie, de la FED et de la BCE sont elle les mêmes ? et on parle de maturité diversifiée, nous avons en portefeuille des échéances de 6 mois jusqu’a de 30 ans, et nous avons des titres fix to float ….

Sissi disait cela pour vulgariser devant le fossé de connaissances qui sépare certains membres du forum, elle tentait juste d’expliquer des maths…. Et avec votre message, on a l’impression que c’est une optimiste béate qui surfe sur un marché haussier éternel sans jamais avoir connu la baisse comme 95% des actionnaires de ce forum

Vous savez ou non que Sissi n’est pas active sur le marché EUR, et sur son marché, le USD, il y a au moins déjà eu 2 beaux krachs en 2 ans en rapport avec une hausse des taux aux USA (que l’on attend elle aussi depuis 2 ans, non ?)

Donc oui, pour reprendre Sissi, la PV est automatique sans déformation de la courbe des taux sur la durée de l’emprunt (et avec une pente de la courbe normale), acheter un titre à durée fixe de 5 ans, placez vous 2 ans plus tard et le taux fixe initial à 5 ans étant supérieur au taux de marché à 3 ans (durée résiduelle de l’emprunt), le titre vaudra plus que sa valeur de remboursement et donc vous pourrez vendre avec PV tout en ayant touché un intérêt pour le portage pendant la période

Après, vous pouvez aussi avoir une politique plus active, indépendamment des maths, en achetant des titres décotés, surtout actuellement en zone EM USD pour réaliser à terme de juteuse PV, indépendamment de toute politique monétaire,qui feront passer votre rendement de 9% à 20% annuel. C’est bien évidement plus risqué

Contrairement aux actionnaires, nous avons une valeur de sortie à terme, j’ai certes « mal » vécu la forte baisse du marché obligataire en 2010/2011 avec des titres cotant 50c de l’Euro, mais entre temps je touchais 9% de coupons annuels et ces titres ont depuis étaient revendus au delà du pair. La grosse différence avec un actionnaire pour un obligataire, c’est que la sortie est fléchée temporellement, et donc que la valeur converge vers cette sortie

Le titre AF est sur 5 ans, je compte le garder 3/4 ans. J’estime que le beau coupon donné par la société price bien les difficultés de la compagnie, son endettement et que l’actionnaire sera rincé bien avant moi si cela devrait se dégrader, souvent l’actionnaire paie pour rembourser l’obligataire ….

GbL, ne vous réjouissez pas trop vite de la hausse des taux, l’actionnaire lambda sera certainement plus impacté que l’obligataire que Sissi ou moi sommes

Pour finir, je pense que cette discussion aurait le mérite d’être déplacée sur une file appropriée car nous devions du sujet

BaV

Retired since 2010

![]() Hors ligne

Hors ligne

3 #60 10/04/2015 09h43

3 #60 10/04/2015 09h43

- Super_Pognon

- Membre (2010)

Top 50 Année 2024

Top 50 Année 2023

Top 10 Dvpt perso.

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 20 Invest. Exotiques

- Réputation : 281

Je ne partage pas à 100% l’avis de GBL.

Vous avez malheureusement, à mon humble opinion, la mémoire très sélective.

Je n’investis pas depuis 40 ans, mais rien que depuis 2009 en obligataire, on a pu en voir de belles.

Vous avez probablement oublié, mais en 2009, de nombreuses corporate proposaient des taux à deux chiffres et cela pour des entreprises de premier plan sur des durées inférieures à cinq ans. Le taux de défaut "implicite" étaient anormalement élevé… Il ne s’est jamais matérialisé.

Pas besoin de remonter très loin pour voir des défauts d’entreprises, des coupons non payés, des taux très élevés car la peur est à son paroxysme, etc…

Il suffit de remonter quelques années, nous n’avons pas oublié.

La plupart des investisseurs de ce forum l’ont vécu et peuvent en témoigner.

Mon expérience de jeune investisseur obligataire : crise du crédit en 2009, expropriation SNS, coupons non payés par Groupama… Et la performance est toujours à deux chiffres, avec ces événements. Je me limite à Euronext Paris/Amsterdam.

On peut appliquer votre raisonnement à l’investisseur actions sans soucis également.

Affirmez que le portefeuille perdra 10%… Arf, sur quelle base ? Il y a tellement de titres aux propriétés différentes, ça peut partir dans tous les sens ! OCEANE, durée de l’obligation, call, convertibilité, type de taux…

Le meilleur reste la hausse des taux… Et alors ? Je rigole bien. GBL, c’est une remarque pour un débutant qui a pris un taux fixe sur 25 ans ? Quelle vision réductrice ! Personne ne peut dire quand aura lieu la hausse des taux !

Si cette personne existe, elle n’est pas ici, mais sur son yacht pour aller sur son île privée (car milliardaire ![]() ).

).

La baisse des taux a fait des victimes que volontairement vous ne citez pas. Qui se rappelle de la multitude d’émissions d’obligations indexées sur l’Euribor 3 mois par des PME quand celui-ci était à son plus haut il y a 6-8 ans ? On est passé de 3-4% à 0,5%…

Dans tous les cas, il y a des gagnants et des perdants.

Si je suis chargé en perpétuelle avec CMS10 achetées à 50% de leur valeur vous croyez que je m’en sortirais comment avec une hausse des taux ?

J’hésite à dire, bien mieux qu’un investisseur action…

![]() Hors ligne

Hors ligne

2 #61 10/04/2015 10h26

2 #61 10/04/2015 10h26

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

GBL

Votre "réduction" du marche obligataire … et votre ton franchement arrogant - j’ai l’habitude de vos attaques a mon égard mais tout de meme… Admettez que c’est pas votre rayon les obligations ! - et que vous essayez de faire du 20 a 30% autrement OK c’est votre choix et bravo si vous y arrivez!

C’est pourtant vous qui assommez avec les assurance-vies chaque nouvel arrivant comme si c’était l’eldorado!

Vous semblez oublier que dans un crash les actions baissent bien plus que les obligations et pour bien plus longtemps! Et que rien ne force le prix a remonter - contrairement aux obligations qui tendent vers le pair a échéance ou souvent plus haut a cause d’un call.

Je vous ai lu sur le tiers payant aussi. Les témoignages de médecins, infirmiers, kine …démontrent la justesse de leurs critiques. Mais la aussi vous etes systématiquement pro-gouvernement.

A la facon desastreuse que ce gouvernement gère le pays …on risque fort d’en venir a la super-taxe - oui oui je vous entends déjà la-dessus…

En tous cas il me reste a espérer que vous lirez et apprécierez a leur juste valeur les posts de Tssm et Super_Pognon. Ca sera déjà ça.

Et oui on dévie du sujet! Desolee.

![]() Hors ligne

Hors ligne

#62 10/04/2015 18h00

- namo

- Membre (2014)

- Réputation : 119

Au-delà du débat, dans lequel je n’entrerai pas, j’ai trouvé le message de Tssm très intéressant. Je m’intéresse aux obligations par petites touches, pour ma culture plus que pour investir dedans (je ne me vois pas faire ça sans avoir une AV Luxembourgeoise, et ça n’est pas pour tout de suite !).

Par exemple ce passage n’est pas trivial pour un béotien comme moi :

Tssm a écrit :

la PV est automatique sans déformation de la courbe des taux sur la durée de l’emprunt (et avec une pente de la courbe normale), acheter un titre à durée fixe de 5 ans, placez vous 2 ans plus tard et le taux fixe initial à 5 ans étant supérieur au taux de marché à 3 ans (durée résiduelle de l’emprunt), le titre vaudra plus que sa valeur de remboursement et donc vous pourrez vendre avec PV tout en ayant touché un intérêt pour le portage pendant la période

J’ai l’impression qu’il y a moins de ressources "docuemntaires" pour les obligations que pour les actions, donc toute transmission de connaissance sera appréciée. ![]()

(Ca pourrait faire l’objet d’une autre file.)

![]() Hors ligne

Hors ligne

1 #63 10/04/2015 19h15

1 #63 10/04/2015 19h15

- Youplaboum

- Membre (2012)

- Réputation : 92

namo,si vous voulez un très bon bouquin sur les obligations, très didactique, structuré, complet, je vous conseille The Bond Book d’Anntte Thau. C’est une petite brique, ça fait un peu peur quand on le reçoit, mais ça se lit comme un roman et c’est archi clair.

The only real failure is the failure to try.

![]() Hors ligne

Hors ligne

1 #64 10/04/2015 19h50

1 #64 10/04/2015 19h50

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

@namo : Tentative pour vous expliquer le texte de Tssm que vous citez :

GBL (reformulant le texte de Tssm, avec des chiffres et un exemple concret) a écrit :

Vous achetez une obligation à 5% (taux du marché au moment où vous l’achetez) qui arrive à échéance dans 5 ans à 100% du nominal.

Deux ans plus tard, cette obligation sera "à échéance dans 3 ans".

Si la courbe des taux est "normale", c’est à dire que le taux à 3 ans est plus faible que le taux à 5 ans, on aura alors (à marché inchangé) un taux vers 4% pour les obligations de cette qualité à 3 ans. Le cours de cette obligation, qui paie un coupon annuel de 5%, sera alors supérieur à 100%, typiquement 102%.

En revendant alors votre obligation (par exemple pour acheter une autre obligation à 5 ans), vous ferez une plus-value de 2%. (et vous aurez perçu les coupons de 5%, y compris le coupon couru au jour de la vente).

Ce raisonnement suppose que les taux du marchés restent stable. Mais dans la réalité, les taux varient : tantôt ils augmentent, tantôt ils baissent. Actuellement, il sont très bas. Quand les taux montent, la valeur des obligations baissent (et vice versa) : évaluer leur valeur exacte requiert quelques calculs actuariels, et il est facile de comprendre que on peut percevoir un coupon de 6 pour une nouvelle obligation payée 100, on n’acceptera pas de payer 100 pour une ancienne obligation de même qualité qui verse un coupon de 4, si les 2 obligations doivent être remboursées à 100 à la même date.

@sissi : Merci d’éviter de telles réactions (votre message #155) excessives et assez vide d’argument (et en grande partie "hors sujet"). Vous semblez bien susceptible, dès qu’on parle d’oblig…

Mon message #111 ne signifiait guère plus que "les oblig ne font pas que monter".

J’ai aussi quelques notions sur les obligations (qui sont assez simples à évaluer, avec un bagage mathématique minimum, sous réserve de lire et comprendre les prospectus, sauf pour les aspects "qualité" de la signature et rang de la créance), et j’ai acquis mes premières obligations il y a plus de 35 ans, et vu passer pas mal de crises depuis.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

2 #65 10/04/2015 20h56

2 #65 10/04/2015 20h56

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

GBL

Je suis dans les marches depuis aussi longtemps que vous…sinon plus..Alors vos commentaires je les trouve bien déplaces. Merci d’éviter de répondre a mes posts. Je ferai de meme pour les votres. Il manque la fonction "ignore" sur ce forum.

Vous avez choisi un bout du post de Tssm - hors du reste c’est très réducteur car hors contexte…il a commence le paragraphe dont vous ne citez qu’une partie en disant:

"Donc oui, pour reprendre Sissi, la PV est automatique sans déformation de la courbe des taux sur la durée de l’emprunt (et avec une pente de la courbe normale)…"

La gymnastique d’achats/ventes des obligations pour PV plutôt que le sempiternel "buy and hold" semble vous échapper complètement.

Vous venez de le prouver.

![]() Hors ligne

Hors ligne

#66 10/04/2015 21h18

- namo

- Membre (2014)

- Réputation : 119

Effectivement, Youplaboum, je l’ai déjà vu mentionné. Je finirai par me le procurer.

GoodbyLenine a écrit :

Ce raisonnement suppose que les taux du marchés restent stable. Mais dans la réalité, les taux varient : tantôt ils augmentent, tantôt ils baissent. Actuellement, il sont très bas. Quand les taux montent, la valeur des obligations baissent (et vice versa) : évaluer leur valeur exacte requiert quelques calculs actuariels, et il est facile de comprendre que on peut percevoir un coupon de 6 pour une nouvelle obligation payée 100, on n’acceptera pas de payer 100 pour une ancienne obligation de même qualité qui verse un coupon de 4, si les 2 obligations doivent être remboursées à 100 à la même date.

Merci. Je connais déjà le mécanisme [variation des taux] => [variation de la valeur d’une obligation] avec "moins la duration" comme facteur multiplicatif,

mais je n’avais pas fait le lien avec une "valeur temps" (j’emprunte l’expression aux options, même si elle est peu adaptée ici) de l’obligation et la notion de courbe des taux, que le message de Tssm m’a fait entrevoir.

![]() Hors ligne

Hors ligne

#67 25/10/2022 19h51

sissi, le 10/04/2015 a écrit :

La gymnastique d’achats/ventes des obligations pour PV plutôt que le sempiternel "buy and hold" semble vous échapper complètement.

Vous venez de le prouver.

Bonjour Sissi, avec la remontée actuelle des taux beaucoup d’obligation ont baissé mais cela semble sonner aussi un changement de tendance de l’évolution des taux dans le futur.

- Avez vous changé votre approche achat/vente avec plus value ?

- Dans ce marché baissier, Pensez vous qu’il soit intéressant d’acheter des obligations désormais sous le pair dans l’optique de buy and hold étant donné que si cela continue à baisser on encaissera quand même une plus value à l’échancre (lors du remboursement) et que le pru actuel est plus intéressant que le pru au nominal ?

Merci

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#68 26/10/2022 12h30

J’ai fait une étude pour essayer de comparer les évolutions d’un investissement buy and hold sur 3 types de portefeuilles différents. je précise que je suis au TMI 11%.

- PEA avec actions à dividendes françaises --> 4% de rendement net/an et 6% de croissance du dividende. J’ai discuté de ce portefeuille dans le forum avec le listing des valeurs dans la partie action.

Stratgie dividende : quelles actions de rendement acheter ? p.24

- CTO avec actions à dividendes US axés croissance : 2% de dividende net (2,5% brut) et 10% de croissance du dividende. Ce CTO est issue d’une sélection de titres perso à partir de dividendes aristocrates

- CTO avec obligations --> 4,3% net de rendement (6% brut).

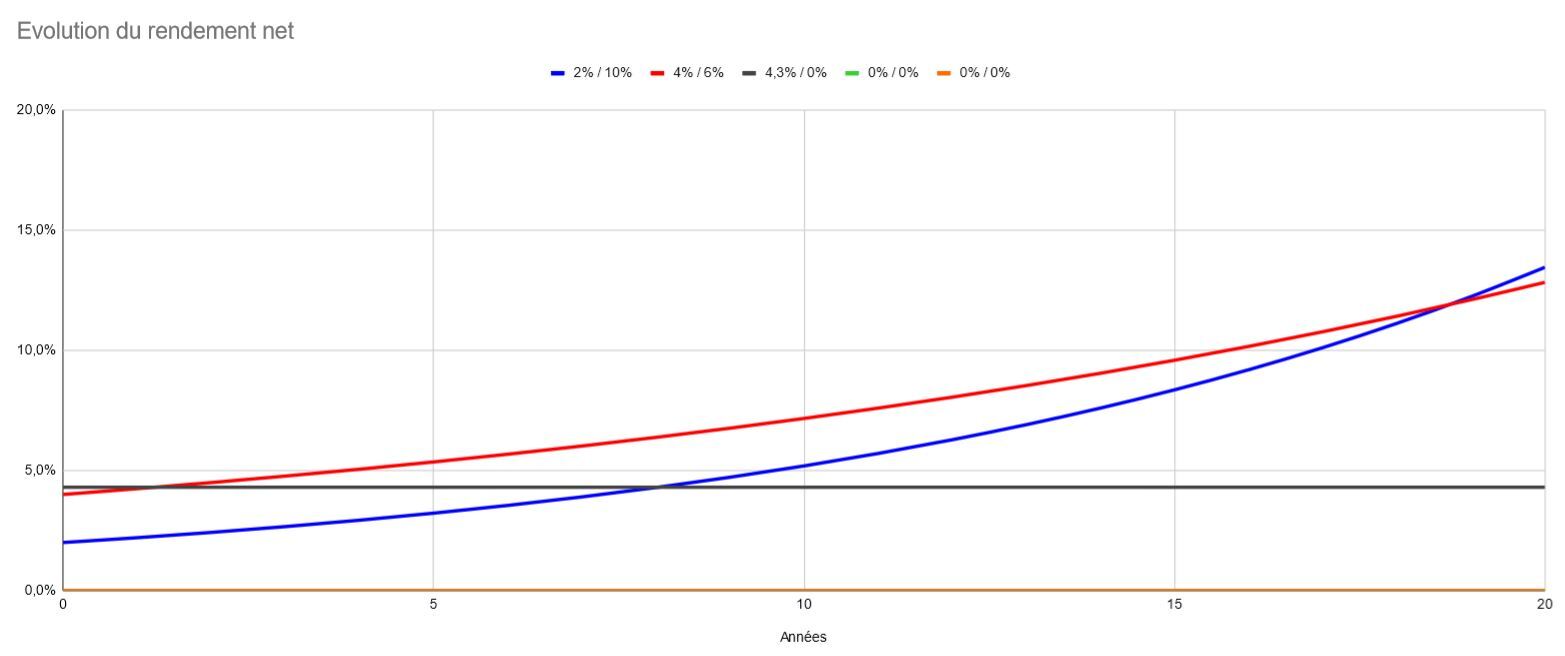

Evolution du dividende/an : Cela nous donne une idée de l’évolution des rendements et du coté dynamique du portefeuille.

Naturellement le PEA devient le plus performant au bout de 2 ans.

Le CTO devient plus performant après 18 ans.

Les Obligations ne sont quasiment jamais les plus performantes mais reste une bonne alternative au CTO durant 8 ans.

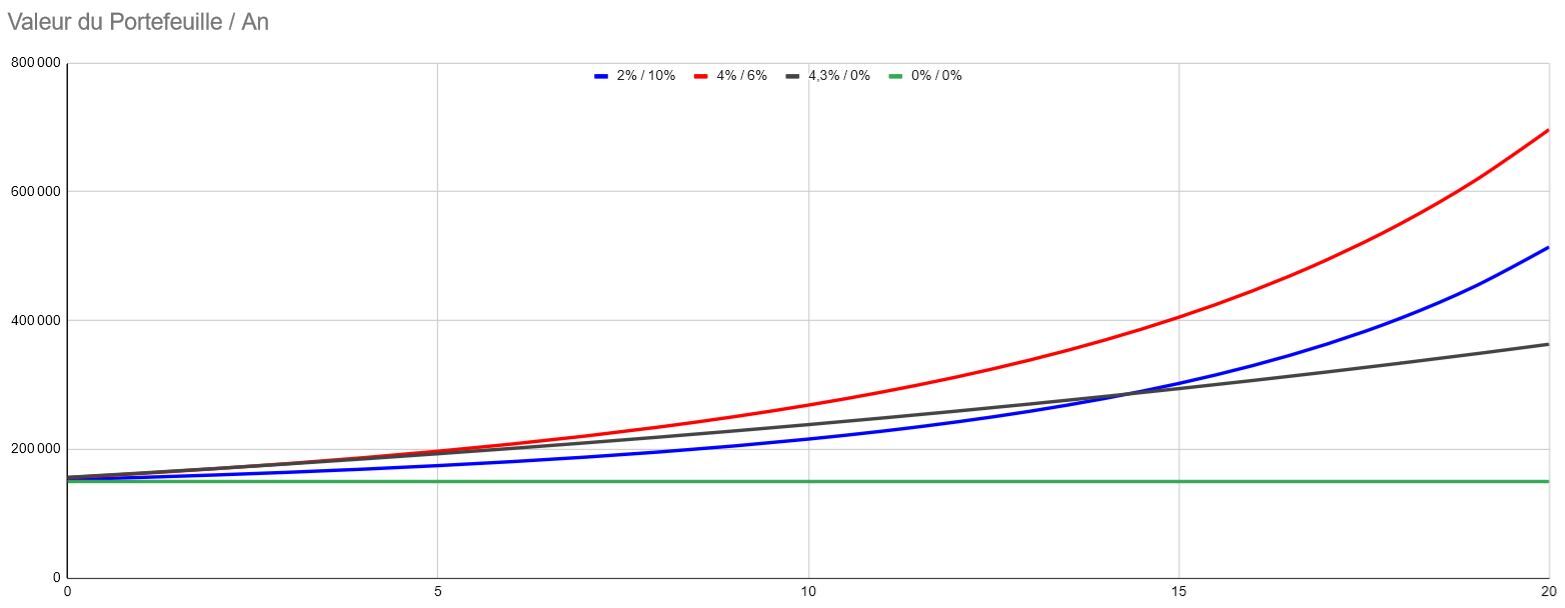

Evolution de la valeur du portfeuille / an : Pour ceux qui capitalise, cela permet de se faire une idée du choix le plus judicieux en fonction de la durée d’investissement et selon les rendements choisis.

Encore une fois le PEA s’impose et ne se fait jamais rattrapé.

Les Obligations vont légérement sur performer le portefeuille US pendant 14 ans

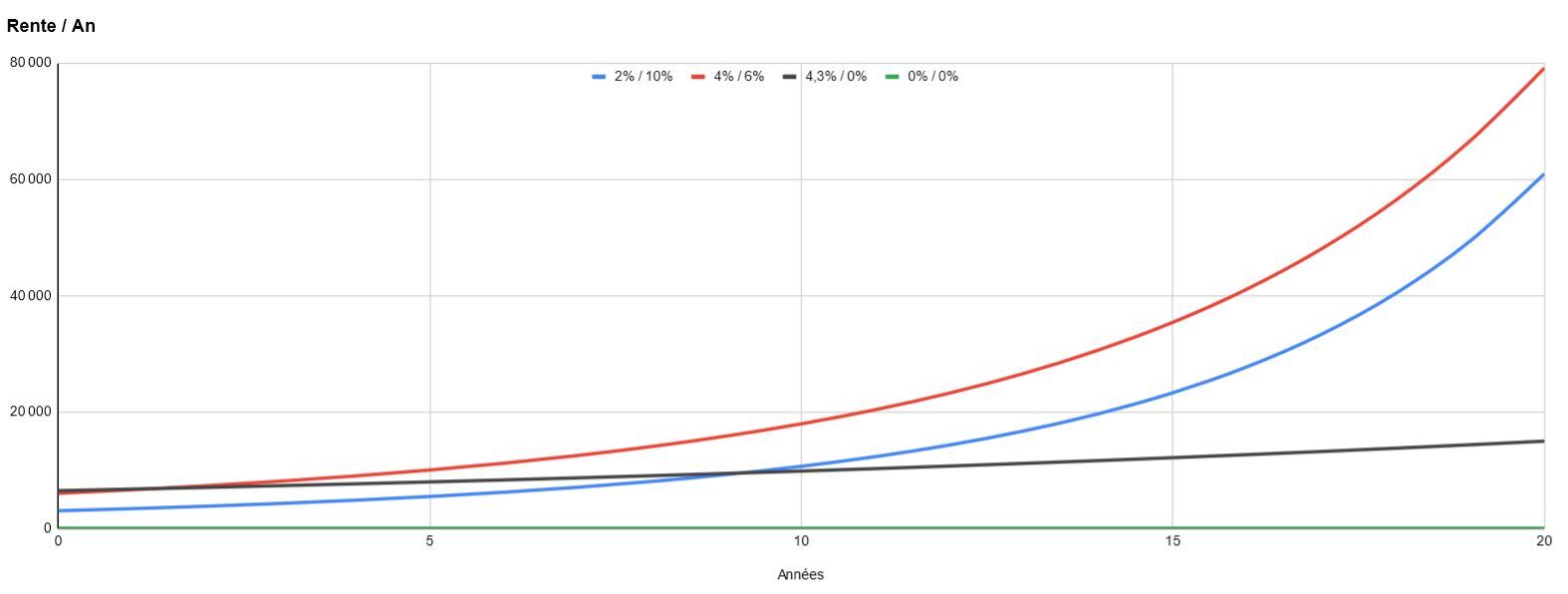

Evolution de la rente /an : Pour ceux qui sont plus intéressés par développer une rente dans le but de consommer.

Le portefeuille PEA sera le plus performant et ne se fera jamais rattrapé sur 20 ans (qu’au bout de 25 ans).

Les obligations surperformeront les Dividendes US pendant 8 ans puis se feront rapidement distancées. Les dividendes Us rapporteront le double des obligations à 15 ans.

Si j’ai bien analysé les courbes et pas fait d’erreurs dans mes calculs cela voudrait dire que:

- Les dividendes en PEA sont à privilégier pour quelqu’un avec ce type de stratégie par rapport à un ETF.

- Pour capitaliser, les obligations constituent une bonne alternative aux dividendes US sur 14 ans si le PEA est plein.

- Pour la rente, les obligations seront distancées en moins de 10 ans.

J’aimerai bien discuter avec vous de ces résultats pour en vérifier la véracité et évoquer d’autres pistes ou moyens d’investissement pour optimiser les rentes.

Par exemple je n’ai pas tenu compte de l’évolution du prix des actions pour les dividendes PEA et US. Si on choisit des actions de croissance ou solides on peut en plus espérer une progression du portefeuille par ce moyen.

Pour les obligations on peut peut être jouer sur les plus values comme en achetant en ce moment avec la remontée des taux en dessous du pair et attendre le remboursement. Mais je n’ai pas encore assez d’expérience dans ce domaine.[/b]

Dernière modification par gandolfi (26/10/2022 23h32)

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#69 26/10/2022 14h45

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

gandolfi, le 25/10/2022 a écrit :

- Dans ce marché baissier, Pensez vous qu’il soit intéressant d’acheter des obligations désormais sous le pair dans l’optique de buy and hold étant donné que si cela continue à baisser on encaissera quand même une plus value à l’échancre (lors du remboursement) et que le pru actuel est plus intéressant que le pru au nominal ?

A maturité (le temps qui reste jusqu’à l’échéance de l’obligation) et TRI équivalents (ce qui sera le cas, pour une signature de qualité similaire), acheter une obligation à petit coupon qui côte bien en dessous du pair, ou une obligation à plus gros coupon qui cote vers le pair, ca ….. revient en gros au même en terme de rendement (sauf peut-être après fiscalité, selon la situation du contribuable concerné).

Les flux de "retour" de l’investissement seront différemment répartis dans le temps : donc préférez juste celles avec la répartition des flux correspondant à votre besoin.

Le fait que le marché soit "baissier", ou pas, n’a guere d’importance sur le choix à faire… sauf s’il rend le TRI négatif, auquel cas mieux vaut garder son cash, et sauf qu’on peut choisir une maturité plus ou moins lointaine selon nos anticipations d’évolution future des taux.

Pour votre "étude" comparative, ce sont les hypothèses de rendement des divers scénarios qui determinebt le résultat, et pas la nature (PEA, CTO avec actions hors UE, Obligations) de l’investissement. Changez un peu ces hypothèses et la conclusion changera.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#70 26/10/2022 15h28

Bonjour,

Je n’ai pas compris votre remarque sur les flux de retour et le rendement qui se verrait identique.

Si je prends pour exemple.

- Obligation1, coupon 6%--> prix 100% du nominal, rendement actuel 6%.

(en arrondissant, c’est un peu comparable à l’obligation Engie même si celle ci est considérée perpétuelle. Je n’ai pas reussi à en trouver une autre à 100%, 6% rendement et non perpétuelle ENGIE 5,95% 16/03/2111 EUR | OBLIS)

- Obligation 2, coupon 5,5% --> prix 90% du nominal, rendement actuel 6% grâce à la baisse de l’obligation. General Motors Company 5,6% 15/10/2032 USD | OBLIS

Sur l’obligation2 je cumule un rendement actuel identique à l’obligation 1 grâce à la baisse et en plus je toucherai 10% de plus value à l’échéance non ?

Je m’excuse à l’avance si mes exemples ne sont pas tout à fait comparables (us, eur, date maturité..). J’ai voulu essayer de trouver des cas concrets qui me font hésiter en ce moment pour étayer l’exemple mathématique.

J’ai également trouvé une calculette de rendement final --> Bond Yield to Maturity (YTM) Calculator

Dernière modification par gandolfi (26/10/2022 15h48)

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#71 26/10/2022 18h34

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Vous ne pouvez pas comparer ainsi le rendement d’une perpétuelle et d’une obligation amortissable : elles n’ont clairement pas la même maturité, ni le même émetteur, donc ne comportent pas le même risque (à supposer que l’émetteur soit le même).

Si vous avez 2 obligations à 5 ans du même émetteur, avec un prospectus similaire, qui viennent de détacher leur coupon, l’une avec un rendement de 5% et un cours de 100% (en % du nominal), et l’autre avec un rendement de 3%, alors le cours de la seconde devrait (avec un marché efficient, ce qui sera le cas si l’encours, et les volumes échangés sur ce titre sont importants) être X tel que TRI(-100,5,5,5,5,105) = TRI(-X,3,3,3,3,103), c’est à dire X = 91.3

-> soit vous payez 100% pour toucher 5 coupons de 5% en achetant la première.

-> soit vous payez 91.3% pour toucher 5 coupons de 3% en achetant la seconde.

… et dans les 2 cas, vous aurez le même rendement interne, à savoir 5% (avant fiscalité).

Je vous suggère d’explorer les liens de Obligations : ressources pratiques en particulier Le Blog Oblig ! – Investir en obligations avec Robin des Bonds (surtout l’onglet "math financières"), ou bien https://www.google.com/search?q=obligat … l+taux+TRI .

Le marché des obligations est assez technique (il faut prendre en compte pas mal de caractéristiques décrites dans les prospectus), à mon avis largement réservé aux professionnels (si vous ne comprenez pas déjà ce que j’ai décrit plus haut, vous n’aurez pas les premières rudiments, et si vous le comprenez, il faudra aller explorer tout le reste…), avec certains titres liquides et d’autres peu liquides.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “vivre de ses rentes : actions vs obligations”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 568 | 186 901 | 17/03/2023 00h43 par JemappelleArnaud | |

| 91 | 43 553 | 06/11/2022 14h37 par pug | |

| 83 | 43 147 | 01/05/2022 22h43 par Artosis | |

| 32 | 41 882 | 02/06/2022 09h32 par perecastor | |

| 144 | 45 852 | 13/06/2023 21h39 par emilienlar | |

| 27 | 11 280 | 30/10/2016 10h25 par maxicool | |

| 28 | 27 752 | 11/02/2013 10h43 par crosby |