Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#1 30/10/2022 13h34

"Les performances passées ne préjugent pas des performances futures"

"L’immobilier, ça ne peut pas baisser"

"Les obligations sous performe le marché actions"

Beaucoup de personnes font la stratégie financière d’une vie en regardant dans le rétroviseur des 70 dernières années, choisissent un seul cheval, celui le plus performant (actions), choisissent de faire un ALL-IN équi-reparti dans le temps (DCA) et reporte le risque plus tard dans leur vie.

De mon point de vue, ces personnes là sont prêt à traverser un autoroute pour aller récupérer leur portefeuille qu’ils ont malencontreusement laissé tombé de l’autre coté, et ils sont persuadés qu’ils ne se feront pas écrasé, ou du moins que leur situation financière et ses perspectives sont assez bonnes pour se relever.

Le but de mon portefeuille est de ne jamais se faire écrasé, en investissant l’intégralité de mon argent disponible dans ma stratégie (tout en distinguant cash disponible pour la stratégie, et cash pour vivre).

Edit :

Il y à quelque chose d’important qui m’est venu à l’esprit après le post précédent :

L’aspect santé et émotionnel est bien trop souvent négligé, j’imagine une personne de 45 ans, qui se prend une baisse de 50% de son patrimoine financier total.

Peu de personne sont capable de bien dormir la nuit après ce genre perte colossal, si cette perte ne s’efface pas avant les 50 ans, il se peut qu’il y ait un mal être, du regret, qui puisse avoir des effets néfaste sur l’entourage ou la santé de l’investisseur.

Quand on regarde les performances du passé, on ne sait pas dans quel état de santé et psychologique sont passés nos ancêtres investisseurs, mais comme ça a été le cas pendant la chute du stablecoin Luna, certains ont été jusqu’au suicide. On sait aujourd’hui que les chocs émotionnel, stress, détresse psychologique peuvent avoir un impact sur le nombre d’années qui nous reste à vivre.

Le CACGR est magnifique, mais cela prend du temps, réussir à augmenter la qualité et la quantité de temps qui nous est disponible est le premier objectif de tout personne et investisseur heureux.

Il est important de regarder le chemin et non le point A et B, la performance futur (et encore moins celle du passé) n’est jamais le seul critère d’investissement, en tout cas, c’est ma façon de voir les choses.

Par conséquent, mon portefeuille doit être le plus "solide" possible :

Critères défensifs

-Avoir des assets décorrélés et indépendant

-Avoir un Maximum Drawdown le plus faible possible

-Une stabilité (Standard Déviation) la plus faible possible

Critère de performance :

-Il existe un levier ou mon portefeuille bat le MSCI World sans finir broke avec maxdrawdown inférieur à celui du MSCI World (sans levier), ce levier sera activé ou non selon la situation financière du ménage hors marché boursier.

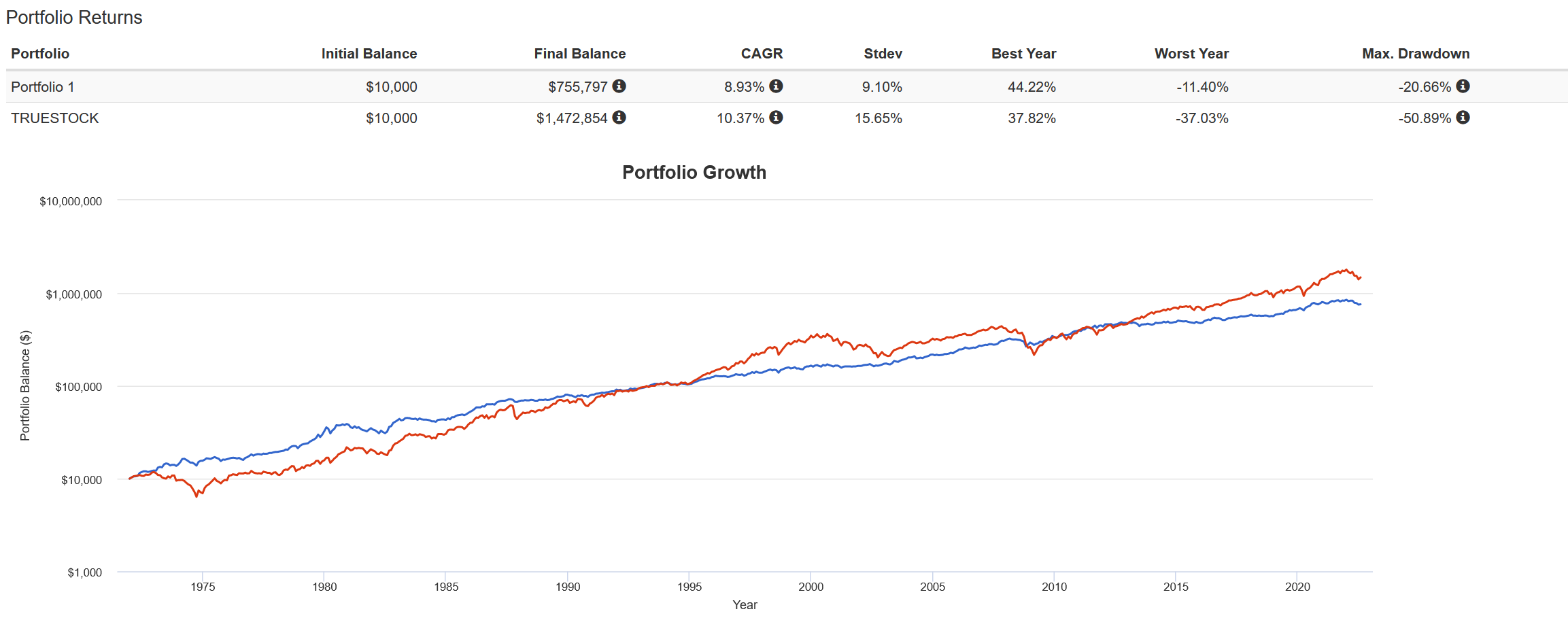

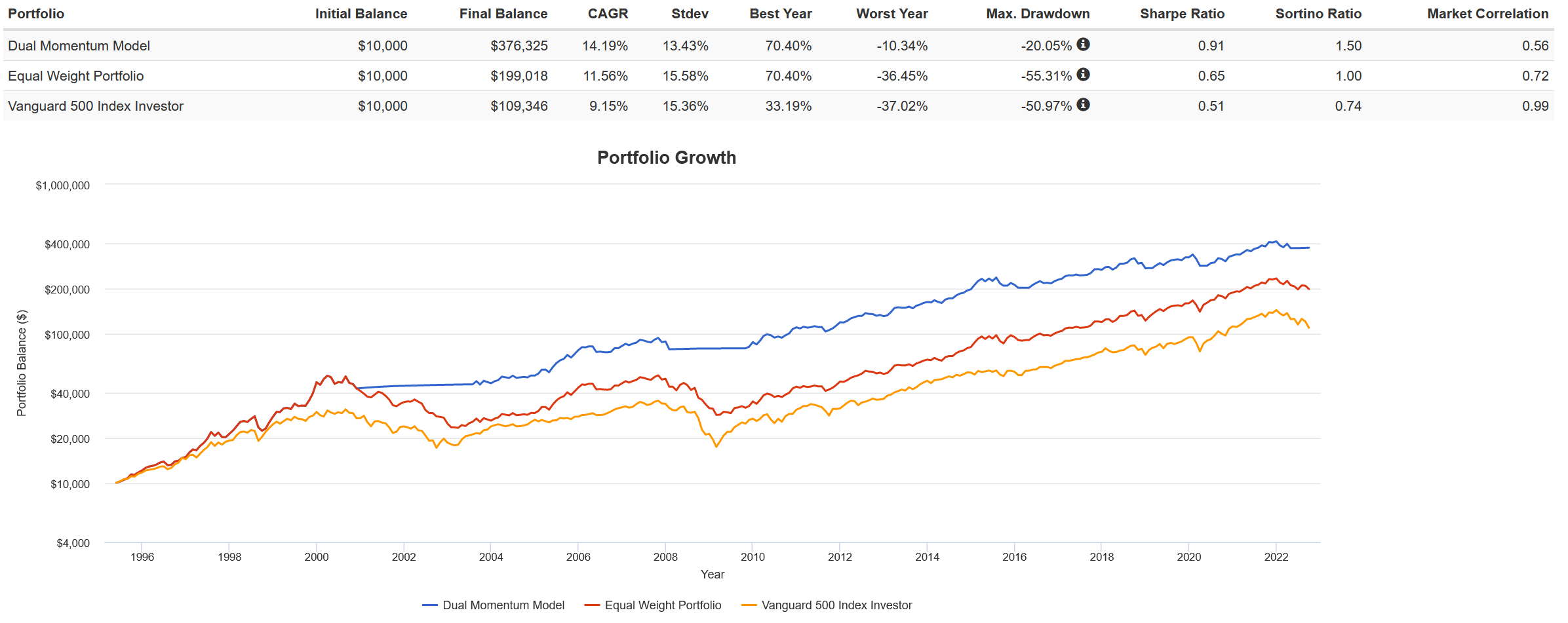

Exemple simpliste : Benchmark en rouge (depuis 1972)

Portefeuille investi 1/3 1/3 1/3 ACTIONS/OBLIG-LT-US/GOLD

Ce portefeuille satisfait les critères de performances, un levier 1.3x sur-performe l’indice.

Les années 1970 ont connu un bull-run énorme sur l’or, si on décale le début du portefeuille effectivement la performance est moins élevé, et le levier doit être plus élevé pour battre le marché (1.7x & MDD=-30%) mais les critères sont satisfaits.

Personne ne peut dire si oui ou non l’or pourrait connaitre un nouveau bull-run ou pas, celui qui a commencé en 1990, ne va pas forcément finir bredouille comparé à l’indice.

Mon portefeuille cherche à étendre son univers d’investissement le plus possible, et je recherche de manière continue de nouvelle stratégie/actifs cotés sur les marchés.

Le non-coté ne sera pas inclus dans ce portefeuille, car sa non-volatilité est selon moi une mascarade qui cache un risque d’illiquidité qui n’est jamais pricé évidemment, le jour ou s’est pricé vous êtes en théorie rincé, à dire que la situation pourrait aussi s’améliorer, donc impossible de vraiment définir une valeur réel dans le temps à ce genre d’actif à mon niveau.

J’ai tout de même une part d’actifs de ce type dans mon portefeuille qui représente 15 à 20% de mon patrimoine global (Actions Gazprom cotés à Moscou detenu à la CitiBank après conversion d’ADR , des ADR/GDR d’autres compagnies Russes, et des parts de SCPI Iroko Zen, et d’autres SCI sur assurances vie).

Voici mon univers d’investissement:

ACTIONS (MONDE), OBLIGATIONS (US & CHINE), GOLD (Bullion Vault) , FOREX (Stratégie momentum des les devises), CASH (allocation en fond monétaire).

(la suite peut être prochainement)

Dernière modification par Jaylis (30/10/2022 14h28)

Mots-clés : minimum drawdown, portefeuille, stable

![]() Hors ligne

Hors ligne

1 #2 01/11/2022 14h37

1 #2 01/11/2022 14h37

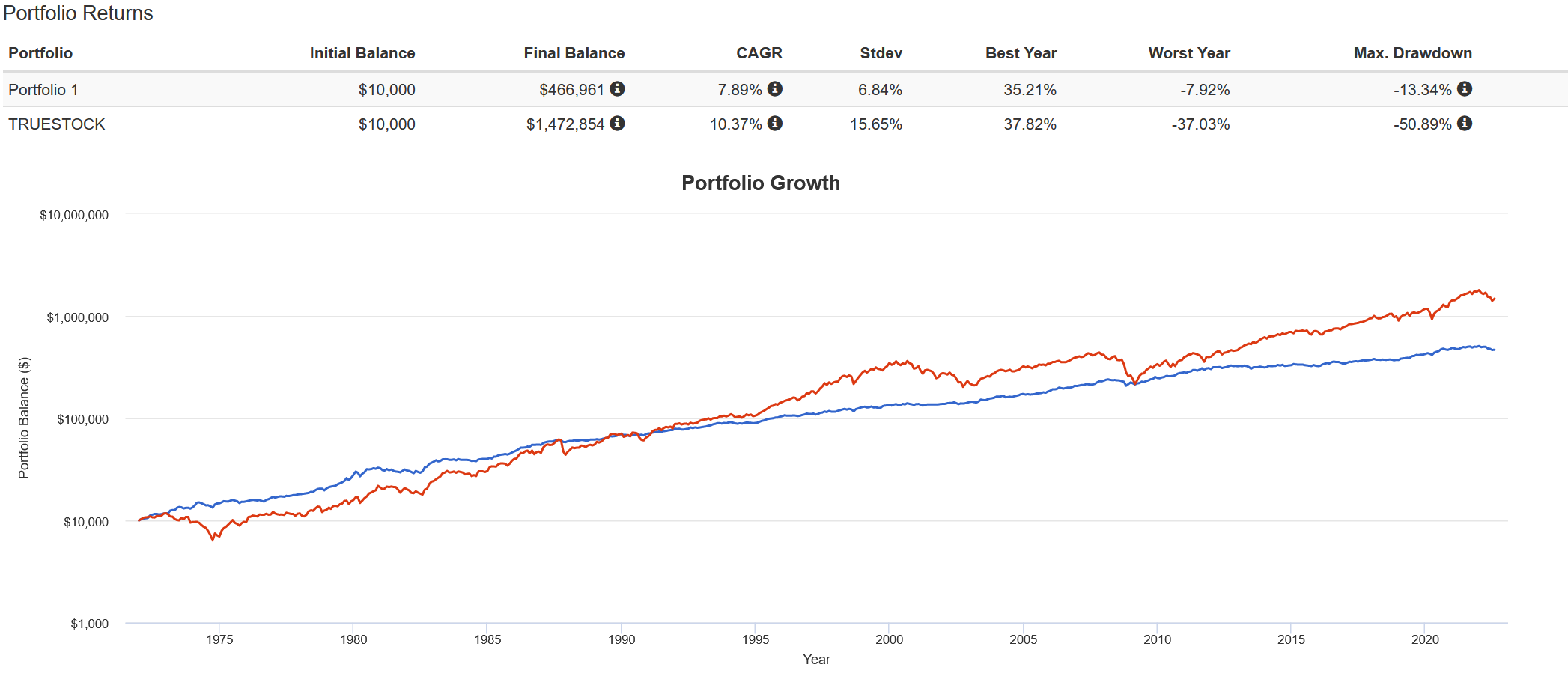

Le portefeuille d’Harry Browne : 25% Actions / 25% Obligations L-T US / 25% Gold / 25% Cash

Le portefeuille a un maximum drawdown de 13% pour un CACGR de 7.9%.

Tout ces backtests ont été effectué en $ , et les devises jouent un rôle très important bien trop souvent délaissé.

Mon portefeuille est construit sur ces bases ne jamais dépassé ses allocations (excepté pour le cash et j’expliquerais pourquoi dans un prochain post)

Pour améliorer le cash, nous pouvons rémunérer nos devises en les changeant contre des devises étrangères, ou en les investissant sur des fonds monétaire.

Il est fastidieux pour un particulier de trouver les devises les plus intéressantes, cela se révèle parfois du hasard. Pour ma part, j’utilise une stratégie type momentum afin de capter la performance de ces devises.

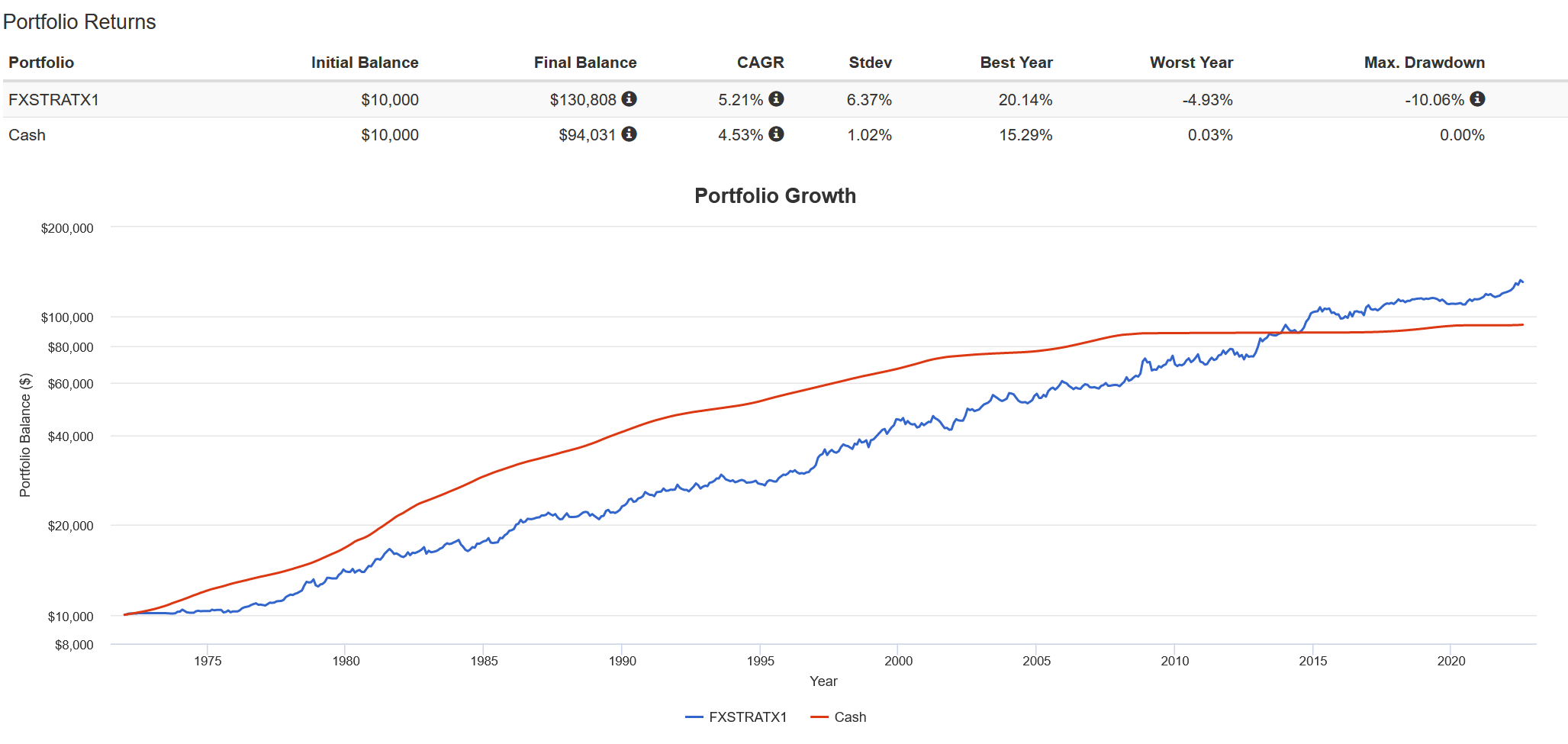

Voici ce que donne la stratégie sans levier depuis 1972:

5.25% CACGR pour 10% de maxdradown. Si cette stratégie était leveragée x4 , elle ferait 19.7%CACGR, et -35% de MDD; et c’est très facile de leverager (avec des frais minimes) du FX à travers des CFD ou contrat Forex. Cherchant une stratégie solide, et les performances du passés ne préjugeant pas celle du futur, j’ai inclus cette petite partie FX qui me permet de gérer mon cash.

![]() Hors ligne

Hors ligne

#4 05/11/2022 10h10

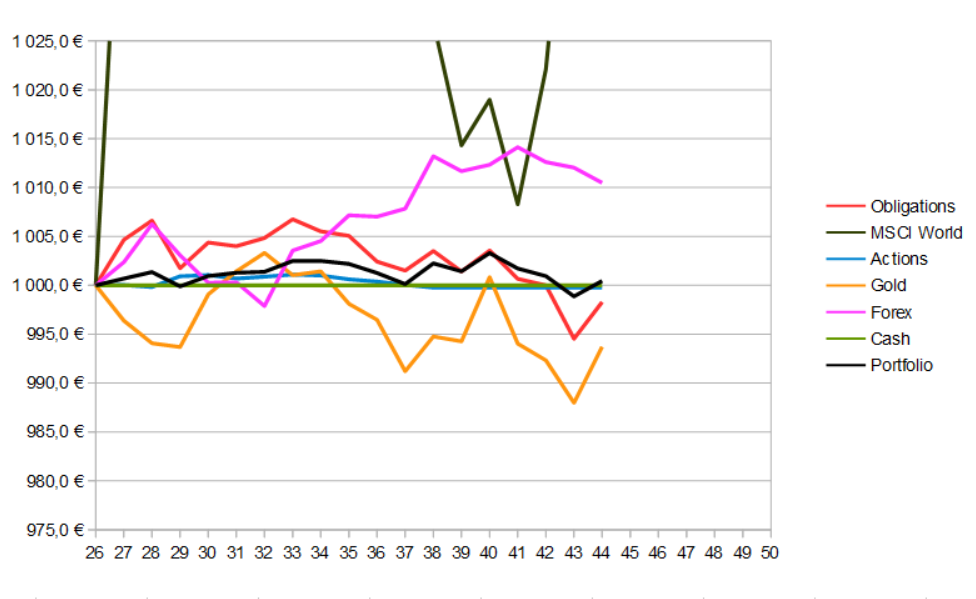

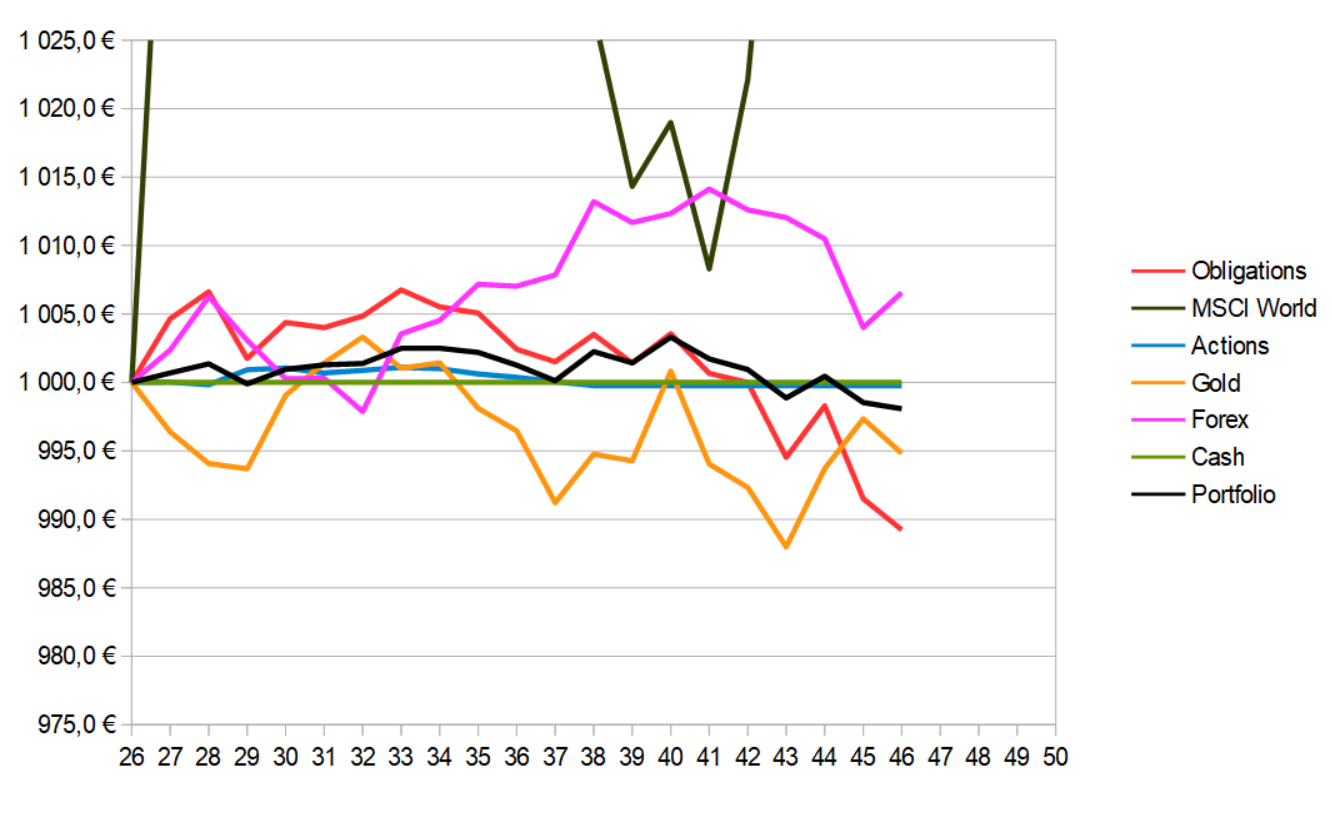

Reporting S44

Obligations Chinoises (LU2095995895) : 40791€ (24.52%)

Or Physique (Bullion Vault) & Certificat Or (NL0006454928) : 41538€ (24.97%)

Cash (Livret A, Devises CHF,AUD) (NL0006454928) : 78031€ (46.91%)

Couverture CFD Forex (IG Trading) 75% USD/JPY 25% EUR/CNY 5990€ (3.60%)

(Exposition 4 Contrat mini de 10 000€ soit 40 000€)

Depuis le début du tracking du portfolio (€) (Juillet 2022) :

Obligations Chinoises = -0.87%

Or = -2.89%

Cash = (Pas de tracking mais supposé à 0% au lieu de +-1%)

Forex = 15.4% (sur la couverture)

Total Portfolio : -0.32%

Benchmark MSCI World : 3.37%

Commentaires :

-Risk off sur les actions depuis le début du tracking.

-Corrélation négative entres l’or et le forex en attendant le bull-market de l’or comme celui entres 2006 et 2011.

-Obligations Chinoises très décorrélés et très peu volatile.

J’hésite à vendre une partie des chinoises pour aller sur des US, mais étant risk off sur les marchés actions, cela n’a pas trop d’intérêt, autant garder mon "call" long terme sur la monnaie Chinoise, surtout si Xi nous fait un pivot sur sa politique Zéro Covid.

Perspective: Si la Chine ouvre son économie, prix des matières premières vont monter, ce qui fera baisser mécaniquement le $, monter l’or. L’inflation est peut être sur le point de de repartir à la hausse partout dans le monde…

Sinon je commence à vendre petit à petit mes parts de SCPI chez Iroko, l’immobilier va logiquement baisser vu la hausse des taux. Si le bateau n’est pas en train en couler, il y à sûrement mieux à faire ailleurs.

![]() Hors ligne

Hors ligne

#5 05/11/2022 10h36

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Jaylis,

qui est Didier Dorcet, qui intervient dans la vidéo YouTube, qui vous a fait découvrir le concept dont vous parlez ?

Je n’ai jamais entendu parler de lui…

Après une rapide recherche, je constate qu’il poste des vidéos YouTube et qu’il aime, à priori, voir les "marchés en noir" (des krachs…), qu’il intervient sur Tik-Tok, et qu’il vend, avec Grand Angle, une lettre mensuelle (entre 250 et 500 euros l’année).

M.erci de nous en dire plus sur le personnage.

Qu’est-ce qui vous a fait "craquer" pour son concept ?

![]() Hors ligne

Hors ligne

#6 05/11/2022 10h43

Gavekal.is a écrit :

Didier is co-founder of Gavekal Intelligence Software and has been managing money since early 1990. He successively moved from the derivative trading space, to hedge fund management, and global asset management. He was Treasurer of Bank of America Paris, then head of interest rate arbitrage and prop trading at Bank of America London in the 90s. He founded Insight Finance in 2000, an equity arbitrage quantitative hedge fund, and managed the portfolio until 2006. He then turned to global portfolio management within Renaissance Capital and joined Gavekal in 2014. Didier has a double background in nuclear physics from Supelec –Paris, France- and in political sciences from Science Po –Paris, France

Didier Darcet

Gavekal ne vend rien au particulier, leur produits sont adressés à des institutionnels.

Grand Angle (en partenariat avec Gavekal) vend sa lettre mensuelle LSGA (250€/an), il y à d’autres produits mais à mon avis c’est la lettre à 20€/mois qui est a plus intéressante.

Je ne veux surtout pas faire de la pub sur le forum, c’était pour vous répondre et expliquer comment j’avais construit les bases de mon portefeuille.

Il ne poste rien sur youtube, ce sont des gens qui relayent ses vidéos faites avec Grand Angle.

Ce qui m’a fait craquer pour le concept : Pouvoir investir des sommes considérables en rapport avec son patrimoine sans subir des énormes drawdown, et des variations violentes en fonction des cycles économiques ou des cygnes noirs.

Quand on se fait raser parce qu’on est investi 100% Immobilier /Crypto / Actions etc.. on peut en venir au suicide, ou à une mort plus lente en + des pertes financières.

Ceux qui DCA et se prennent à drawdown de 50%, à 65% du DCA fini , ben surprise, le risque était là, il a juste été décalé dans le temps, magnifique subterfuge pour pousser les particuliers à passer des ordres.

![]() Hors ligne

Hors ligne

#7 05/11/2022 10h54

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Oui, enfin, les vidéos, il les réalise avec Grand Angle.

Il ne les poste pas personnellement mais il y participe (ce qui est plus ou moins la même chose).

En fait, il propose de créer un équivalent de "Permanent Portfolio d’Harry Browne" : IH en avait parlé en 2010.

Sinon, j’imagine qu’un personne investie en 100% actions reste consciente des risques que cela comporte.

En diversifiant un minimum (X % actions + X % SCPI + X % fonds euros + X % sur livrets, voir X % en métaux précieux), on s’approche du PP. Sans pour autant être aussi rigide sur les parts de X.

Après, à chacun de mettre le curseur "X% actions" en fonction des risques que l’on est prêt à prendre.

![]() Hors ligne

Hors ligne

#8 05/11/2022 10h57

D.D m’a fait découvrir plusieurs concept dont celui là, certains sont sa propre prorpriété intelectuelle (comme le fait de le modifier et de mixer avec des indicateurs) d’autres proviennent de leur auteur à savoir Harry Browne. Désolé si ce n’était pas clair.

![]() Hors ligne

Hors ligne

#9 05/11/2022 11h02

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

DiciCat applique ce type de stratégie depuis quelques années.

Ca peut vous donner uni idée des résultats réels, car les backtests sont toujours à prendre avec des pincettes.

![]() Hors ligne

Hors ligne

#10 05/11/2022 11h12

maxicool a écrit :

Sinon, j’imagine qu’un personne investie en 100% actions reste consciente des risques que cela comporte.

Je pense que les gens ont surtout des préjugés du style "La bourse montera toujours mais à long terme" , " L’immobilier ne baisse jamais" …

Ils investissent en pensant qu’il est impossible :

- de perdre + de 50% en bourse pendant 10 ans.

- de prendre une baisse de plus de 10% sur l’immobilier

Si on exclu totalement ces deux possibilités, les impacts mentaux et financiers sont très limités.

J’ai vraiment peur pour ceux qui DCA sur 100% Crypto ou 100% ETF World.

Et j’ai encore plus peur pour ceux qui font all in sur des stables coins qui étaient censé être super-safe !

Je pense qu’ils sous estiment la possibilité de faire partie éventements majeur de l’histoire pouvant avoir un impact énorme sur leur investissement, quand on regarde nos ancêtres , leurs histoires a été bien rempli, pourquoi la notre serait à long fleuve tranquille.

Ce n’est pas parce que l’on s’est toujours relevé indemne, que ce sera toujours le cas.

Il faut être prêt à toute circonstance, et survivre sera déjà pas mal.

Dernière modification par Jaylis (05/11/2022 11h33)

![]() Hors ligne

Hors ligne

#11 05/11/2022 11h17

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

J’ai vraiment peur pour ceux qui DCA sur 100% Crypto ou 100% ETF World.

Je pense que peu de membres du forum sont dans ce cas pour 100% de leur patrimoine.

Si DD a simplement avancé qu’il faut diversifier entre plusieurs classes d’actifs et éviter le All-In 100% actions - DCA ou non - (je n’ai pas regardé la vidéo en entier), il n’a rien inventé de spécial ;-)

![]() Hors ligne

Hors ligne

#12 05/11/2022 11h17

maxicool a écrit :

DiciCat applique ce type de stratégie depuis quelques années.

Ca peut vous donner uni idée des résultats réels, car les backtests sont toujours à prendre avec des pincettes.

Je compte gérer activement mon portefeuille, hors de question d’avoir des obligations de l’UE quand les taux sont aux planchers, il y à des erreurs de bons sens à mon avis dans son portefeuille, mais globalement, j’imagine qu’il répond aux attentes de son détenteur.

![]() Hors ligne

Hors ligne

#13 05/11/2022 11h23

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Sans doute.

Vous pourrez faire le bilan de votre stratégie "PP gestion active" dans une dizaine d’années.

Je le suivrais mensuellement… Bonne journée.

![]() Hors ligne

Hors ligne

#14 05/11/2022 11h27

maxicool a écrit :

J’ai vraiment peur pour ceux qui DCA sur 100% Crypto ou 100% ETF World.

Je pense que peu de membres du forum sont dans ce cas pour 100% de leur patrimoine.

Vous avez raison, mais le problème, c’est que ce sont les même qui vont vous dire que votre portefeuille sous performe, car il a des obligations ou de l’or.

A dire que d’un point de vue performance, le mieux est d’avoir le maximum disponible sur un portefeuille le plus robuste et performant possible.

Le pire, bien souvent, c’est que le reste de leur patrimoine est dans l’immobilier, qui est bien souvent (hors usage perso) une fausse diversification dû à sa fausse stabilité (non-volatile car non coté).

Peu de gens sont capables de mettre 50% de leur patrimoine en REIT diversifié, par contre en SCPI y à pas de soucis.

Et j’ajouterais un autre "pire" , c’est l’inflation, on pourrait tout à fait connaitre une inflation à 20%+, avec des prix de l’immobilier stable, et je serais prêt à parier que personne ne bougerait, car en euro aucune baisse ne serait visible.

Au plaisir de partager avec vous Maxi. Bonne journée !

![]() Hors ligne

Hors ligne

1 #15 05/11/2022 12h42

1 #15 05/11/2022 12h42

- PyT25VC

- Membre (2021)

- Réputation : 53

Jaylis a écrit :

J’ai vraiment peur pour ceux qui DCA sur 100% Crypto ou 100% ETF World.

Bon, entre les deux on admettra quand même un peu plus de risque pour un 100% crypto, ou alors on n’a pas la même notion du risque ![]()

Aide toi, le ciel t'aidera

![]() Hors ligne

Hors ligne

#16 12/11/2022 07h45

Reporting S44

Obligations Chinoises (LU2095995895) : 39638 € (24.11%)

Or Physique (Bullion Vault) & Certificat Or (NL0006454928) : 42131 € (25.62%)

Cash (Livret A, Devises CHF,AUD) : 78031 € (47.46%

CFD Forex (IG Trading) 75% USD/JPY 25% EUR/CNY 4626 € (2.81%)

(Exposition 4 Contrat mini de 10 000€ soit 40 000€)

Sur la semaine, on perd 1.15%, ce qui amène le portefeuille a une perf de -1.5% YTD (depuis Juillet, sans prendre en compte frais, rémunérations du cash et autres).

Baisse spectaculaire du $ qui a littéralement puni mes positions sur USD/JPY.

Rebond notable de l’or qui gagné 8.1% sur le mois en USD.

C’est vraiment un très gros changement de tendance si le $ continue à baisser, on verra bien comment le portefeuille s’adapte, il y aura surement des changements de positions sur les devises en fin de mois, en espérant ne pas trop se faire rincer d’ici là si le mouvement se confirme.

Bon week-end à tous.

![]() Hors ligne

Hors ligne

#17 19/11/2022 10h10

Petite erreur sur la semaine dernière qui était la S45.

Reporting S46 :

Obligations Chinoises (LU2095995895) : 39259 € (23.94%)

Obligations US (US10) 840€

Or Physique (Bullion Vault) & Certificat Or (NL0006454928) : 41712 € (25.43%)

Cash (Livret A, Devises CHF,AUD) : 78031 € (47.58%)

CFD Forex (IG Trading) 75% USD/JPY 25% EUR/CNY 5009 € (3.05%)

(Exposition 4 Contrat mini de 10 000€ soit 40 000€)

Soit -1.8% YTD.

Wait&See

![]() Hors ligne

Hors ligne

#18 19/11/2022 11h37

- chrispra

- Membre (2020)

- Réputation : 87

Bonjour

Sans vouloir polluer votre file, pour moi (et Excel), la semaine qui vient de se terminer est la semaine 47

(=NO.SEMAINE(AUJOURDHUI()))

Sinon, félicitations pour l’originalité de votre portefeuille.

Cordialement

![]() Hors ligne

Hors ligne

1 #19 19/11/2022 12h39

1 #19 19/11/2022 12h39

- Phaeton

- Membre (2022)

Top 50 Année 2022 - Réputation : 159

Bonjour Chrispra

Sans vouloir polluer, vous polluez quand même un tout petit peu ![]()

Il y a plusieurs systèmes de numérotation des semaines, et plusieurs fonction dans Excel pour le déterminer.

Dans le système européen, codifié par la norme ISO 8601, la semaine qui s’achève le 20 novembre 2022 est la semaine 46.

La fonction correspondante est ISOWEEKNUM. (NO.SEMAINE.ISO)

Cordialement

Dernière modification par Phaeton (19/11/2022 13h01)

![]() Hors ligne

Hors ligne

#20 19/11/2022 12h56

Pas de soucis.

En effet, j’ai re-vérifié et je trouve la semaine 46 comme le suggère ce site :

Numéro de semaine

![]() Hors ligne

Hors ligne

#21 20/11/2022 14h57

Je continue les explications sur le portefeuille sur la partie Actions (0-25% , le maximum évoluera selon mes revenus, pour l’instant je ne suis pas prêt à prendre plus de risque).

Critères pour Risk On le marché action:

Pour l’instant, je reste simple avec l’approche dual momentum, ou l’on compare le risk free rate sur 1 an contre le MSCI World ou le SP500.

On peut aussi faire l’approche du Accelerating Dual Momentum qui consiste à comparer le MSCI World au MSCI Emerging Market…

L’idée est quand même d’avoir un univers d’investissement le plus grand possible, mais en limitant les risques même si le filtre risk off est là pour ça.

A l’avenir, je pense ajouter d’autres critères comme l’indice des maçons développés par Gavekal qui étudie le sentiment de marché.

Les critères seront équipondérés, pour deux critères, un OFF, un ON, on sera investi à seulement 50% de la partie action.

Comment vais-je choisir mes titres ?

Par des critères de tendance, tout comme le MSCIWorldMomentum, j’achèterais les indices momentum, (ou les répliquerais du mieux possible), si je n’ai toujours pas mis en place d’ici là mon plan détaillé de façon exact.

Dans l’idéal, j’aimerais faire 25-30 lignes avec une capi mini et quelques filtres de risque.

J’ai pu retrouvé les returns du MSCI World Momentum depuis 1994

JAUNE=Benchmark

ROUGE=MSCI World Momentum

BLEU= MSCI World Momentum avec filtres Risk On - Risk Off

Autres= Benchmark avec filtre fait la même perf que le Benchmark avec maxdrawdown divisé par deux.

Les portefeuilles momentum ont vraiment tendance à sur-performé à la hausse, mais redonne autant dans les baisses, le filtre sert à les couper.

-Choisir ses actions de manière "mécanique" permet de construire une colonne vertébrale plutôt que d’aller dans tout les sens.

-On reste dans un investissement passif, si je savais coder, un petit logiciel pourrait me dire systématiquement les titres à acheter.

-Pas de remords, pas de regrets, on met les émotions de coté.

Je m’autoriserais à acheter des opportunités hors stratégie si ma conviction est forte comme avec GTT cette année et les ADR/GDR Russes.

![]() Hors ligne

Hors ligne

#22 01/12/2022 15h24

Reporting S47 (en retard) :

Obligations Chinoises (LU2095995895) & Obligations US (US10) : 39517 € (24.11%)

Or Physique (Bullion Vault) & Certificat Or (NL0006454928) : 41454 € (25.29%)

Cash (Livret A, Devises CHF,AUD) : 78031 € (47.6%)

CFD Forex (IG Trading) 75% USD/JPY 25% EUR/CNY : 4932 € (3.01%)

(Exposition 4 Contrat mini de 10 000€ soit 40 000€)

Quelques mouvements en vue sur S47-S48 des achats de US10, un changement de tendance sur le forex.

Bonne journée.

![]() Hors ligne

Hors ligne

#23 03/12/2022 08h22

Reporting S48 :

Obligations Chinoises (LU2095995895) & Obligations US (US10) : 40043 € (24.31%)

Or Physique (Bullion Vault) & Certificat Or (NL0006454928) : 41985 € (25.49%)

Cash (Livret A, Devises CHF,AUD) : 78031 € (47.37%)

CFD Forex (IG Trading) 50% EUR/CNY 25% EUR/USD 25% VIDE : 4653 € (2.82%)

(Exposition 4 Contrat mini de 10 000€ soit 40 000€)

YTD = -1.83%

Changement de tendance sur le forex qui part long EUR, beaucoup de volatilité en début de semaine sur les obligations chinoises, nous rentrons dans une nouvelle phase ou les taux à 10 ans US commence à baisser avec le $.

Toujours très bullish sur l’or qui fait +10% en USD depuis le mois dernier.

En espérant de bonnes nouvelles venant de Chine comme une "vraie" baisse des taux pour relancer la croissance, et un assouplissement de la politique zéro Covid.

Bon week end à tous.

![]() Hors ligne

Hors ligne

#24 10/12/2022 08h09

Reporting S49 :

Obligations Chinoises (CIB) 41802 € (25.14%)

& Obligations US (US10 & ISTB) :

Or Physique (Bullion Vault) & Certificat Or (NL0006454928) : 41969 € (25.24%)

Cash (Livret A, Devises CHF,AUD) : 78031 € (46.92%)

CFD Forex (IG Trading) 50% EUR/CNY 25% EUR/USD 25% VIDE : 4496 € (2.70%)

(Exposition 4 Contrat mini de 10 000€ soit 40 000€)

YTD = -1.85%

J’ai acheté une louchette d’obligations US qui représente maintenant 5% de la poche obligataire.

L’or et le yuan ont l’air de se réveiller.

Je vais sûrement ouvrir une minuscule position "tacticienne" sur l’Asie dans la poche actions pour jouer la réouverture progressif de la Chine mais j’ai besoin d’une confirmation de tendance sur le moyen terme pour augmenter la taille de la position.

Bon week end à tous.

![]() Hors ligne

Hors ligne

#25 18/12/2022 09h17

Reporting S50 :

Obligations Chinoises (CIB) 41583 € (25.07%)

& Obligations US (US10 & ISTB) :

Or Physique (Bullion Vault) & Certificat Or (NL0006454928) : 41633 € (25.1%)

Cash (Livret A, Devises CHF,AUD) : 78031 € (47.04%)

CFD Forex (IG Trading) 50% EUR/CNY 25% EUR/USD 25% VIDE : 4630 € (2.79%)

(Exposition 3 Contrat mini de 10 000€ soit 30 000€)

YTD = -2.1%

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille du rentier de jaylis”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 829 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 592 345 | 03/05/2022 13h19 par Reitner | |

| 792 | 456 979 | Aujourd’hui 15h03 par al2020 | |

| 1 094 | 544 186 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 336 801 | 19/10/2024 04h40 par maxicool | |

| 811 | 340 086 | 10/09/2024 08h40 par Louis Pirson | |

| 621 | 357 318 | 04/01/2023 10h36 par PoliticalAnimal |