Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Sondage

Résultat du sondage :

Encore un krach sur les marchés actions…

| L'occasion de renforcer sur les valeurs de qualité | 65% - 1107 | |||||

| J'attends le rebond, je revends tt et fini la bourse | 2% - 35 | |||||

| Je suis liquide, je suis serein | 12% - 204 | |||||

| BX4 depuis les 3800 sur le CAC, je suis riche | 2% - 42 | |||||

| Je suis en vacances, je ne vois pas le crack | 3% - 67 | |||||

| A fond sur les valeurs de Rdt, miam, miam | 14% - 242 | |||||

#9703 15/02/2024 06h05

- Leukie

- Membre (2024)

Top 50 Année 2024

- Réputation : 38

Au moment du post, donc à la clôture du 14/02, le cac 40 a pris +0,64% sur la semaine, dont autant sur la seule journée du 14: parler de shorters en PLS est légèrement excessif et fallacieux, bien que délicieusement piège à likes ![]()

Les shorters d’actions japonaises, c’est une autre histoire…

Parrainages Fortunéo ( 13279387 ) et GMF

![]() Hors ligne

Hors ligne

#9704 15/02/2024 09h51

Le "truc" qui m’a plutôt réussi dans les périodes de krach ;

- Avoir un portefeuille diversifié entre les valeurs volatiles et non volatiles.

- Savoir que le krach est temporaire bien qu’il soit difficile de trouver son point bas.

Avec cela, il m’a suffit, facile à écrire, je l’admets, de vendre régulièrement les valeurs non volatiles pour renforcer celles plus volatiles qui me semblent à bon prix.

Exemple ; Air Liquide baissera en période de krach mais beaucoup moins que beaucoup d’autres, pour moi, cette valeur est une réserve de cash qui permet la transition vers des valeurs à la casse.

À chaque krach, je cherche à me constituer du cash et j’attends l’opportunité.

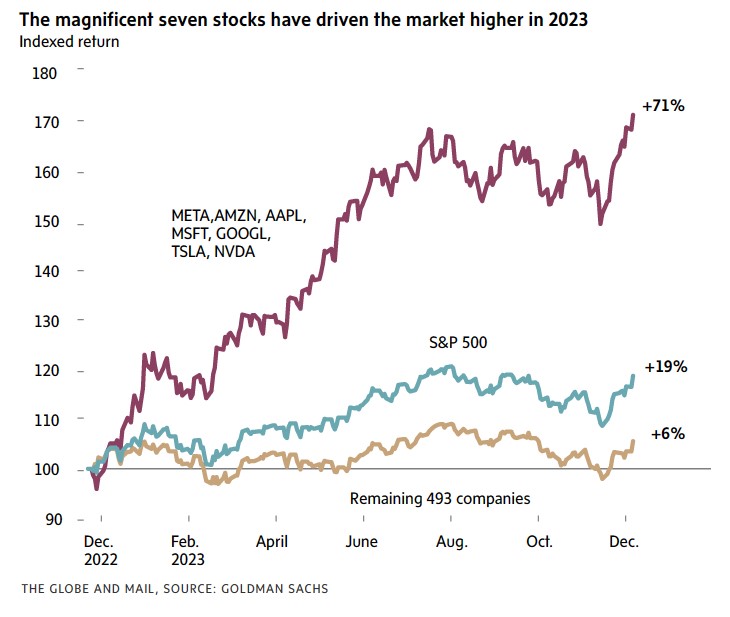

En ce moment, quand le vois les cours stratosphérique de certaines valeurs US que je peux avoir en portefeuille, histoire de surfer la vague, je me renforce dans des pétrolières à la casse (NVIDIA vaut plus que TOUTES les pétrolières US).

Cela ne me permet pas d’être gagnant mais juste d’amortir les pertes et, je touche du bois, j’espère que cela continuera à me réussir. C’est moins "prise de tête" que d’attendre un krach ou en être surpris.

![]() Hors ligne

Hors ligne

1 #9705 15/02/2024 10h15

1 #9705 15/02/2024 10h15

- al2020

- Membre (2021)

Top 50 Année 2023

Top 50 Année 2022 - Réputation : 38

@MarsAres : une autre solution peut être d’avoir une poche d’or de 10-15% du portefeuille en ETF Or.

En général en cas de krach l’or monte ou reste stable ce qui permet de vendre pour acheter des actions bradées…L’or est ainsi une réserve de cash à investir en cas de Krach Voir Le cours de l?or dans les crises économiques, FR/EN (Graphique)

Dernière modification par al2020 (15/02/2024 11h14)

![]() En ligne

En ligne

#9706 15/02/2024 16h37

- koldoun

- Membre (2013)

Top 20 Année 2022

Top 20 Dvpt perso.

Top 50 Actions/Bourse - Réputation : 288

Serrure a écrit :

https://www.investisseurs-heureux.fr/up … 2-15_2.png

Elle m’a bien fait sourire,

et on sait que les Shorters il y en a en ces périodes ( donc cela serait utile et pédagogique ).

Je pense que c’est la position que m. Cheron a adoptée lors du krach du CHF, alors que lui et ses équipes incitaient à mettre du gros levier sur cette devise quelques jours avant… Cocasse

Sinon, les puts indiciels me semblent la meilleure solution lorsque l’on craint un krach…

![]() En ligne

En ligne

1 #9707 16/02/2024 17h42

1 #9707 16/02/2024 17h42

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

leportois, le 15/02/2024 a écrit :

Le krach de mars 2020 on y a tous pensé, mais on a pas tous eu le courage d’en profiter. J’ai un peu acheté, mais j’aurai toujours le regret de pas avoir plus sauté sur l’occasion.

Juste une remarque.

Il y a les gros krachs boursiers qui concernent toute la côte, ne sont pas fréquents et semblent impossibles à anticiper.

Mais on a + fréquemment des "krachs" sectoriels.

L’outil gratuit le + simple pour les présumer, c’est le Market Fair Value de Morningstar, déjà cité plusieurs fois dans cette file de discussion.

Ici pour les foncières cotées US :

Régulièrement il y a des secteurs entiers qui sont "out of favor" : ça a été le cas de l’énergie et de l’aéronautique entre 2020 et 2022 ou des matières premières entre 2015 et 2017.

Contrairement aux krachs de marchés (des récentes décennies), un "krach" sectoriel peut durer quelques années.

Une durée d’ailleurs où l’investisseur particulier (et je m’inclus dedans) a tendance à "capituler", parce qu’il en a marre de voir des lignes en rouge dans son portefeuille pendant 2-3 ans.

![]() Hors ligne

Hors ligne

#9708 16/02/2024 18h47

- Ocedar

- Membre (2014)

- Réputation : 69

Une durée d’ailleurs où l’investisseur particulier (et je m’inclus dedans) a tendance à "capituler", parce qu’il en a marre de voir des lignes en rouge dans son portefeuille pendant 2-3 ans.

Une astuce pour éviter ce genre de biais, c’est de masquer la colonne "P&L" (plus facile à dire qu’à faire)

Il y a quelques autres astuces pour éviter les "trades P&L" : Trading Psychology: 10 Tips To Avoid Trading The P&L

![]() Hors ligne

Hors ligne

5 #9709 03/03/2024 16h54

5 #9709 03/03/2024 16h54

- Leukie

- Membre (2024)

Top 50 Année 2024

- Réputation : 38

Comme certains ont apprécié le partage d’un article de la Caisse des Dépôts, en voici un second :

Épargne des ménages, placements financiers : de nouveaux équilibres en 2023, avant de nouvelles tendances à moyen terme | Groupe Caisse des Dépôts

Ce qui suit est mon interprétation de ce qui me paraît important, en essayant de simplifier sans trop extrapoler. J’espère ne pas avoir commis de mauvaises interprétations / simplifications.

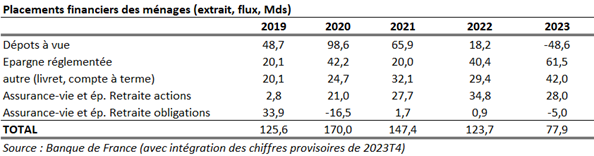

En s’intéressant à l’épargne des Français et en intégrant les données provisoires du T4 2023, on constate (de manière pas très surprenante) :

- une hausse de l’épargne en livrets réglementés (livret A, LDD, LEP…), non-réglementés (comptes à termes notamment) et en UC au sein des assurances-vie ;

- au détriment des obligations (dont fonds en euros), ainsi qu’une énorme baisse des dépôts à vue (= l’argent que l’on peut retirer du jour au lendemain, hors livrets, donc notamment les comptes courants).

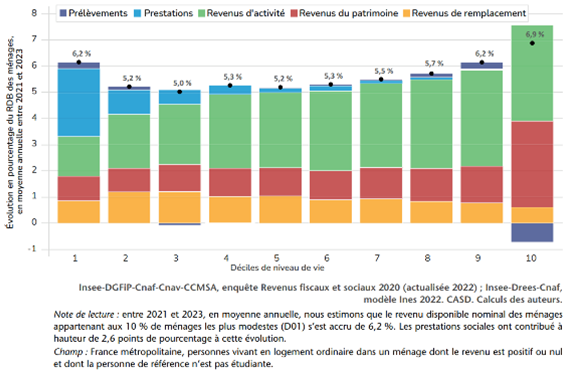

Dans le graphique n°1 publié par la Caisse des Dépôts, là non plus de manière peu surprenante, on voit que ceux dont le revenu nominal (= hors inflation, contrairement au revenu réel) a le plus augmenté, est celui des plus pauvres (allocations et hausse du Smic) et des plus riches (revenus du patrimoine, dont loyers perçus).

J’ai envie de parler de "classes moyennes" pour les cocus de l’affaire, en définissant cette notion de manière totalement arbitraire par "l’ensemble de la population, en enlevant les 20% de plus riches et de plus pauvres". Pour cette définition arbitraire des classes moyennes, l’augmentation du revenu nominal (c’est-à-dire la possibilité de répercuter la hausse de l’inflation sur les revenus) a été la moins favorable.

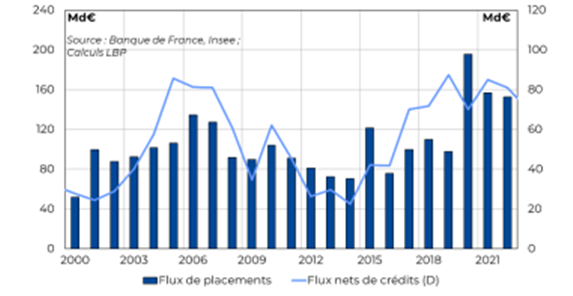

Depuis 2020, on observe également une diminution du nombre de crédits, expliquée par la baisse des dépôts à vue : les banques ont moins d’argent à prêter et les taux ne donnent pas envie (notamment pour les "crédits à l’habitat", c’est-à-dire les crédits immobiliers). Il y a une corrélation entre "flux de placements des ménages" (l’argent qu’ils déposent à la banque) et "flux de crédit" (l’argent prêté).

L’auteur se réfère à une publication de 07/2023 de la Banque Postale ( https://www.labanquepostale.com/content … enages.pdf ), dans laquelle celle-ci explique par ailleurs que le phénomène est aggravé par le nombre de crédits à rembourser. En effet, un crédit à rembourser implique moins d’argent à déposer à la banque et donc moins de crédits que celle-ci peut consentir, ce qui fait moins d’argent en circulation à l’arrivée.

Lorsqu’une banque a 100 euros sur ses comptes, elle peut prêter davantage que ces 100 euros, d’où création monétaire. Ces crédits immo’ ont été presque divisés par deux entre 2022 et 2023, ce qui correspondrait théoriquement à une situation dans laquelle l’épargne déposée à la banque serait en baisse de 25% ou à un revenu nominal en baisse de 5%.

Or en 2023, on voit que toutes catégories confondues (livrets, comptes courants, compte à terme…) et qu’il s’agisse des banques comme des autres acteurs financiers, le flux d’épargne a diminué bien au-delà du niveau de 2019, particulièrement sur tout ce qui exclut les livrets réglementés et les UC logées dans les assurances-vie.

En somme, le revenu hors-inflation augmente, mais cette augmentation est soit bouffée par l’inflation, soit déposée ailleurs qu’à la banque ou que sur des assurances-vie / PER, même en y incluant les parties en UC .

D’après l’enquête INSEE de février dernier ( https://www.insee.fr/fr/statistiques/7928049 ), concernant leurs finances personnelles, les Français sont globalement aussi pessimistes qu’en 2020, mais quand même davantage optimistes que sur la période post-crise qu’est 2008-2013.

Par rapport à la moyenne historique, ils voient beaucoup plus l’opportunité d’épargner plutôt que de réaliser de gros achats.

On relève néanmoins deux choses :

- par rapport à 2022-2023, ils sont plus optimistes pour leur situation personnelle et financière future ;

- par rapport à cet hiver, ils voient moins l’opportunité d’épargner, encore moins celle de faire des achats importants et sont plus pessimistes pour l’avenir, mais pour autant, leur capacité d’épargne (actuelle et future) est au-dessus de sa moyenne historique.

En somme, les Français sont plus nombreux à différer leurs grosses dépenses et pensent que leur niveau de vie va chuter, mais parviennent à épargner au moins autant qu’avant, tout en étant un peu moins optimistes en février 2024, par rapport au mois précédent.

Quand on leur demande pourquoi, ils répondent qu’ils ont surtout peur du chômage et de l’inflation.

Sur le chômage, ça les inquiète pourtant bien moins que d’habitude, sur la moyenne historique.

Sur l’inflation, de manière intéressante, on observe un fossé entre "inflation passée" et "inflation future" : les Français sont très nombreux à considérer que les prix ont augmenté plus que d’habitude sur les 12 derniers mois, mais aussi très nombreux à considérer qu’ils vont augmenter plus lentement sur les 12 suivants. On n’avait plus vu un tel écart depuis 2008, tandis qu’on n’est pas en pleine crise.

Bref d’après les sondés, leur situation économique va empirer et ce n’est toujours pas le moment de faire de grosses dépenses. Si on leur demande, alors ils ont peur du chômage et de l’inflation, mais curieusement, bien moins que d’habitude, car ils pensent que le plus dur (covid puis vague d’inflation) est derrière eux.

Par contre ils sont très affirmatifs sur l’intérêt de mettre de l’argent de côté et pensent y parvenir aussi facilement que par le passé. Ils ont beau être convaincus que l’inflation baissera, ça ne ne remet pas en cause leur volonté de différer leurs grosses dépenses et d’épargner le plus possible.

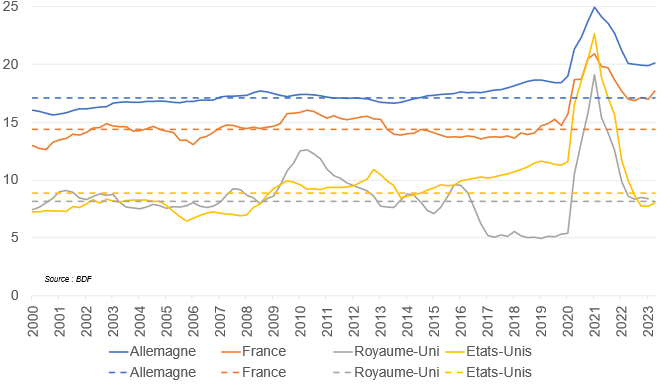

Retour à l’article (graphique n°3), on voit que les Français et les Allemands épargnent davantage que les Américains et les Anglais (comme habituellement), mais depuis la fin de la crise Covid, c’est encore plus marqué. Du côté des USA, les Américains n’ont jamais aussi peu épargné sur les 25 dernières années, hormis en 2000-2002 et 2006-2008.

En pointillés la moyenne historique, en trait plein la situation actuelle :

La Caisse des Dépôts en conclut que non seulement les Français ne puisent pas dans l’épargne accumulée pendant le Covid, mais consomment moins qu’ils ne le faisaient avant (donc baisse de la croissance à prévoir), tandis que ce n’est pas un problème de pouvoir d’achat, vu qu’ils parviennent à épargner.

Elle se demande donc ce qui pousse les gens à épargner autant ces temps-ci :

- La peur que les déficits publics se transforment en augmentation des impôts? Si c’était le cas, alors les Américains épargneraient comme des fous, or ce n’est pas le cas ;

- La peur de gagner moins? Peut-être, en considérant que même si le chômage est très faible, alors ce qui différencie les Américains des Français, c’est qu’aux USA le PIB par habitant augmente plus vite (graphique n°7). Donc a contrario, c’est l’évolution du PIB par habitant en France qui rendrait les Français pessimistes ;

- L’érosion du patrimoine du fait de l’inflation, qui pousserait à reconstituer notre pouvoir d’achat en dépensant moins? Là aussi en comparant avec les USA (inflation comparable), l’idée ne tient pas ;

La Caisse des Dépôts en conclut que la réponse est sans doute ailleurs, dans le rapport à l’épargne ou dans la psychologie des gens, pour comprendre pourquoi, dans une situation comparable, les uns épargnent comme des fous tandis que les autres dépensent encore plus qu’avant.

Conclusion personnelle :

Si les Français épargnent autant, on peut se demander si l’excédent est planqué sous le matelas sous forme de lingots d’or, transformé en crypto’, ou se trouve ailleurs que sur des comptes courants / livrets / assurances-vie, par exemple sur PEA avec mandat de gestion, pour le rendre accessible à M. et Mme Dupont.

En tous cas, la tendance née durant le covid (moins consommer) perdure aujourd’hui. A l’époque c’était contraint, à présent c’est par peur de l’avenir, sans trop savoir à cause de quoi exactement et en tous cas pas à cause du chômage ou de l’inflation spécialement, mais en se disant que ça ne sent pas bon en ce qui concerne nos finances personnelles. Faute d’explication, on pourrait avancer l’idée d’un "traumatisme post-covid puis post-inflation", qui pousserait à accumuler une épargne en prévision que le ciel nous (re)tombe sur la tête. La guerre en Ukraine a sans doute aussi joué un rôle sur ce comportement.

Peut-être aussi une habitude de moins sortir, de faire les choses soi-même à domicile (se couper les cheveux, se faire à manger, bricoler…), de se contenter de moins, de moins consommer de ressources (modération par motif écologique), ou une prise de conscience sur la nécessité d’épargner et de protéger cette épargne contre ce qui peut la grignoter, comme ce fut le cas de la vague d’inflation, mais pourrait être autre chose demain.

Je remarque en tous cas des causes de la déflation (au moins en France), dont le report des dépenses au lendemain, par calcul économique. Si l’inflation tombe à 2% mais que les livrets rapportent 3, alors mieux vaut attendre avant d’acheter.

Là aussi de manière très personnelle, je joins le schéma de la spirale déflationniste pioché sur Wikipedia, avec les étapes à suivre :

Mon idée, c’est que d’un côté l’inflation va augmenter (masse monétaire surdimensionnée par rapport à la situation pré-covid, cadeaux fiscaux et subventions, hausse du prix des matières premières, du luxe, des transports et des produits à fort "pricing power", ainsi que des biens et services indispensables), mais de l’autre la déflation va s’installer doucement et contre-balancer cette inflation (somme nulle), jusqu’à s’étendre progressivement à l’économie et finir par l’emporter sur l’inflation.

En d’autres termes, l’inflation deviendrait négative non pas du fait de taux directeurs trop élevés, mais parce que les gens épargnent le plus possible plutôt que de consommer ou d’investir, se disant toujours que ce n’est pas le moment de dépenser vu ce qui les attendrait financièrement pour les années qui viennent. Au choix, une hausse de l’inflation sur les matières premières (dont l’essence), une hausse de la pression fiscale, un taux sans risque plus élevé que ne le serait l’inflation, une baisse de leurs revenus, ou un événement qui leur file les pétoches tel qu’une guerre pas loin de chez eux. N’importe quoi qui les pousse à mettre de côté en catastrophe…

On aboutirait à un décalage massif entre les valorisations boursières (fondées notamment sur une reprise massive de la croissance suite à une baisse des taux) et la situation économique réelle, dans laquelle on n’aurait pas cette reprise tellement anticipée.

Evidemment, pas aux USA où la consommation est inarrêtable, tant que les cartes de crédit chauffent et que les salaires augmentent (+1% d’augmentation mensuelle des revenus américains, en janvier dernier). Cela étant, on a vu que beaucoup d’entreprises procédaient au rachat d’actions et au "cost killing" (dont licenciements) pour sauver leur rentabilité, donc dans les deux cas quelque chose qui s’oppose à l’investissement et à la croissance de l’entreprise…

J’ai hâte de voir si j’ai vu juste!

Dernière modification par Leukie (03/03/2024 20h29)

Parrainages Fortunéo ( 13279387 ) et GMF

![]() Hors ligne

Hors ligne

#9710 03/03/2024 19h30

- Oli34

- Membre (2018)

- Réputation : 20

Je partage votre vision très bien documentée. Belle synthèse !

Nous sommes au tout début du cycle déflationniste (si celui-ci se met en place) avec un début de baisse de la consommation et de la production en France et une croissance quasi nulle.

La chine en revanche est plus avancée dans le cycle.

La hausse des prix ralentit, cependant rien n’est encore joué et la situation peut encore perdurer pendant des mois avant de se dégrader (pour la partie bourse).

Étant investi de manière importante sur les marchés, je commence à anticiper les choses en arbitrant davantage vers les marchés US, même si ceux-ci sont très valorisés.

Il est probable que dans un futur proche les etf US superforment légèrement les etf world même si ceux ci sont au 2/3 investis aux US.

Pour les amateurs de gestion passive souvent investis 100% etf world, voici donc un arbitrage facile à faire actuellement pour gagner au mieux quelques petits points de performance !

Au plaisir de vous lire.

![]() Hors ligne

Hors ligne

#9711 03/03/2024 19h50

De mon côté je consomme moins , en général, depuis le COVID. Moins de restaurants, cinéma, sorties.

Le deuxième critère c’est l’augmentation monstrueuse des prix qui pousse a différer ou sabrer des services ou des besoins ( coiffeur+30%, nourriture jusqu’à 100% d’augmentation sur certains produits, chauffage électrique+ 25%, carburant, mutuelle….) .

Désormais, cela me repousse d’acheter de la viande, des matériaux a ces prix alors j’essaye de faire autrement.

Avec cette augmentation scandaleuse des marges, les milliards distribués aux labos et l’Ukraine et les augmentations a venir je suis en quelque sorte comme sidéré, recroquevillé sur le peu de salaire que je peux encore sauver.

Cette vision psychologique ne semble pas abordée.

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#9712 03/03/2024 19h52

- Leukie

- Membre (2024)

Top 50 Année 2024

- Réputation : 38

Gandolfi > Justement j’abordais l’Ukraine, le "do it yourself" des confinements et la peur de ce qui pourrait de nouveau grignoter notre capacité d’épargne dans ma conclusion personnelle, rebondissant sur la conclusion de la Caisse des Dépôts, au sujet d’une raison à rechercher possiblement du côté de la psychologie des consommateurs.

Dans ce que vous décrivez, on retrouve bien cette conclusion "on pense que l’inflation va baisser, l’économie devrait aller mieux, on n’a pas très peur du chômage, on arrive à mettre de côté, mais on va quand même se serrer la ceinture car on a un mauvais pressentiment pour notre situation perso’".

Oli34 > Aux USA, la consommation suit car le "stimulus fiscal", le crédit conso’ et les hausses de revenus suivent… Pour l’instant. On peut supposer que cela crée une reprise de l’inflation et un report des baisses de taux aux calendes grecques, ou en l’attente d’une hausse bien plus marquée du chômage. Récemment, quelques-uns (dont un ex président de la FED) ont évoqué la possibilité (environ 15%) d’une nouvelle hausse de taux, c’est quelque chose qui était inconcevable encore le mois dernier.

Toute la question est de savoir si les valorisations actuelles se maintiendraient, dans l’hypothèse où la FED annoncerait que les baisses de taux ne seraient pas pour cette année et que sa trajectoire de taux actuelle était jetée aux orties. C’est hypothétique, mais dans ce cas de figure, pas sûr que les indices US s’en sortent indemnes. Il faut garder à l’esprit également que nombre d’entreprises américaines font leur chiffre d’affaires à l’étranger : si l’Europe consomme moins, ça fait moins à gagner pour les entreprises américaines elles aussi.

La Chine est plus avancée dans ce cycle mais elle exporte beaucoup plus que la France, donc ce qui compte pour elle, c’est surtout de savoir si la demande mondiale va tenir pour ses produits… Et s’ils seront toujours créés dans ses usines.

Il y a aussi le cas du Japon, qui malgré des taux négatifs (!) peine à atteindre 2% et quelques d’inflation. Pas sûr qu’il ne renouerait pas avec la déflation, qu’il a bien connue et dont il a mis 10 ans à sortir (c’est l’une des hantises de ce pays), s’il remontait ses taux aux niveaux occidentaux. On pourrait dire que le Japon est toujours en déflation mais triche pour en sortir. D’ailleurs leur gouvernement insiste de manière appuyée pour que les grosses entreprises augmentent les salaires au printemps, espérant que ça aide l’inflation à remonter et que ça lui permette de remonter les taux sans trop de casse.

Mais Chine, Japon ou France, ce sont des situations bien différentes qui feraient craindre la déflation.

Dernière modification par Leukie (03/03/2024 20h37)

Parrainages Fortunéo ( 13279387 ) et GMF

![]() Hors ligne

Hors ligne

1 #9713 03/03/2024 20h38

1 #9713 03/03/2024 20h38

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1126

Hall of Fame

Hall of Fame

“INTJ”

Oli34 a écrit :

Il est probable que dans un futur proche les etf US superforment légèrement les etf world même si ceux ci sont au 2/3 investis aux US.

Pour les amateurs de gestion passive souvent investis 100% etf world, voici donc un arbitrage facile à faire actuellement pour gagner au mieux quelques petits points de performance !

Instinctivement, vu les valorisations, j’aurais tendance à faire l’arbitrage contraire, c’est à dire sous-pondérer les US. Quelle est votre thèse, une augmentation des bénéfices supérieure aux prévisions des analystes, une poursuite de l’expansion des multiples US, ou une chute des marchés ex-US ?

![]() Hors ligne

Hors ligne

#9714 03/03/2024 20h49

Bonjour lopazz,

Comment interprétez vous la moyenne du per du sp500 et le fait que de l’autre côté une poignée d’entreprises constituent un tiers de l’indice ?

Cela a t’il été toujours le cas? Le per est calculé en fonction des capitalisations ?

Merci

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

1

1  1 #9715 03/03/2024 20h55

1 #9715 03/03/2024 20h55

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1126

Hall of Fame

Hall of Fame

“INTJ”

J’en déduis que le marché est prêt à payer un multiple historiquement irrationnel pour les entreprises qui génèrent/promettent de la croissance. Si on exclut cette poignée d’entreprises, les multiples sont historiquement raisonnables mais les perspectives beaucoup moins prometteuses.

Dans l’histoire récente, une telle concentration n’a eu lieu qu’en 2000. Est-ce que cette fois, ce sera différent ?

Je ne suis pas sûr de comprendre votre dernière question, mais si vous vous demandez si le PER du S&P500 est calculé de façon équipondérée ou pondéré par la capitalisation boursière, il s’agit de la première proposition.

![]() Hors ligne

Hors ligne

#9716 03/03/2024 21h24

- Oli34

- Membre (2018)

- Réputation : 20

Je ne partage pas cette vision, du moins pas encore.

Depuis de nombreuses années énormément de capitaux se sont déversés dans les mêmes actions (on va dire 500 en gros maximum), donc la tendance est clairement à la concentration.

Le développement et la démocratisation des etf n’y est pas non plus étranger.

Ce n’est pas parce qu’un titre est très valorisé qu’il va forcément baisser.

De même un titre peut être faiblement valorisé mais s’il n’est pas acheté le cours ne montera pas.

Je pense que certaines actions peuvent rester à des valorisations très élevées voire continuer à monter.

Il y a de plus une forte inertie dans ce contexte qu’il faut prendre en compte.

Mais cette concentration est dangereuse et plus elle s’accentuera (cad moins il y aura d’entreprises où iront les flux) plus le risque sera élevé.

Je ne pense pas que nous soyons déjà dans cette phase critique, mais il faut suivre cela de très près bien évidemment. Il est probable que nous y soyons prochainement. Cela sera le point de bascule.

La hausse des taux à également poussé vers cette concentration et aujourd’hui de très nombreux portefeuilles se ressemblent. C’est un constat.

Les capitalisations énormes et sans précédent de ces plus grosses entreprises feront que le switch mettra du temps à arriver et à se réaliser ce qui est encore différent en ce sens de ce qui se passait il y a une bonne vingtaine d’années.

Le marqueur de ce changement sera sûrement la hausse de la volatilité.

Ensuite, il est très probable que la gestion active redevienne à nouveau plus rentable que la gestion passive, mais nous n’y sommes pas encore.

Ce n’est que ma vision et en aucun cas un conseil à faire de même…

Bonne soirée

Dernière modification par Oli34 (04/03/2024 05h49)

![]() Hors ligne

Hors ligne

#9717 14/03/2024 12h59

- Oli34

- Membre (2018)

- Réputation : 20

Et puis ce qui explique cette concentration et le fait que cela continue de monter, c’est aussi le développement exponentiel de fonds comme Blackrock, Vanguard, State Street Corporation etc. ces dernières années.

J’ai retrouvé un article intéressant qui a quelques années mais qui explique bien ce phénomène:

BlackRock, Vanguard, State Street : ces nouveaux maîtres du monde qui ne nous veulent pas que du bien

Après le jour où il va y avoir un grain de sable dans tout ça le retour de flammes sera violent, c’est évident.

Dernière modification par Oli34 (14/03/2024 18h12)

![]() Hors ligne

Hors ligne

1 #9718 14/03/2024 21h02

1 #9718 14/03/2024 21h02

- Granite

- Membre (2021)

Top 50 Monétaire - Réputation : 74

L’article me semble sensationnaliste et médiocre :

À force de grossir, les grands gestionnaires d’actifs américains, qui se nomment BlackRock, Vanguard, ou State Street, font peser un risque sur la finance mondiale

Admettons, c’est le thèse qui va être développée.

Réunis, ces trois géants ont désormais entre les mains « autour de 10 % de la capitalisation boursière mondiale totale », concède BlackRock

concède : BlackRock ne concède pas, ce qui est connoté, il informe.

Même si la rentabilité n’est pas mirobolante : affirmation non démontrée, et les études morningstar démontrent années après année le contraire (peut-être pas mirobolante, mais meilleur que la gestion active).

De nombreuses actions et obligations pourraient donc être survalorisées à cause des ETF des gestionnaires d’actifs Pourquoi ?

Michael Burry Celui annonce 300% des crises à venir.

La FED n’a acheté que des ETF obligataires, pas directement des actions. Et si la FED avant acheté des actions.

Faisant fi des risques que font peser BlackRock et ses principaux concurrents sur l’économie mondiale. Affirmation non étayée

Et pas un mot sur les indices.

Je ne sais pas ce qui est évident,

![]() Hors ligne

Hors ligne

#9719 14/03/2024 21h16

- Oli34

- Membre (2018)

- Réputation : 20

Cet article ne vient pas de la presse spécialisée mais généraliste donc le discours est volontairement plus accessible pour s’adapter au lecteur.

Je n’y vois pas forcément de l’approximation, plutôt une simplification pour être audible par le plus grand nombre.

Après, en quelques années les 3 fonds cités viennent de passer la barre des 22 000 milliards….4 ans seulement après l’article.

C’est factuel et cette concentration n’indique rien de bon…

D’ailleurs je viens de découvrir qu’il existait des etf equipondérés.

Peut être une bonne alternative aux etf classiques et une manière pertinente d’éviter de trop investir dans des titres survalorisés.

![]() Hors ligne

Hors ligne

#9720 14/03/2024 21h34

- Double6

- Membre (2019)

- Réputation : 50

« Ensuite, il est très probable que la gestion active redevienne à nouveau plus rentable que la gestion passive, mais nous n’y sommes pas encore »

Le à nouveau correspond à quelle période ?

« …des etf equipondérés.

Peut être une bonne alternative aux etf classiques et une manière pertinente d’éviter de trop investir dans des titres survalorisés »

Sans doute une excellente façon d’investir massivement dans des titres sans avenir.

![]() Hors ligne

Hors ligne

#9721 14/03/2024 21h57

- Oli34

- Membre (2018)

- Réputation : 20

« Le à nouveau correspond à quelle période ? »

Je ne suis pas sûr de bien comprendre la question. Si la question est quand cela arrivera ? Je ne suis pas MME IRMA…pas sûr que quelqu’un puisse répondre précisément…plus sérieusement ma phrase précédente qui évoque une hausse de la volatilité donne un début de réponse….

« Sans doute une excellente façon d’investir massivement dans des titres sans avenir. »

Je parle du sp500… Les titres sans avenir que vous évoquez ont fait +32% en un an, cela me convient très bien personnellement.

Dernière modification par Oli34 (14/03/2024 22h27)

![]() Hors ligne

Hors ligne

1 #9723 15/03/2024 04h50

1 #9723 15/03/2024 04h50

- Oli34

- Membre (2018)

- Réputation : 20

Vous avez raison, nous sommes le 1er janvier…

Cette discussion devient absurde, je quitte.

![]() Hors ligne

Hors ligne

#9725 15/03/2024 11h12

Vous avez raison sur le s&p 500, mais l’argument de Double 6 est qu’en investissant sur un indice équipondéré au lieu du classique capipondéré- vous allez donc acheter bien moins des megacap (les mag 7) et bien plus des s&p 493).

De la à dire que les 493 sont sans avenir, je n’irais pas jusque là mais de toute évidence vous prévoyez de sur pondérer les moins performants et sous pondérer les plus performants - même si je n’ai pas vérifié si la situation a changé depuis le 1er janvier certes.

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “encore un krach sur le marché actions…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 263 | 98 966 | 13/12/2023 15h55 par Trahcoh | |

| 4 | 4 984 | 25/09/2011 17h58 par GoodbyLenine | |

| 4 | 3 874 | 03/07/2023 16h11 par Oblible | |

| 19 | 7 496 | 14/09/2016 23h48 par Kapitall | |

| 56 | 36 846 | 27/12/2018 20h51 par bibike | |

| 409 | 164 578 | 26/01/2024 18h04 par Fegobe | |

| 114 | 53 669 | 01/09/2024 17h46 par Gismo |