Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#51 23/12/2018 20h57

- PiloteB777

- Membre (2013)

- Réputation : 24

A priori oui puisque vous verserez un montant donc des parts fractionnables.

Je vais peut-être faire la même chose bien que j’aurai souhaité initialement le faire chez DEGIRO, mais les ETF ne sont plus dispo pour l’instant.

![]() Hors ligne

Hors ligne

#52 24/12/2018 00h31

- yademo

- Membre (2015)

- Réputation : 74

Effectivement Puissance Selection offre un large panel d’ETF.

Mais il faut par contre tenir compte des contraintes de versements/arbitrages/solde mini par support :

- 1000€ de versement initial minimum

- 1000€ de versement libre mini (75€ en programmé)

- 1000€ de montant mini d’arbitrages

- Solde mini par support après arbitrage = 500€

Parrainages Linxea - MesPlacements - Fortuneo - Bourse Direct - Boursorama - Contact MP

![]() Hors ligne

Hors ligne

#53 24/12/2018 08h50

- PiloteB777

- Membre (2013)

- Réputation : 24

Il me semble que le solde mini après aarbitrage est 500 euros ou la totalité du support, ce qui dans notre cas n’est pas pénalisant puisque si changement de support, c’est tout ou rien.

Par contre, pour les versements programmés et compte tenu du mini par support de 75 euros, cela suppose des versements programmés mini d’a peu près 750 euros si on verse sur la partie World ex US.

![]() Hors ligne

Hors ligne

#54 24/12/2018 12h16

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

Ce n’est pas tout ou rien.

Enfin oui pour l’arbitrage, mais pas pour la répartition.

Uniquement si investi sur le fond euro ou sur un etf US, tout l’arbitrage va sur une ligne.

Mais dans le cas de l’investissement sur le world ex US, on a la répartition suivante (d’après l’etf VEU en excluant le Canada) :

Europe : 45 %

Emergents : 23 %

Japon : 19 %

Pacifique ex Japon : 13 %

S’il faut 500 € mini, d’après la dernière ligne qui est à 13 %, il faut un minimum d’investissement de 5000 € pour être confortable (si chute des marchés).

![]() Hors ligne

Hors ligne

#55 24/12/2018 12h56

- PiloteB777

- Membre (2013)

- Réputation : 24

C’est 500 euros d’arbitrage par support mini ou la totalité du support, donc pas de souci vous pourrez arbitrer un support d’un montant moindre de 500 euros en l’arbitrant totalement ce qui est le cas avec la méthode GEM, on passe d’un compartiment à l’autre de façon complète.

![]() Hors ligne

Hors ligne

#56 03/04/2020 15h33

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour à tous,

Wahhh ça fait déjà plus d’un que je n’ai pas posé sur mon fil! C’est que le temps passe vite…

Etant donné les temps "obscures" j’ai jugé intéressant de partager ou j’en suis de la stratégie GEM que je suis "religieusement" depuis le 03/03/2018 dans l’assurance vie netlife.

Comme mon fichier excel commence à avoir beaucoup de colonnes je le partage via un lien drop box.

Comme je suis un peu fainéant, que les sommes sont très faibles, et que j’ai des formules qui dépendent du montant que j’ai dans cette stratégie, je ne les ai pas "censuré". J’espère que ça ne va pas à l’encontre des règles de ce forum et si c’est le cas je m’en excuse par avance.

https://www.dropbox.com/s/eciab7l7xkc62 … .xlsx?dl=0

Les infos "essentielles" de ce fichier pour ceux qui ne veulent pas le télécharger:

Année 2018 incomplète (j’ai commence la stratégie le 03/03/2018) et performance sur 10 mois de -1,52% alors que Gary a fait -8,73% sur cette même période de 10 mois.

Une des raisons de cette grosse différence est probablement que je regarde les signaux et effectue mes rebalancements le 3 en fin de journée tandis que Gary le fait le dernier jour du mois.

Année 2019 complète (du 03/01/2019 au 03/01/2020)

J’ai fait +14,64% et Gary +19,14%. Visiblement c’était plus profitable de rebalancer à la fin du mois cette année! A relativiser avec le SP 500 qui a fait +30%…

Et maintenant place à 2020 et cette crise que nous vivons actuellement :

-9,14% entre le 3 février et le 3 mars puis -13,72% entre le 3 mars et le 3 avril.

Ce qui fait en 2 mois une perte de 21,61%.

Bon ben le Max DD de Gary qui était de -17,84% est battu! Je ne sais pas si ça doit se fêter?

Voilà les signaux du jour.

Sans grande surprise repli sur le fond en euros!

J’espère juste qu’il n’y aura pas un énorme rebond trop rapide au risque d’en vouloir un peu à Gary :-)

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#57 03/04/2020 15h54

- MetalFlakeGreen

- Membre (2019)

- Réputation : 14

Bonjour,

Merci pour cette mise à jour de portefeuille GEM.

Je avoue que pour ma part je n’ai pas eu la "religiosité en Gary" suffisante pour laisser passer tout le mois de mars en SP500.

Je n’ai pas le livre sous la main (confinement oblige) mais pour ma part j’avais retenu que le meilleur jour pour le rebalancement était le 2 du mois. Vous vous souvenez de la source indiquant une date au dernier jour du mois ?

Aussi, quand vous parlez de record de max DD, comment trouvez-vous cette info ?

Dans cet historique sur son blog (ici), on ne voit que les données mensuelles ou annuelles, là vous parlez d’un cumul de 2 mois.

![]() Hors ligne

Hors ligne

#58 03/04/2020 16h38

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour MetalFlakeGreen,

De rien et merci à vous pour votre retour!

Je avoue que pour ma part je n’ai pas eu la "religiosité en Gary" suffisante pour laisser passer tout le mois de mars en SP500.

Avez-vous réussi à ne pas sortir au maximum du creux de la vague?

Car personnellement si j’avais "paniqué" ça aurait pu m’arriver!

Je n’ai pas le livre sous la main (confinement oblige) mais pour ma part j’avais retenu que le meilleur jour pour le rebalancement était le 2 du mois. Vous vous souvenez de la source indiquant une date au dernier jour du mois ?

Pour avoir relu le livre en entier il y a quelques jours, et avoir cherché aujourd’hui même s’il conseillait un jour en particulier je peux vous répondre qu’il ne parle à aucun moment d’un quelconque meilleur jour pour le rebalancement.

Il dit simplement que dans ses résultats (tableaux, graphiques…) il a fait ses simulations en se basant sur la cotation de cloture du dernier jour du mois.

Aussi, quand vous parlez de record de max DD, comment trouvez-vous cette info ?

Il en parle constamment dans son livre, et je pense qu’en cherchant un peu vous trouverez également cette info sur son blog. Et le max DD de sa stratégie est de -17,84 pendant la crise 2007-2008.

En me basant sur là ou j’en étais le 03/02/2020 (7589€) et là ou j’en suis le 03/04/2020 (5949), cela fait une baisse de -21,6%.

C’est pour cela que je disais que le Max DD est battu! Et je pense que ça va être la même chose pour Gary!

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#59 04/04/2020 17h27

- Darwin

- Membre (2018)

- Réputation : 7

Une petite phrase de Gary que je viens de lire dans sa FAQ qui est plus que d’actualité :

Our models are designed to be in tune with major market movements. There is still considerable short-term volatility with dual momentum. Intra-month drawdowns close to 20% have occasionally occurred, and larger ones may happen in the future. Investors should consider this carefully before using leverage.

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#60 05/04/2020 03h21

- Golliwogg

- Membre (2011)

- Réputation : 64

Darwin a écrit :

Je n’ai pas le livre sous la main (confinement oblige) mais pour ma part j’avais retenu que le meilleur jour pour le rebalancement était le 2 du mois. Vous vous souvenez de la source indiquant une date au dernier jour du mois ?

Pour avoir relu le livre en entier il y a quelques jours, et avoir cherché aujourd’hui même s’il conseillait un jour en particulier je peux vous répondre qu’il ne parle à aucun moment d’un quelconque meilleur jour pour le rebalancement.

Si si, il en parle dans sa FAQ, je suis tombé dessus hier : FAQ - Optimal Momentum à la ligne "Have you looked at whether there is a best time of the month to rebalance your portfolios?" C’est effectivement mieux le 2, ou du moins les premiers jours du mois. Mais effectivement il doit s’agit d’un ajout récent. Je n’ai pas souvenir de ça dans son livre, ni sa FAQ d’avant. Alors est-ce que depuis qu’il a découvert ça, il a recalculé tout son historique ? Il se trouve que j’avais gardé un historique de ses résultats mensuels, datant de 2016. 1974 et 1975 ont été modifiées, c’était les 2 premières années du backtest ; il a dû affiner ses données depuis qu’il remonte bien plus loin. En tout cas, rien de modifié depuis 1976.

Je vais peut-être songer à repousser de quelques jours ma date de rebalancement…

Mon portefeuille "momentum" : 175k€ investis

![]() Hors ligne

Hors ligne

#61 05/04/2020 13h48

- Darwin

- Membre (2018)

- Réputation : 7

Merci pour votre retour Golliwogg. Je suis effectivement moi aussi tombé sur cette information en lisant la FAQ hier!

Depuis que j’ai mis en place cette stratégie je le faisais le 3, je vais passer au 1er dorénavant.

Ça ne révolutionne rien mais c’est encore plus simple pour moi de m’en rappeler ^^.

Il y a d’ailleurs une question qui m’a laissé perplexe, et surtout la réponse:

Do you apply absolute momentum before or After you apply relative momentum?

On page 98 of my book, I say that I first determine absolute momentum using the S&P 500 index since the U.S. leads world equity markets. I also cite a supporting reference. By doing so, you may occasionally be in aggregate bonds when the trend in U.S. stocks is down even when non-U.S. stocks are the strongest asset. On page 101 of my book, there is a flowchart that applies relative momentum before absolute momentum for those who prefer doing that.

See my answer to the above question. I always apply absolute momentum before using relative momentum.

C’est étonnant car dans son bouquin l’arbre de décision applique d’abord le relative momentum alors que lui dit d’abord d’appliquer l’absolute.

Je ne pense pas que ça change du tout au tout mais dans le cas où par exemple:

SP500 sur un an <0%

ACWI ex US >3%

Et ben selon lui il faudrait quand même se réfugier sur les obligations court terme (fond en euros pour moi), alors qu’en suivant son arbre de décision je serai allé sur le reste du monde…

J’avoue qu’il n’est pas très clair sur ce passage!

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

1 #62 05/04/2020 16h51

1 #62 05/04/2020 16h51

- Golliwogg

- Membre (2011)

- Réputation : 64

Darwin a écrit :

Depuis que j’ai mis en place cette stratégie je le faisais le 3, je vais passer au 1er dorénavant.

Eh bien tant qu’à faire, je pense que le 2 a vraiment du sens. Comme il dit, si les institutionnels font leurs allocations le 1, le 2 est le jour du mois où le marché reflète les vrais prix. Nous avons certes le problème du décalage d’ordre des AV. Mais je pense qu’il est plus important d’avoir le signal le jour où les prix sont les plus justes, plutôt que l’exécution de l’ordre.

Il y a d’ailleurs une question qui m’a laissé perplexe, et surtout la réponse:

Do you apply absolute momentum before or After you apply relative momentum?

Oui, il dit, à plusieurs endroits, dans son livre et dans son blog, que les USA ont toujours un peu d’avance sur le reste du monde, donc ça a du sens de prendre un signal de vente si le S&P est négatif, même si l’autre compartiment est encore positif. Il précise que ça change pas énormément les choses ; ça améliore légèrement le résultat global.

Mon portefeuille "momentum" : 175k€ investis

![]() Hors ligne

Hors ligne

#63 05/04/2020 17h16

- jbds601

- Membre (2018)

- Réputation : 2

Golliwogg a écrit :

Darwin a écrit :

Depuis que j’ai mis en place cette stratégie je le faisais le 3, je vais passer au 1er dorénavant.

Eh bien tant qu’à faire, je pense que le 2 a vraiment du sens. Comme il dit, si les institutionnels font leurs allocations le 1, le 2 est le jour du mois où le marché reflète les vrais prix. Nous avons certes le problème du décalage d’ordre des AV. Mais je pense qu’il est plus important d’avoir le signal le jour où les prix sont les plus justes, plutôt que l’exécution de l’ordre.

Pour ma part, j’ai décidé de lisser le prix sur 3 jours (en prenant une moyenne mobile 3 jours), aussi bien sur le prix actuel que sur le prix d’il y a un an. Si intérêt de votre part, j’ai détaillé un peu plus la démarche sur le fil de mon portefeuille, en prenant un exemple.

C’est à mon sens une façon de fiabiliser le signal GEM en s’affranchissant un peu de la volatilité d’un jour à l’autre.

Vu que je n’ai fait aucun backtest à ce sujet, je ne peux pas affirmer ce que je dis bien sûr. Ca pourrait même donner des résultats contre-productifs (ce que je n’espère pas, évidemment). Par contre, ça m’intéresserait de savoir ce que vous (les inconditionnels du GEM) en pensiez.

![]() Hors ligne

Hors ligne

#64 08/04/2020 09h03

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour,

Eh bien tant qu’à faire, je pense que le 2 a vraiment du sens. Comme il dit, si les institutionnels font leurs allocations le 1, le 2 est le jour du mois où le marché reflète les vrais prix. Nous avons certes le problème du décalage d’ordre des AV. Mais je pense qu’il est plus important d’avoir le signal le jour où les prix sont les plus justes, plutôt que l’exécution de l’ordre.

Effectivement ça ce se tient!

Pour ma part, j’ai décidé de lisser le prix sur 3 jours (en prenant une moyenne mobile 3 jours), aussi bien sur le prix actuel que sur le prix d’il y a un an. Si intérêt de votre part, j’ai détaillé un peu plus la démarche sur le fil de mon portefeuille, en prenant un exemple.

C’est à mon sens une façon de fiabiliser le signal GEM en s’affranchissant un peu de la volatilité d’un jour à l’autre.

Vu que je n’ai fait aucun backtest à ce sujet, je ne peux pas affirmer ce que je dis bien sûr. Ca pourrait même donner des résultats contre-productifs (ce que je n’espère pas, évidemment). Par contre, ça m’intéresserait de savoir ce que vous (les inconditionnels du GEM) en pensiez.

J’en pense que c’est une idée! Après très honnêtement, sur du long terme, et c’est ce que nous sommes sensés viser, cela ne va pas changer grand chose…

D’autant plus que la stratégie GEM est normalement assez robuste pour ne pas changer du tout au tout si on modifie que très légèrement un paramètre.

Ca rejoint une question qui est dans la FAQ du site de Gary qui dit en gros :

Qu’est-ce qu’on fait si les signaux ne sont pas claires (exemple : T-bills, SP 500 et reste du monde quasi exæquo à 0,1% près…) ?

Sa réponse est (à vérifier je le dis de mémoire) que ça ne change pas grand chose sur le long terme et qu’on peut soit :

-Faire exactement ce que la stratégie GEM nous dit de faire même si c’est à 0,01% près…

-Attendre 2, 3 jours de plus pour voir ce que disent les signaux.

Après votre façon de faire me parait TB aussi :-)

J’allais oublier que je venais ici pour poster tout de même le Max Drawdown de mon portefeuille GEM.

Je l’avais annoncé il y a quelques jours à -21,6%

Moi-même a écrit :

En me basant sur là ou j’en étais le 03/02/2020 (7589€) et là ou j’en suis le 03/04/2020 (5949), cela fait une baisse de -21,6%.

Et ben la magie de l’AV fait que même si j’ai fait l’arbitrage de 03/04 le matin très tôt, mon ordre n’a été exécuté que le 06/04/2020 et entre temps il y a eu un jolie rebond de 5,46%.

Donc finalement mon max DD n’est "que" de -17,3%

=> Bon on est d’accord que fondamentalement ça ne change rien et que c’est uniquement de la chance/le hasard.

Mais ça me confirme que c’est bien de se tenir à une stratégie qui nous parait fiable, surtout en période de crise, car si j’avais écouté ma copine qui me disait le 12/03, alors qu’on était en vacance à l’autre bout du monde et qu’on se prenait un apéro tranquillement :

"Pourquoi on ne regarderait pas les signaux aujourd’hui afin de voir s’il faut pas arbitrer sur le fonds en euros…"

Et ben l’arbitrage se serait fait dans le fond du trou du S&P 500 !

Dans ce cas le max DD aurait été de -22,8%!

=> Bref je sais que je ne sais pas prévoir si les cours vont monter ou baisser demain donc je suis ma stratégie…

Dernière modification par Darwin (08/04/2020 09h20)

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#66 15/02/2022 07h53

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour gandofi,

- Avez vous continué à investir en vous basant sur le momentum ?

Effectivement depuis le 03/03/2018 je continue ma stratégie GEM fidèlement sur maintenant 2 AV et je compte bien continuer ces stratégies encore très longtemps !

La différence est que depuis 1 an environ j’ai aujourd’hui beaucoup plus de liquidités sur chacune d’elle et que donc la volatilité mensuelle est plus "impressionnante".

- Si toute cette période vous aviez pris un simple ETF world ou SP500 y aurait il eu une grosse différence ?

Oui j’aurai été plus riche !

En effet depuis que je suis cette stratégie (le 03/03/2018) il y a eu plusieurs "faux signaux" qui nous (ceux qui suivent scrupuleusement la stratégie GEM) ont fait sortir au mauvais moment et rater de jolies rebonds.

Le dernier en date est lié à la crise covid ou j’ai pris -9,14% lors de mon bilan mensuel de début mars 2020 et -13,7% début avril. Ce qui fait que les signaux m’ont fait partir sur le fond en euros début avril et rater un joli rebond. Je me suis de nouveau trouvé investi qu’à partir du 01/06/20 sur SP 500.

Mais après c’est "normal" et c’est le jeu. Le but de la stratégie GEM est surtout d’éviter de grosses crises type 2000 ou 2008 et depuis que j’ai commencé la stratégie il n’y en a pas eu.

Cette "sécurité relative" me permet d’être à l’aise avec une allocation environ 90/10 (90% action/10% fond en euros)

Au jour de mon dernier bilan (le 01/02/22) j’avais un CAGR de 6,30% (8,57% un mois avant, ce qui montre bien qu’on est encore sur du très court terme en terme d’historique…).

Sur l’année 2022 j’ai fait +32,53%, ce qui est globalement comme le SP500, ce qui est logique vu que 11 mois sur 12 j’étais sur le SP 500, et 1 mois sur 12 sur le reste du monde….

J’ai par contre beaucoup de chance puisque je suis rentré avec une assez grosse somme sur une nouvelle AV le 01/06/20.

Et pour celle là, avec la même stratégie, mon CAGR est de 23% ce qui fait plaisir, mais en même temps vu l’année 2021 c’est pas non plus extraordinaire !

Bonne journée à vous.

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

1 #67 01/03/2024 08h47

1 #67 01/03/2024 08h47

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour à tous,

Je me rends compte que ça fait très longtemps que je n’ai pas tenu à jour ce fil de discussion, et comme je viens de poster un message sur le groupe immobilier je vais en profiter.

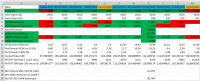

Voici une petite capture d’où j’en suis actuellement (j’ai masque les lignes de calcul intermédiaires pas utiles) :

C’est la colonne la plus à droite qui correspond aujourd’hui.

Les 2 lignes les plus importantes sont celles en vert fluo :

CAGR netlife

CAGR PS (Puissance Sélection)

On voit que j’ai un CAGR qui arrive à 7% avec la forte hausse des derniers mois sur mon AV netlife (début de la stratégie le 03/03/2018 ; donc 6 ans précisément)

Et un CAGR de presque 15% sur PS (début de la stratégie le 01/07/2020 ; donc un peu moins de 4 ans)

En bleu mes principaux benchmark (les CAGR sont ceux depuis le début de ma stratégie, c’est à dire le 03/03/2018) :

Le SP 500 qui affiche un CAGR de 12,6%

Le CAGR ACWI ex US Total return de 3,87%

Le MSCI World de 6,72%

Un mix 70% MSCI World et 30% fond euros : 5,42%

Et un "bon vieux" 60/40 SP500/Fond euros : 9%

Sachant que si je n’étais pas à quasi 100% sur la stratégie GEM je pense que j’aurais fait un mix 70% MSCI World et 30% fond euros.

Donc bon pour le moment tout va bien :-)

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#68 01/03/2024 10h05

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

- Réputation : 107

Bonjour, je découvre votre portefeuille avec intérêt, j’ai également lu le bouquin de Gary Antonacci mais je n’ai pas encore mis sa stratégie en oeuvre.

Pour ma part, j’ai essayé depuis quelques mois la stratégie GTAA de Meb Faber ainsi qu’une autre stratégie nommée Adaptative Asset Allocation (*), sur deux micro-portefeuilles de 5000 euros chacun.

(*): Adaptive Asset Allocation: A Primer by Adam Butler, Mike Philbrick, Rodrigo Gordillo, David Varadi :: SSRN

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

#69 17/03/2024 11h45

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour Chafouini,

J’ai lu avec intérêt le pdf de votre lien.

Pour avoir lu l’excellent livre de Meb Faber "Global Asset Allocation: A Survey of the World’s Top Asset Allocation Strategies " je pense que la stratégie GTAA de Meb Faber est une très bonne stratégie également !

Personnellement je préfère suivre la stratégie GEM de Gary car je la trouve plus simple à suivre et surtout car sur une AV ou on n’a pas tous les supports que l’on souhaite !

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#70 17/03/2024 12h00

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

- Réputation : 107

Bonjour, la sortie du nouvel ETF World ex-US (*) va surement être le déclic pour que je m’attaque aussi à cette stratégie GEM, en parallèle avec les deux autres. Elle est effectivement très simple à mettre en oeuvre et les backtests sont encourageants.

Au plaisir d’échanger avec vous à ce sujet.

DWS launches Europe?s first world ex-US ETF

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

#71 17/03/2024 13h00

- Double6

- Membre (2019)

- Réputation : 50

Attention quand même à l’encours des fonds qui est un facteur très important (4M pour ce nouvel ETF)

![]() Hors ligne

Hors ligne

1 #72 17/03/2024 17h38

1 #72 17/03/2024 17h38

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

- Réputation : 107

Oui, effectivement, petit encours. A voir par la suite s’il devient plus populaire. Il serait intéressant de voir aussi sur quelle durée et à quelle fréquence la méthode indique qu’il faut être investi en World ex-US plutot qu’en S&P 500 (je n’ai pas réussi à trouver ce chiffre).

Par contre, j’ai trouvé une analyse intéressante indiquant que la méthode fonctionnait très bien avant la parution du livre (2014) mais moins bien depuis: en gros, sans remettre en cause l’effet momentum, l’auteur pense que les variations sont devenus plus intenses et plus fréquentes et suggère de changer la période de référence de 12 à 3 mois:

Dual Momentum: Pre- and post-publication performance

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

#73 20/03/2024 13h37

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

- Réputation : 107

Mauvais fil, à effacer.

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

#74 21/03/2024 20h10

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

- Réputation : 107

Je partage ce site intéressant sur le GEM, avec un backtest et des possibilités de tester plusieurs combinaisons de momentum:

NLX Technologies

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

#75 23/03/2024 07h59

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour Chafouini,

Chafouini, le 17/03/2024 a écrit :

Par contre, j’ai trouvé une analyse intéressante indiquant que la méthode fonctionnait très bien avant la parution du livre (2014) mais moins bien depuis: en gros, sans remettre en cause l’effet momentum, l’auteur pense que les variations sont devenus plus intenses et plus fréquentes et suggère de changer la période de référence de 12 à 3 mois:

Dual Momentum: Pre- and post-publication performance

J’ai lu le post de cet auteur avec intérêt mais pour ma part je ne vais pas pour autant changer ma période de référence qui est de 12 mois depuis le départ (comme préconisé par Gary, mais pas uniquement !) pour une période de 3 mois pour plusieurs raisons :

-Dans l’analyse de cet auteur il se concentre sur une période très courte (2014-2021) : Ce n’est même pas 10 ans ! C’est du court terme pour moi.

-Sur cette période on a eu une crise unique dans son genre par la "vitesse de la baisse" : La crise covid. La stratégie GEM n’est pas faite pour éviter ce type de crise "éclair" et même avec une période de 3 mois ça n’aurait je pense pas changé grand chose !

-On voit dans son dernier graphe (Sharpe ratio en fonction de la période de référence : de 1 mois à 12 mois) qu’une stratégie GEM basée sur une période de 2, 3 et 4 mois aurait eu un très bon ratio de Sharp mais je vois aussi que la période de 5 mois est la pire ! Donc je me dis que c’est peut-être simplement un pur hasard…

Et comme le dit l’auteur à la fin :

Gary analyzed this strategy using two centuries of data and many academic papers. Rightly so, he repeatedly warns against making any changes to it. Also, just because a 3-month lookback period was optimal in the past 6 years, who knows if it will continue to be optimal in the future?

De mémoire il me semble que Gary disait quelque chose comme : "La période de 12 moi n’est pas forcément la meilleure mais elle a fait ses preuves et reste une des meilleures périodes sur de nombreuses études".

En complément dans la FAQ de Gary :

I read a paper where they use an ensemble mix of lookback periods from 1 to 18 months. What do you think of this?

Because you can use ensemble methods to use many things does not mean you should do so. Tobias Moskowitz, a top momentum researcher, said, ”Momentum is a phenomenon that exists at 6 to 12-month horizons. Beyond 12 months, momentum wanes…” Most academic papers on momentum use look back periods of 6 or 12 months. The ensemble paper you mentioned shows a fall-off in results with look back periods under 3 months and over 12 months.

There is some benefit in using a modest number of look back periods. We use different look back periods in our own proprietary models. But we select them based on their appropriateness reasons, not randomly. Reducing specification risk by incorporating other factors or additional trading approaches makes more sense than using an array of highly correlated look back periods.

Their statistical evidence is also suspect. You cannot correctly judge the probability of something happening after it has already happened. You need to look at results out-of-sample. A 12-month look back has more out-of-sample validation than any other look-back period. It was first introduced by Cowles & Jones in 1937 and validated by Jegadeesh & Titman in their seminal 1993 study. Other examples and additional information are in this blog post.

Dernière modification par Darwin (23/03/2024 08h50)

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille financier de darwin (stratégie momentum gem)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 1 | 1 923 | 13/01/2019 17h50 par Franck059 | |

| 5 | 2 576 | 26/12/2020 21h05 par RadioInvest | |

| 437 | 196 844 | 08/06/2022 11h51 par Golliwogg | |

| 2 | 1 079 | 11/04/2020 14h22 par jbds601 | |

| 44 | 18 153 | 19/08/2021 10h52 par johntur | |

| 22 | 14 472 | 28/08/2014 22h57 par dom67 | |

| 16 | 9 199 | 25/10/2017 21h31 par durale |