Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

#226 04/10/2013 15h10

- bifidus

- Membre (2011)

Top 50 Portefeuille

Top 50 Expatriation

Top 20 Actions/Bourse

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 538

Je perçois effectivement Argan plus comme un société de service que comme une foncière.

Je me dis que le résultat est lié aux investissements donc logiquement extrêmement irrégulier et que les seuls chiffres pertinents sont les revenus locatifs et le taux d’occupation. De ce point de vue c’est aussi régulier que l’Alpe d’Huez !

Si le marché payait 15 il y a 3 ans (et 15 aussi en 2007 mais c’était un autre monde) avec une augmentation de 50% des revenus je ne vois pas pourquoi il ne paierait pas 20 actuellement (simple règle de 3)…

Le risque que je perçois réside dans une baisse du taux d’occupation avec la crise. Ca pourrait rapidement se révéler catastrophique avec la dette qui augmente logiquement pour augmenter les m2.

Quand on a un titre en portefeuille depuis un moment est qu’on est toujours agréablement surpris par les publications on a peut être tendance à avoir un regard trop bienveillant.

Il faut aussi garder à l’esprit qu’une conviction forte pour moi c’est 3% de mon portefeuille et que j’ai une gestion extrêmement diversifiée et assez quantitative.

Qui n’a pas vécu dans les années voisines de 1780 n’a pas connu le plaisir de vivre

![]() Hors ligne

Hors ligne

#227 04/10/2013 19h33

- Kohai

- Membre (2012)

Top 50 Portefeuille

- Réputation : 284

Merci pour votre réponse Bifidus.

Même si j’avoue avoir du mal à être convaincu par ce dossier Argan juste sur la base de l’évolution de leur activité :-) … Rentabilité et dettes sont pour moi à voir en détail.

Bifidus a écrit :

Le risque que je perçois réside dans une baisse du taux d’occupation avec la crise

Je me faisais la même réflexion. Intuitivement, on peut penser qu’il y a une très forte dépendance aux volumes de business, et avec de la dette à rembourser quoi qu’il arrive.

Mais l’historique des m2 loués ou du revenu semble montrer finalement assez peu de sensibilité aux crises.

2009, 2010 ont été traversées sans aucun pb…:

Je vais creuser en regardant ce qu’il y a sur le site d’Argan pour mieux comprendre leur business model et leurs perspectives…

PS: Et bravo sur votre lucidité concernant le biais lorsqu’on possède déjà un titre! Malheureusement, j’en suis aussi victime…

L'Investisseur Individuel, mon blog orienté "Dividendes Pérennes": http://investisseur-individuel.com/

![]() Hors ligne

Hors ligne

1 #228 04/10/2013 19h54

1 #228 04/10/2013 19h54

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

En général, ils construisent des entrepôts neufs avec des baux fermes (pour pas mal d’années) conclus avec de gros clients premium (des entreprise de qualité, leaders, etc.), et revendent (ou louent) ensuite les entrepôts plus anciens à des entreprise qui sont plus de seconde zone (et doivent se contenter d’un outil de travail moins cher, mais un peu moins "up to date").

Un risque serait de ne plus pouvoir vendre (ou louer) les entrepôts anciens. Jusqu’à présent, en raison d’une forte croissance, les entrepôts anciens représentent une faible partie du parc, donc ce risque n’a jamais pu avoir l’occasion de se matérialiser. Il faut donc surveiller la durée moyenne des baux fermes, ainsi que leur politique d’amortissement, pour se rendre compte si ce risque augmente ou pas. Jusqu’à présent, tout semble aller bien à ce niveau en tout cas.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#229 19/12/2013 07h46

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Benoît Faure-Jarrosson, dont j’avais réalisé une longue interview en 2011 a été élu meilleur analyste immobilier récemment.

Ses recommandations :

18/12/2013 a écrit :

Sous la direction de Benoît Faure-Jarrosson (nommé meilleur analyse immobilier de l’année aux trophées des Siic, début décembre), l’équipe du secteur immobilier de Invest Securities dévoile les tendances et recommandations quant à l’investissement en Bourse du secteur immobilier pour le mois de décembre 2013.

Sont recommandées, à l’achat, les actions suivantes : Affine, Altarea-Cogedim, Argan, CBo Territoria, Eurosic, Foncière des Murs, Mercialys, Paref, Patrimoine & Commerce, Sélectirente, Terreïs , Société de la Tour Eiffel.

L’équipe d’Invest Securities s’est positionnée de façon neutre pour les actions suivantes : ANF, Cegereal, Foncière 6ème et 7ème de Paris, Foncière Atland, Foncière de Paris, Frey, Gecina, SCBSM.

Enfin, Foncière Lyonnaise et Siic de Paris font partie de la catégorie « achat spéculatif ».

![]() Hors ligne

Hors ligne

#230 23/01/2014 00h19

- Job

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 194

Pour ceux qui suivent ARGAN

Argan : le bénéfice annuel en hausse de 8,8%, freiné par l’impôt et les frais financiers

Ericsson…! Qu'il entre !

![]() Hors ligne

Hors ligne

#231 19/02/2014 11h01

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Mercialys a publié son T4-2013 :

Mercialys : Société experte dans la gestion, la transformation et la valorisation des centres commerciaux.

Valorisation

ANR droits inclus : 19,04 / action, en hausse de 0,5% sur un an malgré les cessions d’actifs et le dividende exceptionnel de 0,29 €

ANR de liquidation : 17,64 / action

--> cours actuel de 15.79 €, donc une décote de 10% environ sur l’ANR de liquidation

Endettement

LTV : 31,8%

--> Endettement maitrisé

Qualité du patrimoine

Taux de vacances : 2,6%

Croissance organique à patrimoine constant : +3,7%

--> Confirme la qualité du patrimoine : résilience et croissance

---

C’est dommage que la fiscalité pénalise maintenant les SIIC, car avec Mercialys on peut acheter une boite franchement bien gérée, avec un beau patrimoine et un prix très raisonnable.

![]() Hors ligne

Hors ligne

1 #232 19/02/2014 12h29

1 #232 19/02/2014 12h29

- antonyme59

- Membre (2011)

- Réputation : 21

@Investisseur Heureux : on peut encore s’intéresser aux SIIC pour son PEA…

mais de façon globale, via un tracker…

par exemple : MEH

![]() Hors ligne

Hors ligne

#233 19/02/2014 12h52

- espenlind13

- Membre (2011)

Top 50 Banque/Fiscalité

- Réputation : 116

Les SIIC ne sont plus éligibles au PEA (hors titres acquis avant octobre 2012, de mémoire).

Parrain pour : American Express, Fortuneo, Binck.

![]() Hors ligne

Hors ligne

#234 19/02/2014 17h41

- Bluegrass

- Membre (2012)

Top 50 Monétaire - Réputation : 78

Il est possible de détenir Mercialys dans l’AV Altaprofits Titres@vie de Swiss Life.

Titres@Vie : liste des supports d’investissement de ce contrat

Mercialys a tout de même fait -42% sur 3 ans.

![]() Hors ligne

Hors ligne

#235 19/02/2014 17h49

- bifidus

- Membre (2011)

Top 50 Portefeuille

Top 50 Expatriation

Top 20 Actions/Bourse

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 538

J’ai allégé Affine hier (je me méfiais…) et liquidé aujourd’hui. Résus vraiment pourris cette boite est un canard sans tête… Je garde Tour Eiffel en attente la fin de cette histoire d’OPA.

Je vais sans doute renforcer Mercialys (déjà renforcé Unibail lors du creux). Ma grosse conviction reste Argan.

Qui n’a pas vécu dans les années voisines de 1780 n’a pas connu le plaisir de vivre

![]() Hors ligne

Hors ligne

#236 19/02/2014 18h12

- Job

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 194

bifidus a écrit :

J’ai allégé Affine hier (je me méfiais…) et liquidé aujourd’hui.

Je me sens moins seul ![]()

même réaction que vous pour Tour Eiffel !

Dernière modification par Job (20/02/2014 10h39)

Ericsson…! Qu'il entre !

![]() Hors ligne

Hors ligne

#237 20/02/2014 10h16

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Bluegrass a écrit :

Mercialys a tout de même fait -42% sur 3 ans.

Mercialys a versé un dividende exceptionnel de 10,87 € en 2012.

Votre remarque montre malheureusement qu’il y a un gros pb dans la diffusion des performances des actions. On devrait imposer le total return, et non calculer la performance sur le return hors dividende, qui n’a strictement aucun sens et entraine des confusions.

![]() Hors ligne

Hors ligne

#238 24/04/2014 11h20

- philippe77

- Membre (2011)

- Réputation : 48

Tout comme Bifidus, j’ai une grosse conviction sur Argan.

Aujourd’hui, interview du fondateur de la société sur le site Cerclefinance intitulé : Argan: ’prépare un plan triennal à horizon 2016/2018’

L’article : Bourse en ligne : Information boursiere, Economie, Finance, Bourse de paris - Cerclefinance

![]() Hors ligne

Hors ligne

#239 30/09/2014 23h15

- stephane

- Membre (2010)

Top 50 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI - Réputation : 215

Je trouve qu’ARGAN n’est plus aussi intéressante que lorsque j’ai commencé à en acheter en décembre 2008. Je ne suis plus investi sur ARGAN aujourd’hui.

Il n’y a plus de décote et donc plus aucune réduction de la décote à attendre.

Je pencherai plutôt pour SCBSM, qui est rentré dans un dynamique de réduction de la décote depuis quelques temps, à la faveur de résultats que je trouve très prometteurs.

Dernière modification par stephane (30/09/2014 23h32)

![]() Hors ligne

Hors ligne

#240 01/10/2014 09h39

- parisien

- Membre (2010)

Top 20 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Entreprendre

Top 10 Banque/Fiscalité

Top 5 SIIC/REIT - Réputation : 588

Stephane,

Vous avez vanté récemment les mérites de SCBSM sur plusieurs fils de ce forum, ce qui peut susciter le soupçon qu’ayant déjà acheté le maximum de titres SCBSM que vous voulez, vous cherchez à pousser le cours vers le haut (possible pour une valeur restée peu liquide, même si la liquidité s’accroît) pour pouvoir plus tard vendre dans de meilleurs conditions.

Je ne dis pas que c’est ce que vous faites forcément, mais cela explique pourquoi personnellement je ne recommande jamais une small cap sur un forum aussi fréquenté pour ne pas être accusé de manipuler le cours.

Sur le fond, comparer SCBSM et Argan est un non sens :

- la première est dans l’immobilier commercial et de bureaux, la seconde dans les entrepôts/logistique

- la première décote certes par rapport à son ANR, même si cette décote est beaucoup beaucoup moins impressionnante quand on tient compte des facteurs dilutifs (BSA, oblig. remboursable), des droits d’une part et des instruments financiers en mark to market négatif d’autre part, non pris en compte dans l’ANR publié, de la moindre liquidité du titre, de l’aspect corporate gouvernance où tout reste à prouver (le dirigeant qui contrôle la société va-t-il abuser ou non de sa position et va-t-il plus tard verser un dividende autre que symbolique - alors qu’Argan a passé brillamment ces tests).

- du coup, Argan serait peut-être davantage à recommander, car même si le cours ne décote plus par rapport à son ANR actuel, son ANR, dividende réinvesti, augmente en tendance de 14%/an, ce qui est le taux le meilleur de toutes les SIIC françaises. De sorte que son cours décote très fortement par rapport à son ANR (dividende réinvesti) de 2016 ou 2017. Ce facteur à lui seul pourrait justifier l’achat d’Argan, même à un cours présentant une surcote modérée.

Du coup, chacun, selon son tempérament et sa politique d’investissement, répondra différemment à la question "préférez-vous acheter:

- une décote

- ou des perspectives avérés et peu risquées de poursuite de la forte croissance de l’ANR"

![]() Hors ligne

Hors ligne

#241 01/10/2014 12h59

- bifidus

- Membre (2011)

Top 50 Portefeuille

Top 50 Expatriation

Top 20 Actions/Bourse

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 538

SCBSM semble avoir considérablement amélioré son positionnement depuis quelques années. Le bon timing devait être un achat en 2013 autour de 4 euros après les premières publications encourageantes. J’ai bien acheté aux alentours de 4 euros mais en 2011 et uniquement pour la décote ce qui n’était pas une bonne raison; il est normal que j’ai perdu deux ans sur la valeur, bien content d’en sortir gagnant.

Actuellement la décote n’est plus très importante, l’annonce du dividende peut décider certains institutionnels et je reste malgres tout impressionné par les résultats du management. J’ai vendu une bonne partie de ma ligne.

Concernant Argan le problème est : combien d’années peut-on avoir une croissance à deux chiffres en louant des entrepôts dans un pays en récession. Pour la première année les prévisions de croissance des revenus (plus significatif pour Argan que l’ANR car en cas de crise que valent ces entrepots ?) ne sera que de 7% (il est évident qu’en grossissant la société ne peut plus faire de 30% par an). Je conserve comme valeur de bon père de famille mais avec cette question à l’esprit.

Qui n’a pas vécu dans les années voisines de 1780 n’a pas connu le plaisir de vivre

![]() Hors ligne

Hors ligne

#242 01/10/2014 14h03

- parisien

- Membre (2010)

Top 20 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Entreprendre

Top 10 Banque/Fiscalité

Top 5 SIIC/REIT - Réputation : 588

Même un pays en récession a toujours besoin de nouveaux entrepôts, car beaucoup d’entrepôts actuels, construits avant 2000, sont obsolètes.

Et même un pays qui se désindustrialise a besoin d’entrepôts.

Pour qu’il y ait une évolution négative, il faudrait qu’il y ait, sur longue période, à la fois désindustrialisation de la France et appauvrissement significatif des Français, comme l’Argentine l’a connu de 1950 à 1980. Scénario qu’on ne peut exclure, mais uniquement à très long terme.

De toute manière, la thèse d’Argan est :

- de s’endetter à 3-3,5% en moyenne, voire moins dans un futur proche car les taux longs ont baissé considérablement

- pour louer sur la base d’un rendement locatif, net de tout frais comme les frais de gestion, de 7% (ou maintenant de 6,5%)

- et en faisant jouer au maximum l’effet de levier.

Après, la question est à combien se reloueront les entrepôts neufs, une fois écoulés les 9 ans fermes du bail initial.

![]() Hors ligne

Hors ligne

#243 03/10/2014 21h26

- anticucho

- Membre (2011)

- Réputation : 6

Ma foncière préférée est de loin Immobilière Dassault. La raison est simple :

- L’actionnariat est composé principalement de 3 familles milliardaires agissant en bon père de famille

- Il y a 8 actifs dont 5 d’exception, la majorité est dans le QCA/ Triangle d’Or

- La LTV est peu élevée, le risque financier est quasi-nul

- La décote sur l’ANR est de 30%,

- Le rendement est plaisant et le sera encore plus en 2015

Chaque actif peut être revendu à des investisseurs étrangers avec une belle pv (le m2 est valorisé à 16 000 eur/m2 approximativement). Les beaux haussmanniens sur les Champs-Elysées, à Monceau ou Boulevard Saint-Germain se moquent du temps et des crises, pas les locaux commerciaux et les tours à la Défense.

AMF : Ancien actionnaire de IMDA.

![]() Hors ligne

Hors ligne

1 #244 03/10/2014 22h49

1 #244 03/10/2014 22h49

- parisien

- Membre (2010)

Top 20 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Entreprendre

Top 10 Banque/Fiscalité

Top 5 SIIC/REIT - Réputation : 588

anticucho a écrit :

Ma foncière préférée est de loin Immobilière Dassault.

[…]

AMF : Ancien actionnaire de IMDA.

N’est-ce pas contradictoire?

![]() Hors ligne

Hors ligne

#245 03/10/2014 23h13

- anticucho

- Membre (2011)

- Réputation : 6

Quand le cours progresse de façon conséquente, il est sage de solder afin de pouvoir se repositionner sur repli. Je suis très sensible aux fondamentaux mais j’aime aussi avoir une marge de sécurité importante.

![]() Hors ligne

Hors ligne

#246 07/10/2014 05h31

- bifidus

- Membre (2011)

Top 50 Portefeuille

Top 50 Expatriation

Top 20 Actions/Bourse

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 538

Argan a un avantage fiscal par rapport à d’autres SIIC :

85% du Coupon est en réalité un remboursement d’apport non imposable (qui vient en déduction du PRU et ne sera imposé qu’à la revente après éventuelle déduction pour durée de détention)…

10% du Coupon ne proviennent pas de loyer et sont éligibles à l’abattement de 40%

Qui n’a pas vécu dans les années voisines de 1780 n’a pas connu le plaisir de vivre

![]() Hors ligne

Hors ligne

#247 07/10/2014 07h52

- parisien

- Membre (2010)

Top 20 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Entreprendre

Top 10 Banque/Fiscalité

Top 5 SIIC/REIT - Réputation : 588

@bifudus:

Attention à ce que vous écrivez, car vous généralisez la situation de la plus récente: ce n’est vrai que pour le coupon 2013 versé en 2014.

Comme vous le verrez lors du versement du coupon 2014 versé en 2015, la partie exonérée du dividende sera toujours là, mais EN BAISSE. Et il n’y en aura peut-être plus du tout ensuite.

![]() Hors ligne

Hors ligne

1 #248 27/02/2015 15h27

1 #248 27/02/2015 15h27

- PierreQuiroule

- Membre (2014)

Top 50 Portefeuille

Top 10 SIIC/REIT

- Réputation : 249

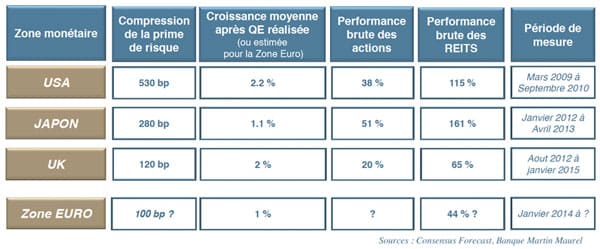

Dans l’espoir de relancer ce sujet dans le contexte du QE, je vous livre cette étude que relate pierrepapier.fr : La nouvelle politique monétaire européenne relance le scénario de la convergence des rendements des foncières européennes

L’auteur a une approche comparatiste avec les autres zones économiques où des QE ont déjà eu lieu.

pierrepapier.fr a écrit :

Le gérant de BMM Pierre Capitalisation estime qu’on peut raisonnablement estimer une compression de la prime de risque des foncières d’environ 100 points de base (toutes choses égales par ailleurs), ce qui conduirait à une performance de l’ordre de 44% du secteur (à dividendes constants) sur la base du rendement du secteur à fin janvier.

Ce tableau laisse à réfléchir :

Personnellement, j’avais renforcé fortement les foncières françaises en prévision du QE (= prévision de recherche de rendement et de conditions de financement encore meilleures). Bien m’en a pris, mais rien d’extraordinaire par rapport à la performance des marchés en général. Cette étude suggère que les foncières, du moins certaines d’entre elles, ont encore un beau potentiel.

Qu’en pensez-vous ?

![]() Hors ligne

Hors ligne

#249 27/02/2015 16h41

- Nikki

- Membre (2010)

Top 20 Dvpt perso.

Top 50 Obligs/Fonds EUR

Top 10 Finance/Économie

- Réputation : 239

C’est intéressant et cela correspond à une chose à laquelle j’avais déjà pensé.

Si l’on raisonne un cran plus loin, on peut se dire que les foncières cotées qui s’échangent désormais à 1,2x leur ANR tandis que les SCPI s’échangent à leur ANR, et qu’il y aurait davantage à gagner sur ces dernières. Mais je n’ai pas poussé le raisonnement au-delà.

![]() Hors ligne

Hors ligne

#250 27/02/2015 17h12

- PierreQuiroule

- Membre (2014)

Top 50 Portefeuille

Top 10 SIIC/REIT

- Réputation : 249

L’effet du QE sur les SCPI me semble assez ambivalent. Elles peuvent bénéficier d’une collecte supplémentaire du fait de la "course au rendement" et, ensuite, d’une éventuelle amélioration de l’économie. D’un autre côté, elles ne bénéficient pas des conditions des financements avantageuses, car elles ne se financent pas grâce au crédit. Elles subissent, de plus, la concurrence des SIIC financées grâce au crédit pas cher dans l’achat des biens.

Il me semble qu’on peut jouer sur les deux tableaux avec une valeur comme Paref (que j’ai acheté à l’automne en prévision de cette période). En tant que foncière "pure" : bof. Mais Paref se développe très bien dans son activité de gestionnaire de SCPI (gros succès de Novapierre Allemagne). Paref devrait donc profiter, du moins c’est mon calcul, de la course des particuliers vers les derniers poches de rendement. Et quand on regarde les commissions pour investir dans une SCPI, on se dit que ça peut payer !

NB : Je suis moi-même investi en SCPI, je ne dénigre pas du tout ce véhicule, mais à TLT uniquement.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “siic : quelles sont les meilleures foncières françaises ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 57 | 45 639 | 29/09/2022 14h35 par InvestisseurHeureux | |

| 21 | 10 497 | 30/03/2020 15h31 par Sartorius | |

| 60 | 32 068 | 17/10/2023 21h19 par FrenchBrussels | |

| 9 | 4 490 | 10/05/2019 08h45 par Skarklash | |

| 157 | 93 948 | 23/08/2024 21h22 par InvestisseurHeureux | |

| 2 | 3 148 | 29/12/2017 08h20 par Audacesfortunajuvat | |

| 25 | 11 362 | 24/10/2015 10h43 par Surin |