Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

3 #1 06/04/2014 15h28

3 #1 06/04/2014 15h28

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

toujours suite à ma recherche d’entreprises avec des marges élevées, je suis tombé sur celle-ci… lorsque j’ai vu hier soir que Aerts sur le forum en était propriétaire depuis quelques semaines !

Voilà donc le petit bilan que je viens de terminer.

La société Buckle a été fondée dans le Nebraska en 1948, au départ comme un magasin de vêtements pour hommes (sous le nom de Mills Vêtements). Il a ensuite grandi comme magasin spécialisé dans les jeans en denim (sous le nom de Buckle) pour les jeunes hommes et femmes.

Aujourd’hui, la société vend ses propres produits (vêtements et accessoires : chaussures, lunettes de soleil, bijoux, montres, sacs à main…) sous plusieurs marques (BKE, Daytrip, Reclaim…) aux côtés de marques populaires comme Quiksilver ou Lucky Brand Jeans. Elle s’adresse en priorité aux adolescents et aux jeunes adultes (entre 15 et 30 ans). L’objectif est de tirer profit de l’image des marques populaires proposées et de profiter de marges bénéficiaires élevées de sa propre marchandise.

L’entreprise Buckle exploite 452 magasins (369 sont situés dans des centres commerciaux) à travers le continent américain (répartis sur 43 Etats) et un site de e-commerce (représentant 6.6% du CA en 2010).

Ses propres marques (à marge très élevée) représentent 33% du CA. Surtout, les jeans en Denim (sous les marques : Big Star, Miss Me, Rock Revival, Silver Jeans…) assurent 45% de ce CA et les « tops » 30% : un business élémentaire, sans fioriture, assez indépendant de la mode (qui peut être cyclique)…

A noter que selon les sondages, plus de ¾ des américains déclarent aimer porter un jean…

Sa rentabilité n’a cessé de s’améliorer même pendant les périodes de récession récentes (comme 2008-2009), preuve que le « modèle » fonctionne.

A priori, les marges phénoménales peuvent s’expliquer par :

1/ Des magasins de taille modeste (de superficie inférieure à celle de ses concurrents), par choix, afin de limiter les coûts de location et d’accroître le CA au mètre carré. Par contre, les magasins sont fréquemment rénovés et relookés.

2/ Des emplacements de qualité, même si leur coût est plus élevé (ce coût est alors compensé par le surplus de vente)

3/ Une gestion des stocks originale. Les inventaires sont quotidiens avec un équilibrage très régulier entre boutiques (un produit qui ne réussit pas dans tel magasin est envoyé dans un autre où son succès est meilleur, ces rééquilibrages étant gardés en mémoire lors de la sortie des nouveautés). Même si le transport a un coût, le système fonctionne, car il dispense de faire des démarques pour vendre…

4/ Un suivi de la clientèle de qualité, et surtout très personnalisé. Outre les services classiques (emballage cadeau gratuit, programme de fidélité…), Buckle chouchoute ses clients : enregistrement informatique de la taille, des achats de tous ses clients, appels téléphoniques individuels « ciblés » lors de la sortie d’une nouveauté… Des attentions qui rendent le client important.

Sinon, la société encourage les employés à rester dans l’entreprise et à monter les échelons progressivement, elle tient absolument à les fidéliser et à les faire participer à la réussite de l’entreprise. Ainsi, le président (le fils du fondateur) occupe son poste depuis 20 ans et (avant cela) était le PDG . Le chef de la direction actuel a commencé comme vendeur à temps partiel en 1970…L’équipe de direction se compose de cadres supérieurs qui ont tous plus de 20 ans d’ expérience avec l’entreprise.

Preuve de cet attachement à leur entreprise, 43% des actions de la société sont détenues par des initiés (un montant supérieur à la majorité des entreprises publiques).

Le nombre de magasins a bien augmenté depuis une dizaine d’années : 274 en 2001, 420 en 2010, 452 aujourd’hui. Même si Buckle continue son expansion, la société la réalise toujours de manière prudente (20 magasins chaque année en moyenne). Contrairement à ses concurrents, l’entreprise finance son expansion entièrement à partir des bénéfices générés, elle n’a donc aucune dette.

Les baux de leurs magasins sont des baux à 10 ans la plupart du temps, bien échelonnés comme le montre le tableau c-dessous :

Concernant les dividendes (trimestriels)

- 2011 : 4 x 0.20 $ + 2.25 $ (dividende exceptionnel au 3T) = 3.05 $

- 2012 : 4 x 0.20 $ + 4.50 $ (dividende exceptionnel au 4T) = 5.30 $

- 2013 : 3 x 0.20 + 0.22 + 1.20 $ (dividende exceptionnel au 4T) = 2.02 $

- 2014 : sur la même lignée selon le rapport annuel

Le dernier rapport annuel (paru le 02 avril 2014) est disponible :

http://api40.10kwizard.com/cgi/convert/ … 1&dn=1

---

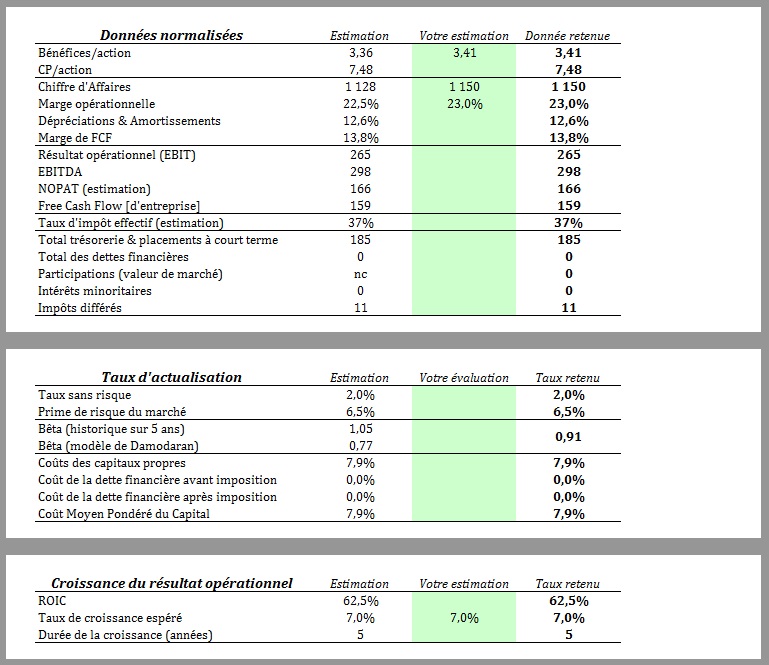

Tentative de valorisation (avec les comparables suivants) :

- Gap GPS:US

- Abercrombie ANF:US

- American Eagle Outfitters AEO:US

- Pacific Sun PSUN:US

- Urban Outfitters URBN:US

- Aeropostale ARO:US

Les fondamentaux de Buckle

Les comparables

La valorisation

Au cours actuel de 46,66 $ (soit 34.04 euros),

- avec une valeur intrinsèque à 50,44 $

- en profitant du taux de change avantageux €-$

- et de la baisse du cours (dernier résultat un peu en deça des attentes des analystes)

il y a peut-être une entrée…

Ce titre ne présente évidemment aucune barrière quelconque, dans un secteur où la concurrence est féroce, où les phénomènes de mode renversent parfois rapidement les tendances… Mais à priori, cette valeur est armée pour affronter cette concurrence !

Qu’en pensez-vous ?

Dernière modification par maxicool (06/04/2014 17h03)

Mots-clés : abercrombie, aeropostale, buckle, footwear, gap, textile

![]() En ligne

En ligne

#2 06/04/2014 18h06

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Vivre rentier

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 415

La mode,ca va ca vient, je pense qu’il faut rester à l’écart sauf si on a des connaissances particulières sur ce secteur. L’évolution des ventes peut partir dans n’importe quel sens, donc une valorisation chiffrée, je n’en vois pas l’intérêt. Si par contre on peut prédire les tendances et les retournements, alors je pense qu’il est possible de faire beaucoup d’argent.

![]() Hors ligne

Hors ligne

#3 06/04/2014 19h06

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Si l’on compare (depuis 2011, données extraites de XLS Valorisation)

Gap GPS:US

- Capitaux propres stables

- Marge brute stable (48%)

- Marge d’Ebitda stable (17%)

- Marge opérationnelle stable (13%)

- Marge de FCF stable (7-8%)

- ROE (2011 2012 2013) : 24% 40% 43%

- CROIC (2011 2012 2013) : 35% 24% 35%

- ROIC (2011 2012 2013) : 26% 33% 34%

- Frais généraux sur capitaux propres : 177% (stables)

- FCF Yield : 5.84%

- Rachat d’actions : 4%

- Stocks : 70 jours +-

Abercrombie ANF:US

- Capitaux propres stables

- Marge brute stable (62%)

- Marge d’Ebitda en baisse (11%)

- Marge opérationnelle en baisse (8%)

- Marge de FCF en baisse (0%)

- ROE (2011 2012 2013) : 8% 13% 3%

- CROIC (2011 2012 2013) : 14% 3% 21%

- ROIC (2011 2012 2013) : 12% 14% 9%

- Frais généraux sur capitaux propres : 137% (en hausse)

- FCF Yield : 0.81%

- Rachat d’actions : 4%

- Stocks : 150 jours +-

American Eagle Outfitters AEO:US

- Capitaux propres en baisse

- Marge brute stable (40%)

- Marge d’Ebitda en baisse (11%)

- Marge opérationnelle en baisse (7%)

- Marge de FCF en baisse (-1%)

- ROE (2011 2012 2013) : 11% 18% 7%

- CROIC (2011 2012 2013) : 37% 18% 46%

- ROIC (2011 2012 2013) : 23% 35% 17%

- Frais généraux sur capitaux propres : 65% (stables)

- FCF Yield : 0% (FCF négatif en 2013)

- Rachat d’actions : 2%

- Stocks : 60 jours +-

Pacific Sun PSUN:US

- Capitaux propres en forte baisse (presque nuls)

- Marge brute stable (40%)

- Marge d’Ebitda en baisse (0%)

- Marge opérationnelle en baisse (-2%)

- Marge de FCF en baisse (-1%)

- ROE (2011 2012 2013) : -65% -59% -118%

- CROIC (2011 2012 2013) : -25% -32% 3%

- ROIC (2011 2012 2013) : -28% -19% -13%

- Frais généraux sur capitaux propres en forte hausse (511% en 2012 - 1809% en 2013)

- Coput de la dette : 16% en 2013

- FCF Yield : 0%

- Rachat d’actions : 0%

- Stocks : 70 jours+-

Urban Outfitters URBN:US

- Capitaux propres en légère hausse

- Marge brute stable (40%)

- Marge d’Ebitda stable (20%)

- Marge opérationnelle en baisse (14%)

- Marge de FCF en baisse (8%)

- ROE (2011 2012 2013) : 15% 20% 19%

- CROIC (2011 2012 2013) : 21% 8% 15%

- ROIC (2011 2012 2013) : 16% 20% 19%

- Frais généraux sur capitaux propres : 45% (stables)

- FCF Yield : 4,77%

- Rachat d’actions : 0%

- Stocks : 70 jours +-

Aeropostale ARO:US

- Capitaux propres en baisse

- Marge brute en baisse (27%)

- Marge d’Ebitda en forte baisse (-3%)

- Marge opérationnelle en baisse (-6%)

- Marge de FCF en baisse (-6%)

- ROE (2011 2012 2013) : 17% 9% -41%

- CROIC (2011 2012 2013) : 53% 18% 24%

- ROIC (2011 2012 2013) : 26% 17% -34%

- Frais généraux sur capitaux propres en forte hausse (250%)

- FCF Yield : 0%

- Rachat d’actions : 0,3%

- Stocks : 40 jours +-

à comparer avec Buckle

- Capitaux propres stables

- Marge brute stable (50%)

- Marge d’Ebitda stable (25%)

- Marge opérationnelle stable (22%)

- Marge de FCF en hausse (17%)

- ROE (2011 2012 2013) : 43% 50% 50%

- CROIC (2011 2012 2013) : 40% 51% 71%

- ROIC (2011 2012 2013) : 55% 67% 66%

- Frais généraux sur capitaux propres : 67% (stables)

- FCF Yield : 9.20%

- Rachat d’actions : 0%

- Stocks : 70 jours +-

C’est difficile de ne pas être tenté !

![]() En ligne

En ligne

#4 29/05/2014 15h12

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1533

Hall of Fame

Hall of Fame

“ISTJ”

Quelques publications sont parues depuis début avril…

Press Releases | Buckle Corporate

THE BUCKLE, INC. REPORTS - MARCH 2014 - NET SALES

CA à magasins comparables (ouverts depuis moins d’un an) sur 5 semaines : - 1,8% (p/r 2013)

Revenus : 106,6 millions $ +-stables (106,7 en 2013)

CA à magasins comparables (ouverts depuis moins d’un an) sur 9 semaines : - 1,6% (p/r 2013)

Revenus : 196,1 millions $ soit + 0.1 % (195,9 en 2013)

---

THE BUCKLE, INC. REPORTS - AVRIL 2014 - NET SALES

CA à magasins comparables (ouverts depuis moins d’un an) sur 4 semaines : + 0,8% (p/r 2013)

Revenus : +2,4% à 75,6 millions (73,8 en 2013)

CA à magasins comparables (ouverts depuis moins d’un an) sur 13 semaines : - 0,9% (p/r 2013)

Revenus : 271,7 millions $ soit + 0.7 % (269,7 en 2013)

---

THE BUCKLE, INC. REPORTS - FIRST QUARTER - NET INCOME

CA : +0.7% à 271,7 millions $ (269,7 en 2013)

CA à magasins comparables (ouverts depuis moins d’un an) : - 0.9% (p/r 2013)

CA des ventes en lignes : +2,5% à 21,4 millions $ (20,9 en 2013)

Bénéfice net (Net Income) : -0,8% à 37,3 millions $ (37,6 en 2013)

BNPA : 0.78 $ (0.79 en 2013)

---

THE BUCKLE, INC. REPORTS - QUARTERLY - DIVIDEND

Dividende trimestriel : 0.22 par action

Rendement : 1.95 %

Détachement : 11 juillet 2014

Paiement : 25 juillet 2014

---

Rien de bien nouveau ! On se rapproche à nouveau des 42-43.

Les résultats ont été juste corrects, mais pas pire que chez les autres détaillants…

Exemples de comparaison

The Gap, en mars 2014 :

- CA à magasins comparables : - 6% (p/r 2013)

- Prévision BNPA pour 2014 : 2.90 à 2.95

The Gap, premier trimestre 2014 :

- CA à magasins comparables : +1 % (p/r 2013)

- Revenus : -22% à 260 millions (333 en 2013)

- BNPA : 0.58 (au lieu de 0.71 en 2013)

Les conditions météo n’ont pas été "terribles" cet hiver et n’ont donc pas poussé les acheteurs vers les boutiques…

![]() En ligne

En ligne

#5 24/07/2014 19h14

- Canard

- Membre (2014)

- Réputation : 14

Bonjour.

Action Buckle à 42/43 ces derniers jours. Nous sommes +/- au plus bas à 1 an. (avec un plus bas à 3 ans qui est à 35$)

Les derniers résultats ne sont pas catastrophiques. Un chiffre d’affaire en très légère hausse et des bénéfices en très légère baisse. Comme le présentait Maxicool dans le post d’avant, les chiffres du 1er trimestre sont quasi équivalents à celui de 2013. A l’époque, l’action valait plus de 50$.

(+) L’Euro fort incite pour le moment à acheter des valeurs en US$.

(-) Sauf erreur de ma part, il n’y a eu aucun achat d’insider sur la dernière année.

AMF: j’ai eu des actions BKE que j’ai vendu après un (faible) bénéfice. Je suis en attente pour me repositionner sur le titre si celui-ci baisse encore un peu (disons ~40$).

![]() Hors ligne

Hors ligne

#6 14/10/2016 18h42

- Canard

- Membre (2014)

- Réputation : 14

Bonjour.

Buckle est à l’image de ses concurrents dans le même secteur d’activité : il souffre. Vous le remarquerez peut-être si vous regardez le prix de l’action qui a largement dévissé. (chute du prix de l’ordre de 60% en 18 mois)

A un prix qui est de l’ordre de 21.5 USD, on peut se poser la question de savoir si c’est une opportunité.

Ci-dessous un petit tableau pour voir l’évolution de la société depuis quelques années.

Remarque: la société a procédé historiquement à de généreux dividendes. Parfois même supérieurs aux profits ce qui explique que l’équity ne soit pas toujours en hausse (cf. l’année 2012).

Ces dernières années, on avait une société qui était valorisée entre 11 et 14 fois ses revenus nets. A noter que l’entreprise avait une croissance organique régulière.

Le problème c’est que les ventes sont en chute libre sur le premier semestre. (on est à 456 pour S1 2016 contre 507 au S1 2015. Par conséquence, les revenus sont eux aussi clairement en baisse de 90 à 61 M USD).

J’ai extrapolé un S2 qui serait équivalent au S1. J’arrive à un revenu net compris entre 95 et 100 M USD. A ce chiffre, la société est pricé entre 10 et 11 fois ses revenus nets (puisque la capitalisation est légèrement supérieur au milliard).

D’autre part, j’ai noté que la société se désendette (le cash augmente et les dettes baissent: on est à 149 M de dettes à mi 2016).

Conclusion (toute personnelle): A ce prix, il n’y a pas de décote flagrante si on part du principe que les ventes resteront à ce niveau.

Par contre, si on suppose que le niveau de vente va revenir à ce qu’il était il y a encore quelques mois, alors il y a peut-être quelque chose à faire.

Pour le moment et à ce prix je n’achète pas.

![]() Hors ligne

Hors ligne

#7 15/10/2016 14h45

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Buckle a un IH Score de 5 :

On est un peu dans le même cas que Gap, Fossil, Ralf Lauren, etc.

Il y a une pelleté de détaillants de vêtements/montres qui globalement ont eu de bons chiffres opérationnels ces dernières années, bien gérés, mais vacillent récemment (ROIC et EBITDA en baisse) et leurs cours de bourse avec.

La concurrence est féroce dans le secteur, l’eCommerce potentiellement disruptif, les milleniums seraient moins fidèles à leurs marques, etc.

De fait, les cours de bourse semblent continuer à inclure une légère baisse opérationnelle, mais pas non plus un pessimisme maximum.

Pour être co-actionaire d’une TPE qui a une activité de détaillant, mon sentiment c’est que c’est un secteur d’activité où vous dépendez énormément de l’environnement économique et concurrentiel extérieur et où il est très difficile de construire un moat.

Par rapport à d’autres, peut-être que Buckle a l’avantage ou au contraire l’inconvénient, de vendre un large panel de marque.

Mais de mon point de vue, bien malin qui peut prévoir l’avenir pour ces "petits" détaillants (par rapport à Nike ou Walmart).

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “buckle : textile footwear aux usa aux marges (très) élevées…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 9 | 3 090 | 01/04/2013 22h50 par Ratpack | |

| 41 | 10 824 | 12/07/2024 14h25 par Morpheus | |

| 46 | 19 149 | 09/12/2017 14h54 par InvestisseurHeureux | |

| 19 | 4 422 | 13/06/2016 14h05 par vbvaleur | |

| 12 | 9 961 | 09/08/2017 04h50 par XavierJ | |

| 12 | 6 409 | 15/02/2024 10h52 par Maki | |

| 33 | 10 525 | 03/06/2022 09h30 par emilienlar |