Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

1

1  3 #1 16/06/2012 12h01

3 #1 16/06/2012 12h01

- Romain

- Membre (2011)

- Réputation : 15

Dans la lignée de la newsletter et des "moats" pour ceux qui cherchent la liste complète elle est dispo sur le site de morning star

Morningstar Corporate Credit Ratings And Moats

Mots-clés : action, narrow moat, wide moat

![]() Hors ligne

Hors ligne

1 #2 18/06/2012 13h29

1 #2 18/06/2012 13h29

Dans la lignée des Wide Moats de MorningStar et Warren Buffett (dont j’ignore pourquoi l’Investisseur Heureux insiste pour le nommer Buffet ![]() ), il existe un ETF étasunien qui ne contient que des Wide Moats :

), il existe un ETF étasunien qui ne contient que des Wide Moats :

MOAT

Le modèle de sélection est intéressant et, selon moi, relativement proche de la méthode établie par notre hôte Investisseur Heureux : parmi l’univers des Wide Moats de MorningStar, sont retenus les titres les plus décotés dans le sens que leur cours de bourse est le plus éloigné de l’objectif de cours des analystes financiers de MorningStar.

Chaque trimestre, la composition de l’ETF est revue pour rester en accord avec ce modèle de sélection.

J’y vois un réel intérêt car les analystes financiers de MorningStar sont surtout réputés pour leur travail vis-à-vis des Wide Moats justement. Donc, utiliser leur objectif de cours au sein d’une stratégie d’investissement me paraît valide.

De création récente (fin avril 2012), l’ETF MOAT a pour l’instant sous-performé le S&P500. J’aurais tendance à penser que les périodes de sous-performance sont de bons points d’entrée dans ce tracker.

Enfin, je vois plusieurs avantages à l’existence de ce tracker :

• il peut servir d’indice de référence pour une gestion à la manière de l’Investisseur Heureux,

• les titres qui le composent (accessible ici au format Excel) peuvent servir de source à idées pour construire son propre portefeuille.

![]() Hors ligne

Hors ligne

#3 18/06/2012 15h02

- sergio8000

- Invité

Bonjour,

N’oubliez pas tout de même un petit détail : s’il est intéressant de lire le travail des analystes, ils ont plus souvent tort que raison : non pas parce qu’ils sont tous mauvais, mais parce que c’est un métier extrêmement difficile, et que l’on ne peut pas tout savoir sur une industrie même lorsqu’on y exerce. Alors depuis son bureau, c’est encore plus difficile.

Un moat n’est pas forcément durable. Je pense que les analyses morningstar doivent uniquement servir de point de départ à votre propres analyse.

N’oubliez pas que le taux d’erreur des analystes dans leurs projections est de 93% aux US et de 95% en Europe. AInsi, la marge de sécurité me semble vraiment une notion plus que fondamentale, car on n’est jamais à l’abri de ces erreurs là.

#4 18/06/2012 15h17

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Sur les moats, Morningstar a expliqué dans un papier comment ils font.

Pour faire un pré-tri, ils se basent sur un ratio ROIC maintenu à un niveau élevé pendant au moins dix ans (narrow moat) ou vingt ans (wide moat).

Puis ensuite une analyse qualitative sur la base de 4 avantages concurrentiels qu’ils ont identifiés :

- Coût de changement élevé

- Economie d’échelle

- Intangible (marque, brevet)

- Effet réseau

Le résultat final est plutôt cohérent je trouve et comme je le disais dans la newsletter, ils ont fait un travail formidable pour formaliser et conceptualiser ce qu’avait identifié Warren Buffet au travers de son "pricing power".

Il y a quelques changements récents aux niveaux des financières, ils ont annulé des wide moat suite à la crise de 2009, considérant qu’une moat sur une banque était trop dépendant de la stratégie d’un dirigeant.

Il y a aussi quelques wide moat qui m’étonnent un peu, comme Exelon ou St Joe. Mais comme je n’ai pas lu l’analyse complète pour les deux valeurs en question, peut-être des éléments m’échappent.

Comme j’avais mis dans la newsletter, j’obtiens des résultats assez proche en filtrant par rapport à la marge brute et au capex / résultat opérationnel.

De la même façon, en filtrant les sociétés avec un ROE > 15% de manière répété on retombe sur une bonne partie des même valeurs.

Ce qui n’a rien d’étonnant en soit puisqu’une marge élevée, le ROE, le ROIC sont étroitement liés.

-

Guy Spier a écrit :

The point is that I want to invest in companies that control their own destiny, not in companies that have their destiny.

![]() Hors ligne

Hors ligne

#5 18/06/2012 15h28

- sergio8000

- Invité

Philippe,

Tu as bien raison d’être sceptique sur le moat de St Joe, car il est inexistant à mon avis. St Joe, c’est plus un pari sur le fait que Berkowitz va réussir à faire valoriser leur portefeuille de terrains et d’immobilier.

Je pense aussi qu’un moat qui a duré 20 ans peut parfaitement s’éroder définitivement, comme celui de NOK. Il peut aussi avoir eu des difficultés temporaires, plus ou moins étendues dans le temps mais rester viables (ex : les radios). Je suis d’accord avec vous que le travail de Morningstar est effectivement ce qui se fait de mieux, mais je préfère le considérer comme un bon point de départ.

Pour ma part, au sujet des moats bancaires, j’ai toujours considéré qu’une banque n’a pas et ne peut pas avoir de moat fort par défaut. Ce sont les économies d’échelles qui permettent très rarement de créer des barrières à l’entrée comme dans le cas de Bank Of America, JP Morgan, Wells ou Fifth Third (qui était pour moi la banque à acheter pendant le crise des subprimes), ce qui est possible si et seulement si la banque est décemment managée. Rien d’autre à mon avis. Point de vue subjectif bien entendu.

#6 18/06/2012 15h45

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

sergio8000 a écrit :

Tu as bien raison d’être sceptique sur le moat de St Joe, car il est inexistant à mon avis.

Finalement j’ai trouvé quelques lignes d’explication mais de toute façon ce n’est pas mon univers d’investissement :

MorningStar a écrit :

Dayrit: Well, the way we see the wide moat is twofold. One, St. Joe owns this at a near zero cost basis. As I said, they bought a lot of this land for – sometimes even pennies on the dollar. Now, the other part of the wide moat is that if anyone wants to buy land in the next 20 to 30 to even 50 years in Northwest Florida, it’s pretty likely that they’re going to have to go through St. Joe.

Source : St. Joe Can Afford to be Patient

sergio8000 a écrit :

St Joe, c’est plus un pari sur le fait que Berkowitz va réussir à faire valoriser leur portefeuille de terrains et d’immobilier.

J’ai vu ça, je lis aussi les papiers de Fairholme. :-)

sergio8000 a écrit :

peut parfaitement s’éroder définitivement, comme celui de NOK.

Nokia était classé en narrow moat jusqu’en 2010 puis dégradé en no-moat. :-)

MorningStar a écrit :

The momentum behind the iOS and Android ecosystems is likely unstoppable at this point, which was the catalyst behind our decision to move the formerly narrow-moat rated Nokia (NOK : 2.5, 0.05) to a no-moat rating. We had given Nokia the benefit of the doubt given its distribution advantage and ownership of strategic assets such as Navteq, but at this point, a full three years after the original iPhone, the firm’s smartphone strategy remains in complete disarray. Nokia will clearly not be a player in the smartphone market and is likely beginning a long secular decline.

Source : Our Outlook For Tech Stock | iStockAnalyst.com

sergio8000 a écrit :

Pour ma part, au sujet des moats bancaires, j’ai toujours considéré qu’une banque n’a pas et ne peut pas avoir de moat fort par défaut. Ce sont les économies d’échelles qui permettent très rarement de créer des barrières à l’entrée comme dans le cas de Bank Of America, JP Morgan, Wells ou Fifth Third (qui était pour moi la banque à acheter pendant le crise des subprimes), ce qui est possible si et seulement si la banque est décemment managée. Rien d’autre à mon avis. Point de vue subjectif bien entendu.

Manifestement ils se sont rendu à ce point de vue aussi.

Je crois qu’il y a juste Bank of Mellon qui conserve un wide-moat, mais il est lié à son activité de fund manager et de fournisseurs de services financiers à d’autres entreprises.

Mais comme là encore ce n’est pas mon univers d’investissement, je ne m’y intéresse pas.

![]() Hors ligne

Hors ligne

#7 18/06/2012 17h58

sergio8000 a écrit :

N’oubliez pas que le taux d’erreur des analystes dans leurs projections est de 93% aux US et de 95% en Europe.

Des articles de recherche académique indiquaient que les taux d’erreur des analystes financiers étaient inférieurs pour les cabinets indépendants comme MorningStar relativement aux cabinets des courtiers et autres sociétés de bourse (dit sell-side). Les analystes financiers des sociétés de gestion de fonds (dit buy-side) ont les plus mauvais résultats. Les meilleurs résultats viennent des analystes financiers qui travaillent dans des hedge-funds mais l’accès à leur travail est délicat (mais possible par exemple SumZero.com)

Sources :

"Do Brokerage Analysts’ Recommendations Have Investment Value?" Womack (1996)

"Can Investors Profit from the Prophets? Security Analyst Recommendations and Stock Returns" Barber, Lehavy, McNichols et Trueman (2001)

"The Persistence of Relative Performance in Stock Recommendations of Sell-Side Financial Analysts" Li (2005)

"Buy-Side vs. Sell-Side Analysts’ Earnings Forecasts" Groysberg, Healy et Chapman (2008)

"The Performance of Buy-side Analyst Recommendations" Groysberg, Healy, Serafeim, Shanthikumar et Yang (2010)

"Do Buy-Side Recommendations Have Investment Value?" Crawford, Gray, Johnson et Price (2011)

Dans un autre article de recherche, cité sur un blog, j’ai lu que les analystes de MorningStar avaient une réelle valeur ajoutée sur les Moats. De par leur stabilité, les Moats sont plus faciles à analyser. Et MorningStar fait un excellent travail relativement aux analystes financiers concurrents.

Cela ne veut pas dire qu’il ne faut pas faire ses devoirs à la maison, bien sûr ! ![]()

![]() Hors ligne

Hors ligne

#8 18/06/2012 19h35

- gilgamesh

- Membre (2011)

- Réputation : 85

J’ai aussi noté ces 7 moat US:

7 Dividend Companies with Huge Moats

-Canadian National Railway

-Wal-Mart

-Johnson and Johnson

-Brookfield Infrastructure

-United Parcel Service

-Microsoft

-Compass Minerals

L’article explique les avantages de ces moats et à la fin montre en quoi elles peuvent être concurrencées…

![]() Hors ligne

Hors ligne

#9 21/06/2012 15h17

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

En passant, le moat des sociétés françaises est maintenant (?) disponible sur Boursorama.

Ici pour Dassault Systemes (avantages concurrentiels = fort) :

Normalement les quatre valeurs identifiées par MS comme avec une wide-moat sont (cf. newsletter #15) :

Dassault System, L’Oréal, Sanofi, Essilor.

A vérifier sur Boursorama s’il en manque. :-)

![]() Hors ligne

Hors ligne

#10 21/06/2012 15h34

- sergio8000

- Invité

Je pense que NRJ a un très bon moat et TF1 un moat assez intéressant (bien que TF1 soit soumise à des régulations importantes de l’Etat français).

D’ailleurs, je vais faire prochainement un article sur Salem communications qui expliquera pourquoi les radios ont encore une très belle position compétitive malgré la concurrence d’Internet dans le domaine de la pub.

#11 20/08/2012 16h49

- spiny

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Finance/Économie - Réputation : 219

Sur le sujet, justement :

5 Ways to Identify Wide Economic Moats

![]() Hors ligne

Hors ligne

#12 18/09/2012 11h50

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

MorningStar a mis à jour son indice Wide Moat Focus Index :

D’après eux, CH Robinson décote de 22% et Western Union de 35%.

![]() Hors ligne

Hors ligne

#13 18/09/2012 12h19

- sergio8000

- Invité

Pour eux, si je comprends bien, FB ou CAT ont un plus grand moat qu’Oracle ? Si c’est le cas, je suis très fortement surpris… Oracle, crise ou pas crise, ça fait ses profits tout de même, alors que CAT est fortement cyclique, et on attend toujorus la couleur des profits de FB. Peut être sont-ils visionnaires…

#14 18/09/2012 12h27

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Vous n’avez pas bien compris. :-)

L’idée de l’indice est parmi l’univers des Wide Moat (donc Oracle, FB, etc) de prendre chaque trimestre les 20 wide moats les plus décotées d’après leur calcul de valeur intrinsèque.

Oracle décote de 13% et FB de 33% donc ils arbitrent au sein de l’indice.

Le seul reproche c’est que l’indice ne tient pas compte de l’incertitude dans la valeur intrinsèque, alors que c’est pris en compte dans les recommandations d’achat de MorningStar.

Il aurait été intéressant d’avoir un autre indice, dont les arbitrages ne se fassent pas sur la seule décote de la valeur intrinsèque, mais plutôt sur la décote (valeur intrinsèque - marge de sécurité).

![]() Hors ligne

Hors ligne

#15 18/09/2012 13h52

- sergio8000

- Invité

OK, merci puor la précision.

Effectivement, je ne suis pas du tout en phase avec les estimations de valeur intrinsèque (surtout celle d’Oracle), ce qui explique mon étonnement.

#16 18/09/2012 15h01

- stockjunkie

- Membre (2012)

- Réputation : 32

Je ne comprends pas vraiment ce que FB vient faire dans la liste des Wide Moat?!

Personellement j’attends de voir la decote de FB atteindre 100%…et fini le "profile neurosis" de la plupart des jeun’s de cette planete!

Dans la liste, SYY et BIP correspondent a ma definition de wide moat. Je detiens les 2 depuis un quelques annees (depuis l’IPO en ce qui concerne BIP). Aucune deception, meme du cote de SYY qui stagne mais dont le dividende augmente petit a petit depuis des annees.

![]() Hors ligne

Hors ligne

1 #17 25/02/2014 12h10

1 #17 25/02/2014 12h10

- aerts

- Membre (2012)

- Réputation : 56

Juste pour vous signaler une étude assez détaillée sur le concept de "moat"

Measuring the moat

"Most of this is common sense " T. Gayner | "If you sell, I'll buy" R. Kinder

![]() Hors ligne

Hors ligne

1 #18 12/08/2014 20h41

1 #18 12/08/2014 20h41

- vauban

- Membre (2013)

Top 50 Dvpt perso.

Top 20 Vivre rentier

- Réputation : 274

Bonjour,

Bruce Greenwald m’a inspiré la question suivante: Comment trouver des MOAT avec croissance potentielle ?

Un MOAT établi devrait avoir des revenus opérationnels supérieurs à la moyenne.

Une entreprise de croissance potentielle établie devrait avoir connu une croissance durant les dernières années.

J’ai fait une extraction avec mes outils maison des entreprises sur marché US répondant aux critères suivants:

- Ratio revenu opérationnel (et non du revenu net) / CA > 20 % chaque année, sur les 4 dernières années

- Croissance du CA chaque année, sur les 4 dernières années

- Croissance du revenu opérationnel chaque année, sur les 4 dernières années

Cette extraction ne contient pas que des MOAT (une entreprise à forte marge n’est pas nécessairement un MOAT), mais certaines de ces entreprises sont des MOAT, bénéficiant de leur situation privilégiée pour imposer des marges hors norme.

Il reste donc nécessaire de comprendre s’il y a un MOAT et sa nature, qui devrait idéalement découler d’un règlement pérenne dans la durée, à mon sens, en étudiant le business model de la société.

J’ai regroupé les entreprises par secteur en indiquant leur PER.

Des données financières des sociétés filtrées se trouvent dans ce document: moat-us.doc

Nombre d’entreprises évaluées: 9409

Nombre d’entreprises filtrées: 152 (1,6 %); j’estime avoir raté une quinzaine d’entreprises du fait de mon processus.

IT / Internet

ADVC:US (P/E = 16 x)

AKAM:US (P/E = 34 x)

ANSS:US (P/E = 29 x)

EBAY:US (P/E = 23 x)

FFIV:US (P/E = 30 x)

FLT:US (P/E = 36 x)

GOOG:US (P/E = 32 x)

INTU:US (P/E = 28 x)

JKHY:US (P/E = 25 x)

JCOM:US (P/E = 21 x)

TYPE:US (P/E = 38 x)

NSR:US (P/E = 11 x)

ORCL:US (P/E = 17 x)

PCLN:US (P/E = 34 x)

QCOM:US (P/E = 17 x)

SWI:US (P/E = 38 x)

SLH:US (P/E = 61 x)

SSNC:US (P/E = 30 x)

SYNT:US (P/E = 15 x)

VRSN:US (P/E = 14 x) - Analyse: Verisign : la croissance potentielle à prix acceptable…

Banque / Finance / Assurance

AMG:US (P/E = 28 x)

AXP:US (P/E = 18 x)

BLK:US (P/E = 18 x)

BRO:US (P/E = 20 x)

CNS:US (P/E = 24 x)

CACC:US (P/E = 11 x)

DHIL:US (P/E = 15 x)

ECPG:US (P/E = 11 x)

FDS:US (P/E = 25 x)

FMCC:US (P/E = N/A)

GBL:US (P/E = 15 x)

GOV:US (P/E = 25 x)

HTGC:US (P/E = 11 x)

ICE:US (P/E = 26 x)

MKTX:US (P/E = 30 x)

MA:US (P/E = 27 x)

MFI:US (P/E = 12 x)

MCO:US (P/E = 23 x)

MORN:US (P/E = 26 x)

MSCI:US (P/E = 25 x)

OCN:US (P/E = 12 x)

PAYX:US (P/E = 24 x)

PRAA:US (P/E = 16 x)

TROW:US (P/E = 19 x)

TICC:US (P/E = 10 x)

V:US (P/E = 29 x)

WDR:US (P/E = 15 x)

WD:US (P/E = 12 x)

WEX:US (P/E = 26 x)

WRLD:US (P/E = 9 x)

Santé

ALXN:US (P/E = 74 x)

AGN:US (P/E = 31 x)

AMSG:US (P/E = 21 x)

BIIB:US (P/E = 36 x)

CYBX:US (P/E = 27 x)

JAZZ:US (P/E = 63 x)

MD:US (P/E = 19 x)

MDT:US (P/E = 16 x)

MYGN:US (P/E = 16 x)

PDLI:US (P/E = 5 x)

QCOR:US (P/E = 15 x)

RMD:US (P/E = 21 x)

ROP:US (P/E = 24 x)

VAR:US (P/E = 21 x)

Eau

AWR:US (P/E = 21 x) - Analyse: American States Water : une action pour un temps de crise ?

AWK:US (P/E = 19 x)

CTWS:US (P/E = 19x)

YORW:US (P/E = 25 x)

REIT

ADC:US (P/E = 20 x)

ACC:US (P/E = 69 x)

AMT:US (P/E = 55 x)

BXP:US (P/E = 71 x)

CPT:US (P/E = 42 x)

CLNY:US (P/E = 10x)

CCI:US (P/E = 132 x)

CYS:US (P/E = 7 x)

DLR:US (P/E = 33 x)

DEI:US (P/E = 89 x)

DFT:US (P/E = 22 x)

EGP:US (P/E = 56 x)

EPR:US (P/E = 17 x)

ELS:US (P/E = 34 x)

ESS:US (P/E = 52 x)

EXR:US (P/E = 31 x)

HCP:US (P/E = 21 x)

HCN:US (P/E = 122 x)

HME:US (P/E = 43 x)

LTC:US (P/E = 22 x)

MPW:US (P/E = 23 x)

MAA:US (P/E = 60 x)

NHI:US (P/E = 21 x)

NNN:US (P/E = 32 x)

OHI:US (P/E = 24 x)

OLP:US (P/E = 24 x)

PMT:US (P/E = 8 x)

PSA:US (P/E = 35 x)

RPT:US (P/E = 156 x)

RYN:US (P/E = 22 x)

O:US (P/E = 52 x)

REG:US (P/E = 60 x)

BFS:US (P/E = 30 x)

SNH:US (P/E = 22 x)

SPG:US (P/E = 36 x)

SSS:US (P/E = 33 x)

STWD:US (P/E = 11 x)

SKT:US (P/E = 30 x)

TCO:US (P/E = 10 x)

TWO:US (P/E = 65 x)

VTR:US (P/E = 37 x)

FUR:US (P/E = 40 x)

Alimentation / Restauration

BGS:US (P/E = 20 x)

MJN:US (P/E = 26 x)

MCD:US (P/E = 17 x)

Media

CRWN:US (P/E = 20 x)

DISCA:US (P/E = 26 x)

SNI:US (P/E = 21 x)

Industrie pétrolière

CLR:US (P/E = 25 x)

HP:US (P/E = 17 x)

MMP:US (P/E = 25 x)

NBL:US (P/E = 24 x)

ROSE:US (P/E = 16 x)

SEP:US (P/E = 13 x)

VTG:US (P/E = 8 x)

Autres

AYR:US (P/E = 16 x) - Location d’avions - Analyse: Aircastle : location d’une flotte d’avions

ADS:US (P/E = 33 x) - Marketing

CAP:US (P/E = 8 x) - Location de conteneurs

FUN:US (P/E = 20 x) - Parcs d’attraction

CL:US (P/E = 23 x) - Produits de consommation

EFX:US (P/E = 27 x) - Services

GNTX:US (P/E = 15 x) - Fournisseur pour l’industrie automobile

GGG:US (P/E = 21 x) - Industrie

IGT:US (P/E = 17 x) - Fournisseur de machines pour les casinos

IPGP:US (P/E = 21 x) - Fabricant de lasers

ITC:US (P/E = 21 x) - Compagnie électrique

KSU:US (P/E = 25 x) - Compagnie ferroviaire

LO:US (P/E = 20 x) - Tabac

MINI:US (P/E = 40 x) - Fournisseur de caissons

PCP:US (P/E = 19 x) - Vente de produits métalliques

RICK:US (P/E = 11 x) - Clubs de nuit - Analyse: RCI Hospitality Holdings : l’hospitalité à l’américaine…

SIAL:US (P/E = 24 x) - Chimie

SRCL:US (P/E = 30 x) - Collecte de déchets

TAL:US (P/E = 12 x) - Location de conteneurs

TDG:US (P/E = 56 x) - Fournisseur pour la défense

UNP:US (P/E = 19 x) - Compagnie ferroviaire

ECOL:US (P/E = 26 x) - Traitement des déchets

VRSK:US (P/E = 29 x) - Détection de fraudes

WR:US (P/E = 16 x) - Compagnie électrique

WINA:US (P/E = 19 x) - Commerce de détail

Conclusions

* Certaines entreprises bien connues ressortent de ce filtre: Google, Visa, MacDonald’s, pour n’en citer que 3

* Les grandes catégories qui ressortent sont les suivantes: REIT, banque/finance/assurance, IT/Internet, santé, Energie/Eau

* J’ai été surpris de ne trouver qu’un nombre d’entreprises à faible capitalisation boursière assez limité (je me serais attendu à en trouver bien plus, a priori).

* Certaines entreprises trouvées ne sont clairement pas des MOAT (ou alors je n’ai pas compris la nature du MOAT) ou ne le seront bientôt plus, comme PDLI:US dont les royalties Queen arriveront à terme l’année prochaine.

* J’ai été amusé de constater que certaines foncières cotées chères à Philippe ressortent également de ce filtre

* Certaines de ces entreprises ont un PER relativement bas (avec toute les imperfections et les limites de la mesure, notamment le caractère non nécessairement pérenne dans la durée).

* Ma prochaine analyse sera sans doute RICK:US, l’hospitalité à l’américaine ou l’investissement glauque !

Cordialement,

Vauban

Dernière modification par vauban (13/09/2014 23h30)

"Price is what you pay. Value is what you get.", Warren Buffett

![]() Hors ligne

Hors ligne

1 #19 12/08/2014 21h08

1 #19 12/08/2014 21h08

- zi_one

- Membre (2011)

- Réputation : 22

Bonjour,

En complément de votre post, je me permets d’ajouter un lien vers un article/dossier assez complet de Morningstar intitulé What Makes a Moat ?

Bonne lecture.

![]() Hors ligne

Hors ligne

#20 22/01/2015 11h44

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

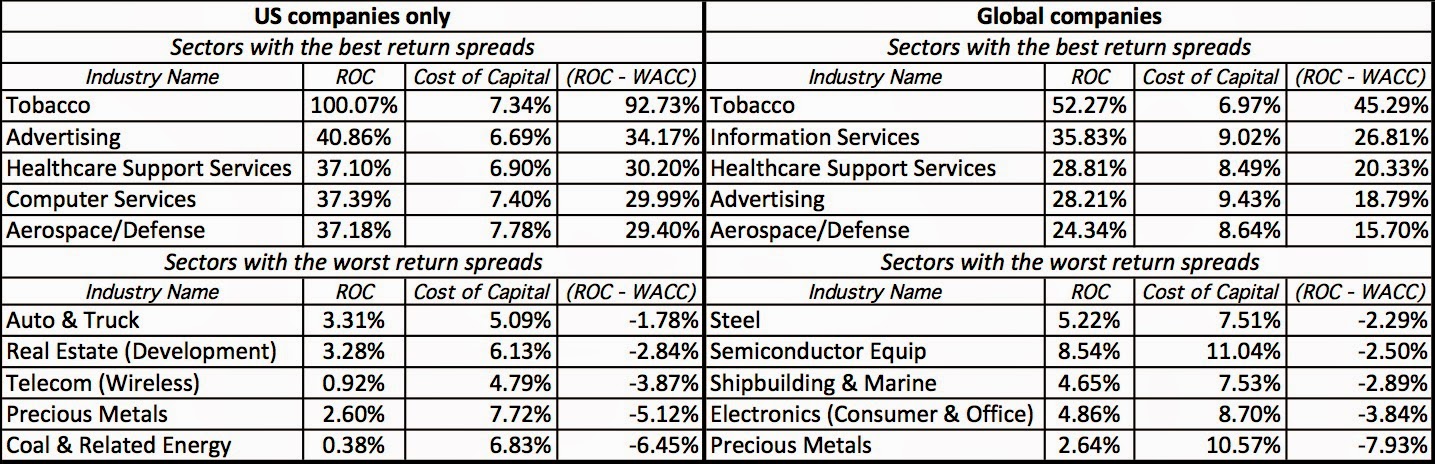

Nous avions déjà vu que certaines industries prédisposaient à avoir un moat ou non.

Certains secteurs, comme l’automobile, sont des secteurs difficiles, même pour les compagnies déjà bien installées, car ils sont très concurrentiels, capitalistiques et cycliques.

Dans l’article The X Factor in Value: Excess Returns in Theory and Practice, le professeur Damodaran isole les secteurs qui ont l’écart le plus marqué entre le coût du capital et le retour sur capital investi.

Ce type de calcul est plus élaboré que simplement regarder le ROIC ou la marge brute.

L’écart le plus faible se trouve sur les sociétés minières ou encore l’automobile, tandis que les cigarettiers ont l’écart le plus élevé :

On pourra cependant arguer que les cigarettiers diminuent "artificiellement" leur WACC avec un taux d’endettement élevé et qu’il y a un biais.

![]() Hors ligne

Hors ligne

#22 26/01/2016 15h32

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

L’indice S&P Long-Term Value Creation récemment créé, se focalise sur les entreprises ayant une vision opérationnelle et stratégique à "long-terme" et donc, a priori, possédant un moat.

L’indice est inspiré du papier Reorienting portfolio strategies and investment management to focus capital on the long term à l’initiative notamment du fonds de pension Canadien.

La méthodologie n’est pas détaillée :

S&P a écrit :

The S&P Long-Term Value Creation (LTVC) Global Index is designed to measure stocks ranking highly in global equity markets, using both proprietary sustainability and financial quality criteria. Companies that seek to anticipate and manage current and future economic and governance opportunities and risks by focusing on long-term strategy, innovation, and productivity may be more likely to maintain a competitive advantage and thereby sustain stakeholder value. Companies that have demonstrated a sustained history of financial quality may likewise have the capacity to generate future long-term value. Therefore, the S&P LTVC Global Index has been constructed to identify companies having both of these characteristics—sustainability and quality—according to proprietary methodologies.

Mais semble faire appel aux ratios habituels :

S&P a écrit :

While corporate governance may be a key element of keeping a firm focused on its goals, it is also key to the index to identify where those policies are reflected in the quality of a company’s earnings, balance sheet, and profitability. As S&P DJI has discussed in its other publications,3 the quality factor, which is measured by a combination of earnings, balance sheet, and profitability, has proved to be a driver of long-term investment returns. Profitability of a firm is measured by its return on equity (ROE), which is one of the most commonly used metrics for such an evaluation. Companies with higher ROE tend to have competitive advantages, whether it is higher pricing power because of brand value or the intellectual property that they own. Quality of earnings, as measured by balance sheet accruals ratio, provides a way to measure how a firm scores in its earnings management (cash/accruals); higher accruals are a potential red flag. Finally, leverage ratio, a measure of balance-sheet robustness, gives an indication of how stable a firm would be in times of crisis.

Et à un peu de marketing :

S&P a écrit :

Besides the use of the combination of these metrics in the selection process, the S&P LTVC Global Index uses a unique vintage-based selection and rebalancing process that tends to keep a firm within the index for at least three years.

Que nous donne tout cela ?

9 des 10 premières sociétés le constituant sont américaines et 2 des 10 premières sociétés sont des cigarettiers :

Ça valait la peine d’être fait ! :-)

![]() Hors ligne

Hors ligne

#23 26/01/2016 17h17

- Muscadet

- Exclu définitivement

- Réputation : 6

Elle est pas mal cette liste.

Bon, faut juste aller les chercher au plus bas, parce que question book value, ce n´est pas donne ces affaires-là…

Tableau extrait de SA pour les ROE sectoriels ( en tant que composante du moat ):

Dernière modification par Muscadet (26/01/2016 18h24)

¨If you were to distill the secret of sound investment into three words, we venture the motto, MARGIN OF SAFETY.” ( Benjamin Graham )

![]() Hors ligne

Hors ligne

2 #24 01/02/2016 20h02

2 #24 01/02/2016 20h02

- simplicitaire

- Membre (2012)

- Réputation : 75

Quelques tableaux au sujet des moats

Source: Morningstar Moats – Key Considerations From Different Sectors

![]() Hors ligne

Hors ligne

#25 15/04/2016 10h50

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Cette fois-ci c’est Morgan Stanley qui publie sa liste de 30 sociétés solides et en croissance à horizon trois ans, indépendamment de leur prix.

Les critères de la sélection peuvent se résumer à un moat élevé :

Morgan Stanley a écrit :

The main criterion is sustainability — of competitive advantage, business model, pricing power, cost efficiency, and growth. We selected the companies that scored best on these criteria, paying special attention to RNOA, management’s attitude toward capital structure, and clarity and consistency of shareholder remuneration (dividends / buybacks). We also examined each stock through the prism of our US Equity Strategy team’s quantitative stock selection model, BEST, which ranks over 1,000 US stocks by their expected market-relative performance on a 24-month horizon, and MOST, the team’s 3-month stock selection (alpha) model. Finally, we incorporated key Environmental, Social, and Governance (ESG) principles, which can shed light on a company’s approach to sustainable and responsible governance over the very long term.

We have tried to identify the best franchises, not the most undervalued stocks. There was no prerequisite that they be rated Overweight, nor specific assumptions about where we are in the economic cycle or any other valuation considerations. Our driving principle was to create a list of companies whose business models and market positions would be increasingly differentiated by 2019.

Source : 30 Stocks to Buy and Hold Until 2019 - Stocks to Watch - Barrons.com

Par contre, le résultat est plutôt curieux :

Morgan Stanley a écrit :

The full list: Accenture (ACN), Alphabet, Amazon.com, Apple, Blackstone Group (BX), Comcast (CMCSA), Constellation Brands (STZ), CVS Health (CVS), Danaher (DHR), Dollar General (DG), Estee Lauder (EL), Facebook (FB), First Republic Bank (FRC), HCA Holdings (HCA), International Business Machines (IBM), JPMorgan Chase, L Brands (LB), Mettler-Toledo (MTD), NextEra Energy (NEE), Nike, Panera Bread (PNRA), Philip Morris International (PM), Public Storage (PSA), Ross Stores (ROST), SBA Communications (SBAC), ServiceMaster (SERV), T-Mobile (TMUS), Visa (V), WhiteWave Foods (WWAV), and Zayo Group Holdings (ZAYO).

Pas de soucis pour Nike, mais le choix d’IBM est étonnant, et celui du 3e opérateur US, T-Mobile, encore plus ?

On ne comprend pas non plus que l’horizon soit seulement de trois ans s’il s’agit de sélectionner les plus belles entreprises indépendamment de leur cours de bourse…

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “wide moat : quelles sociétés cotées ont une wide moat ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 45 | 22 477 | 25/04/2023 08h36 par Kundera | |

| 51 | 22 786 | 16/07/2024 19h03 par ahbus | |

| 1 | 2 142 | 26/08/2013 03h59 par jeamb | |

| 122 | 45 498 | 23/08/2023 10h34 par kiwijuice | |

| 339 | 190 686 | 13/08/2024 12h17 par InvestisseurHeureux | |

| 73 | 16 699 | 05/02/2023 10h32 par ArnvaldIngofson | |

| 35 | 10 042 | 07/11/2023 11h31 par VerbalKint |