Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

1 #1 05/12/2019 18h52

1 #1 05/12/2019 18h52

- slyyls84

- Membre (2019)

- Réputation : 1

Débutant en bourse, je me pose une question.

Imaginons que vous savez qu’une crise financière arrivera d’ici moins de six mois (je dis bien imaginons ;-)

Quelles valeurs achèteriez-vous maintenant en espérant faire une belle plus-value pendant la crise ?

J’aurais pu poser la question différemment : quelles valeurs ont décollé après la crise de 2008 et dont la cause de la hausse est la crise ? Est-ce-que ces valeurs ont aussi augmenté pendant la crise de la bulle internet en 2000 ? Peut-on en déduire des valeurs qui croissent fortement lorsqu’une crise se produit ?

Mots-clés : actions, crise, valeurs refuges

![]() Hors ligne

Hors ligne

#2 05/12/2019 18h58

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

slyyls84 a écrit :

Débutant en bourse, je me pose une question.

Imaginons que vous savez qu’une crise financière arrivera d’ici moins de six mois (je dis bien imaginons ;-)

Quelles valeurs achèteriez-vous maintenant en espérant faire une belle plus-value pendant la crise ?

Si je sais qu’une crise arrive dans moins de 6 mois "j’achète" du cash, autrement dit je vends tout.

Et si je n’ai rien dans mon portefeuille, je n’achète rien.

Pourquoi cette question ? Vous avez des infos ? ![]() N’hésitez pas à partager…

N’hésitez pas à partager…

![]() Hors ligne

Hors ligne

#3 05/12/2019 19h00

- sm94

- Membre (2015)

Top 10 Monétaire

Top 20 SCPI/OPCI - Réputation : 114

Toutes les valeurs, mais avec un fond bear… pour faire du beurre!

![]() Hors ligne

Hors ligne

#4 05/12/2019 19h39

- michaelstaudi

- Membre (2018)

- Réputation : 73

Bonsoir,

Il y a plusieurs pistes à explorer selon vos gouts..

- Matières premières ( Gold, Silver )

- Acheter du CHF ( Franc Suisse ) voir photo joint de la réaction du Franc Suisse en 2007/2008

- Acheter du BX4 qui est un tracker qui réplique le court inverse du CAC 40 avec un levier de 2

- Acheter de la cryptomonnaie, pour le moment aucune idée de la réaction des crypto en cas de grosses crises, mais c’est une possibilité !

- Acheter certaines entreprise de consommation de base ( Procter & Gamble par exemple voir également photo ci joint la réaction en 2007/2008 )

- Garder du cash, en grosse partie

- Etc…

![]() Hors ligne

Hors ligne

#5 05/12/2019 20h33

- Robert83

- Membre (2019)

- Réputation : -1

Acheter du "tangible" d’une façon générale… Pourquoi ne pas se faire plaisir : montres (suisses !) de collection, voitures de collection, sachant que ces placements "de niche" demandent une certaine connaissance des milieux concernés pour ne pas se tromper…

![]() Hors ligne

Hors ligne

#6 05/12/2019 21h11

- johntur

- Membre (2016)

- Réputation : 107

Bonjour,

Si vous détecter de manière certaine une crise mondiale sous un mois, ce produit doit pouvoir vous rendre millionnaire.

Warrant Put S&P 500 | 5822B | BNP Paribas

Mais si vous n’en êtes pas totalement certain, vous aurez tout perdu le 20/12/2019.

J’ai pris ce produit un peu au hasard, l’effet de levier de 44 à la baisse sur un SP500 même en produit warrant serait d’une redoutable efficacité.

Je vous le déconseille très fortement à titre personnellement.

Autrement des mines d’or devraient être une protection bien plus père de famille. Le premier ETF gold pourrait être un excellent placement. Sans risque de tout perdre mais avec des fluctuations importantes.

Bien à vous,

Embrassez tous ceux que vous aimez

![]() Hors ligne

Hors ligne

#7 05/12/2019 21h33

Robert83 a écrit :

Acheter du "tangible" d’une façon générale… Pourquoi ne pas se faire plaisir : montres (suisses !) de collection, voitures de collection, sachant que ces placements "de niche" demandent une certaine connaissance des milieux concernés pour ne pas se tromper…

En cas de crise vraiment très profonde, le meilleur bien tangible, ne serait il pas de la terre agricole ?

Tout ce qui peut merder, va inévitablement merder.

![]() En ligne

En ligne

#8 05/12/2019 22h07

- stef

- Membre (2011)

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 86

L’action ABC arbitrage qui par son activité d’arbitrage est d’autant plus performante que la volatilité des marchés est forte.

![]() Hors ligne

Hors ligne

1 #9 05/12/2019 22h52

1 #9 05/12/2019 22h52

Bonjour,

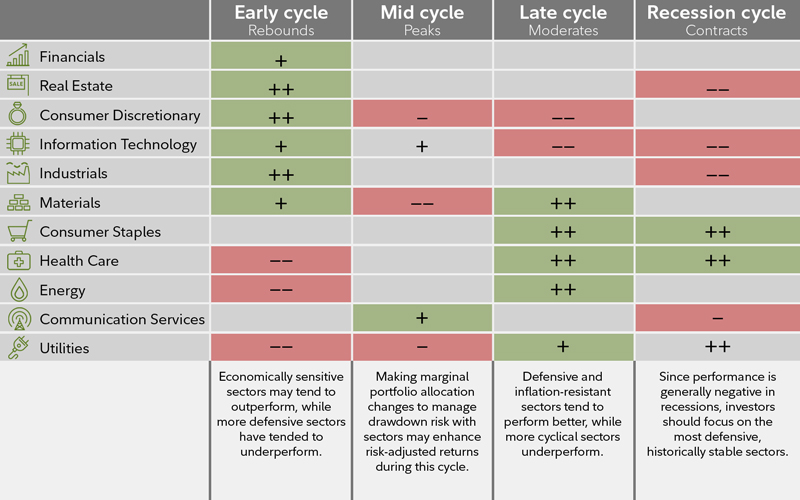

Cet article en anglais de Fidelity devrait vous intéresser car il explique les différentes phases du cycle boursier ainsi que les secteurs qui surperforment durant chaque phases.

Sector investing using the business cycle

Cette image peut etre un bon résumé visuel

![]() Hors ligne

Hors ligne

#10 05/12/2019 22h52

- dom67

- Membre (2011)

Top 50 Vivre rentier - Réputation : 47

zeb a écrit :

En cas de crise vraiment très profonde, le meilleur bien tangible, ne serait il pas de la terre agricole ?

Bonne idée en effet, sauf que si vous projetez un achat en France, les SAFER s’y opposeront, à moins bien sur que vous soyez agriculteur.

![]() Hors ligne

Hors ligne

#11 05/12/2019 23h40

- tigrou

- Membre (2012)

- Réputation : 60

Oubliez l’investissement dans les terres si vous n’êtes pas agriculteur vous-même.

C’est un système verolé où l’essentiel de la valeur de la terre est capté par le locataire(agriculteur exploitant) et non par le propriétaire.

Les bails sont longs(9 ans minimum renouvelé automatiquement) et à la fin c’est un parcours du combattant pour récupérer sa terre car c’est la plupart du temps le locataire qui choisit son successeur: sa progéniture ou sinon un autre agriculteur "ami" qui lui aura en fait versé un pas de porte.

Dans les régions les plus fertiles et denses en population, les loyers et prix à l’hectare fixés officiels sont très loin du vrai prix "officieux".

Pour certaines parcelles recherchées(ex: pommes de terre), le montant du dessous de table(ou pas de porte ou arrière fumure) entre locataire cédant et entrant peut être équivalent à 3 ou 4 fois le prix officiel de la terre.

![]() Hors ligne

Hors ligne

#12 06/12/2019 01h32

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

slyyls84 a écrit :

J’aurais pu poser la question différemment : quelles valeurs ont décollé après la crise de 2008 et dont la cause de la hausse est la crise ? Est-ce-que ces valeurs ont aussi augmenté pendant la crise de la bulle internet en 2000 ? Peut-on en déduire des valeurs qui croissent fortement lorsqu’une crise se produit ?

C’est plus compliqué que cela.

Il y a des sociétés qui opérationnellement sont résilientes, voire croissent, quel que soit l’état de l’économie, ou pendant une crise financière.

Cependant, lors d’une crise, vous avez des décollectes massives des fonds d’investissement, qui font que toutes les actions baissent, même si les actions des entreprises pré-citées baissent moins que les autres.

La meilleure façon de faire face à une crise, c’est de diversifier son patrimoine, et son portefeuille d’actions.

Les propositions de michaelstaudi sont également valables, mais vont pénaliser la performance jusqu’à ce que la "crise" se produise, donc au long cours, vous n’êtes pas forcément gagnant.

![]() Hors ligne

Hors ligne

#13 06/12/2019 01h54

- Passion

- Membre (2019)

- Réputation : 5

Je regardais par hasard justement hier l’action MCD, que tout le monde connait, ça a du être une des rares à finir en positif durant le Krach de 2008

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

3 #14 06/12/2019 08h17

3 #14 06/12/2019 08h17

- LoopHey

- Membre (2019)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 259

Une crise financière, c’est comme quand vous roulez sur l’autoroute et soudain vous entrez dans un épais brouillard.

On ne voit plus rien, même avec des feux dernière génération à LED ou Laser, on ne voit strictement rien.

On allume tout de même les anti-brouillards avant arrière pour éviter de se faire percuter par une autre voiture. J’entends par la qu’il faut avoir des anti-brouillards opérationnels (les sociétés en mauvaise santé avant une crise n’ont plus d’anti brouillard, elle peuvent survivre certes, mais elles peuvent aussi se faire emplafonner par un camion).

Que vous soyez en Clio 2 ou en Ferrari, il n’y a pas de différence dans le brouillard, vous êtes à 50 Km/h sur l’autoroute, même avec votre V8 Italien.

Par contre quand vous touchez la fin de la nappe de brouillard, la Ferrari va repartir beaucoup beaucoup plus vite que la Clio 2.

LVMH est une Ferrari qui roulera beaucoup moins vite pendant la crise, et faudra l’acheter à ce moment la pour profiter de la poussé de son gros V12 une fois le brouillard passé.

Belle journée à tous, ensoleillé par chez moi ![]()

Mon interview : http://leprojetlynch.com/2020/12/loophe … -debutant/

![]() Hors ligne

Hors ligne

#15 06/12/2019 08h23

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

L’image est bien en effet.

InvestisseurHeureux a écrit :

vont pénaliser la performance jusqu’à ce que la "crise" se produise, donc au long cours, vous n’êtes pas forcément gagnant.

La clé est surtout là-dedans, à vouloir vous protéger, vous allez perdre de la performance durant toute la durée "hors-crise" qui doit représenter plus de 90% du temps sur les dernières périodes, cela dans le but de mieux performer ou moins -sous-performer que les autres durant les quelques mois de la crise.

Il n’y a pas de solution miracle, sauf à savoir sortir à temps et rentrer pile au bon moment, ce qui est mission impossible ou relève de la chance.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#16 06/12/2019 09h15

- contraryo

- Membre (2018)

- Réputation : 39

Bonjour,

Je me permets de poser une question sur ce sujet de crise. Comme beaucoup d’entre nous ici, je suis une stratégie lazy avec un investissement progressif sur un tracker World (CW8).

Dans le cas d’une chute du marché boursier, si je comprends bien, il faudrait utiliser des liquidités laissées de côté et les investir dans des ETF pour faire baisser le PRU ?

Je me souviens qu’il y a un an environ, le cours du CW8 était descendu à 230€. J’en avais acheté toujours dans une démarche progressive (Dollar Coast Averaging), mais je me souviens avoir hésité longuement à mettre davantage pour profiter de la chute et abaisser mon PRU. Débutant sur le marché actions, et même avec de l’expérience, on ne sait jamais où et quand surviendra le point bas.

![]() Hors ligne

Hors ligne

#17 06/12/2019 09h37

- MrDividende

- Membre (2019)

Top 50 Année 2023

Top 50 Année 2022

Top 5 Portefeuille

- Réputation : 778

Hall of Fame

Hall of Fame

Bonjour contraryo,

Il est totalement impossible de savoir exactement quand le point bas va arriver. C’est justement l’intérêt du dollar cost averaging. En investissant une somme fixe chaque mois, vous n’investirez jamais au plus haut ni jamais au plus bas non plus. Le mieux que l’on puisse faire (sans non plus trop chercher à timer le marché) c’est d’investir légèrement moins lorsque le marché semble très cher, et d’investir plus lorsque le marché semble décoté. Même si le marché est décoté, cela ne veut absolument pas dire qu’il remontera dans un futur proche. En revanche, il y a de forte chance que ce point d’entrée sera profitable à long terme quand la bourse remontera car le phénomène de retour à la moyenne apparaîtra tôt ou tard.

Je me souviens qu’il y a un an environ, le cours du CW8 était descendu à 230€. J’en avais acheté toujours dans une démarche progressive (Dollar Coast Averaging), mais je me souviens avoir hésité longuement à mettre davantage pour profiter de la chute et abaisser mon PRU.

Vous avez bien fait car le marché était devenu anormalement bas. Il faut essayer de rendre l’investissement le plus automatique possible avec le DCA (limiter au maximum les biais psychologiques car nous sommes notre "pire ennemi" en investissement").

Bien à vous.

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

#18 06/12/2019 11h18

- slyyls84

- Membre (2019)

- Réputation : 1

dangarcia a écrit :

Pourquoi cette question ? Vous avez des infos ?

N’hésitez pas à partager…

Beaucoup prédisent une nouvelle crise type subprime avec le crédit des étudiants américains.

Je me demandais s’il y avait des valeurs sur lesquelles les investisseurs se ruaient en tant de crise à part l’or et le franc suisse. Et encore cela n’a pas toujours été vrai pour toutes les crises.

![]() Hors ligne

Hors ligne

#19 06/12/2019 11h36

- JMeuret

- Membre (2015)

Top 20 Invest. Exotiques

Top 20 Crypto-actifs - Réputation : 139

En fait depuis toujours, il y a des "experts" qui prédisent une crise.

Un jour ils pourront dire "on avait raison".

Il y a deux 2 types de prévisionnistes : ceux qui ne savent pas et ceux qui ne savent pas qu’ils ne savent pas

![]() Hors ligne

Hors ligne

#20 06/12/2019 11h44

Se préprarer à ce type de crise majeur, cela fait complétement du sens. Mais j’aborderais la question de manière différente.

En effet, le propre d’une crise boursière ou financière majeure, c’est qu’elle vient de là où on ne l’attends pas. Si on ne sait pas d’ou elle va venir, c’est difficile de l’anticiper par définition.

Il vaut mieux alors, à mon avis, s’y préprarer d’un point de vue technique, c’est à dire :

- Diversification des actifs

- Diversification des devises

- Diversification géographique

Mais aussi évaluer le risque de liquidité :

- Combien me faudra t’il de temps pour arbitrer les Unités de Compte de mon Assurance Vie vers le fonds en Euro ?

-----> Devrais alors réduire le nombre de ligne d’UC car je ne peux en arbitrer qu’une à la fois et que cela prends 1 semaine par ligne …..

- Je possède des lignes action SMALL CAP. Vais je subir le risque de liquidité sur le titre et ne trouver aucune contrepartie à qui vendre mes titres ?

- L’Etat confisque les biens imobiliers pour en faire du logement social et éviter les émeutes liées à la crise du logement. Comment puis je gérer la revente rapide de mes biens ?

-----> Exemple peut être fafelu, mais le but de ce message est d’amener à se poser les bonnes question.

Voila, je pense qu’il vaut mieux se préparer à réagir rapidement et efficacement pour sécuriser son patrimoine, plutôt que de tenter de tirer les marrons du feux, et de se bruler sérieusement.

A+

Zeb

Tout ce qui peut merder, va inévitablement merder.

![]() En ligne

En ligne

1 #21 06/12/2019 12h02

1 #21 06/12/2019 12h02

bonjour,

Oui, il faut diversifier, oui il faut détenir des sociétés de qualité, oui il y a certains secteurs plus sensibles aux cycles.

Mais puisque vous débutez, je pense qu’avant de se poser la question "qu’est-ce que je dois détenir pour sortir gagnant d’une crise et sur quel cheval miser ?", il faudrait plutôt vous demander "quelles armes, quelles ressources me seront nécessaires pour ne pas me laisser emporter par la tempête ?"

De ce fait, il y a, AMHA, d’autres points à creuser en priorité, comme, par exemple :

- Travailler votre psychologie d’investisseur. Car, comme dit plus haut, même en étant diversifié, même en ayant des valeurs de qualité, les crises entrainant des krachs sont des moments de panique collective avec une atmosphère de fin du monde. Et dans ce cas, beaucoup de valeurs ou de secteurs se prennent des grosses gamelles. Et là, si vous vous laissez gagner par la panique (ce qui arrivera quand tous les médias parleront en boucle de fin du monde du matin au soir), vous ferez n’importe quoi, même si votre portefeuille est calibré pour essuyer des tempêtes.

- Comprendre la notion de cycle économique, voir à ce propos la vidéo très didactique de ray dalio.

- Vous instruire pour tenter d’avoir une vision d’ensemble basée sur des chiffres et des faits sur l’historique des principaux indices. Regardez l’historique du S&P 500 par exemple sur les 100 dernières années au regard des crises. Regardez également les performances de plusieurs classes d’actifs sur une très longue durée pour vous faire une idée de leur niveau de résilience.

Vous focaliser sur ces points vous serait d’une plus grande utilité et vous permettrait de remettre la dite crise en perspective et de garder la tête froide dans les moments chauds.

Je vous invite donc fortement à faire de l’aspect psychologique un point central de votre démarche de formation !

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

#22 06/12/2019 12h04

- 77PourCent

- Membre (2019)

Top 50 Entreprendre

- Réputation : 50

Bonjour,

Personnellement étant débutant en bourse je vois plutôt une crise boursière comme une opportunité.

D’après ce que je comprend, le cours d’une action, en théorie, reflète la valeur de l’entreprise.

Le marché influence aussi ce cours de l’action, avec les mouvement de foules, les annonces, recommandations, conseils, résultats, anticipation, extrapolation, les tweets, etc…

Mais pour moi la valeur de l’entreprise reste.

Tout depend bien sur de l’ampleur de la crise et de l’impact possible sur les entreprises dans les divers zone géographique et secteur ou elles opèrent.

J’ai beaucoup aimé la métaphore de loopHey avec son brouillard et ses belles voitures !

Cependant en ces temps de crise écologique, j’espère que votre Ferrari ne sera pas bloqué par l’épais brouillard permanent qui envahie la france dans le film avec Romain Duris Dans la brume ? Wikipédia(film,_2018)

![]() Hors ligne

Hors ligne

#23 06/12/2019 13h11

- MrDividende

- Membre (2019)

Top 50 Année 2023

Top 50 Année 2022

Top 5 Portefeuille

- Réputation : 778

Hall of Fame

Hall of Fame

Bonjour 77PourCent,

D’après ce que je comprend, le cours d’une action, en théorie, reflète la valeur de l’entreprise.

Ce n’est pas exactement cela. Le cours d’une action contient énormément de choses. Il reflète principalement ce que l’ensemble des intervenants (offre et demande) est prêt à payer. Cela intègre les fondamentaux de l’entreprise, les prévisions (hypothétiques) sur son futur (autrement dit les attentes du marché) et bien plus encore.

Pour citer Warren Buffett "price is what you pay, value is what you get".

Le prix ne reflète donc pas nécessairement la valeur de l’entreprise.

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

#24 06/12/2019 13h23

- 77PourCent

- Membre (2019)

Top 50 Entreprendre

- Réputation : 50

Tout a fait daccord avec vous MrDividende.

C’est pour ca que j’avais mis en théorie dans ma phrase.

Pour moi la théorie fait abstraction du marché. Elle se concentre sur l’entreprise en elle même, son passé, son avenir, son secteur, ses concurrents, sa situation géographique, sa situation financière,etc…

Je trouve quil est important de pouvoir analyser une entreprise sans regarder son cours et en occultant le fameux marché. Dans un premier temps je précise.

![]() Hors ligne

Hors ligne

#25 06/12/2019 14h55

- HiDex

- Exclu définitivement

- Réputation : 2

MrDividende a écrit :

Bonjour contraryo,

Il est totalement impossible de savoir exactement quand le point bas va arriver. C’est justement l’intérêt du dollar cost averaging. En investissant une somme fixe chaque mois, vous n’investirez jamais au plus haut ni jamais au plus bas non plus. Le mieux que l’on puisse faire (sans non plus trop chercher à timer le marché) c’est d’investir légèrement moins lorsque le marché semble très cher, et d’investir plus lorsque le marché semble décoté.

Je vous rejoins et ai opté pour la règle suivante concernant mes abondements mensuels :

-500€ si CAC > 5000

-750€ si 4000 < CAC < 5000

-1000€ si CAC < 4000

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “quelles actions profitent d'une crise financière ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 14 | 7 772 | 13/03/2014 11h03 par koldoun | |

| 41 | 22 736 | 03/11/2020 21h45 par Doe | |

| 1 | 3 446 | 12/04/2017 16h21 par ExtraTerrestre69 | |

|

Cette discussion est fermée |

1 | 1 747 | 27/03/2020 11h46 par InvestisseurHeureux |

| 43 | 17 790 | 07/11/2024 10h12 par L1vestisseur | |

| 1 | 1 983 | 05/09/2014 20h39 par kmo | |

| 1 | 1 685 | 17/03/2014 16h16 par pvbe |