Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous la SCPI Cap Foncières et Territoires à un proche ?

| Oui, complètement (avis positif) | 100% - 5 | |||||

| Oui, avec des réserves (avis assez positif) | 0% - 0 | |||||

| Je ne sais pas (avis neutre) | 0% - 0 | |||||

| Non, probablement pas (avis assez négatif) | 0% - 0 | |||||

| Non, certainement pas (avis négatif) | 0% - 0 | |||||

| Nombre de recommandations : 5 Recommandation moyenne : 4/4 |

||||||

1 #1 14/07/2020 14h51

1 #1 14/07/2020 14h51

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

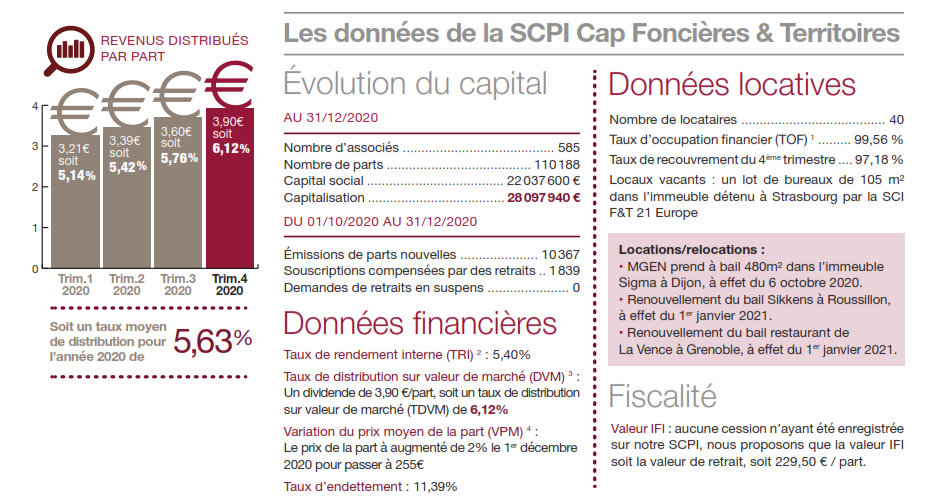

Cette récente SCPI n’a pas encore été présentée sur ce forum. Si elle est modeste en taille (22M€ de capitalisation, capital variable) elle n’est pourtant pas sans intérêt.

Cap Foncières & Territoires SCPI – Foncières & Territoires est en fait la nouvelle dénomination depuis 07/19 de la fusion de 3 SCPI un peu plus anciennes (12/2013) SCPI Nord Est Horizon, SCPI Rhône Alpes Méditerranée et SCPI Ouest Cap Atlantique qui avaient chacune une vocation régionale.

Cette fusion laisse apparaître dans les comptes des frais de fusion (ponctuels) mais aussi des économies d’échelle (plus durables, on peut l’espérer).

Cap Foncières & Territoires est une SCPI diversifiée 67% bureau, 23% locaux d’activité et 10% de commerces.

Elle est implantée exclusivement en province, principalement dans des capitales régionales et se distingue par une offre immobilière de qualité, en emplacement et surtout par la qualité du bâti souvent HQE, souvent architecturalement attractif.

D’après mon expérience, un positionnement sur des biens qui se distinguent en province permet d’avoir peu de vacance locative, une bonne rentabilité si les couts d’acquisition sont maitrisés (ce qui semble être le cas).

La valorisation du patrimoine au fil du temps est quant a elle est plus incertaine.

La nomenclature des actifs https://www.foncieres-et-territoires.co … sept19.pdf montre cette qualité recherchée, surtout dans les dernières acquisitions (il y a 2 ou 3 vilains canards commerce/hangars dans l’apport de la SCPI Rhône Alpes Méditerranée). On constate également que la taille de la SCPI l’oblige à acheter régulièrement en copropriété.

Le prix d’acquisition de l’ensemble 1847€/m2 me semble attractif au vu de la qualité des biens en portefeuille, leur situation géographique.

Les dernières acquisitions sont faites sur des taux de rendement acte en main entre 6,4% et 8,5% laissant imaginer une distribution autour de 5% durablement envisageable.

Faits pour l’investisseur :

TDVM 2019 : 5,33% (dividende 2019 13,35€/part)

TOF : 99,9%

Prix souscription : 250€/part (4 minimum 1ère souscription)

Prix de retrait : 225€

Délai de jouissance : 3 mois

Taux d’endettement 12,53%

Valeur de réalisation : 240,73€/part

Valeur de reconstitution : 281,74€/part

Ces valeurs d’expertises en hausse ont été volontairement décotées par la SDG en abaissant la valeur de reconstitution à 277,61€/part pour éviter que l’écart de 10% oblige à revaloriser le prix de souscription soit 9,94% d’écart au lieu de 11,26% (commercialement inopportun en pleine crise de la Covid-19). https://www.foncieres-et-territoires.co … X-2019.pdf

Une revalorisation est donc sans doute à attendre ? Opportunité ?

La société de gestion Foncières & Territoires https://www.foncieres-et-territoires.co … #_histoire gère 50 fonds d’investissement (120 M€ d’actif) dans l’immobilier depuis 1997.

Concernant sa SCPI, la commission de souscription est de 10% HT, les frais de gestion de 8% HT

La société de gestion pense cette année avec la crise de la Covid pouvoir servir « de l’ordre de 5% » dans son bulletin de 03/20 https://www.foncieres-et-territoires.co … _01_20.pdf soulignant son absence d’exposition aux hôtels et faible aux commerce (10% des actifs).

Afin de faire monter en puissance la commercialisation de sa SCPI, la société de gestion a commencé à démarcher les assureurs et mettra en place au 3ème trimestre l’investissement programmé mensuellement. Elle fait également les démarches pour que la SCPI soit référencée ISR (Investissement Socialement Responsable).

Mots-clés : cap foncières & territoires, diversifiée, foncières & territoires, scpi nord est horizon, scpi ouest cap atlantique, scpi rhône alpes méditerranée, scpi

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#2 14/07/2020 15h48

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 629

Les retours dans les capitales régionales européennes sont bons en général. Donc le positionnement de cette SCPI est attractif sur le papier.

En regardant le portefeuille, je constate qu’ils font beaucoup de petites transactions. Est-ce le résultat du petit actif sous gestion? Ou bien délibéré pour augmenter la rentabilité en chinant mieux?

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

1 #3 15/07/2020 10h01

1 #3 15/07/2020 10h01

- OxxiGen

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 58

Les SCPI régionales de F&T m’avaient été présentées il y a quelques années. D’emblée, j’avais émis les plus grandes réserves quant à l’intérêt d’un positionnement visant à s’interdire de sortir d’un périmètre géographique prédéterminé, ce qui à mon sens ne servait qu’un objectif purement marketing sans offrir la moindre valeur ajoutée aux investisseurs. Et en tous, aucun surcroît de rémunération alors que les contraintes - et donc les risques - étaient objectivement plus importants.

Force est de constater que je n’ai pas été le seul à penser de cette façon, puisque la fusion des trois SCPI créées en 2013/14 n’a permis d’en constituer une seule que de 23 M€ quelques années plus tard (au 31/03/2020).

Outre le fait qu’elle traduit le constat d’échec de cette curieuse stratégie, cette fusion n’a pour effet que de créer un énième véhicule qui n’est, pour l’instant, riche que de promesses incertaines face à des acteurs déjà installés et qui occupent le même créneau.

Je passe mon tour.

Je suis responsable de ce que j'ai écrit. Pas de ce que vous avez compris. :)

![]() Hors ligne

Hors ligne

#4 15/07/2020 12h01

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

kiwijuice a écrit :

En regardant le portefeuille, je constate qu’ils font beaucoup de petites transactions. Est-ce le résultat du petit actif sous gestion? Ou bien délibéré pour augmenter la rentabilité en chinant mieux?

Effectivement, mais je vois aussi une troisième raison probablement additionnelle aux deux autres.

Pour être le plus crédible possible, commercialement, quand on a pas beaucoup d’actifs, mieux vaut avoir le plus d’adresses possible pour faire riche, dont quelques unes prestigieuses. De nombreuses SCPI procèdent ainsi, on peut du moins l’imaginer quand on observe leur patrimoine.

Par exemple, il est notable ici que le seul actif dont la rentabilité n’est pas renseignée sont les modestes 308 m2 de bureaux sur la place Bellecour à Lyon (la transparence ne va pas jusque là !) ou que dans les dernières acquisitions, les bureaux de 393m2 sur l’ile de Nantes, bâtiment remarquable avec un prix d’architecture n’offre qu’un rendement de 6.8% brut contre 1 à 2 point de plus pour les autres acquisitions de la même période. Le prix à payer "pour que ça claque" sur la plaquette de commercialisation ![]()

OxxiGen a écrit :

Outre le fait qu’elle traduit le constat d’échec de cette curieuse stratégie, cette fusion n’a pour effet que de créer un énième véhicule qui n’est, pour l’instant, riche que de promesses incertaines face à des acteurs déjà installés et qui occupent le même créneau.

Je ne comprends pas bien le sens de votre intervention. Pouvez-vous m’éclairer ?

Si il y a échec, c’est celui du volume développé par la SCPI, pas la qualité des investissements ou le retour aux associés.

Vous réagissez un peu -me semble t-il - comme si il s’agissait de devenir actionnaire de la société de gestion et non propriétaire des actifs de la SCPI. Ne devriez vous pas vous réjouir que votre vision (SCPI nationale et plus régionale) ait été adoptée ?

Quand on devient associé, plus que la taille de la SCPI l’important c’est son retour sur investissement, la qualité des actifs, les frais de gestion, le taux d’occupation des locaux… autant d’éléments jusqu’alors satisfaisants, non ?

Je connais (et vous aussi) de très grosses sociétés de gestion qui gèrent à l’a peu près, avec de gros véhicules aux résultats très moyens (et inférieurs à ceux-là). Si elles occupent effectivement le terrain, c’est parfois plus par la force d’un réseau de distribution que par le mérite de leur gestion.

Cette SCPI est jeune et il est difficile de prévoir comment elle évoluera, ce défaut me semble plus notable que "l’échec" de sa montée en volume. J’ai raté un truc ?

NB : je ne suis pas associé de cette SCPI

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#5 15/07/2020 17h33

- OxxiGen

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 58

Je ne veux pas faire de procès d’intention à des gens que je ne connais pas. J’observe néanmoins que la classe d’actifs SCPI a vu arriver depuis 10 / 15 ans pas mal de nouveaux acteurs, dont la plupart affichent une originalité qui vise à les distinguer des acteurs déjà installés.

Qu’est-ce qui fait que vous allez investir dans telle SCPI plutôt que dans telle autre, en pratique ? Vous Comme tout le monde, vous avez vos propres raisons, votre propre grille de lecture et vos propres objectifs, et c’est tant mieux.

Ce que je crois avoir compris, depuis quelques dizaines d’années que j’évolue autour de ce petit monde, c’est que pour sortir du lot (et faute de pouvoir s’appuyer sur un long track record, qui reste encore le plus rassurant pour les épargnants) un nouvel entrant doit forcément offrir la promesse d’une différenciation positive, quelle qu’elle soit, la SCPI étant un des produits qui se prête le mieux au story telling…

En tant qu’investisseur rationnel, je persiste à penser qu’une prise de risque supplémentaire quelle qu’elle soit, doit être rémunérée à son juste prix. Et si on me présente une SCPI qui s’interdit d’investir ailleurs que dans une région ou dans un secteur donnés (hôtellerie, commerce, logistique, santé ou que sais-je encore), la première chose que je regarde est le surcroît de rémunération qui m’est offert en contrepartie.

Pour le coup, le compte n’y est pas. J’ai trouvé bien mieux.

Ce qui m’a semblé critiquable en l’espèce (mais j’admets volontiers que je peux me tromper), c’est que j’ai le sentiment que la création d’entités régionales avait été moins dictée par un souci d’efficacité et de cohérence de gestion que pour des considérations purement marketing, le produit estampillé "Nord-Est" étant plus facile à vendre à un Alsacien qu’à un Catalan (et "Ouest Cap Atlantique" à un Bordelais plutôt qu’à un Corse, vous avez compris l’idée…). Voilà voilà…

Pour terminer, où donc avez-vous lu que ma vision était « nationale » ?

En réalité, elle serait plutôt « internationale » ! ![]()

Je suis responsable de ce que j'ai écrit. Pas de ce que vous avez compris. :)

![]() Hors ligne

Hors ligne

#6 15/07/2020 18h08

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Nous avons effectivement tous des parcours, des expériences et des grilles de lectures différentes.

J’ai essayé de faire une présentation factuelle d’une SCPI qui me parait intéressante à titre de diversification.

Est-ce vraiment rationnel de parler des anciennes SCPI régionales qui ne sont plus ? Parlez nous de la SCPI présentée.

OxxiGen a écrit :

J’ai trouvé bien mieux.

Je lis dans vos interventions des propos intéressants mais également beaucoup de mystères. L’évocation de 40 années d’expérience dans l’investissement en SCPI, de choix de SCPI "bien mieux" mais jamais de partage.

Dites nous !

NB : je ne vous demande pas de nous dévoiler votre portefeuille si vous ne le souhaitez pas. Mais dites nous quelles sont les SCPI équivalentes qui vous semblent meilleurs et pourquoi ?

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#7 15/07/2020 19h05

- cedREIM

- Membre (2011)

Top 5 SCPI/OPCI - Réputation : 136

OxxiGen a écrit :

Et si on me présente une SCPI qui s’interdit d’investir ailleurs que dans une région ou dans un secteur donnés (hôtellerie, commerce, logistique, santé ou que sais-je encore), la première chose que je regarde est le surcroît de rémunération qui m’est offert en contrepartie.

Étrange tout de même comme position. Une SCPI qui s’interdit d’investir dans des zones secondaires, voir tertiaire, vous en attendriez un surplus de rémunération ?!?

Genre la SCPI qui s’interdit d’investir à Chasseneuil-du-Poitou, Vaux-le-Pénil, ou Vern-sur-Seiche (exemples réels sur 3 SCPI pris (presque :-)) au hasard)

Ce ne serait pas plutôt le contraire en terme de rendement espéré sur ces exemples, il est vrai sélectionnés à l’extrême ?

Après sur le fond je rejoins plutôt OxxiGen, pas fan non plus de foncière et territoires et cette SCPI, dans la mesure où de mon coté je privilégie la taille et les zones ou le marché de l’investissement et le marché locatif y sont plus dynamiques.

Parrain Fortuneo : 13042518

![]() Hors ligne

Hors ligne

#8 15/07/2020 19h48

- sinwave

- Membre (2015)

- Réputation : 66

J’en attend aussi un surplus de rémunération, sinon la diversification géographique vers des zones "secondaires" n’a pas beaucoup de sens, et ne reflète pas le risque pris.

L’amalgame est peut-être rapide, mais l’immobilier locatif ancien est globalement plus rentable dans les villes moyennes, alors j’en attends la même chose pour des SCPI qui s’aventurent sur des territoires moins "conventionnels".

Pour nuancer toutefois : la perspective de revalorisation importante du prix de la part pourrait justifier cette prise de risque.

![]() Hors ligne

Hors ligne

#9 15/07/2020 21h53

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

cedREIM a écrit :

Étrange tout de même comme position. Une SCPI qui s’interdit d’investir dans des zones secondaires, voir tertiaire, vous en attendriez un surplus de rémunération ?!?

Genre la SCPI qui s’interdit d’investir à Chasseneuil-du-Poitou, Vaux-le-Pénil, ou Vern-sur-Seiche (exemples réels sur 3 SCPI pris (presque :-)) au hasard)

La première ville citée est plutôt dynamique que ce soit sur un point de vue industriel, commerciale, touristique et de zone tertiaire… Si Poitiers a eu le titre de la "Capitale de l’éducation" c’est uniquement grâce à cette ville.

Et elle est assez attractive pour attirer Hilton…

![]() Hors ligne

Hors ligne

#10 16/07/2020 11h46

- OxxiGen

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 58

DDtee, le 15/07/2020 a écrit :

NB : je ne vous demande pas de nous dévoiler votre portefeuille si vous ne le souhaitez pas. Mais dites nous quelles sont les SCPI équivalentes qui vous semblent meilleurs et pourquoi ?

La SCPI qui me convient le mieux est Corum Origin, et de loin. J’adhère complètement à la vision et la stratégie de la société de gestion et le couple risque / rendement (net de fiscalité) est à mon avis sans égal… jusqu’à présent. Je sais que certains n’apprécient pas cette SCPI et c’est parfaitement leur droit. Il en faut pour tous les goûts.

Plus généralement, j’essaie simplement, comme tous les intervenants de ce forum, de partager de temps en temps quelques idées et commentaires sur les sujets qui m’inspirent et je n’ai pas d’autre ambition. Si mes propos vous paraissent mystérieux, croyez bien que j’en suis désolé.

Je ne partage pas l’idée qu’un propos doive obligatoirement être jugé à l’aune de la personne qui l’a émis. Nous avons tous une expérience, une vision à faire valoir et j’aime à penser que seuls les arguments méritent d’être exposés, et non la carte de visite de l’émetteur. Si elle ne vaut pas moins, ma parole ne vaut pas davantage que celle d’un investisseur débutant. Ceci dit, puisque vous avez (mal) lu ma courte présentation, ce n’est pas la peine de me vieillir : je n’ai dit nulle part que j’avais 40 ans d’expérience dans l’investissement en SCPI. Un peu plus de trente, c’est déjà bien suffisant !

cedREIM, le 15/07/2020 a écrit :

Étrange tout de même comme position. Une SCPI qui s’interdit d’investir dans des zones secondaires, voir tertiaire, vous en attendriez un surplus de rémunération ?!?

Ce commentaire justifie pleinement la signature de mes posts… ![]()

Je reprécise donc. Choisir ex ante un univers d’investissement précis (zone géographique, secteur économique ou typologie de bâtiments) présente à mon avis un avantage et plusieurs inconvénients.

L’avantage crève les yeux : la SCPI est beaucoup plus facile à commercialiser ! Ne vous y trompez pas, vendre une SCPI à des béotiens (pas les gens qui fréquentent ce forum, donc), c’est d’abord et avant tout du story telling et rien d’autre. La plupart du temps, il suffit pour un commercialisateur de faire adhérer son client à une idée-force simpl(ist)e et ça suffit. Du genre : « La SCPI Tartempion est spécialisée dans (au choix) la logistique / la santé / l’hôtellerie / l’Allemagne, etc. Or, le secteur est porteur d’avenir / de perspectives favorables, etc. donc la conclusion s’impose d’elle-même : vous pouvez souscrire en toute confiance. » Il suffit que le client ait adhéré à l’idée pour qu’il soit convaincu de la pertinence de l’investissement et n’en demande pas davantage.

Pour ma part, j’ai la faiblesse de penser que si la spécialisation constitue un incontestable avantage marketing, c’est loin d’être une raison suffisante pour convaincre un investisseur rationnel, à objectif de performance équivalent.

Car choisir, c’est renoncer. Choisir, c’est s’enfermer délibérément dans une thématique et donc se priver de la possibilité de s’adapter à d’éventuelles évolutions de marché ou saisir des opportunités : on perd en souplesse et en liberté ce qu’on a gagné en lisibilité. C’est exactement la même chose avec les OPCVM : il existe depuis toujours des fonds diversifiés et des fonds "purs". Ces derniers sont plus lisibles, moins discrétionnaires, et ils permettent aux investisseurs de choisir très précisément la thématique qui leur convient.

Il en résulte que la responsabilité de l’allocation globale repose sur l’investisseur lui-même et n’est plus déléguée à un professionnel, et la conséquence est qu’il faut donc pouvoir/savoir arbitrer. Or, la nature humaine est ainsi faite que, spontanément, les épargnants ont souvent tendance à acheter ce qui est à la mode. Seul l’avenir dira si tous ceux qui investissent aujourd’hui dans la santé ou la logistique en raison du COVID auront ou non réalisé une bonne affaire. Ce qui est certain en revanche, c’est qu’aujourd’hui, ces thématiques attirent très facilement les investisseurs.

En résumé, ça ne me dérange nullement qu’existent des SCPI thématiques (après tout, il en faut pour tout le monde et l’essentiel est que chacun soit en accord avec ses décisions) mais ce qui me gène avec les SCPI est qu’un éventuel arbitrage coûtant entre 10 et 12 points de performance, l’épargnant ne dispose pas d’un "droit à l’erreur" indolore comme avec une SICAV qu’on arbitre en un clic de souris pour un coût modique par exemple. Dès lors, pour que je m’y intéresse, il faut que j’obtienne une rémunération supplémentaire à la hauteur du risque supplémentaire pris. C’est juste une affaire de couple risque /rendement, rien d’autre.

Du coup, quand on m’a présenté il y a quelques années des SCPI régionales ayant le profil de gros Club Deal mais sans en avoir le surcroît de rémunération (NB : un Club Deal vise généralement les 6,5 % à 7 % de rendement mais n’a pas la souplesse d’une SCPI), je n’ai pas vu l’intérêt d’y souscrire. Aujourd’hui, j’observe que la société de gestion a fait preuve de pragmatisme (avaient-ils le choix ?) en fusionnant les trois anciens véhicules, mais pour l’instant, il se trouve que je dispose d’un très vaste choix et que je ne retiens pas leur offre, voilà tout.

Je suis responsable de ce que j'ai écrit. Pas de ce que vous avez compris. :)

![]() Hors ligne

Hors ligne

#11 17/07/2020 13h07

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

A force de lire OxxiGen, ses opinions sont assez faciles à résumer, et d’ailleurs il ne s’en cache pas spécialement : il est un fervent admirateur de Corum AM et son fondateur Frédéric Puzin, semble avoir investi (ou réorienté) principalement ses actifs dans leurs SCPI et conseille dès que l’occasion en est donnée leur politique de gestion, sur plusieurs sujets.

Ce n’est pas forcément une critique mais il faut en tenir compte lorsqu’on le lit ici. Par ex l’histoire du RAN que Corum AM a choisi de supprimer pour une certaine égalité entre associés, quand d’autres en effet ont du RAN mais n’osent l’utiliser durant cette crise sanitaire, attendant pire ou justement pire encore, les Cifocoma inaptes à l’utiliser du fait d’absence de trésorerie. Cela se défend mais on revient finalement toujours à la même conclusion : Coum fait (ou ferait) mieux que les autres.

Je suis nettement moins catégorique et me méfie des personnes qui soutiennent trop ici un gérant ou investissement en particulier (on a l’exemple de untel qui parle de H2O à tout va ou un autre ne jurant que par Renault ou URW, les exemples ne manquent pas).

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

1 #12 17/07/2020 13h23

1 #12 17/07/2020 13h23

- wulfram

- Membre (2015)

- Réputation : 198

Pour revenir sur ce point :

DDtee a écrit :

Afin de faire monter en puissance la commercialisation de sa SCPI, la société de gestion a commencé à démarcher les assureurs et mettra en place au 3ème trimestre l’investissement programmé mensuellement.

Il semblerait que la volonté ne soit pas la mise en place d’un investissement mensuel programmé, mais trimestriel. Il semblerait également que celui-ci ne puisse se faire que par part "entière", et à la condition d’avoir souscrit à un minimum de quatre parts initialement.

Foncières & Territoires a écrit :

En effet c’est désormais possible d’investir en versements programmés dans notre SCPI Cap Foncières & Territoires, à hauteur d’une part minimum par trimestre, soit 250 €, que vous pouvez arrêtez lorsque vous le souhaitez, ce qui vous permet d’épargner avec une entière flexibilité.

![]() Hors ligne

Hors ligne

#13 17/07/2020 14h11

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Surin a écrit :

A force de lire OxxiGen, ses opinions sont assez faciles à résumer, et d’ailleurs il ne s’en cache pas spécialement : il est un fervent admirateur de Corum AM et son fondateur Frédéric Puzin, semble avoir investi (ou réorienté) principalement ses actifs dans leurs SCPI et conseille dès que l’occasion en est donnée leur politique de gestion, sur plusieurs sujets.

Oui, le conseil revient un peu à dire pour vous diversifier -ma proposition sur cette file- (et je dois le confesser mon adhésion) mettez tout au même endroit.

C’est bien d’avoir des convictions (sans jeu de mot avec Corum), mais tous ses œufs dans le même panier… à chacun de se faire son opinion.

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#14 18/07/2020 19h13

- OxxiGen

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 58

DDtee, le 15/07/2020 a écrit :

Dites nous !

@DDtee,

si vous ne vouliez pas entendre la réponse, peut-être ne fallait-il pas poser la question ?

Je n’ai fait qu’exprimer - à votre demande - mon opinion. Alors oui, peut-être devrais-je m’excuser d’avoir découvert, il y a déjà plusieurs années de ça, une nouvelle société de gestion dont la stratégie correspondait très exactement à ma propre vision des choses (opportuniste, internationale, etc) depuis bien longtemps ? Peut-être devrais-je m’excuser de ne pas vivre de l’air du temps et de préférer percevoir les revenus nets de fiscalité qui figurent parmi les plus élevés du marché ? Peut-être devrais-je m’excuser d’avoir une vision de la diversification qui ne correspond pas tout à fait à la vôtre ?

Si vous pensez que c’est le cas, alors je vous prie de bien vouloir m’excuser pour tout ça.

Si vous pensez que vous avez compris des choses qui m’échappent, alors pardonnez ma naïveté et mon ignorance, mais ayez la gentillesse de ne pas vous moquer.

Pour ce qui me concerne, j’entends continuer à ne porter aucun jugement sur vous ni chercher à interpréter votre pensée. Vous avez parfaitement le droit de faire selon vos propres convictions. Elles sont comme vous : respectables.

Cordialement.

Je suis responsable de ce que j'ai écrit. Pas de ce que vous avez compris. :)

![]() Hors ligne

Hors ligne

1 #15 23/07/2020 18h41

1 #15 23/07/2020 18h41

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Interview vidéo de Frédéric Durand (Président ) Interview de Frédéric Durand pour Cap Foncières et Territoires

Un point sur la gestion des locataires et des actifs durant la crise.

1 à 2 locataire en difficulté sur 40, la gestion directe et les contacts réguliers (et anticipés) sont, dit-il, favorables à la SCPI.

Le taux de distribution pour le T2 sera de 5,42%

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

1 #16 24/07/2020 09h50

1 #16 24/07/2020 09h50

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Je vous partage le BT2

BT2

Pour DDtee, j’ai le BT2 car je suis associé et qu’ils envoient le BT par mail.

Dernière modification par Audacesfortunajuvat (24/07/2020 21h26)

![]() Hors ligne

Hors ligne

#17 06/11/2020 12h17

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Le BT3 file:///C:/Users/roche/AppData/Local/Temp/bt_03_20_capft_num-1.pdf

TDVM 3ème trim 5.76%

Capitalisation 25M€

TOF 99.55%

1 lot bureau vacant (105 m2)

En cours de négociation avancée : 3 lots d’activité neuf à Grenoble (767 m2), 3 lots d’activité neuf à Lyon Sud (1100 m2)

En prospection bureaux à Lille

La SdG se dit plus prudente sur de nouvelles acquisitions commerce/bureau et plus attentive à l’avenir sur locaux d’activité/stockage (un peu comme tout le monde).

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#18 24/11/2020 17h34

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Dans un communiqué de presse [Communiqué de presse] - La SCPI Cap Foncières & Territoires dépasse son objectif de rendement de 5% Frédéric Durand, président de Foncières & Territoires confirme la distribution d’un TDVM de 5,50% sur l’année 2020, tout en maintenant un RAN équivalant à un trimestre de dividendes.

Article sur la distribution de la SCPI SCPI Cap Foncières & Territoires : rendement 2020 supérieur à 5%

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#19 02/12/2020 16h19

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Foncières & Territoires a décidé l’augmentation de la valeur de part de votre SCPI Cap Foncières & Territoires.

Elle passe ainsi de 250€ à 255€, soit une augmentation de 2%, à compter du 1er décembre 2020.

![]() Hors ligne

Hors ligne

#21 11/03/2021 11h58

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Deux nouvelles acquisitions pour la SCPI

sur la région Rhône-Alpes dans une optique de diversification avec des locaux d’activité et industriels.

IMPLANTATION

Implanté dans le parc d’activité de Bièvre Dauphiné comptant une centaine d’entreprises. Notre actif occupe une position géographique stratégique au nord de Grenoble et à 45 minutes de Lyon.

IMPLANTATION

La vallée de l’Arve regorge d’industries spécialisées dans le domaine du décolletage ou de la mécanique de précision. Environ 1 000 entreprises y sont implantées, réalisant 65% du décolletage en France. Cette vallée est l’un des carrefours alpins les plus importants grâce au tunnel du Mont-Blanc et l’A40.

Source : Société de gestion

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#22 22/04/2021 09h59

- Passion

- Membre (2019)

- Réputation : 5

Je comprends la logique de diversification internationale, de souhaiter une ouverture également à tout type d’actif, mais je ne vois pas de problème non plus à une logique régionale, d’autant que cette SCPI me semble malgré tout diversifiée au niveau de sa typologie d’actif.

Il vaut mieux parfois rester implanter dans une seule région ou plusieurs ou l’immobilier est dynamique, et avec une une grande expertise/connaissance du marché.

Je donne un simple exemple avec une ville que je connais bien, Rennes ( Grand Ouest donc ) ou les prix flambent depuis des années, avec en plus une forte demande locative.

Acheter en province, ne signifie pas forcément que l’emplacement est moins bon, en province il y a des emplacements excellents, avec une forte demande, très recherché.

Concernant cette SCPI :

Ce n’est qu’un sentiment personnel n’étant pas expert comme vous, mais il me semble que pour le coup cette SCPI à une croissance plutôt modérée, quand je vois la capitalisation de certaines NEo SCPI en seulement 1 ou 2 ans, comparativement..

On peut aussi mettre en exergue qu’elle semble cibler des emplacements stratégiques, avec de bon locataires qui ont un avantage sectoriel et concurrentiel dans leur domaine.

La stratégie de viser des bien plus petits permet en retour d’aller sur le marché en gros ou pourraient aller des particuliers, et de viser des rentabilités plus grandes, d’autant que les prix sont plus bas que dans la capitale.

Je voulais donner un avis personnelle plutôt que venir juste poser ma question, je me demandais cependant : Sauf erreur de ma part, on observe plutôt une baisse des loyers me semble t’il sur la plupart des SCPI, notamment lié aux renégociations, ou aux acquisitions peut etre moins rentables etc , cette SCPI j’ai cru voir au contraire que les loyers semblaient plutôt monter un peu plus chaque année, sauriez vous ce qui explique cela?

![]() Hors ligne

Hors ligne

#23 16/09/2021 18h18

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#24 25/10/2021 11h07

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Le BT3/21 https://www.foncieres-et-territoires.co … 7f49313fe1

TOF 97.69%

9065 nouvelles parts (11536 durant le T2/21)

La livraison du bâtiment pour l’école d’ingénieurs de Nancy

Les autres acquisitions ou négociations ont déjà été évoquées

AMF : associé

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#25 30/03/2023 20h58

- leinzo

- Membre (2023)

- Réputation : 2

Bonjour,

C’est dommage que plus personnes ne suivent cette scpi depuis 2 ans

Moi qui voulais avoir des infos d’un forum sérieux 😭

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “cap foncières et territoires : vos avis sur cette scpi (foncières et territoires)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 9 | 2 705 | 10/10/2024 23h36 par cedREIM | |

| 4 | 1 973 | 05/07/2024 07h47 par Fanscpi | |

| 0 | 814 | 13/10/2024 09h30 par Fanscpi | |

| 19 | 8 168 | 06/10/2024 17h01 par Fanscpi | |

| 95 | 31 337 | 05/04/2024 17h14 par Greyna | |

| 23 | 9 703 | 24/04/2024 10h00 par globtrot | |

| 21 | 6 974 | 10/02/2024 11h49 par Canyonneur75 |