Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

#1 03/09/2019 11h30

- Galessin

- Exclu définitivement

- Réputation : 25

Bonjour à tous , je suis tombé sur cette information qui m’avait échappé et je souhaite partager ici.

Spirica lance son propre fonds de fonds Immobilier en Assurance-vie : Tangram | bienprévoir.fr

il y’a quelque chose qui ne me plait pas trop dans ce que j’ai entendu , ils comptent transférer leur immobilier du fonds euro vers cette unité de compte diluant ainsi le rendement du fonds Euro puisque je ne vois pas par quoi ils pourraient le remplacer.

Autre problème on parle d’une fermeture de ALT 2 selon certains avis …

![]() Hors ligne

Hors ligne

#2 03/09/2019 14h25

- Skarklash

- Membre (2017)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 139

Le but des assureurs est aussi de faire moins de fonds euro et plus d’unités de compte. Globalement sur un contrat type, on pourra faire 80% euro et 20% UC Tangram au lieu d’un 100% euro.

+ : un rendement à la carte pour l"assuré : euro ou UC peu risquée si besoin

- : des frais en sus

![]() Hors ligne

Hors ligne

#3 04/09/2019 15h39

- nanogoldos

- Membre (2018)

- Réputation : 6

J’ai entendu et compris pour ma part, que cette SC allait avoir 3 compartiments

1 : SCPI avec 4+5 SCPI diversifiés

1 : Foncières qui va assurer la liquidité et les arbitrages

1 : Immobilier en direct pour remonter la rentabilité.

Le passage à un fond euros serait un cas ultime de manque de liquidités, mais j’ai peut être mal compris.

Peu d’infos circulent en tout cas pour le moment hormis le lien précédent.

Ce nouveau fond est dispo chez SPIRICA et de manière officielle le 06/09

Pas de frais lors de la souscription à priori (sur mon contrat MPL)

la part au 23/08 est de 204,20 €

![]() Hors ligne

Hors ligne

#5 05/09/2019 23h01

- Polaris

- Membre (2016)

Top 50 SCPI/OPCI - Réputation : 42

nanogoldos a écrit :

Pas de frais lors de la souscription à priori (sur mon contrat MPL)

Sur le contrat Spirica distribué par Patrimea, les frais de souscription seraient de 2%, avec une remise exceptionnelle à 0.5% jusquà la fin de l’année: ici.

![]() Hors ligne

Hors ligne

#6 26/10/2019 11h40

- PierreP

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 83

Bonjour à tous,

Je souhaite vous livrer certaines de mes réflexions. Cela me permettra de les confirmer ou de les infirmer…

Sur une AV Spirica, nous pouvons « investir » en immobilier sous 3 formes.

- SCI (telle que SC Tangram) : frais réduit à la souscription mais une bonne partie du patrimoine n’est pas détenu en direct et nous avons mécaniquement une superposition de frais

- SCPI : frais de souscription relativement élevé, si j’investis sous cette forme c’est pour un projet à long terme (8 à 10 ans mini.)

- les foncières (URW, Klepierre,…) : le risque me semble plus important, et mon besoin de liquidité pourrait apparaître à un moment où le cours des foncières n’est pas intéressant (exemple : août, septembre 2019). À l’achat, pour ne pas investir une grande partie de mon épargne au plus mauvais moment, il est possible de planifier un achat régulier d’un montant identique relativement modeste (principe bien connu : en cas de baisse du cours, nous acquérons plus de parts à un prix plus intéressant).

Ainsi, pour me constituer un portefeuille de foncières, si je dispose d’une somme importante à un instant T, je me dis que je peux investir en SC Tangram et effectuer, a posteriori, régulièrement des arbitrages vers les foncières afin de lisser le prix d’achat.

À 0,5% de frais (jusqu’à la fin de cette année), je me dis que cette une solution viable…

L’autre possibilité serait de placer cette somme en attente sur le fond Euros Général Spirica mais je m’attends à un rendement bien inférieur.

Et vous ? Pourquoi choisiriez-vous cet investissement en SCI à la place des SCPI ou des foncières ?

Cet investissement en SCI, l’envisagez-vous à la place des fonds Euros pour conserver un rendement intéressant sans avoir les inconvénients des SCPI ou des foncières ?

--

Édit (11h49) : une 4e forme d’investissement est possible, les OPCI. Mais, les frais (notamment les frais de gestion) associés à ce type de support sont tels que je n’en espère pas grand chose et que je ne vois pas d’intérêt à détenir de tels supports. Je n’ai pas chercher à comparer les frais de gestion d’une SCI par rapport aux OPCI, rassurez-moi… ils sont plus faibles !?!

Dernière modification par PierreP (26/10/2019 11h58)

Pierre ––– Parrainage : yomoni, wesave, casden, boursorama, fortuneo… Il suffit de m'adresser un message…

![]() Hors ligne

Hors ligne

2 #7 26/10/2019 20h06

2 #7 26/10/2019 20h06

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

PierreP a écrit :

Bonjour à tous,

Et vous ? Pourquoi choisiriez-vous cet investissement en SCI à la place des SCPI ou des foncières ?

Cet investissement en SCI, l’envisagez-vous à la place des fonds Euros pour conserver un rendement intéressant sans avoir les inconvénients des SCPI ou des foncières ?

Bonjour,

je ne vais évaluer que la SCI de cette file pour donner les raisons qui font que je n’y mettrai pas les pieds.

Points capitaux de la SC Tangram:

- destiné à l’AV, produit de capitalisation

- prépondérance SCPI

- un peu de foncière et de monétaire pour la liquidité

- faibles frais de souscription

Basé sur les apports à la création (car aujourd’hui peu d’impacts selon moi niveau patrimoine de la SC)

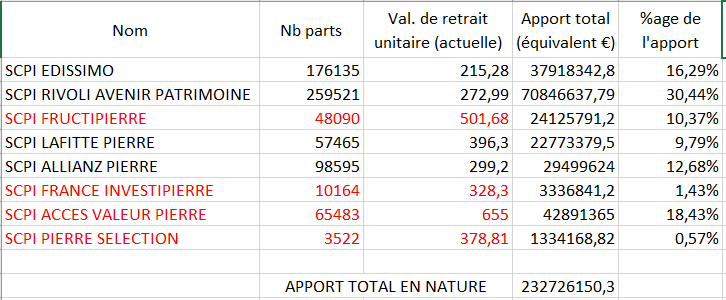

Même si on arrive sur 16m€ de différence pour le calcul des valeurs de parts (ayant pour principal écart le calcul du prix des SCPI en rouge qui sont à capital fixe), évalué à 216,1m€ dans les statuts, on constate plusieurs fait sur l’image:

- 30,8% de l’apport en nature représente des SCPI à capital fixe (donc potentiel illiquide)

- 30,44% sur la SCPI RIVOLI AVENIR PATRIMOINE. Plusieurs problèmes, on a la diversification vendue qui en prend un coup mais également un faible TOF, un taux de distribution sur valeur de marché (TDVM) à 3,73% (à noter l’augmentation régulière de la valeur de la part qui permet d’augmenter la valeur de la ligne).

- 46,74% de l’apport correspond à des SCPI d’AMUNDI (gérant de la SC) : EDISSIMO & RIVOLI AVENIR PATRIMOINE

- Le TDVM global est bien inférieur à la moyenne des scpi.

- Frais de gestion à rajouter au faible TDVM

- Le patrimoine des principales ligne est très orienté Paris & Ile de France (pas de diversification géographique)

A préciser que je ne travaille pas pour MP, mais si on veut se faire un équivalent (sans foncière qui a pour objectif moyen de représenter 10% du patrimoine), il est préférable selon moi de partir sur un contrat MP Liberté avec une partie sur ALT2 (fond € à dominance immobilière, accessible à 50% de versement), et rajouter des scpi (malgré les frais d’entrée un peu plus élevés). On limite les frais de gestion à ceux du contrat, en fin de compte le rendement sera probablement supérieur et enfin on achète ce que l’on veut.

Je pense également avoir répondu à votre deuxième question pour l’occasion.

Bien entendu, il peut être intéressant d’attendre un peu pour voir ce que ça donnerai au final au niveau de l’évolution de la valeur de part.

Je reprécise bien que c’est un avis subjectif qui n’engage que moi. Chacun fait ce qu’il veut de son argent.

Dernière modification par Woyal (26/10/2019 20h28)

![]() Hors ligne

Hors ligne

#9 05/01/2020 17h01

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

etoiledumatin a écrit :

D’où quelques "questionnements" sur la pertinence de cette SC.

MP à l’air de réussir à la vendre, premier fond en terme de collecte en 11/19 (tout confondu)…

En octobre idem…

Il est vrai qu’ils ont pas mal diffusé de publicité à son propos, ça peut ainsi expliquer le résultat…

Il y a eu un mail promo mi-septembre, et dans leur newsletter d’octobre, on trouve notamment un article sur l’AV à propos des baisses de rendement pour fonds €:

MP (sous cette mise en forme) a écrit :

Si le fonds en euros reste l’option à privilégier pour certaines catégories d’épargnants, notamment ceux proches de ou à la retraite, les autres ont un intérêt à explorer des alternatives afin de faire fructifier davantage leurs économies.

De nombreux autres supports sont disponibles via l’assurance vie, dont :

L’immobilier : SCPI, OPCI mais aussi des supports « nouveaux » comme la SC Tangram, proposée dans le contrat mes-placementsliberté

[…]

Une mise en avant dans la catégorie immobilier (à côté des SCPI & OPCI) et le fait de mettre objectif de rendement à 4% (donc plus élevé qu’un fond euro mais légèrement en dessous des SCPI) et des frais de souscriptions à 2% (à 0,5% pour une supposée courte durée à ce moment-là) donc bien inférieur aux SCPI, certains peuvent être tentés.

Après bien entendu, ça peut répondre aux objectifs de certains, et notamment aux personnes qui font des versements sur les fonds euro de MP Liberté et ayant atteint le plafond sur ALT2 qui se retrouvent à devoir mettre 25% en UC (sans savoir que l’on peut faire d’arbitrage en monétaire avant de renvoyer vers les FE)…

Communication bien rodée, vive le marketing!

![]() Hors ligne

Hors ligne

#10 05/01/2020 19h48

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Woyal j’ai cherché une répartition par SCPI dans le patrimoine de cette SC comme ce que vous avez mis mais n’ai rien trouvé. J’aimerais en disposer à jour afin de savoir ce qu’ils achètent avec les fonds arrivant.

Quelqu’un aurait-il un lien du rapport périodique édité ?

Je trouve cela très opaque, on ne trouve rien sur le site de Amundi et tous ceux qui vendent ce fonds se gardent bien de lister et tenir à jour la répartition précise du patrimoine, en dehors de jolis camemberts avec la part bureaux commerces etc.

Pour ma part je déconseille vivement ce genre de produit que Amundi a très bien su sortir pour surfer sur la vague des fonds de SCPI. Au vu de la manière dont ils gèrent OPCIMMO, c’est tellement opaque, que là j’ai encore plus l’impression qu’ils font un peu ce qu’ils veulent des fonds sans avoir à en référer.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#11 05/01/2020 21h03

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

Bonsoir,

très opaque au niveau de la composition en effet, j’avais indiqué "Basé sur les apports à la création".

Après recherches, article 6 (page 2).

Niveau investissements depuis, on note la participation à l’augmentation de capital de Selectirente (SIIC orientée commerce de proximité) qui d’après l’article serait un ticket de 15m€ (à 86,80 euros par action). En considérant que Sogecap met 50m€ et possède d’après Selectirente13,8%, un produit en croix nous renvoie à 4,14% du capital …

Après, d’après une interview, on voit que le DG de Spirica se vante de transférer des UC SCPI de fonds euro vers Tangram (dont ALT & ALT2 regorgent)…

Elle détiendrait également depuis sa constitution une part de la tour Majunga…

![]() Hors ligne

Hors ligne

#12 06/01/2020 21h08

- lgun

- Membre (2019)

- Réputation : 6

Bonsoir,

Si j’en crois Quantalys la valeur de la part est passée de 203.18 au 24/08/2019 à 212.31 au 27/12/2019 soit une évolution de +4,5% en 4 mois !

Loin de moi l’idée d’en faire de la pub, au contraire je trouve cela très suspect et renforce mon inquiétude.

Cordialement

![]() Hors ligne

Hors ligne

#13 06/01/2020 21h28

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 338

Igun bonsoir

je suis d’accord avec vous pour dire qu’il n’y a pas assez d’information. après je ne pense pas que cela soit forcément aussi suspect que cela. Amundi n’a pas de réputation à brûler avec un produit comme ca. Le Commissaire aux comptes non plus je pense, il va regarder de près surtout la première année.

Il faudra voir les rapports qui finiront bien par sortir, notamment :

il y a environ 10% de foncières cotées dans le portefeuille de ce placement. Sur les 4 derniers mois de l’année le tracker foncières cotées EPRE a fait près de 15%, soit 1,5% de performance expliquée. peut être que sur le T4 cette poche a été augmentée d’ailleurs faute de pouvoir directement investir dans du physique ?

je me pose aussi une question : est ce que les commissions de souscription acquises au fonds de 0,5% ne viennent pas bonifier l’actif net lorsque quelqu’un a souscrit mais que le fonds n’a pas eu le temps d’investir dans un bien immobilier (et donc n’a pas payé de frais d’acquisition) ? à voir aussi. (j’investis 100 mais en fait je perds immédiatement 0,5 acquis à la SC tangram, dont le résultat augmente donc de 0,5 sauf à ce que je n’ai pas compris l’écriture comptable afférente).

mon avis est que ce genre de produit est par définition pour des personnes qui n’ont pas envie de regarder de trop près et qui préfèrent diversifier et avoir un rendement moyen sur le long terme mis en avant par une signature telle qu’Amundi. donc il y a sans aucun doute mieux ailleurs c’est sur, mais avec plus de risque aussi. c’est bien le principe. j’ai depuis des années du CAPIMMO et je ne m’en plains pas pour le fonds du portefeuille immobilier, même si j’aimerais effectivement en savoir un peu plus sur le détail des lignes qui date un peu. C’est le propre des SCI en AV.

bonne soirée.

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

#14 06/01/2020 21h56

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

Bonsoir,

après il est bien noté dans les statuts pour l’évaluation des prix des scpi:

SC Tangram a écrit :

Les parts de SCPI sont évaluées:

Pour les SCPI à capital variable, à leur valeur de retrait;

Pour les SCPI à capital fixe, à la moyenne des prix d’exécution des quatre dernières confrontations sur le marché secondaire, ou à leur valeur de réalisation si le marché des parts n’est pas suffisamment actif.

On est d’accord, la notion de marché actif est purement subjective et on ne sait pas à l’instant T quelle est la valorisation appliquée…

Sans rentrer trop dans les détails, Fructipierre(10% de l’apport) a vu passer le prix vendeur de 488€ à 535€, France investipierre et accès valeur pierre à peu près stable, et pour finir pierre sélection sans débouché…

La dernière valorisation de la part faite le 27/12 d’après quantalys correspond au plus haut de Selectirente qui la siic où ils ont mis 15m€ lors de l’augmentation de capital, correspondant à 4,2% d’appréciation par rapport au prix de l’AK (90,50€ / 86,80€).

Si on considère que Spirica n’a pas vendu toutes ses parts (s’ils ont réussi à vendre 240m€ de ce support en 3mois, je leur tire mon chapeau mais je n’y crois pas) et qu’à priori il n’y a pas d’autres assureurs qui en auraient pris (d’après mes recherches), nous serions avec un nombre de part identique à la création (avec possiblement des dettes pour financer les nouveaux actifs)…

Au passage, je n’ai pas trouvé dans les statuts de limitation sur l’endettement… donc faudra voir tout cela lors du premier rapport.

Par contre, fond accessible que sur AV (et pour l’instant que chez spirica), donc pas de représentation aux instances pour les clients, les assureurs ont donc les pleins pouvoirs.

![]() Hors ligne

Hors ligne

#15 14/01/2020 12h54

- Yg75

- Membre (2016)

- Réputation : 45

skywalker31 a écrit :

mon avis est que ce genre de produit est par définition pour des personnes qui n’ont pas envie de regarder de trop près et qui préfèrent diversifier et avoir un rendement moyen sur le long terme mis en avant par une signature telle qu’Amundi. donc il y a sans aucun doute mieux ailleurs c’est sur, mais avec plus de risque aussi. c’est bien le principe. j’ai depuis des années du CAPIMMO et je ne m’en plains pas pour le fonds du portefeuille immobilier, même si j’aimerais effectivement en savoir un peu plus sur le détail des lignes qui date un peu. C’est le propre des SCI en AV.

bonne soirée.

Capimmo affiche une progression de 4,56% nette de frais de gestion pour 2019.

On sait que ces SCI souffrent d’un empilement de frais et d’un fonctionnement opaque mais il y a peu de placements liquides et peu risqués qui offrent de telles performances. Donc en plus de Capimmo et Aviva immo sélection j’ai souscrit à Tangram en profitant des frais d’entrée réduits.

Comme Sky (votre blog m’a beaucoup inspiré ;-)), ces SCI constituent la part d’immobilier papier de mon patrimoine.

Yg

Dernière modification par Yg75 (14/01/2020 15h52)

Bossuet : "Dieu se rit des hommes qui déplorent les effets dont ils chérissent les causes"

![]() Hors ligne

Hors ligne

#16 13/02/2020 12h36

- Flavius

- Membre (2017)

Top 10 Année 2024

Top 50 Année 2023

Top 10 Obligs/Fonds EUR

Top 10 Monétaire

Top 20 Finance/Économie

Top 50 SIIC/REIT - Réputation : 252

Bonjour,

L’information sur la création d’une Joint Venture entre d’une part Unibail, d’autre part Credit Agricole et La Française met d’après moi Tangram au coeur de cette stratégie.

Je pense que La Française et Credit Agricole assurances anticipent une collecte record sur les supports immobiliers dans les années à venir.

Je pense que les SCI Tangram (et celle de la Française) sont les fers de lance de ces sociétés de gestion pour capturer ces flux venant de fonds euros ou en substitution, et donc très averses au risque.

Je trouve donc logique que le contenu de ces SCI privilégie les biens qui préservent la valeur, au détriment des TDVM. Et ne suis pas surpris de retrouver les produits paquebots d’Amundi Real Estate, tout cela est la même maison.

Je trouve très rassurant que Credit Agricole et La Française puissent, en alignement d’intérêt, s’approvisionner abondamment auprès d’Unibail (dont les centres commerciaux ont un tropisme haut de gamme) qui justement a besoin de céder des actifs: il s’agit d’après moi d’une complémentarité parfaite, tellement les uns ont besoin de sourcer des biens de qualité et bien gérés (par Unibail) et l’autre de poursuivre son programme de cession avec visibilité et des prix de marché.

Ainsi Tangram devient pour Credit Agricole assurance le vecteur immobilier à vocation peu risquée qui doit peu à peu remplacer le fonds euro. Avec davantage de risque et de rendement naturellement. Mais "paquebot" plutôt que vedette rapide, et répondant aux attentes de l’assurance vie, de plus en plus outil de transmission que de valorisation agressive du capital. Enfin, Tangram va devenir un instrument pour accéder aux très grosses transactions, inaccessibles à la plupart des acteurs du marché.

C’est dans cet esprit que j’en ai mis 25% de ma récente souscription.

![]() Hors ligne

Hors ligne

2 #17 22/02/2020 15h31

2 #17 22/02/2020 15h31

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 338

Bonjour,

pour tous ceux qui attendaient désespérément un reporting de la SC TANGRAM : le voici ![]() REPORTING 31 12 2019

REPORTING 31 12 2019

ndr : n’ai pas de titres SC TANGRAM à ce jour.

Dernière modification par skywalker31 (22/02/2020 16h11)

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

#18 22/02/2020 18h55

- Yg75

- Membre (2016)

- Réputation : 45

Ok Skywalker,

Je continue ma petite ligne de Tangram chez Spirica en profitant des frais d’entrée à 0,5% jusqu’à fin mars.

Yg

Bossuet : "Dieu se rit des hommes qui déplorent les effets dont ils chérissent les causes"

![]() Hors ligne

Hors ligne

#19 23/02/2020 15h09

skywalker31 a écrit :

pour tous ceux qui attendaient désespérément un reporting de la SC TANGRAM : le voici

REPORTING 31 12 2019

Intéressant de voir que dans leurs premiers investissements en direct il y a celui de Lyon qui porte un rendement ridicule de 3% comme déjà débattu ici

Je suis très dubitatif sur cette UC. Elle est prévue pour progresser via l’augmentation de la valeur de part des SCPI qu’elle détient et non via leur rendement. Ainsi RAP et Edissimo sont deux SCPI qui ne distribuent pas grand chose (toujours en bas de classement des rendements) mais qui augmentent leur valeur de part régulièrement. Les gestionnaires n’achètent pas des biens pour ce qu’ils vont rapporter (d’ailleurs le TOF est ridiculement bas vu la qualité et la localisation des biens) mais pour leur potentiel d’appréciation. Ca sera compliqué voire très compliqué un jour. On ne sait pas quand viendra ce jour (1 an, 5 ans, 20 ans ?) mais il viendra

Dans le même genre mais bien mieux géré je lorgne sur Swifflife Dynapierre qui est aussi dispo chez MP par exemple.

Précision : je détiens des parts de RAP.

![]() Hors ligne

Hors ligne

#20 02/03/2020 22h16

- rayben

- Membre (2020)

- Réputation : 1

Pour info pas mal de nouveaux détails sur la composition dans le rapport de gestion publié ici : SC Amundi Immobilier Tangram en assurance vie

edit : doublon avec le rapport cité qq msg plus haut…

Dernière modification par rayben (03/03/2020 19h34)

Parrain : Boursorama, Linxea, MesPlacements, AssuranceVie.com / MP ici

![]() Hors ligne

Hors ligne

1 #21 03/03/2020 19h13

1 #21 03/03/2020 19h13

- Hadrumetum

- Membre (2020)

- Réputation : 19

Bonjour ASN…

Vous écrivez que dans leurs premiers investissements en direct il y a celui de Lyon qui porte un rendement ridicule de 3%.

Le qualificatif de "ridicule" est éminemment subjectif.

Ce trois pour cent semble être la norme.

Car il n’y a rien de ridicule dans un rendement de 3% dans un quartier "prime", qu’il soit à Lyon, Paris ou dans une autre grande métropole.

![]() Hors ligne

Hors ligne

#22 08/04/2020 20h08

- Galessin

- Exclu définitivement

- Réputation : 25

moi je me demande si il ne serait pas un bon choix de revendre ce fonds et son homologue capimmo si les 2 conditions suivantes sont réunis:

1/ encore une forte baisse du marché action ( qui a déjà mal remonté actuellement )

2/ que les sci n’aient elles comparativement que très peu baissées.

Car la récession est effectivement très forte alors l’immobilier va en pâtir et il me semble que l’espérance de gain sera alors plus forte sur le marché action qu’un fonds qui fera entre 3 et 5% par an à l’avenir.

![]() Hors ligne

Hors ligne

#23 08/04/2020 20h18

Hadrumetum a écrit :

Bonjour ASN…

Vous écrivez que dans leurs premiers investissements en direct il y a celui de Lyon qui porte un rendement ridicule de 3%.

Le qualificatif de "ridicule" est éminemment subjectif.

3% de prime de risque pour un actif relativement illiquide (car très gros), payé très cher pour la ville et fortement dépendant des commerces est à mon avis ridicule. c’est subjectif mais prenons un exemple : pour un immeuble de bureaux moderne, aux dernières normes, sur un arrêt de métro proche de Paris (Montrouge par exemple ou StDenis sur la future 14), on trouve des rendements à 3,5%. Quel est l’intérêt d’aller à Lyon sur un actif de cette taille avec un risque au niveau commercial pour 3% ?

![]() Hors ligne

Hors ligne

#24 10/04/2020 16h45

- Yg75

- Membre (2016)

- Réputation : 45

Galessin a écrit :

moi je me demande si il ne serait pas un bon choix de revendre ce fonds et son homologue capimmo si les 2 conditions suivantes sont réunis:

1/ encore une forte baisse du marché action ( qui a déjà mal remonté actuellement )

2/ que les sci n’aient elles comparativement que très peu baissées.

Car la récession est effectivement très forte alors l’immobilier va en pâtir et il me semble que l’espérance de gain sera alors plus forte sur le marché action qu’un fonds qui fera entre 3 et 5% par an à l’avenir.

Je me suis également posé la question car j’ai 15% de mon petit patrimoine investi dans 3 sci, Capimmo pour moitié, 1/3 pour Aviva Immo Selection et le reste sur Tangram.

Mais je n’ai pas bougé pour plusieurs raisons :

- j’ai 64 ans, il me faut sécuriser mon patrimoine et ces sci jouent bien ce rôle avec peu d’immobilier côté, 2,5% pour Capimmo Reporting Capimmo.

- mais au regard de ce qui s’était passé fin 2018, je pense que Capimmo notamment va investir sur des foncières à prix cassé et profiter un peu de leur rebond probable. Je ne veux pas me priver de cette appréciation possible de la valeur de ces sci.

- personne ne sait, surtout pas moi, si les marchés ont atteint leur point bas.

- plutôt que faire un "all in one" des sci vers les actions, je vais profiter de mes pea et pea-pme pour investir mon épargne disponible mensuelle sur des etf ou opcvm choisis, au fil de l’eau en espérant accompagner le mouvement de rebond de moyen terme.

Yg

Bossuet : "Dieu se rit des hommes qui déplorent les effets dont ils chérissent les causes"

![]() Hors ligne

Hors ligne

#25 13/06/2020 20h36

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

Woyal, le 05/01/2020 a écrit :

Bonsoir,

Après, d’après une interview, on voit que le DG de Spirica se vante de transférer des UC SCPI de fonds euro vers Tangram (dont ALT & ALT2 regorgent)…

Bon, après un peu de temps (le temps que le reporting sorte), on découvre qu’au 31/12/19, les fonds euro ALT étaient composés de 32,44% de parts de Tangram. Je me retrouve embarqué dans cette fusée de frais, ce fond euro va petit à petit rentrer dans la norme et les groupes bancaires (particulièrement Crédit Agricole) profiteront du bonus de performance face à un FE classique.

ETAGE SUPPORTS:

La poche immobilière côté va être gérée par une filiale d’Amundi (des frais vont probablement être appliqués pour la gestion de cette poche), la poche SCPI est composée de fonds gérés par des sociétés de gestions filiales de groupes de bancassureurs (CA,BCPE,BNPP, Allianz), qui prennent leurs commissions sur ces SCPI.

ETAGE SC TANGRAM qui pilote le tout:

Frais de gestion d’un montant maximal de 1% de l’actif (0,74% en 2019 pour une commercialisation lancée en Septembre)…

ETAGE ASSURANCE VIE:

Pour le contrat MP Liberté, deux options pour détenir des parts de ce fond: ALT/ALT2 ou l’UC SC Tangram.

Les frais de gestion sur les actifs détenus sont de 0,7% sur fonds euro et de 0,5% sur UC.

A noter que je possède malgré moi indirectement des parts via le FE ALT2 et que la constitution de ce nouvel étage de la fusée va littéralement faire baisser le rendement d’ALT2.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “sc tangram de spirica : fonds de fonds immobiliers”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 12 | 23 522 | 28/08/2018 09h56 par cat | |

| 50 | 23 277 | 24/09/2016 09h32 par olive1 | |

| 3 | 2 005 | 28/09/2015 14h09 par InvestisseurHeureux | |

| 0 | 2 853 | 10/11/2011 16h58 par GoodbyLenine | |

| 2 | 3 316 | 16/05/2018 00h44 par JulienR | |

| 4 | 1 507 | 14/04/2022 13h03 par Scpi1973 | |

| 1 | 1 702 | 12/09/2019 08h39 par Philippe30 |