Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

#26 02/09/2017 23h47

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Niceday

Au début j’ai acheté au pif en regardant la charte et l’upside - et si le discount est en train de se rétrécir ou pas… le portefeuille bien sur…

Puis il y a eu la crise "Coree" … et hop grosse baisse des marches et cefs : j’ai acheté de petites positions nouvelles de ma watchlist + double ou triple celles que j’avais

Regardez IAF Aberdeen Australia je l’ai eu a 5.96 le 11 aout - j’ai vu moins que ça mais le temps que je vérifie et mette mon ordre…

IAF Aberdeen Australia Equity, closed-end fund summary - CEF Connect - Brought to you by Nuveen Closed-End Funds

Le site cef connect est pas mal pour un survol mais je vérifie -lsurtout e week-end- les infos sur cefa et autres..

Le plus dur c’est bien de figurer si c’est du "bon" Roc ou pas… mais il me semble que les cefs qui utilisent une stratégie d’options peuvent considérer le revenu de ça comme ROC s’ils ont applique aux autorités pour le faire

Il y a un article tres intéressant sur IGD ( que j’ai) versus IGA

Global Equity CEFs, Part 2: A 9.5% Yielding Option-Income Fund - Voya Global Equity Dividend and Premium Opportunity Fund (NYSE:IGD) | Seeking Alpha

Je ne suis pas résidente en France mais au Lux ou je ne peux pas "récupérer" le 15% … mais pas de taxation sur P-V avec stratégie appropriée. Pas de prélèvement a la source.

Donc pour vous la taxation c’est sur 40% de la distribution - et les P-V?

![]() Hors ligne

Hors ligne

#27 03/09/2017 00h40

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Matinvest a écrit :

À tout hasard existe-t-il des Sites français ou des livres sur ces produits?

En français, cela s’appelle des FCPs à capital fixe. Morningstar documente assez bien les OPCVM (SICAV et FCP).

Il s’agit de placements collectifs à gestion active, donc dirigés par un gestionnaire. La performance dépend beaucoup du sérieux et de la capacité du gestionnaire à être plus performant que le marché. En général, les frais sont assez élevés et la transparence pas toujours de rigueur.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#28 03/09/2017 00h53

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Bonsoir WhiteTiger

FCP avec frais d’entrée comme les Sicavs? et la NAV de clôture annoncée le lendemain?

Ou ca se transige a longeur de journée comme les CEFs US sur n’importe quelle plateforme?

Vous me surprenez !

Je connais les cefs UK et déjà la on parle de petit rendement, frais d’achat plus eleves + stamp duty de 0.50% … ça décourage.

EDIT: j’ai google - er il me semble que ce sont des sicavs avec une structure juridique différente - mais fonctionne comme les sicavs - pas le meme concept que les CEFs …?

Dernière modification par sissi (03/09/2017 01h27)

![]() Hors ligne

Hors ligne

#29 08/09/2017 12h43

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Bonjour Sissi,

Une SICAV est un FCP à capital variable. Oui, le principe est que à chaque clôture (cela peut être généralement journalier ou hebdomadaire), la SDG recalcule la NAV est cela fixe le nouveau prix d’une part.

Un FCP à capital fixe fonctionne différemment. A l’émission des parts, à l’ouverture du fond, le prix est fixé par le montant de capital à investir divisé par le nombre de part. En gros, c’est la valeur du cash de départ. Ensuite, le gestionnaire investi et les parts (nombre fixe) s’échangent (ou pas, car il y a aussi beaucoup de fonds non côtés) librement sur le marché en fonction de l’offre et la demande. Il y a donc éventuellement une prime (positive ou négative) par rapport à la valeur estimé du patrimoine sous-jacent.

Au delà de cette différence sur la fixation du prix de la part, il y a une différence fondamentale d’approche. Qu’est-ce qui fait qu’un gestionnaire va décider de lancer un FCP à capital fixe ou bien choisir de lancer un FCP à capital variable ?

A priori, le capital variable est plus attractif car plus souple mais, il y a 2 raisons principales pour lesquelles un gestionnaire opterais pour du capital fixe:

- un manque de liquidité et de profondeur du domaine d’investissement.

Par exemple, l’immobilier, les forets, … tous les investissements où les montants sont importants, les transactions longues… la vente massive de parts obligerait le gestionnaire à vendre rapidement une grosse partie du patrimoine du fond. Cela pourrait mettre à mal le fond lui-même et donc les autres investisseurs plus fidèles. On a vu récemment, au moment de l’annonce du oui pour le brexit, une dizaine de CEFs anglais investis dans l’immobilier bloqués toute transaction de part car cela aurait obligé le fond à vendre une partie de ses investissements à un mauvais moment.

- une stratégie d’investissement long-terme sur un marché trés volatile.

Par exemple, imaginons le lancement d’un fond qui investirait sur les crypto-monnaies, certaines matières premières et l’industrie de l’énergie avec une stratégie sur 10ans. Pas une mauvaise idée en soit, mais ce sont des marchés trés volatiles et un fond à capital variable risquerait de générer une volatilité telle que l’investissement dans ce fond serait trés fluctuent aussi. Impossible donc d’établir une stratégie LT dans ces conditions. Tandis qu’avec un fond à capital fixe, le gestionnaire "possède" un capital de départ qui reste jusqu’à la clôture du fond (mais il peut y avoir aussi des réouvertures de capital). Il peut donc suivre tranquillement sa stratégie sans se soucier des aléas court-terme. En revanche, ce sont les possesseurs de part qui pourraient stresser en voyant les variations du prix des parts en fonction de l’offre et la demande sur le marché secondaire.

Donc, pour résumer, un fond à capital fermé est généralement un investissement, moins liquide et souvent plus risqué qu’un fond à capital variable. On peut comprendre aussi que les domaines d’investissements étant plus "particulier", un fond fermé n’offre souvent pas la même qualité de reporting et de précision sur les actifs gérés. Les surprises sont fréquentes pour ce type de fond (et généralement, elles sont assez désagréables !).

Bien souvent aussi, un fond à capital fermé est plus coûteux en frais (mais il existe aussi des SICAV à frais élevé).

Concernant les taxes, il n’y a pas de règle. Tous les cas sont possibles selon la nature des investissements du fond.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#30 08/09/2017 12h57

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Interessant WhiteTiger mais s’applique plutôt aux FCP ou trusts européens, non ?

Il me semble que les CEFs USA sont un peu différents des européens et que la liquidité est meilleure et continue de s’améliorer … certains ont un encours important - Pimco bien sur mais Allianz aussi et bien d’autres

L’utilisation du levier est répandue et explique des rendements double, voire triple compare aux trusts UK et aux etfs - ce qui explique l’afflux d’investisseurs dans les CEFs américains

De plus le choix est surprenant et donne accès a des marches inaccessibles aux "petits". Les CEfs multi income qui mixent stocks, preferred, obligations ont l’avantage d’avoir des rentrées régulières de coupons pour garantir la distribution tout en ayant un potentiel de "growth" grâce a leur choix d’actions

En fait il existe depuis peu des etfs de CEFs USA

"we should also consider the market impact of more institutional investors getting involved in CEFs"

Il y a aussi une pression vers la réduction de discounts du a l’activisme de certains "pros"

Wall Street Investors’ Demand For Closed-End Funds And Liquidity Improvements | Seeking Alpha

![]() Hors ligne

Hors ligne

#31 08/09/2017 15h04

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Non, ces principes de base s’appliquent à tous, y compris les américains.

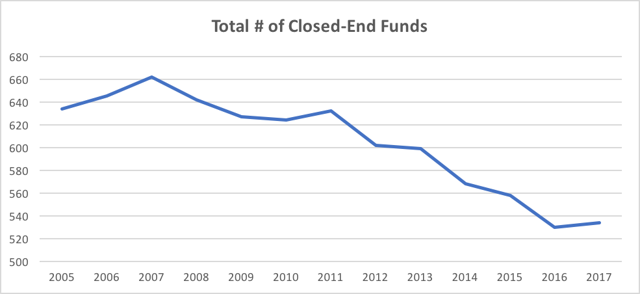

Pour le reste, je vous laisse vos affirmations… il n’y a pas d’afflux vers ces CEFs côtés, c’est même tout le contraire si vous prenez les données fournies dans le lien de l’article sur SA:

Pour un encours total lui aussi en légère baisse sur la même période. Cela est à mettre en parallèle avec les encours pour les ETFs:.png)

De même, le "more institutional investors getting involved in CEFs" est une affirmation gratuite qui ne veut rien dire, les CEFs étant pour une grande part réservés aux institutionnels (trop spéculatif) et pour la plupart non-côtés. Et, lorsqu’un de ces fonds devient côté, c’est souvent que les zinzins souhaitent se retirer et encaisser leur PV.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#32 08/09/2017 16h31

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Vous écrivez : "Pour le reste, je vous laisse vos affirmations… il n’y a pas d’afflux vers ces CEFs côtés, c’est même tout le contraire si vous prenez les données fournies dans le lien de l’article sur SA:"

Faux. Il y’a des ds fermeture de fonds apres la crise c’est ce que montre la charte que vous avez choisie

Suffit de regarder la charte qui suit celle-la dans l’article : elle montre que les encours des cefs ont augmente sensiblement de 300m average a 550m average. Il y en a dans les 529 cotes d’après ce site

Closed-End Funds Daily Pricing - CEF Connect - Brought to you by Nuveen Closed-End Funds

Vous éditez… ce qui vous arrange pour soutenir votre opinion

Le lecteur ira regarder et verra bien que les encours ont augmente!

Postez la s’il vous plait - si vous voulez être "fair" moi je ne sais pas comment faire pour la poster . Merci!

" le "more institutional investors getting involved in CEFs" est une affirmation gratuite qui ne veut rien dire …"

C’est tire du meme article - c’est un fait qu’il y’a depuis peu des etfs de cefs!

Je constate que vous etes bien négatif sur les cefs … libre a vous

Mais twister un article ne prouve rien non plus!

J’ai des etfs aussi - l’un n’exclut pas l’autre mais je prefere la gestion active a la passive - elle évitera peut-être mieux les canards boiteux de l’index - pas sur mais possible!

Apres chacun sa stratégie -i je n’ai rien a vendre anyway!

Dernière modification par sissi (08/09/2017 17h11)

![]() Hors ligne

Hors ligne

#33 08/09/2017 21h39

- M07

- Membre (2015)

Top 10 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Crypto-actifs

Top 20 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 501

@Sissi,

Voulez-vous parler du graphe ci-dessous ?

Pour les lecteurs qui ne sauraient pas, AUM est la masse totale gérée.

M07

![]() Hors ligne

Hors ligne

#34 09/09/2017 09h32

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Sissi,

Je vous laisse calculer l’augmentation de l’encours total sur ces 10 dernières années, basées sur les données de votre article SA:

2017 : 529 fonds avec un encours moyen d’environ 540M

2007 ; 640 fonds avec un encours moyen d’environ 470M

D’autre part, vous feriez mieux de relire ce que j’ai écrit avant car vous n"avez toujours pas compris le concept d’un CEF. En gros, l’évolution de l’encours ne représente que la performance du fond sur la période et pas la croissance du capital lié à l’arrivée de nouveaux investisseurs. C’est dans le principe même d’un fond à capital fermé.

Donc le développement des CEFs passe uniquement par l’ouverture de nouveau fonds. Or, depuis des années et pas seulement pendant la crise, le nombre de CEF ne cesse de baisser. Mais, pour vraiment tirer de conclusion valable, les graphiques ci-dessous ne sont pas suffisants. Il faudrait connaître le nombre de CEF créés année après année et l’encours global associé. Mais cela, l’article sur SA ne le donne.

Quant au fait que des ETFs se portent sur des CEFs, cela ne signifie pas que les zinzins s’intéressent aux CEFs mais plutôt que l’attrait des ETFs est fort et qu’il y a une recherche de diversification des ces ETFs pour élargir le domaine d’investissement.

D’autre part, à ma connaissance, les ETFs qui négocient des CEFs portent sur les CEFs d’obligations ou d’emprunts municipaux, pas sur les CEFs d’actions ou immobiliers. Rien à voir avec le sujet.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

1 #35 10/09/2017 14h08

1 #35 10/09/2017 14h08

- M07

- Membre (2015)

Top 10 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Crypto-actifs

Top 20 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 501

Bonjour !

Pour couper court à ce début de polémique, voici 5 ETF sur des CEF (avec un rendement que j’ai calculé approximativement d’après les distributions des mois passés) :

NYSEARCA:PCEF 6,56%

NYSEARCA:YYY 7,97%

NYSEARCA:XMPT 4,79%

NASDAQ:FCEF 5,52%

BATS:CEFS 7,45%

M07

![]() Hors ligne

Hors ligne

#36 13/09/2017 15h26

- niceday

- Membre (2016)

- Réputation : 116

Sisi, ou les habitués des CEFs (plus qu’un an),

Est-ce que vous traitez bien le ROC fiscalement comme étant un remboursement de capital ?

Est-ce qu’au moment de la déclaration (IFU ou self-déclaration) les dividendes des CEFs sont splités entre dividendes et remboursement de capital ?

J’hésite entre une stratégie de plus-value (trading achat vente <2ans) ou stratégie de toucher le dividende (qui est plus avantageuse fiscalement FR mais plus contraignante avec le ROC).

Je suis en phase d’identification des CEFs qui m’intéressent.

Si un résident français traitant des CEFs peut aussi me répondre par rapport à son IFU ? Thks

Est ce qu’on récupère le prélèvement à la source directement par le broker sur la partie du ROC (qui est normalement non distribution taxable)?

Dernière modification par niceday (13/09/2017 16h45)

![]() Hors ligne

Hors ligne

#37 14/09/2017 21h13

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Cas pratique d’une baisse de distribution sur un cef immo: PGZ

NAV en date d’hier: 19.84

Prix hier avantt le jour ex-dividende du 14 septembre : 19.04

PGZ Principal Real Estate Inc Fund, closed-end fund summary - CEF Connect - Brought to you by Nuveen Closed-End Funds

Je l’avais sur ma watchlist .. j’ai vu cet aprem - 6% puis -7%

Je me suis dit pourquoi?

En cliquant sur "fund sponsor website. j’ai trouve l’explication - et ça fait du sens!

La distribution passe de 14.5 sous/mois a 11 sous

"This reduction is due to proceeds from maturing bonds being reinvested in a lower

yield environment. Based on the Fund’s current share price of $19.15 as of market close on September 12, 2017, the distributions represent an approximate annualized distribution rate of 6.89%.

http://www.principalcef.com/documents/p … 170913.pdf

Sauf qu’avec la chute du cef de 19.15 a 17.60 le yield va être plus eleve… a voir demain matin

De toute façon la Nav ne changera pas parce que la distribution est diminuee et que le prix est passe de 19.15 a 17.63 . En fait la NAV ne devrait baisser que de 14.5 sous donc approx 18.89

Alors j’en ai acheté 550 actions …pour l’upside (pas la distribution) ça peut osciller encore demain mais je pense que le discount sera proche de 10% au lieu de 4% et ce cef est compose de 60% de bonds assett backed et 40% d’actions immo global

L’encours est de 200 millions - pas gros.

Voici les positions actuelles:

http://www.principalcef.com/holdings.php

PS: desolee si ca ne répond pas a votre question - mais voila un exemple de ce que je fais pour une P-V dans l’avenir … et en attendant je touche 11 sous/mois ce qui sur 17.63 fait du 7.487 au minimum - si ma calculette marche bien… haha! Pas de ROC cette année - mais ça peut changer car c’est une "managed distribution"

![]() Hors ligne

Hors ligne

#38 14/09/2017 22h37

- niceday

- Membre (2016)

- Réputation : 116

Bien vu, il faut voir comment la NAV va être calculée à la clôture, mais vous avez raison, on devrait être dans les 10% de discount ce qui constitue la moyenne sur 52 semaines.

Si je comprends bien, cette coupe dans le dividende va améliorer le UNII qui est très négatif.

Le UNII avait bien fondu 31/10/2016: -0,0912 et 6 mois plus tard 30/04/2017: -0,1487, ils distribuaient plus que ce qu’ils recevaient (distribution in excess of net investment income). C’était inévitable.

![]() Hors ligne

Hors ligne

#39 15/09/2017 10h05

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

Ce matin PGZ : Nav 18.74 , prix 17.68 donc discount 10.44% et yield 7.47%

PGZ Principal Real Estate Inc Fund, closed-end fund summary - CEF Connect - Brought to you by Nuveen Closed-End Funds

Sur les 10 cefs immo il n.en reste que 3 avec rendement supérieur dans les 9% : NRO, AWP , JRS dont le denier avec tres peu de discount.

![]() Hors ligne

Hors ligne

#40 15/09/2017 11h43

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

PGZ n’est pas un CEFs classique, il est investi essentiellement en CMO. Depuis 2007, on sait ce que cela vaut ou ne vaut pas… surtout avec des maturités aussi longues.

En tout cas, ce n’est en aucun cas comparable aux 3 autres fonds cités qui eux sont investis essentiellement en part de foncières.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#41 15/09/2017 12h16

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

PGZ dans les 40% en foncières - le reste en assetts backed effectivement

Principal - Fund Holdings

C’est pour ça que la diversification est essentielle : j’ai aussi NRO et AWP et une bonne vingtaines d’autres cefs non-immo en petite dose - et plusieurs reits US en petites doses

Le total de cette trentaine de positions ne représente que 6.5% de mon portefeuille

Vous comprendrez que ça ne m’inquiète guère…

En fait vu la volatilite de cette poche ça m’occupe et c’est payant !

![]() Hors ligne

Hors ligne

2 #42 19/09/2017 14h42

2 #42 19/09/2017 14h42

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1039

Hall of Fame

Hall of Fame

La discussion des CEFs non-immo listes ux USA a été ouverte - avec l’aide d’IH -

Pour le démarrer un article sur la "structure" meme des CEFs américains - a discuter

Dommage que les discussions de CEFs aient été éparpillées dans d’autres files aussi

Fonds fermés aux USA (closed-end fund) : moins risqués que les OCVPM ?

![]() Hors ligne

Hors ligne

#43 18/01/2020 08h38

- pitivier

- Membre (2015)

- Réputation : 19

Bonjour,

Question

Est-ce que les fonds CEF géré par les entreprise (Européennes) sont ucits(éligible europe)

Exemple

Shroders britannique SWZ

SWZ Performance & Stats | Swiss Helvetia Fund

Et ceux la

Closed End Funds: Prospectus Objectives - Europe Stock

Merci

![]() Hors ligne

Hors ligne

1 #44 18/01/2020 10h59

1 #44 18/01/2020 10h59

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Pas nécessairement, il faut voir s’ils ont un KID ou non.

Pas de KID, pas de chocolat ![]()

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

Discussions peut-être similaires à “fonds fermés immobilier (real estate closed-end fund)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 12 | 5 582 | 15/01/2023 18h19 par Kab28 | |

| 119 | 40 749 | 04/01/2022 19h37 par thegambler | |

| 8 | 4 725 | 30/01/2016 20h23 par vbvaleur | |

| 0 | 1 605 | 05/07/2015 21h21 par Kapitall | |

| 3 | 2 084 | 22/01/2020 17h53 par Skarklash | |

| 8 | 18 489 | 19/04/2023 05h42 par Paranoide | |

| 58 | 24 758 | 12/08/2020 17h41 par lesson1 |