Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

1 [+5 / -1] #1 11/09/2011 15h54

1 [+5 / -1] #1 11/09/2011 15h54

- erik

- Membre (2011)

- Réputation : 12

Ce post sera probablement une évidence pour beaucoup d’entre vous et je m’en excuse. Je me permets de l’envoyer pour les "novices" dont je fais partie. J’espère que cela leur fera gagner un peu de temps.javascript:

Afin d’y voir plus clair, j’ai essayé de faire une synthèse sur la fiscalité (PV et dividendes) en fonction du pays d’origine et du cadre fiscal (PEA ou CTO).

Ça permet de mieux comprendre entre autres le "frottement fiscal" dont on parle souvent ici. Ça doit également permettre de choisir le cadre fiscal pour le placement des actions européennes en fonction de sa situation.

Il se peut qu’il y ait des coquilles, n’hésitez pas à me les faire remonter. Je vous propose de mettre à jour le tableau en fonction de vos remarques.

Pour le détail des prélèvements à la source sur les dividendes étrangers : Imposition des dividendes étrangers

Dernière modification par erik (29/12/2011 19h30)

Mots-clés : synthèse fiscalité dividende

"Ils peuvent parce qu'ils croient pouvoir" - Virgile.

N'hésitez pas à me contacter pour un parrainage BINCK, FORTUNEO ou ALTAPROFITS.

![]() Hors ligne

Hors ligne

3 #2 02/01/2013 18h15

3 #2 02/01/2013 18h15

- Rodolphe

- Membre (2010)

Top 50 Portefeuille

- Réputation : 141

Un petit résumé de ce que j’ai compris sur la nouvelle fiscalité des dividendes pour les contribuables français, applicable à compter du 1er janvier 2013 :

1/ maintien de l’abattement de 40%

2/ suppression des abattements de 1525€ et 3050€

3/ imposition des dividendes à l’IRPP selon le barème

3/ prélèvement à la source de 21%, il s’agit d’un impôt payé d’avance, la régularisation se fera avec la déclaration d’impôts (selon Tranche)

4/ demande de dispense possible à valider avant le 30/3/2013, pour les personnes ayant un Revenu Fiscal de Référence 2011 inférieur à 50 000€ (personne seule) ou 75 000€ (couple)

5/ dispense à renouveler tous les ans (avant le 30/11/2013 pour 2014)

6/ déduction de la CSG de 5.1% sur l’imposition réellement payée .

bref un vrai casse-tête !

![]() Hors ligne

Hors ligne

3 #3 17/11/2015 14h50

3 #3 17/11/2015 14h50

- hertell

- Membre (2011)

- Réputation : 65

SCOOP……….SCOOP…….

Fiscalité des moins values remise en cause…..

Exclusif Le Revenu: Abattement sur les moins-values, le Conseil d?Etat inflige un camouflet à Bercy | Le Revenu

![]() Hors ligne

Hors ligne

3 #4 01/10/2017 02h28

3 #4 01/10/2017 02h28

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

hertell a écrit :

je ne comprends pas votre calcul, prenons l’exemple de la tranche à 30, pour 1000 euros de dividende reçus.

Flat taxe = 1000 x 30% soit un impôt de 300

Ancienne version = 1000 x 0,60 = 600 de base imposable soit 103,20 de CSG avec une CSG récupérable de 40,80 et un impôt de 180 soit 103,40-40,80+180 = 242,60 (plus favorable que la flat ?)

Ou se trouve mon erreur svp ?

Je crois qu’il y a plusieurs erreurs (il y en a aussi une dans les calculs de malcolm) :

- la "CSG déductible" (les 40.80€ de votre calcul) n’est pas déduite de l’impôt à payer, mais du revenu imposable (de l’année suivante, peut-être de l’année courante une fois le prélèvement à la source généralisé).

- les prélèvements sociaux s’appliquent à 100% du dividende perçu (l’abattement de 40% ne concerne que l’assiette de l’imposition à l’IR).

Donc avec TMI 30%, pour 1000€ de dividendes bruts perçus, il y aura (avant les modifs Macron) :

30% * (1000€ - 40%) = 180€ d’IR à payer

15.5% * 1000€ = 155€ de PS à payer

5.1% * 1000€ = 51€ de CSG à déduire du revenu imposable (de l’année suivante), donc 30% * 51€ à économiser

… et au total 180 + 155 - 30% * 51€ = 319.7 € à payer en IR+PS

Avec un PS à 17.2% ça devient : 180€ d’IR + 172€ de PS - 30% * 68€ = 331.60€ (33.16%, et pas 33.98%)

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

3 #5 20/02/2019 20h54

3 #5 20/02/2019 20h54

Mise à jour.

Calcul de l’imposition des frais de bourses (achat actions et dividendes) france et étranger sur CTO et PEA.

Est ce que quelqu’un pourrait me donner son avis et vérifier si il n’y a pas d’erreurs ?

dividendes.xls

MErci

Dernière modification par gandolfi (21/02/2019 06h37)

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

5

5  5 #6 02/05/2020 23h35

5 #6 02/05/2020 23h35

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Il n’y a pas beaucoup de paperasse, il faut juste avoir les bonnes informations et savoir cocher les bonnes cases ![]()

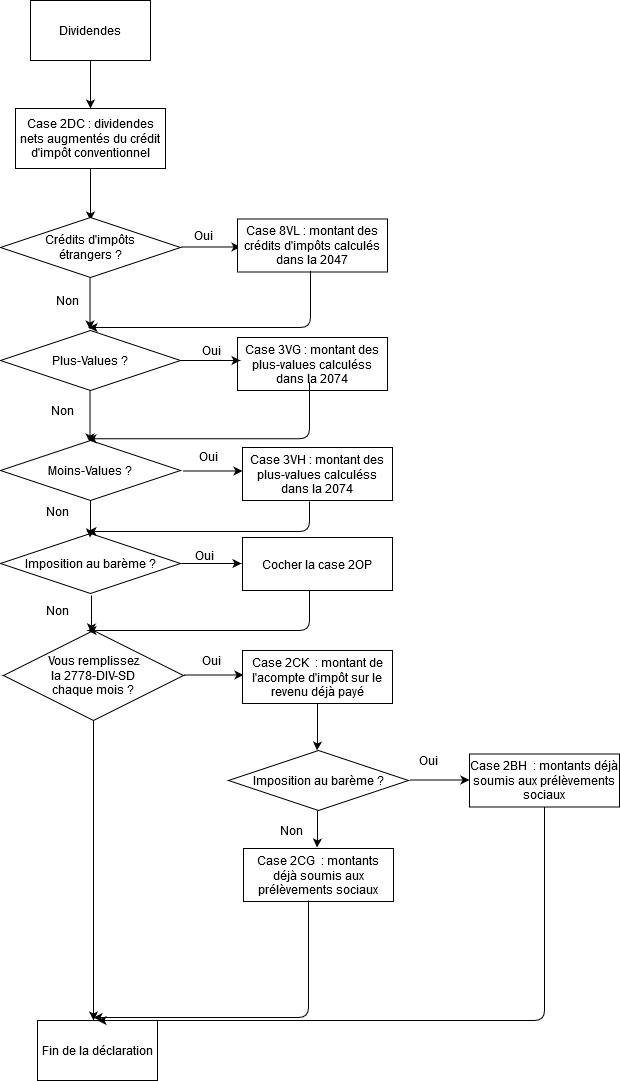

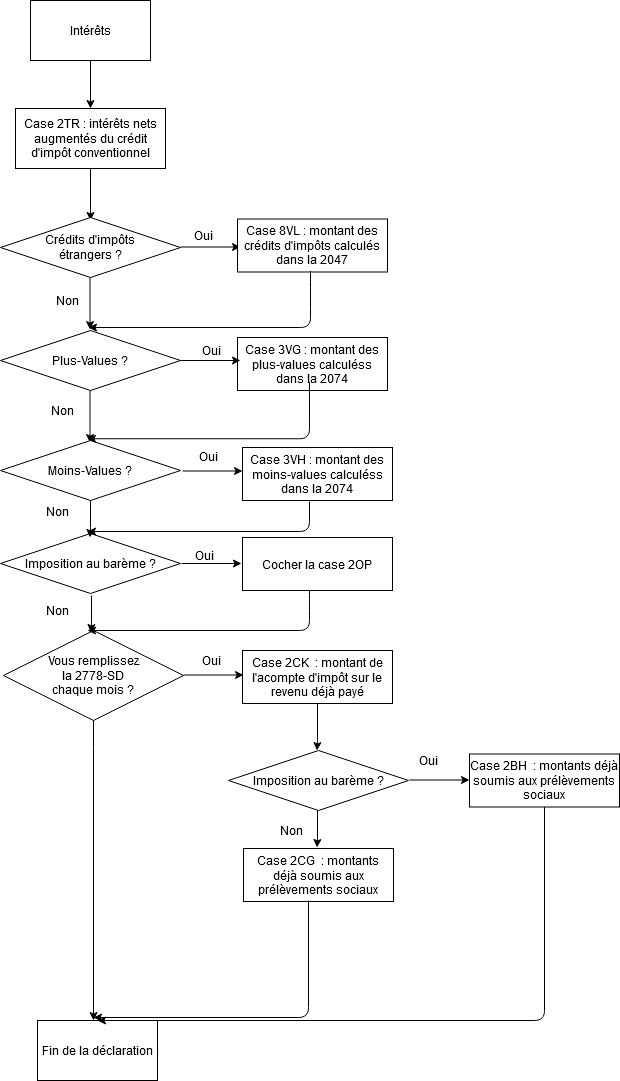

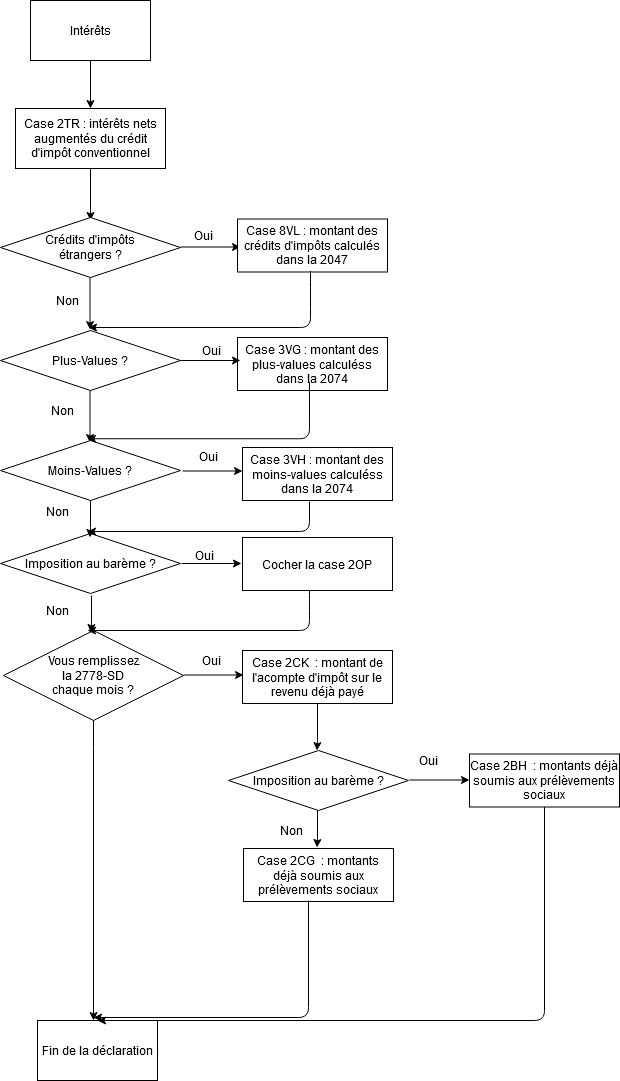

Si vous avez un CTO chez un courtier étranger, voici les cases à utiliser :

2DC : vos dividendes d’actions

2TR : vos coupons d’obligations

2CK : l’acompte d’IR que vous avez déjà versé, si vous faites la déclaration mensuelle 2778-xx-SD

2CG ( ou 2BH si vous optez pour le barème ) : les montants déjà soumis aux prélèvements sociaux, si vous faites la déclaration mensuelle 2778-xx-SD

3VG : vos plus-values

8VL : vos crédits d’impôt correspondant aux retenues à la source à l’étranger

Voici un lien intéressant :

Déclarer ses revenus d’un portefeuille Lynx ou IB | Le projet Lynch

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

11

11  5 #7 13/05/2020 17h30

5 #7 13/05/2020 17h30

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Pour un courtier basé à l’étranger, donc qui ne prélève pas lui-même les acomptes d’IR/PS.

J’ai essayé de résumer tout ce que j’ai appris ces derniers mois, n’hésitez pas à me corriger si vous voyez des erreurs :

Pour les coupons d’obligations et les intérêts :

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

1

1  1 #8 13/05/2020 17h44

1 #8 13/05/2020 17h44

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Désolé, j’avais omis de préciser que c’était pour un courtier étranger ![]()

wulfram a écrit :

Le montant à indiquer en 2DC est le montant des dividendes bruts, pas le net auquel on rajoute le crédit d’impôt conventionnel. (il faudrait également rajouter les PS si l’intermédiaire les prélève lui-même) Autant faire simple et se contenter d’indiquer qu’il faut renseigner le montant brut.

2DC n’est pas toujours le brut, surtout pour des dividendes étrangers, c’est la "base imposable" qui est composée du net + crédit d’impôt.

Exemple typique : les MLP Américains, ils subissent une retenue à la source de 37% mais le crédit d’impôt maximum dans la convention est de 15%

Base imposable au prélèvement au taux forfaitaire et aux prélèvements sociaux

En principe, la base imposable (colonne « Base imposable ») est constituée par le montant brut des revenus distribués,

sans déduction d’aucun frais ou charge. Il s’agit du montant perçu (après déduction de l’impôt prélevé à la source

dans l’État de source des revenus distribués) augmenté du crédit d’impôt tel qu’il est prévu par la convention fiscale

internationale (« crédit d’impôt conventionnel »). Pour plus de précisions sur les taux des crédits d’impôt conventionnels

applicables, il convient de se reporter à la convention fiscale internationale concernée.

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

1

1  1 #9 26/06/2020 08h10

1 #9 26/06/2020 08h10

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Rl38, le 25/06/2020 a écrit :

Le REIT EPR m’a versé 21,18€ de dividendes.

Je m’attendais à 21.18 x 15% soit 3,18€ de retenue (restent 18€)

Puis 18 x 17,7% soit les 3,18€ qui reviennent sous forme de crédit d’impôt.

Puis encore, au tire du PFU, 21.18€ x 30% = 6,35€ à payer

Or, après les avoir contacté, ils m’ont envoyé une pauvre ligne excel ou je lis:

Brut: 14,82€ (correspondant à une retenue de 21,18 x 30% et non 15% comme je le croyais), soit 6,35€

Crédit d’impot: 2,62€ (soit bien 14,82 x 17,7%)

Puis 5,21€ de PFU qui correspondraient à 30% x (14,82+2,62€)

Est ce que Boursorama vous a fait remplir le formulaire W-8BEN ? ( celui-ci permet d’appliquer le taux conventionnel de 15% )

Il faut tout simplement leur poser la question pourquoi ils retiennent 30% à la source et non pas 15%.

Je vous simplifie le calcul :

Dividende versé par la société = 100$

Retenue à la source = X% * 100$

Dividende Net = 100$ * ( 1 - X% )

Crédit d’impôt = 17,7$ * ( 1 - X% )

Base imposable = 117,7$ * ( 1 - X% )

PFU = 35,1$ * ( 1 - X% )

Dans la poche : 64,9$ * ( 1 - X% )

Si la retenue à la source est de 15%, il vous restera dans la poche

64,9$ * ( 1 - 0,15 ) = environ 55$ soit 55% du dividende versé par la société

Si la retenue à la source est de 30%, il vous restera dans la poche

64,9$ * ( 1 - 0,3 ) = environ 45$ soit 45% du dividende versé par la société

Dernière modification par Oblible (26/06/2020 09h29)

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

1

1  1 #10 02/07/2020 17h02

1 #10 02/07/2020 17h02

- MrDividende

- Membre (2019)

Top 50 Année 2023

Top 50 Année 2022

Top 5 Portefeuille

- Réputation : 778

Hall of Fame

Hall of Fame

Bonjour MaturinF,

On ne peut compenser qu’avec des MV du même type, donc réponse négative :

- PV / MV : gain ou cession de valeur mobilière -> on peut les compenser

- Dividende = revenu de valeur mobilière. On ne peut pas les compenser avec les MV (fort dommage d’ailleurs !).

Pour les PV-MV vous pouvez les compenser dans l’année sans même faire de report. Si vous accumulez plus de MV que de PV, vous pouvez reporter pour 10 ans.

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

6

6  2 #11 13/02/2021 21h00

2 #11 13/02/2021 21h00

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Voici la nouvelle version :

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

4

4  4 #12 30/04/2021 18h50

4 #12 30/04/2021 18h50

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Petit rappel pour ceux qui sont chez IB, Lynx, Degiro … en cette période de déclaration d’impôts.

Oblible, le 13/05/2020 a écrit :

Pour un courtier basé à l’étranger, donc qui ne prélève pas lui-même les acomptes d’IR/PS.

J’ai essayé de résumer tout ce que j’ai appris ces derniers mois, n’hésitez pas à me corriger si vous voyez des erreurs :

Pour les coupons d’obligations et les intérêts :

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

1

1  2 #13 02/08/2021 19h43

2 #13 02/08/2021 19h43

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Pour simplifier, si vous recevez 100 euros de dividendes US brut en 2021, le courtier prélèvera 45 euros ( 15 euros de retenue à la source US et 30 euros d’acompte d’IR/PS ).

En fin d’année, vous déclarez 100 euros de dividendes, 30 euros de retenue à la source et 15 euros de crédit d’impôt.

Si vous optez pour la flat-tax, les 30 euros prélevés à la source vont couvrir les 30 euros de flat-tax donc vous n’avez plus rien à payer.

Les 15 euros de crédit d’impôt seront déduits de votre imposition pour les autres revenus ( salaires … ).

Donc au final, vous aurez payé 45 euros - 15 euros récupérés sous forme de crédit d’impôt = 30 euros.

Le calcul se complique quand quelqu’un opte pour le barème ou n’a pas beaucoup de revenus soumis à l’IR, dans ce cas une partie du crédit d’impôt sera perdue.

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

2

2  1 #14 04/08/2021 09h29

1 #14 04/08/2021 09h29

- Elessor

- Membre (2014)

- Réputation : 28

maxlille, le 02/08/2021 a écrit :

Difficile d’expliquer à ma femme que ce montant m’est propre… et de le récupérer en "cash".

Comment faites vous?

En complément de la réponse d’Oblible, comme je viens de recevoir mon avis d’impôts 2021, je vous fais un retour sur la façon dont ça se présente concrètement.

Sur la partie revenus, en dessous de vos revenus salariés, vous allez voir apparaître une ligne "Revenus imposable au taux forfaitaire, taux 12,8%" il s’agit de vos dividendes imposés à la Flat Tax.

Le montant d’IR dû s’ajoute à l’impôt dû sur vos autres revenus. (A noter que sur la déclaration d’IR, les 17,2% de PS ne sont pas indiqués, on ne voit que les 12,8% d’IR).

Ensuite, dans la partie "Crédit d’Impôts, Imputations", vous allez voir apparaître deux lignes :

- "Prélèvement forfaitaire déjà versé" : Il s’agit du prélèvement à la source non libératoire effectué par votre courtier si vous n’en êtes pas dispensé. En théorie, le montant doit être égal au montant d’impôt proportionnel indiqué au dessus : ça prouve que vous avez déjà payé tout ce que vous devez sur vos dividendes.

- "Crédit d’Impôt" (sans autre précision) : Cette ligne représente le remboursement de l’impôt payé à l’étranger sur les dividendes.

Pour finir, vous avez le calcul de l’"Impôt Net" : Impôt sur vos revenus salariés + Impôt proportionnel - PFU déjà payé - Crédit d’Impôt.

Donc, en supposant que vous ayez un courtier Français et que vous ne soyez pas dispensé de prélèvement forfaitaire à la source, vous devez récupérer le montant indiqué en face de la ligne "Crédit d’Impôt".

A noter que le montant devrait correspondre exactement au montant pré-rempli dans la case 2AB de la déclaration 2042 "Crédit d’Impôt sur valeurs étrangères" qui est un peu plus explicite.

![]() Hors ligne

Hors ligne

1

1  3 #15 12/08/2021 11h40

3 #15 12/08/2021 11h40

- Mopp

- Membre (2019)

- Réputation : 31

Pour information, je partage ici un fichier Excel que je viens de finaliser pour pouvoir comparer les 5 options les plus courantes pour un investissement dans un titre côté (étranger ou non) :

- AV (> 8 ans) option IR

- AV (> 8 ans) option PFL

- PEA (> 5 ans)

- CTO option IR

- CTO option PFU

Fichier Excel

L’avantage du fichier c’est que l’on peut faire varier toutes les hypothèses et observer directement ce que cela donne selon le titre, le TMI de l’investisseur, différents scénarios de rendement, etc.

Pour info l’exemple est pour un investissement de 100k€ sur un titre US avec un TMI de 30% : on voit sans surprise que l’avantage est toujours pour le PEA, mais on peut aussi quantifier la matérialité de l’écart avec le CTO : à horizon 10 ans ça paraît relativement négligeable par exemple.

N.B. suite remarque ci-dessous : en effet l’exemple est mal choisi puisqu’il ne peut pas y avoir de titre US dans un PEA. Mais vous pouvez tout à fait modéliser n’importe quel titre européen (ou considérer qu’il s’agit d’un tracker sur un indice US, éligible au PEA).

Bien sûr il est toujours possible que le fichier contienne des erreurs, n’hésitez pas à me faire un retour si vous en repérez une et je le mettrai à jour !

Mopp

Dernière modification par Mopp (12/08/2021 12h53)

![]() Hors ligne

Hors ligne

2 #16 09/03/2022 10h16

2 #16 09/03/2022 10h16

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

gibre a écrit :

J’ai l’intention d’investir sur mon CTO sur le titre anglais Vodafone. J’ai regardé la fiscalité des dividendes britanniques : j’ai trouvé 10% mais l’info semble antérieur au Brexit .

Avez-vous des infos plus récentes ?

Gibre

Il y a eu une réforme il y a quelques années et les retenues à la source sont maintenant de 0% pour les valeurs Anglaises ( par contre il y a un "stamp duty" de 0,5% sur les transactions et une autre petite taxe de 1 GBP appelée "PTM Levy" pour les ordres > 10k GBP ).

Tax when you buy shares - GOV.UK

When you buy shares, you usually pay a tax or duty of 0.5% on the transaction.

PTM Levy :: The Takeover Panel

The PTM Levy is payable on trades in securities of companies which are incorporated in the United Kingdom, the Channel Islands or the Isle of Man and whose shares are admitted to trading on a UK regulated market or a UK multilateral trading facility. The current levy rate is:

100p per contract where the total consideration of the relevant trade is greater than £10,000 (or the equivalent in any other currency).

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

2 #17 31/03/2022 22h40

2 #17 31/03/2022 22h40

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Tssm, le 10/04/2016 a écrit :

Ca servira à quelqu’un d’autre, j’ai donné l’information la plus compliquée à trouver à savoir le crédit d’impôt français

La retenue à la source est en lecture directe dans les conventions fiscales

D’ailleurs, fait remarquable, il n’y a pas de convention fiscale entre la France et le Danemark

Pour la Suéde, la retenue est de 15%

Une nouvelle convention fiscale entre la France et le Danemark a été signée en début d’année 2022.

La retenue à la source Danoise sera limitée à 15%.

Cette nouvelle convention était très attendue et devrait être ratifiée par les parlements des deux pays dans le courant 2023

https://www.impots.gouv.fr/sites/defaul … igueur.pdf

2. Toutefois, les dividendes payés par une société qui est un résident d’un État contractant sont aussi imposables dans cet État selon la législation de cet État, mais si le bénéficiaire effectif des dividendes est un résident de l’autre État contractant, l’impôt ainsi établi ne peut excéder :

a) 0 pour cent du montant brut des dividendes si le bénéficiaire effectif est une société qui détient directement au moins 10 pour cent du capital de la société qui paie les dividendes tout au long d’une période de 365 jours incluant le jour du paiement des dividendes (il n’est pas tenu compte, aux fins du calcul de cette période, des changements de détention qui résulteraient directement d’une réorganisation, telle qu’une fusion ou une scission de société, de la société qui détient les actions ou qui paie les dividendes) ;

b) 15 pour cent du montant brut des dividendes, dans tous les autres cas.

Dernière modification par Oblible (02/04/2022 21h12)

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

34

34  15 #18 08/04/2022 08h58

15 #18 08/04/2022 08h58

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

En cette période de déclaration d’impôts en France, voici un petit rappel pour ceux qui sont chez IB, Lynx, Degiro, TradeRepublic ou tout autre courtier basé à l’étranger et qui ne prélève pas lui-même les acomptes d’IR/PS :

- Il faut remplir la 3916 pour déclarer le compte à l’étranger

- Il faut remplir la 2047 pour le détail des encaissements de dividendes et d’intérêts et les crédits d’impôts

- Ensuite un bouton vous permettra d’importer les chiffres de la 2047, dans 2042.

Si vous utilisez la PV/MV calculée par le courtier, vous pouvez ne pas remplir la 2074.

Si vous avez un stock de MV antérieures, il faut remplir la 2074-CMV pour imputer les MV passées sur les PV de cette année.

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

2

2  1 #19 12/04/2022 21h34

1 #19 12/04/2022 21h34

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Mon schéma s’applique aux courtiers étrangers qui ne font pas de retenue d’IR ni de PS.

Si vous n’avez fait aucun acompte d’IR, la case 2CK doit rester vide.

Il s’agit du prélèvement forfaitaire obligatoire appliqué aux dividendes et aux intérêts au taux de 12,8%. Il est considéré comme un acompte qui viendra en déduction de l’impôt sur le revenu à payer. S’il excède l’impôt dû, l’excédent sera remboursé par l’administration fiscale.

La case 2AB est à utiliser pour un courtier basé en France.

Pour un courtier basé à l’étranger, il faut utiliser la case 8VL.

Les crédits d’impôt à déclarer ligne 2AB sont la contrepartie de la retenue à la source opérée sur les revenus de valeurs mobilières étrangères lorsque la convention conclue avec la France prévoit

l’imputation de l’impôt retenu à l’étranger sur l’impôt français et lorsque l’établissement payeur est établi en France

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

1

1  1 #20 24/04/2022 12h23

1 #20 24/04/2022 12h23

- FD707

- Membre (2012)

Top 50 Obligs/Fonds EUR

Top 50 Banque/Fiscalité

- Réputation : 69

Asinus, le 13/04/2022 a écrit :

Effectivement, Degiro ne déclare rien, ne communique pas d’IFU au fisc, il vous transmet une déclaration fiscale C’est à vous d’en indiquer les montants dans la 2047, et de les reporter, si ce n’est pas fait automatiquement dans la déclaration principale 2042.

Et oui c’est le problème des intermédiaires localisés à l’extérieur du territoire.

Et c’est pour cela, malgré les dires et objections de certains qui considèrent que ce n’est pas aux particuliers de vérifier les documents des IF car ils seraient rémunérés pour cela que je conseille vivement d’être le plus possible indépendant quant aux évaluations de cessions, pv, mv, éventuellement abattements, IFU perso (même si non officiels).

Les établissements financiers sont alors tenus de valider ou non les chiffres que vous leur présentez car là ils sont bien responsables devant notre fisc.

Je peux à ce jour dire combien mes pv actuelles me couteront dans le meilleur et aussi le pire des cas l’an prochain dans ma déclaration 2023. Je sais aussi éventuellement combien je peux faire en dons et donc en CI qui absorberont mes pv et panacher avec d’éventuelles MV que je chercherais à dégager.

A cet effet j’ai mis en ligne gratuitement, totalement désintéressé, sans pub un petit outil qui permet de faire ses comptes automatiquement dès qu’une opération a été réalisée, d’imprimer en documents pdf tout un tas de fiches. L’an dernier cela m’a permis de faire rectifier un IFU erronées auprès de la CACEIS qui avait omis des opérations.

Cette années je sais exactement quels sont les chiffres qui doivent être produits dans l’IFU de bsd. (Ceci dit ces chiffres peuvent être consultés sans iIFU dans la rubrique "Fiscalité" et je sais qu’ils sont exactes à 3€ près). Mais je sais aussi ceux qui doivent à ce jour être produits pour l’an prochain.

Il faut un peu de temps pour s’approprier le fonctionnement de cette application PC. C’est délibéré car je ne souhaite pas qu’un professionnel l’utilise facilement, j’ai donc limité le mode d’emploi des automatismes pour les entrées , les corrections, etc…

Soyez le moins possible dépendant… C’est aujourd’hui ce que tout le monde hurle à tous crins à tous sujets, car l’on s’aperçoit enfin combien cela peut couter cher.

"Écoute le conseil des autres et suis le tien" Ninaperf est mon outil

![]() Hors ligne

Hors ligne

4

4  2 #21 24/04/2022 13h10

2 #21 24/04/2022 13h10

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

thierryb180381 a écrit :

Edit: désolé de ce post inutile (que je n’arrive pas à supprimer) : quand j’avais écrit mon message, je ne voyais pas les liens du post initial, mais en citant le message, on voit bien les différents liens qui sont accessibles.

Amicalement.

Les images ne se voyaient pas sur certaines navigateurs, je les ai donc mises directement sur le site de l’IH :

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

1

1  1 #22 03/05/2022 19h22

1 #22 03/05/2022 19h22

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Il y a des cas où le crédit d’impôt n’est pas plafonné :

- pour les US persons habitant en France, la convention fiscale FR/US prévoit un crédit d’impôt égal à l’impôt Français, donc non plafonné ( case 8TK ).

- il n’y a pour le moment plus de convention fiscale Franco-Danoise, le crédit d’impôt est égal à la retenue Danoise, sans plafond.

Pour les 26,5%, ce ne sont pas réellement un crédit d’impôt, c’est plus proche d’un acompte, donc le plus sage serait de mettre la somme dans la case 2CK.

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

2

2  1 #23 29/05/2022 15h54

1 #23 29/05/2022 15h54

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Si vous avez eu 100 euros bruts d’actions Françaises et que Degiro vous a retiré 26 euros de retenue à la source, vous pouvez remplir la 2047 comme ci-dessous et vous n’aurez ainsi aucune "perte".

260 REVENUS DES VALEURS MOBILIÈRES FRANÇAISES ET REVENUS ASSIMILÉS ENCAISSÉS À L’ÉTRANGER

Montant des revenus, sans déduction de l’impôt payé à l’étranger. PAYS D’ENCAISSEMENT MONTANTS EN €

Revenus des actions et parts Abattement de 40 % si option barème : 100

273 Prélèvement forfaitaire non libératoire déjà versé : 26

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

7

7  2 #24 17/04/2023 09h28

2 #24 17/04/2023 09h28

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Maintenant que la période des déclarations fiscales a commencé, je mets un petit rappel pour ceux qui ont un courtier basé à l’étranger et qui ne donne pas d’IFU.

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

1

1  1 #25 17/04/2023 17h55

1 #25 17/04/2023 17h55

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

@chrispra : ces courtiers basés en France sont pourtant censés délivrer un IFU correct …

@franck71 : je mets les plus-values dans "3 - Plus-values de cession de valeurs mobilières" dans la 2047 ( elle sera reportée ensuite dans la 2042 dans la case 3VG ).

Je mets les moins-values dans la 2042 ( case 3VH ) et ensuite dans la 2074-CMV.

Je ne remplis pas la 2074, je me base sur les chiffres d’IB.

Formulaire n°2074 | impots.gouv.fr

Les cas où vous êtes dispensé de dépôt

Cessions de valeurs mobilières (y compris les SICAV monétaires) et vos banques ont calculé pour vous toutes vos plus ou moins-values.

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “fiscalité des pv et dividendes d'actions : synthèse”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 904 | 371 527 | 24/07/2024 22h16 par Oblible | |

| 55 | 14 728 | 11/02/2024 19h55 par djazairi85 | |

| 6 | 11 139 | 24/03/2016 22h07 par Trahcoh | |

| 0 | 4 761 | 10/02/2011 10h35 par InvestisseurHeureux | |

| 16 | 18 920 | 25/07/2019 10h48 par Franck059 | |

| 3 | 5 004 | 24/09/2011 01h22 par pug | |

| 10 | 9 001 | 21/11/2021 17h45 par Oblible |