Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#1 18/06/2017 09h41

- blackfalcon

- Membre (2015)

- Réputation : 32

De nombreux articles détails le progrès des ETFs dans les portefeuilles d’épargnants et institutionnels du monde entier.

Les années passées sont même un tournant puisque les ETFs attirent désormais plus de fond que les "fonds actifs".

Mais je me pose une question sur les effets de valorisations que cela peut entraîner.

Ex: avec un ETF cac40 replication physique,

plus des gens l’utilisent, plus les différentes valeurs qui le compose (ici des actions cac40) vont (potentiellement) augmenter, due aux acheteur.

Hors, lié avec une gestion passive/b&h, n’y a-t-il pas un risque de décorrelation entre le prix des actions et de la valeur réelle de ces entreprises (car plus d’acheteur qui ne "regarde pas" le détail de la composition, alors qu’ils n’aurait peut-être pas acheté la boite x ou y sinon)?

Mots-clés : etf (exchange traded funds), risques, volume

Parrainage Boursorama, Mes placements, Bourse Direct & Binck sur demande [MP]

![]() Hors ligne

Hors ligne

#2 18/06/2017 10h06

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 337

Bonjour Blackfalcon,

c’est un des effets secondaires des ETF, de même qu’il y a de la spéculation sur les titres annoncés pour rentrer ou sortir des indices sous jacents lors des révisions.

d’où l’intérêt d’avoir des indices larges (en nombre et en % des premières lignes du portefeuille), parce qu’à mon avis l’effet que vous décrivez est d’autant plus fort que le portefeuille de l’indice est resserré notamment sur les secteurs ou les petits pays.

il n’en demeure pas moins que l’ETF est sans doute la méthode la plus facile pour optimiser son couple rendement/risque. Et enfin je trouve que l’avantage que l’indice soit régulièrement révisé pour sortir les canards boiteux compense largement ce que vous décrivez.

bon WE !

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

#3 18/06/2017 13h53

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

C’est la critique que font tous les gérants "value" aux ETFs.

Mais pour l’heure on voit que malgré l’importance croissance des ETFs, les sociétés composant les indices "vivent" bien leur propre vie boursière.

Au mieux, on note un léger effet positif à l’annonce de l’entrée d’une société dans un indice et vice-versa pour l’annonce d’une sortie.

C’est aussi aux gérants de fonds de se remettre en question. A force de se faire prendre des parts de marché, ils finiront par réduire leur frais de gestion et à retrouver une compétitivité face aux ETFs.

Mais pour le moment, les AUM des fonds "actifs" sont encore suffisamment élevés pour que les gérants continuent à se "gaver" avec des frais élevés (1,5% ou 2% de l’AUM), pas du tout en rapport aussi bien avec la performance proposée qu’aux dépenses engagées pour gérer l’argent des clients, mais très en rapport avec la rentabilité de la société de gestion et leur propre rémunération.

![]() En ligne

En ligne

1 #4 18/06/2017 14h45

1 #4 18/06/2017 14h45

- Igorgonzola

- Membre (2013)

Top 50 Dvpt perso.

Top 50 Finance/Économie

Top 50 SIIC/REIT - Réputation : 156

skywalker31 a écrit :

il n’en demeure pas moins que l’ETF est sans doute la méthode la plus facile pour optimiser son couple rendement/risque. Et enfin je trouve que l’avantage que l’indice soit régulièrement révisé pour sortir les canards boiteux compense largement ce que vous décrivez.

bon WE !

Pas toujours.

Je vais prendre le parfait contre exemple : l’indice que l’on connait le mieux en France => le CAC40.

L’essentiel de la hausse avant d’être sélectionné pour y rentrer se faire en dehors de l’indice, l’essentiel de la baisse se fait dedans avant de finir par sortir.

Ex : EDF, GTO, Peugeot, Atos, Sodexo etc…

L’ETF ne va donc pas du tout reproduire la vie des entreprises de l’indice, mais leur vie dans l’indice, ce qui pour le CAC40 est très peu flatteur.

Il y a donc une sélection à faire sur les indices en fonction de leur historique de composition.

Typiquement, faire le tri entre un CAC40 qui est un indice à dégoûter les petits porteurs de la bourse ou un S&P500, indice large comme vous le conseillez.

![]() Hors ligne

Hors ligne

#5 18/06/2017 14h48

Le journal financier du weekend a publié un dossier sur les ETF.

Dans ce dossier, un intervenant indique que pour lui, les ETF vont "tuer" tous les fonds et les gérants médiocres. Ces fonds qui prennent des frais comme le souligne IH, et ne fournissent pas de performance en retours, vont progressivement disparaitre, remplacés par la gestion passive.

Seuls les gérants à forte valeur ajoutée vont rester, avec probablement un "pricing power" lié à leur réelle valeur ajoutée.

Il semblerait donc que les ETF vont progressivement assainir le marché de la gestion active.

D’une manière plus générale, comme dans le monde de l’informatique, de la relation client etc … tout ce qui ne génère pas suffisamment de valeur ajouté, a vocation à être automatisé.

A+

Zeb

Tout ce qui peut merder, va inévitablement merder.

![]() Hors ligne

Hors ligne

#6 19/06/2017 10h02

- fhorse

- Membre (2017)

- Réputation : 0

Bonjour,

Etant encore très novice et parcourant le forum, je suis en train de me composer mon portefeuille d’ETF’s.

Pour cela, je suis avec beaucoup d’attention les portefeuilles d’ETF’s de certains membres du forum.

Je rentre dans cette discussion car justement je voulais voir les avis des initiés car j’ai lu ce week end dans un magazine d’investissement (je ne sais pas si j’ai droit de le nommer ici) certaines réserves concernant notre sujet. La partie de l’article qui m’interpelle parle du fait que la machine des ETF’s peut dérailler au moindre grain de sable et cite en exemple le vendredi 9 juin en tant qu’aperçu.

La personne explique qu’en gros (je ne fais que répéter car comme je l’ai dit je suis novice et n’ai pas encore assez de connaissance pour juger) les ETF’s engendrent un cercle vertueux avec leur encours sur les sociétés qu’elles sur pondèrent. Mais que ce cercle vertueux peut aussi devenir un cercle vicieux dans une phase de baisse.

Du coup l’auteur ne déconseille pas totalement les ETF’s mais leur donne une part assez faible dans son allocation.

Et un autre article du même genre que je viens de lire ce matin : Les ETF, ennemi numéro un des marchés.

J’insiste sur le fait que je ne fais que citer afin d’obtenir l’avis des membres du forum qui s’y connaissent beaucoup plus que moi. Etant en phase de définition de mon portefeuille, cela m’a mis quelques doutes et me coupe dans ma lancée ![]()

Dernière modification par fhorse (19/06/2017 10h18)

Parrainages : Linxea, Bourse Direct, Binck, Boursorama

![]() Hors ligne

Hors ligne

#7 19/06/2017 10h59

- Faith

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2022

Top 20 Dvpt perso.

Top 10 Vivre rentier

Top 10 Crypto-actifs

Top 10 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 690

Hall of Fame

Hall of Fame

zeb a écrit :

D’une manière plus générale, comme dans le monde de l’informatique, de la relation client etc … tout ce qui ne génère pas suffisamment de valeur ajouté, a vocation à être automatisé.

Et ce qui est automatisé a généralement horreur de ce qui ne rentre pas dans les cases ![]()

fhorse a écrit :

La personne explique qu’en gros (je ne fais que répéter car comme je l’ai dit je suis novice et n’ai pas encore assez de connaissance pour juger) les ETF’s engendrent un cercle vertueux avec leur encours sur les sociétés qu’elles sur pondèrent. Mais que ce cercle vertueux peut aussi devenir un cercle vicieux dans une phase de baisse.

Du coup l’auteur ne déconseille pas totalement les ETF’s mais leur donne une part assez faible dans son allocation.

C’est une affirmation qui n’est pas dénuée de bon sens, mais qui est peut-être un peu trop superficielle (pour vendre des articles, il vaut mieux faire dans le simple et choc)

Actuellement, les entreprises des gros indices bénéficient déjà de ce genre d’effet (positifs et négatifs), en particulier les entreprises très connues.

Les ETF ont l’avantage d’être souvent plus larges que les gros indices restreints (genre CAC40, etc), ce qui dilue largement l’effet.

Autre point: son affirmation est surtout valable si les ETFs réellement utilisés sont peu variés. Je ne sais pas ce qu’il en est (il faudrait une étude pour le confirmer/infirmer), mais j’ai l’impression que les ETF offrent une variété très vaste. Reste à voir si cette variété est utilisée ou non.

Enfin, si vous partagez cette analyse, cela veut dire que la stratégie momentum va devenir super-puissante. Il peut-être intéressant de s’y intéresser…

La vie d'un pessimiste est pavée de bonnes nouvelles…

![]() Hors ligne

Hors ligne

#8 19/06/2017 11h02

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

Il faut se garder de lire au pied de la lettre ces "experts". Dire que les ETF font faire que seul les gérant qui sur-performent resteront ainsi que les ETF est une erreur. Le marché est un jeu à somme nulle.

Ne pas oublier que pour un journal boursier, il est compliqué de remplir tout le magazine si l’on ne parle que de trackers et plus des actions.

De même sur le cercle vertueux c’est inexact aussi. Cela n’a rien à voir avec les ETF, mais que les gens investissent de plus en plus en action (y.c. en augmentant leur levier). C’est ce qui se passe à chaque épisode de "bulles" avec ou sans ETF. Et lors de la baisse c’est aussi très fort.

Sur les indics mal-conçut (qui favorisent ce qui a bien monté précédemment), c’est les mêmes indices auxquels les fonds et les investisseurs se comparent. Ce n’est pas parfait et pourtant il n’y a pas plus de sur-performeurs que de sous-performeurs.

Les ETF ont un problème théorique de liquidité, mais c’est sur les actifs sous-jacent peu liquide, par exemple le high yield aux USA. Il n’est pas impossible de que la cotation soit suspendue car plus personne ne veut donner un cours à un ou plusieurs des actifs sous-jacent (ou avec une décoté de 25% comme marge de sécurité). Mais là encore, c’est juste qu’on ne peut pas créer de la liquidité tout le temps si ce n’est pas liquide réellement. En 2007/2008, les fonds monétaires "+" se sont vu gelé et Richelieu Special qui jouait avec des titres peu liquide a pris cher quand ses porteurs ont pris peur.

Hors micro-périodes, les courroies de transmissions fonctionnent bien. Preuve en est, c’est les mids caps qui progressent le plus en France et pas le CAC40 qui pourtant reçoit des souscriptions d’ETF plus importantes. En même temps, tout le monde incite à investir dans des fonds mid caps. Aux US, on voit que la majorité de l’augmentation du S&P 500 dépend de 4-5 technologiques.

Tant que l’on reste sur du sous-jacent liquide (les grands indices), il n’y a pas de soucis avec les ETF. Les ETF sont néanmoins mauvais sur les actions émergentes mono-pays ou small (frais important + échantillonnage qui ne me semble pas bien fonctionner + impact fiscal?).

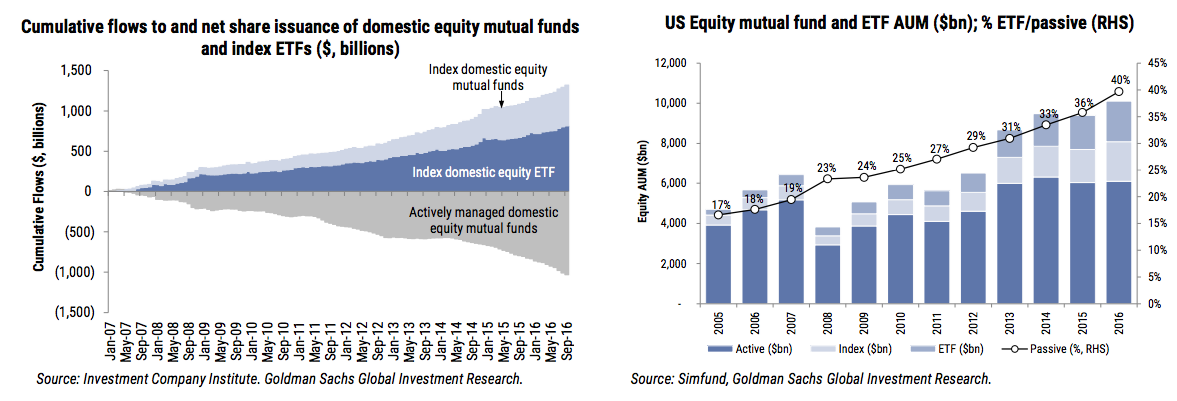

PS : La gestion passive ne représente que 40% pour l’instant des fonds actions US:

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

#9 19/06/2017 11h45

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

Voici un article un peu alarmiste sorti hier qui va exactement dans votre sens.

EDIT : désolé fhorse, j’ai vu votre message après, le mien est une redite.

![]() Hors ligne

Hors ligne

#10 19/06/2017 11h57

- fhorse

- Membre (2017)

- Réputation : 0

JesterInvest a écrit :

Ne pas oublier que pour un journal boursier, il est compliqué de remplir tout le magazine si l’on ne parle que de trackers et plus des actions.

Oui je comprends. C’est d’autant plus marrant que dans le magazine en question, dans le même numéro il y a, quelques pages plus loin, un autre article vantant les ETF’s pour une allocation d’actifs dynamique et expliquant comment les utiliser …

Parrainages : Linxea, Bourse Direct, Binck, Boursorama

![]() Hors ligne

Hors ligne

#11 19/06/2017 20h41

- Treffon

- Membre (2016)

Top 50 Finance/Économie - Réputation : 152

fhorse a écrit :

les ETF’s engendrent un cercle vertueux avec leur encours sur les sociétés qu’elles sur pondèrent.

Quand vous voyez un article qui présente ce genre d’arguments, ca prouve que le journaliste en question n’a rien compris, vous pouvez zapper directement.

Imaginons un indice comprenant 2 actions A et B ayant une market cap de 50 Mds pour une market cap total de l’indice de 100md, soit des poids de 50% chacune.

Un ETF ayant par ex 100k€ d’encours possède 50k€ de A et 50k€ de B.

L’action A double en valeur. L’action B ne bouge pas. Les nouvelles market cap sont de 100md pour A et 50 md pour B, soit un poids de 2/3 et 1/3.

L’ETF a t’il besoin de racheter des actions A ? bien sûr que non, car elles ont doublé et l’ETF en possède 100k€, soit une répartition de 2/3 1/3 également.

Vous pouvez ensuite généraliser le raisonnement à des indices tels le CAC40 et le SP500 etc/

L’investissement dans des indices passifs (pondérés par la capitalisation) n’a besoin de trading qu’en cas d’entrée/sortie dans l’indice, fusions/spin offs/rachats et dividendes.

Markets are not perfect, but everybody else is worse

![]() Hors ligne

Hors ligne

#12 19/06/2017 20h50

- blackfalcon

- Membre (2015)

- Réputation : 32

Je pense que ce qui était sous entendu dans l’article, et du moins qui est le sens de mon propos c’est que plus les gens vont vers les ETF plus les entreprises cotées qui font partie de cet ETF vont voir un flux acheteur augmenté (de la taille des nouveaux fonds sur l’ETF, pas plus).

Parrainage Boursorama, Mes placements, Bourse Direct & Binck sur demande [MP]

![]() Hors ligne

Hors ligne

#13 19/06/2017 20h57

Faith a écrit :

zeb a écrit :

D’une manière plus générale, comme dans le monde de l’informatique, de la relation client etc … tout ce qui ne génère pas suffisamment de valeur ajouté, a vocation à être automatisé.

Et ce qui est automatisé a généralement horreur de ce qui ne rentre pas dans les cases

Ce n’est pas le sujet de cette file, mais Dieu sait que vous avez raison …. L’automatisation de la relation humaine et du fonctionnement de l’être humain est un profond reniement de la nature de celui-ci.

Mais pourtant, c’est que beaucoup d’entreprise nous promettent. Des robots qui répondent à vos questions, qui vous vendent un produit, qui suppriment le "coût" humain qui ne produit pas de valeur ajouté selon eux.

La Nature Humaine peut être être évaluée financièrement ?

Je m’égare ….

Zeb

Tout ce qui peut merder, va inévitablement merder.

![]() Hors ligne

Hors ligne

#14 19/06/2017 23h34

- fhorse

- Membre (2017)

- Réputation : 0

Treffon a écrit :

Imaginons un indice comprenant 2 actions A et B ayant une market cap de 50 Mds pour une market cap total de l’indice de 100md, soit des poids de 50% chacune.

Un ETF ayant par ex 100k€ d’encours possède 50k€ de A et 50k€ de B.

L’action A double en valeur. L’action B ne bouge pas. Les nouvelles market cap sont de 100md pour A et 50 md pour B, soit un poids de 2/3 et 1/3.

L’ETF a t’il besoin de racheter des actions A ? bien sûr que non, car elles ont doublé et l’ETF en possède 100k€, soit une répartition de 2/3 1/3 également.

Oui en effet c’est beaucoup plus clair comme ça.

Du coup ça marche dans les deux sens, si A baisse à 25Mds de cap alors l’indice baisse en conséquence. Cependant, l’ETF ne fait rien car il reproduit l’indice à la hausse comme à la baisse et la valeur de son encours sur A a suivi la baisse.

Parrainages : Linxea, Bourse Direct, Binck, Boursorama

![]() Hors ligne

Hors ligne

1 #15 20/06/2017 08h56

1 #15 20/06/2017 08h56

- yihk

- Membre (2011)

- Réputation : 36

blackfalcon a écrit :

Je pense que ce qui était sous entendu dans l’article, et du moins qui est le sens de mon propos c’est que plus les gens vont vers les ETF plus les entreprises cotées qui font partie de cet ETF vont voir un flux acheteur augmenté (de la taille des nouveaux fonds sur l’ETF, pas plus).

D’où viennent ces flux acheteurs ?

De la ventes de fonds actifs ou de gestions directes, qui possédaient en moyenne les mêmes entreprises donc ca ne change rien.

Mieux, du faite d’effets momentum et de mode chez les gérants et les petits porteurs, les etf sont peut être moins brutaux pour les marchés que les fonds ?

Ce qui est amusant c’est que ces gérants qui critiquent les ETF sont tous Schumpéteriens défenseurs de la "destruction créatrice" …. mais pour les autres, pas pour eux.

L'ombre du zèbre n'a pas de rayure.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “etf : décorrélation de la valeur des actions ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 14 | 2 715 | 02/04/2017 17h36 par lerenard | |

| 17 | 8 631 | 19/02/2020 09h47 par johntur | |

| 4 | 1 733 | 16/07/2023 13h30 par busquet | |

| 11 | 4 096 | 11/05/2018 16h43 par qwerty | |

| 34 | 9 576 | 28/12/2014 09h20 par spiny | |

| 5 | 1 479 | 31/03/2020 14h41 par maxicool | |

| 0 | 1 527 | 11/02/2020 12h25 par CroissanceVerte |