Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

1 #576 10/09/2022 04h46

1 #576 10/09/2022 04h46

- jmborg

- Membre (2017)

- Réputation : 29

Vous pouvez aussi rajouter Viel à la liste.

- bon rendement 5.5% en progression régulière

- holding avec une très forte décote sur ses actifs nets (plus de 50%)

- chiffre d’affaires global en croissance sur ces denrières années.

Et vu le profil de ses activités, pas de risque de baisse avec une forte baisse des marchés financiers ni avec une forte évolution du taux de change dollar rouble ou chf versus euro, bien au contraire !

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

2

2  4 #577 12/09/2022 01h47

4 #577 12/09/2022 01h47

Bonjour,

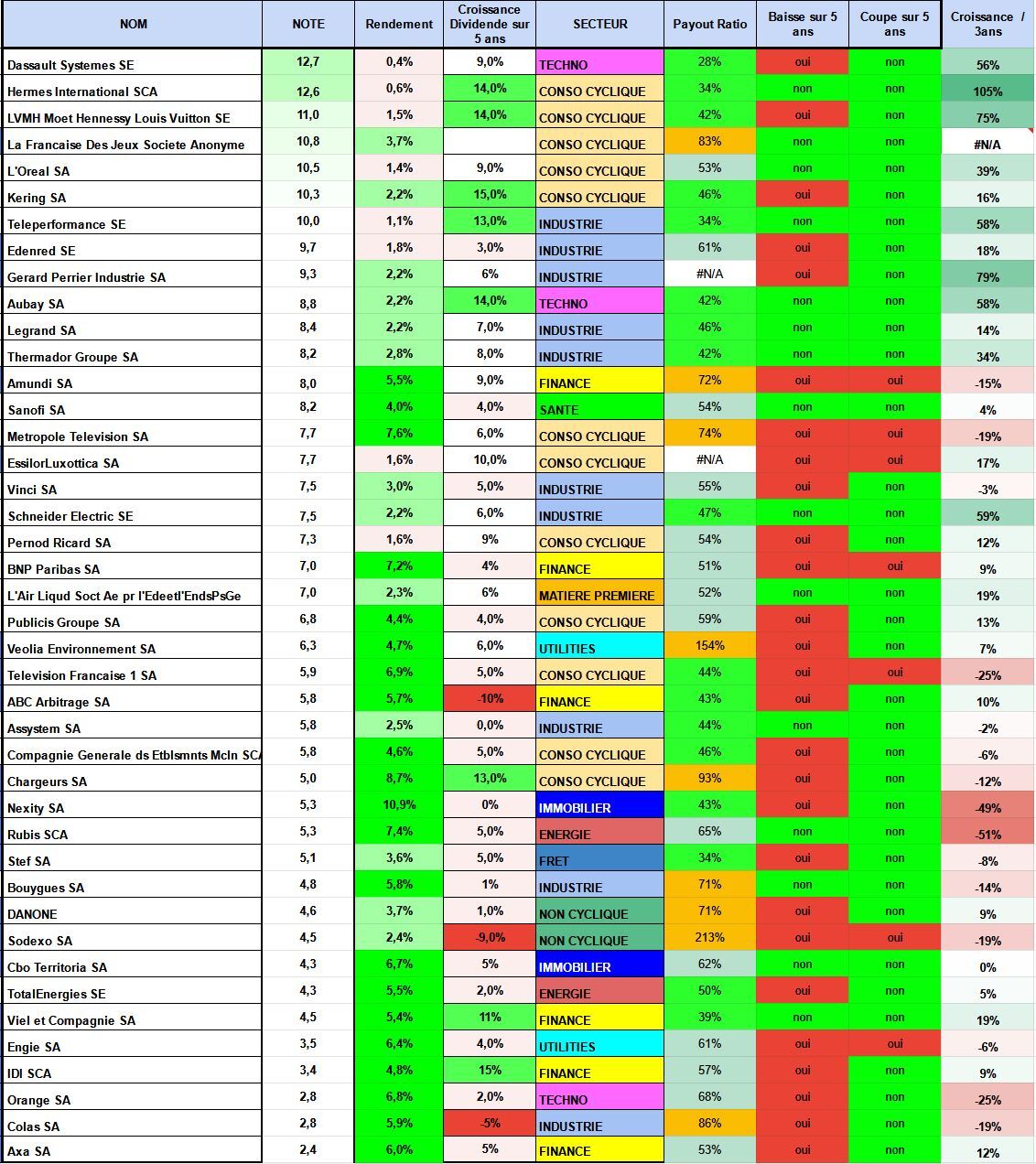

J’ai pris le temps de collecter des données sur les valeurs citées plus d’autres qui ressortent souvent quand on parle dividende sur PEA.

- La colonne score représente un score issu d’un screener maison prenant en compte la croissance prioritairement puis la rentabilité et la santé financière.

- Les autres colonnes représentent le rendement actuel, l’évolution de la croissance du dividende sur les 5 dernières années (attention à certains dividendes fluctuant ou ayant baissé pendant le covid comme abc arbitrage et autres), le payout ratio et s’il y a eu des coupes ou baisse du dividende sur 5 ans.

- La dernière colonne représente la progression de l’action sur les 3 dernières années car je pense qu’il est inutile d’acheter un action qui donne 5% de dividende mais qui d’un autre coté perd 18% par an en moyenne comme rubis ou nexity ou sont baissiere depuis des années comme orange). A moins que cela soit vraiment un trou d’air ponctuel mais ce n’est pas le cas pour ces valeurs.

Qu’en pensez vous ?

Edit : rectification des valeurs suite aux erreurs Zone bourse

Dernière modification par gandolfi (13/09/2022 15h00)

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#578 12/09/2022 08h25

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

gandolfi a écrit :

Qu’en pensez vous ?

https://zupimages.net/up/22/37/ntsp.jpg

Que vous auriez utilisé l’IH Score des screeners, vous auriez eu un meilleur résultat et en cinq minutes, même si ça se recoupe bcp. :-)

Le problème de regarder seulement le dividende et sa croissance, est que le dividende arrive après les résultats, et on a eu plusieurs cas où le dividende était maintenu artificiellement en hausse ou stagnant, malgré des résultats et/ou une marge en baisse.

Je dirais même que regarder l’évolution de la marge est presque encore plus important que regarder l’évolution des résultats, car la marge est un indicateur de moat et son évolution un précurseur de l’évolution du moat.

Or, à moyen et long termes, tout repose sur les avantages compétitifs de la société.

![]() Hors ligne

Hors ligne

1 #579 12/09/2022 08h43

1 #579 12/09/2022 08h43

Bonjour,

Comme je fais mes devoirs j’ai pensé depuis belle lurette à l’IH score étant dans une stratégie dividende à MT ; oui mais…Il n’est pas adapté aux foncières et consorts (par ex ce n’est pas le seul cas), assez souvent pourvoyeuses de forts dividendes. Si vous avez une idée en dehors des foncières (la solution étant de se les étudier via le net sauf pour les "compliquées" comme MERY ?) merci d’avance.

Tant que t'as pas vendu t'as pas gagné. Mais t'as pas perdu. Mais t'as pas gagné. Mais…Oh zut fait @*

![]() Hors ligne

Hors ligne

#580 12/09/2022 08h49

J’adore ce genre de tableau.

Serait il pas plus intéressant d’avoir la distribution sur FCF et son évolution dans le temps plutôt que le pay out ratio ?

Cela permet -si j’ai bien tout compris- de visualiser la difficulté/ facilité de la société à maintenir leur pay out ratio !

Je n’y crois pas c’est merveilleux !

![]() Hors ligne

Hors ligne

#581 13/09/2022 01h49

@IH

Je ne suis pas abonné à votre screener mais c’est toujours intéressant de savoir que les résultats semblent proches. Mon screener est orienté croissance car je suis plus intéressé par une entreprise qui progresse en bourse plutôt qu’une entreprise qui fait du surplace ou perd de la valeur. Il faut dire que j’ai bien appris avec URW et une perte de 5K.

Mon screener tient compte des estimations des futurs résultats publiés sur Zonebourse (pour ce que cela vaut) pour essayer d’anticiper une future baisse de rendement ou du BNA. Après cela reste de la prédiction.

Merci pour le conseil sur la marge. J’en tiens compte également mais c’est minoré par rapport à la croissance, je vais peut être mettre ce facteur plus en avant. C’est assez compliqué de trouver les entreprises MOAT. Pour l’instant j’ai identifié LVMH, HERMES et Dassault systeme, peut etre FDJ mais c’est plus compliqué avec l’état au milieu.

@Aladdin

Effectivement j’ai aussi le FCF payout mais je ne l’ai pas indiqué car sur certaines petites valeurs il me manque les donnés des Free Cash Flow. En general il est plus bas que le payout ratio sauf pour ABC (120%) et Assystem (61%).

@jmborg

Merci à vous. Vous avez trouvé un petit problème lors de mon traitement de donnés avec des petites valeurs comme CBOT ou Viel pour qui il est indiqué une baisse du dividende alors qu’il a simplement stagné à une certaine période.

Il y a également des erreurs de dividendes sur le site ZoneBourse en ce qui concerne Total energie.

Je vais essayer de corriger cela dès que je peux.

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

2

2  3 #582 13/09/2022 06h57

3 #582 13/09/2022 06h57

J’ai déjà cité le site qui serait une bonne base afin d’éviter les erreurs.

Il y a également beaucoup d’informations sur les rations, valorisations,…

Par exemple, L’Oréal n’a jamais baissé son dividende, pendant le Covid, ils sont revenus sur l’augmentation annoncée, mais ont versé le même montant que l’année précédente.

Eurozone Dividend Champions – Euro Dividend Investing

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #583 13/09/2022 11h26

1 #583 13/09/2022 11h26

gandolfi a écrit :

je suis plus intéressé par une entreprise qui progresse en bourse plutôt qu’une entreprise qui fait du surplace ou perd de la valeur.

Vous aurez donc du mal à vous construire un portefeuille de dividendes opérationnel dans un an car les valeurs qui allient dividende généreux et croissance sont assez rares. On pourrait mettre citer des valeurs telles que BNP, Axa, Total mais leur cours est assez dépendant du contexte économique mondial donc volatil malgré les qualités de l’entreprise.

Vote screener montre bien le dilemme (et non pas dilèmne qui n’existe pas…) : les valeurs de croissance n’assurent une rente que sur la montée de leur cours de bourse lié à leur croissance, avec des aléas possibles liés à leur performance mais surtout à la tenue des marchés financiers en général. Il faut alors de la réserve financière de sécurité conséquente à pouvoir utiliser dans les mauvaises années.

Les valeurs de rendement ne vous enrichiront peut être pas, et encore, cela reste à montrer, mais auront un dividende généralement en croissance et plus résilient en cas de baisse des marchés.

En ce qui me concerne, si mes entreprises continuent à me délivrer sur le long terme un rendement moyen de 6% net avec en contrepartie une stagnation de leur cours de bourse, dividende inclus donc, je signe tout de suite.

Je pense que vouloir tirer sa rente d’un portefeuille de valeurs orientées dividendes sur le long terme, c’est accepter de ne pas s’enrichir avec ce portefeuille.

![]() Hors ligne

Hors ligne

#584 13/09/2022 23h55

ostal a écrit :

En ce qui me concerne, si mes entreprises continuent à me délivrer sur le long terme un rendement moyen de 6% net avec en contrepartie une stagnation de leur cours de bourse, dividende inclus donc, je signe tout de suite.

Je pense que vouloir tirer sa rente d’un portefeuille de valeurs orientées dividendes sur le long terme, c’est accepter de ne pas s’enrichir avec ce portefeuille.

Si c’est le cas je pense que vous auriez bien raison. Mais avoir du 6% net rapidement et de maniere fiable (pas de value trap ou autres valeurs foireuse) me semble compliqué.

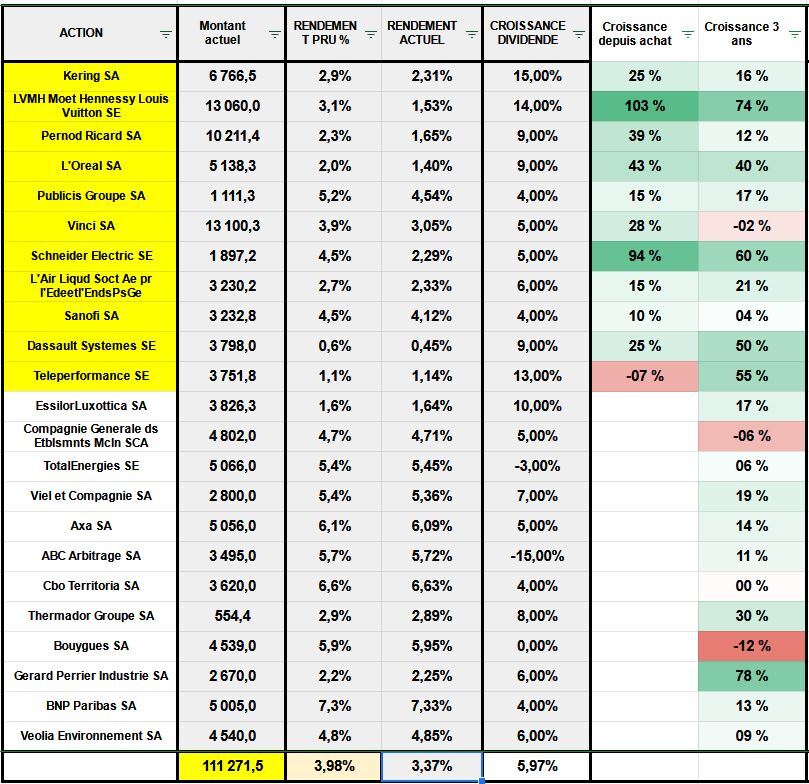

De mon coté je ne part pas de zero car j’ai accumulé quelques valeurs depuis 3 ans.

En jaune les valeurs dividendes que je possède en PEA et en blanc celles sur lesquelles je m’interroge d’acheter.

Pour l’instant sur un portefeuille de 111k

-> Rendement sur PRU de 3,98%

-> Rendement par rapport à la valeur actuelle du portefeuille 3,37%

-> cash flow de 3755 Euros.

- Je ne sais pas vraiment quel rendement je dois regarder.

- Kohai a élaboré une stratégie d’achat vente en fonction de la progression de la valeur des actions par rapport à leur rendement. Cela peut être intéressant de creuser s’il faut garder les valeurs qui ont fortement augmenté (LVMH, Schneider voir Pernod) ou bien les vendre en forte plus value ce qui permettrait d’acheter plus d’actions avec un meilleur rendement que celle-ci à l’heure actuelle.

J’ai crée 2 colonnes pour comparer le rendement PRU et le rendement actuel.

- N’hésitez pas à partager vos idées ou avis.

- J’ai corrigé toutes les erreurs que j’ai trouvé dans le tableau que j’ai précédemment publié. Le site zone bourse est bourré d’erreur de dividendes (oubli des coupes, chiffres erronées…). Je leur en ai fait part mais ils m’ont répondu qu’il n’y avait pas d’erreur d’après leurs vérifications, que c’était contrôlé à plusieurs étapes par S&P et Factset. Ils ont meme eu le culot de me proposer de m’abonner à leur service…

Dernière modification par gandolfi (14/09/2022 13h08)

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#585 14/09/2022 14h09

- daglewood

- Membre (2020)

- Réputation : 2

Dividende mensuel, mon portefeuille en dividende mensuel histoire d’en rajouter

- Digital Realty Trust

-Realty Income

-Stag Industrial

-EPR Propertie

- Main Street Capital

- Avalon Bay

- LTC Propertie

-Pembina Pipeline

Il y en a plein d’autre mais j’avais conserver les plus performantes dans le temps avec une moyenne faible de 4 % environ pour le dividende mensuel et éliminer celles qui ne suivent pas un marché ascendant sur 10 puis 20 ans et celles, les mêmes, avec un fort dividendes et un cours de bourse catastrophique.

L’effet dividende mensuel, je trouve, régule les cours sans trop de volatilité et stable, cela monte doucement mais monte quand même, et verse un loyer/salaire mensuel très satisfaisant psychologiquement. Peu de frayeur à avoir, entreprise solide. Diversifié dans les types de loyer, deux qui concerne d’autres secteurs, banque et énergie .

un loyer de 25 € NET de tout par tranche de 10 000 € c’est pas déconnant, cela ferait un loyer de 250 € NET pour un studio de 100 000 € et 750 € NET pour un appartement acheté 300 000€ c’est bien payé, aucune autre charge, pas de réparation et une plus value montante dans le temps, diversifié, why not .

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #586 15/09/2022 13h49

1 #586 15/09/2022 13h49

gandolfi, le 13/09/2022 a écrit :

Pour l’instant sur un portefeuille de 111k

-> Rendement sur PRU de 3,98%

-> Rendement par rapport à la valeur actuelle du portefeuille 3,37%

-> cash flow de 3755 Euros.

[b]- Je ne sais pas vraiment quel rendement je dois regarder.

- Kohai a élaboré une stratégie d’achat vente en fonction de la progression de la valeur des actions par rapport à leur rendement. Cela peut être intéressant de creuser s’il faut garder les valeurs qui ont fortement augmenté (LVMH, Schneider voir Pernod) ou bien les vendre en forte plus value ce qui permettrait d’acheter plus d’actions avec un meilleur rendement que celle-ci à l’heure actuelle.

Dans le cas d’une future vie avec vos dividendes, il faut regarder votre rendement sur PRU et faire le calcul sur le rendement net de tout prélèvement, c’est à dire hors CSG et, le cas échéant, hors taxe étrangère si vous pensez ne pas payer dans le futur d’impôt sur le revenu en mode rentier.

Bref, se focaliser sur les euros qui vont vraiment vous être crédités.

Comme le dit Kohai, il faut passer périodiquement son portefeuille en revue. Je le fais en juin et en décembre lorsque les marchés sont stables et de façon plus fréquente dans les moments de baisse ou d’euphorie. Vendre une action qui a beaucoup monté peut faire sens si le bénéfice acquis peut être employé avec plus de rendement sur d’autres valeurs intéressantes. Par exemple, j’ai vendu le mois dernier GTT après plus de 100% de hausse malgré la grande qualité intrinsèque de GTT. La plus value représentait 23 ans de dividende. Mais comme je n’avais pas d’idée d’achat en face, j’ai conservé la moitié du bénéfice et saupoudré le reste sur mes classiques.

Concernant votre portefeuille actuel, c’est bien d’avoir pu rentrer sur de belles valeurs du luxe avec déjà un rendement de 3% qui va faire boule de neige avec le temps. En plus, c’est une belle diversification. Si j’étais vous, je les conserverai précieusement.

Vous avez dans l’ensemble une belle diversification mais c’est peut être le moment de rentrer sur les grosses cylindrées du dividende afin d’atteindre votre objectif de rente. Celles que vous avez dans votre liste en blanc.

Concernant la périodicité du dividende évoquée par Daglewood, le dividende mensuel n’est pas très important à nos petits niveaux de portefeuille, hormis l’impression de toucher des dividendes sans arrêt. Je trouve que l’idéal serait un dividende trimestriel pour lisser les revenus tout au long de l’année.

Mais n’oublions pas qu’en France, c’est une horreur de pouvoir toucher de l’argent régulièrement sans rien faire. Une fois par an, c’est plus discret…

Avec la sortie du jour de Sandrine Rousseau sur le droit à la paresse, elle devrait encourager les entreprises à verser des dividendes mensuels ![]()

![]()

![]() Hors ligne

Hors ligne

#587 20/09/2022 09h48

- bonnefortune

- Membre (2021)

- Réputation : 4

On peut également citer Vicat qui offre un dividende très régulier (1,50€) depuis plus de 10 ans et offre un rendement brut de près de 7% compte tenu du cours actuel

![]() Hors ligne

Hors ligne

1 #588 28/09/2022 12h06

1 #588 28/09/2022 12h06

Avec la baisse des cours, on trouve désormais des entreprises du CAC 40 avec un dividende brut voisin des 5% alors qu’habituellement, il tourne plutôt autour des 3%.

- Saint Gobain (4,9%), un des leaders dans le domaine des matériaux de construction, secteur assez résilient en ce moment avec l’accent mis sur la rénovation, entreprise en bonne santé financière et qui a augmenté son dividende depuis 2000 à l’exception de 2008-09.

- Française des jeux (4%), secteur résilient, entreprise en croissance, dividende qui devrait augmenter au fil des ans

- Verallia (4,5%), secteur résilient de la production de verre, bons résultats, peu d’historique de dividende.

- Publicis (4,3%), plus spéculatif car secteur conditionné à la bonne santé économique, dividende fluctuant au fil des ans.

Je viens d’entamer une position sur FDJ et compte bien démarrer aussi une ligne Saint Gobain, deux valeurs susceptibles d’allier dividende et croissance dans les années à venir.

![]() Hors ligne

Hors ligne

#589 28/09/2022 19h28

Bonjour,

@bonnefortune

Vicat effectivement donne un bon dividende mais depuis debut 2018 l’action a perdu… 65%. Je préfère éviter ce type d’entreprise.

@Ostal

-Saint Gobain offre un bon dividende à l’heure actuelle mais il y a eu une coupe en 2019. C’est pas fameux question bilan financier (rentabilité et croissance) et ell est très cyclique. Vu l’historique c’est le type d’action qu’il faut vraiment acheter sur un point bas. J’attends 30 qui correspond à un cours dans la moyenne basse et qui a été souvent atteints ces dernières années.

- FDJ est meilleure question bilan financier mais il y a peu de recul sur le dividende et l’état est actionnaire. C’est ce point qui me dérange le plus.

De mon coté je surveille

- Sanofi qui se rapproche d’une moyenne basse. Je suis un peu gourmand mais 70 me paraitrai être un bon point d’entré.

- BNP que je recherche en dessous de 40 mais qui historiquement a plongé bien plus bas (25).

- Veolia qui a tendance a chuté fort lors des crises. Je regarde autour de 16.

- Kering offre une rendement qui commence a être potable et un bon historique de croissance du dividende. Je pense qu’on est sur des niveaux intéressant en dessous de 450. Le problème c’est que cette action est tres cyclique et moins profitable que LVMH ou HERMES car principalement accès sur GUCCI. De plus elle s’est faite sabré par un analyste économique.

- Pour Air liquide je suis un peu plus méfiant au vu de la conjoncture économique future et de la gestion de la crise de l’énergie.

- MICHELIN. Attention c’est une cyclique mais elle baisse tranquillement vers 20 qui correspond a un point bas de 2016.

Qu’en pensez vous ?

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#590 29/09/2022 16h12

A votre liste vous pouvez aussi ajouter Vinci.

2,9 Md€ d’EBIT au S1 2022 dont 1,5 Md€ autoroutes, 0,4 Md€ aéroports, 0,5 Md€ énergies, 0,25 Md€ construction (qui a donc un poids assez faible), 0,2 Md€ Cobra IS

Aux cours actuels vaut autour de 11x EBIT 2022e

"Le côté obscur de la force, redouter tu dois"

![]() Hors ligne

Hors ligne

1

1  1 #591 16/10/2022 17h38

1 #591 16/10/2022 17h38

- BuffetNY

- Membre (2020)

Top 50 Monétaire

- Réputation : 14

Bonjour,

Vos remarques très justes m’ont fait me demander quelles pouvaient être les actions de rendement intéressantes à acheter étant donné le marché actuel.

Si ce message n’est pas à sa place ici, je remercie par avance les modérateurs de le déplacer sur ma présentation ou dans une nouvelle file.

Mon étude est extrêmement prosaïque et je réinvente surement (mal) la roue. Il me semblait toutefois intéressant de vous la présenter et éventuellement la faire évoluer si cela suscite de l’intérêt.

Les critères qui me semblent pertinents de retenir :

- un rendement intéressante (>4% au cours actuel)

- un dividende en croissance régulière

- une action avec un cours "qui se maintient". Sans chercher une action de croissance, autant éviter les actions qui performent mal

J’avais commencé à remplir un excel à la main, mais la tâche s’est vite révélée trop fastidieuse. J’ai donc sorti le meilleur ami de l’investisseur heureux : le combo Python et yfinance.

Le protocole est le suivant pour chaque action :

- je récupère l’historique des dividendes et du cours

- j’en fait un ajustement linéaire dont je calcule le coefficient directeur et le facteur de qualité de la régression (pour voir la confiance qu’on peut avoir dedans)

- Je calcule la volatilité (annuelle)

- J’en déduis un dividende potentiel dans 10 ans, ainsi qu’un rendement par rapport au dernier cours de clôture

Afin d’illustrer, on obtient les courbes suivantes pour quelques actions (normalisée pour le cours et en € pour le dividende) :

Si l’on fait tourner tout ça sur le CAC 40, on obtient les résultats suivants :

res_cac40.ods

Et sur ma liste de suivi "perso" :

div_study.ods

On retrouve sans surprise certaines valeurs de rendement "classiques" qui surnagent et d’autres plus surprenantes répondant aux critères sus-cités :

- Axa

- Bouygues

- Saint Gobain

- Danone

- Michelin

- TotalEnergies

- Veolia

- Nexity

Les limites de l’étude :

- Les dividendes historiques de yahoo ne sont pas toujours bons …

- l’étude se limite à 10 ans et n’est pas prédictif. 10 ans car c’est un objectif classique de placement qui permet d’avoir un historique intéressant et d’éviter les écueils de 2008. Les données de yahoo deviennent également plus erratiques avec le temps.

- le modèle est extrêmement simple (simpliste ?), mes connaissances en analyse financière étant proche de 0

- le modèle ne tient pas compte des années sans dividendes

Si vous avez envie de voir les résultats pour d’autres actions, vous pouvez m’envoyer les tickers yahoo finance (du type EN.PA pour Bouygues par exemple). Je suis preneur également de toute idée d’amélioration.

Attention, ceci n’est nullement un conseil pour l’achat ou la vente d’une action en particulier. C’est juste une réflexion.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Sic itur ad astra

![]() Hors ligne

Hors ligne

#592 16/10/2022 18h10

- Selden

- Membre (2019)

Top 50 Année 2022

Top 50 Portefeuille - Réputation : 215

Bonjour BuffetNY,

Que signifient les axes sur votre 1er graphe?

Toute démarche de faire ses devoirs avant d’investir ne peut être que bonne ![]() .

.

En suggestion, je vous recommande peut être de tracer vos courbes "all time" et corrigées des éventuels split. Sinon en effet vous aurez quelques aberrations. Puis surtout en un coup d’oeil vous verrez la tendance et la qualité dans la récurrence.

Ex/ avec Axa, Kering et Saint Gobain respectivement.

![]() Hors ligne

Hors ligne

#593 16/10/2022 19h10

@BuffetNY

Superbe ! Vous pourriez m’indiquer des sites ou tutos pour pouvoir retraiter les infos boursières avec python ? Je serai ravi d’en discuter avec vous en MP. Pour l’instant j’utilise googlesheet mais c’est vite trop lourd à traiter.

1/ Avez vous estimé une croissance moyenne des dividendes pour chaque valeurs ?

Par exemple d’après mes calculs Danone a une croissance des dividendes estimée à 1 ou 2% par an. Dans 10 ans le rendement serait autour de 4,5% au contraire de vos 8,2%.

Pour KEring je suis sur une croissance moyenne des dividendes à 15% avec un rendement estimé dans 10 ans de 10,8% au contraire des 5,25% que vous trouvez.

Les rendements d’ATOS (10%) ou URW (25% alors qu’il n’y a plus de dividende depuis 2 ans) par exemple semble délirants.

2/ La notion cours qui se maintient est très importante je trouve, cela ne sert à rien d’avoir du 6% de rendement si la valeur perd 10%/an.

Il serait intéressant de déterminer des "comportements" d’actions.

Lynch détermine des types d’actions qui évoluent dans un range. Sanofi, Saint Gobain, Bouygues par exemple. Il est primordial de les acheter sur un point assez bas historique et il recommande de vendre à partir d’un certain gain.

Il y a également des actions croissante mais a forte volatilité ou cyclique qu’il faut profiter d’acheter aussi sur un point bas comme Kering, Essilor ou Veolia.

D’autre comme LVMH, Air liquide ou L’Oreal sont plus régulières.

3/ Croissance régulière du dividende.

Cette notion me semble primordiale mais le niveau de croissance rapporté au rendement joue un rôle très important dans l’évolution du rendement dans le temps. J’avais fait quelques graphiques lors de post précédent. Une croissance de dividende inférieure à 5% ne permettra que peu d’évolution pour quelqu’un qui a une vision long terme par exemple. A partir de 10% cela devient très intéressant pour un horizon supérieur à 10 ans.

Sur Zone bourse il y a également beaucoup d’erreurs de dividendes, je leur en ai fait part (exemple à l’appui) mais ils m’ont répondu que je me trompais…

Tradingview semble plus fiable bien que limité à 2015.

NEXITY Dividendes - EURONEXT:NXI - TradingView

@Selden

Vos graphiques démontrent bien que des actions qui peuvent paraitrent intéressantes du point de vue dividende (AXA, St Gobain) ne peuvent pas etre considérées "aristocrates" ou viable sur la durée.

C’est peut etre le type d’actions à ne pas conserver très longtemps mais à détenir quand on arrive a les acheter relativement basses et à revendre si le dividende est coupé ou bien si elles font une forte plus value.

Vous semblez avoir de meilleures sources et qui remontent plus dans le temps. Vous utilisez quels sites s’il vous plait ?

Dernière modification par gandolfi (16/10/2022 19h28)

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#594 16/10/2022 19h55

- Selden

- Membre (2019)

Top 50 Année 2022

Top 50 Portefeuille - Réputation : 215

@gandolfi

Pour rester cohérent avec les messages du dessus, j’ai fait ces graphs en utilisant le module yfinance de python.

bien à vous,

![]() Hors ligne

Hors ligne

2

2  2 #595 16/10/2022 20h28

2 #595 16/10/2022 20h28

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

> Gandolfi,

Sur ce fichier, vous trouverez les dividendes versés par de nombreuses valeurs européennes depuis plus de 20 ans.

Ainsi que le calcul de l’évolution de ce dividende sur 3 ans / 5 ans et 10 ans.

Selon ce site, pour Danone, c’est +3,4% annuel depuis 10 ans.

Pour Kering, c’est +13,1% depuis 10 ans.

Pour LVMH, c’est +16,5% depuis 10 ans.

Pour l’Oreal, c’est +9,1% depuis 10 ans.

Pour Air Liquide, c’est +3,7% depuis 10 ans.

![]() Hors ligne

Hors ligne

#596 16/10/2022 20h33

- toto27

- Membre (2021)

- Réputation : 52

Salut Maxiccol,

Je ne pense pas que vos stats tiennent compte des splits tres reguliers chez Air liquide?

![]() Hors ligne

Hors ligne

1 #597 17/10/2022 08h07

1 #597 17/10/2022 08h07

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Toto,

vous évoquez les distributions d’actions gratuites en parlant de "split" ?

Ou le split de 2007 (division par 2) ?

Je ne peux pas vous répondre avec affirmation car ce ne sont pas MES statistiques mais celles d’un site mettant à jour tous les 6 mois une liste des valeurs de rendement européennes.

Je viens quand même de vérifier avec le site TradingSat, ça colle plus ou moins entre 2022 et 2016.

Puis avec Bnains.org, qui lui parle de "dividende normalisé". Là, ça ne colle pas trop…

Et avec investing.com, il y a aussi quelques erreurs.

Bref, difficile de savoir qui a raison, qui a tort.

Dans le rapport annuel 2021 (page 8), on trouve ce graphique :

Selon ce graphique, aucun des sites cités ci-dessus n’a raison à 100%.

Pas évident de pouvoir compter sur un "site centralisateur" fiable à priori.

Bien à vous.

Dernière modification par maxicool (17/10/2022 08h36)

![]() Hors ligne

Hors ligne

#598 17/10/2022 11h17

- MrDividende

- Membre (2019)

Top 50 Année 2023

Top 50 Année 2022

Top 5 Portefeuille

- Réputation : 778

Hall of Fame

Hall of Fame

Les distributions « d’actions gratuites » (hors titres au nominatif avec prime de fidélité) ne sont rien d’autre qu’un split de 1,10.

Donc oui il faut à chaque fois réajuster les dividendes passés et les multiplier par 1,10, et cela à chaque split de Air Liquide (donc en gros tous les 2 ans).

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

#599 17/10/2022 11h38

- chrispra

- Membre (2020)

- Réputation : 87

… en faisant attention à quelques exceptions si on remonte assez loin sur Air Liquide : 1/15 en 2010, 1/8 en 2002 et en 1998.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#600 17/10/2022 11h39

- toto27

- Membre (2021)

- Réputation : 52

oui , Mr Dividende (et Chrispra)

Donc le graphique Air liquide déniché par Maxicool doit mieux représenter la réalité.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “stratégie dividende : quelles actions de rendement acheter ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 49 | 120 479 | 14/11/2018 14h46 par faguoren | |

| 9 | 3 818 | 22/09/2019 11h13 par BulleBier | |

| 4 | 3 208 | 14/05/2014 22h50 par vwalakte | |

| 13 | 7 985 | 15/10/2016 08h46 par stanny | |

| 4 | 3 918 | 18/09/2019 20h06 par thegambler | |

| 0 | 1 430 | 07/10/2012 15h10 par ZeBonder | |

| 8 | 5 690 | 07/12/2011 13h29 par bifidus |