Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#76 08/10/2015 19h35

- Galt

- Membre (2015)

- Réputation : 26

Intéressant ! Je vais regarder ça plus de près, notamment ceux sur les émergents et small caps US. Il me semble que c’est partiellement inédit comme exposition via des ETFs (par exemple, on trouve déjà du small cap value, mais pas du small cap momentum).

Par contre, si je pars là-dedans, je vais encore gonfler mon CT alors qu’il me reste de la place sur mon PEA (mais vu la mode sur les expositions factorielles, j’ai espoir qu’Amundi étoffe son offre smart beta PEAble un de ces jours).

![]() Hors ligne

Hors ligne

#77 09/10/2015 13h55

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Le large US est déjà sur le marché, tout comme l’emerging, mais pas les autres.

L’emerging a déjà 180 Millions $ sous gestion !

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 #78 24/10/2015 10h03

1 #78 24/10/2015 10h03

- CuiBono

- Membre (2013)

- Réputation : 30

Je signale le nouveau post de Gary Antonacci sur son blog à propos des ETF multi-facteurs. Il fait ressortir le nouveau ETF de Goldman Sachs (Goldman Sachs Active Beta U.S. Large Cap - GSLC) qui semble prometteur.

On y trouvera aussi avec intérêt en fin d’article une liste des fonds américains multi-facteurs.

![]() Hors ligne

Hors ligne

#79 31/10/2015 07h52

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Merci Cuibono

Je me sens moins seul …

J’avais lu cet article qui est fort intéressant, et en particulier la récap à la fin.

Le truc amusant c’est que dans son livre il critiquait durant tout un chapitre le smart beta …

En tout cas moi j’ai initié mon CTO Smart Beta. Mais la plupart des ETF qui m’intéressent ne sont pas sur Euronext …

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#80 31/10/2015 10h32

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

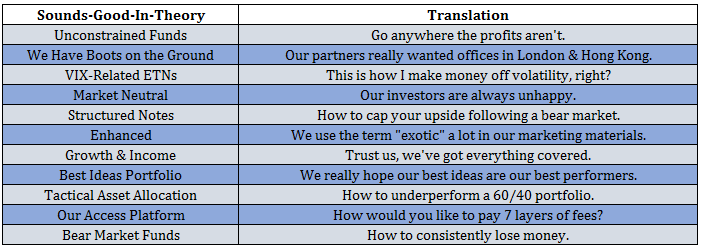

C’est pas vraiment sur le smart, plutôt sur les stratégies différentes d’une pure réplication du marché, l’article « The Sounds-Good-In-Theory-Portfolio » (résumé par le tableau cité ci-dessous) m’a bien fait rire.

![]() Hors ligne

Hors ligne

#81 10/12/2015 21h24

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

4 nouveaux ETF smart-ß chez Vanguard Europe (donc tous UCITS) :

- Global Liquidity Factor UCITS ETF (VLIQ)

- Global Minimum Volatility UCITS ETF (VMVL)

- Global Momentum Factor UCITS ETF (VMOM)

- Global Value Factor UCITS ETF (VVAL)

![]() Hors ligne

Hors ligne

#82 10/12/2015 23h09

- Galt

- Membre (2015)

- Réputation : 26

C’est tout récent !

Intéressant, notamment parce que c’est Vanguard et au vu du niveau de frais. Je vois 2 bémols :

- J’ai l’impression qu’ils ne dévoilent pas la stratégie exacte et que celle-ci peut-être en partie discrétionnaire plutôt que purement systématique.

- Impact fiscal de la domiciliation en Irlande (je dis ça de mémoire, mais ça peut-être un problème si le fond distribue des dividendes ?)

![]() Hors ligne

Hors ligne

#83 11/12/2015 08h33

- Black

- Membre (2015)

- Réputation : 13

Galt a écrit :

- Impact fiscal de la domiciliation en Irlande (je dis ça de mémoire, mais ça peut-être un problème si le fond distribue des dividendes ?)

Pourriez-vous développer ce point ?

Je suis investi sur VEUR qui distribue des dividendes.

Quel problème la domiciliation en Irlande pose-t-elle vis à vis des dividendes ?

![]() En ligne

En ligne

#85 11/12/2015 17h50

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

C’est assez étonnant que Vanguard sorte en Europe du smart beta, alors qu’ils n’en ont pas vraiment aux US !

Par ailleurs, le prix et l’originalité du facteur "liquidité" sont vraiment intéressants.

En revanche, je suis aussi assez déçu par la faible transparence de la méthodologie.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#86 11/12/2015 18h13

- Black

- Membre (2015)

- Réputation : 13

Rossox a écrit :

Il y a une retenue à la source de 10 ou 15% il me semble non ?

Je me souviens d’une étude de Lyxor qui indiquait que les émetteurs de trackers se domiciliaient en Irlande justement parce que c’est un pays où il n’y a pas de retenue à la source supplémentaire.

Plus précisément :

- il y a un prélèvement à la source "interne" au fond lorsque les actions distribuent leur dividende. De quel montant, c’est un mystère pour moi (et pour beaucoup de monde je pense)

- il n’y a pas de prélèvement à la source supplémentaire quand un tracker domicilé en Irlande distribue son dividende à un résident fiscal français

J’espère ne pas me tromper …

Quoi qu’il en soit :

- les dividendes indiqués sur Vanguard France sont exactement les même que ceux que je perçois dans mon PEA pour VEUR

- la tracking difference du VEUR était meilleure que celle de ses concurrents lors de ma dernière comparaisons. Même s’ils ont un prélèvement à la source supplémentaire, ce que je ne crois pas, ils sont quand même meilleurs !

![]() En ligne

En ligne

1 #87 11/12/2015 18h22

1 #87 11/12/2015 18h22

- cat

- Membre (2015)

Top 50 Portefeuille

Top 50 Obligs/Fonds EUR

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 10 SCPI/OPCI - Réputation : 459

Pour compléter la réponse sur les dividendes de source irlandaise : [url=http://bofip.impots.gouv.fr/bofip/5559-PGP]et l’extrait intéressant est me semble-t-il celui-ci :

Les dispositions de l’article 21 A § 2 a) sont sans objet, dès lors que l’Irlande n’applique plus aucune taxation sur les dividendes de source irlandaise revenant à des résidents de France depuis 1976. Bien entendu, depuis lors aucun crédit d’impôt n’est imputable en France à ce titre.

![]() En ligne

En ligne

#89 11/12/2015 20h17

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

Fructif a écrit :

En revanche, je suis aussi assez déçu par la faible transparence de la méthodologie.

Je mets sur le compte de :

- Des fiches pas encore à jour (Par exemple, l’indice de référence est toujours FTSE All World, j’imagine que l’indice répliqué en est un autre qui lui est smart-beta)

- Une traduction française bien pauvre (en lisant, on a l’impression qu’ils font de la gestion active)

En tout cas, ça m’étonnerait que Vanguard se soit mis à la gestion active ou ou à l’opacité, c’est vraiment pas le style de la maison. Attendons un peu avant de juger… c’est sûrement que tout n’est pas encore bien calé.

![]() Hors ligne

Hors ligne

#90 12/12/2015 06h52

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

Gog, oui j’ai aussi plutôt confiance dans la transparence de Vanguard a priori.

Après, en terme de wording.

Pour Vanguard tout ce qui ne reproduit pas le marché, que ce soit du smart beta ou du stock picking est de la gestion active. Vous trouverez un point de vue de Vanguard sur le smart beta ici.

Vanguard a écrit :

Vanguard believes strongly that, by definition, smart-beta indexes should be considered rules-based active strategies because their methodologies tend to generate meaningful security-level deviations, or tracking error, versus a broad market-cap index

Morningstar pense que le quantitatif ou le smart beta est une zone grise entre l’actif et le passif. On peut trouver pas mal d’articles sur le sujet, dont ici.

Moringstar a écrit :

Il existe une différence entre les indices qui pondèrent leurs composantes selon la capitalisation boursière (tels que la gamme de Vanguard, ou tout fonds suivant le S&P 500) et ceux qui intègrent des points de vue. Par exemple, la composition des indices RAFI de Research Affiliates se fonde sur des critères économiques plutôt que sur la valeur boursière des entreprises. (…)

Les sociétés qui proposent ce type de fonds recourent, pour en faire valoir la supériorité, à des arguments qui rappellent étrangement la gestion active.

(…)

Chez Morningstar, nous ne parlons pas de bêta intelligent mais de bêta stratégique. Selon nous, il convient de passer du duo gestion active/gestion indicielle au trio suivant : fonds gérés de manière active/fonds indiciels pondérés selon la capitalisation boursière/fonds indiciels à bêta stratégique.

Par ailleurs, chose amusante Vanguard fait de l’actif ! Ils ont même fait un white paper pronant l’actif ici.

Vanguard a écrit :

From 1982 to 2012, Vanguard has offered 34 actively managed equity mutual funds

Bon en tout cas, j’attends les compléments d’information avec impatience !

Dernière modification par Fructif (12/12/2015 08h12)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#91 12/12/2015 08h30

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

Merci, j’ignorais tout ça sur Vanguard. Je vais jeter un œil au papier qui « seek to solve the low-cost/top-talent paradox » qui me paraît être le fondement même de la stratégie indicielle.

Après c’est vrai qu’on a tendance à confondre Vanguard et Jack Bogle pour qui tout ce qui s’éloigne du marché (voire du USA large cap) est de la charlatanerie (bon, il n’est plus aussi tranché que dans sa jeunesse…) !

Après, j’ai pu constaté que dans la littérature anglo-saxonne, on emploie le terme de « gestion active » dès qu’il s’agit de vendre des titres, c’est à dire de faire autre chose que du pur buy-and-hold donc toute stratégie momentum, value est considérée comme active (bon… répliquer un index, c’est aussi actif vu qu’on suit les entrées/sorties de l’index si on va par là) alors que pour nous cela couvre plutôt les fonds dont la sélection et la pondération des titres ne suivent pas de règles mais seulement les décisions d’un humain… Bref, il ne faut pas se fier à cette sémantique ambiguë et toujours se reporter aux documents.

![]() Hors ligne

Hors ligne

#92 12/12/2015 08h59

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Oui, il est très difficile de différencier les styles de gestion uniquement en 2.

Il y a, entre autre :

- Le suivi d’indices large pondérés en fonction de la market cap

- Le suivi d’indices non pondérés en fonction de la capitalisation boursière mais selon d’autres méthodes quantitatives, plus ou moins backupées par les recherches académiques

- Le market timing quantitatif (moyennes mobiles, Shiller Cape etc.)

=> Il y a des trackers sur tous ces thèmes

Mais aussi bien sûr

- Le market timing à discretion

- Le stock picking à discretion

Et il y a aussi des trackers sur ces thèmes !

Prenons, un exemple pas nécessairement facile à classer : Shares Enhanced U.S. Large-Cap ETF (IELG)

La factsheet dit bien : An active ETF based on BlackRock insights on the combination of quality, value, and size factors.

Ils disent qu’ils se fondent sur la recherche académique (les facteurs), mais qu’il font de l’actif.

En ce qui me concerne : je crois à la sélection de titres sur des critères quantitatifs qui permettraient de faire mieux que de s’appuyer uniquement sur la pondération par market cap. Cette plus grande performance s’explique par deux courants de pensée académique:

1- un plus grand risque (pas la volatilité mais le fait de mal performer au plus mauvais moment. C’est la théorique des marchés efficients (cf Fama & French)

2- la finance comportementale

Mais, la pondération par market cap est toujours d’actualité car elle est moins cher et les facteurs engendrent de la sous-performance passagère (tracking error), qu’il peut être difficile de supporter.

PS: j’ai déjà vu des articles disant que suivre un indice, comme vous le souslignez, … est une stratégie active ! Vous devez pouvoir les retrouver en faisant une recherche sur Google.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#93 13/12/2015 15h17

- Galt

- Membre (2015)

- Réputation : 26

Gog a écrit :

- Une traduction française bien pauvre (en lisant, on a l’impression qu’ils font de la gestion active)

A la lecture des infos qu’ils donnent, j’ai effectivement l’impression que ces ETFs font l’objet d’une gestion active discrétionnaire (je précise "discrétionnaire" puisque, comme Fructif et vous le faites remarquer, la définition de "gestion active" est à géométrie variable).

Ca serait dommage (de mon point de vue), mais pas si surprenant que ça. En effet :

- D’autres ETFs "smart beta" cités précédemmet dans ce thread sont dans le même cas.

- Bien que ça ne corresponde pas à leur image d’Epinal, Vanguard fait beaucoup de gestion active (en termes de nombres de fonds et d’actifs).

Gog a écrit :

Après c’est vrai qu’on a tendance à confondre Vanguard et Jack Bogle pour qui tout ce qui s’éloigne du marché (voire du USA large cap) est de la charlatanerie (bon, il n’est plus aussi tranché que dans sa jeunesse…) !

J’ai récemment écouté une interview de Jérémy Siegel où il mentionnait au passage que Bogle n’avait finalement plus beaucoup d’influence à Vanguard. Apparemment, le fait même que Vanguard se mette à proposer des ETFs et pas seulement des fonds (même sur des indices cap-weigthed classiques) est une hérésie pour Bogle.

![]() Hors ligne

Hors ligne

#94 28/12/2015 17h33

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

Au hasard d’un autre fil, je viens de découvrir l’émetteur Ossiam :

Ossiam a écrit :

Ossiam est une société de gestion spécialiste du smart beta, affiliée à Natixis Global Asset Management. Située à Paris, Ossiam entend être la première société en Europe proposant une gamme diversifiée d’ETF sur indices de stratégie, reposant sur des analyses quantitatives rigoureuses.

Ils proposent une gamme d’ETF smart-beta, dont les stratégies sont :

* Minimum Variance (répliquants des indices Ossiam et S&P)

* Equal Weight (répliquant l’incide STOXX Europe 600 Equal Weight)

* Shiller Barclays CAPE® Sector Value (répliquant « Shiller Barclays CAPE® Sector Value » Europe Ou US publié par NYSE et Barclays)

![]() Hors ligne

Hors ligne

#95 10/01/2016 18h17

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Je trouve les trackers Ossiam intéressants mais trop chers.

Sinon, vous trouverez ici un articles sur les trackers smart beta de Vanguard.

J’ai retenu cela :

ETF.COM a écrit :

They follow an active rules-based approach using quantitative models, but where managers have discretion over portfolio turnover

Sachant que dans les documents de Vanguard on a ça :

Vanguard a écrit :

The Investment Manager’s quantitative model implements a rules-based active approach that aims to assess the factor exposures of securities

Donc on aurait un modèle quantitatif mais à la main d’un humain pour 0,22% de frais.

Ça me parait quand même assez intéressant.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#96 05/02/2016 00h30

- NicolasV

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 128

Oui Vanguard fait beaucoup de gestion active, je crois même qu’ils ont en nombre plus de fonds actifs que passifs. Et leurs fonds se sont plutôt bien classés je crois (ne pas avoir 3% de frais annuel aide sans doute).

Sinon les ETF Ishares multifactoriel ont débarqué en Europe, pas sur Euronext par contre. Ce sont les Ishares Factor select EU, US et World, ils suivent le MSCI Diversified Multiple-Factor Index. La méthodologie par rapport au smart beta d’Amundi (edhec) semble relativement différente et moins complexe sur certains points, mais je n’ai pas encore eu le temps de consulter la doc détaillée du MSCI (il faut s’enregistrer).

![]() Hors ligne

Hors ligne

#97 19/03/2016 13h16

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

Je voulais rebondir sur les récents échanges sur le fil concernant Smart Portfolio quant à la corrélation des indices géographiques entre eux.

Est-ce que quelqu’un aurait des éléments de réflexions quant à la corrélation des facteurs : quelle corrélation entre MSCI Europe, MSCI Europe value, MSCI Europe momentum, MSCI Europe low volatility, etc ?

Y en a-t-il des moins corrélés que d’autres à l’indice de base qui est seulement pondéré par capitalisation ? Y’en a-t-il plus efficaces à freiner la chute en cas de crise ? La zone géographique fait-elle varier le résultat ?

![]() Hors ligne

Hors ligne

1 #98 19/03/2016 15h25

1 #98 19/03/2016 15h25

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Oui il existe pas mal de papiers sur le sujet. C’est la dessus que se fondent les ETF multifactoriels (il y en a chez Amundi, Ishares, Lyxor, DBX etc.)

Je vous mets quelques graphiques. De mon souvenir, je n’ai pas vu d’étude séparant les correlations entre les facteurs selon les différentes zones géographiques. C’est possible à faire mais bon, je ne suis pas sûr que ce soit très utile.

Attention, dans les prochains graphiques ce sont des correlations de surperformance

Puis à nouveau des corrélations "normales"

J’en ai aussi profité pour faire quelques calculs de mon côté sur l’Europe, de fin 1998 à nos jours :

Et là les correlations :

On voit que c’est clairement le value (small) et le momentum qui ne sont pas correlés. Mais c’est normal puisque ce sont presque deux concepts opposés. Mais la nuance du presque est très importante.

Je mets donc, l’évolution de cette correlation :

D’ailleurs, si on fait un portefeuille 50/50 Momentum et Value on a la moitié de la performance de chacun mais une volatilité inférieure et inférieure à l’Europe sans facteurs.

Pour se convaincre, on peut regarder la surperformance par "rolling return" de 2 ans :

Le momentum sous performe dans 18% des cas et le value dans 44% des cas. Mais le value-momentum sous performe dans 26% des cas, ce qui est mieux que la moyenne des deux.

Certes me diront qu’il faut choisir des actions qui sont value momentum et non coller des actions momentum et des actions value, mais il y a pas de tracker de ce type.

Dernière modification par Fructif (19/03/2016 18h01)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#99 28/03/2016 18h33

- Cupflip

- Membre (2016)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 100

Bonjour,

Est-il pertinent pour un petit PEA dédié au trackers de choisir, à la place d’un world classique, le SMRT d’Amundi ? (Global Equity Multi Smart Allocation Scientific Beta)

On a assez peu d’historique mais depuis son lancement en 2014 il a tendance a superformer régulièrement, d’assez peu il est vrai, et d’avoir une volatilité un peu moindre. Frais similaires (0,40 vs. 0,38%)

Merci.

![]() Hors ligne

Hors ligne

#100 28/03/2016 18h48

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

Je pense que ce n’est pas une histoire de montant de portefeuille, il vaut mieux comprendre ce dans quoi on investit et franchement le tracker SMRT demande un peu d’effort (comme tous les trackers smart beta). Pour faire court et conservateur, disons qu’on peut partir du principe qu’il est plus risqué que le world et c’est d’ailleurs pour cette raison qu’il surperforme.

Le risque ici n’est pas la volatilité, mais le fait de faire très mal au plus mauvais moment, donc quand vous aurez besoin d’argent …

J’espère ne pas vous avoir dégoûté du smart beta …. (j’ai d’ailleurs de ce tracker sur mon PEA et je compte en prendre sur mon CTO).

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “trackers smart beta et strategic beta : vos avis sur les etfs smart beta ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 174 | 68 050 | 29/11/2018 11h34 par EricB | |

| 5 | 2 517 | 11/11/2020 17h57 par Princecharmant | |

| 15 | 3 622 | 30/06/2021 20h55 par sissi | |

| 35 | 15 051 | 18/04/2022 09h59 par Roupettes | |

| 5 | 2 242 | 02/01/2015 19h29 par Fructif | |

| 2 | 1 993 | 03/01/2014 10h25 par Jnmarcs | |

| 6 | 2 237 | 01/07/2020 20h19 par Ririsama |