Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

1 #1 07/03/2018 15h47

1 #1 07/03/2018 15h47

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour à tous,

Depuis plusieurs années je lis attentivement de nombreux posts de ce forum et je me décide enfin à créer un fil afin de partager la stratégie que je viens tout juste de mettre en place.

Je me présente rapidement afin que vous puissiez comprendre ce qui m’a amené à choisir cette stratégie. J’ai 31 ans et depuis environ 3 ans je me suis pris de passion pour tout ce qui est lié à l’épargne et à la gestion de patrimoine. Tout à commencé par la lecture de l’excellent livre de notre hôte :

Devenir rentier en dix ans : approche patrimoniale.

Ce livre m’a permis de me dire : « Mais moi aussi j’aimerai bien devenir rentier dans 10 ans ! » et d’essayer de faire en sorte de le venir (peut être pas dans 10 ans forcément mais un jour je l’espère !)

J’ai poursuivi par la lecture de nombreux livres, généralistes pour la plupart, très classiques :

-Construisez et gérez votre patrimoine avec succès de Julien Delagrandanne

-Devenez riche de Ramit Sethi

-L’investisseur intelligent de Benjamin Graham

Avant de m’intéresser un peu plus aux ETF grâce notamment à :

Epargnant 3.0 et créer et piloter un portefeuille d’ETF de Edouard Petit

Puis, je ne sais plus trop comment, je me suis intéressés aux stratégies momentum et j’ai notamment lu :

A Quantitative Approach to Tactical Asset Allocation de Mebane T. Faber

Absolute Momentum: A Simple Rule-Based Strategy and Universal Trend-Following Overlay de Gary Antonacci

Risk Premia Harvesting Through Dual Momentum de Gary Antonacci

Enfin je me suis décidé à acheter une kindle afin de m’aider à lire des livres en anglais et j’ai pu lire :

Global asset allocation : A survey of the world’s top investments strategies de Meb faber

Dual momentum investing de Gary Antonacci

J’ai également beaucoup suivi de fils de discussions, je me permet de citer et de remercier certains intervenants qui m’ont beaucoup aidé à travers leurs différentes interventions/réflexions :

Buckingham Stratégie Momentum ETF : 10-20% par an depuis 2006 et +

fructif (auteur de epargnant 3.0 et de la suite)

CuiBono pour son excellent résumé de l’investissement dans le momentm (Portefeuille GTAA vs Dual Momentum (Faber vs Antonacci) : étude comparative)

Golliwogg pour son fil que j’ai dévoré et dont je me suis fortement inspiré(Portefeuille financier de Golliwogg (stratégie momentum))

maxicool

etc… (désolé pour ceux que j’oublie!)

Après avoir été « complètement fan » de la stratégie momentum à 4 modules de Antonacci que Golliwogg à mis en place au départ, je compte finalement mettre en place la stratégie GEM pour différentes raisons parmi lesquelles :

-Sa plus grande simplicité ! (et ce qui est simple est bien, notamment en cas de grosse crise boursière je pense qu’il est bien d’avoir un plan simple/automatique : merci fructif!)

-C’est la stratégie prônée par Gary et facilement adaptable contrairement à celle à 4 modules !

Pour ce qui est de l’implémentation de cette stratégie, je vais, pour le moment, la mettre en place sur mon AV netlife de spirica tout simplement car c’est pour le moment dans cette enveloppe que j’ai le « gros » de mon épargne. Je met des « » car pour le moment il n’y a pas grand chose mais je compte bien y remédier ! Par la suite, dès que j’aurai récupéré une certaine capacité d’épargne (d’ici la fin de l’année), je compte déposer environ 1 500€/mois soit sur mon AV de chez puissance sélection ou alors sur mon PEA (je ne me suis pas encore décidé sur la 2e enveloppe, qui risque de devenir à terme l’enveloppe principale, où je vais développer ma stratégie GEM).

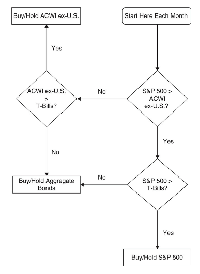

Donc, jusqu’à la fin de l’année, ma stratégie GEM ne sera effective que sur mon AV netlife et je compte simplement suivre l’arbre de décision suivant (tiré du livre de Gary) :

Pour les signaux à suivre je compte simplement suivre : PerfCharts | Free Charts | StockCharts.com

Comme il n’y a pas d’ETF MSCI ACWI ex US sur netlife je le remplacerai par :

40% Amundi Euro Stoxx 50 UCITS ETF-C EUR

20% Amundi ETF FTSE 100 – Eur

20% Amundi ETF MSCI Emerging markets UCITS ETF – EUR

20% Amundi index MSCI Japan ETF-C EUR

Sinon je compte utiliser AMUNDI S&P 500 -EUR pour répliquer le SP500 et le fonds en euro à la place des T-Bills.

J’ai commencé la stratégie le 3 mars 2018 et je compte tous les 3 du mois mettre à jour mon portefeuille et faire les arbitrages si besoin selon les signaux de stockcharts.

Pour le moment je suis donc 100% investis dans mon ETF maison sensé reconstituer le MSCI ACWI ex US.

Si vous avez des remarques/critiques/questions je suis preneur !

Merci de m’avoir lu jusque là !

Mots-clés : gem, momentum, portefeuille

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#2 07/03/2018 16h38

- Just1

- Membre (2018)

- Réputation : 7

Bonjour,

Je vais vous suivre avec attention car je suis au même stade débutant que vous et que la stratégie GEM m’intéresse pour gérer une partie de mon PF d’une manière plus dynamique que le B&H.

Bonne réussite !

![]() Hors ligne

Hors ligne

#3 07/03/2018 16h47

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

La principale remarque/critique serait l’aspect très "US centric" de l’approche.

A tant qu’investisseur en zone Euro, l’évolution des devises est importante.

Par exemple, depuis 1 an, l’indice S&P 500 est en forte hausse (+15 %).

Mais un ETF en EUR sur cet indice a une performance négative

Amundi a écrit :

Performances du 06/03/2017 au 05/03/2018 en EUR

AMUNDI INDEX S&P 500 - AE (C) : -0,52% sur la période

Cependant, aujourd’hui la parité 1 EUR = 1,24 € est dans la moyenne historique,

ni favorable ni défavorable à un investissement en USD.

En complément, votre "MSCI ACWI ex US" semble surpondérer UK et le Japon.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#4 07/03/2018 17h01

Bonjour et bienvenue,

Étant moi meme en train d’implementer la stratégie GEM, je vais suivre votre portefeuille avec attention.

J’ai une remarque cependant concernant le choix de la couverture de l’Europe.

Pourquoi ne pas prendre 600 entreprises européennes plutot que 50 ?

N’avez-vous pas acces a l’ETF AMUNDI ETF STOXX EUROPE 600 UCITS ETF - FR0010791004

http://www.quantalys.com/Fonds/58011

Il me semble plus diversifié.

![]() Hors ligne

Hors ligne

#5 08/03/2018 09h55

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

D’accord avec ArnvaldIngofson sur la problématique des devises.

Se pose la même question pour le fonds en €. Sur quel critère passez-vous dessus ? Pour ma part, je serais tenté d’y basculer dès que le taux escompté est supérieur à la performance des actions en euros.

![]() Hors ligne

Hors ligne

#6 08/03/2018 17h30

- yademo

- Membre (2015)

- Réputation : 74

Sur le problème de devise, la bonne technique ne serait-elle pas d’investir dans des ETF hedgés ? Au moins pour le SP500, pour les autres, j’avais lu que la variation de devise faisait partie de la performance.

Parrainages Linxea - MesPlacements - Fortuneo - Bourse Direct - Boursorama - Contact MP

![]() Hors ligne

Hors ligne

#7 09/03/2018 08h11

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour,

Déjà merci pour vos messages, j’avais peur que mon fil n’intéresse pas grand monde et ça me fait plaisir d’avoir des remarques et des questions et je vais y répondre avec grand plaisir!

@just1 : merci !

@ArnvaldIngofson et yademo :

La principale remarque/critique serait l’aspect très "US centric" de l’approche.

Je ne suis pas certain de bien comprendre dans quel sens vous dîtes US centric ? Le principe de la stratégie GEM est de se positionner soir sur SP 500 (bon là OK c’est 100% US centric), soit sur le MSCI ACWI ex US (bon là c’est 0% US centric !) soit sur des obligations court terme selon le momentum 1 an.

Si c’est par rapport à l’évolution des devises, d’après mes différentes lectures il ne me semble pas nécessaire de se couvrir contre les devises. Je vous cite notamment ce que je viens de lire de l’excellent livre de Fructis (si vous passez par ici j’espère que vous ne m’en voudrez pas de citer quelques passages de votre livre): Créer et piloter un portefeuille d’ETF de Edouard Petit:

p.83-89 créer et piloter un portefeuille d’ETF :

Sur cet horizon de temps très long (1900-2015), la plupart des devises ont une évolution annualisée inférieure à 0.5% et qu’il est difficile de prévoir. Par ailleurs, la devise française a souvent perdu de la valeur par rapport aux monnaies étrangères. Ainsi un investisseur français investissant à l’étranger sans se couvrir en devise aurait été gagnant.

Une stratégie de couverture de change consiste à emprunter à un acteur économique une devise étrangère. Or le taux qu’il va facturer correspond à peu près au différentiel d’inflation. Donc sur le très long terme il n’y a peu d’intérêt à se couvrir contre le change.

Sur le court et moyen terme, à moins d’être meilleur que le marché pour prédire l’évolution des devises, ce qui est peu probable, une stratégie de couverture de change ne sert pas à améliorer sa performance.

J’ai donc simulé un investissement aux USA couvert en devise depuis 1970, cad incluant le prix de la couverture. La couverture a abaissé la performance à 9,4%, soit un coût d’assurance de 0.8 points.

Par ailleur les ETF mettant en place des stratégies de couverture sont souvent plus chers que lmes ETF non couverts. Ex : l’ETF SP500 passe de 0.15% par an à 0.28%.

Tous ces éléments portent à penser qu’il n’est pas nécessaire de se couvrir en devise, surtout si l’épargnant a un horizon d’investissement de long terme. Cependant il faut prendre en compte qu’un portefeuille mondial d’action n’est investi qu’à 10% en euros. Pourtant la devise de consommation de l’épargnant français est bien l’euro. Ce portefeuille est même exposé à plus de 50% au dollar. Dans ces conditions, la couverture en devise peut aussi être considérée comme une stratégie assez saine, voire ayant pour objectif la diversification.

=> J’avoue ne pas bien comprendre ce paragraphe !

Au final se couvrir en devise n’est pas une mauaise stratégie. Elle sera plutôt adaptée aux épargnants aui ont un horizon de temps court. Elle aura tendance à faire baisser le risque de court terme du portefeuille. Mais comme toute assurance, cela a un coût. Ce coût n’est tout de même pas négligeable. Un juste milieu pourrait être d’utiliser un ETF couvert en devise pour la moitié de la position investissant sur un indice USA.

@FunnyDjo : La raison est que hélas cet ETF n’est pas disponible sur netlife (mais sur puissance sélection si il me semble), sinon je l’aurais pris sans hésitation à la place ! Quand je passerai sur puissance sélection et/ou sur PEL je choisirai un ETF STOXX EUROPE 600

@Samuel : Je passerai sur le fonds en € dès que stockcharts affichera un taux des T-Bill > à SP 500 et ACWI ex US. Je sais que certaines personnes préconisent de passer sur le fonds en euros dès que : rendement du fonds en euros > à SP 500 et ACWI ex US mais de toute façon à court/moyen terme les rendement des fonds en euros vont se rapprocher fortement du taux des T-Bill et je préfère rester le plus fidèle possible à la stratégie GEM.

En espérant avoir répondu à vos questions, si vous en avez d’autres n’hésitez pas!

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#8 09/03/2018 08h18

- yademo

- Membre (2015)

- Réputation : 74

J’avais lu aussi les mêmes remarques de Fructif sur l’intérêt et le coût de la couverture en devise.

Mais ces remarques sont valables à mon sens sur du buy and hold long terme.

Sur la stratégie GEM d’Antonacci, on est susceptible de passer du SP500 au ACWI ex US tous les mois lors du rebalancing (cas extrême, en pratique c’est beaucoup moins fréquent que ca).

Mais tout de même on peut se prendre de plein fouet une chute du $ par ex, cas l’an dernier tyiquement.

Et les études d’Antonacci, les backtests, etc … sont effectivement vu des US donc en $. Et donc les conclusions sur les performances attendues ne sont rigoureusement valables que pour un investisseur US .

Il pourrait être intéressant de refaire ces backtests avec des ETF hedgés pour voir si les conclusions seraient différentes.

Parrainages Linxea - MesPlacements - Fortuneo - Bourse Direct - Boursorama - Contact MP

![]() Hors ligne

Hors ligne

#9 09/03/2018 09h06

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

Ceci dit la couverture va avoir un coût que vous paierez systématiquement de manière certaine.

En suivant les signaux en € plutôt qu’en $ et en ne se couvrant pas, on prend un risque de change, mais sur de nombreuses années celui-ci sera tantôt gagnant tantôt perdant.

J’ai vu sur le forum l’argument qu’il fallait suivre les signaux en $ car la devise brouillerait le message. J’ai l’impression que c’est une position un peu dogmatique fondée sur le fait que sur les dernières années la stratégie de suivi des signaux en $ aurait été effectivement gagnante. Je ne trouve pas ça logique du point de vue européen.

Je rejoins Yademo pour dire que tout cela n’est pas très rigoureux et qu’il faudrait quantifier.

Je vais lire le livre de Gary pour voir s’il y a des éléments. Mais rien que sur son site internet, il cite Zakamulin qui me semble avoir toutes les qualités de rigueur scientifique. Or, Gary fait des citations partielles qui laissent entendre à ses lecteurs exactement l’inverse des conclusions de Zakamulin (ce papier est en lien sur le site de Gary mais vous pouvez lire une version plus digeste ici).

![]() Hors ligne

Hors ligne

1 #10 09/03/2018 09h51

1 #10 09/03/2018 09h51

- Enivral

- Membre (2015)

- Réputation : 16

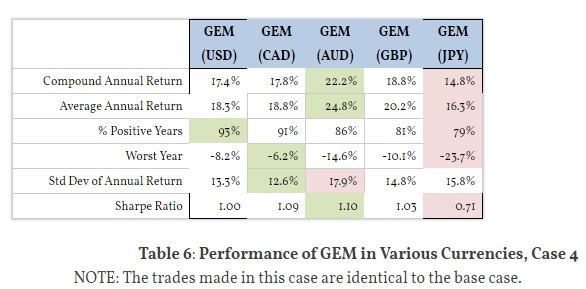

Peut être un élément de réponse ici Foreign currency and GEM

C’est un papier réalisé par un canadien qui compare le modèle Original à un modèle en devise (CAD Livre et Yen) selon 4 scenarii de mémoires.

![]() Hors ligne

Hors ligne

1 #11 09/03/2018 10h22

1 #11 09/03/2018 10h22

- Franckielestore

- Membre (2014)

Top 50 Finance/Économie

- Réputation : 129

Bonjour Darwin.

Dans la stratégie GEM, on compare la performance des US au reste du monde et à un actif "sans risque".

C’est une approche totalement US-centric : les Etats Unis comparent leur nombril avec le reste du monde.

Si vous mettez au point une stratégie dans laquelle vous comparez chaque mois la performance 12 mois de l’Europe (Stoxx 600 par exemple) au reste du monde et à un actif "sans risque", alors ce sera une approche Europe-Centric.

La première approche fonctionne. M. Antonnacci l’a testée.

La seconde ne fonctionnerait sans doute pas. Une raison possible : les US représentent environ 50% de la capitalisation mondiale. L’Europe en est loin.

Dernière modification par Franckielestore (09/03/2018 14h20)

![]() Hors ligne

Hors ligne

#12 09/03/2018 11h04

- Darwin

- Membre (2018)

- Réputation : 7

@Samuel: J’ai lu la version plus digeste que vous m’avez indiqué et je vous remercie. Cependant j’ai l’impression qu’il ne s’agit pas d’une stratégie GEM mais d’autres stratégies de suivie de tendance non?

@Enviral: Merci pour le lien, j’avais déjà lu cet article et je viens tout de juste de le relire. Je retiens (évidemment!) ce qui va dans mon sens:

This shows that hedging currency on equities should not be done. Doing so would mean you will significantly underperform when your home currency falls and barely outperform when your home currency rises.

Thus, foreign investors are better off doing the GEM analysis with prices in USD.

Because whether you currency-hedge bonds or not makes little difference to performance, I advise foreign investors to permanently leave their portfolio on the US exchange, the same as US investors. This saves the hassle and cost of switching between US and local exchanges every time GEM switches between stocks and bonds.

We see that the ideal way for foreign investors to use GEM is to permanently have their portfolio on the US exchange. Foreign investors would be exposed to currency risk when the model is in bonds, but this hardly affected GEM performance over the past 43 years. This would give the results in case 4.

The second best way to use GEM would be for foreign investors to trade on the US stock exchange when GEM is in equities and on their local exchange when GEM is in bonds. In the latter case, investors should either use their local country’s aggregate bond index or a currency-hedged version of the US Aggregate Bond Index, if available. This reduces currency risk when the foreign investors are in bonds, but there would be the on-going cost and hassle of switching between local and US exchanges. This would give the results in case 1 (base case).

Juste pour être sûr d’avoir bien compris, je me retrouve bien dans le cas 3 il me semble ?

Bonjour Franckielestore: Merci pour ces précisions. Je suis totalement d’accord avec ce que vous dîtes! Je ne comprenais pas trop la remarque de ArnvaldIngofson car c’est le principe même de la stratégie GEM qui est effectivement très US centrique.

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#13 09/03/2018 11h12

- yademo

- Membre (2015)

- Réputation : 74

Je rejoins l’avis de Franckielestore et vous renvoie vers le lien bien utile fourni par Enivral qui décrit plusieurs scénarii de GEM

1 - Analyse des signaux GEM en US $ + comparaison GEM en ETF $ et hedgés. Investissement sur la devise locale quand le GEM est en Bonds.

2 - Analyse des signaux GEM en devise locale + comparaison GEM en ETF $ et hedgés. Investissement sur la devise locale quand le GEM est en Bonds. On voit que cela fonctionne beaucoup moins bien.

"Thus, foreign investors are better off doing the GEM analysis with prices in USD."

"Again, currency hedging the stock indices provides little benefit. We will not be studying it any further."

3 - Stratégie alternative : analyse des signaux GEM en US $ entre les indices MSCI USA et MSCI EAFE (developped markets ex-US and ex-Canada). Utilisation d’ETF non hedged et investissement sur la devise locale quand le GEM est en Bonds. Cela fonctionne moins bien mais les performances restent correctes.

4 - Même cas que 1 mais investissement en $ même quand le GEM est en bonds (donc sur le barclay US Aggregate bonds $). On voit que la différence de performance est marginale vs le cas 1.

Ci dessous les performances du cas 4 (backtest 1974-2013)

La conclusion est très parlante

CONCLUSION

We performed a 43-year back-test of GEM from the perspective of various foreign investors (Canadian, Australian, British, and Japanese). During the back test period, Japanese investors saw their local currency appreciate considerably (over 300%) against the USD, while the other 3 investors saw their local currency fall (between 20-40%) against the USD.

In both rising and falling currency environments, we have shown that all world investors can still use Dual Momentum to considerably outperform traditional fixed-allocation portfolios.

We see that the ideal way for foreign investors to use GEM is to permanently have their portfolio on the US exchange. Foreign investors would be exposed to currency risk when the model is in bonds, but this hardly affected GEM performance over the past 43 years. This would give the results in case 4.

The second best way to use GEM would be for foreign investors to trade on the US stock exchange when GEM is in equities and on their local exchange when GEM is in bonds. In the latter case, investors should either use their local country’s aggregate bond index or a currency-hedged version of the US Aggregate Bond Index, if available. This reduces currency risk when the foreign investors are in bonds, but there would be the on-going cost and hassle of switching between local and US exchanges. This would give the results in case 1 (base case).

We realize it is not possible for all foreign investors to trade on the US exchange. The third best way to use GEM is for investors to have their portfolio permanently on their own local exchange. However, since an ETF tracking the ACWI ex-US index will likely be unavailable, investors would have to use an ETF tracking the MSCI EAFE index. EAFE is not as good as ACWI ex-US, but at least the investor does not have to worry about currency conversions and currency risk. This would give the investor the results in case 3.

It should be noted that investors wanting to have their portfolio permanently on their own local stock exchange should not use currency-hedged equity ETFs. Doing so would greatly diminish the relative performance between US and non-US equities. Foreign investors significantly outperform a fully-hedged GEM model when their local currency falls relative to USD. And when their local currency appreciates significantly, the fully-hedged GEM model does not perform that much better.

No matter which of the above 3 execution methods are used, foreign investors are best advised to do the GEM analysis in USD. This was shown in case 2. Best wishes to all of you with GEM.

Parrainages Linxea - MesPlacements - Fortuneo - Bourse Direct - Boursorama - Contact MP

![]() Hors ligne

Hors ligne

#14 09/03/2018 14h31

- Darwin

- Membre (2018)

- Réputation : 7

@Yademo: du coup la stratégie que je compte mettre en place se rapproche le plus du scénario 3 il me semble, non? Sauf qu’au lieu d’utiliser l’indice MSCI EAFE je bricole un indice MSCI ACWI ex US "maison"

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#15 09/03/2018 17h56

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

Darwin a écrit :

@Samuel: J’ai lu la version plus digeste que vous m’avez indiqué et je vous remercie. Cependant j’ai l’impression qu’il ne s’agit pas d’une stratégie GEM mais d’autres stratégies de suivie de tendance non?

Je n’ai lu Gary qu’en diagonale, arrêtez-moi si je me trompe.

Il me semble que son argument pour dire qu’il échappe au biais de datamining, aussi appelé overfitting ou surapprentissage, est que son modèle n’a qu’un paramètre : le choix de la comparaison brutes des performances à 12 mois.

Déjà là je suis sceptique : il y a bien le critère de la durée, le critère de la comparaison brute (et pas une moyenne mobile par exemple), le choix des zones (us vs ex-us). En fait toutes les questions que se posent les intervenants du forum sont des paramètres cachés : un américain pourrait aussi choisir de se couvrir en devises, est-ce qu’enlever les émergents du monde ex-us change la donne ?

Mettons qu’on marche dans son jeu, il n’y a qu’un paramètre. Il explique dans sa FAQ, dans le livre, et dans un podcast de Meb Faber que choisir la comparaison à 12 mois est le mieux, mais encore que c’est statistiquement significatif. Autrement dit, si GEM a marché avec cet unique paramètre ce n’est pas grâce au hasard des mouvements boursiers. Il cite Zakamulin qui aurait prouvé cette significativité.

Or Zakamulin, dans les liens que j’ai envoyés dit exactement l’inverse lorsqu’il étudie ce critère qu’il appelle MOM sur le marché américain :

Zakamulin a écrit :

We find no statistically significant evidence that market timing strategies outperformed the market in the second half of our sample. (from January 1870 to December 1942 and from January 1942 to December 2014 respectively)

Zakamulin a écrit :

Whereas over the first sub-period the outperformance probability is equal or above 50% for the majority of market timing rules, over the second sub-period the outperformance probability is below 50% for all the rules

Zakamulin a écrit :

However, none of the trend following strategies statistically significantly outperforms the buy-and-hold strategy at conventional statistical levels (1%, 5%, and 10%).

Je suis d’accord pour dire que GEM est une alternative intéressante à un portefeuille 60/40. Mais je ne comprends pas que Gary dise que la stratégie bat le marché actions de manière statistiquement significative, alors que je comprends que sa source dit que timer le marché est statistiquement perdant.

Quand on regarde son backtest, et si on n’aime pas les maths, on peut se convaincre intuitivement que la chance l’a bien aidé : sa performance décolle quand il évite les krachs de 2000 et 2008.

Je ferai mes devoirs et lirai son bouquin à tête reposée pour pouvoir avoir une opinion plus circonstanciée.

![]() Hors ligne

Hors ligne

#16 09/03/2018 18h39

- yademo

- Membre (2015)

- Réputation : 74

Darwin a écrit :

@Yademo: du coup la stratégie que je compte mettre en place se rapproche le plus du scénario 3 il me semble, non? Sauf qu’au lieu d’utiliser l’indice MSCI EAFE je bricole un indice MSCI ACWI ex US "maison"

Non, ca se rapproche plus du cas 1.

Vous êtes proche d’un ACWI ex US (intégration d’émergents, etc … il faudrait par contre revoir vos %ages car le UK et le Japon paraissent effectivement surpondérés par rapport à la capitalisation réelle … cf les répartitions dans l’autre fil de Golliwogg) et vous êtes bien sur le SP500 dans l’autre poche.

Et vous êtes sur des ETF non hedgés avec la solution fonds Euros (donc devise locale).

Enfin, vous utilisés les signaux issus de stockcharts donc en US $.

Parrainages Linxea - MesPlacements - Fortuneo - Bourse Direct - Boursorama - Contact MP

![]() Hors ligne

Hors ligne

#17 10/03/2018 10h31

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour Samuel. Alors ce que je peux vous dire :

Il me semble que son argument pour dire qu’il échappe au biais de datamining, aussi appelé overfitting ou surapprentissage, est que son modèle n’a qu’un paramètre : le choix de la comparaison brutes des performances à 12 mois.

Déjà là je suis sceptique : il y a bien le critère de la durée, le critère de la comparaison brute (et pas une moyenne mobile par exemple), le choix des zones (us vs ex-us).

Il me semble, de mémoire (faudra que je retrouve ça dans son bouquin), qu’il fait différentes simulations avec d’autres critères de durée : 6/7/8/9/10/11/12 mois et le « fameux » 12 mois sans prendre en compte le dernier mois…. Et que finalement ça marche très bien avec toutes ces durées ! S’il conseille 12 mois c’est en grande partie par simplicité car on peut trouver très facilement sur tout un tas de sites les perfs sur 12 mois. Mais on ferait la même stratégie en appliquant le momentum sur 8 ou 10 mois ça marcherait très bien aussi !

En fait toutes les questions que se posent les intervenants du forum sont des paramètres cachés : un américain pourrait aussi choisir de se couvrir en devises, est-ce qu’enlever les émergents du monde ex-us change la donne ?

=> Je ne suis pas certain de bien comprendre votre question ?

A la question:

est-ce qu’enlever les émergents du monde ex-us change la donne ?

Il me semble là encore (à vérifier mais je crois l’avoir lu dans son livre), que ça ne change « pas grand chose » niveau perf, Maximum Drawdown, sharpe, etc… de ne pas inclure les émergents.

Concernant tout ce que vous dîtes sur Zakamulin, je n’ai pas trop d’avis là dessus pour le moment car je viens seulement de télécharger son papier (la version indigeste;-) ) et j’attends de le lire avant de vous dire ce que j’en pense.

Cependant je suis tout de même étonné que Zakamulin arrive à la conclusion que les techniques de suivi de tendances ne font pas de meilleurs performances. Après j’imagine que dans les techniques de trend following il y a tout un tas de techniques (que j’avoue ne pas bien connaître) et pas uniquement des techniques basées sur le momentum. Par contre, de ce que j’ai pu lire un peu partout, il semble tout de même assez admis maintenant que les techniques basées sur le momentum offrent de très bonnes performances (supérieurs à l’équivalent Buy and hold classique) et un "risque" moindre (un Maximum Drawdown bien moindre surtout)

Or Zakamulin, dans les liens que j’ai envoyés dit exactement l’inverse lorsqu’il étudie ce critère qu’il appelle MOM sur le marché américain :

Comme je l’ai dit je n’ai pas encore lu son papier mais j’ai cru voir que le MOM correspond au momentum. Mais quel momentum ? Il en existe différents! Quand vous aurez lu le livre de Gary, vous verrez que sa technique GEM se base sur le dual momentum, c’est à dire le momentum classique qu’on appelle relative momentum mais également l’absolute momentum qui va finalement jouer le rôle de « disjoncteur » en cas de bear market et permettre d’énormément réduire le drawdown. Je ne suis pas certain que le MOM de Zakamulin soit également basé sur le dual momentum ?

Il faut savoir que c’est finalement surtout l’absolute momentum qui a un rôle essentiel dans sa stratégie notamment en diminuant drastiquement les pertes lors des kracks. Le relative momentum n’est qu’un petit plus!

Je suis d’accord pour dire que GEM est une alternative intéressante à un portefeuille 60/40. Mais je ne comprends pas que Gary dise que la stratégie bat le marché actions de manière statistiquement significative, alors que je comprends que sa source dit que timer le marché est statistiquement perdant.

Quand on regarde son backtest, et si on n’aime pas les maths, on peut se convaincre intuitivement que la chance l’a bien aidé : sa performance décolle quand il évite les krachs de 2000 et 2008.

=> Là justement je ne suis pas d’accord. Si je suis « convaincu » de l’efficacité et du sérieux de son approche c’est car peu importe les périodes de son backtest (il fait plusieurs simulations décennies par décennies), la durée du momentum (6 mois, 7 mois,…, 12 mois), etc… bref les différents paramètres qu’on peut modifier… finalement on obtient toujours de très bon résultats (meilleure que l’équivalent buy and hold) ! Donc ça montre, je pense, que ce n’est pas la chance ou le choix de paramètres arbitraires qui expliquent ses très bons résultats.

Bonjour Yademo

Non, ca se rapproche plus du cas 1.

Vous êtes proche d’un ACWI ex US (intégration d’émergents, etc … il faudrait par contre revoir vos %ages car le UK et le Japon paraissent effectivement surpondérés par rapport à la capitalisation réelle … cf les répartitions dans l’autre fil de Golliwogg) et vous êtes bien sur le SP500 dans l’autre poche.

Et vous êtes sur des ETF non hedgés avec la solution fonds Euros (donc devise locale).

Enfin, vous utilisés les signaux issus de stockcharts donc en US $.

Merci de m’avoir corrigé! Mon niveau d’anglais n’est pas terrible d’où mon erreur!

Par rapport à ce que vous me dîtes par rapport à mon ACWI ex US maison, je suis malheureusement un peu (beaucoup!) contraint par le choix des ETF disponibles sur mon AV netlife :

Assurance vie avec trackers : Le contrat jusqu’à 100% ETF

Auriez vous une meilleure répartition à suggérer pour répliquer au mieux le ACWI ex US ?

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

#18 10/03/2018 11h10

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

Merci pour votre retour. Pour alimenter le débat, j’ajoute une autre ressource trouvée sur le forum. Nous y reviendrons quand nous l’aurons lue.

![]() Hors ligne

Hors ligne

#19 25/03/2018 11h37

- Darwin

- Membre (2018)

- Réputation : 7

Bonjour Samuel222,

Je viens de terminer la lecture de A Comprehensive Look at the Empirical Performance of Moving Average Trading Strategies.

Même si je n’ai pas tout compris (mon niveau d’anglais et de mathématiques ne me l’a pas permis!) je peux tout de même dire que :

=> Ce papier s’intéresse spécifiquement à des techniques de trading de suivis de tendance basées sur l’étude des moyennes mobiles. Ce n’est pas le cas du GEM qui lui s’intéresse à la performance du SP500 depuis 1 an, du ACWI ex-US depuis 1 an et des T-Bills depuis 1 an. Ce n’est pas tout à fait la même chose.

=> D’autre part une critique qui revient souvent, c’est que la prétendue supériorité en terme de performances des techniques de suivi de tendance provient de la période avant 1945 (en gros) si je ne me trompe pas. Et que depuis ça marche beaucoup moins bien !

=> Enfin, comme il dit souvent, il y a des périodes de temps ou ça fonctionne pas trop mal et d’autres périodes ou ça fonctionne moins bien.

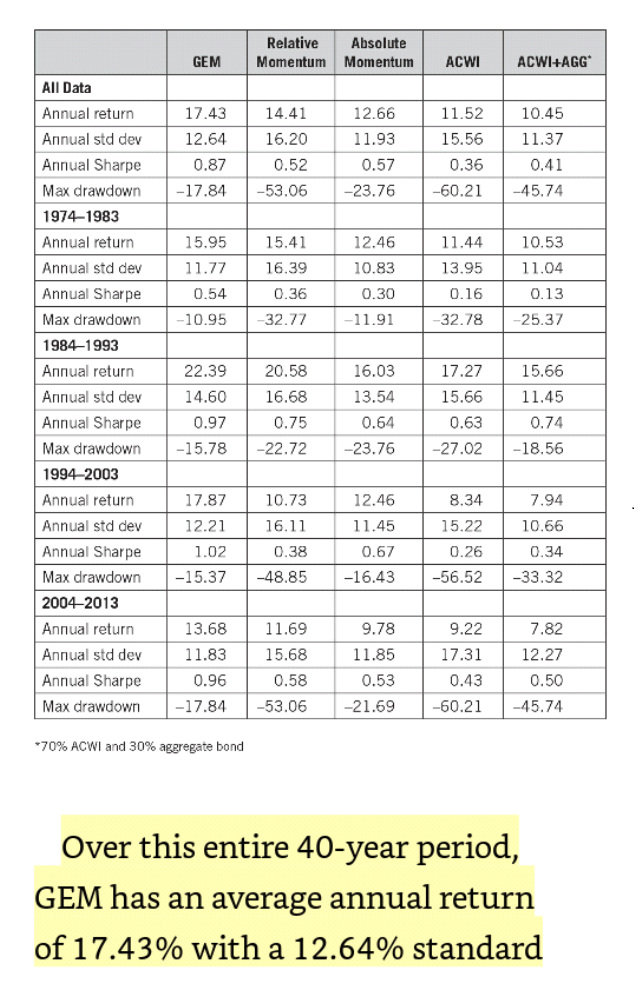

Si on regarde ce tableau qui provient du livre de Gary :

Peu importe les décennies les périodes sont au RDV et on limite fortement les drawdown (rôle principal de l’absolute momentum). De plus on ne s’intéresse qu’à la période post 1974 ce qui « ferait plaisir » à Valeriy Zakamulin car de ce que j’ai compris il n’est pas trop partisan de remonter les backtests trop loin dans le temps (pas avant 1945 en gros) du fait que beaucoup de choses ont changé depuis…

Je vais essayer de lire l’autre papier The Real-Life Performance of Market Timing with

Moving Average and Time-Series Momentum Rules et vous dire ce que j’en pense.

J’en profite également pour poser une question peut être évidente pour certain mais ce n’est pas grave ! Je commence tout juste à faire un fichier excel pour pouvoir suivre mon portefeuille afin de pouvoir mesurer mensuellement sa performance. Je souhaiterais pouvoir comparer cette performance avec 3 benchmarks : Le MSCI World, le MSCI World ex US et le SP500. Si possible la performance de ces actifs du 3 au 3 (car j’ai choisi de checker mon portefeuille tous les 3 du mois. Savez-vous comment je pourrais facilement avoir ces informations ?

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

1 #20 25/03/2018 12h16

1 #20 25/03/2018 12h16

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

Bonjour Darwin,

Sur votre premier point, je ne suis pas d’accord. Voyez la page 6 et la définition du critère MOM. Il s’agit de celui utilisé dans GEM.

En ce qui concerne le tableau extrait du livre, ce qui me gène est qu’il s’agit d’évaluer une stratégie à partir des observations qui ont servi à la construire. J’ai cherché dans le livre de Gary les tests out-of-sample (en français : sur un échantillon de validation) mais je n’ai rien trouvé. J’ai l’impression que Gary ne fait référence qu’à des articles qui valident le facteur momentum sur actions, que je n’ai jamais contesté, puis en fait des conclusions sur le trend following (suivi de tendance, dont GEM est une méthode) par effet de manche. Avez-vous une piste ?

J’ai également eu un sentiment de trahison quand, s’agissant du facteur value, j’ai lu sa source qui à nouveau tirait des conclusions opposées à lui. Voyez les page 101 et 102, chapitre 6. Gary cite Israel et Moskowitz 2013 et indique :

- que le facteur value ne marche pas pour les capitalisation les 40% les plus grosses : c’est vrai

- que seules les 40% les plus petites auraient une sensibilité significative à ce facteur, mais que de toutes façons il s’agit de micro-caps bien plus petites que le Russel 2000 et qu’il n’y a pas d’institutionnels (donc d’ETF) là dessus : c’est faux

Si on se réfère à sa source, voyons de quoi sont constitués ces quintiles :

-20% les plus gros : très grosses entreprises, capitalisation moyenne $36 milliards

-20% suivants : de l’ordre du Russell Midcap

-20% suivants : capitalisation moyenne de $2 milliards

-20% suivants : de l’ordre du Russell 2000

-20% les plus petits : micro-caps

L’article dit que le facteur value est plus efficace à mesure qu’on descend et ne devient pas significatif avant le troisième quintile inclus.

Je dois avouer que le style bonimenteur de Gary qui nous raconte l’histoire de Mme Michu pour nous intéresser m’a aussi agacé.

![]() Hors ligne

Hors ligne

#21 25/03/2018 13h12

Je l’ai déjà écrit : un gars qui écrit 4-5 livres en 7 ans (de mémoire) n’a pas trouvé la pierre philosophale … Appliquer sa méthode ne sera pas efficace mais c’est une méthode de travail et une piste de reflexion à adapter pour l’avenir (et non sur des données passées -id pas vu de "out of sample").

Think Happy, Dream Big, Do your Best !

![]() Hors ligne

Hors ligne

#22 25/03/2018 16h24

- Darwin

- Membre (2018)

- Réputation : 7

Merci pour votre réponse et pour vos informations.

Samuel222 a écrit :

Sur votre premier point, je ne suis pas d’accord. Voyez la page 6 et la définition du critère MOM. Il s’agit de celui utilisé dans GEM.

Justement j’allais poser une question là dessus à propos de ce que j’ai commencé à lire dans l’article:

The Real-Life Performance of Market Timing with Moving Average and Time-Series Momentum Rules.

Au tout début de l’article, page 2, l’auteur dit:

Another popular market timing strategy employs the time-series momentum1 (MOM) rule which prescribes buying securities (moving to cash) when the k-month moving average increases (decreases). Moskowitz et al. (2012) are probably the first to report the profitability of the 12-month MOM rule. This paper, in the same manner as the paper by Faber (2007), is followed now by numerous studies that confirm the superior performance of the MOM rule in many financial markets.

1The asset price anomaly known as “momentum” in the academic finance literature is documented for the

first time by Jegadeesh and Titman (1993). This “momentum” effect focuses on the relative performance of securities in the cross-section. The term “time-series momentum” is introduced by Moskowitz, Ooi, and Pedersen

(2012). The “time-series momentum” focuses purely on a security’s own past performance. Throughout the

paper when we use the term “momentum”, we always mean the “time-series momentum”.

Il me semble que le time-série momentum correspond à ce que Gary appelle l’absolute momentum, c’est à dire comparer la performance d’un tracker (par ex le SP500) sur ses 12 derniers mois à un actif sans risque (les T-bills). Mais du coup je ne suis pas certain : est-ce que ça revient au même de faire l’absolute momentum 12 mois de Gary que de faire ce que l’auteur explique :

the time-series momentum1 (MOM) rule which prescribes buying securities (moving to cash) when the k-month moving average increases (decreases)

=> cad partir en cash quand la moyenne mobile diminue ?

=> Pour moi il s’agit de 2 choses différentes mais je peux me tromper !

J’avoue clairement ne pas être à l’aise avec la notion de moyenne mobile. Par exemple cette fameuse SMA (Simple Moving Average) 12 mois à quoi correspond-elle précisément ? Pour moi il s’agit d’une simple moyenne arithmétique obtenue en additionnant la valeur par exemple du SP 500 chaque 1er du mois au cours des 12 derniers mois et en divisant ce résultat par 12. Est-ce bien cela ? Mais du coup c’est pas tout à fait la même chose que de regarder la performance au cours des 12 dernier mois je pense !

Si quelqu’un est susceptible de m’éclairer ce serait fort sympathique !

Concernant ce que vous dîtes sur le facteur value, je vous fais confiance et du coup ce n’est effectivement pas honnête de sa part de dire ça.

J’avais pour ma part pas été dans le détail surtout qu’ayant lu le 2e tome du livre de Fructis, créer et piloter un portefeuille d’ETF, j’avais en tête que le facteur Value fonctionne, mais fonctionne surtout sur les petites capitalisations. Mais que le facteur momentum parait "meilleur"!

Le suivi de mon portefeuille financier stratégie momentum GEM https://www.investisseurs-heureux.fr/t16823

![]() Hors ligne

Hors ligne

1 #23 25/03/2018 17h04

1 #23 25/03/2018 17h04

- Durun

- Membre (2012)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 169

Bonjour

Juste pour information.

La plupart des professionnels utilisent des graphes journaliers en prenant comme repère les Moyennes Mobiles à 200 et 50 périodes.

Sur un graphe en semaines correspondant à 5 jours de bourse, ces 2 moyennes deviennent respectivement 40 et 10. Et sur un graphe en mois comprenant 4 semaines, la moyenne 40 devient 10.

Ceci dit, on peut avoir une approche beaucoup plus fine en utilisant les moyennes 200 et 50 d’un graphe en jours qu’une moyenne 10 d’un graphe en mois.

On achète une valeur quand le cours de l’actif passe au dessus de la MME 50 et que cette dernière traverse à la hausse la MME 200, et on revend l’actif dès qu’il passe en dessous de la MME 50.

On peut vendre à découvert quand le cours passe au dessous de la MME 50 et que celle-ci traverse à la baisse la MME 200, et on rachète dès que la condition n’est plus remplie.

Sorti de ces 2 cas, on ne fait rien puisque cela signifie qu’il n’y a plus de momentum.

Bien sûr, on peut décider de conserver une position haussière tant que la moyenne 200 du graphe en jours, ou 10 sur le graphe en mois, reste orientée à la hausse, mais sur un graphe en mois, il est très difficile de faire la différence entre une pause dans une hausse et la fin d’une tendance haussière, comme le montre les 3 cercles sur le graphe mensuel d’Accor.

C’est aussi pour cette raison que l’on complète ces moyennes avec d’autres indicateurs permettant de savoir s’il y a un essouflemment de la tendance.

En vous basant sur un graphe en jours plutôt qu’en mois, vous pourrez entrer et sortir mieux et plus vite, en limitant les périodes contre tendance.

Espérant que cela vous soit utile.

Cordialement

![]() Hors ligne

Hors ligne

#24 26/03/2018 18h14

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

J’ajoute cet article, publié aujourd’hui, que j’ai trouvé très intéressant.

![]() Hors ligne

Hors ligne

#25 07/04/2018 14h44

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

Un autre article en rapport avec ce qui nous intéresse ici.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille financier de darwin (stratégie momentum gem)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 1 | 1 912 | 13/01/2019 17h50 par Franck059 | |

| 5 | 2 555 | 26/12/2020 21h05 par RadioInvest | |

| 437 | 194 895 | 08/06/2022 11h51 par Golliwogg | |

| 2 | 1 069 | 11/04/2020 14h22 par jbds601 | |

| 44 | 17 965 | 19/08/2021 10h52 par johntur | |

| 22 | 14 368 | 28/08/2014 22h57 par dom67 | |

| 16 | 9 176 | 25/10/2017 21h31 par durale |