Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#851 06/08/2019 22h58

- Ystava

- Membre (2016)

- Réputation : 9

Quelle est la stratégie d’investissement choisie ? Pour la robustesse des résultats, on pourrait suivre à la fois le CAC et le DAX. Pour une diversification maximale, l’UE entière. Et entre les deux, plein de combinaisons possibles (exemple : intégration de pays nordiques, exclusion des pays du sud).

![]() Hors ligne

Hors ligne

1 #852 06/08/2019 23h05

1 #852 06/08/2019 23h05

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

C’est la stratégie "j’investis en bourse et ça me rapporte plus qu’un fond en euros", aussi appelée "j’achète un tracker et mon compte grossit".

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() Hors ligne

Hors ligne

#853 07/08/2019 09h43

- Hidalgo04

- Membre (2015)

- Réputation : 40

La théorie financière est claire : plus on diversifie sur un grand nombre d’entreprises, de zones géographiques, de classes d’actifs actions (small, large, growth, value) plus la volatilité baisse et plus l’espérance de rendement est élevée.

L’idéal est donc de viser une allocation d’actifs qui couvre toutes les zones géographiques y compris les émergents et le plus d’entreprises possibles.

On doit aussi rester vigilant à ne pas sombrer dans le "country bias" : surponderer son propre pays en pensant bien le connaître.

"Expect the best, prepare for the worst."

![]() Hors ligne

Hors ligne

#854 07/08/2019 10h12

- traz

- Membre (2017)

- Réputation : 66

Vous pouvez anticiper la progression d’un secteur ou d’une zone géographique et les sur-pondérer. Vous prenez plus de risques mais si vous avez raison, vous pouvez gagner plus, mais ce n’est pas de l’investissement Lazy et beaucoup y laissent des plumes.

N’oubliez pas que les performances passées ne préjugent pas des performances futures.

![]() Hors ligne

Hors ligne

#855 07/08/2019 10h26

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

M-erci pour ces réponses précises. Qu’appelez-vous la "théorie financière" Hidalgo svp?

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() Hors ligne

Hors ligne

2 #856 07/08/2019 10h31

2 #856 07/08/2019 10h31

Trahcoh a écrit :

Est-il plus pertinent d’investir sur l’Europe qu’en France? A court teme (5 ans), la bourse de mon pays (Cac 40) semble plus dynamique que l’économie européenne (Stoxx 50) d’après le site d’ETF Lyxor. La tendance s’inverse-t-elle sur le plus long terme?

Si ce n’est pas le cas, n’est-il pas plus pertinent d’investir sur les économies les plus dynamiques de la zone?

Enfin pour ceux qui ne veulent pas placer 100% de leurs économies aux USA, la zone reine de l’économie.

Plusieurs erreurs de raisonnement/biais psychologiques s’expriment dans votre message.

Oui, il est plus pertinent d’investir sur l’Europe qu’en France car c’est intrinsèquement plus diversifié, à condition toutefois de ne pas choisir un mauvais indice (Stoxx 50 est trop petit, par exemple).

A court terme, peut-être que le CAC40 (qui ne représente pas la bourse française dans son ensemble, par exemple MSCI France a 79 entreprises et couvre 85% de la capitalisation française https://www.msci.com/documents/10199/09 … 758fbcf8e) bat le Stoxx 50 (qui ne représente vraiment pas l’économie européenne comme vous dites, il vaut largement mieux regarder Stoxx 600). Mais ça ne permet pas de conclure quoi que ce soit, à part si vous rentrez dans un raisonnement de type momentum qui est en général perdant, sauf sur des cas très précis.

C’est toujours intéressant de regarder à long terme, parce que ce qui a été vrai pendant 50 ans a de plus fortes chances de rester vrai que ce qui n’a été vrai que pendant 3 ans, mais ça ne prouve rien non plus, et l’exercice est compliqué.

Par exemple, une affirmation qu’on peut faire grâce aux études sur plusieurs siècles, c’est que l’immobilier rapporte moins que la bourse, et ca a été vrai à travers suffisamment de pays, d’économies, de systèmes politiques et technologiques qu’on peut avoir une confiance dans le fait que ça restera vrai à l’avenir.

Donc, il n’est pas pertinent d’investir sur ce que vous appelez les économies "les plus dynamiques" de la zone, surtout de la façon dont vous le définissez c’est-à-dire "je choisis deux mauvais indices qui ne représentent pas grand chose et je prends celui qui a les meilleurs performances à court terme".

Notez que cela a tout de même une espérance de gain positive par rapport à mal pas d’approches (OPCVM, stock picking sur le même univers, etc.).

Je rappelle le principe fondamental pour un investisseur en ETF : tout ce qui dévie d’un investissement sur le monde entier (en gros, MSCI ACWI IMI) doit être justifié par des éléments rationnels et des "preuves".

Vous voulez faire un truc plus compliqué que répliquer le marché mondial, il vous appartient de vérifier et prouver que c’est meilleur. Si vous ne trouvez pas cette preuve, la chose rationnelle à faire est de revenir au marché mondial.

J’édite pour parler du home bias, les américains y sont très sujets. Pour eux, le monde c’est les USA, trois-quatre pays vassaux qu’ils ne savent pas placer sur la carte et le grand méchant Iran qu’ils situent en Russie. Dans leur bêtise, ils ont la chance que le home bias américain a été historiquement plutôt rentable, et de toute façon les USA représentent 50 à 60% des indices mondiaux. Investir uniquement en titres USA les expose déjà pas mal au marché mondial, en pratique, et le home bias pour eux n’est donc pas catastrophique.

Faire la même chose en France, c’est une autre affaire. Ça peut se défendre (je l’ai fait) de privilégier la zone euro pour être moins exposé au risque de change. Sauf qu’en faisant cela sur les dernières années vous auriez sous-performé le marché : vous avez acheté une assurance qui vous a coûté très cher.

![]() Hors ligne

Hors ligne

#857 07/08/2019 11h01

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

Hidalgo04 a écrit :

La théorie financière est claire : plus on diversifie sur un grand nombre d’entreprises, de zones géographiques, de classes d’actifs actions (small, large, growth, value) plus la volatilité baisse et plus l’espérance de rendement est élevée.

Bonjour,

Une question par rapport à ça : pourquoi l’espérance de rendement est plus élevée ? Ne peut-on pas compter sur un phénomène de retour à la moyenne pour obtenir le même rendement avec une diversification moindre ? La plus forte volatilité occasionnée par cette stratégie ne peut-elle pas être vue comme une occasion d’acheter à bas coût de manière plus régulière ?

Cette question m’est inspirée par ce post qui cite un livre de William Bernstein (que je n’ai pas lu). L’auteur semble indiquer qu’investir sur un sous-ensemble de l’univers de départ, avec un même rendement mais une volatilité plus forte, serait une bonne stratégie pour cette raison.

![]() Hors ligne

Hors ligne

#858 07/08/2019 18h40

- Ystava

- Membre (2016)

- Réputation : 9

Trahcoh a écrit :

C’est la stratégie "j’investis en bourse et ça me rapporte plus qu’un fond en euros", aussi appelée "j’achète un tracker et mon compte grossit".

Ah bon. Cette stratégie n’a pas l’air bien définie. Je conseille de gérer un PEA comme si on était à la tête d’un fonds d’investissement de 100m€.

![]() Hors ligne

Hors ligne

#859 08/08/2019 07h54

- Hidalgo04

- Membre (2015)

- Réputation : 40

Trahcoh a écrit :

M-erci pour ces réponses précises. Qu’appelez-vous la "théorie financière" Hidalgo svp?

Modern Portfolio theory.

Markowich, Fama…

"Expect the best, prepare for the worst."

![]() Hors ligne

Hors ligne

#860 08/08/2019 11h12

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

D’après ces théories, la diversification diminue le risque d’un portefeuille d’actifs comme vous le soulignez, mais n’augmente pas le rendement sauf erreur de ma part, comme vous l’indiquez dans votre message du 07/08.

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() Hors ligne

Hors ligne

#861 09/08/2019 14h56

- SamyInvest

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 70

On a évoqué l’inéligibilité au PEA de certains ETF dans cette file de discussion.

On es bien d’accord que pour vendre un ETF, il faut également un acheteur ?

Que se passe t-il lorsque un ETF perd son éligibilité au PEA ? Il n’y a que des vendeurs et aucun acheteur ? Qui voudrait investir dans un ETF voué à disparaitre ?

C’est le gestionnaire qui rachète les ETF dans ce cas particulier ?

![]() Hors ligne

Hors ligne

1 #862 09/08/2019 15h05

1 #862 09/08/2019 15h05

- Cristobal

- Membre (2019)

- Réputation : 93

Même s’il perd son éligibilité au PEA, il reste toujours des acheteurs qui investissent sur l’ETF hors PEA, et il reste toujours un (a minima l’émetteur de l’ETF), voir plusieurs teneurs de marché (market makers) présents à la vente comme à l’achat dans le carnet d’ordres.

Préférer les entreprises qui crachent du "cash-flow" (à la LVMH) à celles qui cachent du "krach-flow" (à la Enron, Wirecard, …)

![]() Hors ligne

Hors ligne

1 #863 09/08/2019 15h06

1 #863 09/08/2019 15h06

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 100

1) Un ETF qui perd son éligibilité PEA n’est pas forcément voué à disparaître, il n’est juste plus éligible au PEA, ce qui est assez différent.

2) Les particuliers ne représentent pas la totalité des investisseurs en ETF, et de loin.

De nombreux investisseurs en ETF (assureurs par exemple) ne se préoccupent pas de l’éligibilité PEA et des contraintes associées. Pour eux, la suppression de l’égibilité au PEA est sans impact.

L’ETF devenu non éligible PEA va continuer à vivre sa vie, en parallèle avec sa copie éligible PEA et ciblée pour le public retail.

![]() Hors ligne

Hors ligne

#864 09/08/2019 17h33

- Dooffy

- Membre (2014)

Top 50 Dvpt perso.

Top 50 Banque/Fiscalité - Réputation : 218

@JB0660: je ne serai pas aussi catégorique que vous tout simplement parceque les ETF éligibles au PEA sont quand même des boîtes noires (euphémisme) plutôt complexes (impossible pour l’emetteur de faire autrement pour garantir une éligibilité en PEA pour des indices hors Europe par exemple).

En regardant de plus près, un ETF éligible PEA a systématiquement des frais plus élevés que son équivalent "envelop agnsotic" si je puis dire.

Un ETF PEA qui n’est plus éligible n’a plus aucun intérêt (j’oserai dire pour pour personne), la question de SamyInvest est intéressante.

Ma compréhension est que dans ce cas en effet, le market makeur garanti la liquidité du produit et que l’émetteur va régulièrement détruire des parts de son ETF en débouclant toutes les opérations qui lui sont liées pour les part rachetés sans repreneur.

Une sorte de Darwinisme appliqué aux ETF ?

C’est l’inverse qui se produit lorsque par exemple le nouvel ETF remplaçant arrive sur le marché, sa capitalisation initiale est faible et au fil de l’eau la taille du fond croit selon l’offre et la demande (avec à chaque fois des opérations des market makers et des emetteurs du fonds).

Preneurs de correctif si d’aventure je faisais erreur.

Bien à vous, Dooffy

![]() Hors ligne

Hors ligne

#865 09/08/2019 17h47

Comme déjà expliqué, ne pas confondre la perte d’éligibilité PEA, le délistage, et la cloture pure et simple de l’ETF.

Lorsqu’il perd son éligibilité PEA, l’ETF se voit exposé à beaucoup de ventes, c’est tout. Par construction il y a toujours un acquéreur (le market maker) qui ensuite pourra revendre ses actions à l’émetteur qui les annulera.

Ca n’est pas différent d’une transaction de vente classique.

Le délistage voire la cloture, là c’est autre chose, mais perte d’éligibilité PEA n’implique pas cloture (et heureusement).

![]() Hors ligne

Hors ligne

2 #866 09/08/2019 17h53

2 #866 09/08/2019 17h53

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 100

Dooffy a écrit :

@JB0660:

Un ETF PEA qui n’est plus éligible n’a plus aucun intérêt (j’oserai dire pour pour personne).

Pourquoi cela ?

Il y a un marché en dehors des clients retail en PEA, par exemple des investisseurs institutionnels qui achètent des ETF pour leur exposition action long terme.

Ces derniers se moquent du statut PEA du fonds. Or, l’éligibilité PEA apporte son lot de contraintes pour la société de gestion et entraine potentiellement une tracking error un peu plus élevée.

C’est une des raisons qui ont poussé Amundi et Lyxor à séparer des ETF existants en 2 versions, afin d’optimiser la tracking error pour les investisseurs qui ne se préoccupent guère du statut PEA et qui veulent gagner 10 bps de performance par an.

Par exemple, quand Lyxor a décidé de rendre leur ETF MSCI World WLD non éligible PEA en 2014 et a créé EWLD en PEA, les investisseurs qui ne se préoccupent pas du statut PEA sont restés sur la version initiale WLD, les investisseurs retail PEA sont partis sur EWLD.

Vous remarquerez que la performance de WLD est supérieure de 10 / 15 bps par an par rapport à la version PEA et que les encours sur WLD sont de 2 540 M€ vs 19 M€ pour la version PEA EWLD.

EWLD a donc évidemment un intérêt, pour des investisseurs autres que retail PEA.

Dernière modification par JB0660 (09/08/2019 19h38)

![]() Hors ligne

Hors ligne

#867 09/08/2019 19h11

- Hidalgo04

- Membre (2015)

- Réputation : 40

Trahcoh a écrit :

D’après ces théories, la diversification diminue le risque d’un portefeuille d’actifs comme vous le soulignez, mais n’augmente pas le rendement sauf erreur de ma part, comme vous l’indiquez dans votre message du 07/08.

Compléter les classes d’actifs traditionnelles large cap growth (S&P500, Stoxx Europe 600…) par du small cap, du small cap value, du large cap value et du REIT a historiquement eu tendance à augmenter l’expected return.

Dernière modification par Hidalgo04 (09/08/2019 22h21)

"Expect the best, prepare for the worst."

![]() Hors ligne

Hors ligne

1 #868 09/08/2019 21h34

1 #868 09/08/2019 21h34

- yihk

- Membre (2011)

- Réputation : 37

Dooffy a écrit :

….parceque les ETF éligibles au PEA sont quand même des boîtes noires (euphémisme) plutôt complexes (impossible pour l’emetteur de faire autrement pour garantir une éligibilité en PEA pour des indices hors Europe par exemple)

C’est faux je viens de télécharger en quelques clics le contenu du cw8.

Le swap est de 0,8% et il a été passée avec la BNP.

Il y a 98 lignes, ça date de 3 jours.

Essayez de faire pareil avec une sicav classique.

Connaissez-vous le contenu de votre fonds en euros ?

Erreur : Du fond euros que possède l’assureur avec qui vous avez signé un contrat d’assurance-vie.

AMUNDI MSCI WORLD UCITS ETF - EUR (C) | LU1681043599 | Amundi ETF France | Particuliers

onglet documentation, vers le bas Extrait de l’actif du fonds au 06/08/2019 bouton export

Amundi CW8 a écrit :

EXTRAIT DE L’INVENTAIRE

Nom du fonds AMUNDI MSCI WORLD UCITS ETF - EUR (C)

Type de réplication Réplication Synthétique – « Unfunded »

Code ISIN LU1681043599

Code Mnémonique CW8

Actif Net au 06/08/2019 904 556 243

Devise de référence du fonds EUR

Contrepartie du swap et valeur de marché en % de l’actif net du fonds au 06/08/2019

Pourcentage de l’actif net 0.80%

Nom de la contrepartie du swap BNP Paribas

Code ISIN Titre Classe d’actifs Devise Poids en % du total des titres

ES0144580Y14 IBERDROLA S A Action EUR 8.36%

ES0178430E18 TELEFONICA S A Action EUR 6.96%

ES0113900J37 BANCO SANTANDER SA REG SHS Action EUR 5.03%

DE000BASF111 BASF SE REG SHS Action EUR 4.66%

……

Il existe deux type de contrat de swap :

- (1) les « unfunded contracts » lorsque le Fonds utilise ses espèces pour acheter un panier de titres qu’il cherche à détenir, et où il échange la performance de ce panier de titres contre la performance de son indice

- (2) les « Funded Contracts », lorsque le Fonds échange des espèces avec sa contrepartie, en échange du collatéral de sa contrepartie conservé auprès de sa banque.

Contrepartie de swap : L’entité signant le contrat de swap avec le Fonds.

Valeur de marché du contrat de swap : Montant dû par la contrepartie de swap du Fonds (sii la valeur est positive) ou par le Fonds à la contrepartie de swap (si la valeur négative).

Le Compte d’inventaire : relevé de compte détaillé des actifs du Fonds.

L'ombre du zèbre n'a pas de rayure.

![]() Hors ligne

Hors ligne

#869 09/08/2019 23h26

- crashray

- Membre (2019)

- Réputation : 33

Bonjour, Petite question de débutant car je n’arrive pas à bien comprendre l’ETF.

Une "action" ETF a un prix sur le marché par exemple Amundi ETF World 279.2229 €

ETF réplique un indice par exemple le CAC40 donc les 40 plus grosses capitalisation françaises.

Si le CAC40 monte de 2%, l’ETF monte de 2%.

Dans ce cas, on ne devrait pas pouvoir choisir à combien on achète un ETF, on devrait juste dire que l’on veut l’acheter au marché ? ET idem en cas de vente ?

Le prix de l’action ETF dépend des autres ?

Ou sinon on veut vendre à une valeur du CAC40 (5XXX pts) et c’est le marché qui suit ou pas.

Pas clair pour le moment.

![]() Hors ligne

Hors ligne

#870 10/08/2019 01h12

- ArnvaldIngofson

- Membre (2016)

Top 20 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

En pratique c’est simple : vous achetez/vendez un ETF au cours de vente/achat fixé par l’émetteur aux heures d’ouverture de la place de cotation, avec de gros volumes. Ce cours doit être très proche de la la valeur de l’indice représenté par l’ETF.

Comment l’émetteur fixe-t-il ce cours ? Ca se complique !

Vous pouvez faire des recherches sur internet, par exemple :

Authorized participants (AP) are one of the major parties at the center of the creation and redemption process for exchange-traded funds (ETF)

ou :

ETF : faire la différence entre NAV et prix de marché

Vous pouvez aussi acheter le livre de fructif …

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#871 16/09/2019 13h50

- Gysis

- Membre (2017)

- Réputation : 23

Bonjour,

Un message de BourseDirect indiquant que les ETFs Amundi suivant ne remplissaient plus les critères d’éligibilité au PEA:

Liste des ETF de droit luxembourgeois non éligibles au PEA à partir du 29 juillet 2019

AMUNDI MSCI EUROPE LOW SIZE FACTOR - UCITS ETF - EUR (C) LU1681041544

AMUNDI MSCI EUROPE - UCITS ETF - EUR (C) LU1681042609

AMUNDI MSCI EUROPE EX SWITZERLAND - UCITS ETF - EUR (C) LU1681044308

AMUNDI MSCI NORDIC - UCITS ETF - EUR (C) LU1681044647

AMUNDI MSCI SWITZERLAND - UCITS ETF - EUR (C) LU1681044720

AMUNDI MSCI SWITZERLAND - UCITS ETF - CHF (C) LU1681044993

AMUNDI S&P GLOBAL LUXURY - UCITS ETF - EUR (C) LU1681048630

AMUNDI S&P GLOBAL LUXURY - UCITS ETF - USD (C) LU1681048713

AMUNDI MSCI EUROPE MINIMUM VOLATILITY FACTOR - UCITS ETF - EUR (C) LU1681041627

AMUNDI MSCI INDIA - UCITS ETF - EUR (C) LU1681043086

AMUNDI MSCI INDIA - UCITS ETF - USD (C) LU1681043169

AMUNDI MSCI EASTERN EUROPE EX RUSSIA - UCITS ETF - EUR (C) LU1681043755

AMUNDI MSCI EASTERN EUROPE EX RUSSIA - UCITS ETF - USD (C) LU1681043839

AMUNDI MSCI EUROPE HIGH DIVIDEND FACTOR - UCITS ETF - EUR (C) LU1681041973

AMUNDI MSCI EUROPE GROWTH - UCITS ETF - EUR (C) LU1681042435

AMUNDI MSCI EUROPE VALUE FACTOR - UCITS ETF - EUR (C) LU1681042518

AMUNDI MSCI WORLD EX EUROPE - UCITS ETF - EUR (C) LU1681045537

AMUNDI MSCI WORLD EX EUROPE - UCITS ETF - USD (C) LU1681045610

AMUNDI STOXX EUROPE 600 - UCITS ETF - EUR (C) LU1681040223

AMUNDI MSCI WORLD ENERGY - UCITS ETF - EUR (C) LU1681046006

AMUNDI MSCI WORLD ENERGY - UCITS ETF - USD (C) LU1681046188

AMUNDI MSCI WORLD FINANCIALS - UCITS ETF - EUR (C) LU1681045883

AMUNDI MSCI WORLD FINANCIALS - UCITS ETF - USD (C) LU1681045966

AMUNDI S&P 500 - UCITS ETF - EUR (C) LU1681048804

AMUNDI S&P 500 - UCITS ETF - USD (C) LU1681049018

AMUNDI S&P 500 - UCITS ETF - DAILY HEDGED EUR (C) LU1681049109

AMUNDI NASDAQ-100 - UCITS ETF - EUR (C) LU1681038243

AMUNDI NASDAQ-100 - UCITS ETF - USD (C) LU1681038326

AMUNDI NASDAQ-100 - UCITS ETF - DAILY HEDGED EUR (C) LU1681038599

AMUNDI FTSE EPRA EUROPE REAL ESTATE - UCITS ETF - EUR (C) LU1681039480

AMUNDI MSCI EMERGING MARKETS - UCITS ETF - EUR (C) LU1681045370

AMUNDI MSCI EMERGING MARKETS - UCITS ETF - USD (C) LU1681045453

AMUNDI MSCI EM LATIN AMERICA - UCITS ETF - EUR (C) LU1681045024

AMUNDI MSCI EM LATIN AMERICA - UCITS ETF - USD (C) LU1681045297

AMUNDI MSCI EM ASIA - UCITS ETF - EUR (C) LU1681044480

AMUNDI MSCI EM ASIA - UCITS ETF - USD (C) LU1681044563

AMUNDI JAPAN TOPIX - UCITS ETF - EUR (C) LU1681037609

AMUNDI JAPAN TOPIX - UCITS ETF - JPY (C) LU1681037781

AMUNDI JAPAN TOPIX - UCITS ETF - DAILY HEDGED EUR (C) LU1681037864

AMUNDI JAPAN TOPIX - UCITS ETF - DAILY HEDGED USD (C) LU1681037948

AMUNDI JAPAN TOPIX - UCITS ETF - DAILY HEDGED GBP (C) LU1681038086

AMUNDI JAPAN TOPIX - UCITS ETF - DAILY HEDGED CHF (C) LU1681038169

AMUNDI EUROPE EQUITY MULTI SMART ALLOCATION SCIENTIFIC BETA - UCITS ETF - EUR (C) LU1681039563

AMUNDI MSCI EUROPE QUALITY FACTOR - UCITS ETF - EUR (C) LU1681041890

AMUNDI MSCI EUROPE MOMENTUM FACTOR - UCITS ETF - EUR (C) LU1681041460

AMUNDI MSCI BRAZIL - UCITS ETF - USD (C) LU1437024992

AMUNDI FTSE 100 - UCITS ETF - EUR (C) LU1437025023

AMUNDI FTSE 100 - UCITS ETF - GBP (C) LU1437025296

Les titres doivent donc être cédés ou transféré vers CTO au plus tard le 29 septembre.

Au delà de cette date la détention de titre non éligible sur un PEA ou PEA-PME entraînera

la clôture de celui-ci.

Message édité par l’équipe de modération (16/09/2019 20h15) :

Point déjà largement traité, merci de faire vos recherches sur le forum avant de poster

![]() Hors ligne

Hors ligne

#872 19/09/2019 23h29

- Arnoold

- Membre (2014)

- Réputation : 6

Bonjour à tous,

Suite à l’annonce d’inégibilité de la plupart des ETF Amundi, j’ai choisi de remplacer ma ligne "Amundi Stoxx600" (qui était déjà un remplacement du Vanguard VEUR suite au blockage de Vanguard par Bourse Direct) par l’ETF correspondant chez BNP, i.e. le BNP PARIBAS EASY STOXX EUROPE 600 UCITS (FR0011550193) car malgré son TER légèrement plus élevé (0.2% vs. 0.15%), son encours est largement supérieur (1.2bn vs. 150M) et, surtout, il est distribuant et j’apprécie la transparence que cela procure.

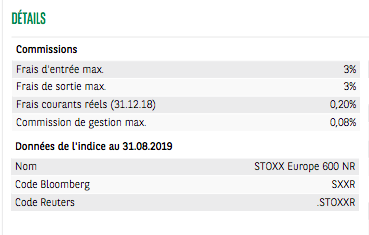

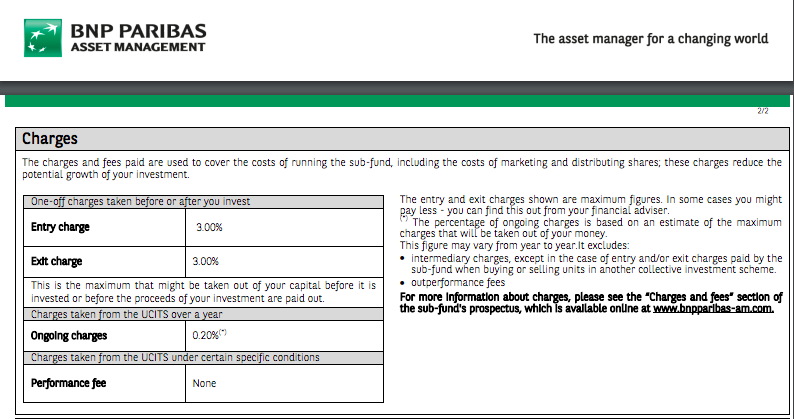

Or, au moment de passer mon ordre, Bourse Direct m’a fait savoir qu’en plus du TER de 0.2%, cet ETF BNP comprend des "frais de mouvement d’ETF" de 0.07% ce qui m’a beaucoup surpris. J’ai donc parcouru les documents de référence de l’ETF, qui eux font état de deux types de frais supplémentaires au TER: d’une part, des "frais d’entrée / sortie max" de 3%, et des "Commission de gestion max." de 0.08% qui correspondent probablement aux "frais de mouvement d’ETF" affichés par Bourse Direct.

Quelqu’un peut-il me renseigner sur la nature de ces frais, et si ceux-ci s’ajoutent effectivement au TER (ou bien si le TER les comprend)? Si tel est le cas, le différentiel de coût serait alors très désavantageux par rapport au Amundi et l’encours supérieur ne suffirait pas à justifier une souscription.

Merci d’avance pour vos lumières.

Sources: https://docfinder.bnpparibas-am.com/api … b712/9216, https://docfinder.bnpparibas-am.com/api … 5a0bdb/512

![]() Hors ligne

Hors ligne

#873 20/09/2019 11h36

Bonjour,

Je l’ai aussi en portefeuille et d’après quantalys il sur performe le MSCI Europe malgré les frais.

https://www.quantalys.com/Fonds/94571

Je n’ai jamais reçu de dividendes et il est indiqué comme capitalisant.

![]() Hors ligne

Hors ligne

#874 23/09/2019 11h36

- blackswordsman

- Membre (2019)

- Réputation : 3

Bonjour,

Peut être un peu hors sujet mais je voudrais savoir ce qui s’est passé avec le post original de (je crois) EviDent qui avait créé ce topic.

En effet, les premières pages sont liés au fil (qui n’est plus référencé) "Portefeuille de Fructif" et les posts concernant les trackers éligibles au PEA sont dans les dernières pages.

Par exemple le dernier post lié au portefeuille de Fructif est dans la page 22 où il analyse sa performance de 2018.

Si je me souviens bien, dans la première page du fil original il y avait une introduction faite par EviDent avec des liens contenant des listes exhaustives de tous les ETF PEA et leurs codes, maintenant je ne le trouve plus.

Si quelqu’un a une explication de ce qui s’est passé et pourquoi on a fusionné ces deux fils (en effacent du coup les premiers posts du fil original?)

Edit: J’ai trouvé le post que je cite ci-dessus (lien) par contre cela ne réponds pas à ma question de pourquoi ces deux fils ont été mis ensemble.

Dernière modification par blackswordsman (23/09/2019 14h07)

![]() Hors ligne

Hors ligne

#875 29/09/2019 16h11

- philthevet

- Membre (2019)

- Réputation : 53

Bonjour;

Existe-t-il un (des? ) ETF adossé (s) à des small caps FRANCE uniquement.

Une recherche internet n’a rien donné, je fais donc confiance à l’expertise des membres IH.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “trackers pea : liste complète des trackers éligibles pea”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 79 | 49 239 | 30/06/2019 21h32 par Neo45 | |

| 0 | 904 | 21/04/2018 19h54 par Silicon | |

| 66 | 36 342 | 28/07/2020 11h10 par Martinus | |

| 23 | 13 520 | 28/08/2019 23h01 par Michel | |

| 7 | 4 926 | 11/05/2016 17h36 par BetaMalin | |

| 12 | 2 839 | 09/08/2022 13h47 par Oblible | |

| 6 | 4 683 | 04/09/2016 13h28 par Fructif |