Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#176 24/02/2020 11h53

- cat

- Membre (2015)

Top 50 Portefeuille

Top 50 Obligs/Fonds EUR

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 10 SCPI/OPCI - Réputation : 459

Vanguard fait de la gestion active à bas coût depuis longtemps. Dans les fonds Vanguard non ETF, il y avait celui-ci :

Vanguard US Opportunities Fund Investor EUR Accumulation

qui était disponible sur quelques contrats assurance-vie il y a quelques années (je ne sais pas si c’est encore le cas car à un moment il a été victime de son succès).

Frais courants : 0.95%.

Bien à vous,

cat

![]() Hors ligne

Hors ligne

#177 24/02/2020 12h19

- Caratheodory

- Membre (2019)

Top 50 Dvpt perso.

Top 50 Monétaire

Top 50 Finance/Économie - Réputation : 166

La question est si c’est le même type de gestion active pour l’etf vval et pour le fonds vanguard que vous citez. J’ai l’impression que non, et qu’il faut distinguer entre gestion active sur critères préétablis et gestion active discrétionnaire.

Ce qui saute surtout aux yeux quand on lit les fiches Morningstar est la surperformance du style growth vis à vis du style value dans les années récentes.

![]() Hors ligne

Hors ligne

#178 09/03/2020 14h47

- Alpins

- Membre (2013)

Top 20 Vivre rentier

Top 20 Finance/Économie - Réputation : 178

Bonjour,

Il me semble que les ETF se comportent "normalement" en cette période de krach, notamment pas de problème de liquidité (voir par ex. ici). Si cela se confirme, ce serait un point positif pour les ETF.

Cdt

![]() Hors ligne

Hors ligne

#179 09/03/2020 15h08

- Vibe

- Membre (2011)

Top 50 Finance/Économie - Réputation : 129

Il y a un problème sur l’ETF SPDR MSCI Energy (coté à Amsterdam) dont la cotation est bloquée, et que je voulais renforcer.

Quelques minutes plus tard, le carnet d’ordres est encore plus déséquilibré :

Édition : ça vient de reprendre,enfin ! Je me suis dépêché de placer un ordre, qui a été exécuté après l’avoir réajusté pour passer tout en haut de la pile des acheteurs. Ouf !

![]() Hors ligne

Hors ligne

#180 09/03/2020 20h17

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Je pense qu’il s’agit d’une suspension de cotation à la baisse (mécanisme automatique comme prévu par Euronext) et non d’un problème de liquidité ou technique de votre ETF.

![]() Hors ligne

Hors ligne

#181 11/03/2020 14h40

- BadNevada

- Membre (2019)

- Réputation : 2

Il y a vraiment de choses qui m’échappent avec les ETFs.

Aujourd’hui et en direct :

PE500 -3,92

PSP5 +1,75

Alors que les deux sont supposés suivre le même indice.

Quelqu’un a t’il une explication?

![]() Hors ligne

Hors ligne

#182 11/03/2020 14h43

- Vibe

- Membre (2011)

Top 50 Finance/Économie - Réputation : 129

Peut-être qu’avec la proximité de l’ouverture de Wall Street (moins de 10 minutes), les réajustements ne se sont pas encore faits.

Un intervenant du forum avait conseillé d’attendre plusieurs dizaines de minutes, peut-être une heure, après l’ouverture de la cotation d’un indice pour trader l’ETF correspondant.

![]() Hors ligne

Hors ligne

#183 11/03/2020 14h55

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Ca se réajuste tout seul, il ne faut pas s’inquiéter.

![]() Hors ligne

Hors ligne

#184 11/03/2020 15h07

- Vibe

- Membre (2011)

Top 50 Finance/Économie - Réputation : 129

Oui, mais à quel montant placer son ordre du coup ?

Imaginons que je place un ordre sur l’un des ETF à 20 euros, alors que le sous-jacent vaut 19 €, pourquoi le market maker ne se prendrait-il pas le spread dans la poche, c’est son intérêt non ? Surtout que ses ordres à lui sont cachés, alors que le mien sera public.

De mon côté, à chaque fois que j’ai acquis un ETF, il a toujours fallut que je passe un ordre équivalent à la meilleure offre pour que la transaction se passe (alors que j’avais testé auparavant différents ordres entre la meilleure offre et la meilleure demande). Mais c’est vrai que le PRU était un peu inférieur à la meilleure offre.

D’une certaine façon, on pourrait considérer ce spread comme l’équivalent du droit d’entrée d’un fonds.

En tout cas les ETF sont BEAUCOUP plus complexes que ce qu’on voudrait faire croire, il y a plein de subtilités à connaître.

![]() Hors ligne

Hors ligne

#185 11/03/2020 15h40

L’explication vient du fait que le spread du PE500 est souvent très large (plusieurs dizaines de centimes)

Conséquence la performance affichée peut fortement varier très rapidement.

Exemple:

à 15:23:21 76 titres ont été achetés à 19.636 à cet instant l’ETF est devenu légèrement positif

à 15:24:13 26 titres ont été vendus à 19.100 à cet instant l’ETF perdait plus de 2%

Alors que le PSP5 a toujours un spread très serré (quelques centimes, 1 centime parfois)

![]() Hors ligne

Hors ligne

#186 11/03/2020 18h09

- BadNevada

- Membre (2019)

- Réputation : 2

BadNevada a écrit :

Il y a vraiment de choses qui m’échappent avec les ETFs.

Aujourd’hui et en direct :

PE500 -3,92

PSP5 +1,75

Alors que les deux sont supposés suivre le même indice.

Quelqu’un a t’il une explication?

J’ai oublié de préciser que c’était des %.

Bon et bien là on est à :

20.023 EUR +1.05 %

19.258 EUR -1.27 %

On a donc bien deux ETFs qui a la fin d’une même journée vont dans une direction opposée… si c’est pas n’importe quoi.

Je m’en suis aperçu car je voulais hedger mon PE500 avec le DSP5… pas de bol car comme le PE500 et le PSP5 ne vont pas dans le même sens, cela n’hedge pas du tout…

Vu que la journée de trade est finie, il y a quand même un problème… si on ne peut pas savoir si le S&P500 est monté ou descendu en regardant les 2 principaux ETFs français qui le suive c’est qu’il y a un soucis.

Curieusement je ne vois pas ce genre de gag avec les ETFs américains, inaccessibles grâce à cette histoire de UCITS.

![]() Hors ligne

Hors ligne

#187 11/03/2020 18h14

- Vibe

- Membre (2011)

Top 50 Finance/Économie - Réputation : 129

Pour ma part, je privilégie les émetteurs américains sérieux (BlackRock etc) à Amundi ou Lyxor (oui, désolé, mais je n’ai pas confiance dans ces filiales de banques françaises). Beaucoup d’ETF Blackrock sont à la norme UCITS. Quelques un sont aussi proposés par Vanguard.

Peut-être que je me trompe, mais je dors mieux la nuit avec un ETF physique iShares qu’avec un ETF synthétique Lyxor, même si je dois passer par le compte-titres.

Je pense qu’on devrait prendre en compte le spread dans la performance des ETF (à titre conservateur, on peut dire que c’est l’équivalent de 1 à 2 % de frais d’entrée), quand on veut les comparer aux fonds.

![]() Hors ligne

Hors ligne

#189 11/03/2020 18h50

- maier

- Membre (2017)

- Réputation : 6

Je n’y avais jamais prêté attention jusqu’à présent mais en regardant les cours de clôtures des trois etf

suivant le sp 500 ça donne ceci : ESE BNP +0.6% , PSP5 +1.05% ,PE 500 -1.27 , quelqu’un à une

explication ?

![]() Hors ligne

Hors ligne

1 #190 11/03/2020 18h51

1 #190 11/03/2020 18h51

- Treffon

- Membre (2016)

Top 50 Finance/Économie - Réputation : 152

Bonjour,

Ne sur-interprétez pas ces données, un ETF (comme toute chose) a une "valeur" et un "prix".

Le prix est le dernier échange et comme dit par atoulon n’est pas à la même heure pour les 2 ETFs.

Ca ne veut pas dire que la valeur de l’ETF a évolué dans un sens différent pour les 2 ETFs.

| live

| live

il y a eu une enchère de clotûre à 17:35 sur PSP5 et pas sur PE500. (pourquoi je ne sais pas, surement une raison technique).

Pour illustrer, prenons un exemple:

- si on abstrait l’enchère de clôture

- que le S&P500 fait 0% dans une journée, et que l’EUR USD ne bouge pas non plus

- que les 2 ETFs valent 20EUR chacun en début de journée

- que l’écart achat/vente sur chaque ETF est de 1%, soit 20 centimes (19,9-20,1)

Imaginons qu’un acheteur A PSP5 et qu’un acheteur B vende PE500 à 17:30.

Les 2 derniers cours vont être 19,9 et 20,1 (-0,5% et +0,5% respectivement), et c’est ce que vous allez voir sur votre banque ou sur boursorama

Mais ca ne veut pas dire que la valeur est différente.

Pour beaucoup d’ETF très peu tradés, par ex AA13 que a eu 0 volume aujourd’hui pendant la session, quelqu’un (l’émetteur de l’ETF ou un market maker ?) fait une transaction d’1 action à l’ouverture et là la fermeture pour imprimer une prix "non aberrant" dans les flux de données. Ca permet par exemple de re-calculer la valeur d’un portefeuille et la marge nécessaire la nuit.

| live

En résumé:

- il n’y a pas de lien avec le fait que l’ETF soit synthétique, physique, UCITS ou l’age du capitaine

- ne regardez pas les prix tous les jours

- regardez le prix des indices et pas des ETFs peu tradés

- faites attention à l’écart achat vente (surtout les jours de gros mouvements)

Markets are not perfect, but everybody else is worse

![]() Hors ligne

Hors ligne

#191 11/03/2020 19h09

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Vibe a écrit :

Pour ma part, je privilégie les émetteurs américains sérieux (BlackRock etc) à Amundi ou Lyxor (oui, désolé, mais je n’ai pas confiance dans ces filiales de banques françaises). Beaucoup d’ETF Blackrock sont à la norme UCITS. Quelques un sont aussi proposés par Vanguard.

Peut-être que je me trompe, mais je dors mieux la nuit avec un ETF physique iShares qu’avec un ETF synthétique Lyxor, même si je dois passer par le compte-titres.

La messe est dite !

![]() Hors ligne

Hors ligne

#192 11/03/2020 19h27

- BadNevada

- Membre (2019)

- Réputation : 2

Certes mais qui dit Physique S&P500 dit pas de PEA…

![]() Hors ligne

Hors ligne

#193 11/03/2020 19h33

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Si j’avais un PEA je le remplirai sûrement avec Amundi CW8 et le reste sur CTO avec iShares MSCI World.

![]() Hors ligne

Hors ligne

#194 11/03/2020 19h34

- Vibe

- Membre (2011)

Top 50 Finance/Économie - Réputation : 129

Oui, mais l’ETF étant capitalisant, il n’y a pas de frottement fiscal consécutifs aux détachements de dividende. Il y a donc une composition des intérêts identique à celle d’un ETF synthétique logé en PEA. Et peut-être même meilleure, puisque les frais de gestion de l’ETF iShare sont de 0,20 % contre 0,45 % pour le Lyxor.

Je ne paierai des plus-values qu’à la retraite dans 20 ans, et d’ici là, j’aurai bien dormi.

![]() Hors ligne

Hors ligne

1 #195 15/03/2020 19h31

1 #195 15/03/2020 19h31

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

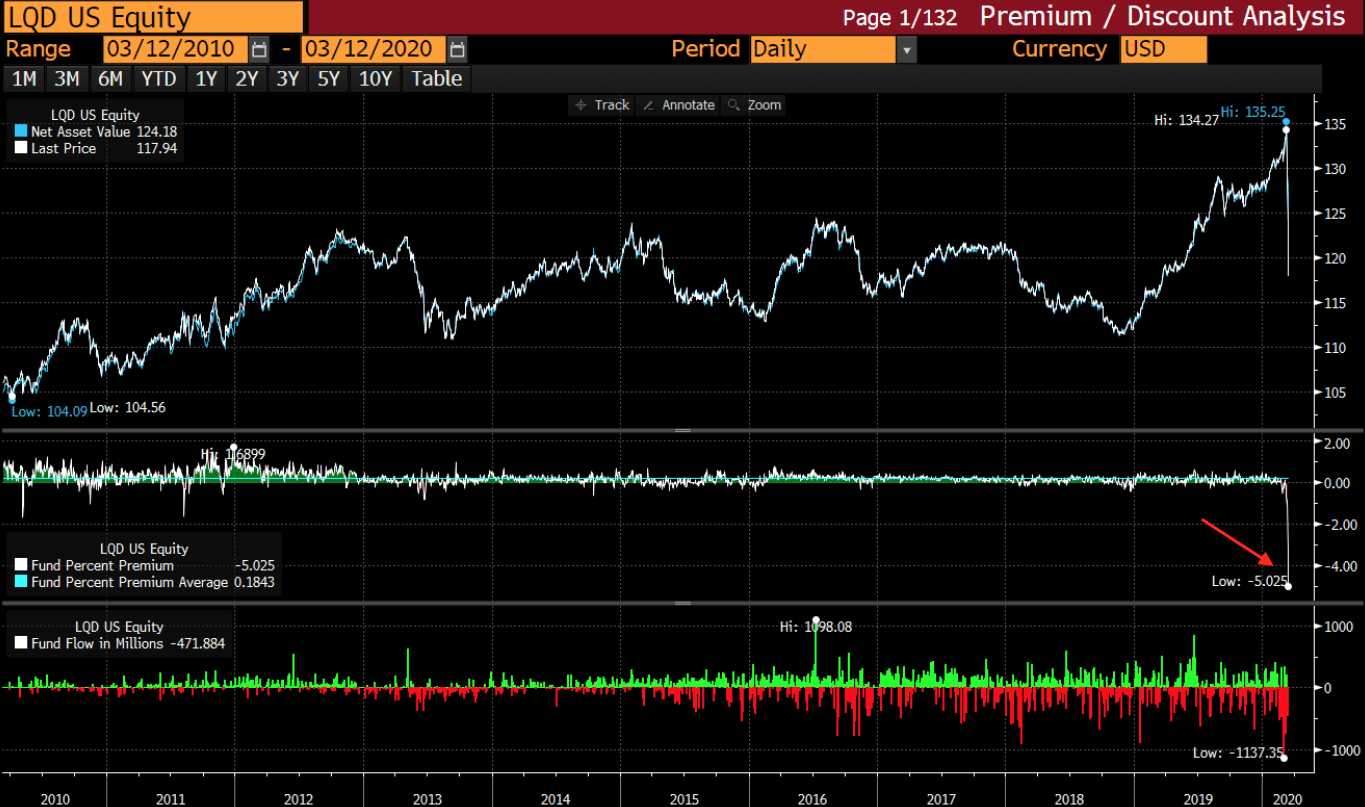

L’ETF iShares Core U.S. Aggregate Bond ETF (un mastodonte de l’obligataire de 73Md$ d’encours) a eu ces derniers jours jusqu’à 4% de différence entre son cours et sa valeur.

Il n’y a pas de raison à cela vu la liquidité du titre et son encours. On arrive au problème de la liquidité du sous-jacent. Les obligations étant par natures moins liquides que les ETF qui les répliquent.

On voit encore un discount de 2,27% sur le site.

Le HYG a un premium de 1,38%.

TLT un discount de 2,35%. Il s’est échange 2,5M de titres dans le dernier quart d’heure de cotation, donc je doutes que ce soit un écart temporel.

SPY reste dans les clous à 0,19%. On voit qu’un ETF sur un indice d’actions ultra liquides n’a pas de problèmes.

Un ETF sur les oblig municipales a eu un discount de 12%, il pèse 3Md$ soit tout de même plus que bon nombre d’ETF.

Des articles iciet là

Dernière modification par JesterInvest (15/03/2020 19h57)

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

1 #196 15/03/2020 19h56

1 #196 15/03/2020 19h56

- Treffon

- Membre (2016)

Top 50 Finance/Économie - Réputation : 152

Bonjour JesterInvest

quand il y a une différence entre le prix et la valeur indicative des ETFs, il y a deux possibilités :

- soit la valeur des actifs de l’ETF est vraie, et on peut vendre ces actifs et acheter l’ETF pour un arbitrage sans risque

- soit la valeur des actifs de l’ETF est "fausse", et en fait ces actifs là n’ont pas eu d’échange dans la journée par exemple qui refléterait leur vraie valeur.

Il est probable que dans certains, la liquidité de l’ETF étant meilleure, il reflète plus vite le vrai prix du sous jacent.

Je pense que sur les oblig long terme, le prix de l’ETF est plus juste.

Après sur du court terme, on peut voir par ex Vanguard ETF Profile | Vanguard qui a un grosse différence entre NAV et prix de marché, alors qu’il y a peu de risque de taux et relativement peu de risque de crédit. Après il faut voir dans quelles conditions était ce prix, si l’écart achat vente était énorme au moment du dernier trade, peut être qu’en fait le point milieu était correct et que c’est juste le teneur de marché qui avait agrandi son écart achat-vente.

Lisez ces analyses pour approfondir :

- https://www.bloomberg.com/opinion/artic … -did-great

- https://www.bloomberg.com/opinion/artic … ht-a-virus

Matt Levine a écrit :

Liquidity. The discount is fictitious due to bond prices not being real. The ETF pricing is more real. And liquid. And if you need to sell bonds, but can’t, you call up the ETF, give them your bonds, get the ETF shares in return, and then you can sell that easily.

Donc si vous voulez vendre les obligations et que vous êtes un gros fond, vous créez des parts d’ETFs avec vos obligations, et ensuite vous vendez ces parts à quelqu’un d’aiutre.

Nouveau prix probablement à la baisse de l’ETF, prix inchangé sur le sous jacent.

Markets are not perfect, but everybody else is worse

![]() Hors ligne

Hors ligne

#197 15/03/2020 21h02

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

Je ne suis pas forcément en accord avec cette théorie. Pour TLT, les bonds 30 ans sont un marché quand même un marché capable de fixer un prix. Là IB me propose un spread sur le future de l’ordre de 0,01%. Donc je ne suis pas certains qu’on puisse dire que l’ETF ait plus raison.

Egalement, il faudrait pour que cette théorie se valide que tous les ETF aient des premium/discount cohérents selon leur sous-jacent. Cela ne me semble pas être le cas (en comparant les discount de AGG vs TLT, IEF et LQD).

Je dirais que ces ETF ont plus une vie propre et que le marché n’est pas efficient car : 1- ce n’est pas si fréquent, 2- il y a un risque important à avoir des positions, même de court terme, avec cette volatilité donc personne ne se mouille.

Après, ce n’est pas très grave que le prix soit non optimal quand la volatilité est forte si cela n’impacte pas la NAV (il faut juste penser à vérifier avant).

Par contre, il n’y a pas encore l’effet second attendu des ETF, c’est à dire que tout le monde vend pensant que c’est liquide (donc une vente ayant peu d’impact) alors que le sous-jacent ne l’est pas. A ce stade, il n’y a pas de flux sortants fort sur HYG par exemple.

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

#198 16/03/2020 03h12

- Treffon

- Membre (2016)

Top 50 Finance/Économie - Réputation : 152

C’est vrai que sur TLT qui est du, l’explication que je propose ne tient pas.

C’est plus pour du corporate qui trade moins que ca se tient à mon avis.

Markets are not perfect, but everybody else is worse

![]() Hors ligne

Hors ligne

#199 16/03/2020 12h22

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Que veulent-ils dire par "réservée" ?

BOURSE-Euronext réserve de nombreux ETF en raison des conditions de marché - Boursorama

PARIS, 16 mars (Reuters) - Euronext a annoncé lundi que la cotation de nombreux fonds indiciels cotés (ETF) avait été réservée en raison de conditions de marché exceptionnelles.

Les seuils au-delà desquels la cotation des ETF peut commencer ont été temporairement doublés afin de permettre l’ouverture de la cotation des produits concernés, précise l’opérateur boursier dans un communiqué.

"Une fois que les conditions de marché seront revenues à un niveau que nous considérerons comme normal, nous ramènerons les seuils à leur valeur initiale", lit-on dans le communiqué.

Les ETF sont des paniers de valeurs cotés en Bourse et adossés à un indice dont ils répliquent la performance. Ils génèrent des flux de plus en plus importants et leurs détracteurs leur reprochent d’amplifier certains mouvements de marché, notamment en cas de forte baisse.

La décision d’Euronext intervient alors que les principales Bourses européennes chutent de 7% à 8% lundi, principalement en raison des craintes d’une récession économique provoquée par les effets de la propagation de l’épidémie de Covid-19.

(Patrick Vignal, édité par Blandine Hénault)

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() Hors ligne

Hors ligne

1 #200 16/03/2020 12h39

1 #200 16/03/2020 12h39

- Alpins

- Membre (2013)

Top 20 Vivre rentier

Top 20 Finance/Économie - Réputation : 178

Lexique a écrit :

Cotation réservée

Cotation d’un titre momentanément suspendue par décision d’Euronext Paris SA, pour éviter un écart de cours trop important par rapport au cours précédemment coté. C’est une procédure d’urgence qui permet d’éviter des décalages de cours trop violents suite à une annonce, rumeur …

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “etfs : les dangers des etfs et de la gestion passive”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 33 | 17 255 | 24/07/2018 01h22 par Insight | |

| 46 | 40 960 | 12/04/2023 20h57 par SamyInvest | |

| 55 | 17 266 | 29/11/2022 18h20 par arbrabonbons | |

| 4 | 3 139 | 09/02/2015 16h07 par VerbalKint | |

| 41 | 17 820 | 24/09/2019 11h27 par WhiteTiger | |

| 7 | 4 513 | 12/10/2022 20h37 par MrDividende | |

| 7 | 4 786 | 19/12/2020 17h11 par xoxo |