Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous l'assurance-vie WeSave Patrimoine à un proche ?

| Oui, complètement (avis positif) | 25% - 3 | |||||

| Oui, avec des réserves (avis assez positif) | 41% - 5 | |||||

| Je ne sais pas (avis neutre) | 8% - 1 | |||||

| Non, probablement pas (avis assez négatif) | 8% - 1 | |||||

| Non, certainement pas (avis négatif) | 16% - 2 | |||||

| Nombre de recommandations : 12 Recommandation moyenne : 2,5/4 |

||||||

#176 24/01/2019 20h01

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

De même de mon côté.

Risque 8 : - 5,00 % sur 2018 (avec - 4,24% sur le seul mois de décembre)

Avec investissement mensuel progressif.

![]() Hors ligne

Hors ligne

#177 25/01/2019 09h42

- colia

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 88

Avez-vous eu un document avec signature electronique a valider au debut de votre derniere consultation du contrat en ligne ?

J’ai eu a signer ca ce matin, pour une ouverture datant d’1 an.

Parrainage LINXEA / MesPlacements / BourseDirect et Wesave:(AG6FA2): Cliquez sur mon nom puis Courriel :" Envoyer un courriel ".

![]() Hors ligne

Hors ligne

#179 30/01/2019 01h47

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Pour information : Amundi acquiert 100% du capital de Wesave (sachant qu’Amundi est détenu à 70% par le Crédit Agricole).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#181 09/11/2019 09h40

"Wesave en cette fin d’année avec des plus hauts historiques.

En profil 9 (risque ++) , sur une année particulièrement bonne , les résultats à ce jour sont les suivants:

WS9 : +14%

CAC40 : +24.5%.

Question : où est la plus-value du service ? (comme d’habitude …) et que dire pour les profils moins risqués…?

Certes l’an dernier la baisse avait été amorti sur WS9 (-5% de mémoire). Mais que demande-t-on à un profil risqué ?

Sur les ETF choisis en P9 , il y’en a 26 (!) dont 13 qui représentent chacun 1% du portefeuille et souvent en double usage ….

Même si les frais sont réduits , les résultats ne sont pas convaincants.

Think Happy, Dream Big, Do your Best !

![]() Hors ligne

Hors ligne

#182 09/11/2019 13h27

- colia

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 88

Contrat ouvert en fev.2018, profil 10 : +10.5 %.

C’est leur objectif que je n’ai jamais compris (is vous affichent le montant a atteindre/temps restant): celui-ci est de + 12% en 4 ans! ca semble leur suffire sur du P10. Du coup mon objectif est deja presque atteint !

Parrainage LINXEA / MesPlacements / BourseDirect et Wesave:(AG6FA2): Cliquez sur mon nom puis Courriel :" Envoyer un courriel ".

![]() Hors ligne

Hors ligne

#183 10/11/2019 10h24

- startteup

- Membre (2018)

- Réputation : 2

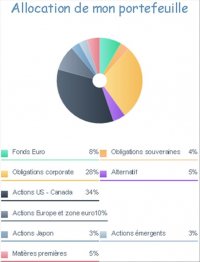

Alors sur P9, il y a actuellement 13% de fonds euros, 34% d’obligations, un peu d’or, et seulement 50% d’actions. Du coup cela n’a pas vraiment de sens de le comparer à un tracker actions.

Avec 50% d’actions, les profils "risqués" ne sont en fait pas risqués. Il s’agit plutôt d’un portefeuille "all-season".

Quel intérêt de prendre wesave pour qqn qui cherche un profil risqué ? Aucun à mon sens.

Pour moi l’intérêt de wesave c’est juste de pouvoir composer un portefeuille diversifié avec de très faibles montants (pour les enfants par exemple) et aucune gestion. Sinon autant se pencher vers un PEA + fonds euros. Ou à défaut une assurance vie avec fonds euros + ETFs avec rebalacing automatique qui fera probablement aussi bien et ne vous demandera pas plus de travail…

![]() Hors ligne

Hors ligne

#184 11/11/2019 02h14

- colia

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 88

Sur P10 ils annoncent 0% de fond euro (en precisant que l’allocation est indicative), mais j’en ai tout de meme 8% et 32% d’obligations.

C’est vrai que le tout ne semble pas vraiment trés risqué, j’attendais un risque bcp + elevé.

Pour moi le seul profil valable est le 10, car je voulais assigner tel % de mon épargne a un gros risque, et l’ayant retiré du fonds euro rendement d’Avenir, ce n’etait pas pour en remettre en fond euro, ca n’avait pas de sens de prendre moins (c’était la somme la variable, pas le risque).

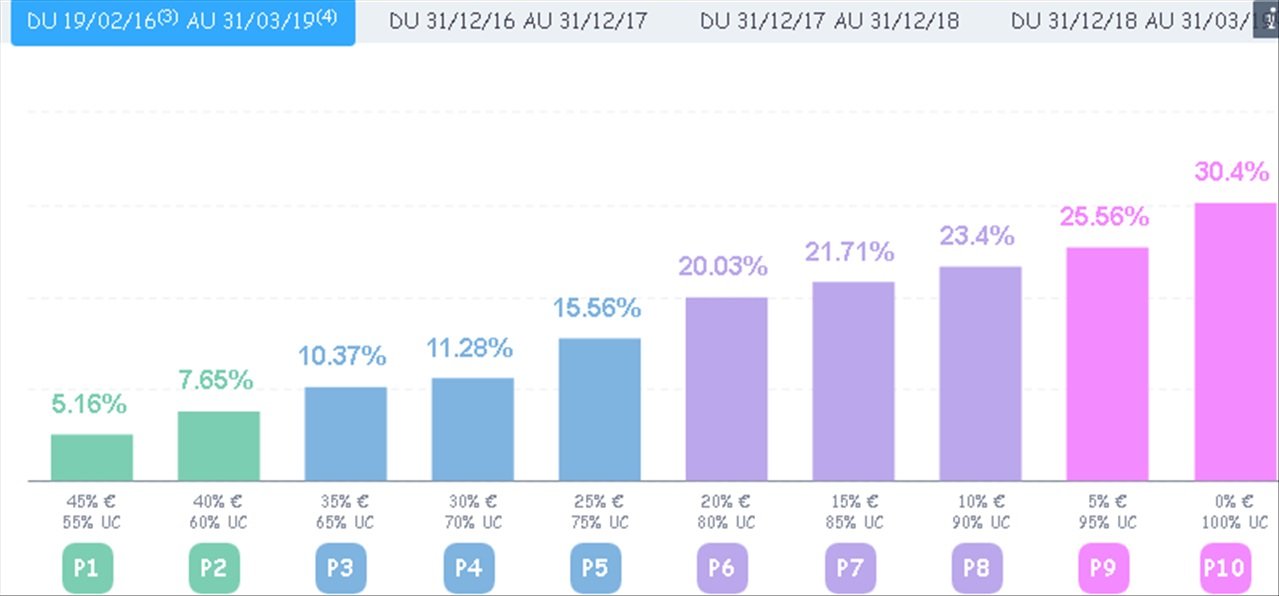

La théorie :

La pratique en P10:

Parrainage LINXEA / MesPlacements / BourseDirect et Wesave:(AG6FA2): Cliquez sur mon nom puis Courriel :" Envoyer un courriel ".

![]() Hors ligne

Hors ligne

#185 09/02/2020 17h51

- colia

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 88

Bonjour,

Je souhaiterai savoir si certains d’entre vous ont deja changé leur niveau de risque en cours de contrat, combien de temps cela a pris et s’il n’y avait pas eu de mauvaises surprises niveau frais.

Je prend un exemple : un profil 10 qui a bien performé, mais qui ne veut plus prendre de risque, souhaite ’securiser" ses gains en passant en profil 2, le temps de retirer l’argent quelques mois apres.

Cela vous parait-il une tactique convenable ? J’hesite a le faire en me disant que les frais d’entrée de cette nouvelle allocation pourraient grever une partie du gain, ne sachant comment ces frais sont calculés exactement.

Parrainage LINXEA / MesPlacements / BourseDirect et Wesave:(AG6FA2): Cliquez sur mon nom puis Courriel :" Envoyer un courriel ".

![]() Hors ligne

Hors ligne

#186 10/03/2020 19h28

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Publication des performances WeSave sur 2019

A mettre en relation avec les performances suivantes :

- CAC40 GR : + 26,37 %

- ETF monde (CW8) : + 29,84 %

Et avec celle du concurrent Yomoni.

Toujours sceptique sur la PV apportée par ces robo-advisors…

![]() Hors ligne

Hors ligne

#187 11/03/2020 16h01

- colia

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 88

Les avis et convictions, dans le contexte actuel, de l’équipe de Wesave :

(Noter l’affirmation discutable des dernieres lignes)

Wesave le 11/03/20:

Vincent Lequertier, Gérant chez WeSave

Nous vous avions alerté au travers de notre point précédent dédié au coronavirus, daté du lundi 2 mars, qu’il fallait continuer d’être attentif aux nombreuses ramifications que l’inédite crise du coronavirus engendre.

L’actuel effondrement des marchés s’explique toutefois surtout par des phénomènes de dominos et d’effets de leviers financiers, plutôt que du fait d’une dégradation soudaine du contexte sanitaire et économique.

L’effet dominos : lorsqu’un actif financier fait perdre beaucoup d’argent à un investisseur, il est contraint decouvrir ses pertes en vendant d’autres actifs financiers qu’il détient, il y a alors contagion entre actifs financiers.

Après des années de collaboration, l’OPEP et la Russie ne sont pas parvenues à s’entendre quant aux quotas de production de pétrole à instaurer, provoquant un

effondrement de 10% des cours du pétrole vendredi 6 mars et jusqu’à 30% de repli additionnel lundi matin. Ces pertes colossales ont évidemment des répercussions sur les autres actifs financiers. De plus, des transferts de pouvoir d’achat massifs s’opèrent à cette occasion entre producteurs et consommateurs, entre zones géographiques, entre secteurs d’activités, ou entre agents économiques.

L’effet de levier : c’est la tentation que beaucoup d’investisseurs avaient consistant à profiter de taux d’intérêts très bas pour emprunter de l’argent afin de

décupler les potentiels gains de leurs investissements.

Pour effectuer ces opérations financières, il faut déposer des capitaux en caution, c’est le dépôt de garantie. Mais lorsque les investissements sont perdants, la mise à rembourser devient très élevée car on est sans cesse sollicité pour reconstituer le

montant en garantie. Lorsque les pertes sont trop brutales et rapides, comme c’est le cas actuellement, des ventes forcées doivent être réalisées en bourse.

C’est ce qui contribue à la violence des mouvement que nous observons actuellement.

Nous vous avions alerté au travers de notre point précédent dédié au coronavirus, daté du lundi 2 mars, qu’il fallait continuer d’être attentif aux nombreuses ramifications que l’inédite crise du coronavirus engendre.

JUSTIFICATION ARBITRAGE N°2 MARS 2020

Dans ce type de situation, largement technique, il convient de prendre du recul et d’analyser à froid la valorisation de ses actifs et de leur potentiel de court,

moyen et long terme.

Nous avions adopté depuis de nombreux mois une allocation d’actifs très prudente, atténuant ainsi l’ampleur des baisses sur les contrats par rapport aux fluctuations des marchés. Il nous semble désormais opportun de prélever un peu de capitaux sur la réserve qui était investie sur le fonds en Euros, ce dernier ayant vocation à voir son rendement diminuer encore graduellement à l’avenir.

L’obligataire souverain nous semble désormais valoriser déjà un scénario de récession économique très important. Nous ne souhaitons pas nous départir

de cette classe d’actifs qui démontre actuellement sa pleine utilité dans un portefeuille diversifié. Toutefois, les maturités éloignées sont celles ayant le plus profité de la situation de panique actuelle, et elles nous semblent pouvoir corriger à leur tour significativement en cas de moindre stress des investisseurs ou lorsque

leurs ventes forcées s’estomperont.

Nous réduisons donc légèrement la part consacrée aux obligations

souveraines, mais surtout nous raccourcissons les maturités sur lesquels nous restons investis, de façon à être plutôt dépendants des décisions des banques

centrales que de celles des investisseurs. Le contexte actuel nous fait en effet penser que les banques centrales seront durablement accommodantes, ce qui limitera les fluctuations sur les obligations ayant des échéances courtes.

Les obligations d’entreprises doivent être sélectionnées avec rigueur. L’actuel contexte fait en effet craindre de possibles faillites d’entreprises dont la trésorerie ne permettrait pas de faire face à leurs échéances. Lors de notre arbitrage précédent, nous avions déjà réduit drastiquement la part consacrée aux obligations à haut rendement, autrement dit les entreprises notoirement fragiles. Il nous semble évidemment prématuré de revenir sur ce type d’obligations d’entreprises. En revanche, les sociétés solides passeront ce choc conjoncturel et pourraient même en ressortir renforcées en rachetant certains concurrents fragilisés et en accentuant leurs parts de marchés. Nous renforçons donc un peu l’exposition aux obligations d’entreprises solides.

Pour ce qui est des actions, les pays émergents nous semblent rester très fragilisés par la situation actuelle, tout particulièrement ceux d’entre eux ayant des économies très dépendantes des revenus issus des matières premières. Une récession économique semble inéluctable pour la première partie de l’année

2020. Toutefois, les soutiens budgétaires et monétaires seront importants, ce qui restaure une forte capacité à afficher à nouveau des progressions de bénéfices

fortes en 2021. Il est impossible de prévoir le niveau idéal d’intervention sur les marchés, mais sur le moyenlong terme, ce qui est l’horizon d’investissements de

vos contrats d’assurance vie, un retour à meilleure fortune nous semble très probable.

Nous augmentons donc un peu l’exposition aux actions, concentrant nos achats sur les États-Unis et l’Europe.

Au sein des matières premières, le pétrole sera évidemment l’actif le plus spéculatif, et de nombreuses faillites de producteurs pétroliers permettront de progressivement atténuer les surproductions actuelles. Il nous semble toutefois prématuré de nous engager sur cet actif trop versatile à ce stade. L’or nous semble justifier plus encore qu’auparavant son statut d’actif alternatif refuge, c’est pourquoi nous maintenons une

exposition forte sur l’or.

Nos convictions, assumées, nous ont permis d’afficher jusqu’à présent des performances bien meilleures que la plupart de nos concurrents sur l’ensemble des profils que nous gérons, du fait notamment d’un pilotage maîtrisé du risque.

Mon contrat AV profil 10, ouvert il y a exactement 2 ans, a fait +16% a son + haut (janvier 2020), mais est actuellement a +2% soit ~1% annuel.

Y-a t’il vraiment des arguments pour privilegier ces AV a un simple tracker World sur PEA autogéré ? J’en doute de + en +.

Dernière modification par colia (11/03/2020 18h14)

Parrainage LINXEA / MesPlacements / BourseDirect et Wesave:(AG6FA2): Cliquez sur mon nom puis Courriel :" Envoyer un courriel ".

![]() Hors ligne

Hors ligne

#188 03/04/2020 10h10

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

je recherche la composition précise du profil 8 chez WeSave pour les mois de juin / aout / septembre et octobre 2019.

On trouve les compositions en ETF sur les reportings mensuels.

J’ai perdu les miens suite à un plantage de HDD.

S’il y a une bonne âme sur le forum, merci d’avance !

Réponse en MP.

![]() Hors ligne

Hors ligne

1 #189 07/04/2020 14h02

1 #189 07/04/2020 14h02

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

j’ai ouvert en même temps un contrat chez Yomoni et WeSave en 2016 (en profil 8). J’étais intrigué et séduit par l’idée d’être "full ETF" avec des frais limité.

Un tout petit capital avec des versements mensuels limitées, "histoire de voir".

J’ai simulé le même investissement (même capital de départ, même investissement mensuel, même timing d’investissement) sur un ETF World (CW8) depuis 2016.

Quelques années viennent de s’écouler, des bonnes et des moins bonnes.

Yomoni et Wesave ont-ils vraiment apporté une plus-value par rapport à une allocation toute bête ETF World ? A voir !

Je viens de publier cet article sur le comportement des robo-advisors selon l’état des marchés boursiers, en le comparant à un investissement Full ETF World.

- 2018 (marché baissier) : quasi-égalité entre CW8 et WeSave

- 2019 (marché haussier) : victoire du CW8 (delta de 10 à 13%)

- T1 2020 (krach) : ? (en attente des reportings

Si cela vous intéresse, les explications complètes sont dans l’article du blog.

![]() Hors ligne

Hors ligne

#190 07/04/2020 18h34

- Franckielestore

- Membre (2014)

Top 50 Finance/Économie

- Réputation : 129

Bonjour Maxicool.

Une question : pour comparer ce qui est comparable, ne devriez vous pas comparer uniquement des profils 10 avec le CW8? Ce dernier est en effet toujours investi à 100% en actions, ce qui n’est pas le cas des profils 8.

![]() Hors ligne

Hors ligne

1 #191 07/04/2020 20h52

1 #191 07/04/2020 20h52

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Mes contrats sont en profil 8. Mais j’ai intégré les profils 9 et 10…

![]() Hors ligne

Hors ligne

#192 07/04/2020 21h01

- Piou Piou

- Membre (2011)

- Réputation : 13

Ce travail est vraiment intéressant.

J’ai moi aussi pris du Wesave 8 et Yomoni 8 et j’en reviens comme vous. Pas vraiment mécontent mais pas emballé non plus.

Par contre j’ai un contrat Linxea Spirit et je ne trouve ni le CW8 ni le MWRD que vous recommandez. Raison pour laquelle j’ai gardé le Linxea Zen avec un versement CW8 (impossible à mettre en place aujourd’hui mais celui de l’ouverture en 2017 est toujours valable) et l’AV Darjeeling qui permet ce mix fond en euros / CW8.

![]() Hors ligne

Hors ligne

#193 08/04/2020 08h56

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Piou Piou,

sur mon espace Linxea Spirit (3ème ligne) :

--

La fiche MS (en lien direct avec Linxea)

--

Le lien vers le site Amundi.

--

C’est bien celui-là…

Vous avez dû "passer à côté".

![]() Hors ligne

Hors ligne

#194 08/04/2020 09h42

- Piou Piou

- Membre (2011)

- Réputation : 13

Effectivement il est possible de le retrouver dans la liste des supports disponibles.

En fait je souhaitais effectuer un versement programmé mensuel avec achat mixte fond en euro et tracker monde. Lors du choix des supports pour l’achat lors du versement mensuel je ne le retrouve pas. Réponse (rapide) de Linxea :

"Bonjour,

Nous revenons vers vous concernant votre demande.

Aucun des supports soumis à avenant (SCPI, trackers, titres vifs etc) n’est éligible aux opérations programmées au sein du contrat LINXEA SPIRIT .

Nous restons à votre disposition pour toute information complémentaire.

Bien Cordialement,

L’équipe LINXEA"

Aussi je pense qu’il faut faire un versement manuel et choisir ce fond : c’est plus fastidieux (en tout cas moins lazy!)

![]() Hors ligne

Hors ligne

#195 08/04/2020 10h37

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Oui, effectivement !

- Linxea Avenir : versements programmés sur ETF possibles

- Linxea Spirit : versements programmés sur ETF impossibles

- Linxea Vie : versements programmés sur ETF impossibles

- Darjeeling : versements programmés sur ETF possibles

Pour Spirit, pour optimiser le placement, il faut faire des versements réguliers :

- x % sur ALT2 (maximum 50% du versement)

- x % sur le tracker World

En gardant à l’esprit la pénalité de 3% sur ALT2 si retrait avant 3 ans !

ou si l’on veut moins risqué :

- 50 % sur ALT2 (maximum 50% du versement)

- 25% sur le fonds euros Actif général

- 25 % sur le tracker World

En gardant à l’esprit la pénalité de 3% sur ALT2 si retrait avant 3 ans !

Une opération en ligne mensuelle (5 minutes), c’est quand même pas "la mer à boire".

Mais, ce n’est pas 100% lazy.

![]() Hors ligne

Hors ligne

1

1  1 #197 19/03/2021 10h42

1 #197 19/03/2021 10h42

- Hidalgo04

- Membre (2015)

- Réputation : 40

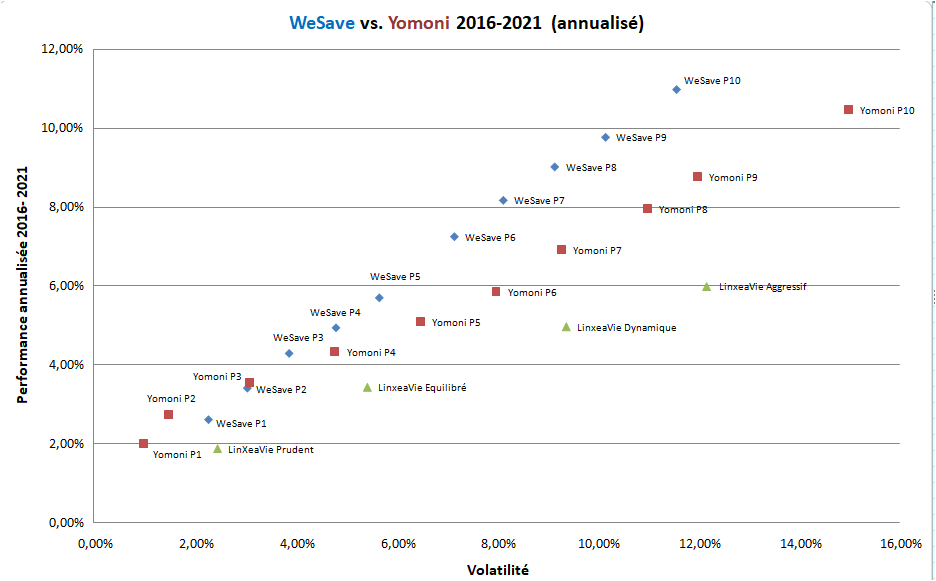

Article intéressant de MoneyVox qui fait resortir la perfo de WeSave au dessus du lot :

https://www.moneyvox.fr/assurance-vie/a … ssion=true

Le couple rendement / risque est vraiment excellent !

Hâte de pouvoir lire l’article que Maxicool va pouvoir nous concocter avec étude comparée de toutes les AVIEs pilotées.

Un graphique comme celui ci-dessus avec Perfo en Y et Volatilité en X serait top, si possible sur 3, 5 et 10 ans ;-)

Pour info, voici l’artricle précédent de Maxicool :

http://www.investiralongterme.fr/perfor … rance-vie/

PS: autre article complémentaire :

https://www.moneyvox.fr/assurance-vie/a … le-le-cout

Dernière modification par Hidalgo04 (19/03/2021 20h15)

"Expect the best, prepare for the worst."

![]() Hors ligne

Hors ligne

#198 16/02/2022 12h52

- Hidalgo04

- Membre (2015)

- Réputation : 40

Bonjour,

suite aux publications récentes, voici une petite étude comparée des perfos de 3 gestions pilotées :

Focus sur les perfos annualisées de WeSave de Fev. 2016 à Dec 2021

Perfors 2021 WeSave:

Perfos 2021 Yomoni:

Perfos 2021 Nalo:

"Expect the best, prepare for the worst."

![]() Hors ligne

Hors ligne

#199 16/02/2022 13h19

- flosk22

- Membre (2016)

- Réputation : 128

Quelqu’un peut m’expliquer l’intérêt de ces organismes ?

J’avoue avoir un peu de mal à saisir.

Ils font moins bien que le CW 8 (CAGR 2016-2021 => 12.78%) soit une sous performance annuelle moyenne de 1.45%.

A 500€/mois sur 30 ans ça représente 225k€…

![]() Hors ligne

Hors ligne

#200 16/02/2022 13h41

- PierreP

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 83

Bonjour,

Il nous faudrait comparer d’autres indicateurs : volatilité, pertes max. sur un an, ratio de Sortino, ratio de Sharpe…

Pierre ––– Parrainage : yomoni, wesave, casden, boursorama, fortuneo… Il suffit de m'adresser un message…

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “assurance vie wesave : vos avis sur le contrat wesave patrimoine ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 2 | 2 096 | 22/06/2019 09h48 par PiloteB777 | |

| 556 | 210 206 | 02/02/2024 14h15 par Greyna | |

| 13 | 2 201 | 30/11/2020 18h16 par Zilliq | |

| 4 | 4 669 | 07/02/2018 15h38 par Lebnet | |

| 9 | 3 329 | 27/06/2022 21h52 par AloneInKyoto | |

| 756 | 298 526 | 19/11/2024 12h39 par NicolasV | |

| 73 | 26 739 | 29/02/2024 12h48 par NicolasV |