Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#1 17/06/2020 01h26

Bonjour à tous,

Aujourd’hui, je tenais à vous présenter mon portefeuille qui va être mis en place dans les prochains mois. Je suis un étudiant de 22 ans et j’ai effectué un prêt à la consommation pour un montant de 10 000 euros à un taux fixe de 0.1%, offre proposée actuellement par la Banque Postale. Je compte compléter cette somme avec une portion de mes prochains salaires et par la suite mettre en place un investissement systématique.

Cette méthode est fortement basée sur le livre d’Edouard Petit : Créer et piloter un portefeuille d’ETF.

Répartition du capital : 90% sur un PEA et 10% sur une assurance vie avec un fond en euros.

ETFs (80% du PEA) : Seront choisis avec un bon encours / volume et des frais bas.

- 50% ETF S&P 500

- 35% ETF Europe Développée

- 15% ETF Pays Émergents

Actions en direct (20% du PEA) : Je vous décris ici la méthode mécanique et rapide pour les choisir, qui se base sur les facteurs Value et Momentum sur des petites capitalisations.

- Screener (ZoneBourse) permettant une sélection sur les critères de Croissance / PER / Price to Book Ratio au sein des capitalisations entre 10 et 100M d’€ et éligibles PEA.

- Étude succincte des résultats avec des critères d’analyse fondamentale (croissance et stabilité du bénéfice, ROA, endettement)

- Choix de 10 lignes réparties selon les secteurs

- Répartition équitable du capital à investir (min 2000€ pour avoir des lignes > 200€ et éviter trop de frais de courtage) et achat.

- Révision tous les 6 mois : Si l’action est toujours prometteuse avec les mêmes critères, je garde. Sinon, je vends.

- Vente systématique de chaque ligne tous les 1 an.

Pour exemple, l’application de cette méthode conduirait à l’instant où j’écris ces lignes à acheter équitablement les actions françaises suivantes :

REWORLD MEDIA - CAPELLI - VERIMATRIX - BIGBEN INTERACTIVE - CHARGEURS - FOCUS HOME INTERACTIVE - HEXAOM - BASTIDE LE CONFORT MEDICAL - POUJOULAT - SEGEDIM

Je compte investir ces 10 000 euros en 6 mois pour diluer un peu le marché actuel qui est très volatile. Toutefois, j’hésite sur la manière : équitablement réparti sur 6 mois? 6000€ en 2 mois puis 1000€ par mois? Qu’en pensez vous?

J’aimerais aussi obtenir des avis sur la méthode de sélection des actions, et savoir si vous aviez connaissance de portefeuilles similaires.

Je partagerai mes achats sur ce fil.

En vous remerciant par avance pour vos réponses,

A très bientôt,

Duroma

Mots-clés : etf (exchange traded funds), pea (plan d'epargne en actions), portefeuille

![]() Hors ligne

Hors ligne

#2 17/06/2020 06h02

- Swingueur

- Membre (2016)

- Réputation : 28

Bonjour,

En ce qui concerne la selection des titres en direct, je ne connais pas trop ZoneBourse, mais je ne vois pas bien votre critere Momentum dans ce que vous decrivez.

Le critere sur la capitalisation concerne des nano/micro caps. C’est assez risque. Sur de telles valeurs, je regarderais les prix et mettrais des "gardes fous" pour ma part.

Regardez Chargeurs, pensez-vous que c’est une valeur suffisamment stable pour acheter n’importe quand et rebalancer tous les 6 mois, 1 an ?

En meme temps, felicitations, vous avez 22 ans, je ne savais pas ce qu’etait un ETF et un P/B a cet age.

![]() Hors ligne

Hors ligne

2 #3 17/06/2020 09h36

2 #3 17/06/2020 09h36

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Duroma a écrit :

ETFs (80% du PEA) : Seront choisis avec un bon encours / volume et des frais bas.

- 50% ETF S&P 500

- 35% ETF Europe Développée

- 15% ETF Pays Émergents

Duroma a écrit :

Actions en direct (20% du PEA) : Je vous décris ici la méthode mécanique et rapide pour les choisir, qui se base sur les facteurs Value et Momentum sur des petites capitalisations.

- Vente systématique de chaque ligne tous les 1 an.

Je comprends que vous allouez 80% du PEA à de l’investissement "sérieux" et gardez 20% pour jouer, correct ?

Car en choisissant quelques actions sur la base d’une analyse succincte de leurs résultats et en prévoyant d’avance de revendre tous les ans je pense que vous avez peu ou pas de chances de faire mieux que le marché, la performance de cette poche actions en direct sera donc systématiquement moins bonne que la poche ETF.

Si vous recherchez la performance maximale le mieux à faire serait de tout investir sur les ETF que vous avez retenu et qui me semblent de bons choix.

![]() Hors ligne

Hors ligne

#4 17/06/2020 09h57

- Kaisen

- Membre (2020)

- Réputation : 3

Duroma a écrit :

Je compte investir ces 10 000 euros en 6 mois pour diluer un peu le marché actuel qui est très volatile. Toutefois, j’hésite sur la manière : équitablement réparti sur 6 mois? 6000€ en 2 mois puis 1000€ par mois? Qu’en pensez vous?

Pensez-vous que les valeurs/ETF que vous comptez acheter vont baisser dans les mois qui viennent ?

Dans ce cas-là, attendez.

Sinon, achetez au plus tôt.

Le sujet du lissage des sommes à investir a déjà été abordé un certain nombre de fois sur le forum, je vous conseille de faire une recherche pour voir les discussions là-dessus.

Par ailleurs, pourquoi cette répartition d’ETF ? Sur quoi vous êtes-vous basé ?

![]() Hors ligne

Hors ligne

#5 17/06/2020 12h40

Tout d’abord, merci pour vos réponses instructives et intéressantes !

Swingueur a écrit :

En ce qui concerne la selection des titres en direct, je ne connais pas trop ZoneBourse, mais je ne vois pas bien votre critere Momentum dans ce que vous decrivez.

L’aspect momentum vient du critère "Croissance" du screener, qui se focalise sur plusieurs points, entre croissance chiffre d’affaire / bénéfices et croissance du cours de l’action.

Pour avoir un véritable Momentum, il faudrait que je me penche sur leurs critères de "timing", et de façon un peu contre-intuitive, les placer dans le rouge, car un bon "timing" représente pour le screener un moment où l’action a particulièrement baissé.

Je continue à réfléchir à une bonne façon de le faire, tout en restant aussi simple et rapide.

Swingueur a écrit :

Le critere sur la capitalisation concerne des nano/micro caps. C’est assez risque. Sur de telles valeurs, je regarderais les prix et mettrais des "gardes fous" pour ma part.

Regardez Chargeurs, pensez-vous que c’est une valeur suffisamment stable pour acheter n’importe quand et rebalancer tous les 6 mois, 1 an ?

L’intérêt de cette technique est justement de rajouter une part de risque dans le portefeuille, accompagnée d’une espérance de surperformance. L’idée est la suivante : Les facteurs Momentum et Value montrent une surperformance nette du marché, d’autant plus marquée sur les petites capitalisations. Malheureusement, il n’existe pas d’ETF faisant du Smart Beta / Small Cap ayant un encours et volume suffisant pour être considéré "solide", et ils ont généralement des frais élevés ou ne sont pas éligibles PEA.

Je me crée donc mon propre mini ETF en direct, avec les critères Small / Value / Momentum, une stratégie en définition qui se veut purement mécanique et sur laquelle je n’ai pas l’occasion un jour ou l’autre de dire "Oula non, celle là a trop baissé je ne la vends pas", ou l’inverse.

dangarcia a écrit :

Je comprends que vous allouez 80% du PEA à de l’investissement "sérieux" et gardez 20% pour jouer, correct ?

Car en choisissant quelques actions sur la base d’une analyse succincte de leurs résultats et en prévoyant d’avance de revendre tous les ans je pense que vous avez peu ou pas de chances de faire mieux que le marché, la performance de cette poche actions en direct sera donc systématiquement moins bonne que la poche ETF.

Si vous recherchez la performance maximale le mieux à faire serait de tout investir sur les ETF que vous avez retenu et qui me semblent de bons choix.

C’est cela, je garde cette poche des 20% du PEA pour tenter une stratégie pouvant surperformer, à défaut d’avoir spécialement envie de la gérer en direct. Si je trouvais un ETF répondant aux critères que je veux suivre, cela serait beaucoup plus simple et je n’y toucherais pas, mais comme je l’ai précisé à Swingueur dans mon message précédent, c’est un mouton à 5 pattes.

Kaisen a écrit :

Pensez-vous que les valeurs/ETF que vous comptez acheter vont baisser dans les mois qui viennent ?

Dans ce cas-là, attendez.

Sinon, achetez au plus tôt.

Le sujet du lissage des sommes à investir a déjà été abordé un certain nombre de fois sur le forum, je vous conseille de faire une recherche pour voir les discussions là-dessus.

Je pars du principe que je n’ai aucune idée de si le marché va monter ou descendre dans les mois à venir. Je vais m’intéresser de plus près au lissage, il se peut que j’ai un biais cognitif qui refuse que j’investisse cette somme en one-shot. Je vous tiendrai au courant de ma décision !

Kaisen a écrit :

Par ailleurs, pourquoi cette répartition d’ETF ? Sur quoi vous êtes-vous basé ?

Cette répartition vise à s’approcher d’un indice World en m’évitant quelques frais et en me laissant une petite liberté du point de vue des allocations.

L’asie est exclue car le Japon me fait un peu peur et les indices World ont toujours du mal avec les actions chinoises. L’absence d’Hong Kong et Singapour est un certain poids, mais je voulais me limiter à 3 ETF pour faciliter la gestion.

![]() Hors ligne

Hors ligne

#6 17/06/2020 12h51

- MrDividende

- Membre (2019)

Top 50 Année 2023

Top 50 Année 2022

Top 5 Portefeuille

- Réputation : 778

Hall of Fame

Hall of Fame

Bonjour Duroma,

Si le Small / Value / Momentum marche encore un peu, c’est quasi exclusivement dû à la partie Momentum. Le dernier critère est historiquement le meilleur dans tous les backtest, et surtout sur tous les horizons de temps.

En réalité le smart « value » et « small » ne fonctionnent vraiment plus en ce moment et depuis plusieurs années.

Actuellement c’est plutôt le Big / Growth / Momentum.

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

#7 17/06/2020 13h13

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Duroma a écrit :

dangarcia a écrit :

Je comprends que vous allouez 80% du PEA à de l’investissement "sérieux" et gardez 20% pour jouer, correct ?

C’est cela, je garde cette poche des 20% du PEA pour tenter une stratégie pouvant surperformer, à défaut d’avoir spécialement envie de la gérer en direct.

Tel que vous décrivez votre stratégie, c’est voué à l’échec à mon avis.

Une stratégie pouvant surperformer nécessitera forcément certaines connaissance et compétences (on ne s’improvise pas stock picker) plus un gros travail d’analyse et de gestion (cf les files portefeuille des rares investisseurs du forum qui surperforment régulièrement (il y en a peu), pas de hasard il y a toujours du boulot derrière) et une remise en question permanente car une stratégie qui surperforme aujourd’hui ne surperformera pas forcément demain et vice-versa. Et aussi une réelle envie de gérer activement son portefeuille en vue de générer cette surperformance tant espérée sans se lasser en cours de route.

Une stratégie naïve et mécanique basée sur des indicateurs de tendance ou autre occasionnera tôt ou tard un manque à gagner (au mieux) par rapport à un investissement passif suivant le marché.

Cela dit vous avez 22 ans et je suis conscient que ce je vous dis là entre par une oreille et ressort par l’autre. L’expérience c’est comme les cotons tiges personne ne veut utiliser celle de quelqu’un d’autre. ![]()

![]() Hors ligne

Hors ligne

#8 17/06/2020 14h36

Merci pour vos précieux conseils. Je vais me pencher sérieusement sur le choix d’un ETF pour ces 20%, qui me permette d’avoir le niveau de risque recherché tout en m’évitant les erreurs de débutant que je suis en train de commettre.

Si jamais vous aviez une idée à ce sujet, je suis tout à fait preneur !

J’en profite pour poser une question sur les ETF : pour celui suivant le S&P500, je penche pour le BNP Paribas Easy S&P500 UCITS ETF-C

Il en existe un en USD et un en EUR. Je ne comprends pas bien, sachant que les deux sont en synthétique et côtent de toute manière sur des actions américaines donc en $USD.

Ils ont les mêmes frais, mais le USD a plus du double de capitalisation boursière et un volume moyen supérieur. Quelle est la différence concrète entre les deux svp ?

Voici le lien Trackinsight les comparant : TrackInsight

En vous remerciant par avance, je vous mettrai aussi sur ce thread mes trouvailles de potentiels ETF pour les 20% "à risque" du portefeuille.

MrDividende a écrit :

Bonjour Duroma,

Si le Small / Value / Momentum marche encore un peu, c’est quasi exclusivement dû à la partie Momentum. Le dernier critère est historiquement le meilleur dans tous les backtest, et surtout sur tous les horizons de temps.

En réalité le smart « value » et « small » ne fonctionnent vraiment plus en ce moment et depuis plusieurs années.

Actuellement c’est plutôt le Big / Growth / Momentum.

Je vais également me renseigner de ce côté-ci. Le Big/Growth/Momentum s’apparenterait-il à la technique d’investissement passive de notre hôte, qui a été mise en place par Shagrath?

![]() Hors ligne

Hors ligne

#9 17/06/2020 14h44

- MrDividende

- Membre (2019)

Top 50 Année 2023

Top 50 Année 2022

Top 5 Portefeuille

- Réputation : 778

Hall of Fame

Hall of Fame

Bonjour Duroma,

J’en profite pour poser une question sur les ETF : pour celui suivant le S&P500, je penche pour le BNP Paribas Easy S&P500 UCITS ETF-C

Il en existe un en USD et un en EUR. Je ne comprends pas bien, sachant que les deux sont en synthétique et côtent de toute manière sur des actions américaines donc en $USD.

Ils ont les mêmes frais, mais le USD a plus du double de capitalisation boursière et un volume moyen supérieur. Quelle est la différence concrète entre les deux svp ?

Il n’y a aucune différence. Celui qui est en dollars sera de toute façon directement converti en euros sur votre compte. Généralement il vaut donc mieux choisir directement celui en euro car ceux dans des devises étrangères ont souvent des frais de change supplémentaires (par exemple 0,1% pour un CTO chez Degiro).

Je vais également me renseigner de ce côté-ci. Le Big/Growth/Momentum s’apparenterait-il à la technique d’investissement passive de notre hôte, qui a été mise en place par Shagrath?

Non leur style est plutôt Big/GARP/high yield donc globalement les grosses capitalisations à croissance modérée, payées pas trop chères, et avec des dividendes élevés. Ils n’appliquent pas de vision momentum qui consiste à renforcer les actions qui ont récemment bien performé en bourse. Au contraire d’ailleurs car leurs renforcements sont souvent faits sur les actions avec les plus grosses MV (sorte de momentum inverse, pas forcément optimal).

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

#10 17/06/2020 15h09

- Swingueur

- Membre (2016)

- Réputation : 28

Pour avoir un véritable Momentum, il faudrait que je me penche sur leurs critères de "timing", et de façon un peu contre-intuitive, les placer dans le rouge, car un bon "timing" représente pour le screener un moment où l’action a particulièrement baissé.

Je ne suis pas un grand fan des criteres sans connaitre le bareme qui est derriere, et je crois que ZB est construit ainsi. Autant aller sur ft.com qui defini les criteres specifiquement.

Pour le timing, il vaudrait mieux aller sur un titre qui est en train de monter, je dirais. Je ne m’amuserais pas a etre B&H sur ce type de valeur personnellement.

Si vous etes preneur de conseil, vous pouvez

Regarder Renault et Unibail et reflechir aux differents scenarios dans lesquels vous pourriez vous retrouver

Investir 500 sur une large cap qui presente vos criteres et regarder comment vous vous sentez dans les 6 mois.

Si tout se passe bien, reduire la taille de capitalisation progressivement (<10Mds, puis <2Mds), mais 10M-100M, ca me semble speculatif.

Dites vous bien qu’en plus vous n’aurez pas la relative "securite" des larges-mid caps si votre analyse est invalide.

![]() Hors ligne

Hors ligne

#11 17/06/2020 15h33

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Duroma a écrit :

Merci pour vos précieux conseils. Je vais me pencher sérieusement sur le choix d’un ETF pour ces 20%, qui me permette d’avoir le niveau de risque recherché tout en m’évitant les erreurs de débutant que je suis en train de commettre.

Si jamais vous aviez une idée à ce sujet, je suis tout à fait preneur !

Je vous donnerais le même conseil que j’ai reçu à votre âge : pour les 5 ou 10 années qui viennent, le moteur qui poussera votre patrimoine vers le haut ce n’est pas votre allocation stratégique (le fait d’investir sur tel ETF plutôt que tel autre), mais les apports que vous serez capable de faire au fil du temps.

Votre priorité devrait donc être de dégager au plus vite une capacité d’épargne conséquente, et pour ça il faut investir sur vous, travailler, faire avancer votre carrière, voire créer une activité si vous avez une âme d’entrepreneur, pour aller chercher toujours plus de revenus pour votre travail, jusqu’à pouvoir épargner une part significative de ces revenus (dans mes bonnes années j’épargnais plus de 50% sans me priver, simplement en évoluant vers des postes très rémunérateurs et en conservant un train de vie raisonnable)

Que le capital que vous investissez aujourd’hui (10k€ ?) vous rapporte x ou y% sur 10 ans ne sera pas déterminant pour vos objectifs long terme (indépendance financière par exemple). Il est donc inutile de chercher à déterminer une allocation "fine", c’est une perte de temps. Surtout vous avez mieux à faire que passer du temps sur la gestion de votre portefeuille pour grapiller 1 ou 2% de plus (sur 10 ans, en admettant que votre allocation vous rapporte 8% au lieu de 6, la différence est d’environ 3,5k€, à peine plus de 2 mois de salaire minimum…).

Bref, à votre place j’investirais sur un seul ETF représentant le marché dans son ensemble (un ETF World par exemple) et c’est tout.

![]() Hors ligne

Hors ligne

1 #12 17/06/2020 16h22

1 #12 17/06/2020 16h22

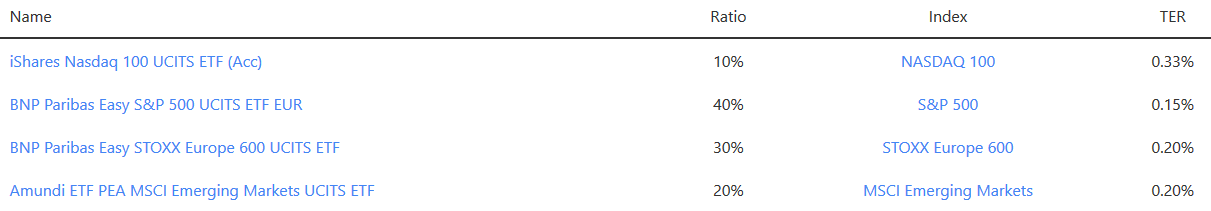

Vous m’avez convaincu, je n’étais pas sûr de moi quand à ma méthode et après quelques comparaisons via The backtesting tool for European index investors · Backtest j’ai pu me décider.

Je ne passerai que par des ETF sur le PEA, mon choix est donc désormais à faire entre une réplication d’un indice monde ou un indice monde seul.

Avantages réplication :

- Petite réduction des frais de gestion (0.38% par rapport à un peu moins de 0.2%), mais les frais de courtage viendront croquer ce bénéfice

- Possibilité de surpondérer certains marchés peu représentés dans l’indice monde (pays émergents) ou d’accentuer la pondération sur certains secteurs (Nasdaq…)

Mais, risque de se tromper, et c’est un tout petit peu de gestion à faire (ce qui ne me déplaît pas, mais c’est un biais)

Avantages MSCI World 100% :

- Pas de risque de sous performer le marché

- Absence de gestion

Je vous mets l’exemple des deux portefeuilles envisagés :

Réplication avec surpondération :

1 ETF World :

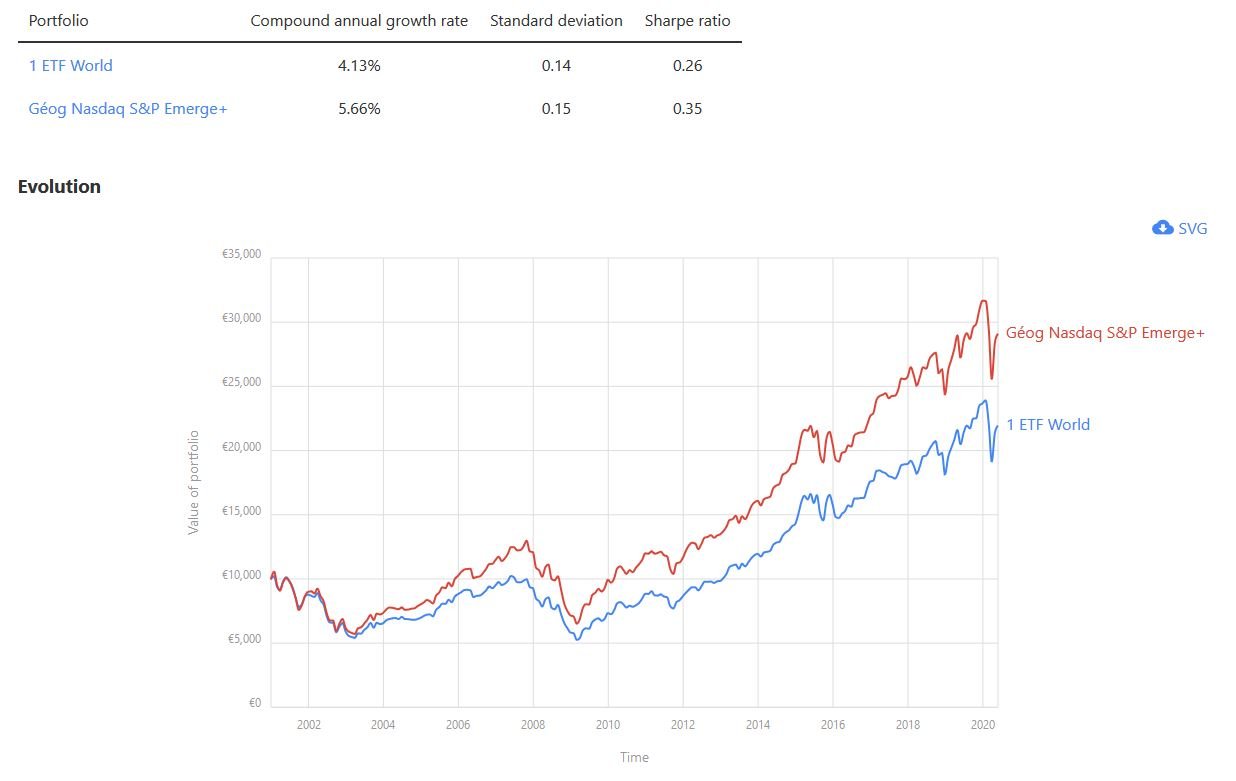

Comparaison :

La réplication n’est pas toujours aussi positive, si on se place entre 2010 et 2020 c’est le contraire qui se passe. Puis la tendance revient en positif sur 2015-2020.

Bref, pas de solution magique

![]() Hors ligne

Hors ligne

1 #13 17/06/2020 16h48

1 #13 17/06/2020 16h48

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Duroma a écrit :

La réplication n’est pas toujours aussi positive, si on se place entre 2010 et 2020 c’est le contraire qui se passe. Puis la tendance revient en positif sur 2015-2020.

Bref, pas de solution magique

Bah non, ça se saurait ! ![]()

Les performances passées ne présagent pas des performances futures, sur les 10 dernières années ce sont les sociétés techno du Nasdaq qui ont le vent en poupe, n’importe quel portefeuille surpondéré sur ce secteur exhibe une surperformance par rapport au marché dans son ensemble. Est-ce que ce sera toujours le cas dans les 10 ou 20 années à venir ? Nul ne le sait.

Quant à baser ses choix sur des historiques de cours, comme on dit "le rétroviseur est toujours plus propre que le pare brise" ![]() de plus vous pouvez prendre n’importe quelle stratégie, de la plus basique à la plus élaborée, sur le passé vous en trouverez toujours une qui a mieux performé et avec moins de risques, il suffit de bien choisir la période de temps…

de plus vous pouvez prendre n’importe quelle stratégie, de la plus basique à la plus élaborée, sur le passé vous en trouverez toujours une qui a mieux performé et avec moins de risques, il suffit de bien choisir la période de temps…

Investir autrement que le marché (que ce soit en faisant du stock picking actif ou en surpondérant tel ou tel secteur avec des ETF spécifiques) c’est faire un choix, un choix qui dit "je pense que ce ou ces titres ou secteurs vont me rapporter plus que le marché" (en partant du principe que l’objectif est de maximiser la performance du portefeuille).

Si vous pensez être capable d’identifier ces titres ou ces secteurs ; ou simplement si vous souhaitez le faire pour diverses raisons (certains surpondèrent les industries "vertes" ou choisissent de ne pas investir dans des industries comme le tabac ou l’armement pour des raisons idéologiques davantage que financières) c’est un choix qui se respecte, reste ensuite à assumer la performance qui va avec (surtout si celle-ci est inférieure à celle du marché).

Acheter le marché dans son ensemble quelque soit la pondération courante des différents secteurs, c’est au contraire accepter humblement le fait que "je ne sais pas quelle valeur ou quel secteur sortira du lot, donc dans le doute je diversifie au maximum en achetant un peu de tout". C’est un non-choix qui peut être frustrant pour l’ego et l’envie de sensations fortes (quoi de plus ennuyeux que de passer un seul ordre par mois, toujours le même qui plus est !) mais le plus souvent optimal pour la performance à long terme…

![]() Hors ligne

Hors ligne

#14 21/06/2020 17h23

Complètement d’accord avec dangarcia. Lorsque l’on n’a pas les compétences ( je dis ça avec toute la bienveillance possible) de faire du stock picking mieux vaut se lancer vers une stratégie lazy avec un ETF world ou un panier d’au maximum 5 ETF qui le répliquent.

Ça peut paraître contre intuitif mais suivre cette stratégie est gagnante sur le long terme. D’ailleurs, le fait que ça soit lazy peut pousser à vouloir "optimiser" et anticiper le marché. Et c’est là, où l’on peut se planter. C’est vraiment contre intuitif mais rester mécanique est plus rémunérateur que lorsque l"on essaye de "deviner" le sens où iront les cours et d’agir sur ces divinations.

Au plaisir de lire votre avancé.

![]() Hors ligne

Hors ligne

#15 07/09/2020 19h08

Bonjour à tous !

Me revoilà après quelques mois ! Pourquoi ce délai? J’ai eu énormément de mal à obtenir mon prêt de 10k€ auprès de ma banque (La Banque Postale). Je suis uniquement chez eux pour le taux d’intérêt très compétitif qu’ils m’ont proposé, sinon, à fuir absolument…

Bref, j’ai donc réparti mes 10 000 euros selon le schéma suivant :

- 1000 euros sur une Assurance Vie Linxea Avenir (50% d’un fond en euros et 50% sur des unités de compte très sécurisées, Government and Corporate Bonds Europe)

- 9000 euros sur mon PEA Boursorama :

* 4500 euros sur un ETF BNP Paribas Easy S&P 500 UCITS ETF - C - EUR ( FR0011550185 )

TrackInsight

* 3150 euros sur un ETF BNP Paribas Easy STOXX Europe 600 UCITS ETF - C - EUR ( FR0011550193 )

TrackInsight

* 1350 euros sur un ETF pays émergents :

AMUNDI ETF PEA MSCI EMERGING MARKETS UCITS ETF UCITS ETF - EUR (C/D) (TrackInsight)

ou

Lyxor PEA Emerging (MSCI Emerging Markets) UCITS ETF - Acc - EUR (TrackInsight)

Voilà ma problématique : sur l’ETF Emerging Markets, celui d’Amundi est bien plus attractif (moins de frais, plus de volume…) mais est Capitalisant/Distribuant, alors que j’avais plutôt une attirance pour les Capitalisants comme le Lyxor. Je n’ai pas trouvé de bon ETF capitalisant en MSCI Emerging Markets compatible avec le PEA… Qu’en dites-vous? Soit dit en passant que réinvestir mes capitaux me coûte 0.5% de la somme avec Boursorama.

Je voulais également savoir ce que vous pensiez de l’assurance vie : laisser les unités de compte dans des catégories très "safe" ou tendre vers des actifs plus risqués avec plus de rendement potentiel…

Comme vous pouvez le voir, je suis encore très indécis, étant dans mes premiers investissements boursiers. Je vous remercie par avance de vos conseils avisés !

![]() Hors ligne

Hors ligne

#16 07/09/2020 19h54

- DeadBull

- Membre (2016)

- Réputation : 57

Bonsoir

L’ETF EM d’Amundi est capitalisant ou distribuant, c’est au choix.

Je l’ai en capitalisant dans mon portefeuille.

PAEEM

![]() Hors ligne

Hors ligne

#18 08/09/2020 00h08

- DeadBull

- Membre (2016)

- Réputation : 57

Ce sont deux produits différents, donc deux symboles différents.

![]() Hors ligne

Hors ligne

#19 08/09/2020 08h54

Ce sont deux produits différents, donc deux symboles différents.

J’ai en vue l’ETF suivant :

AMUNDI PEA MSCI EM - EUR, Cours Tracker PAEEM, Cotation Bourse Euronext Paris - Boursorama

De ce que j’ai trouvé, je n’ai qu’un seul code ISIN pour cet AMUNDI PEA MSCI EM, qu’il soit capitalisant ou distribuant. Le choix se déroule à l’achat? Ou suis-je à côté de la plaque?

Merci pour votre aide !

![]() Hors ligne

Hors ligne

#20 08/09/2020 09h03

- Junior

- Membre (2017)

- Réputation : 13

Je n’ai pas compris la réponse de Deadbull.

Non, vous ne choisissez pas. Il n’existe qu’une seule version de FR0013412020 / PAEEM.

Elle est C/D, ce qui veut dire que chaque année c’est la société de gestion, Amundi, qui choisit de distribuer ou de capitaliser les dividendes.

C’est expliqué dans le DICI de l’ETF.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille d'etf et d'actions de duroma”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 4 | 1 725 | 19/05/2020 15h28 par Duroma | |

| 89 | 33 752 | 04/03/2024 00h26 par Cristobal | |

| 143 | 55 624 | 01/11/2024 08h47 par misteronline | |

| 31 | 11 429 | 11/03/2023 11h34 par piwai | |

| 58 | 24 403 | 02/10/2024 10h36 par YonoBe | |

| 13 | 9 645 | 11/02/2024 22h09 par Beben38 | |

| 55 | 17 927 | 19/08/2019 01h25 par WayWardCloud |