Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

3 #101 01/01/2020 12h25

3 #101 01/01/2020 12h25

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Bonne année 2020 qui soit rempli de placements fructueux

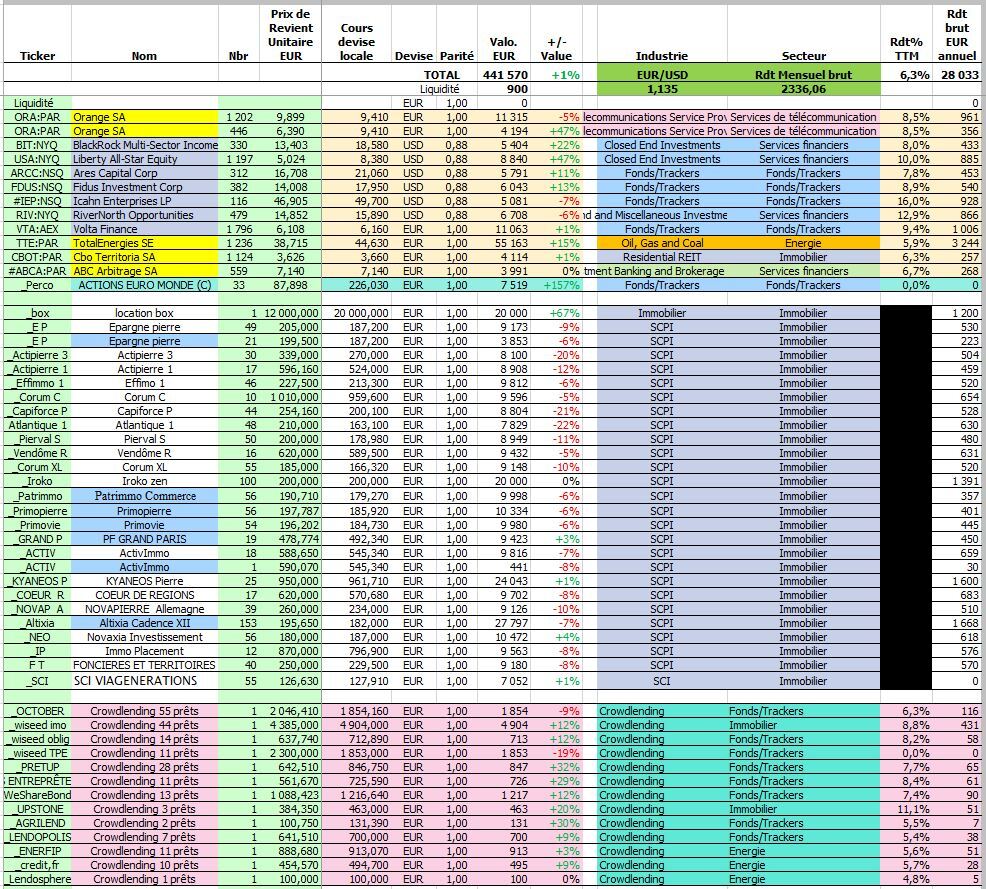

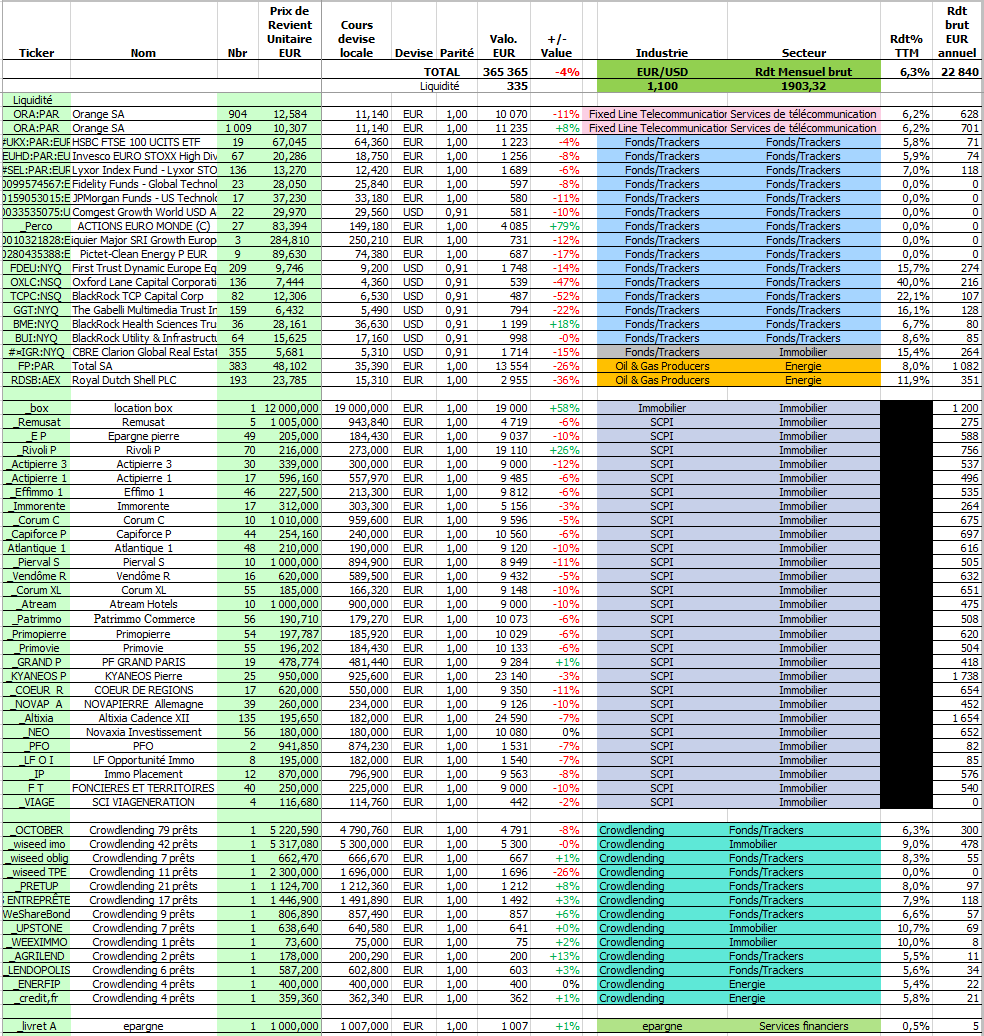

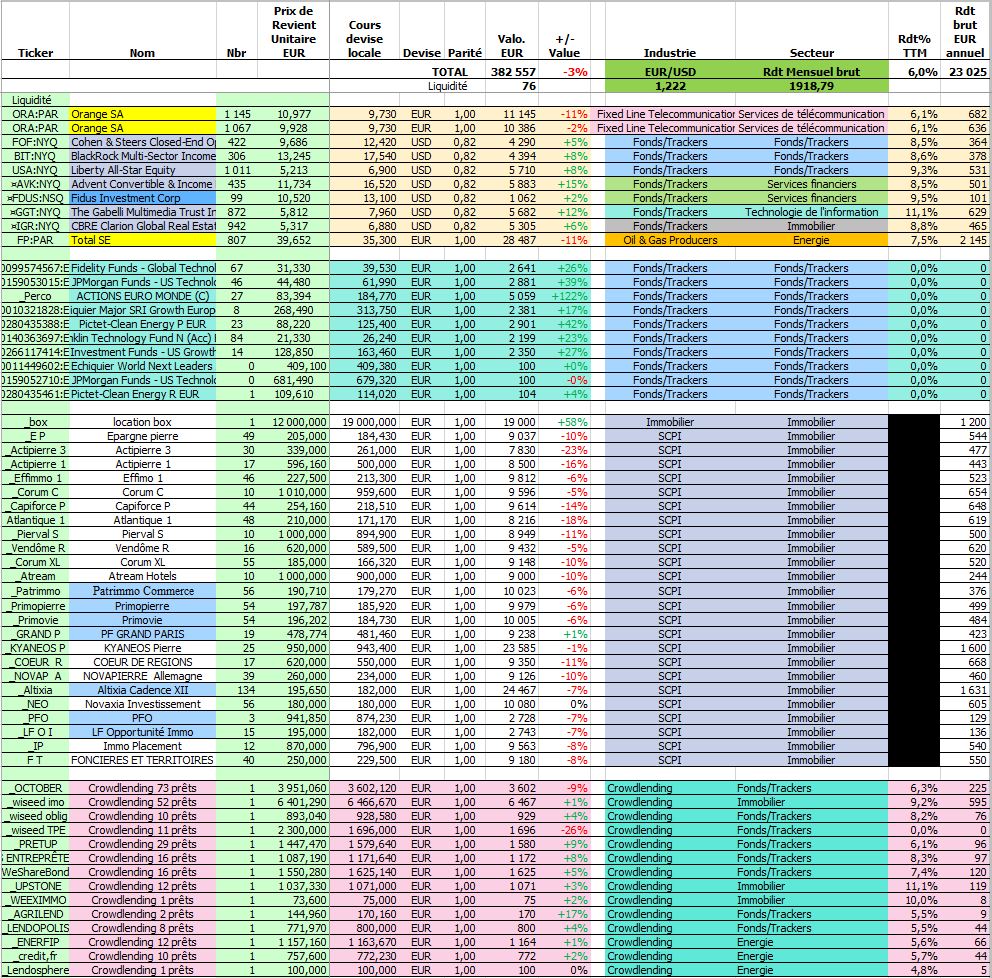

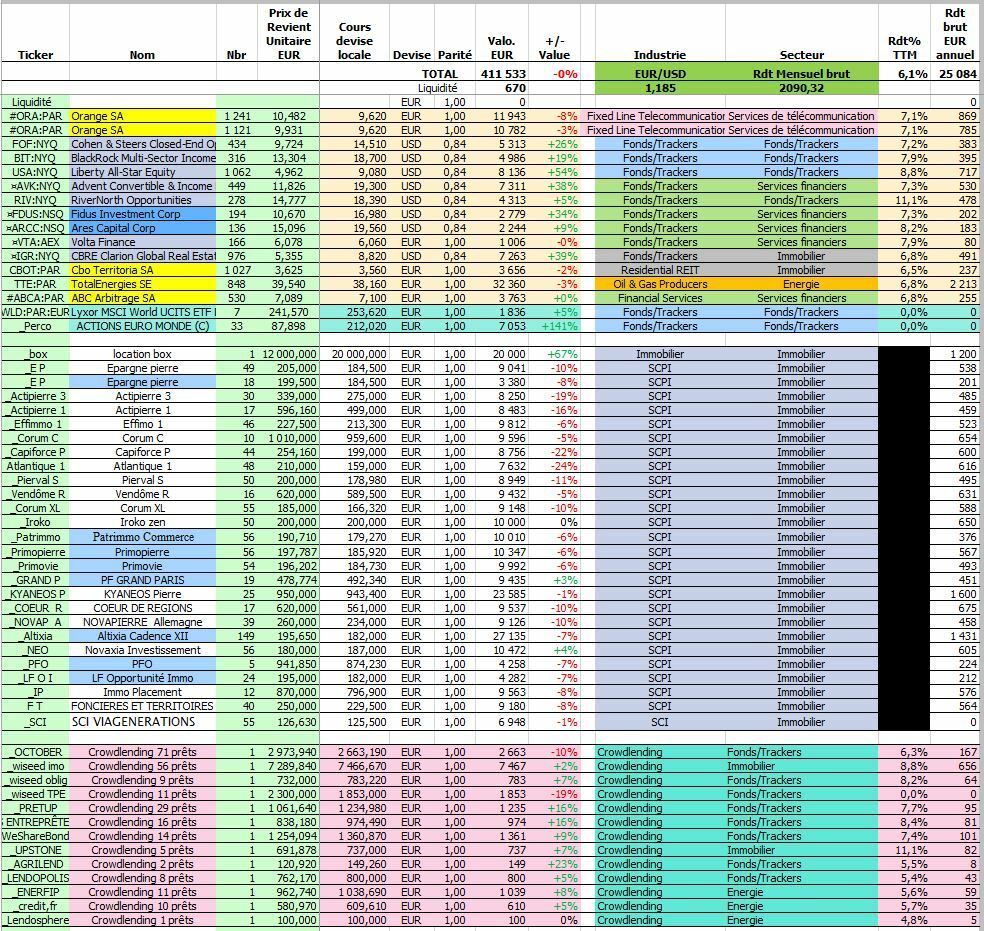

En décembre, le portefeuille action à sous performé pour deux causes.

La première, l’action orange à perdu 11% en décembre suite au discours de Stéphane Richard avec notamment la stabilisation du dividende, ce qui n’a pas plus au marché. Sans compter les investissements faramineux pour la 5G à venir. De plus la vente des tours d’antennes n’est pas assez conséquente pour rassurer les investisseurs. Les télécoms restent un investissement en action compliqué en France, mais pour ma part l’action Orange est un bon fond de portefeuille. Mais avec Orange qui représente 23% de mon portefeuille ça fait mal.

La deuxième la baisse du dollars de 1.8% en décembre impacte négativement mon portefeuille composé pour 42% de valeurs dollars.

Annuellement la partie action fait un petit 14%

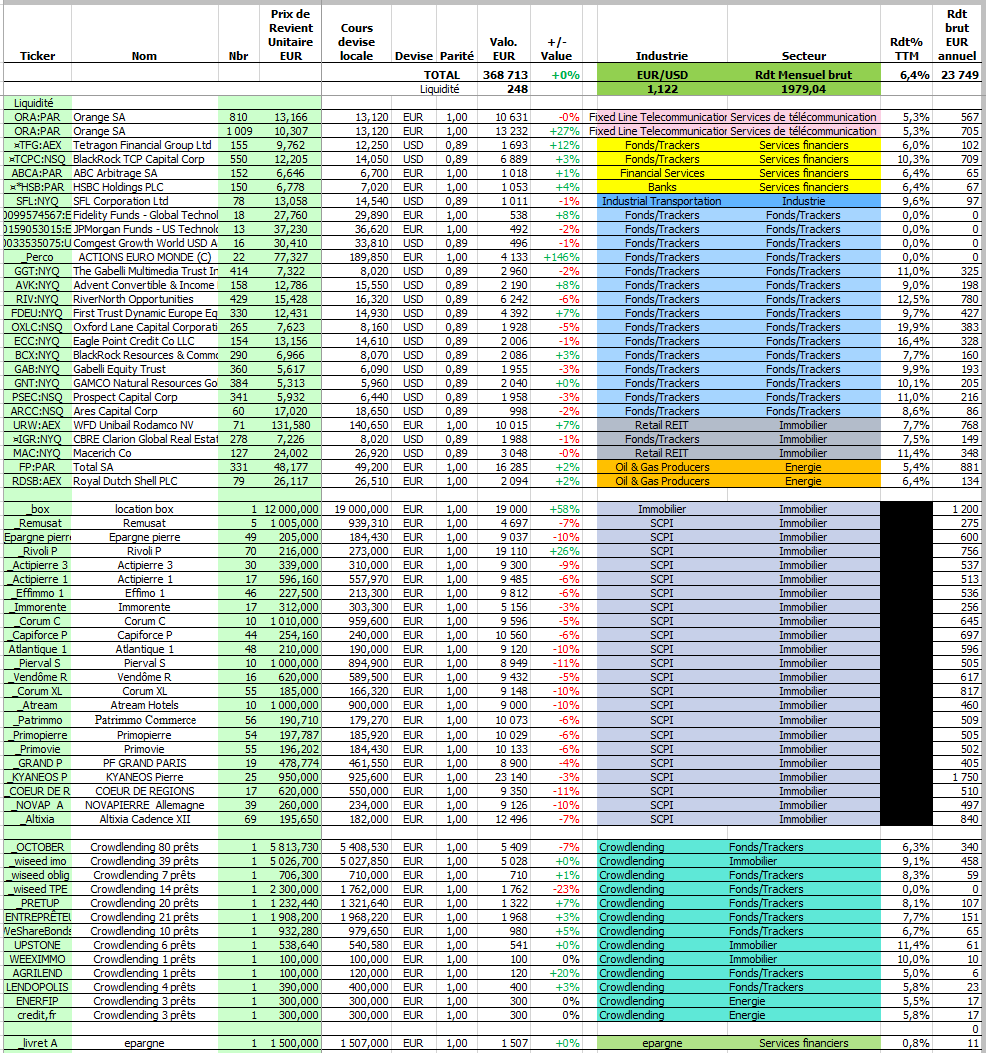

Mais la rente, ce qui m’intéresse le plus progresse fortement et passe en un an de 1588 à 1979 euros mensuel. Soit une augmentation de 24%, ce qui est au delà de mes attentes. La somme investi passe de 317000 à 368700. Pour 2020 l’effet boule de neige devrait commencé à bien se faire sentir.

Propriétaire de ma résidence principale d’une valeur de 275000 euros le capital total est de 643700 euros.

Objectif 2020, continuer à développer la rente. Il me reste un an avant de passer à 80% en temps de travail. De plus il faut que j’investisse plus sur les enveloppes défiscalisée assurance vie et PEA pour ne pas sauter de tranche fiscale.

![]() Hors ligne

Hors ligne

#102 31/03/2020 22h21

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

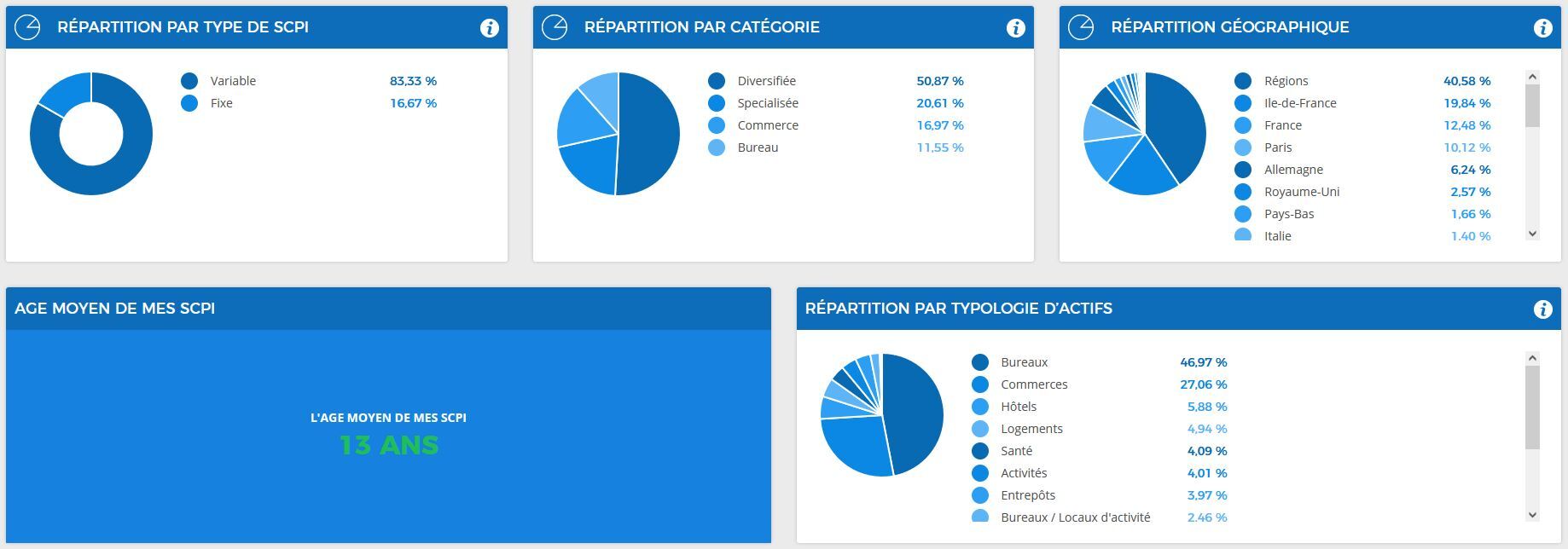

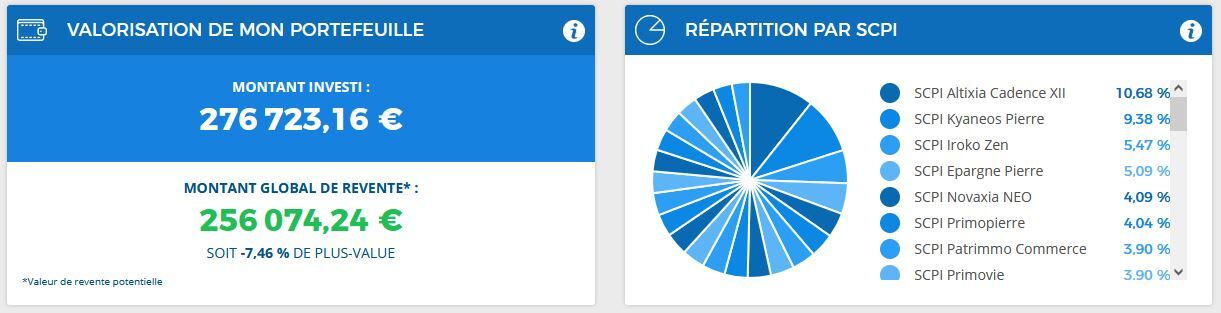

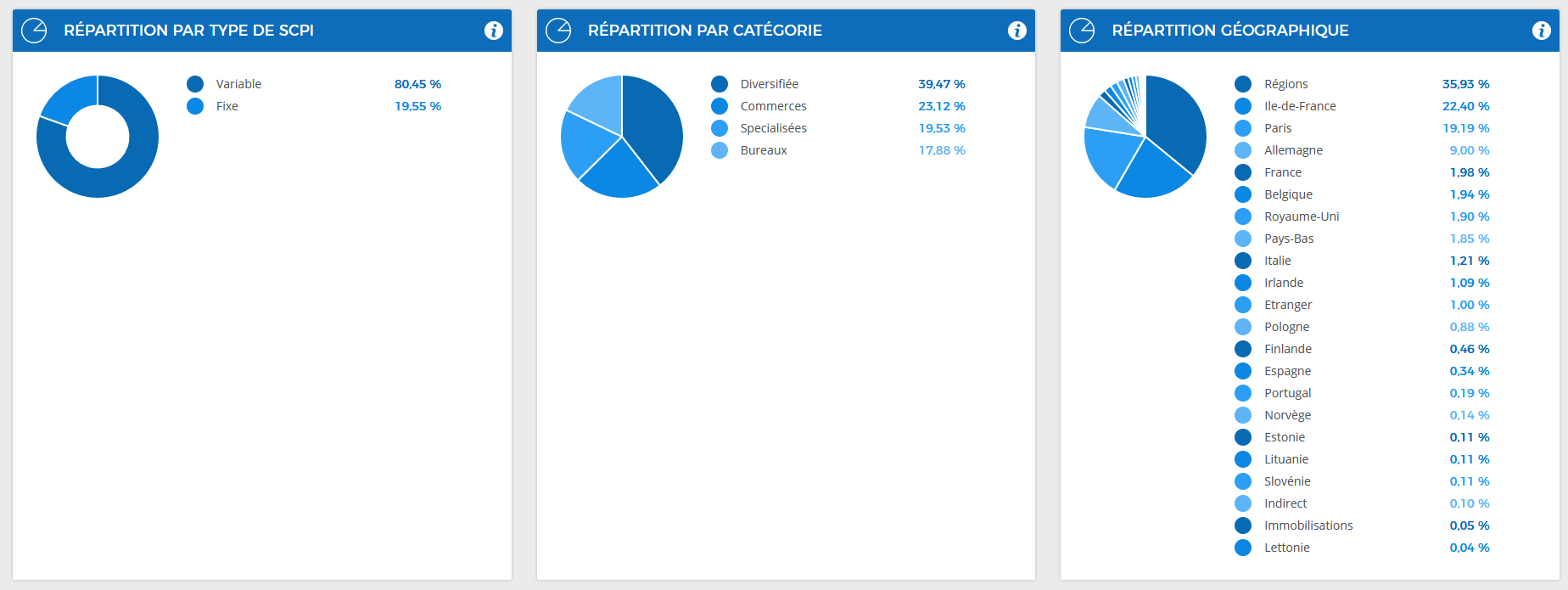

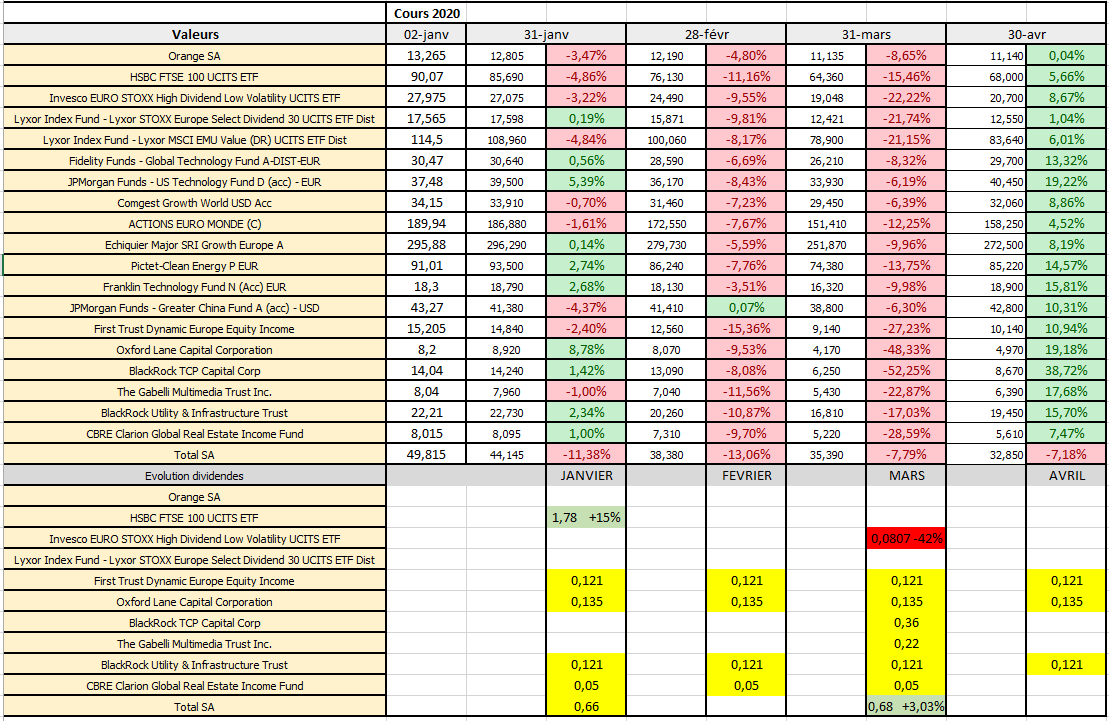

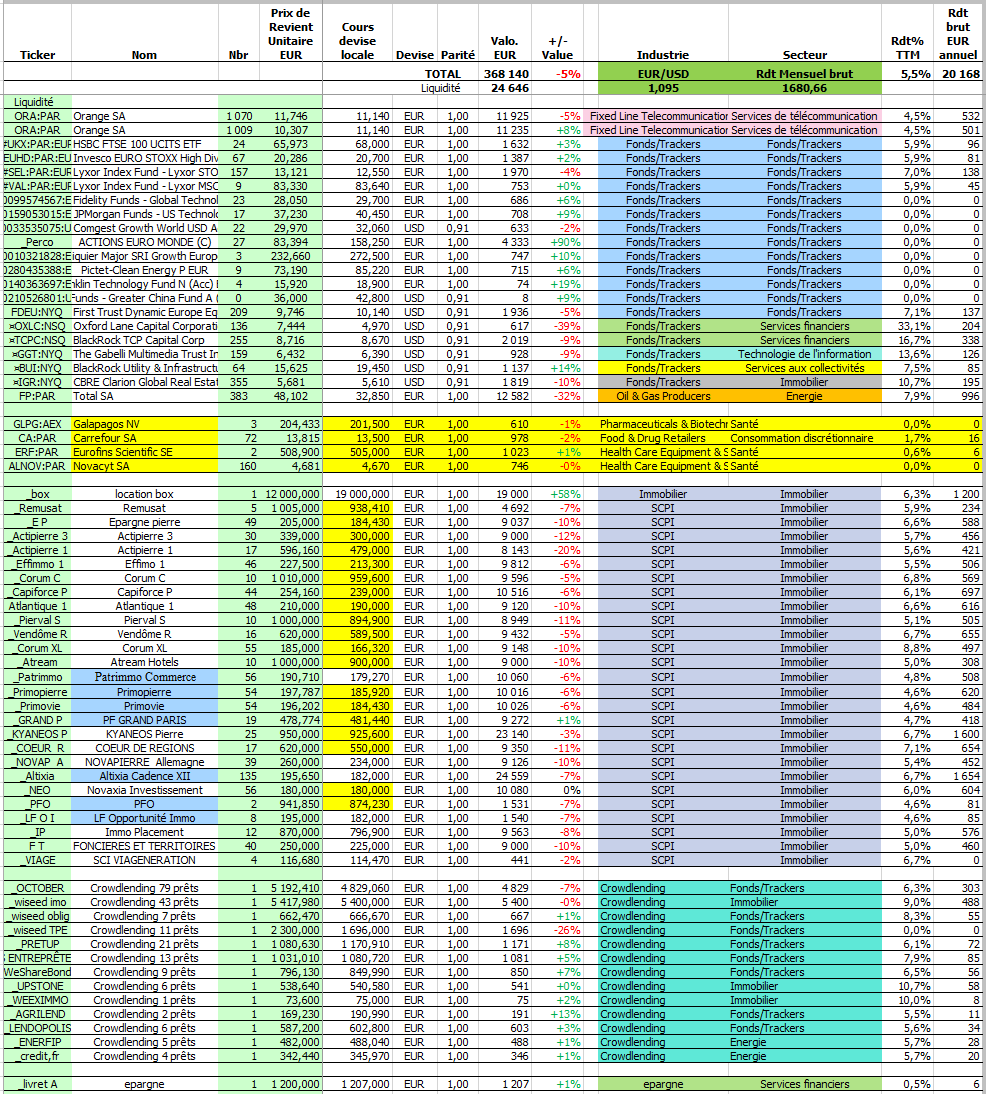

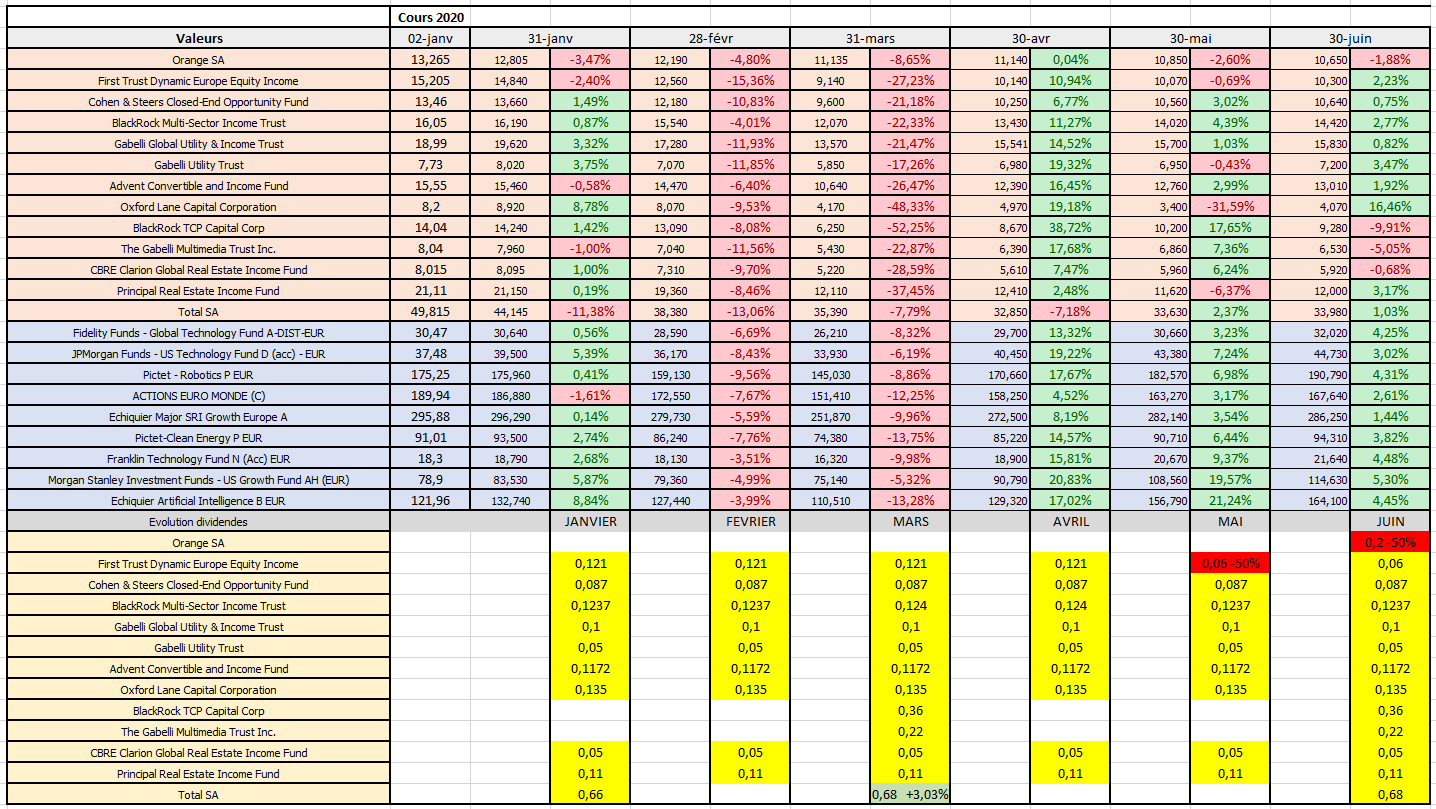

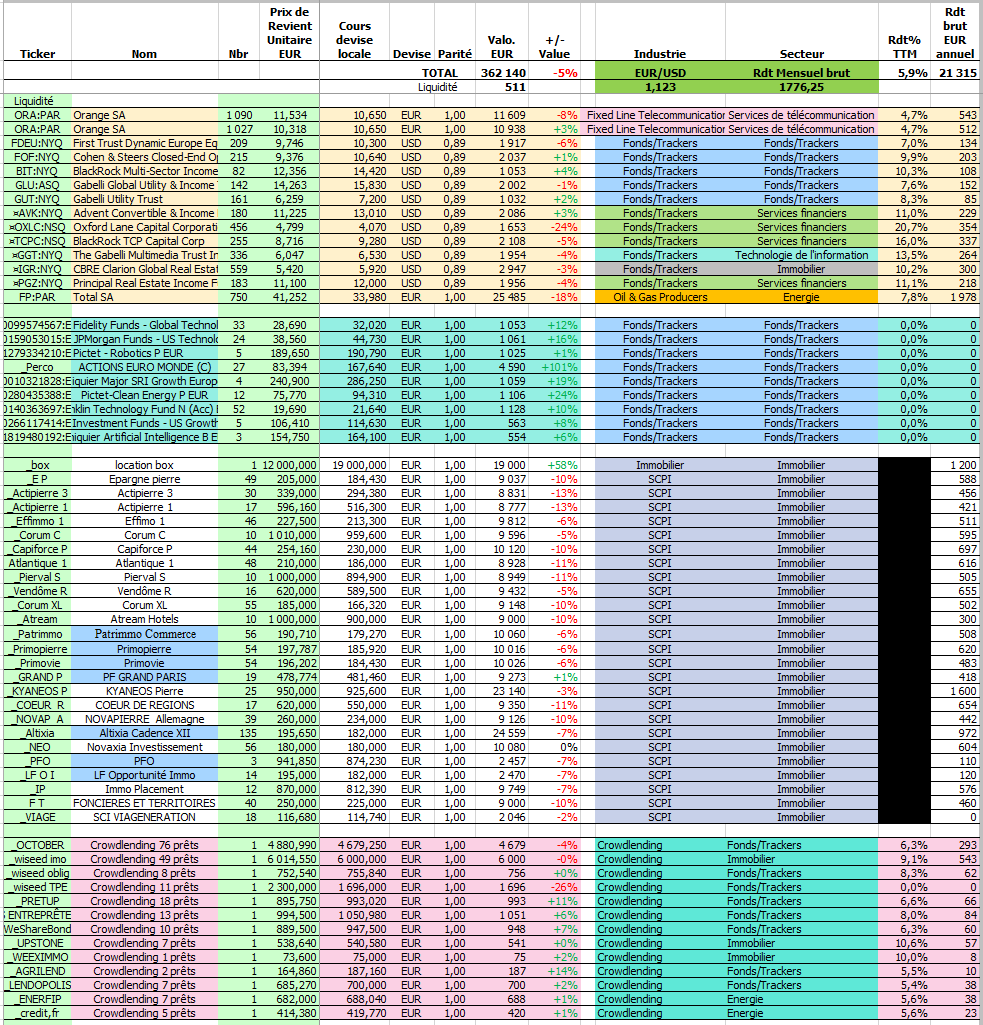

Voici le reporting sur le premier trimestre et l’impact du au krach boursier. Je m’aperçois qu’en fait j’ai un immense OPCI fait maison composé de 15% d’actions, de 80% d’immobilier et de 5% de fonds alternatifs. L’impact du krach a donc été moindre qu’un portefeuille 100% actions. J’ai quand même au début de la crise divisé par deux la part action pour renforcer en SCPI. Cela m’a permis d’économiser sur mes pertes boursières qui sont à 16000 euros au lieu de 34000 si je n’avais pas agit. Mon seul regret est de ne pas avoir bazardé mes actions pétroles au début de la crise. Mais si la Chine n’avait pas menti et minimiser ses chiffres tout le monde aurait été moins surpris par le désastre. 18000 euros, certains diront c’est pinuts, mais pour ma stratégie propre il est important outre que la rente augmente, mais que le capital aussi. Quand je vois par exemple que notre hôte IH à perdu 190000 euros de capital, personnellement je ne peux pas être à l’aise avec ça. D’autant que les dividendes ne seront peut être pas à l’appel en 2020.

Par contre cette crise est l’occasion comme tout un chacun de me repositionner sur la bourse. Et mes investissements actuels sont exclusif sur ce compartiment.

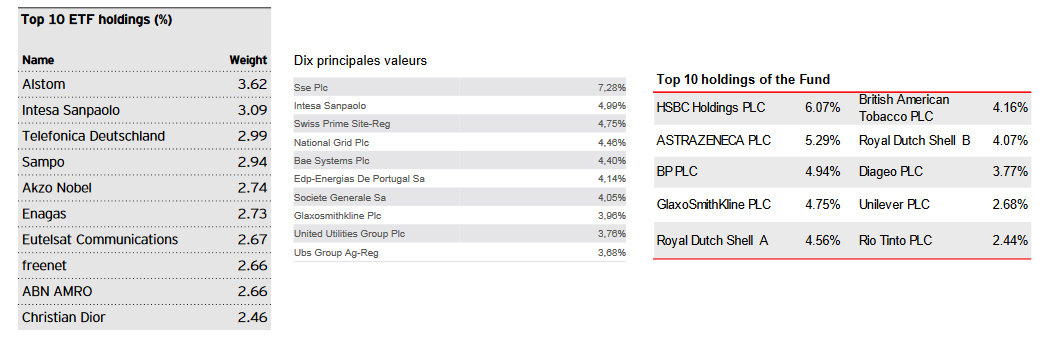

J’ai choisi trois ETF en PEA qui me procure un dividende trimestriel ou biannuel et qui ont atteint un rendement intéressant. Qui permettent aussi une diversification de pays UK et Europe. Deux sont à réplication physique et un synthétique. Peu de valeurs française, ce qui me convient au vu de l’interaction gouvernemental avec les valeurs françaises.

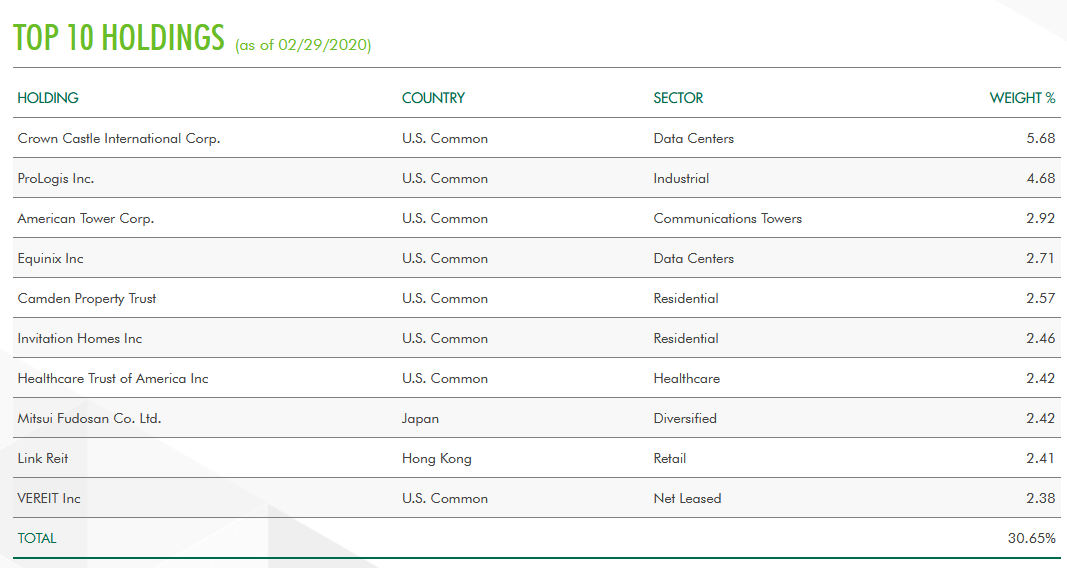

Coté US, je revient sur des CEF qui procurent un bon rendement. J’aime bien par exemple : CBRE Clarion Global Real Estate Income Fund qui investit sur un très faible pourcentage de REIT purement Retail. Il y a quelques prefered sur des reits aussi. Bref vous l’avez compris je cherche la diversification et ne souhaite plus investir sur des actions uniques.

Total et Orange sont une part importante de mon portefeuille. Total à choisi de se passer de l’aide du gouvernement et peut donc verser un dividende. La question sera si Orange pourra le faire aussi. Pour l’instant les salariés sont payés sur la trésorerie, donc peut être que le dividende sera présent.

Coté SCPI pour l’instant sur Mars, les SCPI fixes commencent à frémir à la baisse (Actipierre 3, Atlantique 1, et Capiforce). Pour les variables si baisse il y a, cela sera plus long à venir. Pour l’instant cela reste un ilot de tranquillité. Sur mon "OPCI" géante, je n’ai perdu pour l’instant que 3,2% depuis le premier janvier. Je reste relativement serein car j’ai un portefeuille de SCPI très diversifié.

Concernant Rivoli Patrimoine j’ai lancé la vente du nanar avec pour idée de réinvestir sur la bourse. Mais la lettre recommandé est depuis une semaine toujours à la Poste du dépôt. Donc la vente ne sera pas pour si tôt.

Enfin concernant le Crowlending, toutes les plateformes annoncent un gel des remboursements. Je pense que le taux de défaut va exploser.

Une pensée à ceux qui sont buy and hold sur un portefeuille uniquement boursier. A ceux qui ont emprunter pour des SCPI commerciales, A ceux qui ont un gros portefeuille Crowlending. L’année 2020 risque de leur donner des sueurs froides.

![]() Hors ligne

Hors ligne

#103 01/04/2020 05h18

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Audacesfortunajuvat a écrit :

Concernant Rivoli Patrimoine j’ai lancé la vente du nanar avec pour idée de réinvestir sur la bourse. Mais la lettre recommandé est depuis une semaine toujours à la Poste du dépôt. Donc la vente ne sera pas pour si tôt.

"Nanar", vous êtes un peu dur. Pas la SCPI qui devrait souffrir le plus durant cette crise.

Vous devriez contacter le gérant car d’autres acceptent l’envoi de mandats par mail du fait de la crise actuelle. S’ils refusent proposez une lettre recommandée en ligne.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#104 01/04/2020 09h42

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Quand je disais Nanar, cela concerne la dégradation du dividende année après année. Concernant la valorisation de la part, je n’ai pas eu à me plaindre. Par contre je pense que l’on est pas loin du sommet et je souhaite rediriger cet argent sur de meilleures opportunités.

![]() Hors ligne

Hors ligne

#105 05/04/2020 17h11

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Concernant la SCPI Kyaneos Pierre qui représente 9% de mon portefeuille, je voulais savoir si certains ne profitez pas de la crise pour ne pas payer leurs loyers (report de la fin de la trêve hivernale ou pb de liquidité tout simplement). A la souscription aux débuts après échange avec la société on m’avais signifié qu’il n’y avait pas d’assurances loyers impayés d’où mon inquiétude actuelle précisément sur cette SCPI d’habitation (en dehors des commerciales et hotels). Aprés un nouvel échange, d’ailleurs très étonné qu’il répondent un dimanche (Je ne sais pas si le caractère un peu familial de cette SCPI perdurera avec la taille), le mois de Mars n’a pas eu d’impayés. Mais la question continuera à se poser sur les mois suivants.

![]() Hors ligne

Hors ligne

#106 06/04/2020 11h52

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Concernant le Crowfunding de mon portefeuille, après le gel des remboursement du capital sur 3 mois en ce qui concerne la plateforme October, ils organisent pour les prêts italiens un vote pour le refinancement de ces entreprises. Le nouveau prêt devra être financé exclusivement par les investisseurs institutionnels du Fonds October. Les préteurs particuliers vont recevoir le capital restant dû des projets italiens faisant l’objet d’un refinancement sans toucher les 2% de frais de remboursement anticipé.

Pour ma part ça m’arrange fortement si je peux récupérer du capital, même si il ne s’agit que de 1700 euros, car je souhaite ne plus investir sur le crowfunding hors immobilier (beaucoup de temps perdu pour un gain assez faible)

![]() Hors ligne

Hors ligne

#107 08/04/2020 10h03

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Novaxia Investissement acquiert un data center de 3256 m² à Nanterre pour le compte de sa SCPI NEO avec un rendement (6,68 % acte en main). Bonne nouvelle cela change des investissements classiques : commerce, bureaux, hôtels, locaux d’activité. Cela va dans le sens d’une plus grande diversification pour mon portefeuille SCPI. Surtout un investissement qui ne devrait pas être touché par la crise mais pas très écologiques.

Interxion qui loue le site à 6 autres sites sur paris, notamment à la Courneuve avec les quelques problèmes que posent les data centers en ville et la nuisance sonore associé ou environnemental.

L’affaire opposant Interxion aux riverains de son datacenter de la Courneuve a mis au jour les difficultés que pouvait soulever l’implantation des centres de données dans les zones densément peuplées. Quelques mois après la décision du tribunal administratif de Montreuil, c’est l’hébergeur Zayo qui était confronté à des difficultés similaires avec son datacenter de la rue Poissonnière, dans le 2ème arrondissement parisien. La société avait alors engagé environ 500 000 euros de travaux afin réduire les nuisances sonores de ses groupes de production de froid.

Les datacenters, nouveaux pollueurs

De façon générale et en dehors des nuisances directes de voisinage, les impacts environnementaux des datacenters sont en passe de devenir un problème majeur. Au regard de leurs besoins considérables en dépense énergétique, ces centres de calcul deviennent des pollueurs notoires. Aux Etats-Unis, ils ont consommé en 2013 près de 91 milliards de kilowatts-heure et ils devraient en consommer 139 milliards en 2020, soit une augmentation de 53% selon une étude publiée l’an dernier par la National Resources Defense Council.

![]() Hors ligne

Hors ligne

#108 09/04/2020 15h53

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Pour la SCPI Cap Foncières & Territoires le message se veux rassurant (10% de commerces et le reste en bureaux et locaux d’activités)

- Des locataires que nous connaissons bien et que nous souhaitons accompagner

40 locataires, un loyer moyen de 50 K€, voilà des chiffres prouvant une grande mutualisation du patrimoine de la SCPI Cap Foncières & Territoires !

Peu d’activités de nos locataires ont été identifiées comme étant directement impactables par la crise Covid 19.

Nous maintenons notre relation de proximité avec nos locataires et nous avons une démarche pro-active

envers eux, en appliquant une politique de suspension ou annulation de loyers en cas de trésorerie

particulièrement difficile pour certains d’entre eux (PME), assortie d’un engagement de maintien dans nos immeubles.

Nous rappelons que Cap Foncières & Territoires a distribué 5,33% sur l’année 2019.

Le prévisionnel de distribution de notre SCPI, réalisé le 1er avril 2020 laisse présager un maintien de distribution de l’ordre de 5% sur le T1 et en conservant des réserves pour les trimestres à venir. Le prévisionnel sur les 3 prochains trimestres 2020 nous laisse envisager (au 1er avril 2020) un taux de rendement annuel qui se situerait entre 4,60% et 4,90% (objectif 5%).

Par ailleurs nous n’avons reçu aucune demande de retrait sur nos 480 associés à ce jour.

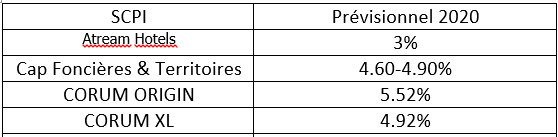

Je commence à compiler les prévisionnels 2020 de mes SCPI ce qui va me permettre d’ajuster mes dividendes SCPI pour 2020.

Dernière modification par Audacesfortunajuvat (09/04/2020 16h39)

![]() Hors ligne

Hors ligne

#109 17/04/2020 08h04

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

J’attendais la décision d’orange sur le solde du dividende en juin, vu que je suis assez fortement exposé sur cette action.

(CercleFinance.com) - Orange annonce que son conseil d’administration, tenant

compte des incertitudes générées par la crise sanitaire, propose de réduire le

dividende 2019 de 0,70 euro à 0,50 euro par action, ce qui se traduirait par un

solde à verser de 0,20 euro le 4 juin.

Pour la période 2020-2023, l’objectif d’une distribution de 0,70 euro par

action sera revu ultérieurement en fonction de la situation. Le conseil a prévu

la faculté de proposer aux actionnaires une option pour le paiement d’un

acompte sur dividende 2020 en actions.

Orange annonce que son conseil d’administration, tenant compte des incertitudes générées par la crise sanitaire, propose de réduire le dividende 2019 de 0,70 euro à 0,50 euro par action, ce qui se traduirait par un solde à verser de 0,20 euro le 4 juin.

Bon c’est pas top, mais c’est mieux que rien.

Dernière modification par Audacesfortunajuvat (17/04/2020 12h25)

![]() Hors ligne

Hors ligne

#110 17/04/2020 17h22

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Concernant la SCPI Capiforce, bonne nouvelle une distribution de plus value 2019 assez importante vient de tomber. Cela devrait permettre à capiforce de maintenir un rendement 2020 intéressant malgré la crise. Le versement (3.99€ net) correspond à plus d’un trimestre de loyers versés habituellement (3.84€ pour le premier trimestre 2019). A voir maintenant si le T1 2020 sera toujours de 3.84€ par part. Du coup je garde Capiforce pour l’instant 😀

Autre information le CS est en confrontation avec Paref pour sa gestion et notamment :

Le Conseil attend au plus tard le 17/4, un état de la situation chiffrée de Capiforce avec les % de locataires souhaitant le report du loyer ou la suspension.

Dernière modification par Audacesfortunajuvat (18/04/2020 10h28)

![]() Hors ligne

Hors ligne

#111 01/05/2020 09h02

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Reporting avril :

Bourse :

- Un mois d’avril haussier sauf pour total qui retrouvera son cours normal quand la crise sera fini. Pour les dividendes seul orange baisse son dividende de 30%. Sur mes CEF pas d’impact pour l’instant. cette base reste buy and hold.

- j’ai initié un portefeuille de 3000 euros pour faire du swing trading (en jaune sur le reporting). Pour l’instant 13% de gain en 10 jours soit 8880% annualisé. Gains 373 euros. Objectif 500 euros de gains par mois. les gains sont réinvestis sur ce portefeuille.

SCPI:

Vente de RAP et d’Immorente avec respectivement 29% de plus value et et -3% de moins value.

J’attends de recevoir la somme pour la reinvestir principalement sur le portefeuille boursier buy and hold.

J’ai ajusté les dividendes des SCPI du fait de la crise.

Le rendement global du portefeuille descend en attendant le réinvestissement des sommes.

Crowdlending:

Je continue à récupérer mes capitaux (je n’investit plus que sur le Crowdlending immobilier). La somme passe de 18940€ à 17936€. Beaucoup de remboursements de prêts sont bloqués pour l’instant.

Rendement global de l’ensemble du portefeuille: je passe de -3.2% à -2% depuis le premier janvier

![]() Hors ligne

Hors ligne

#112 30/05/2020 09h49

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

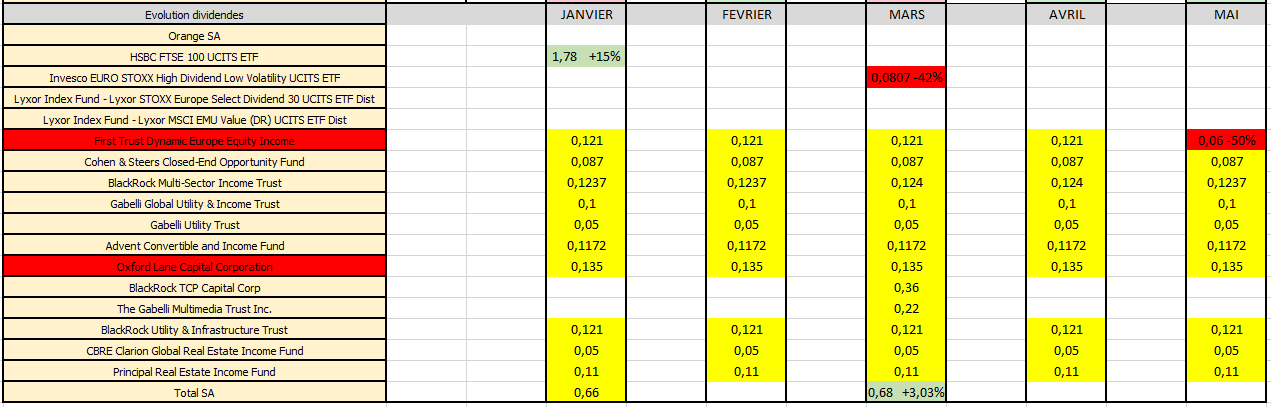

Reporting Mai :

Bourse :

- Un mois de Mai qui finit plutôt bien avec une grande majorité de hausses contrairement au milieu de mois ou tout était rouge. La devise Sell in May n’a pas fonctionné. De nos jour les dictons ne fonctionnent plus madame Michu 😀

- j’ai mis fin à mon portefeuille swing trading, du fait que cela reste contraignant même si la méthode marche bien. Je laisse faire mon portefeuille de croissance qui fait le boulot tout seul (+5% au mois de mai contre 2.5% pour le portif rendement)

Toutes mes valeurs actuelles sont mon portefeuille actions définitif qui est bien diversifié grâce aux CEF. La plupart des valeurs sont repassées dans le vert et ne seront plus alimentées tant que cela sera le cas. Seul les fonds de croissance le seront par petites touches.

Pour les dividendes deux CEF sont dans ma ligne de mire, First Trust Dynamic Europe Equity Income qui a divisé par deux son dividende et Oxford Lane Capital Corporation qui à laissé entendre que pour le troisième trimestre le dividende pourrait être suspendu d’où la chute de ce CEF ce mois ci. Pour l’instant l’investissement sur ces deux CEF est en stand bye. A voir par la suite lorsque la situation redeviendra normale.

SCPI et Crowlending rien de particulier si ce n’est les SCPI fixe de Paref qui descendent un peu ce mois çi. Le marché secondaire des SCPI fixes reste compliqué du fait d’un fixing pauvre en ordres. Des fois je me pose la question si il ne serait pas souhaitable qu’elle passe en variable pour avoir une commercialisation de la part des sociétés de gestion. Pour chacune de mes SCPI fixes qui sont passées en variable jusqu’à présent j’ai été gagnant.

Rendement global de l’ensemble du portefeuille "OPCI" : je passe de -2% à -1,3% depuis le premier janvier. Retrait de 8400 euros en capital ce mois ci pour diverses raisons. Les dividendes ont été ajusté sur les projections 2020 des SCPI.

![]() Hors ligne

Hors ligne

#113 30/05/2020 10h08

- jimbow

- Membre (2014)

Top 50 Expatriation - Réputation : 58

On saura sans les prochaines semaines si la devise "sell in May" devait être suivie ou pas.

Peut-être fallait-il tout vendre hier et revenir en octobre 2020…

![]() Hors ligne

Hors ligne

#114 30/06/2020 22h28

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Reporting Juin :

Bourse : Un si beau mois de Juin qui avait si bien commencé, certainement trop en fanfare pour que cela dure. Au final encore un mois plutôt positif. Toujours Orange qui ne cesse de descendre lentement mais surement. Je ne comprends d’ailleurs pas pourquoi une des entreprise qui est certainement parmi les plus résilientes à la crise ne soit pas mieux apprécié. La diminution du dividende après intervention de l’état ne doit pas plaire aux investisseurs. Concernant OXL, je suis rassuré le dividende n’est pas supprimé mais divisé par 2 avec un rendement qui reste quand même à 20%.

Le portefeuille de croissance (en bleu) fait toujours bien son travail, vert pour tout le monde pour le troisième mois.

SCPI : j’ai réussi à vendre mes parts de Remusat, ce qui m’expose un peu moins aux commerces. Les SCPI fixes se sont stabilisées. A noter un exploit, Paref a actualisé son carnet d’ordre le jour de la confrontation. Certainement un stagiaire qui ne sait pas encore comment on travaille chez Paref.

Rendement global de l’ensemble du portefeuille "OPCI" : je passe de -1,3% à -0.85% depuis le premier janvier. Je suis même passé à +1% début Juin (lamentations)

Valorisation :

Bourse : 80915

SCPI : 261981

Crowdlending : 18733

![]() Hors ligne

Hors ligne

#115 02/08/2020 11h28

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

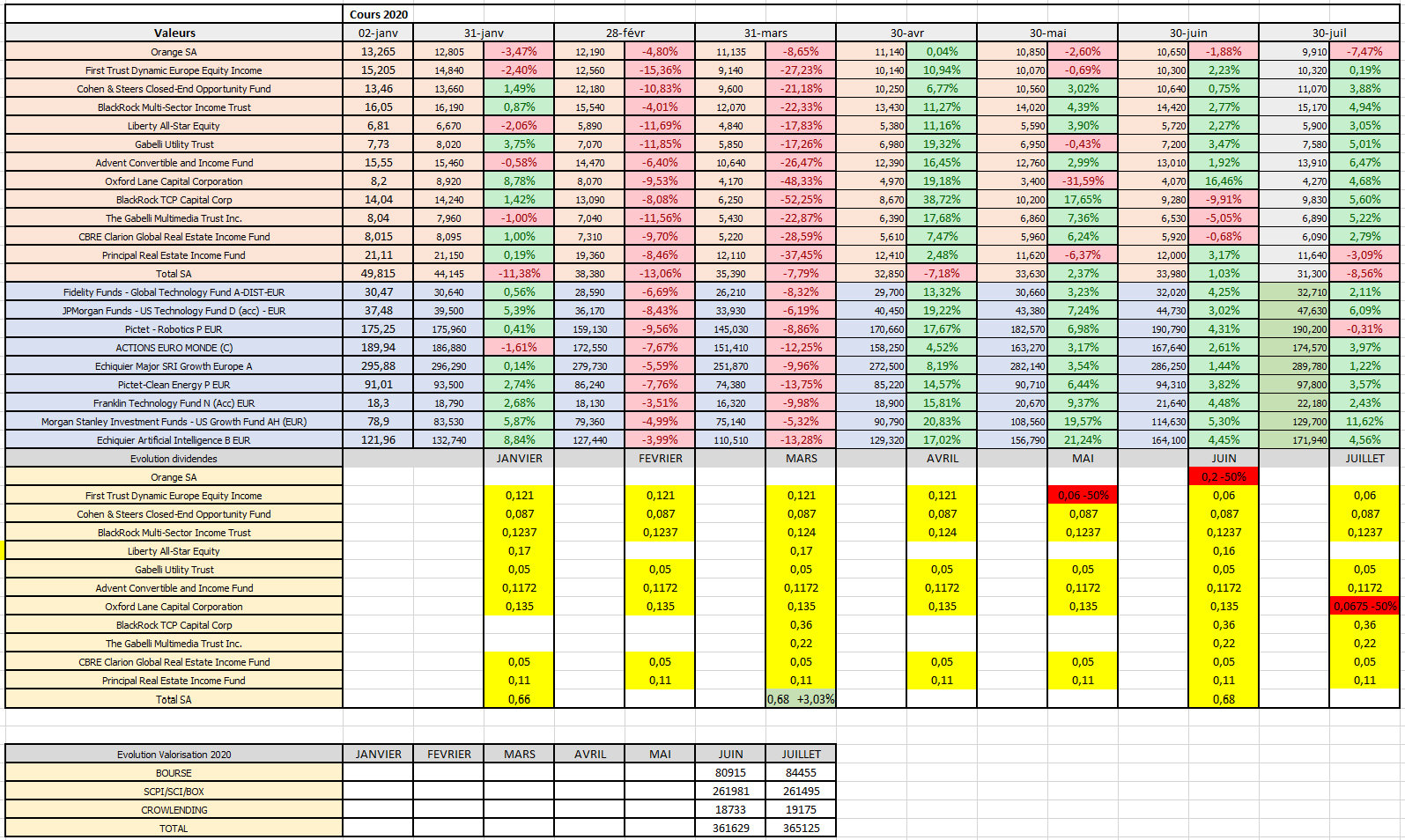

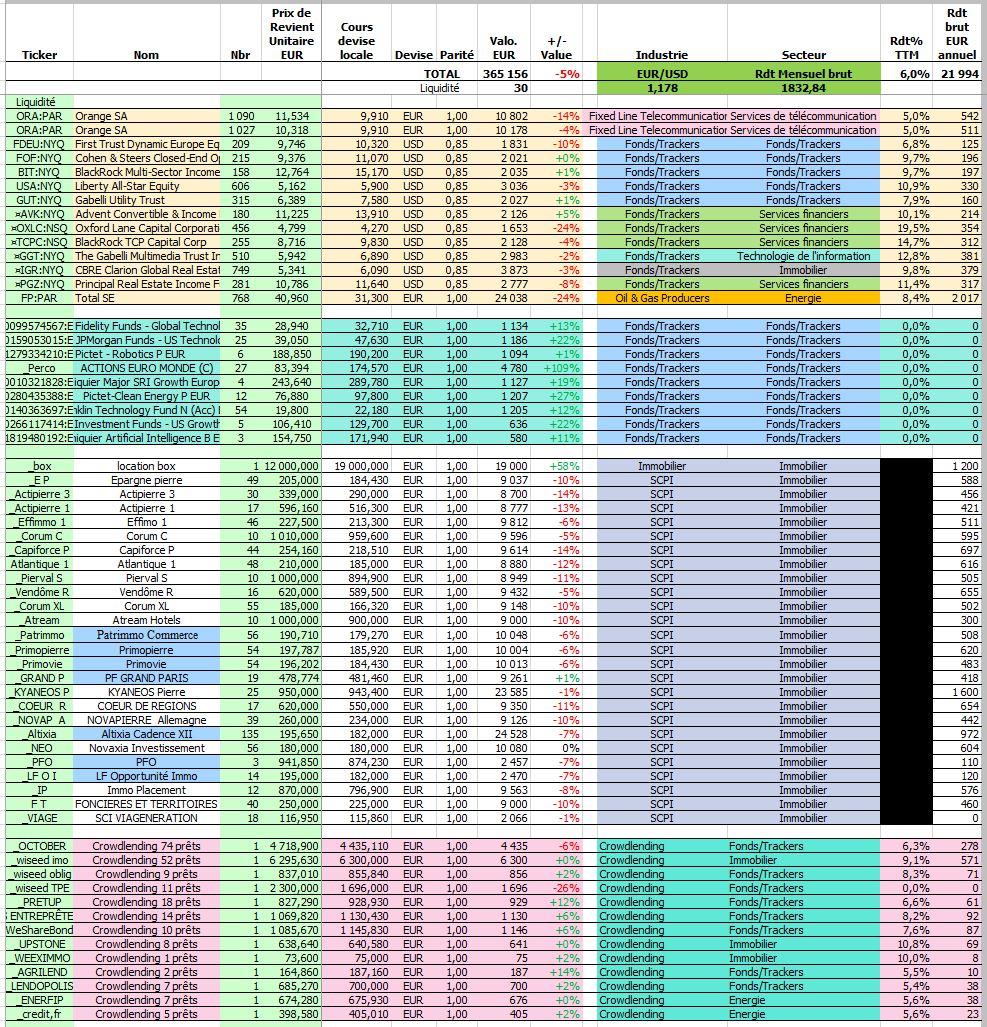

Reporting Juillet :

Bourse : Un beau gadin pour Orange et Total ce mois ci, covid oblige. Il n’y a plus qu’à être patient sur ces deux valeurs. Combiné à une remontada de l’Euro, le mois de juillet boursier est à oublier.

Coté SCPI c’est toujours la dégringolade chez Capiforce. Les SCPI de commerces souffrent et chez Capiforce l’excellence de Paref n’aide pas.

![]() Hors ligne

Hors ligne

#116 08/11/2020 10h31

- hertell

- Membre (2011)

- Réputation : 65

Bonjour,

Pas de nouvelles depuis votre dernier reporting de juillet ?

Un petit point serait le bienvenue ![]()

![]() Hors ligne

Hors ligne

#117 08/11/2020 10h52

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Bonjour, je ne fais plus qu’un report de portefeuille semestriel, le faire mois par mois ne donne plus grand sens avec la bourse hyper volatile. Le prochain au 1er janvier 2021 🙂 dégagera la tendance.

![]() Hors ligne

Hors ligne

#118 01/01/2021 11h37

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

On va dire que 2020 on oublie, sur 2021 quitte ou double, je préfère quitte.

Donc 2020 année de toutes les contrariétés pour mon portefeuille, avec la covid (je ne sais pas qui a eu la bonne idée de mettre ça au féminin) et le transfert vers Saxo (courtier qui excelle dans l’amateurisme)

Je pensais que la bourse serait la plus affectée, mais finalement mes SCPI fixes ont bien fait des leurs avec surtout actipierre 3 qui à poussé jusqu’à -32% et Capiforce qui n’est pas en reste. Heureusement qu’Atream Hotel est en variable sinon la valorisation serait au sous sol. Mais comme je suis diversifié sur 24 SCPI, ça fait moins mal que ceux qui ont tout misé sur des valeurs commerces ou hôtel surtout à crédit.

Pour la bourse j’ai revu ma stratégie tout rendement et ça marche plutôt bien. Ainsi mon portefeuille croissance fait du 57% annuel. Sur la partie rendement c’est mes deux actions françaises qui sont en retard. Orange n’a pas fait son rôle de valeur défensive pendant la crise et total lié au cours du pétrole attend un retour à la normal. Pour Total, j’ai descendu mon Pru de 48 à 39. Tout les dividendes de total continueront à alimenter la valeur tant que le rachat se fait en dessous du pru.

Mes valeurs CEF sont un bon investissement, une bonne diversification et un bon rendement. Le problème c’est qu’avec saxo, je n’y ai plus accès. Du coup je me penche sur les BDC et ça démarre plutôt bien.

Pour les SCPI ma réflexion est de tendre vers les SCPI qui font 0% de frais à l’achat style NEO, dont je suis content et qui me permet au bout de 3 ans de désinvestir si cela ne va pas dans le bon sens. J’attends de voir les débuts d’Iroko ZEN pour investir dessus. Je ne suis pas frileux pour investir sur de nouvelles SCPI. Par exemple Kyaneos est l’un de mes meilleurs investissements en SCPI. Mais la stratégie de cette dernière était clair des le début.

Concernant l’investissement participatif, la plateforme October se distingue toujours avec ses défauts. Sur les autres pour l’instant aucun défaut. J’ai décidé comme bonne résolution 2021 d’arrêter ce genre d’investissement, car trop chronophage et en plus les sommes sont bloquées pour un temps important. sans compter les défauts en masse qui vont arrivés une fois l’arrêt de la perfusion étatique.

Au final mes investissement globaux font qu’en 2020 j’ai un petit +2.3%

2021 cap sur les 400000 euros investit et les 2000 euros de rendement. Il faudrait juste que l’euro arrête de grimper.

![]() Hors ligne

Hors ligne

1 #119 10/03/2021 17h47

1 #119 10/03/2021 17h47

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

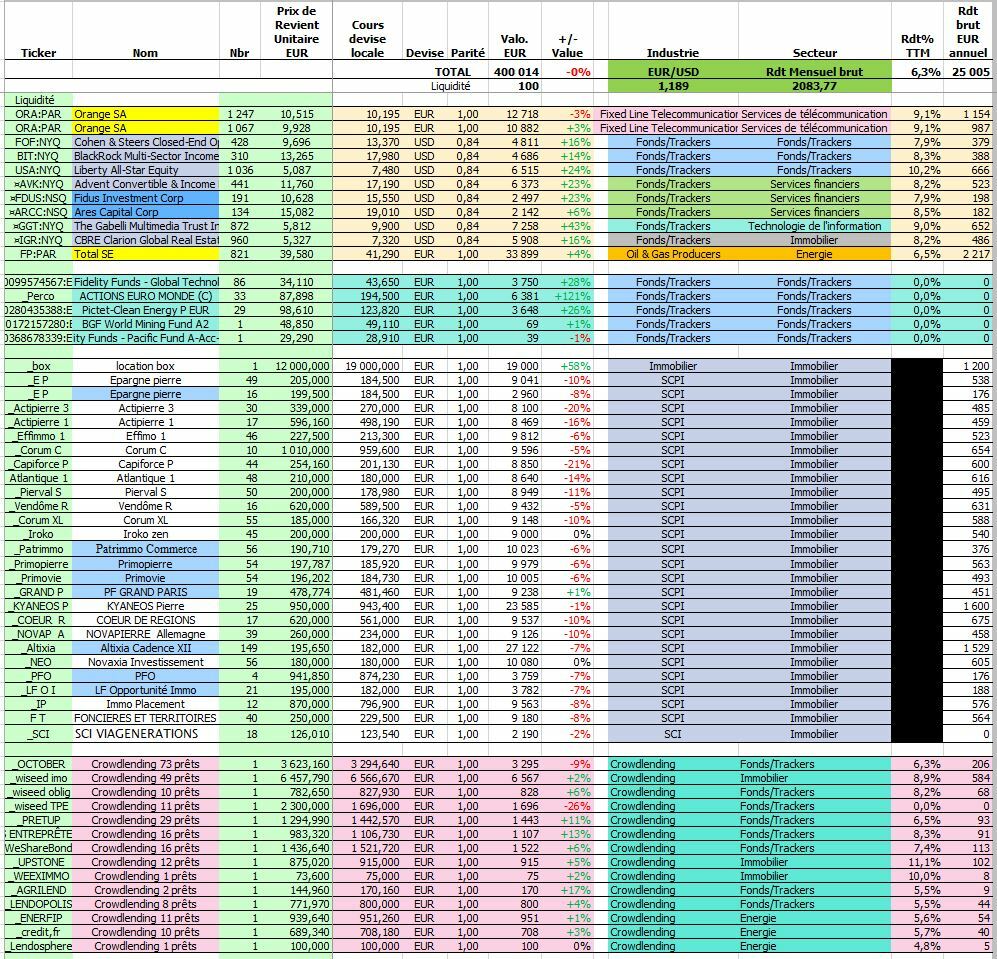

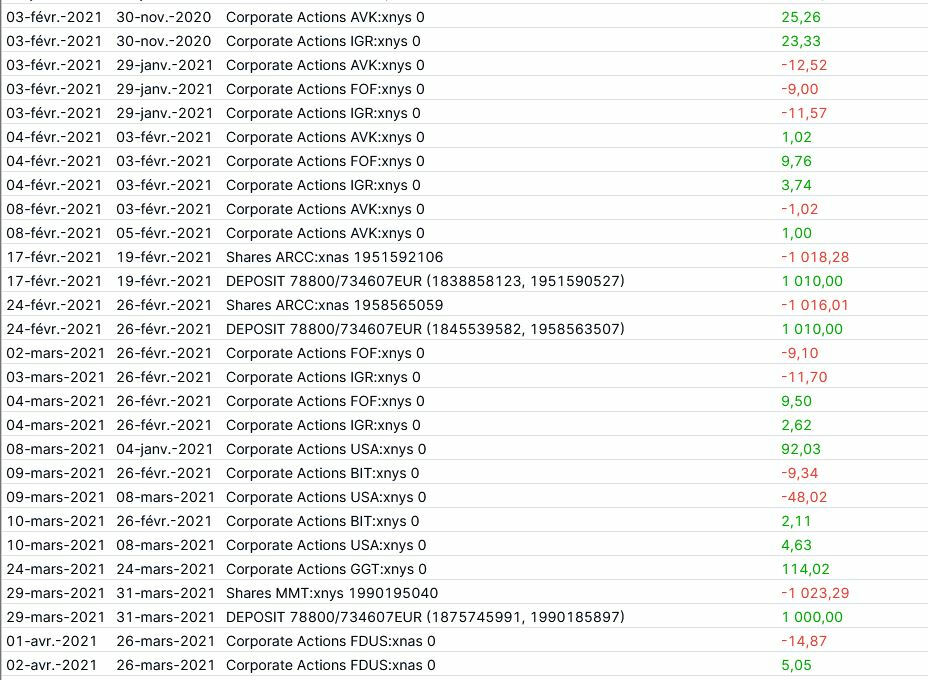

Bingo les 400000 € sont atteints largement avant mon objectif grâce a la remontada de Total. Il ne reste plus qu’Orange allume aussi les boosters. Et double Bingo avec les 2000 € de rente dépassé. Même sans le dividende exceptionnel d’Orange, je reste au dessus.

Mes CEF se portent à merveille et sont auto-alimenté par les dividendes grâce à Saxo. Bon c’est le seul point positif de Saxo car je ne peux plus investir sur les CEF avec eux. Je me suis tourné vers les BDC et ça décolle bien aussi. Mon CTO ne sera plus alimenté que par les dividendes car les cours sont au plus haut.

J’ai réduit mes fonds croissance au vu des doutes sur l’inflation qui peuvent crever la bulle.

J’investis sur les SCPI et surtout sur la SCI Viagénérations qui à un rendement stable et élevé pour l’instant.

Dans le but de réduire ma position aux SCPI risquée, j’ai revendu Atream Hotel. L’investissement est neutre car les 10% perdus ont été remboursés par les dividendes. J’ai pris du Iroko Zen à la place, d’une part j’aime les SCPI qui prennent zéro à l’entrée et cela implique que l’on peut les quittés après quelques années si elles ne font pas le taf sans pertes (sauf bien sur si tout le monde vent en même temps, mais je pense que le risque est minime). Les premiers investissements d’Iroko me plaisent bien (minicréches et bureau ANPE) étant résiliant au type de crise que l’on vit.

Pour le crowfunding, je n’investit plus que sur Wissed Immo. Sur les autres plateformes pas de défaults pour l’instant à par bien sur October qui se distingue encore et encore dans le mauvais sens (L’investissement devrait qu’en même être neutre une fois récupéré les fonds sur cette plateforme).

![]() Hors ligne

Hors ligne

#120 08/04/2021 19h05

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Je fais un retour sur Saxo et mon réinvestissement des dividendes en actions pour mes actions US. L’opération se déroule bien et j’ai le cash non réinvesti qui est bien versé. J’ai GGT qui a été versé en cash, certainement que l’option de réinvestir en actions n’existe pas pour CEF.

Cette possibilité de réinvestir me fait rester chez Saxo.

![]() Hors ligne

Hors ligne

#121 01/07/2021 09h23

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

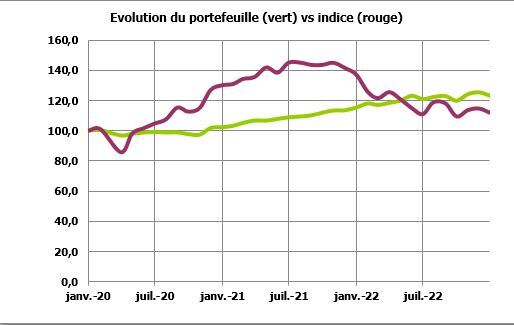

Point semestriel

Valo par rapport au 1er janvier +29000 euros

performance presque +6%

J’ai pris mes gains sur le CEF GGT avec + de 40% de plus values réinvestit en PEA sur CBO et ABC.

Pour le crowfunding, je récupére petit à petit mon argent et n’investit plus dessus. Si l’inflation remonte, il vaut mieux être emprunteur que préteur.

Toujours mes SCPI fixes de commerces qui plomblent. Dans un an il faut espérer un retour à la normale si on évite une quatrième vague.

Plutôt content de la progression du portif, surtout avec ma moitié qui perds 25000 euros annuel avec le covid dans son secteur du tourisme.

![]() Hors ligne

Hors ligne

1 #123 10/07/2022 15h12

1 #123 10/07/2022 15h12

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

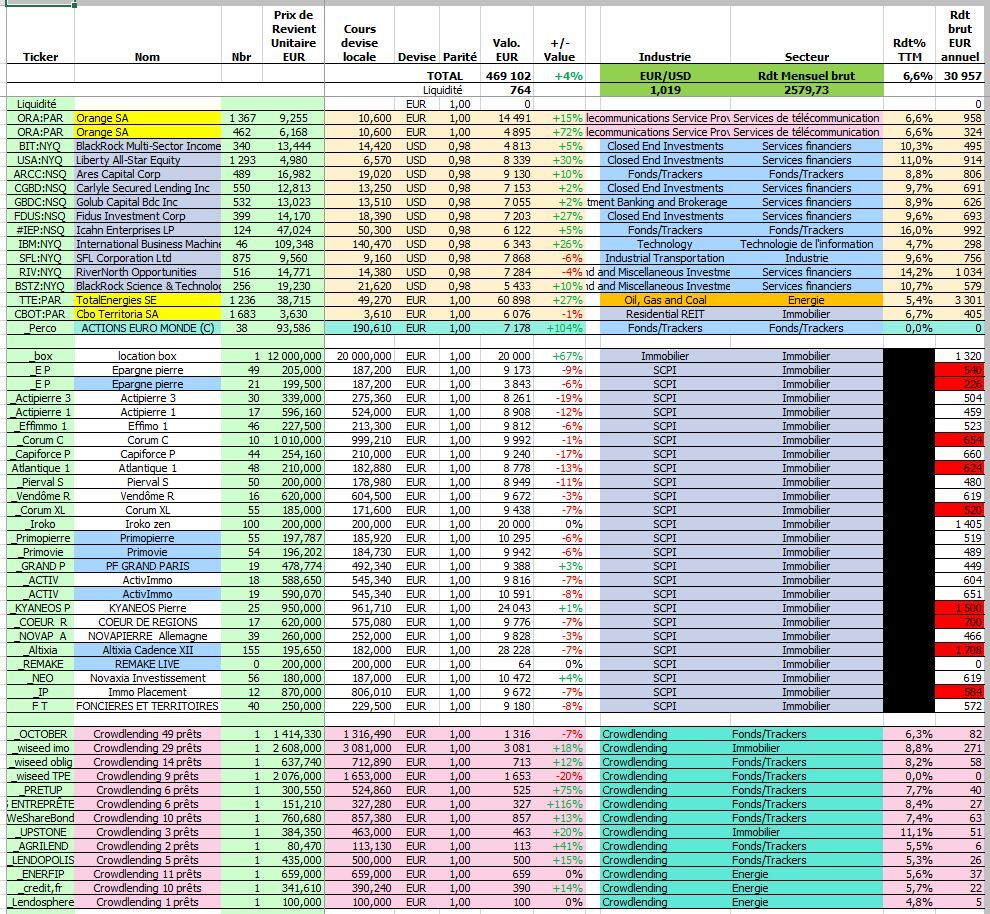

Crises de partout mais mon portefeuille se porte bien sans faire de ventes. Juste réinvestissement des dividendes.

Sur mon Pea, un delta de +28.56 par rapport au CAC40 :

Sur mon CTO, un delta de +18.01 par rapport au US30 :

J’ai toujours la même stratégie actions ou fonds fermés dividendes/SCPI et je revends mes crowfunding sans y investir plus dessus.

En six mois la rente à monté de 243 euros par mois

La valorisation est de +24505 Euros

D’ici la fin de l’année je vais avoir un apport important d’argent et j’envisage d’ouvrir un compte IB pour accéder à des CEF inaccessible par Saxo. En espérant qu’IB ne les bloquent pas aussi.

![]() Hors ligne

Hors ligne

1

1  1 #124 30/12/2022 22h29

1 #124 30/12/2022 22h29

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

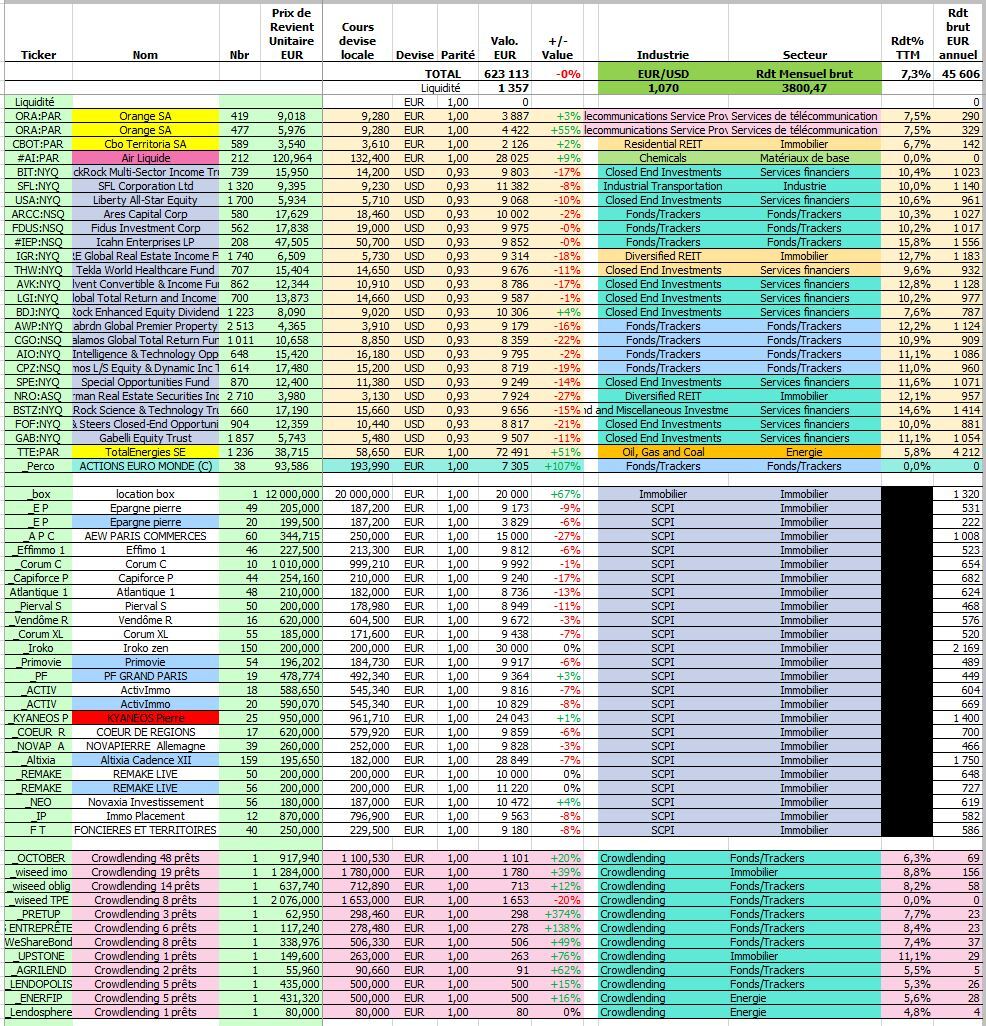

Performance 2022 +7.95% soit (31287 euros gagnés) malgré un mois de décembre qui me plombe de 2% à cause de la baisse des indices américains et de la remontée de l’euro.

Le panachage action/SCPI fonctionne bien contre les crises et mes CEF sont bien diversifiés. La valorisation s’améliore d’année en année. Indice de référence carmignac investissement.

Stratégie 2023 :

Les dividendes d’actions seront investis sur les CEF (édit : il n’est plus possible d’investir sur les CEF même chez IBRK) et les salaires et autres revenus certainement en SCPI (édit avec la remontée des taux sur les livrets défiscalisés, je vais les remplir ce que je n’avais pas fait jusqu’à présent)

Dernière modification par Audacesfortunajuvat (26/01/2023 21h28)

![]() Hors ligne

Hors ligne

1

1  2 #125 30/12/2023 10h25

2 #125 30/12/2023 10h25

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Performance 2023 +10% soit (55000 euros gagnés)

Augmentation de la rente cette année de 450 euros. La rente plus les salaires du couple, la vie financière est un long fleuve tranquille.

Coté action, mes actions dividendes françaises ont bien performé. Moins pour les américaines. Le couple EUR/USD à légèrement augmenté. plus il monte moins c’est bon pour mon portefeuille et mes dividendes.

Avec la baisse de l’inflation à venir en 2024 et peut être la baisse des taux mes CEF américains ont de la marge à la hausse.

Coté SCPI c’est là ou il y a le plus de changement. J’avais déjà largué dans les années précédentes les boulets comme PFO2, patrimo commerce, Primovie, Primopierre, les amundis. Je me suis fait avoir à un jour prés sur PF grand paris. Normalement ce mois si AEW commerce et pierval santé ont été vendus. Il me reste à me débarrasser de Capiforce et de Novapierre Allemagne et j’ai un doute sur Corum XL. Je réinvesti sur des SCPI jeunes à zéro frais d’entrée ou en part sponsors. Pour l’instant cette stratégie est plutôt fructueuse.

Avec un appartement en résidence principale coté à minima 320000 euros le million de patrimoine est dépassé.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuilles d'actions d'audacesfortunajuvat”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 4 | 10 718 | 09/08/2016 20h12 par Caligula | |

| 3 | 7 172 | 29/08/2020 23h20 par Miguel | |

| 8 | 4 161 | 04/05/2013 08h57 par jeece | |

| 25 | 11 585 | 28/04/2011 20h58 par Kool31 | |

| 8 | 3 405 | 12/03/2021 09h47 par Hidalgo04 | |

| 15 | 4 588 | 28/05/2014 13h54 par BrP | |

| 1 042 | 591 501 | 03/05/2022 13h19 par Reitner |