Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

1 #1 22/09/2022 11h27

1 #1 22/09/2022 11h27

- BenOff2375

- Membre (2022)

- Réputation : 0

Bonjour,

J’ai entendu parler de fonds obligataires datés (fond dans lequel les obligations sont détenues sur leurs durées totales et servant le rendement de l’obligation sur toute la durée).

J’ai beaucoup de mal à trouver ces fonds, quelqu’un saurait comment les trouver ? (Il me semble que Sycoyield 2026 en est un mais je n’en ai pas trouvé d’autre).

Merci

Mots-clés : daté, fond, obligations

![]() Hors ligne

Hors ligne

#2 24/09/2022 21h25

- stef

- Membre (2011)

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 86

Bonjour BenOff,

Je pense que ce que vous cherchez est ici :

Palmarès des fonds - OPCVM

![]() Hors ligne

Hors ligne

#3 25/09/2022 18h44

- BenOff2375

- Membre (2022)

- Réputation : 0

Merci, je ne connaissais pas ce site intéressant !

J’imaginais plutôt des fonds non côtés bloqués type FCPI mais je vais me pencher sur ces OPCVM.

![]() Hors ligne

Hors ligne

#4 07/11/2022 16h18

- nexus

- Membre (2021)

- Réputation : 39

Le journal Investir met en lumière un fonds d’obligations à échéance de la Financière Arbevel : Pluvalca Credit Opportunities 2028 (FR001400A1K0). On partirait sur un rendement de 7% net environ, avec un panier d’obligations européennes à haut rendement. Ça commence à être joli même après la flat taxe.

![]() Hors ligne

Hors ligne

#5 01/12/2022 16h50

- bernardo1

- Membre (2019)

Top 20 Monétaire - Réputation : 47

Autre fond daté d’obligation:

MAM TARGET 2027 : Frais intéressants avec des frais de gestion 1.15% et aucun frais d’entrée. Titres à haut rendement de maturité maximum décembre 2028. notation BB et B . Rendement annualisé à maturité 8.02%.

( Eléments au 30/10/2022)

Ces fonds me paraissent une excellente alternative. La visibilité est meilleure car les obligations sont conservées jusqu’à échéance et le rendement potentiel est déterminé à l’avance. La sensibilité s’amenuise avec le temps et le terme. Pour rappel, le cours d’une obligation baisse en cas de montée des taux. Or nous sommes en une période compliquée mais intéressante de remonté des taux.

Corum vient de lancer Corum Butler Entreprises. Frais de versement: 5%.

Bien à vous.

![]() Hors ligne

Hors ligne

#6 03/12/2022 13h06

- nexus

- Membre (2021)

- Réputation : 39

Pour ceux qui ont un contrat Mes Placements Liberté assuré par Spirica, la souscription à Sunny Opportunities 2025 est désormais possible en plus du fonds obligataires à échéance Tikehau 2027 R. Rémunération cible minimum 3,5% bien que le but soit de faire davantage (high yield assez présent). Pas de frais d’entrée sur l’enveloppe.

![]() Hors ligne

Hors ligne

#8 06/12/2022 23h52

- dom67

- Membre (2011)

Top 50 Vivre rentier - Réputation : 47

Dans le journal Les Echos du 06/12, un article titré « Le grand retour des fonds obligataires à échéance ».

Avec 27 coups d’envoi au total, cette année est aussi l’une des plus prolifiques en dix ans.

Je ne mets pas le tableau pour qu’on ne puisse pas me reprocher de ne pas respecter les copyrights.

![]() Hors ligne

Hors ligne

#9 08/12/2022 07h46

- Rentavix

- Membre (2019)

- Réputation : 10

Pour moi la question n.est pas ou trouver des fonds obligataires à échéance mais faut il les souscrire.

Par expérience (mauvaise donc), la rentabilité à terme est toujours de loin plus faible que celle indiquée à la création du fonds.

Les gérants indiquent le rendement annuel du portefeuille à maturité.

Une fois enlevées les commissions de gestion, commissions de surperformance, éventuelles défaillances d’une partie des émetteurs et j’en oublie certainement, vous pouvez diviser par deux la performance de l’investisseur.

En aucun cas vous n’êtes rémunéré à la hauteur du risque pris.

La société de gestion maître en la matière est La Française, pour laquelle il est d’ailleurs difficile de trouver les reporting des fonds à échéance une fois la période de commercialisation terminée.

![]() Hors ligne

Hors ligne

#10 08/12/2022 09h49

- macsnaw

- Membre (2014)

- Réputation : 22

Aux États-Unis, ils ont plusieurs ETF obligataire à maturité fixée, par exemple blackrock en fait : Build better bond ladders with iBonds® | iShares - BlackRock

Je n’ai pas connaissance qu’il en existe en etf accessible facilement aux européens (UCITS) malheuresement.

![]() En ligne

En ligne

2

2  2 #11 08/12/2022 09h49

2 #11 08/12/2022 09h49

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 625

Voici quelques pistes d’analyse :

1) La sensibilité d’un obligation aux taux : une obligation à longue maturité et/ou faible coupon est plus sensible.

Les fonds à échéance sont remplis d’obligations à haut rendement (= gros coupons) donc moins sensibles en théorie aux variations de taux

2) Les défauts vont affecter en effet les rendements. La capacité historique du gérant à les éviter est vitale

3) Les taux en Europe vont remonter plus lentement et plus tardivement qu’aux USA.

4) Les émetteurs High Yield sont historiquement en bonne santé. Le secteur avait normalement 20% dans l’énergie et cette portion a été lessivée en 2014-2018 puis en 2020.

5) Dans le credit, il y a ce qu’on appelle le rating migration. En général, en moyenne, les ratings les plus faibles s’améliorent dans les 5 ans tandis que les meilleurs s’amenuisent. Schématiquement, la probabilité d’un AAA de rester AAA dans 5 ans est autour de 80 à 90% tandis que la probabilité d’un B de s’améliorer est > 50%.

6) Les agences de notation changent rapidement les notes High Yield mais très doucement les notes Investment Grade. C’est le souhait des investisseurs car les fonds de pension ou assurances ne peuvent détenir que 5% de HY. Donc si les ratings changent trop vite, c’est le désordre dans les portefeuilles.

7) Incertitudes sur l’économie : les courbes de taux sont inversées, signalant une récession dans les 18 mois.

Je crois que les obligations HY en USD sont intéressantes sur des maturités courtes.

On achète des fonds qui ont la plupart de leurs titres sous l’eau mais comme ils seront remboursés prochainement, la perf sera mécaniquement intéressante et les défauts faibles (bonne économie et émetteurs en forme).

Au-delà de trois ans (soit tous les fonds lancés en ce moment), on achète des émetteurs au top de leur santé dans une économie qui pourrait ralentir et avec des taux qui pourraient continuer à monter.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() En ligne

En ligne

#12 27/03/2023 00h02

- ozinvest

- Membre (2023)

- Réputation : 3

@kiwijuice, merci pour ce précieux retour avisé.

Les taux ont continué à augmenter depuis et approchent un plafond on dirait.

Commencer a investir en 2023 dans des obligations semble faire sens (j’ai 53 ans dont 33 d’investissements et ne l’ai jamais fait jusqu’à présent, c’est terra incognita pour moi)

![]() Hors ligne

Hors ligne

#13 02/04/2023 11h41

- Loiseaud

- Membre (2018)

- Réputation : 2

Bonjour

j’ai fait une short list dans cette classe, si cela peut donner des idées. Je suis aussi preneur des vos avis éclairés.

MAM TARGET 2027

FCP SUNNY OPPORTUNITÉS 2025

Sanso Objectif Durable 2024

Octo Rendement 2025

![]() Hors ligne

Hors ligne

#14 02/04/2023 12h51

- saubek

- Exclu définitivement

- Réputation : 3

Bonjour

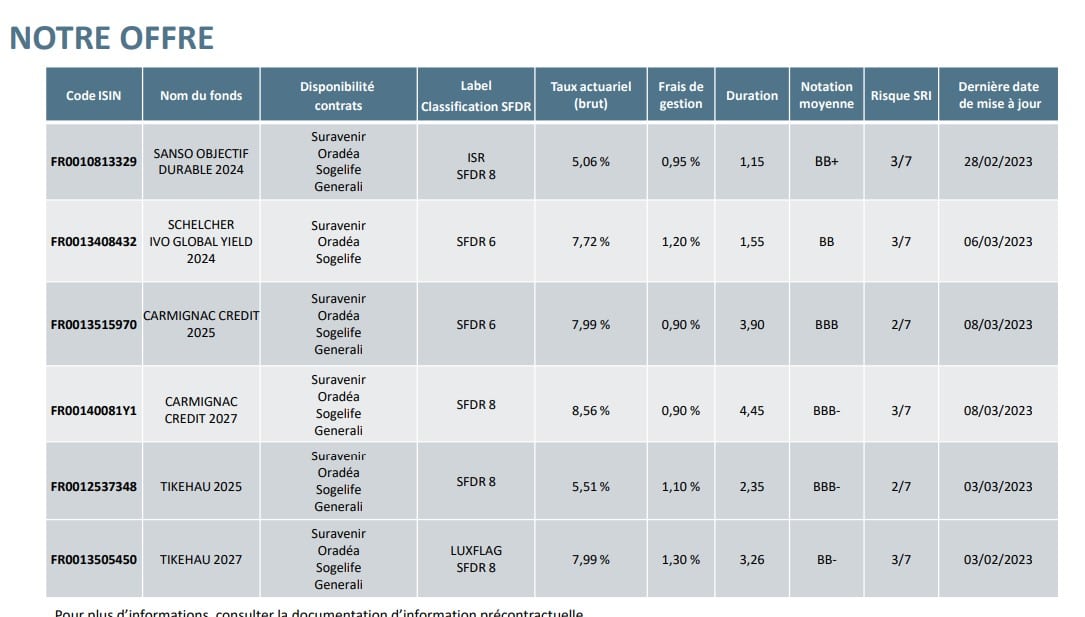

Un partenaire m’a envoyé ces infos si cela peut être utile

![]() Hors ligne

Hors ligne

#15 02/04/2023 13h47

- Loiseaud

- Membre (2018)

- Réputation : 2

Merci

je suis un peu perdu sur les attentes de rendement sur ce type de rpoduit.

Par exemple les carmignac ont un objectif de 2 à 2.5% en invesitssant sur des produits avec des rendements aux alentours de 8 ?

Il y a des frais mais quand meme ?

![]() Hors ligne

Hors ligne

#16 06/04/2023 13h53

- nexus

- Membre (2021)

- Réputation : 39

Les objectifs affichés semblent être liés en partie à la date d’ouverture du fonds à échéance et donc au paradigme obligataire à l’instant T. Exemple : d’après France transactions.com, l’objectif de La Française global 2028 semble avoir été réévalué à 6% fin 2022 alors qu’il était beaucoup plus bas à son ouverture en 2020.

![]() Hors ligne

Hors ligne

#17 21/05/2023 11h58

- AesculusHippocastanum

- Membre (2015)

- Réputation : 64

“INTJ”

Bonjour,

ma banque propose 2 fonds obligataires à échéances 2025 & 2028 :

échéance 2025

échéance 2028

Je n’ai jamais investi dans les obligations et je comprends assez mal, je pense, la notion de TRA. Est-ce un taux annuel ou est ce que rapporte l’obligation sur l’ensemble de "sa vie" c’est-à-dire jusqu’à son échéance ?

Cordialement,

Adde parvum parvo magnus acervus erit

![]() Hors ligne

Hors ligne

1 #18 21/05/2023 12h32

1 #18 21/05/2023 12h32

- Ocedar

- Membre (2014)

- Réputation : 69

Le TRA indiqué est une fourchette entre le Yield to Worst (YTW) and le Yield to Maturity (YTM) - pas mal de ressources sur Internet pour comprendre les deux notions, clés pour investir sur les obligations.

ça représente en effet la performance brute annuelle à attendre en achetant le produit à l’instant T, et en le conservant jusqu’à la fin (important pour que la perf soit dans cette fourchette, hors défaults).

Sur le 2028, vous avez des frais d’entrée à 1% (négociables ?), des frais annuels de 0,48% : si on lisse les frais d’entrée sur la durée du produit (5 ans), ça donne 0,2% + 0,48% = 0,68% de frais annuels.

Plus les frais de l’AV si vous êtes dedans (0,6% ?) : donc 1,28% à retrancher du TRA, ce qui donne un TRA net de frais entre 2,16 et 2,78%.

![]() Hors ligne

Hors ligne

#19 21/05/2023 12h35

- saubek

- Exclu définitivement

- Réputation : 3

Bonjour

"**Taux de Rendement Annuel" c’est donc bien un taux de rendement annuel ![]()

D’ailleurs le rendement de ces deux fonds laisse à désirer je trouve et je m’orienterais plutôt sur d’autres fonds datés et de préférence ailleurs qu’en banque

Après ça dépend de l’objectif de ce placements, mais je trouve qu’il y a mieux dans ce que j’ai partagé un peu plus haut.

![]() Hors ligne

Hors ligne

#20 21/05/2023 12h42

- AesculusHippocastanum

- Membre (2015)

- Réputation : 64

“INTJ”

saubek a écrit :

"**Taux de Rendement Annuel" c’est donc bien un taux de rendement annuel smile

sauf erreur de ma part, il me semble que TRA signifie taux de rendement actuariel.

Adde parvum parvo magnus acervus erit

![]() Hors ligne

Hors ligne

#21 21/05/2023 13h08

- saubek

- Exclu définitivement

- Réputation : 3

En fait je n’ai fait que copier coller ce qu’on trouve sur votre document ![]()

![]() Hors ligne

Hors ligne

#22 21/05/2023 13h25

- AesculusHippocastanum

- Membre (2015)

- Réputation : 64

“INTJ”

Au temps pour moi.

J’étais persuadé que TRA signifiait taux de rendement actuariel. J’ouvrirai davantage les yeux avant de poster la prochaine fois.

Adde parvum parvo magnus acervus erit

![]() Hors ligne

Hors ligne

1 #23 21/08/2023 21h38

1 #23 21/08/2023 21h38

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 337

Bonjour,

J’ai regardé les fonds obligataires à échéance proposés par les courtiers d’assurance vie en ligne.

Les notations moyennes des emprunteurs ne me paraissent pas rassurantes.

J’ai du mal à comprendre l’engouement qui semble général.

Les voici, pour les fonds proposés par le courtier Linx** par exemple :

Rothschild & La française : b+ = "hautement spéculatif"

Carmignac : bbb- = "Lower Medium Grade Qualité moyenne inférieure"

Sycomore & Arbevel : BB = "Non Investment Grade Spéculatif"

La rémunération annoncée est entre 4 et 7%.

Si le taux annoncé tient compte d’un taux de défaut, alors ce sont des prêts à taux encore plus élevés déjà très lourds pour les emprunteurs.

A priori la notation moyenne Carmignac serait la moins mal classée.

Il y a peut être près de 70 à 178 lignes dans ces fonds, mais si seulement 7% d’entre elles, soit de 5 à 12 entreprises, font défaut, alors cela annule la performance attendue pour une année pour l’ensemble du fonds.

Dans le contexte de hausse des taux, qui parait devoir durer au moins quelques années, je vois mal comment ces fonds pourraient éviter le défaut de certaines lignes. Quelqu’un a-t-il étudié les probabilités de défaut par notation sur la période des fonds ?

Pour avoir travaillé dans une ETI qui avait souscrit un prêt Euro PP significatif et qui a fait défaut contre toute attente 3 ans plus tard, je suis un peu comme qui dirait "vacciné" et je me méfie des fonds de titres de créance de qualité moyenne voire douteuse, donc pour l’instant je reste très dubitatif devant la mode des fonds datés, mais je me trompe peut être…?

Pour ceux qui ont souscrit, comment avez vous évalué le risque ou la probabilité de défaut des lignes détenues ?

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

1 #24 22/08/2023 08h50

1 #24 22/08/2023 08h50

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 625

Vous avez fait le tour de la question.

Ces fonds sont en général de mauvaises idées.

Pour plusieurs raisons :

1) Gérés par des maisons qui n’ont pas toujours un ADN obligations. Regardez les autres fonds obligataires de la gamme, s’ils existent.

2) Les rendements sont faméliques. Sycoyield propose 5,7% à échéance pour du Crossover (moins bien que l’Investment Grade). L’IG donne du 5% en ce moment, voire 6%. Donc ce font propose un rendement d’IG avec le risque du High Yield.

3) Les maturités sont trop loin dans le temps. 2 ans max est approprié car si nous entrons en récession, les défauts augmenteront.

Ces fonds s’achètent quand la VL <100, avec une maturité de moins de 3 ans.

Dans ce cas, on bénéficie du rendement et du retour au pair.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() En ligne

En ligne

#25 22/08/2023 18h49

Avez vous noté la nouvelle file du forum qui signale des ETF obligataires à échéance ?

Beaucoup plus de lignes, beaucoup moins de frais, peut-être une bonne idée. Je dis peut-être car je n’ai pas eu le temps de me pencher sur la documentation.

Comme vous j’ai regardé les fonds obligataires à terme et n’ai pas trouvé ça très engageant

L’argent est un bon serviteur et un mauvais maître (A. Dumas )

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “comment trouver des fonds obligataires à échéance (sycoyield 2026…) ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 218 | 83 079 | 08/11/2024 10h05 par sissi | |

| 4 | 1 340 | 30/06/2023 10h54 par caiuslucius | |

| 11 | 12 597 | 22/12/2017 21h38 par Flavius | |

| 29 | 11 237 | 04/02/2023 07h18 par misteronline | |

| 11 | 8 986 | 08/08/2011 16h45 par crosby | |

| 28 | 7 484 | 29/04/2015 16h02 par idamante | |

| 18 | 9 384 | 30/09/2011 19h44 par JB0660 |