Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#1 24/05/2016 17h58

- Silicon

- Membre (2015)

- Réputation : 61

Jargon incompréhensible, manipulation de chiffres, citations boiteuses… la lecture des résultats financiers des entreprises représente trop souvent un véritable chemin de croix pour les investisseurs. Et les choses sont loin de s’améliorer, affirme un article de MarketWatch.

« Les compagnies sont assurément moins transparentes qu’elles devraient l’être, affirme Leigh Drogen, fondateur et directeur général de Estimize. Elles utilisent des systèmes comptables qui présentent les résultats de la façon qu’elles souhaitent que les investisseurs les perçoivent. »

Aujourd’hui, selon FactSet, plus de 90 % des compagnies du S&P 500 utilisent leurs propres mesures pour que leurs chiffres aient l’air meilleurs. Certains revenus cachés ainsi que d’autres chiffres clés dissimulés dans des tableaux difficiles à consulter rendent particulièrement pénible et stressant le travail des analystes, des investisseurs et des journalistes.

Certains experts vont même jusqu’à dire que de plus en plus d’entreprises « brisent le pacte fondamental » qu’elles ont fait avec leurs actionnaires, soit celui de les tenir informés de l’état réel de leurs activités.

« Les entreprises travaillent tous les angles dans la présentation de leurs résultats, créant une bulle de présentation holographique déformant la réalité opérationnelle sous-jacente », soutient Nicholas Heymann, analyste chez William Blair.

LE RESPECT DES PRINCIPES COMPTABLES EN CAUSE

Selon les observations de MarketWatch, l’utilisation de mesures ne respectant pas les principes comptables généralement reconnus (PCGR) est en forte croissance cette année.

Si les entreprises ont l’obligation de présenter leurs revenus selon les PCGR, elles sont autorisées à utiliser des mesures non conformes à celles-ci pour les compléments d’information.

Le problème, c’est que les entreprises ont souvent recours à une terminologie très près des PCGR même lorsqu’elles présentent des données qui ne s’y conforment pas, ce qui rend ardu de déterminer la véritable performance financière de la compagnie.

En outre, comme les mesures non conformes aux PCGR ne sont pas soumises aux audits, elles ne font l’objet d’aucune vérification relativement à leur comparabilité, leur cohérence ou leur conformité.

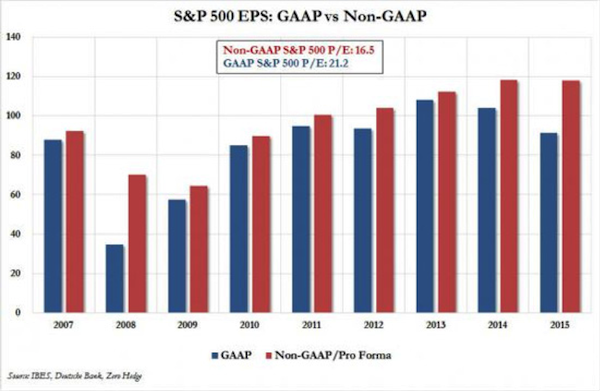

Des données montrent d’ailleurs que l’écart entre le bénéfice par action calculé avec les PCGR et celui calculé sans eux « s’est significativement élargi » du côté des entreprises industrielles au cours des dernières années. Le bénéfice par action déterminé avec les PCGR serait ainsi, en moyenne, 25 % inférieur à celui qui est obtenu sans les PCGR, selon Nicholas Heymann.

Warren Buffett s’en insurgeait d’ailleurs dans sa dernière lettre aux actionnaires, qualifiant les revenus déclarés par certaines entreprises de « mascarade ».

« Si les dépenses réelles et récurrentes ne font pas partie du calcul du résultat, à quel monde appartiennent-ils? », se demande le célèbre investisseur.

Les divulgations de résultats financiers non conformes aux PCGR ont également retenu l’attention des régulateurs. La présidente de la Securities and Exchange Commission (SEC), Mary Jo White, ainsi que la commissaire Kara Stein, comme bien d’autres, se sont demandé s’il existe une surveillance suffisante de la façon dont les entreprises déclarent leurs revenus.

OÙ SONT LES COMMUNIQUÉS?

Une autre difficulté vient s’ajouter aux déboires des analystes et journalistes. De plus en plus d’entreprises ne diffusent plus de communiqué de presse pour présenter leurs résultats financiers et forcent plutôt les investisseurs à se rendre sur leur site web, où les résultats sont souvent présentés dans un amalgame confus de tableaux et de graphiques.

Les entreprises plaident que de publier ces données sur leur propre site web leur permet d’offrir aux investisseurs des informations fiables et plus détaillées, comprenant des éléments visuels comme des graphiques, ce qu’un simple format texte ne permettrait pas.

« Nous apprécions que les entreprises soient transparentes et nous donnent le plus d’information possible pour nous aider à faire notre travail, mais parfois, l’accent est bien plus mis sur la présentation que sur le contenu », déplore Brandon Ross, analyste à BTIG.

Les experts interrogés par MarketWatch affirment que la saison des résultats financiers serait bien plus agréable pour les investisseurs si les sociétés avaient l’obligation de se conformer à certains modèles standards pour présenter leurs résultats. À l’heure actuelle, la SEC n’émet aucune recommandation en dehors des PCGR et des règles entourant le calendrier des dépôts.

« Il est temps que cette conversation ait lieu », insiste Leigh Drogen, qui déplore que les règles soient plus souples aux États-Unis que dans certains marchés émergents.

Les investisseurs dupés par les résultats financiers? | Conseiller

C’est malheureusement la réalité……d’ou mon scepticisme devant les interprétations de certainesanalyses financières .

Mots-clés : analyse, résultats financier, transparence

La fidélité est souhaitable en amour , mais elle est une tare sur les marchés.

![]() Hors ligne

Hors ligne

#2 25/05/2016 00h46

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Et, la loi Sarbanes-Oxley (et son équivalent européen) qui a fait suite aux différents scandales du début des années 2000 (Worldcom, Enron) n’y a malheureusement pas changé grand chose.

Mon expérience personnelle ne me fait plus croire au Père noël de ce point de vue…. L’étude des résultats financiers des entreprises permet d’avoir uniquement l’appréciation que ces entreprises souhaitent que l’on ait d’elles. Mais c’est toujours cela…

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#3 25/05/2016 02h06

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

C’est à mon avis un faux débat (comme beaucoup d’autres). Les entreprises peuvent effectivement présenter des chiffres "maison" (Valeant est par exemple pas mal critiqué pour ça), mais n’importe qui d’un peu sérieux regarde les 10Q et 10K qui sont parfaitement standardisés, selon les normes GAAP et on-ne-peut-plus-facilement accessibles sur le site de la SEC.

Ces mesures non conformes aux principes comptable ne sont que données EN SUPPLEMENT par certaines entreprises. Libre à chacun de les ignorer ou de les regarder en comparaison des chiffres GAAP (de tout façon publiés) Dans tous les cas, ils sont toujours donnés ouvertement en tant que mesures non GAAP, parce que les entreprises considèrent que ça représente mieux leur business, ou pour donner des indications aux investisseur et parfois parce que c’est effectivement plus flatteur.

Cet article (?) cité me parait être du niveau de "attention, la pub c’est pour vous faire acheter".

![]() Hors ligne

Hors ligne

1 #5 25/05/2016 10h17

1 #5 25/05/2016 10h17

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

Mevo a écrit :

Cet article (?) cité me parait être du niveau de "attention, la pub c’est pour vous faire acheter".

C’est bien mon avis également.

Au contraire, quand je vois le niveau de détail qui est disponible gratuitement maintenant en quelques clics dans les sections "Relations investisseurs" des sites Internet !

Les résultats Non-GAAP/Pro Forma sont aussi une aide aux investisseurs, car avec l’augmentation des opérations de M&A, il n’est pas toujours aisé de s’y retrouver, entre ce qui relève de la croissance à périmètre constant ou M&A incluse.

![]() Hors ligne

Hors ligne

2 #6 25/05/2016 11h28

2 #6 25/05/2016 11h28

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

Maxille, à mon sens ce graphique ne veut pas dire grand chose. Si on sait ce qu’est l’EPS "GAAP", on ne sait pas ce qu’est l’EPS "non-gaap" vu que ça dépend de la société. Ensuite, les variations d’une année sur l’autre peuvent être parfaitement "normales" et ça n’est ni bien, ni mauvais que l’un soit plus élevé que l’autre ou inversement.

Un exemple relativement simple qui parlera sans doute à beaucoup de monde, surtout sur ce forum: Les FFO et AFFO des REITs, ce sont des mesures non-GAAP. D’après les principes comptables, l’immobilier détenu doit être amorti année après année: On déduit une quote-part du prix d’achat tous les ans durant la "durée de vie" comptable du bien. C’est comme ça que ça marche comptablement et ça a un certain sens, même si un investisseur considérera éventuellement que le bien immobilier peut être revendu et vaut toujours autant que son prix d’achat, voire même plus avec le temps.

Les mesures de FFO et d’AFFO ne tiennent pas compte de ces charges passées tous les ans pour amortir comptablement les biens, ni d’éventuels gains si un bien a été vendu. Ca permet de donner une appréciation sur le montant des loyers encaissés et surtout sur ce qui est considéré comme allant être récurrent. Une fois un bien totalement amorti, le REIT va se mettre à gagner "plus" comptablement alors que ça n’est pas vraiment le cas, et en cas de gain lié à une vente une année, ça n’est que ponctuel. Ces mesures non-GAAP ont donc une raison d’être et ne me semblent pas être là juste pour induire l’investisseur en erreur, comme le laisserait entendre l’article initial.

Les amortissements et gains cités précédemment pour les REITs expliquent par exemple le début de mon commentaire: Le fait que l’une de "l’EPS GAAP" et "non-GAAP" soit plus élevé que l’autre ne veut pas dire grand chose, ni les fluctuations de ces différences.

D’autres secteurs d’activités ont des mesures "non-GAAP" qui sont devenues relativement standardisées comme le FFO des REITS. Par exemple les BDC (Business development companies) ont un "NII" qui est le "Net Investment Income" et ça a à peu près le même intérêt que le FFO des REITs (et c’est en général considéré comme "l’EPS" non-GAAP des BDCs)

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “les investisseurs dupés par les résultats financiers ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 3 | 2 626 | 18/01/2013 23h18 par sergio8000 | |

| 13 | 7 388 | 08/01/2019 12h20 par InvestisseurHeureux | |

| 4 | 2 004 | 03/03/2016 12h34 par bifidus | |

| 5 | 3 110 | 04/01/2022 14h41 par L1vestisseur | |

| 27 | 13 437 | 12/02/2012 16h15 par thomz | |

| 14 | 4 371 | 07/04/2017 15h54 par FranckInvestor | |

| 107 | 51 743 | 14/02/2023 09h39 par Eric88450 |