Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous la SCI Viagénérations à un proche ?

| Oui, complètement (avis positif) | 61% - 8 | |||||

| Oui, avec des réserves (avis assez positif) | 15% - 2 | |||||

| Je ne sais pas (avis neutre) | 0% - 0 | |||||

| Non, probablement pas (avis assez négatif) | 7% - 1 | |||||

| Non, certainement pas (avis négatif) | 15% - 2 | |||||

| Nombre de recommandations : 13 Recommandation moyenne : 3/4 |

||||||

1 #1 15/02/2020 12h13

1 #1 15/02/2020 12h13

- sm94

- Membre (2015)

Top 10 Monétaire

Top 20 SCPI/OPCI - Réputation : 114

Après deux années pleines, la performance de cette SCI semble être au rendez-vous.

+6,42% en 2018

+6,73% en 2019

Selon le dernier reporting (rédigé par le groupe Apicil, et non par Turgot, ce qui m’étonne un peu):

SCI présentée comme "de maintien à domicile"…

SCI de taille modeste : 67 ME

70 lignes immobilières

Appartements 81 %, maisons 19%

Dont 33% sur Paris et 40% en PACA

Valeur moyenne de nue-Propriété 553 108 €

Décote moyenne des biens de 37%, pour une espérance de vie moyenne de 10,12 ans, ce qui me semble correct par rapport aux clés de démembrement sur 10 ans des SCPI (entre 65 et 73 % pour le nu-propriétaire), mais qui ne concernent pas du résidentiel.

Les prix d’achats semblent donc raisonnables.

Cette SCI me semble digne d’intérêt.

Mots-clés : assurance vie, nue-propriété, sci, usufruit

![]() Hors ligne

Hors ligne

1 #2 09/04/2020 12h06

1 #2 09/04/2020 12h06

- Polaris

- Membre (2016)

Top 50 SCPI/OPCI - Réputation : 42

Ce n’est pas nécessairement une bonne nouvelle: d’après le reporting de janvier dernier, la SCI a manifestement déjà du mal à investir (30% de son actif en liquidités); l’ouverture à de nouveaux contrats risque de faire affluer les souscriptions au-delà de ce que la société de gestion est capable d’investir sur un marché assez étroit…

![]() Hors ligne

Hors ligne

2 #3 12/02/2021 20h10

2 #3 12/02/2021 20h10

- BrisePif

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 106

Reporting ici :

Viagénérations

Ou ici : Viagénérations

Même chose pour Silver Avenir :

Silver Avenir - FR0013526100 - Federal Finance Gestion - Federal Finance Gestion

![]() Hors ligne

Hors ligne

1 #4 06/03/2021 11h08

1 #4 06/03/2021 11h08

- yannou77

- Membre (2011)

- Réputation : 40

Je suis comme jmoo, très intéressé par l’acquisition d’uc viagénération dans mon contrat darjeeling, mais je ne la vois pas apparaitre quand je tente un arbitrage en ligne. Sur le site quantalys, elle n’apparait pas non plus dans la liste des UC… Pourriez-vous nous indiquer la démarche qui vous a permis d’y accéder ?

![]() Hors ligne

Hors ligne

2 #5 26/03/2021 08h11

2 #5 26/03/2021 08h11

- carpediem

- Membre (2012)

Top 50 Vivre rentier

Top 10 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

Top 20 SCPI/OPCI - Réputation : 280

Cette UC fait régulièrement partie des UC a plus forte collecte au sein des contrats qui la propose.

Le viager attire de plus en plus de sociétés d’investissement et d’investisseurs alors que dans le même temps le marché du viager est un tout petit marché de niche et n’est pas très extensible, donc le risque d’une surenchère sur les prix des biens n’est pas à exclure comme pour les supports immobiliers de niche qui veulent se substituer aux fonds euros pour maintenir un rendement à faible volatilité du contrat.

Comme cela a déjà été évoqué même si je ne retrouve pas la discussion, sur une optique long terme, les frais de gestion des SCPI annuels sont moins onéreux que les SCI et à partir de 7-8 ans les frais d’entrée des SCPI sont rattrapés puis cela tourne à l’avantage de la SCPI.

Cela reste une UC et comme pour toutes les UC, la diversification reste la solution pour éviter les mauvaises surprises.

Carpediem

«Voir c’est savoir, vouloir c’est pouvoir, oser c’est avoir. »Alfred De MUSSET

![]() Hors ligne

Hors ligne

1 #6 26/03/2021 19h49

1 #6 26/03/2021 19h49

A date la performance des SCI viagères est totalement spéculative puisqu’elle se base sur la différence entre le prix payé pour l’acquisition des biens (discounté par le viager) et le prix de vente. Mais le prix de vente n’est pas connu car la vente n’aura lieu que dans 10 ou 15 ans. Donc on prend la valeur actuelle de cet immobilier pour dire "regardez on a fait une belle affaire". La belle affaire, on achète avec un discount certain et on revend avec une plus value incertaine puisque celle-ci ne sera connue que lors de la vente. Peut-être qu’il s’agira d’une moins value mais personne ne le saura avant 10 ans. D’ici là, tant que le marché immobilier est haussier on peut présenter une valeur de part en hausse et encaisser les frais de gestion.

![]() Hors ligne

Hors ligne

1 #7 27/03/2021 15h02

1 #7 27/03/2021 15h02

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Asn540, le 26/03/2021 a écrit :

A date la performance des SCI viagères est totalement spéculative puisqu’elle se base sur la différence entre le prix payé pour l’acquisition des biens (discounté par le viager) et le prix de vente. Mais le prix de vente n’est pas connu car la vente n’aura lieu que dans 10 ou 15 ans. Donc on prend la valeur actuelle de cet immobilier pour dire "regardez on a fait une belle affaire". La belle affaire, on achète avec un discount certain et on revend avec une plus value incertaine puisque celle-ci ne sera connue que lors de la vente. Peut-être qu’il s’agira d’une moins value mais personne ne le saura avant 10 ans. D’ici là, tant que le marché immobilier est haussier on peut présenter une valeur de part en hausse et encaisser les frais de gestion.

Et que proposez-vous, pour déterminer de manière plus appropriée la valeurs des parts, que la prise en compte de la valeur actuelle des biens (à dire d’expert, actualisée périodiquement) et de l’évolution de la durée d’espérance de vie des personnes ayant vendu en viager, a savoir les paramètres qui ont aussi été utilisés pour déterminer le prix d’achat en viager des biens ?

Et si, demain, les prix du marché de l’immobilier devaient beaucoup évoluer, la valeur des parts bougerait d’autant, fort logiquement. Ou si, demain, une avancée majeure de la médecine, ou une pandémie, devait significativement impacter les durées d’espérance de vie, il en serait de même

La performance ne me semble pas "totalement spéculative", à savoir "basée sur des anticipations de l’évolution à court, moyen ou long terme de la valeur de certains biens ou services", mais bien basée sur le calcul actuariel de la valeur actuelle du patrimoine de la SCI.

C’est encore moins "une sorte de pyramide de Ponzi partielle" comme l’indique Nexus, car ce modèle de valorisation reste tout à fait cohérent, même en l’absence de toute nouvelle souscription. Rien à voir avec les modèles de vente pyramidale, ou même certaines crypto-monnaies, situations dans lesquelles la valeur est quasi proportionnelle aux montants apportés par les nouveaux "investisseurs"…

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

1 #8 28/03/2021 21h24

1 #8 28/03/2021 21h24

- Caratheodory

- Membre (2019)

Top 50 Dvpt perso.

Top 50 Monétaire

Top 50 Finance/Économie - Réputation : 166

Oui, en effet, vous avez raison, il y a aussi des bureaux, des entrepôts, des locaux médicaux, etc…. Je faisais seulement la distinction immobilier commercial/immobilier résidentiel et mettais bien des choses qui ne sont pas des commerces sous la rubrique immobilier commercial. Je ne sais pas ou j’ai pêché cette distinction résidentiel/commercial, mais je suis prêt à admettre que je n’ai pas utilisé la bonne terminologie. Désolé.

![]() Hors ligne

Hors ligne

1 #9 29/03/2021 11h31

1 #9 29/03/2021 11h31

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Le DIC Viagénération tel que disponible sur le site de la SCI donne des informations précises sur le patrimoine de la SCI hélas au 01/02/2018 :

Vous avez une liste récente des biens immobiliers détenus en bas de page ici :

Détails bien détenus

![]() Hors ligne

Hors ligne

1 #10 29/03/2021 14h07

1 #10 29/03/2021 14h07

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Je récapitule :

Avantages de l’UC :

Liquidité

Risques de l’UC :

Risque de liquidité

Soyons plus précis et factuel :

AVANTAGES DE L’UC :

LIQUIDITE

RISQUES DE L’UC :

Risque de liquidité

J’ai mis en italique ce qui en fait est dans une police plus petite.

Ce qui est bien est qu’il y en a pour tous les goûts, nous avons raison tous les deux, l’avis des autres est en effet bienvenu ![]()

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

1 #11 29/03/2021 15h41

1 #11 29/03/2021 15h41

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

Canyonneur75 a écrit :

Le DIC dans la version citée par , indique comme avantages :

https://www.investisseurs-heureux.fr/up … _vg_av.png

Quel est l’avis des autres membres du forum ?

Je vais par ailleurs interroger Linxea sur le sujet afin de trancher définitivement.

Non, ces avantages ne figurent pas dans le DIC (un document réglementaire) mais dans un doc commercial qui n’est d’ailleurs pas censé être distribué aux particuliers, peut-être pour de bonnes raisons ![]() . "Document non contractuel à destination exclusive de nos CGP partenaires"

. "Document non contractuel à destination exclusive de nos CGP partenaires"

Nous avons déjà eu ce débat plusieurs fois, je serai donc concis. La théorie c’est que l’assureur garantit la liquidité sauf restrictions. En pratique si l’assureur n’est plus en mesure de vendre le sous-jacent, le régulateur lui permettra très certainement de suspendre les mouvements sur cette UC. Cf affaire H2O. Les statuts de la SCI permettent de bloquer assez facilement le retrait des assureurs (je rappelle qu’en AV, les particuliers ne sont pas des associés)

Statuts SCI a écrit :

Plus généralement, les remboursements au titre des demandes de retrait peuvent être suspendus provisoirement par le gérant dès lors que des circonstances exceptionnelles l’exigent ou si l’intérêt des associés le commande.

Bref à mon avis la liquidité apportée par l’assurance-vie est toute relative, par contre la part de 30% de liquidités que doit contractuellement garder la SCI devrait permettre d’encaisser un gros trou d’air (contrairement au scpi), au prix bien sûr d’une performance diluée.

nb : l’avis de linxea ne tranchera rien du tout ![]()

Dernière modification par NicolasV (29/03/2021 16h11)

![]() Hors ligne

Hors ligne

1

1  2 #12 30/03/2021 15h12

2 #12 30/03/2021 15h12

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

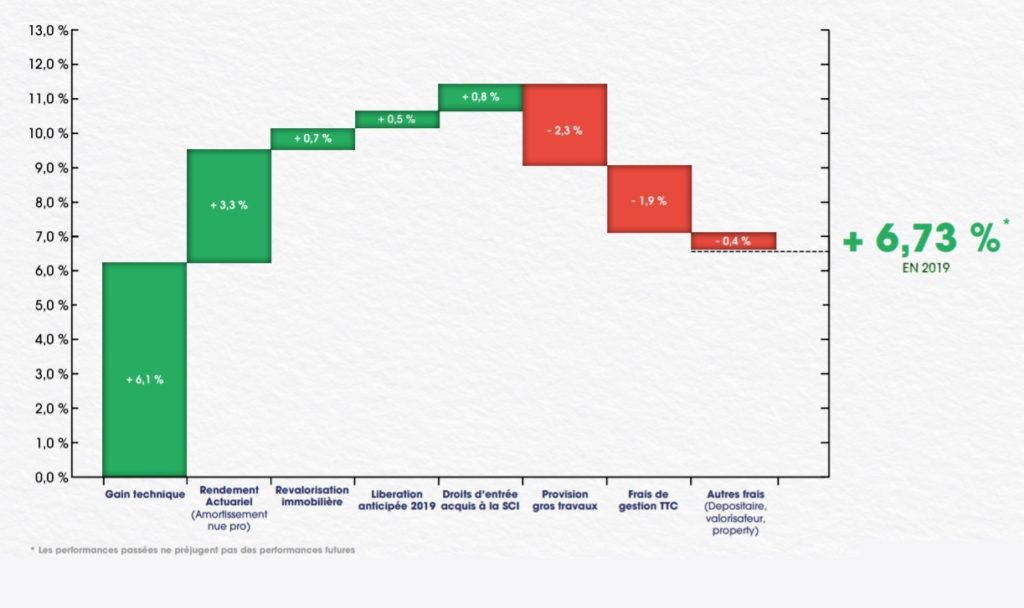

Je suis tombé sur un graphique concernant la perf 2019 de la sci qui me semble interessant :

On voit bien qu’une large partie de la performance provient du gain technique : "celui-ci reflète la différence entre les tables de mortalité utilisées par l’équipe de gestion de ViaGénérations, plus conservatrices que celles de l’Insee" Turgot AM.

La notice de la SCI précise dans la catégorie des risques :

Risque de table de mortalité :

La valorisation des biens acquis en nue-propriété avec usufruit viager est basée sur les Tables de Mortalité Générationnelles Femme et Homme de 2005 publiées par l’INSEE (TGF05 et TGH05).La publication à l’avenir de nouvelles tables de mortalité par l’INSEE pourrait entrainer un risque de baisse de la VL de la SCI dans la mesure où les nouvelles espérances de vie seraient supérieures à celles communiquées dans les tables TGF05 & TGH05

Vu l’ampleur de la différence, j’ai l’impression que tout le monde sait que les tables de l’insee ne sont pas réalistes et qu’elles finiront par être actualisées.

![]() Hors ligne

Hors ligne

1 #13 30/03/2021 16h21

1 #13 30/03/2021 16h21

- Canyonneur75

- Membre (2018)

Top 50 Monétaire

Top 20 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 318

Il n’y a pas de rente dans les charges tout simplement parce que la SCI n’achète pas en viager…

Comme je l’ai indiqué dans le message #49, la SCI achète les biens en nu-propriété et consent un usufruit ou un droit d’usage….

Cela est clairement indiqué sur le site de la SCI…

"La SCI ViaGénérations est un FIA réservé aux investisseurs professionnels et distribué sous forme d’unité de compte (UC) dans des contrats d’Assurance Vie et Plans d’Epargne Retraite. Son objet est le maintien à domicile de nos aînés. Le fonds achète la "nue propriété" de biens immobiliers résidentiels en payant à l’acquisition un capital sans rente à ses vendeurs à qui il concède un droit viager : droit d’usage et d’habitation ou usufruit viager. Les seniors trouvent ainsi au travers de cette solution un moyen de rester chez eux ad vitam (souhait de 96% d’entre eux), et de bénéficier de liquidités supplémentaires importantes leur permettant de faire face à leurs besoins : financement de leurs retraites, de leur dépendance, des donations à leurs enfants et petits enfants…."

Canyonneur

![]() Hors ligne

Hors ligne

1 #14 31/03/2021 16h51

1 #14 31/03/2021 16h51

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Pour ma part je n’ai rien à ajouter à ça si ce n’est les inexactitudes que j’ai rectifiées :

Surin, le 29/03/2021 a écrit :

Cet investissement affiche une belle rentabilité sans que l’on ne comprenne beaucoup comment elle se traduit sans revenus

mais au contraire, des traites à payer(pas de "traites à payer" car pas de viager). Une simple déduction des tables, auquel cas ça peut payer sur le long terme s’il n’y a pas d’événement imprévu.

Puisque le rendement est bon aujourd’hui et que les frais privilégient la vision à long terme du point de vue du gérant, l’investisseur a tout intérêt à profiter aujourd’hui de ce rendement et de sortir sans trop de casse puisque les frais ne le pénalisent pas trop ce, avant qu’il y ait encombrement sur le marché de la revente si cela arrive un jour.

Edit : votre message a été modifié, il parlait d’absence d’évocation de la liquidité, ce n’est pas le cas vous avez rectifié et donné la source.

Ces sujets sont complexes, il s’agit de ne pas donner de fausse idées-reçues aux investisseurs, après ils font ce qu’ils veulent. Selon ma lecture, acheter des parts de cette SCIen direct(pas possible) ou via AV ne change pas grand chose au risque éventuel à la revente.

C’est un investissement immobilier, clairement, avec les inconvénients qui vont avec, une rentabilité à confirmer sur le long terme et des frais qui une fois additionnés, s’avèrent conséquents bien que difficiles à évaluer avec ce qui est mis en avant. Une idée que l’on peut qualifier d’originale pour diversifier un patrimoine immobilier.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

1 #15 16/04/2021 16h22

1 #15 16/04/2021 16h22

- BrisePif

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 106

Le premier rapport de gestion trimestriel de la SCI vient d’être mis en ligne ici.

Énorme hausse des actifs sous gestion au 1er trimestre puisqu’on passe de 141,7 M€ au 31 décembre 2020 à 218,3 M€. Ainsi, la collecte sur ce premier trimestre a été équivalente à la collecte de toute l’année 2020.

La SCI est devenue disponible dans les contrats Swisslife, ce qui explique en partie cette collecte impressionante.

Cela fait donc énormément de liquidités à investir pour la SCI. D’ailleurs, au sein du dernier reporting, on voit qu’au 31/03 les liquidités représentent 47,2 % de l’actif. Pour ma part, pas d’inquiétude, je vois cela comme une réserve de performance (puisque chaque acquisition à venir va générer de la performance technique). Le rapport de gestion trimestriel donne des détails sur utilisation de cette collecte et les acquisitions à venir (avec forcément un certain décalage dans le temps).

J’en profite pour signaler que le premier rapport de gestion trimestriel de la nouvelle SCI concurrente (Silver avenir) devrait être disponible la semaine prochaine (information obtenue directement auprès de la SCI).

![]() Hors ligne

Hors ligne

1

1  1 #16 20/04/2021 12h19

1 #16 20/04/2021 12h19

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

Canyonneur75, le 30/03/2021 a écrit :

Si ma compréhension est correcte, ce gain est enregistré après chaque acquisition, la nouvelle valeur étant celle calculée selon les tables "maison".

Surin, le 30/03/2021 a écrit :

Donc le gérant a tout loisir de choisir sa performance, en fonction de tables qu’il aurait à justifier de façon réaliste. Le manque d’indépendance me gène (mon métier de contrôleur technique sûrement).

Je crois que vous inversez les choses. Difficile de dire que le gérant choisit sa performance, sauf à considérer qu’il choisit son prix d’achat, puisque la valorisation au bilan de la SCI se fait à partir de la table INSEE (et non la table maison) qui est à priori imposée par l’AMF.

Canyonneur75, le 30/03/2021 a écrit :

Il se réduira au fil du temps si le rapport acquisition / actif net diminue, si l’écart entre les tables disparaît, au en l’absence de nouvelle acquisition.

Oui tout à fait, paradoxalement la collecte participe à ce gain mais diminue également son impact dans le futur. Et si demain les biens devaient être valorisés à la table maison, alors il serait même négatif. Enfin si l’espérance de vie s’avérerait être celle de la table maison, alors ce gain ne viendrait que compenser les années où il n’y aurait plus de NP à revaloriser. (La performance de la sci dépendra évidemment de l’espérance de vie constatée vs estimée, contrairement à ce qui est parfois dit).

Massachusetts : Le gain technique est effectivement one shot, tout comme vous je pense qu’il aurait été préférable de le lisser au moins sur quelques années, mais est-ce au choix de la sci ? Le risque que l’on entrevoit déjà, c’est que la surperformance crée une collecte très forte, sur un marché étroit, entraînant donc une diminution de la décote à l’achat. Par ailleurs cela peut instaurer des attentes déraisonnables sur la performance future de la sci (qui n’est pas tenable à 6+ toutes choses égales par ailleurs), avec un risque de décollecte dans le futur. Or devoir revendre des biens sur lesquels il existe un DUH se ferait à mon avis difficilement et/ou à prix cassé.

Dernière modification par NicolasV (20/04/2021 18h28)

![]() Hors ligne

Hors ligne

1 #17 22/04/2021 18h27

1 #17 22/04/2021 18h27

- spot

- Membre (2014)

Top 50 Monétaire

Top 50 SCPI/OPCI - Réputation : 88

Je me permets de réagir car je vois que le moteur de performance de l’UC n’est pas bien compris.

Premier point, oui l’UC offre une liquidité, c’était la condition à laquelle les assureurs ont accepté de l’intégrer dans leurs contrats. Le ratio de 30% de cash (statutaire) a donc été imposé au gérant. Donc pas trop d’inquiétude à ce niveau là.

En ce qui concerne l’évaluation du fonds, et bien oui au fil du temps la valeur de la pleine propriété augmente mécaniquement (je ne vais pas rappeler les règles d’évaluation d’un usufruit économique viager, mais en gros sa valeur tend vers zéro), sachant que le discount moyen à fin 2020 était de 38%.

Ce n’est donc pas une progression virtuelle du prix mais des règles de mathématiques financières.

A cela s’ajoute plusieurs autres facteurs dont l’évolution du marché résidentiel (à hauteur de 1%, sachant que l’essentiel du patrimoine est détenu à Paris/PACA) avec un ticket moyen d’investissement de 1M€ (en pleine PP).

Si on ne veut pas d’exposition au marché résidentiel, il faut passer son chemin, le viager ne venant qu’en soutien de valorisation dan un marché immobilier stable.

C’est donc pas un schéma de valorisation artificiel où le nouvel associé "paye" l’ancien.

![]() Hors ligne

Hors ligne

1

1  2 #18 23/04/2021 13h12

2 #18 23/04/2021 13h12

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

spot, le 22/04/2021 a écrit :

Je me permets de réagir car je vois que le moteur de performance de l’UC n’est pas bien compris..

Je pensais votre rappel inutile mais compte tenu de la réponse de Massachusetts vous avez sans doute bien fait. La revalorisation de la NP est d’ailleurs indiquée dans le graphique de la perf 2019 (cf page précédente)

Cependant votre post me paraît incomplet et le graphique interessant mais en l’état trompeur car pour le moment la majorité de la performance de ces SCI viagères n’est PAS issue de la revalorisation de la NP mais du gain technique.

Un exemple pour mieux comprendre (valeurs arbitraires) : un bien est valorisé au bilan de la sci pour une espérance de vie de 10 ans, mais il a été acheté moins cher car les gérants prévoient une espérance de vie de 12 ans. Dès l’acquisition du bien, la SCI touche l’équivalent de 2 ans de revalorisation de NP, c’est le gain technique. Si la personne vit in fine 12 ans, ce gain aura consisté à percevoir dès l’acquisition de l’argent qui ne sera pas perçu plus tard, en effet il n’y aura plus de NP à revaloriser au bout de 10 ans.

Ce gain n’est pas forcément virtuel, mais cette méthode de revalorisation booste la performance en phase d’acquisition, potentiellement au détriment de la performance future. Le problème c’est que peu de monde comprend ce mécanisme et les risques qui y sont associés. Les particuliers, et vraisemblablement certains pros, pensent que la performance naturelle de la sci est supérieure à 6,5%/an.

Conséquence la collecte explose : x4 par rapport aux prévisions pour les 2 SCI viagères et Silver avenir détient aujourd’hui 66% de liquidité. Tout autre véhicule immobilier avec autant de liquidités afficherait une performance exécrable.

Dernière modification par NicolasV (23/04/2021 15h31)

![]() Hors ligne

Hors ligne

1 #19 24/04/2021 11h21

1 #19 24/04/2021 11h21

- spot

- Membre (2014)

Top 50 Monétaire

Top 50 SCPI/OPCI - Réputation : 88

NicolasV, le 23/04/2021 a écrit :

Oui je m’en doutais. Quel est le titre de ce graphique, sur quoi est-il basé ?

J’imagine qu’il s’agit d’un graphique estimatif sur la façon dont Viagenerations devrait créer sa performance en vitesse de croisière. Le graphique que j’ai cité provient également de Turgot AM et est basée sur la performance réelle de 2019.

Je constate que :

- le gain technique a généré 53,5% de la performance de 2019, versus 6 à 12% dans le graphique que vous citez. Pas vraiment les mêmes ordres de grandeurs.

- la revalorisation de la NP a généré 29% de la performance de 2019, versus 60% dans le graphique que vous citez.

Il me semble donc incorrect d’utiliser ce graphique pour expliquer la performance actuelle.

Il s’agit d’une attribution de performance attendue (produite début 2021).

Ce qui veut dire que si vous avez 6.5% de performance, vous êtes clairement sur une revalorisation exceptionnelle, non linéaire.

Je pense que vous n’êtes pas le seul à l’avoir compris mais ce graphique explique bien ce qu’on est en mesure d’attendre en termes de rendement.

J’espère que personne ne s’attend à voir cette performance se maintenir dans le temps, c’est mathématiquement impossible, à moins d’une très forte revalorisation du marché immobilier résidentiel (je ne reviens pas sur le principe du "gain d’acquisition"). Pour moi cela doit rester la motivation numéro 1 pour souscrire à cette SCI avec un rendement qui devrait tourner autour de 3-4% dans un marché immobilier flat.

![]() Hors ligne

Hors ligne

1 #20 03/08/2021 11h11

1 #20 03/08/2021 11h11

- FCP

- Membre (2011)

Top 20 SCPI/OPCI - Réputation : 104

Il y a 400 M€ d’actifs aujourd’hui.

Si ils collectent 65 millions par mois, on va doubler la taille de la SCI en 6 mois !

Pas forcément bon pour les porteurs de parts.

Mon code parrain Corum : X2BNTB

![]() Hors ligne

Hors ligne

1 #21 17/01/2022 19h30

1 #21 17/01/2022 19h30

- FCP

- Membre (2011)

Top 20 SCPI/OPCI - Réputation : 104

Viagénérations dans Capital sur M6 hier soir.

Et ensuite d’autres acteurs dont on parle sur le forum.

-----------------------------------------------------------------------

Capital - Immobilier : enquete sur les meilleurs bons plans pour placer ou acheter - YouTube

-----------------------------------------------------------------------

Mon code parrain Corum : X2BNTB

![]() Hors ligne

Hors ligne

1 #22 13/04/2022 02h50

1 #22 13/04/2022 02h50

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Vous avez inversé vos phrases 2 et 3 ![]()

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

1

1  2 #23 13/04/2022 10h12

2 #23 13/04/2022 10h12

- investirpat

- Membre (2019)

- Réputation : 19

Bonjour,

La problématique de la SCI Viagénération est la collecte trop abondante depuis la fin d’année 2021 (vs rythme des acquisitions plus long)

Le gestionnaire avait déjà alerté, en début d’année 2022 il avait décidé de limiter le montant de la collecte avec une enveloppe prédéfinie pour chaque assureur (Générali, Swiss Life, Ageas notamment).

La communication faite en ce sens auprès des gestionnaires de patrimoine (attention collecte limitée il n’y en aura pas pour tout le monde cette année) a provoqué l’effet inverse avec une abondance de collecte et notamment un mois record en février. La collecte est auj fermé chez l’ensemble des assureurs (sauf SwissLife clôture le 30 avril)

A date, la poche liquidité est de 63,84% environ donc il est impossible d’obtenir une performance sur seulement 36,16% d’immobilier.

Il faut savoir que le rythme d’acquisition est de 40-50 Millions par mois environ.

Ils ont actuellement 300 Millions d’acquisitions immobilières en cours (sous offre acceptée ou compromis).

Par ailleurs, la poche liquidité, principalement, investit sur des obligations "court terme" n’a pas avantagé la performance globale du fonds notamment au mois de février (performance -0,10% en février).

Pour le moment, il conserve leur objectif de performance de 5% si les acquisitions en cours se font d’ici le mois de juin. Sinon il faudra s’attendre à une performance autour de 2,5%-3% pour cette année.

NB: CGP distribuant la SCI Viagénérations

![]() Hors ligne

Hors ligne

1 #24 27/07/2022 22h17

1 #24 27/07/2022 22h17

- FCP

- Membre (2011)

Top 20 SCPI/OPCI - Réputation : 104

ViaGénérations — Rendez-vous semestriel avec les investisseurs…

ViaGénérations ? Rendez-vous semestriel avec les investisseurs? - YouTube

Commentaire : La collecte a enfin été maitrisée. La perf du 2ème semestre devrait être meilleure.

Dernière modification par FCP (27/07/2022 22h51)

Mon code parrain Corum : X2BNTB

![]() Hors ligne

Hors ligne

1 #25 10/10/2024 19h01

1 #25 10/10/2024 19h01

- Ovni

- Membre (2018)

- Réputation : 13

Relevé de situation au 1.10.24 :

ViaGénérations … APICIL.pdf

* VL 141.65 E

* 97.4% part Immobilier

* Actif net en légère hausse : 931 231 747,10 €

* Nombre de parts stable 6 574 174

* Performance positive +3.8% sur 1 an glissant - régulier, bien que un peu faible (YTD 3.44%)

Le rapport de gestion du 2T24 est maintenant en ligne, intéressant à lire.

https://media.viagenerations.fr/2a08a85 … T22024.pdf

* 2T24 Volat 0.49%

* 50% de la performance vient de la reconstitution de la propriété.

* 44% décôte moyenne 1S24 vs 39% depuis création

* 524 biens immo

* Actuellement peu d’acheteurs, donc décôte à l’achat plus facile à négocier, une opportunité

* 4 biens vendus sans problèmes

Je garde mes parts.

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “viagénérations : vos avis sur cette sci (turgot am)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 232 | 99 416 | 31/10/2024 07h55 par Fanscpi | |

| 13 | 5 276 | 02/11/2024 17h18 par Fanscpi | |

| 19 | 8 108 | 06/10/2024 17h01 par Fanscpi | |

| 4 | 1 959 | 05/07/2024 07h47 par Fanscpi | |

| 23 | 10 897 | 07/11/2024 18h11 par NicolasV | |

| 0 | 513 | 01/07/2024 07h03 par Fanscpi | |

| 21 | 5 356 | 09/06/2024 09h30 par Surin |