Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

1 #1 09/11/2018 15h45

1 #1 09/11/2018 15h45

- niceday

- Membre (2016)

- Réputation : 116

Bonjour,

L’analyse des cycles est importante pour comprendre dans quel environnement économique nous sommes investis. L’objectif étant donc d’identifier notre position au cycle mais également de pouvoir anticiper les rotations sectorielles.

En effet, les cycles des marchés actions / taux sont étroitement liés aux cycles économiques.

Il serait intéressant d’en parler sans toutefois dériver nos échanges sur « est-on en récession ? » ou une file de discussion existe.

Nous avons un expert sur la politique monétaire qui pourrait également nous éclairer sur les actions des banques centrales. Ces dernières agissent en fonction des cycles économiques en essayant également de les anticiper pour garantir une croissance pérenne avec une inflation maitrisée. Elles ont en leurs processions un outil super puissant : la fixation des taux directeurs (taux de dépôts, taux de refinancement et le taux d’escompte/marginal).

Il y a généralement 4 positions dans le cycle : la récession (en anglais : Recession), la reprise (Recovery/Early), l’expansion (Expansion/Mid), la surchauffe (Downturn/Late) (d’autres termes peuvent être utilisés pour dire la même chose).

Cela est bien expliqué en anglais ici : Business cycle investing - Fidelity

Pour chaque positionnement, historiquement (et théoriquement) certains secteurs s’en sortent mieux. D’ailleurs elles sont classées en 2 groupes : les secteurs cycliques et les secteurs défensifs.

Et à l’intérieur de ces groupes, certains secteurs ne développent pas de la même manière selon si elles opèrent dans un environnement économique en début de récession ou en cycle de reprise.

Nous avons vécu manifestement des années d’expansion. S&P : 2016 :11.96% ; 2017 :21.83% et CAC40 : 2016 :4.86% ; 2017 :9.26%

On (média, économiste…) parle beaucoup d’une potentielle récession économique dans les X mois. Ici, je ne souhaite pas évoquer ces raisons mais plutôt de réfléchir à comment utiliser certaines infos pour mieux construire un portefeuille en adéquation avec les cycles.

Je préférais qu’on se concentre sur les gestions tactiques dans un portefeuille action mais on ne pourra pas éluder des arguments portant sur une allocation globale : allocation obligataire, equity et cash.

On peut discuter d’allocation géographique ; allocation sectorielles.

Pour commencer, je pense qu’on se rapproche d’une fin de cycle d’expansion. En disant cela, je ne dis rien car la réponse que personne ne pourra nous apporter avec certitude la durée du cycle en cour et donc sa fin.

J’essayerai de mettre à jour avec des graphs sectoriel / cycle qui parlent davantage.

L’objectif étant de surpondérer un secteur par rapport à un autre.

Mots-clés : action, allocation d'actif, croissance, cycles économiques, taux

![]() Hors ligne

Hors ligne

2 #2 09/11/2018 17h29

2 #2 09/11/2018 17h29

- niceday

- Membre (2016)

- Réputation : 116

Voici ce que pense Morgan Stanley sur le positionnement des US dans le cycle.

Pour Morgan Stanley, aux US; nous serions à la fin d’un cycle (en fin de la phase 3 expansion) : une croissance positive US qui ralentit ; une inflation qui augmente (même si selon la mesure de l’inflation il y a un débat), et une politique monétaire plus restrictive (anticipation de hausses des taux de la FED).

Cela nous amène à réfléchir quel secteur privilégié :

1/ D’un point de vue sentiment de marché ( pour faire simple = performance de marché + estimation des anticipations de résultats des analystes..)

Auto, Semi et Construction : - - -

Pharma, Media : + +

2/ d’un point de vue valorisation : PER + P/B + Dividend yield, on a

IT Software et Hardware, Chimie et Utilities : trop cher

Auto, Banques, Construction, Retail : valorisation faible

3/ et d’un point de vue fondamentale : anticipation de marges d’EBITDA, augmentation de la Top-line (Sales/ Chiffre dAffaire), on aurait :

Energie et Tech Hardware : +++

Auto et Transport : - -

![]() Hors ligne

Hors ligne

#3 09/11/2018 20h23

- zeboulon

- Membre (2015)

Top 50 Finance/Économie - Réputation : 90

Je n’étais jamais allé voir le site de Morgan Stanley.

Intéressant de voir qu’ils imaginent une fin de cycle pour 2021 car j’ai surtout vu du 2019 ou 2020 par ailleurs. C’est bien, ça recule!

Employé, Assistant maternel, Commis de cuisine, Maraîcher, Investisseur

![]() Hors ligne

Hors ligne

#4 09/11/2018 21h52

- niceday

- Membre (2016)

- Réputation : 116

En générale, la dernière année de fin de cycle est bull, ce qui permet d’espérer un retour encore quelques mois si on pense qu’on est en fin de cycle.

Pour Citi, nous sommes rentrés en Late Cycle aux US en février dernier.

Cela correspond au moment où les spread de crédit et la volatilité ont commencé à être volatiles, mais la croissance économique US a continué à nous délivrer de bons chiffres ce qui ont permis, selon eux d’obtenir de nouveau un rally equity.

Cette phase 3, Late Cycle, a duré 16 mois fin 1980, 32 mois fin 1990 mais seulement 4 mois 2007-

08. En ce moment, si on prend février 2018 comme point de départ cela fait 9 mois.

Voici les secteurs recommandés par Citi: (++: sur pondération ; +-: neutre ; --:sous pondération)

Cycliques

Energy: US:++ ; EU:++

Materials: US:+- ; EU:++

Industrials: US:++ ; EU:+-

Consumer Discr.: US:-- ; EU:+-

Financials: US:++ ; EU:++ (très dépendant des banques centrales)

IT: US:+- ; EU:++ (dépendant des disruptions potentielles)

Defensives

Consumer Stap.: US:--; EU:--

Health Care: US:++ ; EU:+-

Telecoms: US:-- ; EU:--

Utilities: US:-- ; EU:--

De mon coté, je vais regarder des candidats pour l’EU: Energy, Materials, Financials, IT/Tech et pour les US: Energy, Industrials, Health Care, Financials.

Bon, je suis limité par ma liquidité (niveau de cash) et mes moins values dans mon portefeuille.

![]() Hors ligne

Hors ligne

#5 10/11/2018 10h02

- Michel

- Membre (2014)

Top 50 Crypto-actifs

- Réputation : 206

Bonjour niceday,

Pour apporter un peu d’eau à votre moulin, ci-dessous l’historique de l’indice S&P 500 de 1926 à aujourd’hui selon First Trust avec une échelle logarithmique. La période moyenne du marché haussier (bull market) a duré 9,1 ans avec un rendement total cumulé moyen de 480%. La période moyenne du marché baissier (bear market) a duré 1,4 ans avec une perte cumulative moyenne de -41%.

Difficile de prédire la fin d’un cycle !

Source : History of U.S. Bear & Bull Markets Since 1926

Who’s the more foolish, the fool or the fool who follows him?

![]() Hors ligne

Hors ligne

#6 10/11/2018 13h02

- niceday

- Membre (2016)

- Réputation : 116

Maintenant avoir un peu parler ensemble des cycles et où on devrait se trouver plus ou moins, l’idée est vraiment de faire/discuter sur une analyse sectorielle sur le(s) secteur(s) à privilégier; puis ensuite choisir les meilleurs valeurs du secteurs selon les thématiques qu’on souhaite privilégier comme : bon fondamentaux, pricing power, R&D important ; dirigeants et équipes emblématiques; ..etc.

Je lis depuis un bon moment plusieurs choses sur ces sujets dans le but de me forger une opinion, un oeil critique à mes lectures et essayant de me positionner; cela n’est pas évident. (sans pour autant encore les mettre en pratique).

Plusieurs membres, ici, ont des biais conscients d’autres moins sur leurs concentrations sectorielles fortes dans leurs portefeuilles (minières, santé, tech, immobilier, financière, et auto… par exemple). Alors j’espère qu’on pourra plus échanger sur les secteurs "porteurs" selon le cycle actuels, pour éviter des concentrations sectorielles non voulues et travailler cette allocation sectorielle.

![]() Hors ligne

Hors ligne

#7 10/11/2018 20h58

- Durun

- Membre (2012)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 169

Bonsoir

N’oubliez pas que les données publiées par ces banques concernent les marchés US.

Il semble que pour l’Europe les secteurs à privilégier sont moins nombreux. Principalement les banques du fait de la hausse des taux d’intérêt (mais qui dit récession dit "casse", donc les provisions augmentent), et les compagnies d’assurance. La santé est probablement le secteur qui résiste le mieux.

Il est préférable d’éviter tous les secteurs impliquant une forte consommation de capital ou très endettées.

Ceci dit, quand les marché actions sont en tendance baissière, tout baisse. Donc il est illusoire de penser que vous pourrez gagner quelque chose. Si vous ne voulez pas opérer à la baisse, la meilleure solution reste quand même de passer le plus liquide possible pour préserver votre capital.

Cordialement

![]() Hors ligne

Hors ligne

4

4  10 #8 19/03/2020 15h31

10 #8 19/03/2020 15h31

- JohnGaltTagart

- Membre (2020)

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Finance/Économie

- Réputation : 279

Bonjour à tous, je vous propose un nouveau sujet. (Pour les modérateurs mercis de ne pas le déplacer dans le sujet krach, ce poste n’a rien à voir.) Comment profiter du nouveau cycle économique qui s’annonce.

Et oui pas d’investisseurs pessimistes ici, sur ce sujet, on va voir comment bien profiter de la période actuelle pour bien se remplir les poches par la suite, car oui dans quelques mois tout ceci sera de l’histoire ancienne, la vie reprendra son cours et on achètera de nouveau plein de choses inutiles.

Je vais commencer par un classique les stratégies que tout investisseurs devraient connaître : NCAV et NNWC, les stratégies de Benjamin Graham.

En effet, ces stratégies sont simples et marche du feu de Dieu en période de reprise, voici quelques graphiques (tirés de oldschoolvalue):

Si ces niveaux de performances vous disent quelques choses, sachez que c’est la stratégie utilisée par les daubasses à leur début (pour mémoire, ils ont fait plus de 300% en 2009).

Les formules :

NCAV = Current Assets – Total Liabilities, on investi si la market cap est inférieur à la NCAV (plus une marge de sécurité éventuelle)

NNWC = Cash + (0.75 x Accounts receivables) + (0.5 x Inventory) – Total Liabilities , idem on investi si la market cap est inférieur à la nnwc (plus marge de sécurité éventuelle).

Les critères sont simples à vous d’améliorez les formules pour avoir moins de value trap et plus de performance.

Evidement il y a d’autres stratégies qui marche :

Dans ce graphique, les lignes surlignées en jaune correspondent aux années de fin de krach. Vous avez au-dessus la liste des stratégies les plus célèbres pour un investisseur dans la valeur. Certaines sont simples à calculer. Vous pouvez voir la pertinence d’une stratégie dans le temps.

Par exemple la negative EV est juste le fait d’investir dans une société avec une valeur d’entreprise négative. Plus compliquer le F-score de piotrosky est un scoring de 9 paramètres, vous pouvez le trouver sur des sites comme guru-focus pour chaque titres. Je ferais peut-être un post de plus pour les autres stratégies, voyez ceci comme une introduction.

Pour faire la chasse aux bonnes affaires vous avez plusieurs possibilités, utiliser des stock-screeners pour rechercher les bons titres :

Stock Screeners - Yahoo Finance

Stock Screener - Investing.com

Free Stock Screener ? MarketWatch

Stock Screener : Recherche Mondiale Actions Fondamentaux et Technique | Zone bourse

Free Stock Screener

Et vous pouvez aussi jouer les recoverys, acheter les secteurs qui ont le plus subit pour jouer le rebond. Risqué, pas toujours pertinent, mais peut-être une piste de recherche intéressante.

Actuellement on peut voir que le plus sinistré est l’énergie (au passage liste d’etf sympa en dollar)

Un petit outil Morningstar utile : Market Fair Value | Morningstar qui vous confirmera le bon rapport qualité prix d’un secteur par exemple.

Pour ceux qui aiment manipuler différentes classes d’actifs, il est possible de jouer la hausse des taux. Je ne parle pas des taux directeurs, mais des obligations d’états. Lorsqu’il y a une crise, les investisseurs cherche du placement sans risque et achète de la dette US, vous pouvez voir la hausse des etfs TLT, EDV, TMF, mais ensuite, on a une correction dès que les actions repartent à la hausse. Pour TLT +33% en 2008 et ensuite -22% en 2009. La correction n’est pas toujours présente, mais vous pouvez aussi retenir que avoir du TLT dans un marché surévaluer est une bonne chose pour se couvrir.

Après, il y a les gens comme moi qui négocie des options. Dans ce cas, il y a deux objectifs à remplir, être haussier sur le marché et être baissier sur la volatilité (le vix est au plus haut à l’heure actuelle).

Dans ce cas, les stratégies gagnantes sont :

Vente de Put à la monnaie ou hors de la monnaie

Short calendar spread , à base de puts dans la monnaie ou de calls hors de la monnaie (avantage, bi directionnel si le marché chute encore)

Long butterfly à base de call ou the money, lucratif, mais il ne faut pas que le marché monte trop haut.

J’espère que le sujet vous intéresse, il y a beaucoup à dire de plus, donc voyez le comme une introduction. Je m’excuse pour les fautes, j’ai vérifié avec Scribens, mais ce n’est jamais parfait.

Dernière modification par JohnGaltTagart (19/03/2020 16h49)

![]() Hors ligne

Hors ligne

1 #9 19/03/2020 19h39

1 #9 19/03/2020 19h39

- Stv44

- Membre (2018)

- Réputation : 19

Merci pour le sujet même si à mon niveau je ne comprends pas tout (pas grand chose en faite…).

D’une manière plus simple pour un novice, est-il judicieux de se focaliser sur certains secteurs lors d’une reprise.

Je pense notamment à ce graphique :

Ça rejoint un peu votre tableau non ?

PS : il me semble que pour que les images ne soit pas floue, il faut les mettre en TIFF/GIF plutôt que JPEG.

![]() Hors ligne

Hors ligne

#10 19/03/2020 21h20

- Serrure

- Membre (2016)

Top 50 Dvpt perso. - Réputation : 118

Bonjour ,

On dirait vu le premier graphique que la technique avec les stratégies de Benjamin Graham NCAV et NNWC .

Qu’elle permet d’évaluer le Marché / les Indices comme le SP 500 ; a déterminé quand ils sont trop chers et quand la reprise recommencerait , ce qui serait fort intéressant .

Pourrait-on en savoir plus ?

Et il y aurait-il ce genre de graphiques avec des dates récentes ?

Pour le moment je n’en ai pas trouvé .

Dernière modification par Serrure (20/03/2020 11h28)

![]() Hors ligne

Hors ligne

1 #11 19/03/2020 21h34

1 #11 19/03/2020 21h34

J’y pensais justement ce matin et j’ai chargé sur les secteurs industriels et de l’énergie.

Quand tout ceci va se calmer avec le Coronavirus, ces secteurs vont fortement rattraper leurs corrections car nous assistons à un arrêt violent mais qui n’est pas dû à un problème de demande…donc forcément quand ça va repartir, il va y avoir gros rattrapage j’en suis persuadé.

![]() Hors ligne

Hors ligne

1 #12 19/03/2020 23h07

1 #12 19/03/2020 23h07

- goldex

- Membre (2014)

Top 50 Banque/Fiscalité

- Réputation : 150

Encore faudrait il que les gens aient toujours les moyens de consommer. Perte d’activité, liquidation d’entreprises, licenciements…

A l’issue de cette crise, on ne peux pas prévoir le futur mais l’état de l’économie sera très certainement bien différant de fin 2019.

Alors oui ça va repartir, mais de la à être persuadé d’un gros rattrapage !? Il vaut mieux rester prudent.

Stay away from negative people. They have a problem for every solution.

![]() Hors ligne

Hors ligne

1 #13 20/03/2020 08h16

1 #13 20/03/2020 08h16

Merc.i pour ces échanges ; essayons d’être "de bon sens".

Si la crise sanitaire se termine de quoi sommes nous sur (n’hésitez pas à critiquer !) :

- le pétrole va remonter puisque la demande va augmenter

- l’industrie pharmaceutique va être plus que jamais présente

- la consommation va repartir avec sans doute un "boum" ponctuel du au rattrapage des différés avant de retomber bien plus bas qu’avant

- les banques seront fragiles

- le ecommerce va faire un bond

?

Tant que t'as pas vendu t'as pas gagné. Mais t'as pas perdu. Mais t'as pas gagné. Mais…Oh zut fait @*

![]() Hors ligne

Hors ligne

#14 20/03/2020 08h34

Le pétrole va monter, je suis tout à fait d’accord.

La location de voiture et véhicule individuel car je pene que beaucoup vont craindre de prendre les transport en commun pour travailler ou voyager pendant un certain temps.

Pour les banques, je suis assez confiant, vu qu’elles auront le soutien de l’état comme d’habitude car c’est la base de notre système économique.

La consommation va repartir, je suis tout à fait d’accord avec vous car on s’est tous mis en pause dans nos achats…..exemple je retape une maison et je ne peux pas acheter de matériel. …Dès que je pourrai racheter du matériel, je fais le stock pour pouvoir bien avancer.

Pour l’industrie pharmaceutique, certains vont faire des réserves avec le traumatisme de cet période difficile. Et si on développe un vaccin, il va être pris d’assaut par la population

Le E.commerce va continuer à se développer, tout à fait d’accord.

Voilà mon analyse sur ces différentes questions

J’attend vos réponses également

![]() Hors ligne

Hors ligne

#15 20/03/2020 08h44

- HeureuxUlysse

- Membre (2016)

Top 50 Dvpt perso. - Réputation : 132

Iqce a écrit :

- le pétrole va remonter puisque la demande va augmenter

- l’industrie pharmaceutique va être plus que jamais présente

- la consommation va repartir avec sans doute un "boum" ponctuel du au rattrapage des différés avant de retomber bien plus bas qu’avant

- les banques seront fragiles

- le ecommerce va faire un bond

. Le pétrole dépendra en grande partie de la décision de l’Arabie Saoudite et de ses rapports avec les Russes, pas forcément de la demande.

. L’industrie pharmaceutique, surtout celle qui commercialisera ce vaccin s’il ne mute pas trop, en profitera.

. La consommation dépendra du maintien de pouvoir d’achat de la population, dépendra des pays, et du nombre de faillites. Dépendra également dans des pays comme la France, des moyens fiscaux qui seront décidés pour rembourser les dépenses abyssales décidées pendant la crise et non financées.

. Les banques seront fragiles, à voir si plus fragiles après qu’avant. Par contre, probablement que certains pays en sortiront plus fragilisés que d’autres, voire handicapés (incapacité à gérer la crise sur le plan sanitaire : explosion du nombre de morts, ou incapacité à gérer la crise en gardant des mesures proportionnées et finançables d’un point de vue économique), et certains pays en sortiront renforcés (Corée du Sud).

. Le ecommerce va faire un bond : ceci se fera avant la fin de la crise…

Difficile d’être sûr de quoi que ce soit, mais l’économie mondiale finira par repartir, c’est sûr, et une approche value a de fortes chances de nous permettre d’en profiter, comme toujours dans ce type de dépression.

![]() Hors ligne

Hors ligne

#16 20/03/2020 17h46

- JohnGaltTagart

- Membre (2020)

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Finance/Économie

- Réputation : 279

Petit message pour les modérateurs, merci de remettre mon sujet là où il était. En effet "Les cycles économiques : sommes-nous au début ou à la fin d’un cycle ?" et "Les stratégies post-krach pour profiter du début d’un nouveau cycle" sont pour moi deux sujets différents où l’on ne raconte pas la même chose.

@Stv44 Merci pour les photos, je vais faire comme vous dites pour voir si ça améliore les choses. Et pour votre schéma, il est bien théorique, mais peut servir de base de réflexion, car dans certains cas, ce sont plutôt les secteurs les plus pénalisés qui repartent le plus vite. Peut-être qu’un mixe entré théorie et pratique pourrait donner de bon résultat.

@Rick Par contre prudence dans les secteurs sinistrés il y a toujours de la casse et un rebond de marché ne ramènera pas les cours au niveau du mois de janvier, il y a fallu plusieurs années pour effacer les crises précédentes. Donc ne pas oublier de bien analyser ses titres et si l’on n’a pas la compétence pour, privilégier un etf sectoriel.

@Serrure Elle montre juste les excès du marché à la limite, lorsque vous trouvez beaucoup d’entreprises cotant sous la NCAV ou NNWC, on est clairement dans un marché très déprécié et donc c’est peut-être le moment de profiter des soldes. Ce sont vraiment des stratégies de sortie de crises, vous ne trouverez que des faux positifs qui finiront en value trap dans les autres situations de marché, enfin, c’est mon avis personnel.

Pour vous et pour tous ceux intéresser par la stratégie NCAV :

https://www.valuewalk.com/wp-content/up … ables1.pdf

à regarder directement page 28 si vous n’êtes pas patient, les performances sont mesurés de 1988 à 2007

@Goldex, On entend ce genre de discours à chaque crise, les états unis prépare un plan de 1500 milliards, la BCE 750 milliards, l’état allemand 100 milliards de budgets + un fond de 500 milliards etc… L’argent coule à flot et le choque n’est pas du a un problème de demande comme en 2008, mais à un problème d’offre, les gens sont solvables et on est en plein emplois dans de nombreuses régions économiques, seule certaines entreprises sont à l’arrêt. C’est impressionnant, c’est sure, mais c’est ridicule par rapport à 2008 et l’argent mis sur la table est encore plus conséquent donc on va se gaver lorsque ça va repartir.

@IQCE et les post suivants, vous avez raison, plein de bon sens dans ce que vous dites, il y aura des secteurs fragilisé, il faudra bien choisir, mais un effet rattrapage certains.

Pour les personnes qui souhaiteraient rechercher des infos un peu plus académique ou scolaire:

https://ideas.repec.org/ (portail des économistes)

Vernimmen.net : (article et mémoire intéressant)

https://papers.ssrn.com/sol3/DisplayAbstractSearch.cfm

https://arxiv.org/

![]() Hors ligne

Hors ligne

#17 11/06/2020 09h30

- Jilouu

- Membre (2020)

- Réputation : 0

Bonjour tout le monde,

je lis régulièrement vos post pour m’informer, apprendre et je remarque que souvent vous parlez de diversification sur des segments différents et dans certains cas vous mentionner qu’il faut privilégier des actions cycliques.

Alors j’ai quelques questions:

- Qu’est ce que des actions cycliques ? comment la définissez vous ?

- Comment évaluer ce type d’actions ?

- Dans quel contexte privilégier ce type d’actions ?

Enfin, quelles sont les actions dans cette catégorie et celles que vous recommandez d’étudier (ou inversement) ?

Merci beaucoup pour vos réponses et vos conseils.

Bonne journée

Gilles

![]() Hors ligne

Hors ligne

2 #18 11/06/2020 09h38

2 #18 11/06/2020 09h38

- flosk22

- Membre (2016)

- Réputation : 128

- Qu’est ce que des actions cycliques ? comment la définissez vous ?

=> Des entreprises sensible au cycle économique. Danone vendra toujours ses produits, c’est de la consommation de base, les gens ont besoin de se nourrir.

Acheter une voiture ou un bateau est un achat qui peut être décalé, en cas de crise économique les agents économiques perdent confiance dans l’avenir et thésaurise, ils décalent ce type d’achats, impactant ainsi les entreprises qui interviennent dans le cycle de production de ces produits.

- Comment évaluer ce type d’actions ?

=> Il faut regarder l’historique, par rapport aux capitaux propres, tangibles de préférence. En 2009, l’action cotait combien les capitaux propres tangibles, aujourd’hui elle cote combien ? Si on est proche c’est un signal d’achat.

- Dans quel contexte privilégier ce type d’actions ?

=> En milieu de crise, quand les valos sont à la casse.

![]() Hors ligne

Hors ligne

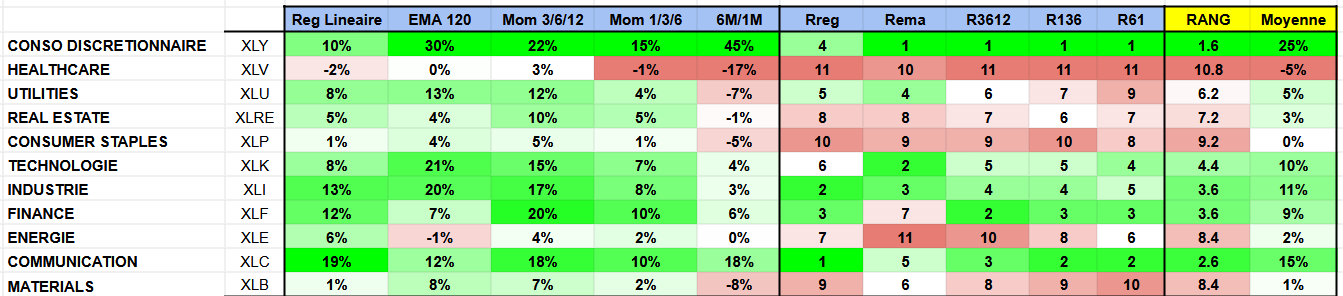

#19 09/11/2024 11h47

Bonjour,

Après quelques recherches sur la rotation sectorielle et l’avoir subit dans mes investissements j’ai essayé de me programmer un outil pour se situer dans les cycles economiques.

Je me suis appuyé sur différents facteurs momentum à partir d’ETF sectoriel Américain.

Je fais un classement des 4 secteurs qui performent le moins bien depuis quelques mois et des 4 qui performent le mieux. Ensuite, d’après les tableaux de droites sur les performances des secteurs en fonctions du cycle, j’attribue le cycle économique correspondant.

Ce n’est pas évident car selon les articles et livres on a pas forcement les mêmes secteur sous/sur performant selon le cycle étudié.

Rang --> indique le secteur le +/- performant (10 pour le moins performant)

Moy --> moyenne de tous mes momentum

Valo Reg --> Distance par rapport à la moyenne des droite de regression sur 10 et 5 ans. Une valeur négative indiquera un cours inferieur à cette droite moyenne.

J’ai comparé des ETF sectorielles pondérés selon la capitalisation et d’autres non pondérés pour voir si les big caps pouvaient "influencer" la performance générale du secteur.

Dans les secteurs qui sousperforment : Consumer Staples, Healthcare, Matériaux et Energie.

Cela parait logique car se sont des valeurs défensives principalement.

Cela semble indiquer une phase de REBOND pricé par le marché.

Remarque :Les Techno Equal souffrent contrairement au Techno XLK car ce secteur semble vraiment porté par les grosses caps.

Les matériaux sont un peu à part j’ai l’impression ou mal disposé sur le tableau des cycles (PEAK). Qu’en pensez vous ?

Dans les secteurs qui surperfoment : Conso discrétionnaire, Finance, Industrie.

On a également une indication de REBOND.

Il y a une divergence avec les communications et les Utilities. Pour moi ce sont les deux prochains secteurs tardifs qui vont baissés car ils vont entrer en cycle de rebond.

- Que pensez vous de mon analyse ?

- Je me pose également la question sur le positionnement des REAL Estate qui devraient également profiter de la phase de rebond mais celle-ci semble déja actée non ?

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#20 09/11/2024 18h39

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Je me demande bien dans quelle mesure tout ça est encore d’actualité.

Les GAFAM peuvent être considéré comme de la tech (mais ce n’est pas toujours le cas du point de vue des indices sectoriels), mais ne sont plus cycliques avec le modèle sur abonnement. Par ailleurs, ils ont une trésorerie pléthorique qui maintenant peut être placée à 4% !

Les sociétés de matériaux, selon l’activité, sont plutôt corrélées à la Chine, voire à l’Inde.

L’immobilier, il y a une segmentation entre bureaux/résidentiels/le reste.

L’énergie, le pétrole, maintenant que les USA sont producteurs n°1, peut-on comparer avec la situation passée où l’OPEP contrôlait les prix ?

La santé, la pharmacie est à la peine à part Novo Nordisk. L’époque des médicaments blockbusters est loin.

Bref, sans vouloir jouer les "cette fois c’est différent", je vois tellement de changements structurels que je me demande bien dans quelle mesure le passé sectoriel peut servir de guide.

![]() Hors ligne

Hors ligne

#21 10/11/2024 10h50

- PleinDePognon

- Membre (2022)

Top 50 Expatriation - Réputation : 10

La santé, la pharmacie est à la peine à part Novo Nordisk.

Vous allez un peu vite en besogne. Il n’y a pas que Novo Nordisk, juste dans le même secteur il y a Eli Lilly par exemple.

![]() En ligne

En ligne

#22 10/11/2024 11h07

- Cayucyucan

- Membre (2022)

- Réputation : 28

Novo Nordisk n’a pas fait des étincelles en bourse ces dernières semaines (-18,1% sur les 6 derniers mois, contre +7,8% sur 1 an)… mais c’est peut-être un creux à exploiter ?

Eli Lilly, par contre, fait +9,4% en 6 mois, et 39,1% sur 1 an. Pas mal pour un secteur "à la peine"….

![]() En ligne

En ligne

1 #23 10/11/2024 12h12

1 #23 10/11/2024 12h12

Attention, la théorie des rotations sectorielles n’est qu’empirique.

De plus, attention à ne pas assimiler cycle boursier et cycle économique, même si il y a une certaine corrélation, mais pas toujours. Je suppose que c’était le sens du message d’IH.

Ensuite, observer ces cycles sur de courtes périodes ne fait que peu de sens. Il faut observer ces cycles sur plusieurs années.

Zonebourse publie chaque semaine un graphique très intéressant qui retrace le momentum sur 12 mois de chaque secteur MSCI ACWI. Je le reçois chaque vendredi soir par mail, à travers la newsletter "Le point hebdo de l’investisseur" :

Le magasine Investir / Les Echos a une approche mensuelle également, publiée tous les 2nd samedi du mois :

Afin de mieux se situer sur le cercle des rotations, j’essaie d’identifier des secteurs qui sont assez fiables à positionner, comme l’énergie, les banques et les Utilities. Les secteurs de la tech, de l’industrie ou de la consommation sont plus difficiles à positionner et selon moi, plus sensibles aux mouvements parasites de court terme.

Pour moi, nous serions plutôt sur une fin de cycle économique, et nous nous apprêtons à rentrer dans une phase de récession économique. D’un point de vue boursier, je dirais que nous sommes un peu plus avancé (logique par rapport à la théorie), mais très difficile de dire si nous sommes au début de la correction boursière ou si celle ci serait déjà entamée.

D’après le graphique Zonebourse, le secteur financier à repris du momentum, ce qui anticiperait une approche de la fin de la baisse de la bourse. mais en même temps, on n’a pas vu de baisse significative sur les valeurs de type SMALL. Hors, en marché baissier, du fait de leur liquidité, les SMALL sont vendues.

La santé sous performe par rapport aux Utilities et aux Telecom.

Les indices américains sont sur des sommets !

Tout cela m’interroge.

N’oublions pas que les événements géopolitiques, avec le COVID, les guerres initiées par la Russie et l’Iran, l’élection présidentielle américaine, viennent jeter de l’incertitude et du trouble sur la situation, tout comme les impacts du COVID, et toujours les conséquences de la crise des subprime qui ont totalement désorganisées les marchés des taux.

Bref, la situation n’est pas simple, et se dire que l’on va investir dans un secteur délaissé , et qu’il va remonter un jour ou l’autre peut être tentant. Mais combien d’années cela va t’il prendre ?

Dernière modification par zeb (10/11/2024 13h58)

Tout ce qui peut merder, va inévitablement merder.

![]() Hors ligne

Hors ligne

#24 10/11/2024 17h27

@IH

Je suis bien conscient que tout va très vite et que certains big caps phagocytent tout le secteur notamment dans les techno ou l’indice conso discrétionnaire. C’est pou rcela que j’ai voulu utiliser les ETF équipondérés par secteur.

En utilisant ce type d’outil j’essaye juste d’etre un peu plus "actif" dans mes choix plutot qu’un "bete" DCA sur ETF world. J’essaye également de suivre des tendances à la manière du momentum ou d’anticiper un retournement tardif. Cela m’a par exemple rassuré d’investir dans EXR, PSA, VICI, NEE quand elles étaient basses.

Cela me dissuade également (a tord ?), à l’heure d’aujourd’hui, d’investir sur les Utilities, Healthcare, communication et Energie.

@ Zeb

Merci pour vos infos. Le graphique ZoneBourse est il un momentum ou bien un suivi de l’évolution des prix des secteurs depuis un an ? Pour moi ce n’est pas tout à fait la même chose bien que cela indique un tendance générale.

Je vous met en copie mon tableau regroupant l’écart à la droite de régression sur 10 ans, le momentum 3/6/12 mois, le momentum 1/3/6 mois, la pente sur 4 mois et la pente 6 mois/1 mois. C’est en regroupant tout ces facteurs que j’établis mon classement.

- Cela rejoint il votre vision momentum ou bien vous utiliseriez des durées plus longues ?

Je peux soit "essayer" de déduire :

- quel cycle est pricé par le marché et donc quelles valeurs seraient sous/sur performantes pour équilibrer le portefeuille

- Quelle seraient les prochains secteurs à acheter en prévision du prochain cycle

- Quelles valeurs sont susceptibles de surfer sur la vague actuelle et donc jouer le momentum en le couplant à la rotation sectorielle.

C’est bien sur très théorique mais cela permettrait de m’accrocher à quelque chose de plus concret quand je décide d’investir sur une action ou un secteur.

Par exemple il y a quelques mois je voulais investir sur le secteur "Conso Discrétionnaire" qui avait bien baissé mais j’ai eu peur que cela continue encore beaucoup. Depuis le secteur s’est redressé en entrant dans la phase Rebond. Cet outil aurait pu me conforter dans mon idée.

Si par contre on pense que c’est uniquement de la chance ou les aléas du hasard, je pourrais le comprendre mais cela voudrait dire que toutes ces théories et tactiques d’investissement ne sont que du vent et cela reviendrait à ne plus se prendre la tete et acheter un ETF World en DCA.

Je ne sais pas si un membre du forum utilise l’investissement momentum pour son portefeuille et s’il estime que cela fonctionne bien.

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#25 10/11/2024 23h32

- al2020

- Membre (2021)

Top 50 Année 2023

Top 50 Année 2022 - Réputation : 38

Pour le moment la rotation sectorielle a surtout favorisé les entreprises sensibles à la baisse des taux avec une hausse forte des valeurs télécoms US, des REIT, des utilities et midstream US. Certains pensent que la situation économique est spéciale : baisse des taux et une récession qui ne vient pas. Parallèlement l’inflation pourrait reprendre du terrain du fait des tensions inflationnistes liées aux politiques vertes, à la démondialisation avec la lutte commerciale entre blocs (occident/ Chine-Russie) ou la prochaine hausse des droits de douane prévue dans la future administration US.

Donc la période semble être assez spéciale entre gris clair et gris foncée, pas vraiment en expansion et pas vraiment en récession, d’où la hausse des techs et la stagnation des valeurs de santé qui montent normalement en période de récession. Une espèce d’attentisme euphorique qui inquiète peut-être W Buffett. Je trouve qu’il y a pas mal d’incertitudes tant géopolitiques qu’économiques. Va-t-on vers une légère stagflation aux US? Espérons que non. Le plus dur sera sans doute de juguler l’inflation. En attendant Wall Street vole de records en records ce qui est plutôt super! C’est un peu aussi le doute en Chine où la reprise se fait attendre : viendra-t-elle? Difficile donc d’y voir clair en terme de cycle économique/boursier aujourd’hui. Les prochains mois devraient nous éclairer notamment avec les premières mesures économiques de la nouvelle administration Trump.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “les cycles économiques : sommes-nous au début ou à la fin d'un cycle ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 37 | 14 606 | 25/02/2016 11h17 par InvestisseurHeureux | |

| 16 | 3 904 | 14/10/2013 10h12 par LePetitPeredesPeuples | |

| 78 | 16 650 | 20/04/2018 03h16 par CaptainTrips | |

| 26 | 7 671 | 25/11/2014 16h36 par namo | |

| 14 | 4 700 | 06/03/2022 15h57 par ProfesseurShadoko | |

| 24 | 9 571 | 04/01/2012 04h17 par GoodbyLenine | |

| 0 | 999 | 05/08/2022 00h54 par Jef56 |