Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#26 01/08/2012 00h12

- thomz

- Membre (2011)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 20 Expatriation

Top 20 Actions/Bourse

Top 20 Invest. Exotiques

Top 5 Finance/Économie

- Réputation : 480

Pit a écrit :

Je m’éloigne du sujet :-)

Sujet passionant au demeurant. Mais si vraiment c’etait la fin de la civilisation, cher ami, votre portefeuille boursier serait vraiment la derniere de vos preoccupations - alors, pouquoi se compliquer la vie?

![]() Hors ligne

Hors ligne

1 #27 01/08/2012 08h25

1 #27 01/08/2012 08h25

- Sinclair

- Membre (2011)

- Réputation : 39

Pit a écrit :

Le cygne noir de Taleb est à ce titre un livre que j’ai trouvé passionnant sur cette notion d’événement statistiquement improbable dans notre façon gaussienne d’appréhender la réalité (qu’il appelle le médiocristan)

Très juste comme réflexion. C’est une perspective à toujours garder dans un coin de la tête.

Pit a écrit :

De plus je pense que se baser sur 100 ans d’économie est un peu court (même à l’échelle de l’histoire humaine).

Et surtout se baser sur l’histoire des USA, le pays "victorieux" du siècle passé, qui n’a connu ni la guerre sur son sol, ni la révolution, ni l’hyperinflation, présente un fort biais optimiste. Prenons l’Allemagne ou la Russie et ce n’est plus la même chanson.

Pit a écrit :

Je suis résolument optimiste de nature mais je ne suis pas convaincu que nous (espèce humaine) ne puissions plus jamais revivre des longues périodes de récession (et pas qu’au sens économique). Par contre prédire ce genre d’événement relève plus de la science fiction à la Isaac Asimov (cf. cycle Fondation) que de l’investissement. Mais finalement c’est un peu ce qu’essaye de faire la macro-économie …

Je m’éloigne du sujet :-)

Au contraire ! Asimov représente une période où la techno-science semblait toute puissante, et l’idée de mettre en équations l’histoire future me semble dans la droite ligne du réductionnisme mathématique qui régnait au début du XXème siècle. Or, les théories du chaos et de la complexité élaborées plus tard ont irrémédiablement détruit une telle possibilité de mise en équation.

La pensée réductionniste persiste pourtant en économie et en politique. Par exemple, ceux qui pensent tout résoudre avec comme seul méthode soit plus de relance de la dépense publique, soit moins de taxation, se plantent dans les grandes largeurs. Notre monde est un système complexe, et l’économie est un processus dynamique aux variables innombrables, rarement en équilibre, capable de changements de régime brutaux, de reconfigurations spectaculaires, très fortement relié à d’autres systèmes (social, environnemental, culturel).

Prédire le futur macro-économique, c’est comme la météo à 30 jours, impossible.

![]() Hors ligne

Hors ligne

#28 01/08/2012 19h02

- placementapapa31

- Membre (2011)

- Réputation : 48

thomz a écrit :

Haut les coeurs, qu’ils disaient!

https://www.investisseurs-heureux.fr/up … 1_qa44.png

Cela signifie-t-il que les pics de 2000 et 2007 font partie du même cycle boursier?…

![]() Hors ligne

Hors ligne

#29 01/08/2012 19h10

- placementapapa31

- Membre (2011)

- Réputation : 48

Sinclair a écrit :

Par exemple, ceux qui pensent tout résoudre avec comme seul méthode soit plus de relance de la dépense publique, soit moins de taxation, se plantent dans les grandes largeurs. Notre monde est un système complexe, et l’économie est un processus dynamique aux variables innombrables, rarement en équilibre, capable de changements de régime brutaux, de reconfigurations spectaculaires, très fortement relié à d’autres systèmes (social, environnemental, culturel).

Prédire le futur macro-économique, c’est comme la météo à 30 jours, impossible.

Prétendre tout résoudre en jouant sur une seule variable (relance, rigueur, plus de taxation, moins de taxation, offre, demande, âge du capitaine), selon moi CE N’EST PAS DE LA MACROECONOMIE, JUSTEMENT.

Comprendre non pas le système lui-même, mais que le système EST comme vous dites "un processus dynamique aux variables innombrables, rarement en équilibre, capable de changements de régime brutaux, de reconfigurations spectaculaires, très fortement relié à d’autres systèmes (social, environnemental, culturel), ça c’est, pour moi, la macroéconomie.

![]() Hors ligne

Hors ligne

1 #30 01/08/2012 22h43

1 #30 01/08/2012 22h43

thomz a écrit :

Justement, il y a un post intéressant sur le blog de BespokeInvest : Quelle était la valeur de la fameuse couverture "La Fin des Actions" qui sert d’illustration à Thomz et d’edito à la newsletter n°28 de l’InvestisseurHeureux.

Ecrit en anglais il est dit, en substance, que contrairement à ce qu’a retenu l’Histoire, le timing de cette couverture n’était pas si mauvaise puisque l’indice S&P500 était en baisse de 4.7%, 3 ans après.

Ce que le post du blog ne dit pas, c’est que l’inflation était alors au plus haut. Autrement dit, en rentabilité réelle (c’est-à-dire après inflation), les actions ont fait perdre beaucoup d’argent pendant 3 ans.

Finalement, il est bon de remettre en question "certaines évidences". ![]()

![]() Hors ligne

Hors ligne

#31 01/08/2012 22h51

- thomz

- Membre (2011)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 20 Expatriation

Top 20 Actions/Bourse

Top 20 Invest. Exotiques

Top 5 Finance/Économie

- Réputation : 480

Candide a écrit :

Autrement dit, en rentabilité réelle (c’est-à-dire après inflation), les actions ont fait perdre beaucoup d’argent pendant 3 ans.

A ceux qui les ont vendu, peut-etre.

Ceux qui les achetaient, en revanche, ont ensuite profite du plus incroyable marche haussier de l’histoire.

Huit ans plus tard, c’etait l’euphorie, les millions a la pelle, puis… Le krach, et rebelote. Deprime, puis formidable marche haussier/bulle techno. Le krach, et rebelote.

Je trouve tout cela clair, limpide, banal et presque ennuyeux.

![]() Hors ligne

Hors ligne

#32 02/08/2012 00h12

- placementapapa31

- Membre (2011)

- Réputation : 48

Sinclair a écrit :

Le pessimisme est fort, mais probablement loin de son paroxysme … nous préparer à ce moment, ce sera peut-être la chance d’une vie d’investisseur.

Je suis assez d’accord avec vous. Même W. Bernstein (comme d’autres auteurs, et membres de ce forum), qui dit lui-même qu’ "on ne peut pas timer le marché et que la seule approche fiable ce sont les achats programmés", dit aussi malgré tout que dans l’histoire des cycles boursiers, il y a de plus ou moins bons moments pour sortir on rentrer.

Mais, n’est-on pas là, en ce moment, justement à un bon moment pour rentrer? Lorsque vous parlez d’un pessimisme encore loin de son paroxysme, vous semblez attendre le "grand soir", non?…

![]() Hors ligne

Hors ligne

#33 02/08/2012 08h42

- Sinclair

- Membre (2011)

- Réputation : 39

placementapapa31 a écrit :

Comprendre non pas le système lui-même, mais que le système EST comme vous dites "un processus dynamique aux variables innombrables, rarement en équilibre, capable de changements de régime brutaux, de reconfigurations spectaculaires, très fortement relié à d’autres systèmes (social, environnemental, culturel), ça c’est, pour moi, la macroéconomie.

Absolument. Et le problème, c’est que ne n’est abordé comme tel que par trop peu de gens. Les économistes, souvent hyper-spécialisés, ont très rarement une approche transversale. Les citoyens n’ont quasi aucune formation ni en macro-économie, sociologie, histoire ni en théorie des systèmes, de la complexité, du chaos. La télévision impose d’exprimer des idées en moins de 20 secondes. Les journalistes préfèrent commenter les variations boursières du jour.

Et les politiques sont des citoyens élus par des citoyens, conseillés par des économistes hyper-spécialisés, qui passent à la télévision questionnés par des journalistes… ![]() )

)

placementapapa31 a écrit :

Mais, n’est-on pas là, en ce moment, justement à un bon moment pour rentrer?

Je suis investi à 40% en actions. C’est le niveau de ma conviction sur la notion de bon moment. Globalement, le marché européen est attractif, le marché US trop cher, et on trouve un certain nombre d’opportunités value.

placementapapa31 a écrit :

Lorsque vous parlez d’un pessimisme encore loin de son paroxysme, vous semblez attendre le "grand soir", non?…

Ma conviction reste que nous irons plus bas, mais je ne suis pas prophète. Je n’ai pas de scénario précis en tête, c’est pourquoi j’investis progressivement lors des phases de baisse. La remise en question post-Lehman a été très insuffisante. Je pense qu’il faudra un autre épisode dramatique pour réellement enclencher une transition vers un nouveau régime du capitalisme. Quand ? Comment ? Je n’ai pas accès aux travaux de Hari Seldon. ;-)

![]() Hors ligne

Hors ligne

#34 02/08/2012 08h57

- Sinclair

- Membre (2011)

- Réputation : 39

thomz a écrit :

Candide a écrit :

Autrement dit, en rentabilité réelle (c’est-à-dire après inflation), les actions ont fait perdre beaucoup d’argent pendant 3 ans.

A ceux qui les ont vendu, peut-etre.

Ceux qui les achetaient, en revanche, ont ensuite profite du plus incroyable marche haussier de l’histoire.

Huit ans plus tard, c’etait l’euphorie, les millions a la pelle, puis… Le krach, et rebelote.

Exact. D’ailleurs prendre le maximum drawdown 3 ans après n’est guère pertinent. Et s’il y a bien de l’inflation, il y a aussi des dividendes à réinvestir.

A propos, ma passion pour la bourse vient d’un de mes oncles qui a fait un fric fou durant les années 80. Le plus intéressant, c’est qu’il a fini ruiné en 93/94. C’était un chartiste et il y croyait dur comme fer. Pendant plus de 10 ans, c’était du velours, a tel point qu’il a commencé à jouer avec du levier, de plus en plus gros, excès de confiance, avidité, et un beau jour… dans le mur ! Croyez moi, ça vaccine.

![]() Hors ligne

Hors ligne

#35 02/08/2012 10h07

- sergio8000

- Invité

Sinclair a écrit :

A propos, ma passion pour la bourse vient d’un de mes oncles qui a fait un fric fou durant les années 80. Le plus intéressant, c’est qu’il a fini ruiné en 93/94. C’était un chartiste et il y croyait dur comme fer. Pendant plus de 10 ans, c’était du velours, a tel point qu’il a commencé à jouer avec du levier, de plus en plus gros, excès de confiance, avidité, et un beau jour… dans le mur ! Croyez moi, ça vaccine.

Quelle chance pour vous de pouvoir apprendre sur les erreurs des autres :-). Ce cas est effectivement très courant en bourse, et j’ai une personne de ma connaissance qui a été ruinée de la même façon alors qu’elle était très aisée (en particulier grâce à Alcatel où j’avais pourtant tout essayé pour le dissuader). C’est vrai qu’après avoir vu cela on comprend mieux pourquoi il ne faut pas spéculer.

1 #36 02/08/2012 10h19

1 #36 02/08/2012 10h19

- thomz

- Membre (2011)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 20 Expatriation

Top 20 Actions/Bourse

Top 20 Invest. Exotiques

Top 5 Finance/Économie

- Réputation : 480

Candide a écrit :

le timing de cette couverture n’était pas si mauvaise puisque l’indice S&P500 était en baisse de 4.7%, 3 ans après.

Candide, meriteriez-vous trop bien votre pseudo? Que vous arrive-t-il en ce moment à la fin? Pas pour vous facher mon vieux, mais ces jours-ci vous publiez systématiquement n’importe quoi!

Car au contraire, le timing de la une du magazine en question était complètement à côté de la plaque.

![]() Hors ligne

Hors ligne

#37 02/08/2012 10h39

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

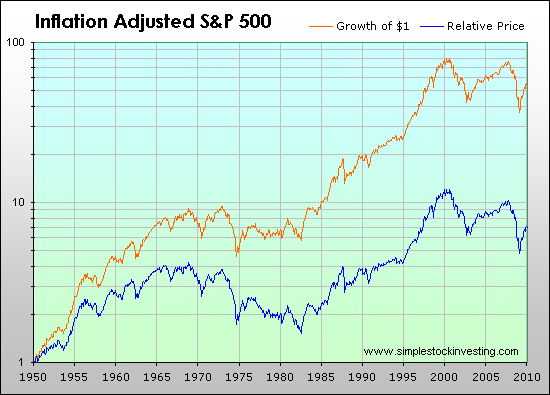

La version avec dividende et prise en compte de l’inflation. Sur la décénie 80’s on est à 11.6 % de real total return par an. L’inflation réduit un peu la performance, mais on reste sur du bon (supérieur à 7% sur le très long terme que l’on peut espérer de la bourse).

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

1 #38 02/08/2012 14h50

1 #38 02/08/2012 14h50

Thomz, vous êtes fougueux et marrant à la fois. Je cite le post du 1 août 2012 d’un blog en relation avec notre propos et vous prenez la mouche de bien vilaine manière par une attaque ad hominem.

Cela n’enlève en rien la pertinence des faits. Nulle part, il n’est fait mention que les actions n’ont plus JAMAIS monté après cette couverture de BusinessWeek. Simplement, il est justement rappelé que sur les 3 ans qui ont suivi sa publication le S&P500 n’a rien fait.

Si on tient compte des dividendes et de l’inflation, comme on le voit très bien sur le joli graphique de JesterInvest, ce n’est pas une période de 3 ans mais bien de 5 ans sans performance. Selon ma base de données, la performance réelle du S&P500, dividendes inclus, sur 3 ans est de –10% environ (5% de performance brute + 18% de dividendes – 32% d’inflation).

Ensuite, nous pouvons débattre des différents horizons d’investissement, c’est un autre sujet. 3 années de perte s’approche de la limite de l’insupportable, vue par moi. Je suis peut-être une petite nature. ![]()

Autre sujet connexe, que s’est-il passé pendant ses 3 années, au niveau politique et économique ? Est-ce que les décisions qui ont été prises alors ont pu influencer la fabuleuse performance à suivre ? Ou alors, tout était déjà écrit en août 1979 ? J’avoue ne pas avoir d’avis. ![]()

![]() Hors ligne

Hors ligne

#39 02/08/2012 15h40

- Pit

- Membre (2011)

- Réputation : 62

Sinclair a écrit :

Ma conviction reste que nous irons plus bas, mais je ne suis pas prophète. Je n’ai pas de scénario précis en tête, c’est pourquoi j’investis progressivement lors des phases de baisse. La remise en question post-Lehman a été très insuffisante. Je pense qu’il faudra un autre épisode dramatique pour réellement enclencher une transition vers un nouveau régime du capitalisme. Quand ? Comment ? Je n’ai pas accès aux travaux de Hari Seldon. ;-)

J’ai exactement les mêmes convictions. Et à peu près le même investissement en action actuellement. Mais je n’ai pas non plus accès aux travaux d’Hari Seldon :-P

![]() Hors ligne

Hors ligne

#40 02/08/2012 15h40

- thomz

- Membre (2011)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 20 Expatriation

Top 20 Actions/Bourse

Top 20 Invest. Exotiques

Top 5 Finance/Économie

- Réputation : 480

Merci du compliment camarade; l’enthousiasme et l’humour sont des qualités indémodables.

Je ne prends pas la mouche, ni n’attaque ad hominem qui ce soit, et encore moins vous cher ami; je trouve simplement que vous recylez du contenu éditorial de médiocre qualité, et qu’en plus (!) votre interprétation de ces derniers est inexacte.

Car, un an après la publication de la une en question, le SP était à +11%. Deux ans après, +15%. Trois ans après, -4,7% (effectivement). Quatre ans après, +30%. Et tous ces chiffres, en me fiant à votre graphique.

Votre thèse est donc fausse. Et le fait que le Dow Jones ait plus que quintuplé dans les deux décennies suivantes achève le malade une fois pour toutes.

Si toutefois vous êtes convaincu du contraire cher ami, soyez certain que je n’y trouve rien à redire.

![]() Hors ligne

Hors ligne

1 #41 02/08/2012 15h51

1 #41 02/08/2012 15h51

- Pit

- Membre (2011)

- Réputation : 62

thomz a écrit :

Pit a écrit :

Je m’éloigne du sujet :-)

Sujet passionant au demeurant. Mais si vraiment c’etait la fin de la civilisation, cher ami, votre portefeuille boursier serait vraiment la derniere de vos preoccupations - alors, pouquoi se compliquer la vie?

Cher ami, je suis bien d’accord. Et c’est d’ailleurs pour cela, cher ami, que j’ai explicitement écrit, je me cite

Par contre prédire ce genre d’événement relève plus de la science fiction à la Isaac Asimov (cf. cycle Fondation) que de l’investissement.

Le sous entendu qui me paraissait évident, cher ami, était que ce genre de question était évidemment inutile pour faire de l’investissement.

J’avais même tenté, cher ami, par une audace inhabituelle de ma part, de finir par un trait d’humour en reléguant la macro-économie à la psychohistoire d’Hari Seldon, soit de la science-fiction pour être plus clair.

Ou pour faire plus vulgaire et simple en restant dans le sujet sans aparté pseudo-philosophique : la macro-économie c’est de la branlette intellectuelle qui n’a absolument aucun intérêt pour investir (cela n’engage que moi)

![]() Hors ligne

Hors ligne

#42 02/08/2012 16h00

- thomz

- Membre (2011)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 20 Expatriation

Top 20 Actions/Bourse

Top 20 Invest. Exotiques

Top 5 Finance/Économie

- Réputation : 480

Pit a écrit :

la macro-économie c’est de la branlette intellectuelle qui n’a absolument aucun intérêt pour investir

Cher ami, les champions qui nous ont précédé n’en disent pas moins.

Peter Lynch a écrit :

If you spend more than 13 minutes a year analyzing economic and market forecasts, you’ve wasted 10 minutes.

![]() Hors ligne

Hors ligne

#43 02/08/2012 17h28

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

Je pense que personne ne contredit qu’en 79, sin on avait un horizon de 10 ans c’était le moment d’investir (sur mon graphe il faut prendre la courbe orange et non la bleu qui est sans les dividendes, ce n’est pas clair je l’accorde).

La question est donc de savoir l’horizon de placement. Ma performance 2007-2011, donc 5 ans, est de -10%. Confortable comparé au marché, catastrophique dans l’absolu. Hors 2007 c’était déjà 7 ans après le début du palier commencé en 2000. On pourrait bien avoir un palier qui dure encore 4-6 ans (si on se fie à l’historique) et pourquoi pas plus d’ailleurs.

Du coup je regarde non pas l’évolution boursières, mais la valeur et la création de richesse de l’entreprise. Sur le long terme normalement les deux se croisent à certains moments.

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

#44 02/08/2012 18h05

- sergio8000

- Invité

JesterInvest a écrit :

Du coup je regarde non pas l’évolution boursières, mais la valeur et la création de richesse de l’entreprise. Sur le long terme normalement les deux se croisent à certains moments.

Vous avez bien raison dans l’absolu ! Il faut juste que l’argent aille vers les actionnaires à un moment dans l’idée du management et alors là, ça finit toujorus par se rejoindre tôt ou tard (rachats d’actions, dividendes normaux ou exceptionnels, croissance rentable, etc…).

#45 02/08/2012 18h26

- Sinclair

- Membre (2011)

- Réputation : 39

Candide a écrit :

Ensuite, nous pouvons débattre des différents horizons d’investissement, c’est un autre sujet. 3 années de perte s’approche de la limite de l’insupportable, vue par moi. Je suis peut-être une petite nature.

Quelles pertes ? Les entreprises détruisaient elles de la valeur ?

J’ai au contraire l’impression que M. le Marché donnait l’occasion, via un choc pétrolier (= fin du monde), de se renforcer avant la mise en orbite.

Effectivement, avec un horizon de 3 ans, je ne toucherais en aucun cas aux actions.

Personnellement, je place pour 10 ans mini. Je crois avoir compris que la patience est la qualité n°1 de l’investisseur/spéculateur actions.

Candide a écrit :

Autre sujet connexe, que s’est-il passé pendant ses 3 années, au niveau politique et économique ? Est-ce que les décisions qui ont été prises alors ont pu influencer la fabuleuse performance à suivre ? Ou alors, tout était déjà écrit en août 1979 ? J’avoue ne pas avoir d’avis.

Vous voulez parler de l’arrivée au pouvoir de Mitterand ? ![]()

![]() Hors ligne

Hors ligne

#47 02/08/2012 18h46

- placementapapa31

- Membre (2011)

- Réputation : 48

InvestisseurHeureux a écrit :

placementapapa31 a écrit :

Donc, si les dividendes se maintiennent envers et contre tout, y-compris durant les deleveragings profonds (1929-1955, et aujourd’hui?)

Ce n’est pas ce qu’on voit sur le graphique. Il y a des périodes où en agrégat ils baissent.

Oui, je me suis exprimé trop hâtivement, je voulais dire les périodes de baisse sont courtes et du coup se voient assez peu sur une courbe historique.

InvestisseurHeureux a écrit :

Mais de nos jours, les courbes de dividendes à long terme ne veulent plus dire grand chose, car de + en + les entreprises US "redonnent" l’argent aux actionnaires au travers de rachats d’actions, ce qui n’était pas le cas auparavant.

Est-ce un argument de plus en faveur d’un raisonnement (surtout à LT) basé sur le "total return" au lieu de la focalisation sur les dividendes ? (sujet souvent discuté ici)

InvestisseurHeureux a écrit :

Sinon comme dit GBL, les études comportent aussi souvent un biais du survivant (spécialement sur les small caps et les hedge funds), mais on peut espérer que quand on se base sur des gros indices, ce biais est moindre.

D’où l’intérêt d’une diversification très large et d’une approche indexée? (comme la votre il me semble, même si vous préférez je crois construire "votre propre tracker"? non?…)

BearBullCarpeDiem a écrit :

Mon observation est que la macro-économie peut créer un terrain favorable au développement des agents micro-économiques (individus / entreprises) mais que si ce terrain macro-économique n’est pas favorable, exemple en période de crise, les agents micro (entreprises) savent s’adapter pour continuer à créer de la valeur (dans un système capitaliste / monétaire) et donc des bénéfices.

…

ces statistiques sur la croissance des bénéfices / dividendes concernent des agents micro (ie entreprises) qui ont survécus aux crises (cf adaptation / Schumpeter etc…) et donc aux difficultées macro-économiques. Toutefois cela ne présente pas l’ensemble des agents micro économique qui n’ont pas survécu et qui ont disparu. D’où l’importance des théories de l’investissement et l’importance de faire le bon choix sur le bon agent économique (ie bon choix de l’entreprise) qui saura traverser les crises et s’adapter au contexte macro-économique pour continuer à créer de la valeur.

Lorsqu’on s’indexe, est-ce que finalement on ne "zappe pas" le problème micro-économique (que tel ou tel agent fasse faillite et disparaisse) ? Et est-ce que en s’indexant on ne fait pas, finalement, de la macro-économie? (à moins que l’on n’intègre micro et macro?)

Pit a écrit :

la macro-économie c’est de la branlette intellectuelle qui n’a absolument aucun intérêt pour investir

Pourriez-vous argumenter un peu?

JesterInvest a écrit :

On pourrait bien avoir un palier qui dure encore 4-6 ans (si on se fie à l’historique) et pourquoi pas plus d’ailleurs.

Eh oui, pourquoi pas plus en effet?

sergio8000 a écrit :

JesterInvest a écrit :

Du coup je regarde non pas l’évolution boursières, mais la valeur et la création de richesse de l’entreprise. Sur le long terme normalement les deux se croisent à certains moments.

Vous avez bien raison dans l’absolu ! Il faut juste que l’argent aille vers les actionnaires à un moment dans l’idée du management et alors là, ça finit toujorus par se rejoindre tôt ou tard (rachats d’actions, dividendes normaux ou exceptionnels, croissance rentable, etc…).

Ceci est-il valable lorsqu’on envisage plutôt d’acheter le marché entier? (via ETF par exemple)

Sinclair a écrit :

La remise en question post-Lehman a été très insuffisante.

Qu’attendriez-vous?

Sinclair a écrit :

Je pense qu’il faudra un autre épisode dramatique pour réellement enclencher une transition vers un nouveau régime du capitalisme.

"nouveau régime du capitalisme" : vous êtes lecteur de Michel Aglietta?

Dernière modification par placementapapa31 (02/08/2012 19h03)

![]() Hors ligne

Hors ligne

#48 02/08/2012 21h15

- Sinclair

- Membre (2011)

- Réputation : 39

Candide a écrit :

Sinclair a écrit :

Vous voulez parler de l’arrivée au pouvoir de Mitterand ?

LOL !

Je pensais plutôt Paul Volcker voire Ronald Reagan.

Oui et je voulais illustrer le fait que la politique n’a peut-être eu au final qu’une influence marginale sur une tendance beaucoup plus profonde, à savoir un retour vers la moyenne historique des P/E, puis un excès dans l’autre sens, vu que pour la France socialiste, les années 80 ont aussi été mirifiques pour la bourse.

placementapapa31 a écrit :

Qu’attendriez-vous?

Il y a ce que j’aimerais, un capitalisme plus responsable. Mon opinion est hélas d’un poids négligeable.

Il y a ce qui va se passer. Je l’ignore. J’ai juste l’intuition que le système actuel est salement branlant et va se prendre le ravin une nouvelle fois. Il semblerait qu’une catastrophe ne soit jamais suffisante pour faire évoluer les esprits, il en faudrait au moins une deuxième.

Je suis comme le paysan face à la météo. Grêle, sécheresse, froid, je suis obligé de faire avec. Alors je ferai de mon mieux : acheter bas, vendre haut, marge de sécurité, et c’est tout.

Edit : pour Aglietta, j’ai lu un bouquin de lui il y a environ 15 ans, intéressant.

![]() Hors ligne

Hors ligne

#49 03/08/2012 10h06

- sergio8000

- Invité

placementapapa31 a écrit :

sergio8000 a écrit :

JesterInvest a écrit :

Du coup je regarde non pas l’évolution boursières, mais la valeur et la création de richesse de l’entreprise. Sur le long terme normalement les deux se croisent à certains moments.

Vous avez bien raison dans l’absolu ! Il faut juste que l’argent aille vers les actionnaires à un moment dans l’idée du management et alors là, ça finit toujorus par se rejoindre tôt ou tard (rachats d’actions, dividendes normaux ou exceptionnels, croissance rentable, etc…).

Ceci est-il valable lorsqu’on envisage plutôt d’acheter le marché entier? (via ETF par exemple)

Empiriquement, on peut répondre par un oui à ce jour. Les meilleures entreprises délivrent de la croissance rentable, et le capitalisme étant une compétition pour l’argent, le cours des actions dans leur ensemble finissent par suivre, à long terme, l’évolution des profits des entreprises. Ceci a été valable depuis que la bourse a été crée, mais les retards peuvent prendre plusieurs années, voire une décennie. Il faut donc pouvoir se montrer patient même lorsqu’on achète tout le marché.

#50 26/07/2020 23h03

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1531

Hall of Fame

Hall of Fame

“ISTJ”

Bonsoir,

Il y a quelques mois j’étais tombé sur un site web qui compilait un tas d’articles de l’époque de la bulle dot com, ce qu’on pouvait lire à l’époque, les résultats des sociétés, les valorisations etc… de mémoire le site était sur un fond couleur bordeaux "pastel"… Je suis incapable de le retrouver, est-ce quelqu’un connait ce site ?

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “des crises, récessions, dépressions et autres fins du monde…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 14 | 8 939 | 09/11/2020 15h43 par Job | |

| 15 | 6 779 | 24/01/2012 21h48 par Sky | |

| 11 | 2 696 | 19/07/2018 10h37 par Job | |

| 211 | 59 451 | 03/03/2023 11h51 par Nemesis | |

| 16 | 4 233 | 17/03/2017 09h44 par Isild | |

| 313 | 124 970 | 19/10/2024 10h14 par Oblible | |

| 43 | 16 356 | 04/02/2019 12h19 par Franck059 |