Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous la SCPI Remake Live à un proche ?

| Oui, complètement (avis positif) | 46% - 12 | |||||

| Oui, avec des réserves (avis assez positif) | 7% - 2 | |||||

| Je ne sais pas (avis neutre) | 19% - 5 | |||||

| Non, probablement pas (avis assez négatif) | 11% - 3 | |||||

| Non, certainement pas (avis négatif) | 15% - 4 | |||||

| Nombre de recommandations : 26 Recommandation moyenne : 2,6/4 |

||||||

#26 11/08/2022 22h22

- Equity

- Membre (2022)

- Réputation : 3

Je ne la juge pas négative mais que cela étonne moins quand retrouve finalement cette SCPI aussi rapidement dans l’AV de Spirica, Suravenir …

![]() Hors ligne

Hors ligne

#27 22/08/2022 13h55

- Fanscpi

- Membre (2022)

Top 50 SCPI/OPCI - Réputation : 42

La deuxième distribution mensuelle a été versée ce jour : 1,08€ net par part.

Prix de souscription de la part : 200€.

En rythme annuel, on dépasse 6% de rendement net.

![]() Hors ligne

Hors ligne

#28 02/10/2022 15h09

- Fanscpi

- Membre (2022)

Top 50 SCPI/OPCI - Réputation : 42

La troisième distribution mensuelle a été versée le 20 septembre : 1,08€ net par part.

![]() Hors ligne

Hors ligne

#29 05/10/2022 22h48

- NicolasV

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 128

Attention à ne pas tirer des plans sur la comète à partir du taux de distribution d’une jeune SCPI :

1) Au lancement de la scpi, le gérant peut souvent se débrouiller pour distribuer davantage en début d’année (alors que moins de parts sont en jouissance) qu’en fin d’année. Cela permet d’afficher un meilleur rendement.

2) Le patrimoine de la scpi aujourd’hui ne représentera probablement plus grand chose du patrimoine de la scpi dans quelques années. Il est plus simple de trouver 1 immeuble au rendement exceptionnel que 100.

3) Dans un marché porteur, les gestionnaires investissent généralement la collecte avant même de l’avoir reçue. Le délai de jouissance vient alors "booster" le rendement. Cet effet a un impact non négligeable quand le montant collecté est élevé par rapport à la capitalisation (typiquement les 1ères années d’une scpi).

Mokulua, le 25/06/2022 a écrit :

Bonjour à tous,

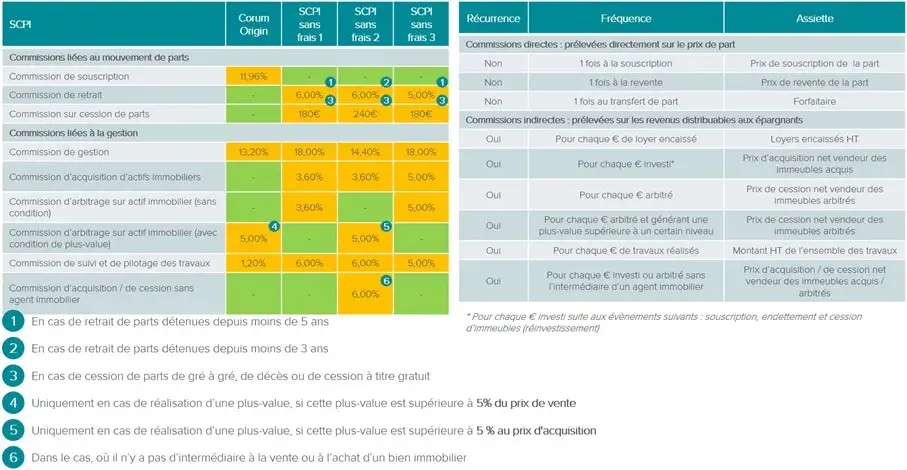

Face aux échanges sur ces SCPI relatifs aux frais et à la perf, j’ai modélisé la structure de frais et de performance de SCPI avec commission de souscription, et une autre sans commission de souscription

Petite précision : les frais facturés par Remake live sont plus élevés que ceux retenus dans vos calculs.

En tout cas avec 82M€ de capi à la fin août, c’est un succès commercial pour une nouvelle scpi d’une nouvelle SdG. Cela dit dernièrement tout nouveau produit immo référencé en AV rencontre immédiatement du succès !

![]() Hors ligne

Hors ligne

1 #30 06/10/2022 16h49

1 #30 06/10/2022 16h49

- Mokulua

- Membre (2019)

- Réputation : 4

Bonjour NicolasV,

J’approuve le fait que les jeunes SCPI sont un peu dopées puisqu’elles sont plus mobiles comme vous le décrivez.

Néanmoins, j’observe que toutes les jeunes SCPI n’ont pas nécessairement aussi bien performé (voir la dernière SCPI de Paref qui a été finalement liquidée ![]() ). Donc, ce n’est pas une généralité et c’est donc à mettre au crédit des gérants de ces nouvelles SCPI qui trustent d’ailleurs le haut du classement (que ce soit Iroko, Novaxia ou ici Remake). Mais encore une fois, cela ne dit pas que ça se passera bien pour la suite bien sûr ! Wait & see…

). Donc, ce n’est pas une généralité et c’est donc à mettre au crédit des gérants de ces nouvelles SCPI qui trustent d’ailleurs le haut du classement (que ce soit Iroko, Novaxia ou ici Remake). Mais encore une fois, cela ne dit pas que ça se passera bien pour la suite bien sûr ! Wait & see…

Ensuite, dans un marché qui va bouger (remontée des taux), c’est peut-être une meilleure idée d’aller dans une SCPI jeune, qui va constituer l’essentiel de son patrimoine sur des valeurs revues, plutôt qu’une grosse mémère qui va subir le poids de son patrimoine. Exactement comme les fonds obligataires : ce sont les nouvelles oblig qui vont performer, pas les anciennes. Ou encore : ce sont les nouveaux fonds en euro qui vont résister, pas les anciens.

Enfin, sur le fait que les gérants investissent la collecte avant de l’avoir reçue, cela me donne des frissons. Comment est-ce possible ? Et si la collecte n’est pas au rendez-vous, je perds mon dépôt de garantie chez le notaire ? Et pourquoi les grosses SCPI ne font pas de même ? Je ne parie pas trop sur cet argument pour créer de la performance. En revanche, la dette peut le permettre : on surinvestit grâce à la dette. Mais vu la hausse des taux, pas sûr que cela soit toujours intéressant aujourd’hui, à moins que les rendements obtenus par les gérants sur leurs investissements soient substantiellement supérieurs au taux de la dette. A creuser.

Quant aux frais, je suis dubitatif car j’ai repris les taux affichés.

En HT quand la TVA est récupérable (c’est de l’immobilier d’entreprise, avec des loyers soumis à TVA. C’est ce que j’ai lu ailleurs.), en TTI quand elle ne l’est pas. Ai-je loupé quelque chose ?

En tout cas, on peut se féliciter de la qualité de ce forum !

![]() Hors ligne

Hors ligne

#31 07/10/2022 02h15

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

J’ai l’impression que vous avez mal compris : les gérants n’investissent pas la collecte "avant de l’avoir reçue", ils l’investissent "avant que les parts correspondant à cette collecte n’entrent en jouissance" (ce qui se produit bien souvent entre 5 et 6 mois après que le cash permettant l’achat des parts ait été transféré) et donc aient droit à leur part du résultat de la SCPI.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#32 07/10/2022 10h00

- Mokulua

- Membre (2019)

- Réputation : 4

En effet. Mais pourquoi seules les jeunes SCPI auraient ce privilège ? Je vois que plusieurs d’entre elles (les "jeunes") sont à 3 mois de délai de jouissance. Est-ce suffisant pour permettre un investissement avant l’entrée en jouissance ? C’est pour cela que je ne crois pas trop à ce levier.

![]() Hors ligne

Hors ligne

#33 07/10/2022 13h39

- Thortue

- Membre (2020)

Top 50 SCPI/OPCI - Réputation : 47

Les jeunes ne sont pas les seules à bénéficier de cet effet. Néanmoins, la masse d’investissement concernée représente pour ces SCPI une part plus importante de la taille de la SCPI conduisant à un effet bien plus notable.

A noter que cet effet peut autant être favorable si l’investissement est rapide que défavorable s’il est trop lent.

Un délai de jouissance de 3 mois représente donc un double risque pour une jeune SCPI : celui de pénaliser la distribution et donc la collecte/le développement à terme et/ou celui d’accélérer déraisonnablement les décisions d’investissement.

![]() Hors ligne

Hors ligne

2

2  3 #34 07/10/2022 14h49

3 #34 07/10/2022 14h49

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Mokulua a écrit :

En effet. Mais pourquoi seules les jeunes SCPI auraient ce privilège ? Je vois que plusieurs d’entre elles (les "jeunes") sont à 3 mois de délai de jouissance. Est-ce suffisant pour permettre un investissement avant l’entrée en jouissance ? C’est pour cela que je ne crois pas trop à ce levier.

Imaginons 2 SCPI, une jeune qui a une capitalisation de 12 M€, une autre plus mature qui a une capitalisation de 1.2Mds€. Supposons que les 2 SCPI collectent 120M€ durant l’année, les investissent en 2 mois en moyenne, et ont un délai de jouissance des parts de 6 mois. Imaginons aussi que collecte comme investissements sont lissés durant l’année (donc 10M€ chaque mois).

Durant cette année, en simplifiant un peu les calculs, la première SCPI aura en moyenne une capitalisation des parts en jouissance de 27.5M€, la seconde de 1.217.5M€, et au niveau des montants investis (générant des loyers) ce sera 55.8M€ et 1.245.8M€.

Donc les parts en jouissance de la première SCPI auront (par rapport à une situation où la SCPI ne collecterait rien) une quote-part de loyers boostée de 103% (car 55.8/27.5 = 2.03) , quand celle de la seconde SCPI auront une quote-part de loyers boostés de 2% (car 1245.8/1217.5=1.02).

Ceci illustre le fait que le décalage entre investissement des fonds et entrée en jouissance des parts a un effet d’autant plus grand que le ratio "collecte / capitalisation" est élevé. Ce ratio diminue en général assez vite après quelques années pour les SCPI "jeunes".

A noter que, même avec un délai de jouissance de 3 mois, si la SCPI investi (en moyenne) le cash qui arrive bien avant ces 3 mois, l’impact reste important (je vous laisse faire des calculs).

Libre à vous de "croire" ou pas à ce levier. Mais ceux qui ont suivi un certain nombre de SCPI lors de leurs premières années, SCPI qui ont alors collecté pas mal, l’ont vu et constaté (et certaines sociétés de gestion ont même expliqué le phénomène en AG). D’autres SCPI n’ont pas pu investir leur collecte plus vite que le délai de jouissance, mais c’est un autre sujet (et des sociétés de gestion dont les jeunes SCPI sont à éviter).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#35 07/10/2022 17h45

- loicd

- Membre (2021)

- Réputation : 16

Je ne suis pas certain de comprendre le raisonnement Goodbylenine : est ce que vous sous-entendez que la grosse scpi a investi son stock > 2 mois ? Et pourquoi ?

Le délai d’investissement est un sujet pour toutes les scpi jeunes ou pas.

En revanche ce que vous décrivez est très juste pour la 1ère année d’une SCPI lorsque celle ci a un délai de jouissance élevé par ex 6 mois.. mais normalement elle n’a pas le droit de communiquer sur sa performance si elle n’a pas une année complète.

Pour votre conclusion, je ne serai pas aussi sévère sur les jeunes scpi (qu’est ce qu’une jeune scpi) : il suffit - pour peu d’avoir un bon interlocuteur ou un cgp un minimum introduit/curieux - de demander régulièrement le délai moyen d’investissement au gré de l’augmentation de leur collecte.

![]() Hors ligne

Hors ligne

1 #36 07/10/2022 18h18

1 #36 07/10/2022 18h18

- NicolasV

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 128

J’avais oublié l’exemple de Paref, toujours est-il que depuis des années la collecte bat record sur record (sauf 2020). Globalement quand vous avez une grande confiance dans votre collecte future (avec parfois des assureurs qui s’engagent sur des volumes), quand les taux sont bas, vous préférez investir un peu trop tôt plutôt qu’un peu trop tard. La plupart des SCPI ont des lignes de crédits prévues pour cela. Je ne pense pas dire de bêtises ?

Je pense comme vous qu’avec la remontée des taux l’utilisation du crédit va se faire avec plus de parcimonie et que les futurs projets seront signés avec plus d’attention. Je pense aussi qu’en cas de baisse des prix immo les nouvelles SCPI auront un avantage, surtout que je vois mal les anciennes SCPI se précipiter pour baisser le prix de leur part (et tant pis pour les associés entrants).

![]() Hors ligne

Hors ligne

1 #37 07/10/2022 18h43

1 #37 07/10/2022 18h43

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Dans mon raisonnement, les 2 SCPI ont investi leur cash avec exactement le même délai (2 mois).

Le délai d’investissement est un sujet qui a d’autant plus d’impact quand le ratio "collecte / capitalisation" est élevé. En général, il est bien plus élevé pour les "jeunes SCPI". Je vous laisse en tirer la conclusion.

Ce que j’ai décrit a aussi un impact significatif en année 2 et 3 (voire plus) pour une jeune SCPI, tant que le ratio "collecte annuelle / capitalisation en début d’année" ne devient pas trop petit (disons <0.1 ou 0.2), même si généralement ça diminue d’année en année.

Pour être complet, j’ajoute que, les grosses SCPI matures ont aussi (et ceci est en leur faveur, mais l’impact reste limité) la possibilité d’avoir recours à des emprunts pour anticiper un peu (et lisser) la collecte, voire pour faire un peu de levier. Toutes ne l’utilisent pas. Les "jeunes SCPI" n’ont pas cette possibilité (aucune banque ne leur prêtera avec des conditions intéressantes; au mieux elles ont un gros associé institutionnel qui achète pas mal de parts pour aider à lancer la SCPI, et qui les revendra après quelques années).

Avoir un "bon interlocuteur" peut aider, mais n’oubliez jamais que cet interlocuteur a principalement une fonction commerciale (il relaiera les informations que la société de gestion fournira, ne pourra pas inventer de l’information, et l’analyse des bilans peu significatifs -pour son évolution à LT- d’une SCPI jeune a bien des limites). Il est plus proche du concessionnaire automobile que de l’expert en automobiles…

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#38 08/10/2022 22h13

- loicd

- Membre (2021)

- Réputation : 16

Pardonnez moi mais je ne comprends toujours pas votre point. Deux scpi de taille différente qui investissent depuis leurs débuts ont strictement le même avantage concurrentiel.

J’ai le sentiment - à tort peut être d’où la demande de précision - que la grosse scpi avant votre hypothèse d’investissement à 2 mois aurait investi moins vite sur son stock passé.

Mais pourquoi ?

Sinon encore une fois je partage ce point effet délai de jouissance pour la 1ère année d’une scpi. Et pour peu qu’elle ait du crédit..

Sur ce point justement, je ne pense pas que les grosses scpi se détournent du crédit car ça augmente la volatilité mais souvent parce que ça leur demande trop d’effort de déployer du crédit en plus d’une grosse collecte.

Et on revient donc au sujet du délai d’investissement.

![]() Hors ligne

Hors ligne

#39 09/10/2022 01h02

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Je pense avoir fait mon maximum pour expliquer. Je vous suggère de relire mes messages, car je ne vois pas comment expliquer mieux.

Si vous connaissez une jeune SCPI qui a obtenu de gros emprunts bancaires, nommez-la.

Je vous laisse consulter les rapports des grosses SCPI matures (commencez par celles de Sofidy ou Amundi par ex.) et vous en trouverez pas mal avec des emprunts (souvent pour bien plus de 100 M€). Alors : non, ça ne leur demande pas "trop d’efforts" (ils sont payés pour quoi à votre avis ?)…

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#40 10/10/2022 10h25

- loicd

- Membre (2021)

- Réputation : 16

J’ai beau relire vos messages, je ne vois pas où vous répondez à ma question. Sous-entendez-vous que la grosse scpi avant d’avoir un délai d’investissement de 2 mois sur sa nouvelle collecte aurait investi son stock embarqué avec un délai >2 mois ?

Si oui : pourquoi ?

Si non : grosse ou petite, ça ne change rien. Sauf à avoir raté quelque chose et auquel cas je vous remercie pour l’explication que vous allez me donner sur ce forum de partage.

Pour le crédit, vous citez Amundi qui est globalement surpondéré France que ce soit Edissimmo ou Rivoli Avenir Patrimoine. Ils font partis des bons élèves après consultation des RA avec environ 23% de levier. Sur l’autre exemple que vous citez, à savoir Sofidy : la dette s’établit à 14% sur Immorente. Peu donc.

Eurion qui est une scpi jeune a 27% tout en étant à l’étranger. Comme quoi c’est possible.

On regardera l’an prochain pour Remake.

![]() Hors ligne

Hors ligne

1 #41 10/10/2022 14h08

1 #41 10/10/2022 14h08

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Je ne sous-entend pas "que la grosse scpi avant d’avoir un délai d’investissement de 2 mois sur sa nouvelle collecte aurait investi son stock embarqué avec un délai >2 mois". (Si j’ai pu sous-entendre quelque chose, ce serait que le rendement des jeunes SCPI en grosse croissance est à prendre avec précautions, car pas forcément représentatif du réel rendement à attendre à plus long terme).

Le délai d’investissement du cash dans les années passées (hormis un effet de bord pour la collecte de la fin de N-1) n’a aucune influence sur l’impact (relutif ou dilutif) de la collecte sur le résultat d’une SCPI en année N.

Pour ce qui concerne l’année N :

GoodbyLenine, le 07/10/2022 18h43 a écrit :

Dans mon raisonnement, les 2 SCPI ont investi leur cash avec exactement le même délai (2 mois).

Une collecte investie plus rapidement que l’entrée en jouissance des parts sur une SCPI avec un gros ratio "collecte/capitalisation" peut facilement booster de 1% (voire plus) le TDVM de cette SCPI, par rapport au TDVM qu’elle aurait en régime de croisière (sans l’impact de cette collecte). Une grosse SCPI n’aura jamais un ratio aussi gros qu’une jeune SCPI qui collecte beaucoup (la grosse aura typiquement 10% comme ordre de grandeur, quand la jeune dépassera 100%, parfois largement).

Dans l’exemple décrit dans mon message du 07/10/2022 14h49, le TDVM de la jeune SCPI est doublé (pendant 1 année) par cet impact, quand celui de la grosse SCPI n’est quasiment pas modifié.

En espérant que ça vous aidera à comprendre (en particulier mon message du 07/10/2022 14h49).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#42 10/10/2022 14h33

- loicd

- Membre (2021)

- Réputation : 16

Donc je suis parfaitement d’accord avec vous !

Mais seulement sur la 1ère année et comme je le disais plus haut, les sociétés de gestion n’ont pas le droit de communiquer sur un taux de distribution incomplet.

Pourquoi je parle d’un théorème valable un an ? Car il est fort probable que la scpi en question voit sa collecte significativement augmenter l’an suivant et au final le stock de la 1ère année sera anecdotique.

![]() Hors ligne

Hors ligne

#43 10/10/2022 15h57

- NicolasV

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 128

C’est pas toujours simple de vous suivre loicd ![]() . En tout cas l’effet relutif que j’ai évoqué et brillamment détaillé par GBL est loin de s’appliquer uniquement la 1ère année. Il faudrait poser les calculs mais à la louche je dirais que tant que le ratio collecte/capi est supérieur à 1/3, l’effet (s’il est utilisé) est significatif sur le TDVM.

. En tout cas l’effet relutif que j’ai évoqué et brillamment détaillé par GBL est loin de s’appliquer uniquement la 1ère année. Il faudrait poser les calculs mais à la louche je dirais que tant que le ratio collecte/capi est supérieur à 1/3, l’effet (s’il est utilisé) est significatif sur le TDVM.

----

Suite aux messages précédents, j’ai souhaité regarder l’endettement des "jeunes" SCPI, en m’interessant tout d’abord à celles lancées en 2021 :

Cristal life : pas d’emprunt fin 2021

Allianz home : idem

Coeur d’Europe : ratio d’endettement de 14%

Sofidy Europe invest : pas d’emprunt fin 2021 (emprunt début 2022)

Donc effectivement l’emprunt semble rare lors de la phase de lancement. Par contre si je regarde les scpi lancées en 2018, que je considère également comme "jeunes", le paysage est différent :

Coeur de régions : 19%

Kyaneos pierre : 26%

Altixia commerces : 16%

Altixia cadence XII : 15%

Pierre altitude : 40%

Urban coeur commerce : 20%

-----

Je suis aussi tombé sur l’endettement d’Actvimmo (lancement 2019), où il est précisé que 2 lignes ont pour objet le "préfinancement de la collecte". Cela me semble synonyme avec ’investir la collecte avant même de l’avoir reçue’ comme je le disais plus haut.

Dernière modification par NicolasV (10/10/2022 16h12)

![]() Hors ligne

Hors ligne

#44 10/10/2022 17h04

- loicd

- Membre (2021)

- Réputation : 16

N’hésitez pas à me dire où je ne suis pas clair, l’idée étant d’échanger autant que je sois compris ![]()

Le ratio que vous évoquez est souvent vite enfoncé limité post 1ère année.

Une scpi qui aura collecté 100m€ la 1ère année à son lancement voit cet effet diminuer l’année suivante s’ils font la même collecte, c’est le ratio que vous évoquez avec Goodbylenine et que je partage !

En bref, mon point c’est de dire qu’il est rare qu’une jeune scpi double sa taille tous les ans.

Pour le levier, c’est aussi ce que j’ai vu. Les "jeunes" scpi (+ 1 an néanmoins) semblent en avoir largement profité tant qu’il n’était pas cher.

Amusant la manière de l’écrire chez Alderan, la dette étant deal by deal ou en refinancement à moins qu’ils aient une dette corporate sur l’ensemble de la scpi. Au final le rendu est le même.

![]() Hors ligne

Hors ligne

#45 10/10/2022 19h01

- NicolasV

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 128

loicd a écrit :

Le ratio que vous évoquez est souvent vite enfoncé limité post 1ère année.

Non, par exemple Epargne pierre à la 7ème année de sa création : capi fin 2018 520M€, collecte 2019 480M€, ratio collecte/capi : 0,92.

Dernière modification par NicolasV (10/10/2022 19h21)

![]() Hors ligne

Hors ligne

#46 10/10/2022 19h34

- loicd

- Membre (2021)

- Réputation : 16

7 ans, ça n’est plus une scpi jeune. C’est pourquoi je dis que pour les toute jeunes scpi l’effet est surtout la 1ère année.

Epargne Pierre a eu un boom de collecte, certainement portée par ses perfs et/ou son entrée dans des réseaux / assureurs / banquiers ?

![]() Hors ligne

Hors ligne

1

1  2 #47 10/11/2022 02h13

2 #47 10/11/2022 02h13

- NicolasV

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 128

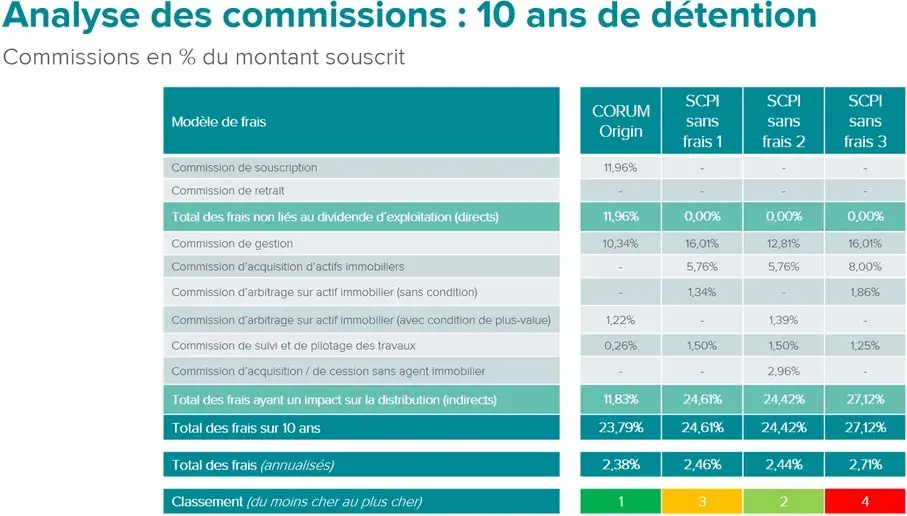

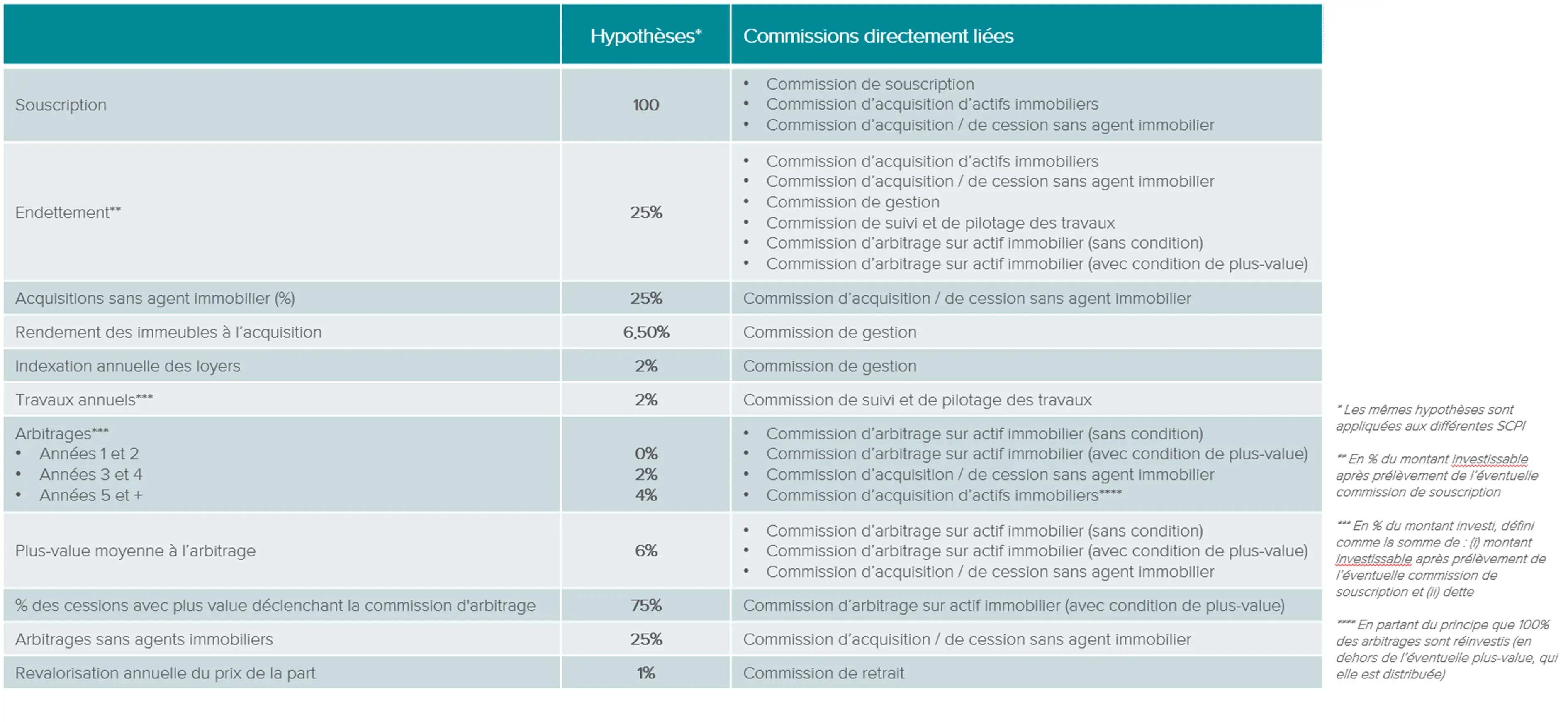

Corum a publié un article pour défendre son modèle de frais face aux SCPI sans commission de souscription. Je trouve l’analyse intéressante car détaillée.

Petit aparté, je me demande si nous ne devrions pas ouvrir un sujet dédié car les posts à ce sujet se retrouvent éparpillés sur les 3 fils de ces SCPI ?

Tout d’abord, un tableau récapitulatif de la structure de frais :

NB :

- "SCPI sans frais d’entrée n°1" = Novaxia Neo

- n°2 = Iroko Zen

- n°3 = Remake Live

source

Frais sur 10 ans :

Peut-être le plus important, hypothèses retenues :

zoom

Quelques remarques :

- Corum part du postulat que les frais historiques sont justifiés et donc que toute diminution de frais sur un poste doit s’accompagner d’une augmentation sur un autre. Je ne suis pas convaincu, certains facteurs (digitalisation, démocratisation du produit..) ayant permis de faire baisser les coûts.

- Ces nouvelles SCPI compensent en partie l’absence de commission de souscription par une commission sur toutes les acquisitions, là où les SCPI "historiques" ne facturent cette commission que lors des arbitrages (sauf exceptions). Corum évoque un tour de passe-passe, j’avais parlé d’enfumage car cette pratique masque une partie des frais au souscripteur (perte de transparence).

Par contre cette commission étant réintégrée au prix de retrait (contrairement à la commission de souscription), cela signifie en quelque sorte qu’elle n’aura pas été payée par le souscripteur s’il revend au prix de retrait (<=> la SDG ne perçoit rien pour une souscription venant compenser un retrait, contrairement à la SDG d’une SCPI classique). En retenant cette hypothèse, Corum passe dernière de son classement sur 3, 8, 10 ans mais pas 15 ans Attention en cas de blocage ou liquidation de la SCPI, la part serait probablement vendue au prix de réalisation, faisant ainsi réapparaître la commission sur les acquisitions. Nous en avions parlé ici.

- commission de gestion : Corum prend en compte le fait qu’en raison des frais d’entrée plus faibles, ces SCPI touchent davantage de loyers (à rendement des actifs identiques). Ainsi même si le % de commission de gestion était identique (ce n’est pas le cas mais Iroko n’est pas si loin de Corum), le montant en € des frais serait supérieur sur ces nouvelles SCPI (voir par ex cet article d’Iroko).

Là où l’analyse est intéressante, c’est sur la prise en compte des coûts annexes, nettement plus élevés sur ces nouvelles SCPI. J’ai quelques doutes sur certaines hypothèses retenues même si aucune ne semble insensée :

* 25% d’endettement : c’est vrai que les 3 SCPI sont proches des 25% mais cela va sans doute vite diminuer en raison de la remontée des taux et de la collecte. Prendre un taux élevé favorise Corum Origin car cela fait augmenter tous les frais des autres SCPI. Fin 2019 l’endettement moyen des SCPI était de 15%.

* 2% de travaux annuels : même les vieilles SCPI semblent être à un niveau inférieur. Non application de la commission par les SDG comme Corum l’indique ? Peu de travaux éligibles ? Pour le moment difficile d’affirmer qu’il en sera autrement pour ces nouvelles SCPI.. A noter que les frais de 1,2% facturés par Corum semblent plutôt inférieurs au marché (souvent 3-4% TTC), même s’il existe aussi de grosses SCPI sans commission de travaux (chez Sofidy par ex).

* 4% d’arbitrage par an à partir de 5 ans : me semble excessif compte tenu de la jeunesse de ces SCPI. Et même des SCPI > 10 ans sont souvent en deçà.

* % d’arbitrages sans agent immobilier (Iroko) : j’ai un doute sur le fait que les SCPI sans cette commission se passent de broker, mais je n’ai pas trouvé d’infos dans les quelques RA.

![]() Hors ligne

Hors ligne

#48 21/02/2023 04h52

- Fanscpi

- Membre (2022)

Top 50 SCPI/OPCI - Réputation : 42

Au 31/12/2022, 43% investis en France et 57% investis en Europe hors France.

Taux de distribution 2022 brut de fisacalité étrangère : 7,64%.

Taux de distribution 2022 net de fisacalité étrangère : 6,48%.

Source : bulletin trimestriel T4-2022

![]() Hors ligne

Hors ligne

#49 05/03/2023 08h01

- Fanscpi

- Membre (2022)

Top 50 SCPI/OPCI - Réputation : 42

Coupon mensuel stable de 1,08€ net par part reçu le 22/03/2023, après fiscalité étrangère.

En annualisé, cela fait un rendement net de 6,48%.

![]() Hors ligne

Hors ligne

#50 28/04/2023 10h56

Le bulletin du T1 2023 est sorti:

BT T1 2023

Légère baisse de la valeur de reconstitution, mais la SCPI reste sous cotée de plus de 3 %.

76 millions € de collecte sur le T1 pour un encours de 195 millions.

Je trouve cette SCPI très intéressante, elle devrait profiter de la baisse de prix de certains actifs pour augmenter son potentiel de distribution sans pour autant subit de baisse sur son patrimoine existant (puisque encore modeste et surtout acheté très récemment).

Et puis 0 % de frais d’entrée, c’est toujours sympa ;-)

Parrain Corum: 9LCZUO - Parrain Fortuneo: 12405145

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “remake live : votre avis sur cette scpi (remake am)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 10 | 5 739 | 03/11/2024 08h52 par Fanscpi | |

| 95 | 31 329 | 05/04/2024 17h14 par Greyna | |

| 23 | 9 703 | 24/04/2024 10h00 par globtrot | |

| 21 | 6 972 | 10/02/2024 11h49 par Canyonneur75 | |

| 19 | 5 637 | 31/10/2024 12h40 par Surin | |

| 17 | 3 510 | 05/08/2024 17h27 par Fanscpi | |

| 1 878 | 486 541 | Hier 11h55 par kiwijuice |