Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#1 21/01/2024 13h32

- VerbalKint

- Membre (2010)

- Réputation : 83

“INTP”

Je créé cette discussion pour échanger sur l’utilité ou non d’avoir une carte bancaire « haut de gamme »: j’entends par là les cartes situées au-delà des cartes « gold »:

- Visa Platinum et Infinite

- MasterCard Platinum, World et World Elite

- American Express Platinum et Centurion (et la file du forum dédiée)

Il existe également quelques variantes, notamment dans les banques en ligne (Bourso, Fortuneo, etc…).

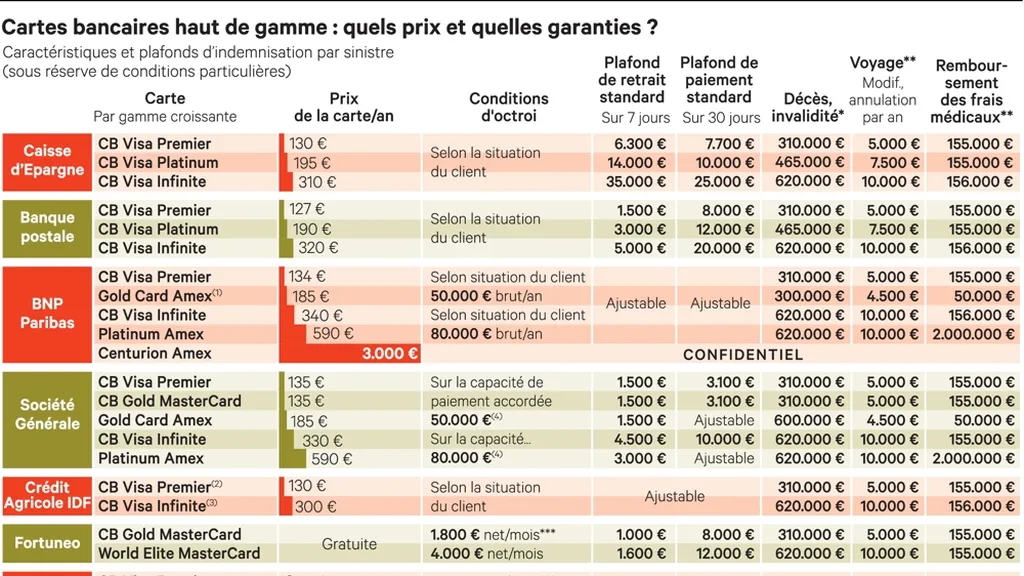

(Les Échos)

Mon idée de départ: je voyage beaucoup plus souvent qu’avant, en famille (4 personnes) et, sans forcément parler de voyage de luxe, on ne voyage en tout cas pas "low cost".. disons qu’on voyage "confortable" voir « très confortable ». Le tout sur des périodes qui peuvent être un peu longues (genre 3 à 5 semaines)… et pas les moins chères (vacances scolaires).

=> immédiatement, le sujet du plafond de l’assurance annulation (ne serait-ce que celui-là) si il nous arrive un truc important nous empêchant de partir peu de temps avant, devient une problématique à prendre en compte… et si je regarde les couvertures et surtout les plafonds proposés par les différentes société de CB (un bel oligopole yankee !), force est de constater que je me retrouve parfois hors-limite.

…et comme ça m’est déjà arrivé (de devoir faire appel à une assurance annulation pour un motif légitime), je me rends bien compte que payer quelques centaines d’euros par an pour se faire couvrir un risque qui peut représenter quelque chose entre 10 et 30.000€, c’est en tout cas raisonnable d’y réfléchir.

A ce jeu là, il se trouve qu’Amex est celui qui offre les plafonds d’assurance les plus élevés, mais que, revers de la médaille, c’est quand même un produit imparfait, surtout pensé pour les américains (cf ce qui a été évoqué par certains membres sur la file idoine).

On peut ajouter à la problématique annulation, les assurances voyages liées (frais de santé, rapatriement etc…)

L’alternative à tout ça, c’est de prendre une assurance dédiée (genre EuropAssistance), mais de ce que j’ai pu voir, c’est couteux, et le rapport qualité/prix VS une CB premium est discutable (d’où cette file :-)

De plus, ça a été souligné par certains dans la discussion Amex, Amex n’est pas très bien accepté en France (même si beaucoup d’éléments semblent montrer que ça progresse). Cela dit, il y a un biais franco-français: Visa et MasterCard fonctionnent partout France alors que Amex c’est plus compliqué; mais ceux d’entre nous qui voyagent auront constaté que cette accessibilité à quasi 100% de Visa et MasterCard en France/Europe, n’est pas forcément vrai à l’étranger…. Il y a donc un intérêt pour les grands voyageurs à a voir des cartes de plusieurs réseaux en portefeuille (2 ou 3 en l’occurence).

Pour ce qui est de l’aspect « assurance voyage » des cartes, c’est plus simple: je pense que pour acheter avions/trains/location de voitures et hôtel/AirBnB, on doit pouvoir utiliser les 3 réseaux sans trop de problème.

Ma problématique, c’est que (comme évoqué plus haut), je commence à penser que ce type de carte pourrait désormais m’intéresser (ce n’était pas le cas avant, je ne voyageais pas assez), et que peut-être ma Visa Premier (Gold) ne me convient plus.

D’où l’idée de cette discussion pour partager les avis et retours d’expériences des membres.

You’re welcome ;-)

Mots-clés : american, amex, carte, cb, centurion, elite, express, platinum, visa

![]() Hors ligne

Hors ligne

#2 21/01/2024 14h09

- Cupflip

- Membre (2016)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 99

Mon raisonnement pour prendre la Mastercard World Elite de chez Fortuneo était très simple : elle est gratuite, offre des garanties similaires aux autres World Elite / Visa Infinite, et meilleures que le niveau « en-dessous » (Gold / Premier), pourquoi s’en priver ?

Les plafonds peuvent paraîtrent bas, mais un simple message suffit à les faire passer à des niveaux bien supérieurs (pour ma part : 10k pour les retraits, 23k pour les paiements, par jour et par semaine).

Dernière modification par Cupflip (21/01/2024 15h16)

![]() Hors ligne

Hors ligne

#3 21/01/2024 14h13

- Jean-Marc

- Membre (2010)

Top 50 Portefeuille

Top 20 Expatriation

- Réputation : 157

Client AMEX Platinum, voici mon analyse :

— contre : cotisation de 55 € par mois.

— pour : MAIS de nombreuses ristournes; actuellement j’ai 10 € par mois remise sur mon abonnement Netflix, l’abonnement télépéage offert, Amazon Prime remboursé chaque année, diverses ristournes sur du commerce en ligne.

— pour : des remises quasi-permanentes sur les grands réseaux d’hôtels (Marriott, Hilton etc.), le petit week-end haut de gamme permet de bénéficier de belles ristournes qui atténuent le coût du voyage.

— pour : une conciergerie digne de ce nom. Très pratique pour monter un voyage, chopper des places en carré or même quand il n’y en a plus à la vente "classique" etc.

— pour : surtout des assurances et assistances haut de gamme. Si on regarde les plafonds et que l’on se projète sur la première situation compliquée, on voit que les plafonds gold sont tout de suite dépassés. Deux exemples :

1/ je me suis trouvé en panne de voiture avec tout la famille un 1e janvier, aucun garage ouvert, la galère. Amex nous a rapatriés à l’hôtel, installés, nourris, pris le véhicule en charge jusqu’à intervention du garage le 2 janvier. Je n’ai payé que les réparations de la voiture.

2/ j’ai récemment cassé un club de golf au premier jour d’utilisation, la garantie ne joue pas, Amex prend en charge la réparation ou le remplacement sans poser de question (garantie casse accidentelle < 3 mois + franchise).

— contre : tous les commerçants ne la prennent pas mais entre le cashbask de 0,4% et les assurances mobilisées en cas d’utilisation de la carte, je privilégie cette carte au maximum.

Conclusion : Au long cours, c’est un (sur)coût. Mais je suis bien content de bénéficier des avantages rattachés. Et pour les voyages, je ne sors que cette carte, notamment pour être couvert par les assurances et assistance.

VerbalKint : si vous craquez, je suis votre parrain ![]()

Dernière modification par Jean-Marc (21/01/2024 14h35)

I'm back — parrain American Express

![]() Hors ligne

Hors ligne

#4 21/01/2024 14h37

- Aigri

- Membre (2018)

Top 50 Année 2023

Top 50 Année 2022

Top 50 Monétaire

Top 50 Finance/Économie - Réputation : 304

Cupflip a écrit :

(pour ma part : 10k pour les retraits, 23k pour les semaines, par jour et par semaine).

Bonjour,

J’avoue ne pas comprendre votre message.

Donne un cheval à celui qui dit la vérité, il en aura besoin pour s'enfuir.

![]() Hors ligne

Hors ligne

#5 21/01/2024 14h44

- DrFab

- Membre (2012)

- Réputation : 12

Concernant AMEX, il y a des différentes importantes entre la version AMEX classique et la version AMEX Air France qui rapporte des miles AF mais donnent beaucoup moins d’avantages autre du coup (pas Amazon Prime par exemple)

![]() Hors ligne

Hors ligne

#6 21/01/2024 14h50

J’ai eu pendant des années une Visa Platinum via la BP AURA et suis passé depuis 2 ans à la Master Card World de chez Fortuneo.

Quelques retours d’expérience en vra:

-la conciergerie est totalement inutile chez les deux. Que vous leur demandiez un devis pour un voyage, une location de voiture ou pour n’importe quoi, vous attendez une semaine pur avoir une proposition médiocre que vous auriez pu trouver en 20 minutes sur Internet. Lamentable.

-les assurances sont en revanche un vrai plus, surtout avec la carte black de chez Fortuneo qui est gratuite. Je voyage beaucoup et c’est très rassurant. Pas besoin de payer d’assurance complémentaire.

J’ai déjà eu à utiliser l’assurance annulation de voyage (pour raison médicale avant départ) et l’assurance perte de bagage (merci Air France): dans les deux cas la prise en charge a été impeccable.

-le fait de pouvoir se contenter de l’assurance de base en louant des voitures, puisque la carte complète et notamment prend en charge la franchise, est aussi un gros plus

Bref, la carte black gratuite de chez Fortuneo est évidemment un must have pour les voyageurs réguliers.

Parrain Corum: 9LCZUO - Parrain Fortuneo: 12405145

![]() Hors ligne

Hors ligne

#7 21/01/2024 15h04

- VerbalKint

- Membre (2010)

- Réputation : 83

“INTP”

En complément, je constate pour avoir regardé un peu chez BoursoBank, que leurs cartes sont des formules hybrides des cartes Visa avec des nuances par rapport aux cartes standards de la gamme Visa, qui nécessite de creuser le sujet au cas par cas et de chercher le diable dans les détails (comme souvent…).

Petit plus d’Amex dans ce contexte: on achète la carte à Amex et on la rattache au compte bancaire qu’on souhaite (si j’ai bien compris) quit à changer de banque un peu quand on veut.

![]() Hors ligne

Hors ligne

#8 21/01/2024 15h17

- Cupflip

- Membre (2016)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 99

Aigri a écrit :

Cupflip a écrit :

(pour ma part : 10k pour les retraits, 23k pour les

semainespaiements, par jour et par semaine).Bonjour,

J’avoue ne pas comprendre votre message.

C’est corrigé :-)

![]() Hors ligne

Hors ligne

#9 22/01/2024 00h18

S’agissant des différentes cartes haut de gamme, le service conciergerie n’est pas efficace. Le concierge des hôtels haut de gamme est bien plus efficace. Une bonne agence de voyage près de chez vous est souvent très efficace pour un prix modéré et vous aurez vraiment du sur-mesure à un tarif correct pour organiser un voyage un peu compliqué.

Le plus important reste néanmoins d’avoir une bonne banque ! Les seuils de retrait à l’étranger ou pour un achat à prix élevé peuvent se régler par téléphone en cours de voyage sur appel de votre banque même chez le commerçant ! (et si vous êtes bien sûr un client "bien noté" avec des fonds chez elle).

La Master world chez Fortuneo est très bien pour l’étranger, sinon une gold suffit.

Et puis ne nous leurrons pas au delà des besoins réels (cf surtout à l’étranger), il y’a le côté bling-bling de sortir une carte supposée "haut de gamme" de couleur noire. J’ai vu des N26 qui, je crois, sont sans conditions particulières de revenus et à un coût modique: elles sont facilement repérables , les propriétaires ont une fâcheuse tendance à les "afficher" quand ils règlent: les plus malins cachent le sigle N26 sous leur doigt ![]()

Think Happy, Dream Big, Do your Best !

![]() Hors ligne

Hors ligne

#10 22/01/2024 09h06

- Assoiffe

- Membre (2013)

- Réputation : 1

Comme proposé à VerbalKint en PM, je me permets de rédiger ici ma revue de la carte amex platinum ci-dessous.

Premier contast et qui marquera le ton de cette revue : pour bénéficier pleinement de votre carte « Amex » Platinum, vous devez consommer suffisamment de prestations chez leurs partenaires et voyager beaucoup (tout en ne voyageant pas suffisamment pour obtenir les statuts de fidélité par vous-même).

Sinon l’offre platinum d’Amex (offre classque membership rewards, l’offre miles AF étant utile pour les clients majoritairement AirFrance or je prends très peu cette compagnie, nous avons les éléments suivants:

- Une carte Platinum haut de gamme en métal pour une cotisation de 55€ par mois ou 660€ par an.

- Des assurances extrêmement réactives et aux plafonds plus importants que la moyenne des cartes (suite à une annulation de vol, j’ai été remboursé de mes frais engagés par Amex, restaurarion taxi, hotels sans chichis, c’est clair, c’est précis, les conseillers sont réactifs, c’est juste un peu laborieux car il faut télécharger les documents mais ca fonctionne).

- Le coût de la carte, de loin la plus chère sur le marché francais peut sembler prohibitif mais est à relativiser compte tenu de la vitesse à laquelle vous pouvez rembourser votre carte si vous bénéficiez des partenariats entre autres :

o Amazon Prime offert 69,90€ / an.

o Bip and Go cotisation de 16€ offerte (avantage qui semble disparaitre en 2024, a confirmer).

o Dining benefit (si vous etes amateurs de bons repas, vous pourrez profiter une fois par an d’un crédit de 200€) – attention, majorité d’adresses en région parisienne, sur la côte d’azur ou dans les stations de ski premium. Cela dit, il y a suffisamment d’adresses pour se faire plaisir et cela permet découvrir de nouveaux restaurants.

o 10€ / mois de bénéfice streaming, soit 120€ par an. Tout comme Amazon prime, la majorité d’entre nous utilise des services aux paiements récurrents de Streaming, c’est donc un remboursement partiel de votre abonnement netflix ou autres enseignes (perso je l’utilise pour des livres Kindle ou des livres audio).

o A noter que si vous cumulez ces offres de cashback, vous avez déjà un cout de carte qui passe de 660€ à 270.1€ après avoir bénéficier des offres de remboursement.

- En sus, de nombreuses offres de cashback avec des partenaires sont proposés tous les mois, ce qui peut engendrer des économies substantielles. Ces offres sont toujours cumulables sur les soldes et autres périodes de promotion par ailleurs, ce qui est rare. (jai pu bénéficier de 20% sur ma Delonghi, 100€ chez microsoft, des réductions chez Mr Porter et diverses enseignes de la grande distribution).

- Concernant l’acceptation de la carte Amex :

o il faut savoir que désormais tout le réseau crédit mutuel et crédit agricole accepte Amex. Une petite subtilité, très souvent cela ne passe ni par apple pay/google/garmin pay ni par paiement NFC. Parfois, il suffit d’insérer la carte et de taper son code pour pouvoir payer suite à un premier refus. Contrairement aux témoignagnes que je peux voir partout, je la trouve largement acceptée

o Sur internet et dans la vie, de nombreuses grandes enseignes l’acceptent.

o Connectez votre carte Amex a votre compte paypal et vous pourrez régler par Paypal toutes les enseignes qui n’acceptent pas directement le paiement Amex sur internet.

- Passons désormais aux derniers avantages et qui sont pour moi les plus utiles, ceux destinés aux voyageurs :

o Une carte prestige priority pass d’une valeur marchande de 459€ / an permettant l’accès aux salons d’aéroport pour une famille jusqu’à 4 personnes (Première carte Platinum + 1 invité, 2eme carte platinum gratuite + 1 invité).

Il s’agit d’un avantage non négligeable quand on sait a quel point la nourriture, les boissons et parfois le Wi-fi sont des prestations onéreuses dans la plupart des aéroports.

Ici 4 personnes peuvent bénéficier d’une prestation qui coute entre 30€ à 75€ l’entree selon les salons.

Il faut se référer à priority pass pour avoir un avis sur les salons, certains sont parfois surchargés de monde selon les aéroports et l’experience peut être désagréable dans certains pays mais j’ai très souvent bénéficier d’un bon niveau de prestations, et quel plaisir de pouvoir se reposer pendant plusieurs heures lors d’une longue escale.

Si vous voyagez beaucoup, ce sont plusieurs centaines d’euros économisés dans les aéroports

Ce bénéfice clairement c’est plusieurs centaines d’euros par an pour un voyageur régulier.

o Les statuts de fidélité :

Gold chez les loueurs de voiture Hertz/Avis – un plus mais rien de transcendant.

Gold chez les chaines d’hotels Radisson, Mariott, Hilton : pour moi cet avantage est surtout intéressant pour Hilton, en raison du statut gold très facile a obtenir via Amex et particulièrement généreux : surclassements très fréquents et petit déjeuner gratuits.

• Un exemple, sur un sejour récent de 11 nuits facturé 2200€ par booking.com, le statut me permet de ne payer que 1200€ et de bénéficier en plus d’un surclassement de chambre. Le gain est principalement du aux réductions accordées aux membres et aux petits déjeuners offerts pour 2 (souvent une prestation qui coute 40-60€ pour 2 selon les hotels). En sus vous accumulez 80% de points supplémentaires pour des nuitées gratuites. Pour moi, rien que l’accès au statut me faire bénéficier de plusieurs millieurs d’euros par an de bénéfices, sous réserve de consommer chez les partenaires.

• Je n’ai pas d’avis sur les partenariats Radison et Marriott, car je n’ai pas testé.

o Les points « MR » membership rewards: la encore cette offre s’adresse aux voyageurs réguliers, il ne faut pas se fier au taux médiocre de cashback de 0.04% (récemment diminué) mais plutôt via les partenariats. En effet, ces points ne valent rien en tant que cashback, mais si vous les transformez en Miles aériens que vous utiliserez par la suite pour régler des voyages en « peak season », la valeur de vos points peut exploser de 0.04€/points à parfois plus de 2 cents par point, et ca peut vitre être extrêmement bénéfique. Les transferts de point sont faciles et rapides, parfois a des bons taux (je pense notamment au taux de transfert des Avios vers Quatar ou vous pouvez bénéficier de vols awards. C’est toujours le bienvenue.

o Enfin, en cas de parrainage, votre carte est gratuite la premiere année compte tenu des points gagnés – vous pouvez toujours tester puis résilier.

- Enfin, ces cartes sont bien plus avantageuses si vous avez la possibilité de les souscrire aux US/Canada, pour les expatriés. ![]()

- Gros points négatifs : les frais à l’étranger sont élevés (privilégier une carte secondaire sans frais comme fortuneo Gold ou World elite), l’acceptation n’est pas toujours garantie (par exemple malheureusement pas de partenariat avec le groupe BPCE a ma connaissance, or de nombreux commerçants y ont recours), l’acceptation dans certaines enseignes mais sans le sans contact est très pénible.

- Dernier point, l’absence de concurrence sur le marché : la seule carte qui se rapproche de Amex est l’offre Revolut à 540€, elle offre des avantages bien spécifiques notamment un Dragon pass, l’accès a des partenariats comme NordVPN, FT, Freeletics…etc mais dans mon cas ces avantages étaient moins intéressants. Je recommanderai cependant de comparer ces 2 cartes. Gros avantage a revolut concernant la gratuité des frais sur paiements et retraits à l’étranger.

Ma conclusion : si vous voyagez seul ou idéalement en famille entre 2 à X fois par an, vous serez largement gagnant sous réserve d’utiliser les avantages de cashback de la carte. Ce sera vite une offre onéreuse à un coût superflu pour les personnes ne voyageant pas ou n’utilisant pas les enseignes partenaires.

Si vous avez besoin d’informations supplémentaires sur des points spécifiques n’hésitez pas, je peux également vous parrainer !

Dernière modification par Assoiffe (22/01/2024 09h33)

![]() Hors ligne

Hors ligne

#11 22/01/2024 09h37

D’accord avec votre conclusion : les cartes haut de gamme notamment AMEX n’ont d’intérêt qu’en cas de plusieurs séjours annuels à l’étranger et surtout en famille.

Comme vous l’indiquez, utiliser les cashbacks améliore la tarification mais encore faut il s’obliger à choisir leurs partenaires, contrainte que je n’apprécie pas personnellement.

Think Happy, Dream Big, Do your Best !

![]() Hors ligne

Hors ligne

#12 23/01/2024 17h27

- PleinDePognon

- Membre (2022)

Top 50 Expatriation - Réputation : 10

L’intérêt de la carte Platinium d’Amex est, à mon sens, les assurances vraiment haut de gamme.

Il est à noter que sur la version Air France, les assurances ne marchent que sur les vols Air France ou KLM.

A méditer si l’assurance est une des raisons essentielles d’obtenir une carte de ce type.

![]() Hors ligne

Hors ligne

#13 05/02/2024 21h02

Bonsoir,

nouveau détenteur d’une Visa Platinum, reçu aujourd’hui, je voudrais savoir si les détenteurs de cartes Visas Platinum ou Infinite s’étaient inscrits sur le site de Visa et utilisaient l’application dédiée ?

Merci.

Cordialement

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “quel est l'intérêt d'avoir une carte bancaire haut de gamme (elite, platinium…) ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 21 | 9 791 | 08/10/2019 17h02 par Fennec60 | |

| 41 | 12 774 | 28/06/2024 15h57 par romm1 | |

| 2 | 749 | Hier 22h26 par Plutarque | |

| 22 | 3 698 | 21/01/2022 15h39 par koldoun | |

| 16 | 8 786 | 15/06/2023 10h18 par Lycad | |

| 14 | 2 258 | 12/09/2023 17h12 par tikou | |

| 11 | 8 932 | 01/11/2012 12h39 par Job |