Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

3

3  3 #1 18/06/2024 08h55

3 #1 18/06/2024 08h55

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

J’ai lu avec intérêt l’article suivant "Investir 100 euros par mois sur un ETF MSCI World, une erreur de débutant" à retrouver sur FranceTransactions point com

Cet article dit qu’investir 100 € par mois sur ETF world est "une erreur de débutant", une "proposition bien foireuse", un "mauvais conseil".

Ca alors ! Toute cette histoire d’investissement lazy sur un ETF world serait donc une mauvaise idée de béotien ?

Voici les principales critiques de cet article :

- l’ETF world fait 6 % par an. C’est déjà FAUX, si la performance long terme de la bourse est classiquement donnée vers 6 ou 7 %, l’indice MSCI world fait plutôt 9-10 % par an, en moyenne, depuis qu’il existe.

- un rendement moyen de 6 % n’est pas égal au rendement réel qui varie : +11 %, -8 % l’année suivante, etc. Faux aussi, avec un DCA, on obtient bien le rendement moyen, à quelque chose près.

- c’est un rendement moyen mais ça n’évacue pas le risque de crash boursier. Faux encore : le DCA sert justement à gommer le risque de crash boursier : on n’aura pas le meilleur point d’entrée, mais pas le pire non plus, donc on aura la performance moyenne.

- l’article cite "l’ETF de Morgan Stanley, MSCI World Index". A ma connaissance, c’est un index, pas un ETF. Ca me semble vraiment une grossière erreur de penser que l’index est un ETF.

- "les vrais ETF MSCI World Index ne sont pas éligibles au PEA. Il faudra alors faire avec des ETF approchant, qui répliquent plus ou moins l’indice MSCI World". Cette formulation est très imprécise. Il n’y a pas d’un côté les vrais ETF et de l’autre les faux ou les "approchants". Ce qui est vrai, c’est qu’il y a des ETF à réplication physique (ils sont composés des mêmes actions que l’indice) et les ETF à réplication synthétique (ils sont composés d’autre chose que l’indice mais sont conçus pour s’en approcher au maximum). Il est vrai que les ETF World éligible PEA sont synthétiques. Néanmoins, ils répliquent très bien et très précisément l’indice qu’ils suivent, donc le "plus ou moins" n’est pas un inconvénient. A ma connaissance il y a 2 ETF world généralistes éligible PEA :

BLACKROCK iSHARES MSCI WORLD SWAP PEA (code WPEA Isin IE0002XZSHO1 )

AMUNDI ETF MSCI WORLD (le fameux CW8 Isin LU1681043599 )

- un ETF ne produit pas l’effet des intérêts composés, d’après cet article. Je cite : "la composition des intérêts ne s’appliquent pas aux placements boursiers de type actions. En effet, même sur un ETF généraliste, type MSCI World Index, la hausse de la valorisation du fonds ne produit pas davantage de rendement." C’est FAUX. Ca c’est vraiment de la merde ! C’est la plus grosse et grossière erreur de l’article. Corrigeons 1) Avec des actions, vous recevez les dividendes sur votre poche liquidité du compte titre qui n’est pas rémunératrice. Il y a donc besoin que vous fassiez vous-même le réinvestissement pour que ça soit capitalisant. Leur première phrase est donc à corriger en ""la composition des intérêts ne s’applique aux placements boursiers de type actions que si vous réinvestissez manuellement les dividendes dans des actions". 2) La phrase suivante, en revanche, est tout à fait fausse : Le CW8 et sans doute la plupart des ETF MSCI world généralistes sont capitalisants, donc, si, on a bien une performance avec intérêts composés. Les ETF capitalisant sont donc supérieurs aux actions à ce sujet : réinvestissement automatique pour le PEA, VS, pour les actions, nécessité d’une intervention manuelle donc risque de retard ou d’oubli.

- le rendement est entamé par l’inflation. Ben oui, comme tous les rendements, pardi. Si on se met à retrancher les rendements de l’inflation, il faut le faire à égalité pour tous les placements, or, aucun placement n’est évalué inflation déduite, donc pas de raison de le faire pour celui-là en particulier.

- le rendement est entamé par la fiscalité. Ben oui, comme tous les rendements, pardi. A part les livrets défiscalisés, tous les rendements subissent au moins les prélèvements sociaux (PEA, AV) et sinon la flat tax de 30 %, voire encore plus (revenus fonciers imposés à TMI+ PS). Un ETF world sur un PEA est un excellent placement du point de vue de la fiscalité puisqu’il subit seulement les PS, et seulement à la sortie (les intérêts composés jouent donc à fond).

- la critique finale est :"Oubliez donc les plus-values. Pour un investissement de long terme, il faut chercher le rendement, issu des dividendes des actions". Or, dans un ETF world, on trouve aussi bien la plus-value que le rendement issu des dividendes des actions ! Donc, c’est vraiment n’importe quoi.

Alors, à votre avis ? Qui a pu commettre un article aussi médiocre ? Des petites mains type stagiaire ou rédacteur web ? Un affabulateur compétent, qui savait qu’il écrivait de la merde et qui l’a fait sciemment ? Une IA ?

Quel est son but ? Faire du trafic ? Réussi car j’y suis arrivé par Google Actualités, donc pour ce qui est de se faire référencer, c’est réussi. Et ensuite ? Vendre de la pub pour des placements. Et notamment des brokers actions. Donc le mot d’ordre de l’article serait : "oubliez l’ETF world en DCA, qui est trop simple, gesticulez plutôt en achetant et en revendant des actions, car ça fait des commissions de courtage pour les brokers qui nous financent notre pub !".

Cet article méritait vraiment de la "pub" sous forme de démontage en règle, car cette propagande de merde doit vraiment être clouée au pilori. N’hésitez pas à y ajouter votre grain de sel.

Dernière modification par Bernard2K (19/06/2024 15h58)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

1 #3 18/06/2024 12h32

1 #3 18/06/2024 12h32

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Ca doit être la mode :

Le blog patrimoine a publié récemment un article "L’ETF MSCI World n’est pas une bonne idée d’épargne et d’investissement"

L?ETF MSCI World n?est pas une bonne idée d?épargne et d?investissement.

Celui-ci est de bien meilleur qualité, heureusement.

Sa critique :

- MSCI world contient 21,5 % de GAFAM + Nvidia

- MSCI world contient 72 % d’entreprises américaines

Donc : l’indice représente mal la croissance mondiale, et le prix de ces entreprises est très élevé et peut-être pas représentatif de leur valeur ; donc risque que la belle croissance de ces dernières années s’essouffle voire s’inverse.

A noter au passage : Le blog patrimoine vous dit que vous pouvez vous abonner gratuitement, il suffit de donner un mail pour recevoir la newsletter.

Dès que vous êtes inscrit, il vous dit que c’est une offre découverte de 30 jours et qu’au-delà il faudra souscrire un abonnement payant.

Pourquoi pas, il a besoin de vivre comme tout le monde, mais je trouve que ça serait plus correct de dire d’emblée que la souscription a la newsletter ne donne droit qu’à 30 jours de découverte. Le fait de ne le révéler qu’après avoir fourni son mail ne me semble pas très correct.

Dernière modification par Bernard2K (18/06/2024 17h53)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

1

1  3 #4 18/06/2024 12h55

3 #4 18/06/2024 12h55

- AloneInKyoto

- Membre (2021)

Top 20 Année 2024

Top 50 Année 2023

Top 50 Année 2022

Top 5 Monétaire

Top 10 Invest. Exotiques

Top 50 Crypto-actifs

- Réputation : 206

À mon sens ces gens ont un souci en commun : du DCA en mode lazy dans un ETF en PEA/CTO n’enrichit personne au passage.

Si un petit épargnant ouvre un PEA ou un CTO tout seul dans son coin, par exemple auprès d’un bon courtier en ligne où les frais de courtage sont très réduits et où les droits de garde sont nuls, puis qu’il investit tout seul comme un grand en versant régulièrement ce qu’il a pu mettre de côté chaque mois, alors aucun intermédiaire habituel de la "chaîne de valeur" ne fait son beurre. Pas d’honoraires de conseil, pas de frais d’entrée perçus par le distributeur, pas de livre vendu ni de formation dispensée, pas de multiples allers-retours qui génèrent du business pour le courtier partenaire, pas de trader célèbre à copier les doigts dans le nez pour devenir riche (même s’il fait exactement l’inverse au même moment), pas de rétrocessions de frais, pas un euro ni un dollar, rien.

Partant de là, ces gens doivent développer des narratives pour créer le doute dans la tête d’éventuels épargnants qui n’ont pas encore totalement confiance dans l’approche. On fait feu de tout bois, je ne suis pas certain que, c’est un peu une mode de, ça ne pourra pas durer éternellement parce que, c’est une erreur de penser que, et tout ce genre de phrases au champ lexical très orienté. Les arguments sont légers au mieux, fallacieux au pire, mais ça peut marquer des points auprès de ceux qui se posent des questions ("ah je savais bien qu’il ne fallait pas croire tout ce qu’on lit sur internet").

Je pense qu’il faut s’attendre à ce que ce genre de contenu se multiplie : il me semble avoir lu que les encours des fonds indiciels (ETFs notamment) ne font que croître en Europe en 2024, et qu’à l’inverse les encours des fonds classiques et bourrés de frais baissent à peu près d’autant. Vu qu’il y a un écart de 1 à 15 voire 20 dans les frais prélevés entre les deux approches, le manque à gagner qui en résulte risque de faire couiner les habitués de la rente.

Dernière modification par AloneInKyoto (18/06/2024 13h22)

Être célèbre sur internet c'est comme être riche au Monopoly

![]() Hors ligne

Hors ligne

#5 18/06/2024 13h09

- Phaeton

- Membre (2022)

Top 50 Année 2022 - Réputation : 159

Très favorable à la tenue d’une discussion visant à débusquer les tentatives de préserver l’éco-système qui vit des frais et commissions pris sur "la bête" (les particuliers soucieux de se construire une retraite). C’est un vaste sujet car ces tentatives se manifestent à plusieurs niveaux dans le cadre d’une opération d’influence en bonne et due forme (voir par exemple la discussion récente sur le rapport Noyer).

Comme lu notamment sous la plume de Philippe Maupas, il existe non loin de chez nous (en Allemagne) des offres permettant le DCA par fractions d’ETF sur compte-titres. Certains courtiers proposent déjà, si ma mémoire est bonne, des plans d’investissement ajoutant à ce DCA par fractions d’ETF un ajustement continu du risque en fonction de l’âge (diminution progressive de la part actions).

![]() Hors ligne

Hors ligne

1 #6 18/06/2024 14h39

1 #6 18/06/2024 14h39

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Sven, c’est très juste de citer la loi de Brandolini (qui dit qu’on met à peu près 10 fois plus de temps à réfuter des idioties qu’il n’a fallu de temps pour produire les idioties), à quelques nuances près :

- ça ne m’a pas pris tant de temps que cela : environ 1 heure. Si l’article a été écrit par un humain, ça a bien du lui prendre une heure aussi. Ratio 1:1 et pas 1:10.

- ce genre d’article est sans doute appelé à se multiplier, pour les raisons très bien expliquées par AloneInKyoto

- si on les laisse se multiplier sans contrepouvoir, leur propagande a gagné.

- avec un seul article, Les variations de la même propagande sont traitées une fois pour toutes. Donc si avec 1 heure j’ai écrit un antidote pour 10 ou 100 articles, le ratio devient en ma faveur ! On ne peut pas aller contrer les conneries à chaque endroit où elles sont écrites parce qu’on s’y épuiserait ; par contre si on centralise une info de qualité, sur des endroits comme ce forum, et autres sites anti-désinformation, fact-checking, mythbusters etc, on devient efficient. Car un seul article sur un seul site suffit à apporter une contre-information aux gens qui se donnent la peine de chercher. Donc, si on ne peut pas corriger toutes les idioties partout, planter des graines anti-idioties, ça ne prend pas longtemps et c’est efficace. Les gens qui le méritent car ils sont au moins un peu curieux et diligents finiront par la trouver.. et tant pis pour les autres qui n’ont fait aucun effort de recherche.

- Ca fonctionne… à condition que le site anti-désinformation soit bien référencé, ce qui est un autre sujet ; le dé-référencement du forum par Google n’est peut-être pas un hasard. Les pubs idiotes, les mensonges et la propagande commerciales lui rapportent, car ce sont autant de clics vers des sites payants, tandis qu’un forum comme le notre ne lui rapporte rien.

Dernière modification par Bernard2K (18/06/2024 16h32)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

#7 18/06/2024 15h23

À la lecture de l’article, les fautes d’orthographe et la syntaxe approximative voire fantaisiste plaident en la faveur d’un rédacteur peu compétent ou à tout le moins peu exigeant.

Quand je vois des fautes d’orthographe dans des articles prétendument informatifs censés avoir été écrits par des personnes éduquées, je me dis tout de suite qu’il y a un problème.

![]() Hors ligne

Hors ligne

#8 18/06/2024 17h35

Bernard2K a écrit :

L?ETF MSCI World n?est pas une bonne idée d?épargne et d?investissement.

Celui-ci est de bien meilleur qualité, heureusement.

Sa critique :

- MSCI world contient 21,5 % de GAFAM + Nvidia

Sur ce point, rien n’est plus élégant que de se citer soi-même :

Connexion aux forums des IH

![]() Hors ligne

Hors ligne

#9 19/06/2024 08h05

- Alpins

- Membre (2013)

Top 20 Vivre rentier

Top 20 Finance/Économie - Réputation : 178

Bernard2K a écrit :

un rendement moyen de 6 % n’est pas égal au rendement réel qui varie : +11 %, -8 % l’année suivante, etc. Faux aussi, avec un DCA, on obtient bien le rendement moyen.

L’article que vous analysez est en effet pathétique. Le simple fait de mentionner "une erreur de débutant" dans le titre relève de la condescendance sans doute dans l’objectif de faire taire les contradicteurs (voir le message de AloneInKyoto).

Votre message pourrait devenir un classique. Je me permets donc de signaler un petit flou. Le rendement moyen est quelque chose de mal défini. Parle-t-on du rendement moyen pour un investisseur qui aurait fait un all-in à un instant donné? Fait-on un lissage, et si oui, sur quelle période? Quel est l’univers global de l’investissement? Comment a-t-on intégré l’évolution de la composition d’un indice (le CAC 40 d’aujourd’hui n’a plus grand chose à voir avec celui d’il y a 20 ans)?

Cdt

ps: il faudrait peut-être parler d’ECA plutôt que de DCA. Nous ne sommes pas nombreux sur le forum à investir en $ ![]()

![]() Hors ligne

Hors ligne

2 #10 19/06/2024 12h39

2 #10 19/06/2024 12h39

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Alpins, les réponses à vos questions sont assez simples (j’aurais d’ailleurs préféré que vous y répondiez vous-même…) :

Le taux moyen d’un placement sur une période est celui du placement à taux fixe qui aurait fourni la même évolution sur la période.

Exemple : l’indice ABC était à 100 au 1er janvier 2014 et a atteint 259,37 au 1er janvier 2024.

On applique la formule : C’/C^(1^/n) - 1

259,37/100^0,1 -1 = 1,1 -1 = 0,1 = 10 %

Vérifions. Je place 100 € sur un placement à 10 %, 10 ans plus tard j’ai 100*1,1^10 = 259,37 €.

Ca fonctionne.

L’hypothèse implicite d’un rendement moyen est donc : lump sum au début de la période.

Dans le cas d’un DCA, le résultat va être différent :

I) Tout d’abord, pour un capital investi égal, le rendement lump sum est toujours supérieur au rendement DCA, puisque le capital total aura travaillé plus longtemps en lump sum.

Par exemple, à rendement constant de 10 % si je mets 1000 € au début de 10 ans, j’aurais davantage à la fin, par rapport à si je mets 100 € tous les ans pendant 10 ans :

2594 € pour le lump sum vs 1753 € pour le DCA.

Dans la réalité, si on fait du DCA, c’est souvent qu’on n’a pas la totalité de la somme dès le début, et il n’y a pas à regretter un moindre gain puisqu’on n’avait pas la somme. Si on a la somme dès le début, on ne la laisse pas sans travailler en attente du DCA (on va la mettre sur un super livret ou un CAT) donc elle ne reste pas non productive. Bref.

II) Comment calculer le rendement moyen annuel de ce DCA ? Si on le calcule sur 10 ans, il est bas (5,77%), mais il est faux : le capital de 1000 € n’a pas travaillé 10 ans puisque le capital n’était pas complet.

Si on se dit, intuitivement "un DCA de 100 € tous les ans pendant 10 ans, c’est comme 500 € placés en moyenne pendant 10 ans", 1753 € au bout de 10 ans par rapport à 500 € initiaux placés 10 ans, ça donne un rendement moyen de 13,37% alors que le rendement moyen est de 10 %, donc c’est faux aussi.

Si on se dit, intuitivement "un DCA de 100 € tous les ans pendant 10 ans, c’est comme 1000 € placés pendant la moitié de la durée soit 5 ans", 1753 € au bout de 10 ans par rapport à 1000 € initiaux placés 5 ans, ça donne un rendement moyen de 11,88%, donc c’est faux aussi.

Il me semble qu’il n’y a pas de solution simple pour exprimer un rendement moyen en DCA, car il n’y a pas un capital donné pendant une durée donnée. Chaque année, le capital augmente du fait d’une part des dividendes acquis, d’autre part de l’apport en DCA, donc on ne peut pas simplifier le gain d’un DCA en "c’est pareil que telle somme C0 placée pendant N années à T %". Il faudrait faire un calcul en pondérant le rendement de chaque année par le poids du capital placé cette année-là, mais c’est une usine à gaz. Si quelqu’un voit une solution, je suis preneur.

III) Rendements irréguliers

Jusque là, on a raisonné avec un rendement constant. Ca se complique si les rendements changent chaque année, exemple : 11% année 1, 21 % année 2, -8 % année 3, etc.

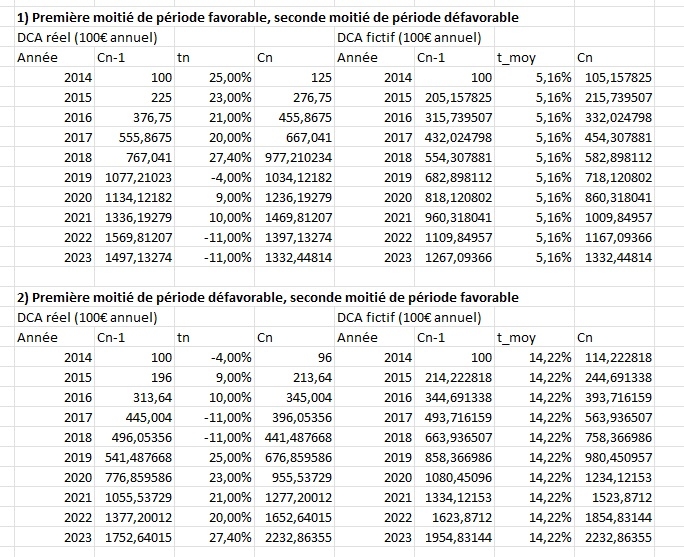

Je reprends donc mon exemple et j’oppose une séquence : "première moitié de période favorable (5 années de rendements supérieurs ou égaux à 20 %), suivis d’une seconde moitié de période défavorable (rendements faibles ou négatifs)" à la séquence inverse.

On voit que, sur une période de 10 ans, avoir un début de période favorable (5 années de rendements supérieurs ou égaux à 20 %), suivi d’un fin de période défavorable (rendements faibles ou négatifs), produisent relativement peu (1332 € à l’issue des 10 ans de DCA, soit seulement 332 € de plus que les 1000 € d’apport de capital).

tandis que l’inverse produit beaucoup plus (2232 €, plus du double des 1000 € de capital apporté).

Ca s’explique facilement : dans le second cas, le portefeuille était davantage plein pendant les années fastes, donc les rendements élevés ont fait travailler un capital élevé.

On voit aussi qu’en lump sum, l’ordre différent des rendements n’a aucun effet (car la multiplication est commutative !).

Conclusion. En DCA :

- Si l’on considère que les rendements des actions sont à peu près aléatoires (les années bonnes suivent les années mauvaises sans aucune logique), rendement DCA = rendement moyen (à peu de choses près).

- Si l’on considère que l’économie a des cycles de forte croissance suivis de cycles de récession, alors rendement DCA très différent du rendement moyen. Si l’on a un cycle de forte croissance en début de DCA et un cycle de récession en fin de DCA, rendement DCA < rdt moyen. Si l’on a un cycle de récession en début de DCA et un cycle de forte croissance en fin de DCA, rendement DCA > rdt moyen.

- plus on fait du DCA longtemps, plus on a de chances que l’effet des années de rendements hauts et bas se compensent dans le temps, donc plus on se rapproche d’un comportement aléatoire, donc plus on aura un rendement DCA proche du rendement moyen. Par exemple, je pense que si on fait un backtest sur 30 ans ou 40 ans, on trouvera un rendement DCA proche du rendement moyen.

Votre dernière question sur l’évolution de l’indice est hors sujet. On réfléchit à ce que produit un ETF qui suit un certain indice. Peu importent les éventuels changements de composition de cet indice, puisque l’ETF suivra l’indice dans tous les cas. Libre à vous d’y réfléchir de votre côté, mais ce n’est pas le sujet du fil.

Dernière modification par Bernard2K (20/06/2024 07h52)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

1 #11 19/06/2024 12h57

1 #11 19/06/2024 12h57

- bg57

- Membre (2020)

Top 20 Monétaire - Réputation : 47

Pour compléter les propos de Bernard2K, une étude de Vanguard sur le sujet "DCA vs LumpSum" , à lire ici

La conclusion est qu’il est statistiquement plus performant d’investir en une fois (si l’on à une somme à placer) sur un portefeuille d’ETF que de faire du DCA.

Mais ce que l’étude ne remets pas vraiment en avant, c’est qu’il est psychologiquement très dur de faire un gros investissement en une fois, compte tenu du risque de baisse possible dans les mois suivant. Dans ce cas, l’avantage de faire du DCA est alors essentiellement de minimiser l’impact psychologique.

Mais bien sur pour la majorité qui n’a pas de gros montant à investir en une fois, le DCA est la seule solution possible. Ensuite le choix du support pour le DCA (action, ETF, Fonds, obligation, crypto, or, …) c’est un peu comme la politique , tout le monde a une opinion ;-)

![]() Hors ligne

Hors ligne

#12 19/06/2024 13h13

- spot

- Membre (2014)

Top 50 Monétaire

Top 50 SCPI/OPCI - Réputation : 88

Difficile d’en tirer des conclusions générales, cette simulation portant que sur le MSCI World.

Le reste de l’étude qui porte sur des portefeuilles diversifiés n’est pas détaillé.

Le diable est dans les détails.

![]() Hors ligne

Hors ligne

#13 19/06/2024 15h02

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

bg57 a écrit :

La conclusion est qu’il est statistiquement plus performant d’investir en une fois (si l’on à une somme à placer) sur un portefeuille d’ETF que de faire du DCA.

Le point faible de ce raisonnement est évident : les statistiques se font sur un grand nombre d’individus. En fait, sur un grand nombre de moments d’entrées. Par exemple, disons que tous ceux qui sont entrés en lump sum entre 2009 et 2019 et sont restés investis 5 ans ont été gagnants. Mais qui a envie d’être celui qui est entré en lump sum à l’été 2008 ?

C’est bien ça le problème du lump sum : si on entre à la veille d’un crash, on se prend un gros gadin.

Faire du DCA, c’est s’assurer qu’on ne sera pas le couillon qui a pris un gadin sur le lump sum car il est rentré pile au mauvais moment, malgré les statistiques globalement gagnantes de ce style d’entrée.

Pour pouvoir faire du lump sum sans risque, il faudrait assurer ce risque sur un grand nombre d’individus, par exemple en adhérant à une mutuelle qui garantit une aide financière à ceux qui sont rentrés au mauvais moment en prélevant l’argent à ceux qui sont rentrés au bon moment (et qui sont majoritaires donc ça ne leur coûte pas cher). Comme cette mutuelle n’existe pas, on se crée sa propre mutuelle en faisant du DCA. On est, à soit tout seul, les nombreux individus qui sont rentrés à des moments différents ; on est celui qui est rentré à l’été 2008 puis en janvier 2009 puis en juillet 2009 etc. On est, à soi tout seul, à la fois le perdant et à la fois les gagnants qui financent la compensation versée au perdant. Donc, on n’aura pas la meilleure performance, mais on est assuré de ne pas avoir la pire.

Dernière modification par Bernard2K (19/06/2024 15h29)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

1

1  1 #14 19/06/2024 15h54

1 #14 19/06/2024 15h54

- JeromeLMNP

- Membre (2023)

- Réputation : 35

La lumpsum reste un cas particulier.

On ne peux pas comparer un investissement de 2000 euros par ans sur une periode de 20 ans a investir 40 000 euros a T0.

C’est intelectuellement faux.

Les individus epargnent et placent une partie de leur epargne, hors succession ou grosse prime ce genre de cas de figure (lump sum) n’existe pas.

La seule comparaison DCA / Lumpsum est impossible. Il faut plutot aborder le sujet de comment investir une Lumpsum, et dans ce cas il faudra voir ce qui existe deja comme epargne pour definir ce que represente cette Lumpsum par rapport aux investissements deja existant, et quelle evolution du ratio rendement risque notre investisseur veux appliquer en ajoutant cette somme a son epargne. Je croisque ce sujet existe deja sur le forum.

L’article est mauvais, je suis d’ailleur gene que nous generions des click dessus et amerliorons de ce fait son referencement. Serait il possible de retirer le lien du premer message, libre aux curieux d’aller le retrouver.

Dernière modification par JeromeLMNP (19/06/2024 17h01)

Parrainage : BitPanda

![]() Hors ligne

Hors ligne

1 #15 19/06/2024 16h45

1 #15 19/06/2024 16h45

Il existe aussi un compromis entre le lump sum et le DCA : le lump sum diversifié selon la tolérance au risque de chacun. On n’en parle vraiment pas assez sur ce forum.

Portfolio Visualizer :

De 1972 à aujourd’hui (52 ans) :

Stock Market US : 10,62% CAGR, 15,74% standard deviation, -50,89% maximum drawdown

Pour 100 000$, on termine avec 19 890 268$.

En DCA, on démarre à 160$ et on contribue 160$ par mois (soit 100 000$ d’investissement total), alors on finit avec 9 043 794$.

En diversifiant avec une allocation de 50% d’actions US, 32,5% d’obligations (durée intermédiaire) et 17,5% d’or, vous finissez avec 10 731 494$. Votre CAGR est de 9,33%, votre standard deviation de 9,09% et votre maximum drawdown de -23,31%.

J’ai tendance à penser que le DCA engendre plus de frais. Portfolio Visualizer a changé son UI, c’est moche, je suis perdu et je ne peux donc pas faire de simulation. Il y a aussi l’aspect devise qui joue un rôle important en tant qu’Européen, sur le point de vue de la volatilité et du maximum drawdown, mais aussi la gestion du risque spécifique liée à une fin de l’euro qui n’est pas impossible sur un horizon d’investissement assez long.

Voilà, cela permet aussi d’apprendre à gérer son risque en fonction de sa situation, qui varie selon notre logiciel personnel et émotionnel. Mais la plupart du temps, on est amené à prendre moins de risques en vieillissant, donc c’est déjà bien d’apprendre tôt.

Il y a d’autres moyens de réduire le risque (d’après des backtests) et d’obtenir plus de performance. J’en parle dans mon portefeuille.

![]() Hors ligne

Hors ligne

2 #16 19/06/2024 16h47

2 #16 19/06/2024 16h47

- Morpheus

- Membre (2021)

- Réputation : 38

@Bernard2K

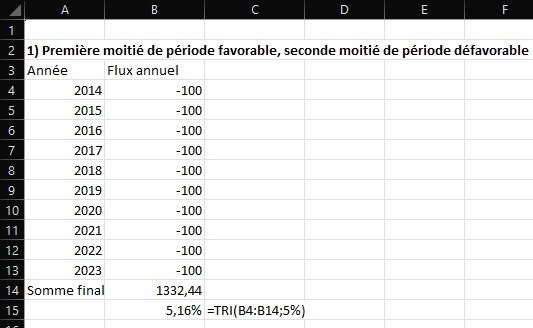

Pour répondre à votre question concernant une formule qui permettrait de connaitre le rendement "réel" d’un DCA, il y a plusieurs méthode.

Une méthode simple avec la formule TRI d’Excel (en bas de mon message)

Une autre méthode pour laquelle je peux exposer les explications mathématiques et qui fonctionne à condition de prendre comme hypothèse que le DCA sera fixe. (pour ceux qui n’ont pas le temps vous pouvez directement aller en bas à la méthode TRI qui est beaucoup plus rapide et efficace)

On sait que la somme d’une suite géométrique (ce qui revient à un DCA avec un taux fixe) est :

q0*(1-q^n) / (1-q)

"q0" étant le premier terme de la suite, "q" le coefficient muliplicateur, et "n" le nombre de terme.

Ainsi, si on a un DCA de K € à un taux fixe de t_moy pendant 10 ans, la formule devient:

K * (q0*(1-(1+t_moy )^10) / (1-(1+t_moy )))

K * ((1+t_moy)*(1-(1+t_moy)^10) / (1-(1+t_moy)))

qui se simplifie par:

K*((((1+t_moy)^11-1)/t_moy)-1)

Cette formule doit être égale à la somme finale, il s’agit d’une équation dont la résolution peut être complexe, mais Excel permet facilement de trouver la valeur avec "l’analyse de scénario".

Dans votre exemple le DCA de 100€ avec 10% de rendement à atteint la somme de 1753,1167 €, la formule ci-dessus me trouve un taux de rendement moyen t_moy = 10%.

Dans les deux autres exemple elle trouve des taux de 5,16% et 14,22%, comme le montre le tableau ci-dessous:

****** Méthode TRI *******

Sinon, il y a une méthode beaucoup plus simple et rapide (et avec laquelle on peut même faire varier le montant du DCA) qui est d’utiliser la formule TRI d’Excel comme dans l’exemple ci dessous:

On retrouve bien le même résultat que précédemment.

Edit: Mauvaise image uploadée initialement

![]() Hors ligne

Hors ligne

#17 19/06/2024 16h52

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

JeromeLMNP a écrit :

La lumpsum reste un cas particulier.

On ne peux pas comparer un investissement de 2000 euros par ans sur une periode de 20 ans a investir 40 000 euros a T0.

C’est intelectuellement faux.

Les individus epargnent et placent une partie de leur epargne, hors succession ou grosse prime ce genre de cas de figure (lump sum) n’existe pas.

La seule comparaison DCA / Lumpsum est malhonnete.

Ca serait gentil de mesure vos propos. Je n’ai vu personne ici faire une proposition malhonnête.

J’ai bien précisé que la réalité est plus nuancée :

Dans la réalité, si on fait du DCA, c’est souvent qu’on n’a pas la totalité de la somme dès le début, et il n’y a pas à regretter un moindre gain puisqu’on n’avait pas la somme. Si on a la somme dès le début, on ne la laisse pas sans travailler en attente du DCA (on va la mettre sur un super livret ou un CAT) donc elle ne reste pas non productive. Bref.

C’est tout à fait similaire à ce que vous écrivez "Les individus epargnent et placent une partie de leur epargne" donc ne venez pas me reprocher de ne pas avoir fait cette nuance alors que jsutement je l’ai fait.

Enfin, je ne cherchais pas à répondre à lump sum VS DCA. Je cherchais, dans mon précédent message, à répondre à la question d’Alpins sur le rendement moyen. Il est vrai que sa question amène des réflexions intéressantes car le rendement moyen d’un placement avec apport DCA est loin d’être évident à calculer. En réponse à sa demande, j’y ai passé pas mal de temps, en pensant que ça pouvait intéresser des lecteurs. J’ai donc fourni une réflexion sur le calcul de rendement en lump sum et en DCA point final. Le but n’était pas de comparer les deux méthodes pour en déduire laquelle est la meilleure. Mais si c’est pour m’entendre dire que je fais des comparaison malhonnêtes, je vais juste supprimer mes messages et me concentrer sur mon activité rémunératrice au lieu de perdre mon temps à faire des contributions bénévoles accueillies de la sorte.

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

#18 19/06/2024 17h00

- JeromeLMNP

- Membre (2023)

- Réputation : 35

Il doit y avoir un malentendu, mon message n’est aucunement a charge. Je vais le modifier.

Votre reponse sur le DCA/Lumpsum est tout a fait complete et precise.

J’ai simpement exprime mon opinion sur le fait que ce cas de figure est rare, et que s’il se presente soit la somme est "faible par rapport a l’epargne, et ne devrais pas changer l’approche de l’epargnant, soit elle est importante et dans ce cas ses objectifs de placement vont probablement evoluer.

Parrainage : BitPanda

![]() Hors ligne

Hors ligne

1 #19 19/06/2024 17h21

1 #19 19/06/2024 17h21

Je ne comprends pas cette obsession pour le DCA.

La plupart des gens investissent leur flux d’épargne. Ils ne font pas de "DCA" ou quoi que ce soit, ils investissent leur flux d’épargne régulièrement sans aucune alternative décisionnelle (à part ne pas investir).

Le DCA c’est quand vous avez une grosse somme à placer et que vous vous posez la question "tout d’un coup, ou bien est-ce que j’en garde une partie en cash pour rentrer progressivement sur les marchés actions".

Bien peu de gens sont en réalité confrontés à cela, je trouve qu’il y a trop d’encre qui coule sur ce sujet par rapport à l’ampleur de la problématique, qui confond le terme "DCA" avec le simple principe d’investir son flux d’épargne.

(En ce qui me concerne, les grosses sommes, c’est tout d’un coup, même quand c’est N années de salaire. Pratiqué récemment.)

![]() Hors ligne

Hors ligne

1

1  3 #20 19/06/2024 21h28

3 #20 19/06/2024 21h28

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

Et j’ajouterai pour ceux qui, comme moi, investissent leur flux d’épargne, avec des montants différents et à des dates fluctuantes, c’est exactement la formule TRI. PAIEMENTS qu’il faut utiliser sur tableur.

Exemple avec mon PEA (34 versements entre fin septembre 2018 et fin juillet 2023 date d’atteinte du plafond) : 12,04 % bruts / an en mettant en positif sa valorisation en date d’aujourd’hui, tous les versements étant entrés en négatifs avec leur date correspondante.

Simple.

Je pourrais de la même façon calculer le tri annuel net en enlevant moi-même 17,2 % des plus-values.

![]() Hors ligne

Hors ligne

#21 21/06/2024 14h20

- PyT25VC

- Membre (2021)

- Réputation : 53

Bonjour @Franck059, nous avons des flux d’investissement quasi similaires, depuis octobre 2017 j’en suis à 46 versements très irréguliers, autant par leurs montants que par la fréquence d’investissement. La formule TRI.PAIEMENTS me donne à ce jour 11,26% annualisés, sans prendre en compte effectivement les 17,2% sur les PV le jour de la sortie.

Je n’ai jamais calculé la performance de mon PF avec la méthode de valeur de la part, mais de ce que j’ai pu lire il n’y a pas une énorme différence entre les deux méthodes.

En tout état de cause je trouve cette formule TRI.PAIEMENTS parfaite et on ne peut plus simple à utiliser.

Pour en revenir au sujet initial de la discussion, je trouve parfaitement normal (et ce n’est certainement que le début) que certains tentent de dénigrer le principe de l’investissement sur un ETF World. Comme précisé plus haut c’est un investissement qui enrichit beaucoup moins de personnes qu’un fonds classique chargé en frais.

Aide toi, le ciel t'aidera

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “dca sur etf world : une erreur de débutant, proposition foireuse, mauvais conseil ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 3 | 2 216 | 19/12/2018 11h08 par Nicha | |

| 39 | 17 924 | 16/03/2024 11h40 par TheP2PInvestor | |

| 45 | 21 821 | 17/09/2024 21h45 par Testarossa57 | |

| 7 | 3 093 | 02/03/2022 10h25 par outoftheratrace | |

| 40 | 12 015 | 26/04/2019 08h43 par Lise | |

| 12 | 5 301 | 02/05/2018 22h20 par Deb67 | |

| 7 | 2 148 | 28/04/2024 22h42 par Jaylis |