Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous la SCPI Immorente à un proche ?

| Oui, complètement (avis positif) | 62% - 20 | |||||

| Oui, avec des réserves (avis assez positif) | 12% - 4 | |||||

| Je ne sais pas (avis neutre) | 6% - 2 | |||||

| Non, probablement pas (avis assez négatif) | 9% - 3 | |||||

| Non, certainement pas (avis négatif) | 9% - 3 | |||||

| Nombre de recommandations : 32 Recommandation moyenne : 3,1/4 |

||||||

#277 18/02/2021 15h12

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

A noter que cet investissement a déjà été indiqué aux associés dans le BTI 3T/2020, paru en octobre 2020.

Les "informations" de Primalliance sont généralement juste la reformulation d’informations déjà disponible depuis un bon moment.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#278 18/02/2021 17h04

- Sisco2117

- Membre (2021)

Top 10 SCPI/OPCI - Réputation : 104

M-erci pour l’info! Et félicitation pour la mémoire, je lis tous les BT mais je ne les retiens pas dans ce niveau de détail, chapeau!

Restez à l'écart des gens négatifs. Ils ont un problème pour chaque solution.

![]() Hors ligne

Hors ligne

#279 29/03/2021 18h55

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

Bonjour,

J’ai entendu à 2 reprises le patron de Sofidy dire que l’avantage de ses "vieilles" scpi par rapport aux scpi plus récentes, c’est qu’elles ont investi "tout au long du cycle immobilier", et donc à des prix plus ou moins hauts. J’ai un peu de mal à comprendre cet argument, les scpi étant expertisées annuellement je ne vois pas ce que cela change pour un nouvel associé, sauf si sofidy estime que ses anciens biens sont sous-valorisés par les experts ? (ce qui n’aurait pas que des avantages, en particulier pour les anciens associés). J’oublie quelque chose ?

Merci.

![]() Hors ligne

Hors ligne

#280 29/03/2021 20h35

- nexus

- Membre (2021)

- Réputation : 39

Je pense aussi que cet argument est purement mercantile pour l’investisseur qui rentre au capital, car ce n’est intéressant que pour l’investisseur ayant des parts depuis des décennies. On peut aussi tout à fait dire que c’est un risque : les bâtiments ont parfois besoin de réfections, ne répondent plus forcément aux normes, ou même être situé dans un emplacement qui n’a pas connu le succès escompté…

![]() Hors ligne

Hors ligne

#281 29/03/2021 21h21

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Je pense que l’argument cible l’associé qui est conscient qu’il le restera de nombreuses années (il ne sera un "nouvel associé" que pendant fort peu de temps), et signifie simplement qu’ainsi, le risque de tout investir quand le marché est au plus haut (risque que tout associé d’une nouvelle SCPI, ou d’une SCPI qui collecte dans l’année 50% ou plus de sa capitation, courre effectivement) est évité.

Ca ne signifie pas que, si le prix des actifs immobiliers est aujourd’hui au plus haut, celui qui achète une part aujourd’hui ne sera pas perdant demain.

Mais le patrimoine dont il disposera à terme (avec les plus et moins values associées) aura été acquis progressivement, à des prix lissés dans le temps au fur et à mesure des évolutions du marché.

Ca ne signifie pas que le prix des parts comporte (à un moment donné) un quelconque discount : le patrimoine de la SCPI est bien évalué à sa juste valeur, et le prix de la part reflète cette juste valeur.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

4 #282 06/04/2021 14h29

4 #282 06/04/2021 14h29

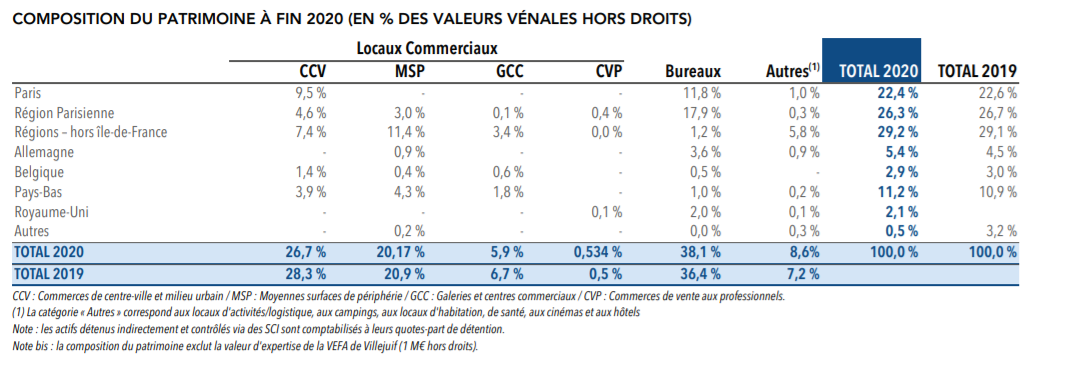

Rapport annuel 2020

J’entamerai la lecture cet après-midi et éditerai ce post au besoin avec quelques extraits intéressants si encore nécessaire.

EDIT : Morceaux choisis

Valeur d’expertise -0.2%

Au 31 décembre 2020, les valeurs d’expertises varient de -0,16 % à périmètre constant sur un an

Valeur de reconstitution 337.13 (2019) -> 335.13€ (-0.73%)

Nouvelles acquisitions à venir

Actif éducation Paris/Londres & fonds d’actifs logistique ou campings bord de mer

RAN

(Re)confirmation d’un prélèvement de 8.6M sur le RAN pour distribution dividende

1.39€ de RAN restant par part 10.32M parts = 14.35M€ de RAN

Prix de souscription inchangé

Taux de recouvrement 2020 : <95%

TOF : 94.78% (2019) -> 93.39% (2020)

Immorente a écrit :

La Société estime que son exposition aux locataires commerçants concernés par les mesures de fermeture administrative provisoire représentent environ 28,2% du total des loyers annuels de votre SCPI.

Par ailleurs, les loyers annuels des locataires exerçant une activité de restauration, de cafés ou de salles de sport n’ayant pas pu rouvrir au 28 novembre 2020 représentent environ 3,0 % du total des loyers annuels de la Société.

Immorente a écrit :

Dans ce contexte, le taux de recouvrement des loyers et des charges de l’exercice 2020 affiche malgré tout une bonne résilience en s’établissant à 91,1 % à fin décembre 2020 (contre 98,0 % à fin 2019) et à 95,0% à la date de rédaction

du présent document (30/03)

En 2020, les franchises et abandons de loyers accordés aux locataires s’élèvent à 3,8M€ (1,3 % des loyers facturés), dont 1,1 M€ d’abandons au titre du mois de novembre permettant à la Société de bénéficier d’un crédit d’impôts de 0,5 M€.

Trésorerie disponible de plus de 105 M€, un taux d’endettement faible à 12,6 %

Le nombre d’associés a progressé de 5,05 % en passant de 35 260 à 37 042 au 31 décembre 2020. Parmi ceux-ci, dix-neuf compagnies d’assurance détenaient 33,4 % du capital de la SCPI au 31 décembre 2020 (32,2 % à fin 2019)

Immorente a écrit :

Les investissements de l’exercice 2020 se sont élevés à 129 millions d’euros frais inclus et ont porté sur 3 actifs en direct, représentant 96 M€ et totalisant une surface de 26900 m², et des prises de participation dans des club deals ou fonds thématiques pour 32 M€.

La rentabilité nette immédiate moyenne des investissements s’établit à 5,2 % (contre 5,9 % en 2019)

Immorente a écrit :

Les investissements 2020 de votre SCPI ont porté à :

● 77 % sur des actifs de bureaux,

● 10 % sur des actifs logistiques, (Commentaire : à noter p49, que des participations dans des fond logistique sont en moins value, OPPCI Tikehau Logistics Properties I (de -51 à -349 en un an sur une participation de 1.8M) et SISCSP GreenOak Europe Core Plus Logistics évoqués dans les investissements 2020)

● 7 % sur des campings,

● 6 % sur des actifs résidentiels,

● 1 % sur des actifs de commerces

(Ultra majoritairement en Europe hors France, 67M UK, 29M P-B, restant dans des fonds immobiliers avec une orientation Europe également)

Patrimoine en valeur vénale

Dette

Le coût de la dette en moyenne en 2020 est de 1,66 % contre 1,79 % en 2019

Arbitrages

Immorente a écrit :

Les arbitrages de l’année 2020, d’un montant global de 33,8 M€, représentent en moyenne un gain de +16,5 % par rapport aux valeurs d’expertises.

Les arbitrages ont porté sur :

● 4 moyennes surfaces de périphérie, dont 2 vacantes pour un montant net vendeur de 9 580 K€ dégageant ainsi une plus-value nette de fiscalité de 86 K€.

Ces actifs se situent à Marseille (13), Saint-Lô (50), Montélimar (26) et Montbéliard (25).

● 9 commerces de centre-ville, dont 5 vacants, pour un montant net vendeur de 6 937 K€ dégageant une plus-value nette de ficalité de 2 164 K€. Ces actifs se situent à St-Jean de Vedas (34), Auxerre (89), Tourcoing (59), Marseille (13), Villeparisis (77), Agen (47), Courbevoie (92), Sannois (95) et Brest (29).

● 8 plateaux ou immeubles de bureaux, dont 6 vacants, pour un montant net vendeur de 7 850 K€ dégageant globalement une moins-value de 24 K€. Ces actifs se situent à Lognes (77), St-Germain en Laye (78), Tremblay en France (93), Marseille (13), Courcouronnes (91) et Toulouse (31).

● 1 hôtel situé à Paris (75), actuellement en restructuration, pour un montant net vendeur de 7 600 K€ dégageant une plus-value nette de fiscalité de 2 012 K€.

● 6 lots d’habitations, dont 5 vacants, pour un montant net vendeur de 1 821 K€ dégageant une plus-value nette de fiscalité de 901 K€. Ces actifs se situent à Tours (37), Paris (75) et Marseille (13)

Renouvellements

Immorente a écrit :

La principale cause de cette baisse est une négociation globale avec l’enseigne Casino (Groupe Rallye) sur le renouvellement de 24 sites à un loyer global de 4 394 K€ HT HC, soit une baisse de 10,1 % par rapport au précédent loyer.

Cette baisse de loyer a pris effet en début d’exercice et a été concédée en contrepartie d’un prolongement de la durée ferme des baux. Retraité de cette impact significatif, le reste des renouvellements a porté en 2020 sur 44 baux, pour un loyer total de 3 867 K€ en légère baisse de 1,7 % par rapport aux loyers précédents.

Ce repli s’explique principalement par :

● des loyers de renouvellement en baisse de 7,3 % aux Pays-Bas portant sur 11 actifs en ligne avec la baisse des valeurs locatives de marché

● des loyers de renouvellement en baisse de 7,0 % en Belgique portant sur 4 actifs en ligne avec la baisse des valeurs locatives de marché.

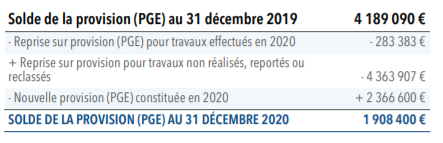

Provisions pour Gros Entretiens

Dernière modification par Drystan (06/04/2021 16h09)

![]() Hors ligne

Hors ligne

#283 06/04/2021 17h43

Larguer des actifs majoritairement vides et afficher une plus-value de cession, c’est vraiment une bonne gestion. D’autres gestionnaires arrivent à tirer une moins value en vendant des actifs loués… Sofidy fait vraiment la preuve de son sérieux…

![]() Hors ligne

Hors ligne

#284 06/04/2021 19h57

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

On parle de cessions représentant moins de 1% du patrimoine, ce n’est pas très représentatif.

La bonne gestion peut se juger sur d’autres critères comme le maintient d’un bon TOF.

La capitalisation a augmenté de 162,09M€ sans que le prix de part ait changé, les investissements de l’année se montent à 129M€ avec une rentabilité en baisse à 5,2%, la trésorerie est élevée, il parait difficile de trouver des actifs satisfaisants pour honorer la collecte, d’autant plus qu’il y a de la dette.

Page 15 :

"La collecte brute de l’exercice s’élève à 266,8 M€ et la collecte nette des retraits à 172,6 M€. 480 986 parts nouvelles nettes des retraits ont ainsi été créées sur l’exercice."

480 986 parts à 337€ ça représente 162,09M€, je n’explique pas l’écart avec les 172,6M€ de collecte nette, sachant que l’on retrouve les 162,09M€ en faisant capitalisation fin 2020 - fin 2019.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#285 07/04/2021 07h23

- Canyonneur75

- Membre (2018)

Top 50 Monétaire

Top 20 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 318

Il me semble que l’écart constaté par Surin puisse être expliqué de la façon suivante :

1 - L’évolution de la capitalisation d’une SCPI à capital variable au cours de l’année N (Cn - Cn-1) - est égale au produit du nombre de parts souscrites au cours de l’année N (Sn) par la valeur de retrait au moment de la souscription (Vn) moins le produit du nombre de parts retirées au cours de l’année N (Rn) par la valeur de retrait au moment de la souscription des dites parts (Vi) qui peut être bien entendu inférieure à la valeur de retrait payé par l’associé qui vient compenser le retrait.

L’écart constaté (10,51 m€) est donc la plus-value des (heureux) associés vendeurs.

Cela correspond à la formule suivante :

Cn - Cn-1 = Sn * Vn - somme((i=1 à N)Ri*Vi) ou Ri représente le nombre de parts retirées en année N et achetées en année i et Vi la valeur de retrait en année i.

J’espère avoir été clair !

2 - Un exemple chiffré avec une SCPI pour laquelle les données historiques sont facilement disponibles : Aestiam Cap Hebergimmo (en cours d’élaboration).

Il convient de prendre en compte la possibilité d’avoir plusieurs valeurs de retrait dans l’année en cas d’évolution du prix de souscription au cours de l’année.

La formule se complexifie et devient :

(en cours d’élaboration).

Le tableau ci-dessous rassemble l’ensemble des données nécessaires à la vérification :

(en cours d’élaboration)

Canyonneur

PS : je suis associé des 2 SCPI citées

Dernière modification par Canyonneur75 (07/04/2021 08h03)

![]() Hors ligne

Hors ligne

1 #286 07/04/2021 13h35

1 #286 07/04/2021 13h35

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Je n’ai pas compris votre message. J’ose espérer ne pas être le seul.

La capitalisation de la SCPI, c’est le nombre de parts x le prix de part :

10 323 869 parts x 337€=3 479 143 853 € à fin 2020

C’est ce que l’on retrouve en page 7 du RA.

Si le prix de part change, c’est le prix de toutes les parts qui change, la valeur de retrait est unique, sauf si dans l’année il a changé mais justement ce n’est pas le cas.

Si des vendeurs anciens font plus ou moins de plus-value, ça ne change pas la capitalisation qui dépend du nombre de parts.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#287 08/04/2021 08h14

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Etrange, le rapport annuel 2020 a été enlevé du site de Sofidy.

Impossible de mettre la main dessus (mais celui d’Efimmo est disponible).

EDIT : c’est bon à présent !

Bizarre, il n’était plus disponible quand j’ai récéupré le RA d’Efimmo1 ce matin. Bref…

Dernière modification par maxicool (08/04/2021 11h52)

![]() Hors ligne

Hors ligne

1 #289 08/04/2021 17h51

1 #289 08/04/2021 17h51

- cedREIM

- Membre (2011)

Top 5 SCPI/OPCI - Réputation : 136

Je l’ai.

On reprenant le tableau présent sur la 1ère page du bulletin trimestriel, on a par trimestre le nombre de parts en brut et en net (par soustraction).

Nous avons donc 791 558 parts souscrites dans l’année

x 337 € on a bien nos 267 M€ de collecte brute

si on enlève les retraits de 310 572 parts au prix de souscription de 337€ on a bien les 162 M€ de collecte nette qui correspond à la variation de capitalisation sur l’année.

si on enlève les retraits de 310 572 parts au prix de retrait de 303.30 € on a bien les 173 M€ de collecte nette de Sofidy.

Sofidy a donc une vision en cash sur le compte de la SCPI parce que les retraits se font logiquement au prix de retrait.

Je préfère toutefois conceptuellement l’autre approche, cela me semble plus logique que la collecte nette corresponde à la variation du nombre de parts sur l’année.

Parrain Fortuneo : 13042518

![]() Hors ligne

Hors ligne

1

1  1 #290 08/04/2021 18h43

1 #290 08/04/2021 18h43

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

La capitalisation d’une SCPI inclut donc de l’argent qui n’a jamais existé, les parts sont toutes comptabilisées sur la base du dernier prix de part frais inclus, or ces frais ont été non seulement consommés lors de la souscription mais pour les parts anciennes, ils représentaient nettement moins car la valeur de part était nettement moindre.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

1 #291 08/04/2021 19h00

1 #291 08/04/2021 19h00

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Le dernier rapport annuel ne précise plus clairement la part de logistique / activités dans les actifs en valeur vénale (ils ont classé cela dans "autres" en mélangeant avec les campings, les hôtels, les résidences étudiantes…

Je trouve intéressant d’avoir une diversification vers la logistique…

J’ai repris les RA depuis 2008 pour voir l’évolution de ce secteur. C’était aisé de s’y retrouver car les rapports annuels sont clairs et toujours construits de la même manière (merci à la SDG !).

On est donc passé de 1,43% au 31.12.2008 à 3,41% au 31.12.2020 pour le secteur logistique / activités.

A noter 2 ventes récentes de locaux logistiques avec une belle PV :

- Titres de la SCI Cargo Property vendus à Argan, avec une PV de 2,3M€ et un TRI de 30%

- Liquidation de l’OPCI Tikehau Real Estate I (car vente des actifs) avec une PV de 2,3 M€ et un TRI de 13,70%.

Et un engagement d’acquisitions sur 2 autres actifs :

- SICAV-SIF European Logistics Fund : il reste encore un appel de fonds de 1,6 M€

- SCSP Green Oak Europe Core Plus Logistics : il reste d’autres appels de fonds pour 12 M€

EDIT : orthographe

Dernière modification par maxicool (08/04/2021 20h49)

![]() Hors ligne

Hors ligne

#292 22/04/2021 13h50

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Distribution T1/2021 : 3.51€/part (vs 3.51€ en 2017 et 2018 et 2019, 3.36€ en 2020)

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#293 26/04/2021 11h50

Bulletin T1 2021 disponible

Trésorerie disponible 112M€ (105M€ dans le rapport annuel 2020)

Collecte net de retrait : 42M€

Dividende prévisionnel 2021 : 14.50-15.25 (14.88 en 2020)

Immorente a écrit :

La Société de Gestion indique une fourchette prévisionnelle de dividende annuel 2021 au mieux de ses connaissances à la date du 16 avril 2021

entre 14,50 € et 15,25 €, fourchette qui sera ajustée au cours des prochains trimestres.

Investissements

Mise en avant de l’investissement Greenoak Logistics déjà évoqué dans le bilan annuel 2020

Immorente a écrit :

Au 31 mars 2021, votre SCPI est engagée dans des investissements pour un montant total de 95 M€ à la fois en immobilier direct et sous forme de

participations dans des sociétés immobilières.

Ces investissements portent sur des thématiques de diversification comme le thème de la "silver économie" (l’ensemble des produits et services à

destination des seniors), l’éducation, la logistique et sur des bureaux au coeur de métropoles européennes.

Arbitrages

Immorente a écrit :

Au cours du trimestre, votre SCPI a poursuivi la politique de recentrage de son patrimoine en arbitrant 8 actifs non stratégiques, principalement vacants,

pour un montant net vendeur de 3 438 K€, s’établissant à plus de +7 % au delà des dernières valeurs d’expertises et générant une plus value nette de

fiscalité de 38 K€.

Taux d’endettement

13.0% (T2-20)

12.6% (T3-20)

11.8% (T4-20)

12.4% (T1-21)

TOF

93.8% (T2-20)

93.12% (T3-20)

93.19% (T4-20)

93.08% (T1-21)

TOP

91.84% (T2-20)

91.60% (T3-20)

91.69% (T4-20)

91.46% (T1-21)

Capitalisation

3.43M (T220)

3.45M (T3-20)

3.48M (T4-20)

3.52M (T1-21)

Différences T4 - T1

Géo

Pratiquement inchangé

Sectorielle

Egalement inchangé

![]() Hors ligne

Hors ligne

#294 26/04/2021 12h45

- Sisco2117

- Membre (2021)

Top 10 SCPI/OPCI - Réputation : 104

Merci pour ces infos!

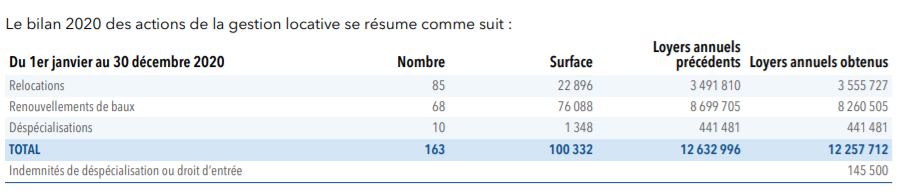

Ce qui, personnellement, me "gêne" le plus c’est la baisse depuis un certain temps des loyers suite à renouvellement de baux ou relocations. En effet:

Sur les 9 premiers mois 2019 (je n’ai pas retrouvé le BT du 4T) la gestion locative fait ressortir une baisse de 6.7% des loyers:

En 2020 la gestion locative fait ressortir une baisse de 3% des loyers:

Au T1 2021 la gestion locative fait ressortir une baisse de 4.6% des loyers:

Cette baisse remonte donc avant covid et est donc continue depuis 2019 (je ne suis pas remonté avant) mais cela va se continuer de se traduire dans les futures dividendes jusqu’à ce que la gestion locative s’inverse….je n’ai pas regardé si la tendance est la même sur d’autres SCPI.

Restez à l'écart des gens négatifs. Ils ont un problème pour chaque solution.

![]() Hors ligne

Hors ligne

#295 26/04/2021 14h10

La baisse semble structurelle en effet, de façon anecdotique il m’a semblé constater des nouvelles locations avec des rendements en baisse constante, à confirmer par d’autres éventuellement ou une étude plus robuste ?

Sur T1 2021 la baisse est comparativement au T1 2020 si je ne m’abuse, donc pre-covid ? Forcément peu flatteur, en suivant cette logique T2 2021 devrait soutenir une comparaison plus favorable au T2 2020

Sur les relocations/renouvellements évoqués on remarquera

Immorente a écrit :

Arcueil - Avenue Aristide Briand

Renouvellement de l’actuel locataire sur 4 097 m² de bureaux à un loyer annuel de 813 K€, soit une baisse de 11,9 % par rapport au loyer précédent (à surface constante). Cette baisse permettant le maintien du locataire actuel pour une durée ferme de 6 ans.

Et deux surfaces à Paris soit stable soit en augmentation.

Il me semble que les stratégies actuelles semblent d’être moins agressifs dans les rendements demandés pour sécuriser des rentrées de loyers, c’est logique offre loi/demande mais il ne serait donc pas surprenant que les rendements de SCPI en moyenne continue d’être grignotés de quelques dixièmes pour les années à venir (avec des différentiations en fonction de la typologie des actifs et leurs location bien entendu)

![]() Hors ligne

Hors ligne

#296 26/04/2021 14h23

- Sisco2117

- Membre (2021)

Top 10 SCPI/OPCI - Réputation : 104

Sur T1 2021 la baisse est comparativement au T1 2020 si je ne m’abuse, donc pre-covid ? Forcément peu flatteur, en suivant cette logique T2 2021 devrait soutenir une comparaison plus favorable au T2 2020

Non la baisse exprimée n’est pas faite comparativement à une période antérieure mais est tout simplement la différence entre les anciens et nouveaux loyers suite à relocation ou renouvellement de bail…

Restez à l'écart des gens négatifs. Ils ont un problème pour chaque solution.

![]() Hors ligne

Hors ligne

#297 26/04/2021 15h24

Au temps pour moi dans ce cas de figure.

J’avoue que la présentation du tableau me laissait un peu perplexe

Avec un en tête "Du 1er Janvier au 31 Mars 2021" des colonnes "Loyers annuels obtenus", "Loyers annuels précédents", et une différence entre (appelons les ainsi) D5 et E5 dans le tableau qui était de 4.6%.

Il ne s’agit donc pas d’une différence entre les loyers encaissés d’une année sur l’autre (avec accumulation trimestre après trimestre), j’admets ma possible mauvaise compréhension, si je comprends bien la valeur loyer obtenu au T1 2020 n’était pas de 4 355 502€ mais une autre valeur ? (le BT1 2020 n’est plus accessible sur le site Immorente)

![]() Hors ligne

Hors ligne

#298 26/04/2021 15h36

- Sisco2117

- Membre (2021)

Top 10 SCPI/OPCI - Réputation : 104

En vous relisant je pense que nous avons tous les 2 raisons!

Effectivement il est précisé dans les colonnes qu’il s’agit du loyer annuel….

Les relocations et renouvellement de bail réalisées au T1 2021 indiquent une baisse de 4.6% des loyers par rapport aux loyers payés jusqu’ici (mais le loyer payé jusqu’ici peut être rattaché à un bail daté du T2 2017 (avant covid) comme du T2 2020 (après covid même s’il est doit être de pendre un bail pour en sortir 9 mois plus tard… c’est donc une analyse théorique que je fais))….

De toute manière covid ou pas et pour faire simple, le constat est que les loyers baissent depuis déjà un certain temps (avant et après covid) au moment du changement de locataire ou de renouvellement du bail.

Restez à l'écart des gens négatifs. Ils ont un problème pour chaque solution.

![]() Hors ligne

Hors ligne

#299 26/04/2021 16h12

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Il faut être conscient que ces relocations et renégociations ne concernent, chaque année, qu’une fraction limitée du patrimoine (Immorente perçoit bien plus que 7 ou 8 M€/an de loyers : c’est plutôt vers 200 M€/an).

Donc, si on constate, par exemple, -10% sur ces relocations et renégociations, portant sur 4% du patrimoine, ça signifie que le total des loyers perçus (à patrimoine inchangé) diminuera d’environ 0.4% à cause de ces relocations et renégociations.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#300 26/04/2021 16h50

- pariswilfried

- Membre (2013)

- Réputation : 4

Lorsque l’on regarde l’historique des revenus par part depuis la reprise par Sofidy d’Immorente, le constat d’une diminution/stagnation depuis une dizaine d’années est assez éloquent.

Je suis devenu associé en 2006, les revenus par part sont peu ou prou les mêmes qu’aujourd’hui.

En 2006 : 15,36€/part

En 2020 : 14,88€/part (impact du COVID important puisque 0,88€ des revenus correspondent à une distribution du report à nouveau…

En 2021 (prévision) : 15,50€

Des distributions de plus values sur la revente d’immeubles ou boutiques ont permis certains années de dépasser les 17€ mais celles-ci diminuent depuis

A contrario, le prix de la part a très largement augmenté (pour mon cas personnel de 37%), diminuant mécaniquement le rendement pouvant être espéré par un investisseur. Je précise que je ne me plains pas de cette revalorisation naturellement ![]()

Mais pour autant, en faisant mon opération, j’espérais une revalorisation dans le temps des loyers mais tel n’a pas été le cas, sûrement en raison d’une concurrence accrue.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “immorente : vos avis sur cette scpi (sofidy)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 17 | 3 430 | 05/08/2024 17h27 par Fanscpi | |

| 21 | 7 577 | 23/08/2020 22h58 par Canyonneur75 | |

| 38 | 15 915 | 05/08/2024 17h36 par Fanscpi | |

| 2 | 1 134 | 06/07/2024 22h37 par Fanscpi | |

| 0 | 513 | 01/07/2024 07h03 par Fanscpi | |

| 234 | 94 717 | 09/11/2024 08h04 par Fanscpi | |

| 130 | 55 702 | 23/09/2024 13h46 par Saroyan |