Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous la SCPI PF Grand Paris à un proche ?

| Oui, complètement (avis positif) | 60% - 6 | |||||

| Oui, avec des réserves (avis assez positif) | 10% - 1 | |||||

| Je ne sais pas (avis neutre) | 0% - 0 | |||||

| Non, probablement pas (avis assez négatif) | 20% - 2 | |||||

| Non, certainement pas (avis négatif) | 10% - 1 | |||||

| Nombre de recommandations : 10 Recommandation moyenne : 2,9/4 |

||||||

1 #1 10/03/2016 09h50

1 #1 10/03/2016 09h50

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

J’ai regardé le dernier bulletin trimestriel de PF1, la "vieille SCPI", citée positivement dans la discussion sur Corum Convictions.

BT PF1

Le Taux d’occupation financier est mauvais à 80,17%.

Il comprend :

. 2,86% de "Franchises de loyers", représentatif de difficultés à louer des locaux

. 2,01% de "Locaux indisponibles pour travaux", représentatif de l’âge des locaux

. 14,96% de "Vacance théorique" : c’est quoi ce concept ?

Pourtant, le Taux de distribution 2015 à bon à 5,21%, mais en baisse.

De plus, si on regarde le carnet d’ordres, on constate un grand écart entre PRIX NET / PRIX ACQUÉREUR,

par exemple 363,00€ / 420,00€, soit +15,7 %.

Point positif : le nouveau gérant est une gérante, et jolie (voir photo). Ca change.

Comme PFO, on peut parier sur une revalorisation du prix de la part si passage en variable.

Mais compte tenu de l’état du parc immobilier je ne prends pas le pari.

Dans ces conditions, cette SCPI ne m’intéresse pas.

Dernière modification par ArnvaldIngofson (10/03/2016 10h07)

Mots-clés : investissement immobilier, perial, pf1, scpi

Dif tor heh smusma

![]() Hors ligne

Hors ligne

1 #2 10/03/2016 14h25

1 #2 10/03/2016 14h25

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

A mon avis "Vacance théorique" correspond à la vacance ordinaire, aux immeubles vides pour lesquels la raison de l’absence de loyers perçu n’est ni des travaux en cours, ni une franchise de loyer.

C’est juste une manière de noyer le poisson et de ne pas dire "immeubles vacants mais disponible à la location, pour lesquels on n’a pas trouvé de locataire, pour lesquels il n’y a aucune recette, mais néanmoins des charges à payer".

Le fort pourcentage correspondant indique sans doute des immeubles ne correspondant plus à la demande locative, soit parce qu’ils sont mal [*] situés, soit parce qu’ils sont anciens et ne sont pas [*] configurés comme de potentiels locataires le voudraient, soit parce que la société de gestion n’a pas fait le nécessaire pour trouver un locataire ou céder l’immeuble. Ce pourcentage de vacance théorique a diminué ces dernières années (illustrant sans doute le fait que la société de gestion s’en occupe), mais il reste néanmoins très élevé.

Ce fort pourcentage est sans doute le signe que le patrimoine de la SCPI dans son ensemble (y compris les immeubles qui ont encore un locataire, mais qui pourraient avoir du mal à en trouver un nouveau si jamais le locataire actuel donne congé, ce qui donne un très fort pouvoir de négociation au locataire s’il veut négocier le montant de son loyer à la baisse) n’est pas de grande qualité.

D’un autre côté, les optimistes y verront une potentielle marge de progression pour la SCPI, donc une opportunité….

[*] "pas" = "bien moins bien que les immeubles qui trouvent un locataire"

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

2 #3 20/12/2016 16h29

2 #3 20/12/2016 16h29

- carpediem

- Membre (2012)

Top 50 Vivre rentier

Top 10 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

Top 20 SCPI/OPCI - Réputation : 280

Les échos que j’ai eu sont l’attente de la relocation effective d’un très gros immeuble de la SCPI qui permettrait de remonter significativement les loyers à distribuer et faire en sorte que le nouveau prix de la SCPI (en hausse par rapport au marché secondaire actuel) et les nouveaux loyers assurent un rendement dans la moyenne des SCPI.

Si le prix augmente (et il doit le faire pour respecter les obligations AMF des SCPI à capital variable vis à vis de la valeur de leur immobilier) sans la hausse du loyer, la collecte sera très faible et accessoirement l’image de la SCPI un peu gâtée.

D’où l’attente…

Carpediem

Edit AMF: Distributeur de PF1

«Voir c’est savoir, vouloir c’est pouvoir, oser c’est avoir. »Alfred De MUSSET

![]() Hors ligne

Hors ligne

1 #4 07/04/2018 20h37

1 #4 07/04/2018 20h37

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Attention à ne pas confondre PFO et PF Grand Paris anciennement PF1.Ici c’est la discussion sur PFO. ok rectifié par la modération

La discussion sur PF1 est ici: SCPI PF1 : analyse de la SCPI PF1 de Perial

Sources:

Revalorisation SCPI PF Grand Paris | TousLesPlacements.com

Conseil MonFinancier

Dernière modification par kc44 (08/04/2018 11h30)

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

1 #5 08/04/2018 19h24

1 #5 08/04/2018 19h24

- sm94

- Membre (2015)

Top 10 Monétaire

Top 20 SCPI/OPCI - Réputation : 114

JMeuret, c’est parce que l’expertise du patrimoine aurait objectivé une augmentation d’environ 7% des valorisations.

C’est peut-être liè aux relocations du dernier trimestre 2017, le TOF à fait un bon.

Comme le prix d’une part de SCPI à capital variable ne peut être inférieur de 10% à la valeur de reconstitution par part, l’augmentation du prix de la part est obligatoire.

![]() Hors ligne

Hors ligne

1 #6 24/04/2018 10h35

1 #6 24/04/2018 10h35

- Memes11

- Membre (2016)

- Réputation : 25

Message de mon CGPI :

Mon CGPI a écrit :

Suite aux expertises immobilières de ce début d’année, votre SCPI PF Grand Paris va donc voir son prix de part augmenter ce 2 mai 2018 de 469 € à 492 €, soit une revalorisation de 4,90 % !

Surin a écrit :

Cela fera donc 492€ la part. Joli pour ceux qui en ont acheté autour de 400€ fin 2014/début 2015. Je ne sais plus jusqu’où elle avait baissé, j’avais tenté d’acheter des parts à 380€ environ mais avais échoué de peu à l’époque.

Entré a 416 EUR en debut 2015, je suis effectivement ravi, d’autant que la distribution n’est pas en reste avec 4.8% de moyenne annuelle (base sur mon prix d’achat).

L'avenir appartient à ceux qui se lèvent tôt… et qui font quelque chose de leur journée.

![]() Hors ligne

Hors ligne

1 #7 23/04/2019 20h46

1 #7 23/04/2019 20h46

- PierreP

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 83

Linxea, courtier en contrats AVie, a rappeler par publi-courriel que PF Grand Paris est diponible sur Linxea Spirit et Linxea Zen

Voici un extrait du mail :

Linxea a écrit :

La meilleure affaire du moment ?

PF Grand Paris est la SCPI qui bénéficie de la valeur de reconstitution (552,07€) la plus élevée par rapport à son prix de souscription (492€ actuellement), soit 12,2%**.

En d’autres termes,

Souscrivez maintenant et achetez dans les meilleures conditions !

--

**Le potentiel de revalorsiation ne préjuge pas d’une revalorisation future.

Ce message contenait également une info de revalorisation de SCPI Lafitte Pierre (mais c’est hors sujet).

Pierre ––– Parrainage : yomoni, wesave, casden, boursorama, fortuneo… Il suffit de m'adresser un message…

![]() Hors ligne

Hors ligne

2 #8 01/03/2020 09h30

2 #8 01/03/2020 09h30

- DrFab

- Membre (2012)

- Réputation : 12

Revalorisation du prix de part de PF Grand Paris ce jour 1er mars 2020 de 4.31% de 510 à 532 euros

![]() Hors ligne

Hors ligne

1 #9 01/04/2021 10h48

1 #9 01/04/2021 10h48

- spot

- Membre (2014)

Top 50 Monétaire

Top 50 SCPI/OPCI - Réputation : 88

Augmentation du prix de la part à compter d’aujourd’hui : 544€ contre 532€ (+2.26%)

![]() Hors ligne

Hors ligne

1 #10 28/04/2021 19h02

1 #10 28/04/2021 19h02

PF Grand Paris a écrit :

A la fin mars 2021, la SCPI PF Grand Paris a perçu 88 % des loyers facturés au 1er trimestre 2021, une situation proche de celle d’avant crise

T4 20 - T1 21

Capitalisation : 1.007M (+0.075)

PF Grand Paris a écrit :

C’est ainsi plus de 77 M€ de nouveaux capitaux qui ont été collectés

Taux d’occupation réel : 94.8% (+0.6)

Taux d’occupation financier : 85.6% (-1.7)

Franchise de loyer : 9.2% (+2.3)

Vacance réel : 5.2% (-0.6)

Taux d’endettement : 17.6% (-0.7)

Acquisitions

Un immeuble à la Défense occupé par Orange pour 34M€ conjointement avec PF02.

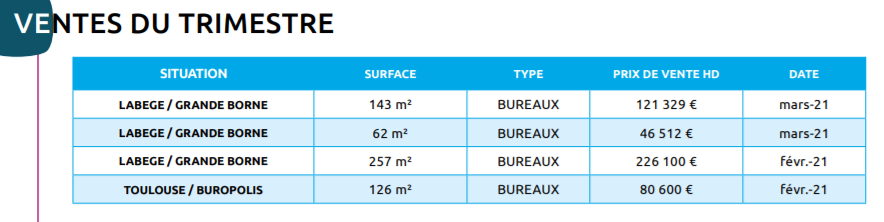

Ventes

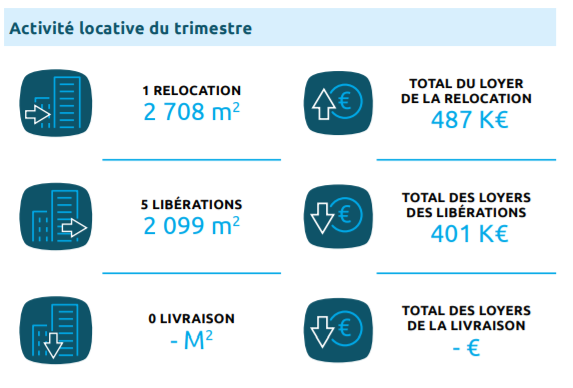

Activité locative

La durée moyenne ferme des baux est de 2.3 ans

Dernière modification par Drystan (28/04/2021 22h05)

![]() Hors ligne

Hors ligne

1 #11 28/10/2021 12h04

1 #11 28/10/2021 12h04

BT3-21 disponible

TDVM

5.75€ ce trimestre, 16.50€ cette année jusque là, prévisionnel 2021 toujours dans la fourchette 23-24.00€, 2020 s’était achevé sur 23.50€ soit 4.53%; le prix de la part a augmenté entre temps

Capitalisation

1.095M€ (+0.038M€)

Taux d’endettement

20.6% (+5.3)

TOF

88.8% (+3.1)

TOP

93.2% (+0.7)

Pas de détail sur les cessions du trimestre, mais on peut trouver l’information en regardant le bilan annuel, les locaux de Villeneuve d’Ascq/Europarc acquis en 1990 étaient annoncé à un prix de revient de 1.109M soit un écart positif de 341k€, ceux de Montpellier/Parthena il s’agit de la cession de la moitié d’un lot, j’avoue ne pas savoir décrypter proprement les petites lignes pour exprimer une quelconque analyse.

Le TOF rebondit de façon nettement favorable, le TOP également, usage important de la dette pour l’acquisition des bureaux d’Orange à Arcueil, comme pour PFO2

![]() Hors ligne

Hors ligne

2 #12 10/05/2023 09h44

2 #12 10/05/2023 09h44

Faut vraiment arrêter avec ces fake news sur les AV et les SCPI

Les fonds sont crédités avec la date de valeur du jour de réception des fonds sur le compte de l’assureur. Donc si les fonds arrivent le 25/4 ils sont crédités avec la date de valeur du 25/4 même si l’opération et l’affichage des fonds n’apparaissent que 15 jours après

L’argent a effectivement travaillé pendant ces 15 jours mais POUR VOUS (compte-tenu de la date de valeur), sur VOTRE CONTRAT et non pour l’assureur. Arrêtons de dire n’importe quoi…

Votre seule perte sur ce délai de crédit est une perte d’opportunité : vous auriez pu utiliser ces fonds pendant les 15 jours de délai pour les arbitrer sur des supports qui auraient pu exploser à la hausse pendant ces 15 jours.

Après si on veut chercher des abus de la part des assureurs en SCPI on peut en discuter (par exemple se poser la question de ce que devient le crédit d’impôt français sur les revenus des SCPI étrangères) mais ne propageons pas des infos non fondées. Tous les trimestres on lit ce genre de truc sur les SCPI en AV. Outre que ça pollue le forum, c’est infondé…

![]() Hors ligne

Hors ligne

1 #13 10/05/2023 11h01

1 #13 10/05/2023 11h01

- cedREIM

- Membre (2011)

Top 5 SCPI/OPCI - Réputation : 136

Effectivement cette erreur est récurrente. Aucun revenu n’ait versé nul part en AV.

L’assureur retranscrit juste sur un espace client informatisé une information. Il n’y a aucun flux financier correspondant.

L’argent des distributions comme toute sommes que vous confiez à un assureur, l’assureur en fait ce qu’il veut (modulo la réglementation et évidemment sa politique de gestion des risques)

Vous disposez ainsi d’une créance sur un assureur en vertu d’un contrat que vous avez signé avec lui.

Pour investir en SCPI vous avez aussi signé un avenant, qui fait aussi partie du contrat.

Dans ce contrat, l’assureur s’engage à reproduire les flux d’un sous-jacent (ici les SCPI) et il le fait.

La vitesse à laquelle l’assureur fait remonter l’info dans un système informatisé ne change rien au contrat.

Un assureur pourrait tout à fait n’afficher aucune distribution sur un espace client, mais vous auriez quand même droit à celles-ci en cas de rachat, car ça fait parti du contrat.

Donc NON l’assureur ne fait pas travailler votre argent pendant 15 jours, il le fait travailler toute l’année, c’est l’essence même d’un assureur.

Tant que l’assureur respecte sa promesse (reproduire les flux d’un sous-jacent qu’il appelle unité de compte) vous n’êtes jamais lésé.

Les fonds qui figurent sur un contrat d’assurance-vie ne sont pas vos fonds, ce sont ceux de l’assureur.

Vous lui avez confié vos fonds en échange d’un droit de créance sur ce même assureur.

En AV vous ne possédez pas juridiquement les parts de SCPI. Vous disposez d’un droit de créance sur un assureur qui s’est engagé par contrat à reproduire les flux d’une SCPI en aménageant certaines règles (frais de gestion , délais jouissance, % de retenu sur les loyers etc…)

Parrain Fortuneo : 13042518

![]() Hors ligne

Hors ligne

1 #14 17/09/2023 15h21

1 #14 17/09/2023 15h21

- Tiare77

- Membre (2023)

- Réputation : 4

Bonjour

Certains de vos arguments sont pertinents néanmoins, les taux qui resteraient élevés sont très très hypothétique sachant que plusieurs pays poids lourds de U.E ont une dette dont la charge s’alourdit fortement avec des taux élevés justement.

Pensez vous que la BCE va risquer de couler la France, l’Italie, l’Espagne en leur imposant une charge de la dette économiquement insupportable ? Si les taux restent à 4% ce sera 80 Milliard d’euro d’intérêts de la dette en 2027.

La BCE semble d’ailleurs en train de familiariser les esprits avec une inflation durable qui resterait au dessus de sa cible, entre 3 et 4 %

Je reviens aussi sur le télétravail, qui semblait à un moment la solution à tous les maux et pourtant, à ce jour, nombres d’entreprises font machine arrière. Plusieurs raisons sont invoquées. mais la productivité, la cohésion d’entreprise, et l’innovation semblent etre les freins principaux à cette nouvelle mode. On se dirigera probablement vers un système hybride, mais il n’y aura pas de virage 100% télétravail. (même les administrations d’état n’en veulent pas…c’est dire…)

Pour le reste, il y aura les SCPI qui saurons s’adapter et les autres, dinosaures qui vont souffrir. Il semble que les anciennes SCPI sont à la peine en effet. Leur vieux parc et les faibles rendements les rendent mécaniquement non attractive.

![]() Hors ligne

Hors ligne

1 #15 21/11/2023 19h29

1 #15 21/11/2023 19h29

Je reproduis l’exercice réalisé pour PFO2

Valeur de réalisation fin 2022 : ~1.014M (440.13€/part - 2 304 736 parts)

Valeur de réalisation T3 2023 : ~0.908M (390.25€/part - 2 327 733 parts)

Postulat : On peut d’ors et déjà déduire quels typologies d’actifs ont été le plus impactée par la récente revalorisation de la valeur du patrimoine, et quel périmètre géographique (mais pas le croisement des deux)

Pourquoi : Patrimoine quasi* inchangé entre T2 et T3 où la mise à jour sur la valeur de reconstitution/réalisation (entraînant une baisse de prix de part) a été réalisée

* Vente d’un bien de 850.000€ bureaux en province

Acquisition d’hôtel 19.5M€ HD en Île de France

Comment : Avant revalorisation la valeur de réalisation était de 440.13€/part, après revalorisation 390.25€/part soit une baisse de 11.33% (11.39% dans ce sujet de Surin également, pas sûr d’où vienne la différence

En connaissant les valeurs de réalisation avant et après revalorisation on peut donc déduire la valeur approximative de chaque pan du patrimoine, par typologie et zone géographique avec une formule bête comme

(nb parts(2.327.733) * valeur de réalisation 22 || 23 (440.13 || 390.25) * proportion de la typologie/zone géographique testée dans le patrimoine de la SCPI) - prise en compte de cession/acquisition T3 23

Avant revalorisation (BT2 23)

Typologie

Bureaux : 96.9% => ~= 992.745.466€

Commerces : 1.9% => ~= 19.465.597€

Activités : 1.2% => ~= 12.294.062€

Géographie

IDF : 76.6% => ~= 784.770.926€

Paris : 17.9% => ~= 183.386.417€

Province : 5.5% => ~= 56.347.781€

Après revalorisation (BT3 23)

Typologie

Bureaux : 95.0% => ~= 862.977.913€

Commerces : 1.9% => ~= 17.259.558€

Loisir : 1.4% => ~= 12.717.569€

Activités : 1.6% => ~= 14.534.365€

Géographie

IDF : 75.3% => ~= 684.023.546€

Paris : 18.8% => ~= 170.778.787€

Province : 5.9% => ~= 53.595.470€

Evolution de la valorisation

Typologie

Bureaux : -13.07%

Commerces : -11.33%

Activités : +18.22%

Géographie

IDF : -12.84%

Paris : -6.87%

Province : -4.88%

En soit rien de "très surprenant", les bureaux ont pris une claque là les autres actifs un peu moins, le/les actifs logistique ont explosé, niveau géographique la baisse est bien moins forte en province et moins à Paris

Approximations : divers arrondis (de mon côté et dans les chiffres de Perial), pour la partie logistique le % dans le patrimoine est trop faible pour en faire une donnée exploitable, pas de valeur expertise intermédiaire entre fin 2022 et T3 23, exactitude des valorisations en premier lieu, aucun indicateur sur la qualité des biens, manque la valeur des actifs financiers de la SCPI…

EDIT : typo

Dernière modification par Drystan (22/11/2023 16h48)

![]() Hors ligne

Hors ligne

2 #16 07/05/2024 14h17

2 #16 07/05/2024 14h17

- Phaeton

- Membre (2022)

Top 50 Année 2022 - Réputation : 159

Al, c’est bien parce que c’est vous !

Perial Rapport Annuel PF Grand Paris 2020

Perial Rapport Annuel PF Grand Paris 2019

Perial Rapport Annuel PF Grand Paris 2018

(Aidez votre moteur de recherche en lui fournissant des précisions de type :

filetype:pdf

before:2022-06-01

site:perial.com)

![]() Hors ligne

Hors ligne

1 #17 28/07/2024 19h14

1 #17 28/07/2024 19h14

- Fanscpi

- Membre (2022)

Top 50 SCPI/OPCI - Réputation : 42

Actualisation :

22762 associés -

Prix acquéreur 458,00€, soit 102% de la valeur de reconstitution à 449,73€ -

Valeur de retrait 414,49€, soit 90,50% du prix acquéreur -

Valeur de réalisation 357,29€.

Baisse du prix en 2023 -

Taux de distribution brut 2023 : 4,34% -

Taux de distribution brut prévisionnel 2024, calculé sur le nouveau prix : 4,80% à 5,20% -

Taux d’endettement 32,8%, à un taux moyen de 2,87% - Taux d’endettement maximal 40,0%.

Les problèmes de liquidité s’aggravent :

30/06/2024 parts en attente de retrait : 3,75%, soit 36 M€.

Un fonds de remboursement de 20 M€ vient d’être mise en place.

La valeur de retrait par le fonds de remboursement est très basse : entre 321,56€ et 357,29€.

Entre 90% et 100% de la valeur de réalisation.

A comparer à la valeur de retrait classique à 414,49€ (en contrepartie de nouveaux souscripteurs).

Le fonds de remboursement n’est à n’utiliser que pour les associés qui ont un besoin impérieux et immédiat de liquidités.

Source : bulletin trimestriel

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “pf grand paris : vos avis sur cette scpi (perial am)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 9 | 2 683 | 10/10/2024 23h36 par cedREIM | |

| 22 | 9 265 | 05/11/2024 17h02 par Butozor | |

| 10 | 2 051 | 12/10/2024 09h38 par Fanscpi | |

| 455 | 144 152 | 03/11/2024 22h57 par Thortue | |

| 73 | 30 772 | 28/07/2024 19h19 par Fanscpi | |

| 57 | 24 682 | 01/11/2024 20h25 par Phaeton | |

| 150 | 41 784 | 27/09/2024 13h28 par J59 |