Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#1 05/05/2015 22h33

- stef

- Membre (2011)

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 87

Depuis plusieurs mois, on évoque régulièrement les taux négatifs des obligations d’état.

Néanmoins, depuis quelques jours, on constate un début de retournement brutal de ces taux .

Pour illustrer cela, vous trouverez :

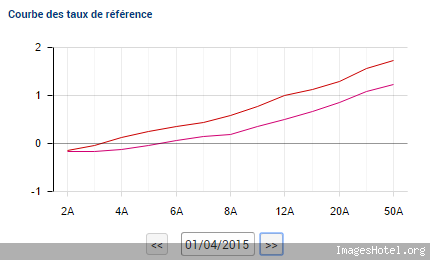

- sur le 1er graphe, les taux français au 1er avril (en mauve) et 5 mai (en rouge) :

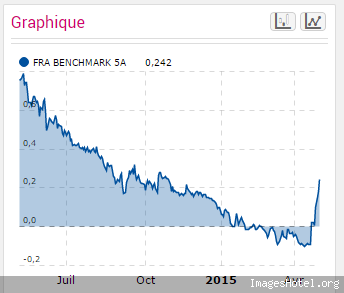

-sur le 2nd graphe, l’évolution du taux pour le 5 ans français :

Les conséquences théoriques, si ce mouvement se poursuivait, sont une baisse du cours des actions, des obligations existantes, voire de l’immobilier dans la mesure où leur rentabilité relative par rapport aux obligations souveraines, réputées sans risque, baisserait.

Quelles sont, de votre point de vue, les conséquences possibles ?

Existe-t-il, de votre point de vue, des actifs qui permettent de s’en protéger ?

Par exemple des obligations qui sont menées à échéance comme les fonds euros.

PS : message pour les modérateurs : cette file est sans doute à déplacer dans : " Stratégies d’actifs et macroéconomie" car plus pertinente que dans "obligations"

Dernière modification par stef (05/05/2015 23h01)

Mots-clés : krach obligataire taux souverains

![]() Hors ligne

Hors ligne

#3 05/05/2015 23h16

- Vibe

- Membre (2011)

Top 50 Finance/Économie - Réputation : 129

Je trouverais ce retournement plutôt sain, sous réserve qu’il se passe dans une "relative" douceur. Les obligations à taux négatif sont une aberration !

Pour l’instant, ça se passe "relativement" bien : le CAC corrige gentiment et il n’y a pas de panique sur les taux. Puisse ce mouvement se poursuivre !

![]() Hors ligne

Hors ligne

#4 05/05/2015 23h40

- Angus

- Membre (2015)

- Réputation : 11

Stef,

Le mieux c’est un future OAT (ticker FOAT sur Eurex).

Je n’ai pas d’idée de l’importance de ce que vous souhaitez couvrir mais le sous-jacent du FOAT est relativement élevé (actuellement on est à +- 150000 euros).

L’overnight initial margin est relativement bon marché.

Pour affiner votre position, un ETF sur l’OAT ou équivalent doit pouvoir se trouver sans trop de problème.

Un ETF double ou triple short n’est à mon sens pas un produit adapté même si cela semble intéressant sur le papier. Il vaut mieux privilégier un ETF sans effet de levier.

Bien à vous.

![]() Hors ligne

Hors ligne

#5 06/05/2015 12h21

- stef

- Membre (2011)

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 87

Je vous remercie pour vos retours . En réalité, je ne cherche pas de couverture.

Ma question était plus large : à savoir si certains actifs sont mieux adaptés pour résister face à une hypothèse de hausse des taux obligataires .

![]() Hors ligne

Hors ligne

#6 06/05/2015 12h30

- ZeBonder

- Membre (2012)

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 20 Invest. Exotiques

Top 20 Entreprendre

Top 20 Banque/Fiscalité - Réputation : 417

Les obligations à taux variables sont adaptées à une hausse des taux.

Dernière modification par ZeBonder (06/05/2015 13h05)

![]() Hors ligne

Hors ligne

#7 06/05/2015 12h36

- koldoun

- Membre (2013)

Top 20 Année 2022

Top 20 Dvpt perso.

Top 50 Actions/Bourse - Réputation : 287

roudoudou a écrit :

Lyxor Double short Bund ?

J’ai opté pour un CFD

![]() Hors ligne

Hors ligne

1 #8 06/05/2015 17h12

1 #8 06/05/2015 17h12

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

Comme vous l’indiquez, une hausse des taux, spécialement si elle est brutale est mauvaise pour la quasi-totalité des actifs.

Les actions, l’immobilier, et bien entendu l’obligataire (spécialement avec une duration longue) tout baisse.

Au niveau opérationnel, à terme normalement les assureurs et les banquiers profitent de rendements plus élevés sur leurs placements en compte propre.

Cela dit je ne crois pas à une remontée vraiment forte des taux. Historiquement le taux à dix ans est corrélé à la croissance du PIB (= croissance de la population * gain de productivité) et nous n’avons plus de croissance, probablement pour longtemps.

Pour deux raisons :

1) La croissance de la population dans les pays développés est quasi-nulle, voir baisse en Allemagne hors immigration

2) Les gains de productivité sont historiquement concentrés sur les secteurs agricoles et industriels, qui ne représentent plus que 20% du PIB. Dans les services, environ 80% du PIB, les gains de productivité sont très faibles (spécialement les services à la personne, comme le coiffeur ou l’aide aux personnes âgées par exemple). Donc ipso facto, les gains de productivité futurs seront faibles.

![]() Hors ligne

Hors ligne

#9 06/05/2015 17h31

- Derival

- Membre (2010)

Top 50 Finance/Économie - Réputation : 124

stef a écrit :

Les conséquences théoriques, si ce mouvement se poursuivait, sont une baisse du cours des actions, des obligations existantes, voire de l’immobilier dans la mesure où leur rentabilité relative par rapport aux obligations souveraines, réputées sans risque, baisserait.

Quelles sont, de votre point de vue, les conséquences possibles ?

C’est le scénario du krach de 1987.

Ceux qui se sont surtout fait "rincer" par celui-ci sont ceux qui avaient investi avec du levier (car le taux de leurs emprunts augmentait alors que les actifs qu’ils avaient acheté baissaient) et ceux qui avaient acheté des instruments de couverture (qui se sont révélés être plus destructeurs que protecteurs).

Cela a marqué un coup d’arrêt dans la progression du marché des actions, mais ça ne l’a pas empêché de continuer de monter jusqu’aux années 2000.

stef a écrit :

Existe-t-il, de votre point de vue, des actifs qui permettent de s’en protéger ?

Par exemple des obligations qui sont menées à échéance comme les fonds euros.

Je pense aux actions justement. La hausse des taux va impacter le prix, mais très peu la valeur de ce que vous possédez. On pourrait se dire que des entreprises qui doivent se financer à taux plus élevé feront moins de profits, mais en pratique elles n’ont pas fait non plus des profits faramineux en empruntant à taux bas comme en ce moment.

Il y a quand même une différence par rapport à 1987 : les emprunts d’état ne sont plus considérés comme absolument sûrs. Choisir des emprunts d’état comme "actif refuge" parce que leur rendement dépasse celui des actions ne m’apparaît pas aujourd’hui comme une évidence.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “retournement des taux obligataires souverains occidentaux : quels conséquences ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 6 | 2 799 | 21/11/2013 12h54 par kienast | |

| 14 | 4 751 | 15/06/2017 08h36 par PatN | |

| 37 | 14 052 | 05/07/2019 16h06 par Scipion8 | |

| 7 | 4 115 | 07/09/2019 13h18 par toufou | |

| 13 | 6 846 | 29/11/2022 17h44 par CharlesDuval | |

| 22 | 4 583 | 11/10/2018 18h48 par Fructif | |

| 4 | 2 415 | 22/12/2017 13h24 par Durun |