Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

#101 28/09/2017 09h32

- Licha

- Membre (2016)

Top 5 Crypto-actifs - Réputation : 92

Je suis sûr de rien, c’est ce que j’ai compris de la fiscalité des sci à l’is (que je possède) après lecture du livre de Paul Aube.

Je peux très bien m’être trompé, et je compte sur les experts du forum pour nous apporter la verité si je me suis fourvoyé ;-)

edit: RAN ?

kezaco?

On en apprend tous les jours !

![]()

![]() Hors ligne

Hors ligne

#102 28/09/2017 09h38

- cat

- Membre (2015)

Top 50 Portefeuille

Top 50 Obligs/Fonds EUR

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 10 SCPI/OPCI - Réputation : 459

RAN : Report A Nouveau?

Dernière modification par cat (28/09/2017 17h35)

![]() Hors ligne

Hors ligne

#103 28/09/2017 10h51

- rocambole

- Membre (2012)

- Réputation : 228

Oui Report à nouveau, c’est le bénéfice mis en reserve (non distribué)

![]() Hors ligne

Hors ligne

#104 28/09/2017 11h55

- Setanta

- Membre (2015)

- Réputation : 60

Licha a écrit :

Je suis sûr de rien, c’est ce que j’ai compris de la fiscalité des sci à l’is (que je possède) après lecture du livre de Paul Aube.

Je pense que c’est faux. Lisez le lien d’Ocedar il est très bien.

Une SCI IS, n’est jamais qu’une société. Ainsi si les capitaux propres sont OK, les réserves (notamment légales) sont OK, vous pouvez tout à fait distribuer des dividendes supérieurs au bénéfice (qui est diminué par ailleurs des amortissements, donc pas du cash …) si c’est voté en AGO annuelle de la société.

Il y a même des sociétés qui empruntent pour verser du dividende … Le dividende n’est absolument pas basé sur le bénéfice ou sur la trésorerie.

Par contre, il est évident que si vous versez du dividendes largement supérieur à votre bénéfice pendant plusieurs années, à un moment il y aura un problèmes de tréso…

Setanta

![]() Hors ligne

Hors ligne

#105 28/09/2017 12h15

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Il me semble qu’il n’y a pas de "réserve légale" pour une SCI (même si les statuts de la SCI peuvent prévoir -ou pas- des "réserves obligatoires").

La logique derriere cette difference avec les SARL ou SA est en relation avec le fait que, pour une SCI, la responsabilité des associés est illimitée.

Sinon, bien évidemment qu’une SCI IS (ou IR) peut distribuer plus que le bénéfice du dernier exercice.

En particulier, elle peut (si elle dispose de la trésorerie requise) tout a fait distribuer le bénéfice comptable des exercices passé qui a été mis en réserve, et qui s’ajoute au bénéfice du dernier exercice pour constituer le bénéfice distribuable. Et même si le dernier exercice a dégagé une perte, il est possible de distribuer le montant reporté des exercices passés moins cette perte.

Il existe aussi en comptabilité d’autres "reserves" qui peuvent être distribuées (sur décision prise en AG).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#106 28/09/2017 12h22

- Licha

- Membre (2016)

Top 5 Crypto-actifs - Réputation : 92

Merci pour ces éclaircissements.

Mon intervention aura au moins eu le mérite d’avoir lever une mauvaise compréhension de ma part du mécanisme de versement de dividende associé à d’autres paramètres (RAN) qui m’était totalement étranger.

C’est le but d’un forum il me semble: confronter/échanger ses idées/croyances/connaissances pour apprendre et progresser; et tant pis pour le -1…

edit: je me permet de citer le paragraphe du livre en question qui m’a induit en erreur:

"Notez qu’un dividende ne pourra être versé que si le résultat comptable de la SCI est

bénéficiaire. Autrement dit, si des travaux permettent de générer un déficit comptable, ils vous

empêchent de vous verser un dividende (et cela, même si votre trésorerie est positive)."

Celà ne va-t-il pas l’encontre de ce que vous dites?

ou alors je n’y comprends vraiment rien (ce qui à l’air d’être le cas)…

![]() Hors ligne

Hors ligne

#107 28/09/2017 12h39

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

La situation de tresorerie et le resultat (bénéfice ou perte) comptable sont 2 notions tres differentes.

Pour décider en AG de distribuer un dividende, il faut qu’il y ait un bénéfice distribuable (provenant de l’ensemble des exercices passés). Disposer de trésorerie n’est pas suffisant.

Un exemple : une société se crée avec un capital de 1 M€. Elle n’a aucune activité et disposera dont après N exercices d’un peu moins de 1 M € en trésorerie (elle aura eu quelques frais à payer, et ces frais auront même générer une légère perte). Elle ne pourra pas distribuer du dividende.

Elle (son AG) pourrait cependant decider de réduire (diminuer) son capital, et de rembourser en conséquence ses associés. Mais (outre que ça implique quelques formalités et frais) ça sera connu de tous ses clients/fournisseurs/etc car la SCI devra alors afficher un capital plus petit.

Pour disposer de trésorerie, il suffit d’emprunter (à condition de trouver un préteur), mais ceci ne crée pas du résultat comptable.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#108 22/11/2017 16h15

- Timinel

- Membre (2014)

Top 50 Immobilier locatif - Réputation : 127

Bonjour

Je me permets de poster la question , n’ayant pas trouvé de réponse sur les differentes files.

je me pose des questions sur la SCI à l’IS ( le TMI IR etant élevé et l’impot IS ayant tendance a diminué ). le plus gros frein est la taxation de la plus value a la revente ( ou de la difference entre le prix du bien à la vente et la valeur restant à amortir).

Est il possible de moduler les ammortissements ou ceux ci doivent se réaliser de manière automatique dès lors qu’un résultat est a purger ?

Imaginons un immeuble de 600 Keur par exemple, me permettant de degager un bénéfice " moyen " sur 20 ans de 50kE / an.

Je peux définir au depart du projet des hypotheses d’amortissement "lente" de maniere a ne pas consommer l’ammortissement trop vite.

Mais est ce que je peux par exemple ne pas appliquer l’amortissement du tout ? ( par exemple tant que je suis sous les 10 ke je ne l’utilise pas , quand je passe entre 10 et 35 , une partie et ensuite j’amorti au maximum ?

Je ne suis pas en train de remettre en cause un amortissement lineaire mais uniquement son utilisation qui devient plus discretionnaire .

Aujourd’hui en LMNP classique , j’utilise tout l’amortissement possible pour amener le résultat a 0 . ici le but est different.

a 20 ans , lors de la revente , le bien est partiellement amorti , mais possiblement moins que pour une application mécanique qui minimiserait chaque année le bénéfice.

Est ce possible ? et si oui est ce réellement utile comme je l’envisage ou je rate autre chose?

Merci

![]() Hors ligne

Hors ligne

#109 25/11/2017 18h48

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Ne pas pratiquer d’amortissement (ou amortir le minimum possible) ne vous fera rien gagner :

- vous aurez potentiellement plus de résultat imposé à l’IS (que si vous aviez pratiqué de plus gros amortissements) pendant la détention du bien;

- lors de la vente du bien, les amortissements pratiqués auront diminué le prix de revient (comptable) du bien, celui utilisé pour calculer la plus-value, mais vous aurez eu ces montants en charge, donc l’ensemble des bénéfices sur tous les exercices y compris celui de la cession du bien sera exactement le même que si vous aviez amorti 2x moins (ou pas du tout).

Les amortissements vous permettent de constater une partie de ce bénéfice (des années) plus tard, donc de payer l’IS plus tard, donc d’avoir plus de cash en trésorerie, ce qui vous permet de le faire travailler….

Et si l’amortissement conduit à un résultat négatif, c’est reportable pendant pas mal d’années….

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#110 20/12/2017 16h01

- freesas

- Membre (2011)

- Réputation : 13

Bonjour,

en me basant sur la feuille excel j’aimerai calculer l’enrichissement patrimonial dans les 2 cas lors de la vente:

- IR: Cumul des Flux de tresorerie soumis à l’IR + PV - (IR + CSG) sur PV

- IS: Cumul des Flux de trésorerie soumis à l’IS + PV - Flat Tax sur la distribution de la PV comptable (Px Cession - VNC) et sur les flux de trésorerie (réserves)

Est-ce correct?

![]() Hors ligne

Hors ligne

#111 30/01/2018 18h05

- Mich

- Membre (2013)

- Réputation : 15

Bonjour,

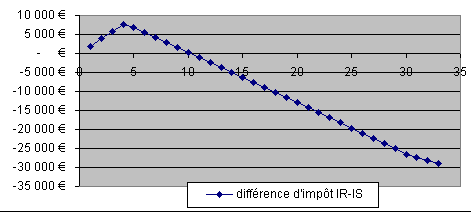

Je me permets de déterrer un peu ce topic que j’ai trouvé grâce au Graphique de CyberPapy qui est très intéressant. (Ainsi que celui de Nico 49)

L’impôts sur les sociétés passe de 33,33% à 28% (donc pour tout ce qui est au dessus de 38120€) et va descendre jusque 26% il me semble.

Les cotisations sociales passent à 17,2% au lieu de 15,5%.

Ce sont malgré tout deux changements majeurs qui vont dans le sens de la SCI à L’IS. Quel est votre avis sur le sujet?

Qui plus est, la possibilité d’avoir des gains à réinvestir si ils restent au sein de la SCI est très intéressante pour ceux ayant une optique de long terme.

J’aimerai savoir si l’un d’entre vous (Nico 49 ou Cyberpapy) pourrait m’envoyer son modèle afin que j’essaie de le modifier ou de le compléter sans partir de zéro, et pour prendre en compte les derniers changements.

![]() Hors ligne

Hors ligne

#112 30/01/2018 18h29

- rocambole

- Membre (2012)

- Réputation : 228

En effet la SCI IS a toujours été un bon outil pour réinvestir, ensuite on subit quand même les PS si on retire (hors compte courant).

D’une manière générale je préfère la fiscalité IS car plus stable dans le temps…

![]() Hors ligne

Hors ligne

#113 02/02/2018 08h00

- CyberPapy

- Membre (2012)

Top 50 Immobilier locatif - Réputation : 128

Mich a écrit :

Je me permets de déterrer un peu ce topic que j’ai trouvé grâce au Graphique de CyberPapy qui est très intéressant. (Ainsi que celui de Nico 49)

Merci du compliment.

Je viens de relire ce que j’avais fait il y a presque deux ans maintenant.

Quel Boulot!…..

Il est vrai que je ne puis que dire, paraphrasant la chanson des Charlots, "Merci Macron" pour la baisse de l’Impôt sur les Sociétés. ![]()

En effet avec un IS à 33,33% et une CSG à 15,5%, il ne restait marginalement que 56,32% du bénéfice ( 66,66% x 84,5%)

Avec cette nouvelle mesure, pour ceux qui sont en dessous de 500 000 euros de bénéfice, il restera 72% x 82,8 % = 59,61%

C’est une augmentation de 5,83% du bénéfice net après impôt.

Si on passe à 25% en 2022 ( prions mes frères) en restant à 17,2 % de CSG ( prions à genoux) il restera alors 75% x 82,8% = 62,10% ![]()

( Dieu soit loué et vive l’harmonisation européenne )

Le défaut majeur de l’IS qui est une très lourde fiscalisation du prix de vente va lui aussi s’en trouver diminué.

Cela va incontestablement améliorer la formule IS contre la formule IR.

Pour simuler tout cela , le modèle existe déjà depuis deux ans dans un fichier Excel qui est toujours en ligne

Je rappelle que nul ne peut imaginer avec certitude l’évolution à long terme du prix du foncier.

Mais à court terme, la formule IS permet de repousser l’impôt d’aujourd’hui à la date de la vente de l’immeuble avec une éventuelle plus ![]() (ou moins

(ou moins ![]() ) value.

) value.

C’est un confort très appréciable.

Par ailleurs, sur le court terme ( moins de 15 ans)

et si le foncier ne flambe pas ( moins de 1% de hausse par an) ,

les deux formules IS IR sont maintenant dans certains cas presque équivalentes

En fonction de la date de vente l’une ou l’autre prendra l’avantage.

Je vous laisse le plaisir de comparer les courbes en faisant varier à l’envi tous les paramètres pour vous adapter à votre cas précis

Dernière modification par CyberPapy (02/02/2018 09h03)

CyberPapy ou pour faire court CP

![]() Hors ligne

Hors ligne

#114 03/02/2018 13h20

- Candy

- Membre (2017)

- Réputation : 8

CP,

je regarde actuellement IS/IR,

je lis sur

PLF 2018 : Taux d?IS à 25% en 2022 LégiFiscal

les taux sont en fait en 2017 par paliers:

Pour PME CA<7.63M :

IS 15% benef< 38 120e

Puis IS 28% entre 38 120e et 75k

Et enfin 33.1% partie > 75k de bénéfice (pas de CA) donc je pense peu de personnes concernées par les 33% parmis nous.

Mais reste le pb de la PV, on est d’accord.

Savez vous si le pb de la PV se pose aussi lors d’une succession?

Si la SCI IS a amorti, elle vaut 0 au bout de 25 ans. Alors si donation aux enfants dans 20 ans d’une sci qui vaut 0 = 0 droit de succession? Non, je dois certainement avoir loupé une entourloupe fiscale…

Micro foncier + LMNP en micro

![]() Hors ligne

Hors ligne

#115 03/02/2018 14h28

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

@Candy : vous avez loupé que la valeur comptable ne sera pas 0 (le foncier ne sera pas amorti) et que la valeur vénale (utilisée lors de la sucession) n’est pas la valeur comptable.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#116 03/02/2018 14h30

- Crown

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Monétaire

Top 50 Banque/Fiscalité

Top 50 SCPI/OPCI - Réputation : 202

Bonjour Candy,

La donation aura pour base la valeur vénale (un abattement est possible compte tenu de la détention du bien en SCI et non en direct).

Vous imaginez bien que si vous décidez de vendre la SCI à quelqu’un vous aurez envi de la vendre plus de 0 malgré l’amortissement. Pour la donation, la logique est "similaire".

Il faut aussi prendre en considération dans le raisonnement que quand on donne quelque chose aux enfants la logique d’ensemble est que lorsqu’ils revendront le bien le calcul de PV se fera entre prix de vente - la valeur de ce qu’ils ont reçu.

Il y a quelques situations d’exceptions notamment en relation avec l’immobilier (en direct et/ou SCPI) où lorsque l’on a reçu seulement la NP et que les enfants devraient payer normalement Prix de vente - valeur de la NP reçue, une exception est faite en faisant Prix de vente - valeur de la PP au moment de la donation de la NP.

Crown

PS : GoodbyLenine toujours le plus rapide ![]()

![]() Hors ligne

Hors ligne

#117 03/02/2018 17h12

- Candy

- Membre (2017)

- Réputation : 8

Gbl, Crown tout cela me ne convainc toujours pas de monter en sci…

En cas d’apport à la sci, il y a la PV.

Durant la vie de la sci, il y a double imposition des benefices si redistribués.

A la succession encore PV…

Si on demembre en LMNP, si je donne avant 41 ans en NP et avant d’etre d’office classé en LMP,

je peux ne PAS passer par la case PV professionnel si donation de la NP avant d’etre classé LMP.

Les deux biens principaux ont été acheté il y a entre un et deux ans, ils devraient etre évalué prix acquisition (prix négocié tres bas)+ travaux et meubles. Le montant à transmettre serait plus faible que si on les évalue à leur vraie valeur.

Certes si je demembre avant d’etre en LMP, plus d’amortissement possible pour ces biens mais reste le micro BIC 50% si loyer <70k, ce qui selon mes calculs est plus rentable que le réel à partir de la troisieme année. Le micro vient juste d’etre revu donc cette fiscalité micro pour LMP devrait etre stable pour quelques années.

La donation faite avant d’etre en LMP serait ainsi assurée puis mon statut serait LMP et condamné à respecter le micro BIC et le micro social à 25% (micro social, qui n’est pas plus cher que la somme de csg+puma 8%+17% du en lmnp).

L’IS a certes baissé à 15% puis 28% mais en IR, je suis à 14%, j’atteins à peine le tmi 30%.

En succession si deces et monté en LMP ou SCI, il y a aussi la non application de la PV pro, en cas de succession avec reprise de l’activité par l’héritier. Ce qui peut etre utile au cas où l’on n’arrive pas à tout transmettre.

Je continue de lire avidement ce forum, je vois un expert comptable jeudi prochain, mon notaire en mars…

Avant la donation, je veux bien savoir les avantages/ inconvenients …

Micro foncier + LMNP en micro

![]() Hors ligne

Hors ligne

1 #118 03/02/2018 18h04

1 #118 03/02/2018 18h04

- CyberPapy

- Membre (2012)

Top 50 Immobilier locatif - Réputation : 128

Candy a écrit :

Gbl, Crown tout cela me ne convainc toujours pas de monter en sci…

En cas d’apport à la sci, il y a la PV.

J’ai l’impression qu’il y a plusieurs points à éclaircir.

S’il y a apport pour le même prix qu’à l’achat, il n’y a pas de plus-value.

S’il y a plus-value c’est une moins-value sur la plus-value suivante.

Exemple:

Immeuble acheté 50 000 euros vendu ou apporté à la SCI 70 000 euros => Plus-value sur 70 000- 50 000= 20 000

le même immeuble revendu quelque temps plus tard 80 000 euros

La PV sera taxée sur 80-70 = 10 000 euros

s’il n’y avait pas eu de SCI la PV aurait été basée sur 80 000- 50 000 = 30 000.= 20 000 + 10 000

On a une petite subtilité avec les abattements pour durée de détention qui vient fausser un peu ce raisonnement.

Elle est compensée par certains avantages

une SCI peut déduire ses frais d’acquisition et tous ses frais de son résultat . Pas un particulier

une SCI peut déduire ses pertes de son résultat . Pas un particulier

Durant la vie de la sci, il y a double imposition des benefices si redistribués.

Si on est en transparence fiscale, dans une SCI à l’IR : NON

Pour une SCI à l’IS c’est partiellement vrai mais il faut calculer le montant exact de l’impôt qui dépend de plusieurs paramètres et notamment le Taux marginal d’imposition

Rien n’est simple avec le Fisc

1) il y a une déduction de l’amortissement des immeubles sur le résultat. De ce fait on baisse considérablement l’impôt à court terme

L’amortissement n’est plus applicable à la valeur du terrain, ce qui fait que la valeur comptable résiduelle ne peut être nulle.

2) sur le revenu distribué il y a un abattement de 40% du montant.

Exemple:

si le bénéfice d’une SCI à l’IS est 100 vous distribuerez en 2022 75 (c’est à dire 100-25%)

60% du revenu de 75 imposé à votre TMI vous donne le montant de l’impôt

75- ( 60% x 75 x TMI ) est à comparer à 100 - ( 100 x TMI)

A vous de voir

Pensez aussi que votre résultat sera nettement plus fort si vos n’amortissez pas vos immeubles mais que vous le paierez à la sortie .

Exemple:

si votre SCI vaut 2000, rapporte chaque année 100 et est amortie sur 20 ans votre impôt société sera

( 100- 2000 / 20ans ) x is de 25% = ZERO

somme distribuable 100

Impôt après abattement 100*60% x TMI soit 40% plus faible que pour une gestion en direct

Vous paierez plus si l’immobilier a monté

Moins s’il a baissé

Là , nul ne peut vous dire à coup sur si ce sera une bonne affaire

A la succession encore PV…

à la succession comme à la vente il y a une plus-value calculée entre le montant amorti et le prix de vente.

C’est ce calcul fort subtil basé sur des prévisions à long terme

et c’est la comparaison des trois systèmes qui a justifié les longs débats de cette file.

J’écris TROIS car la SCI à l’IR et la détention en nom propre ont des caractéristiques identiques dans la démonstration ci dessus.

Dernière modification par CyberPapy (03/02/2018 18h20)

CyberPapy ou pour faire court CP

![]() Hors ligne

Hors ligne

#119 03/02/2018 18h58

- Candy

- Membre (2017)

- Réputation : 8

CP a écrit :

[/si le bénéfice d’une SCI à l’IS est 100 vous distribuerez en 2022 75 (c’est à dire 100-25%) 60% du revenu de 75 imposé à votre TMI vous donne le montant de l’impôt

75- ( 60% x 75 x TMI ) est à comparer à 100 - ( 100 x TMI)

Je croyais que la distribution de benefice d’une sci IS était des dividendes imposés par les associés au PUF de 30% et plus dans leur IR, non?

Il y a toujours l’abattement de 40% avec le PUF ?

CP a écrit :

[/Exemple: si votre SCI vaut 2000, rapporte chaque année 100 et est amortie sur 20 ans votre impôt société sera ( 100- 2000 / 20ans ) x is de 25% = ZERO somme distribuable 100 Impôt après abattement 100*60% x TMI soit 40% plus faible que pour une gestion en direct

Exemple avec PUF:

si votre SCI vaut 2000, rapporte chaque année 100 et est amortie sur 20 ans votre impôt société sera

( 100- 2000 / 20ans ) x is de 25% = ZERO

somme distribuable 100

Impôt PUF = 30%x100 si TMI 14% alors imposition LMP ou LMNP mieux.

En fait, ce PUF est intéressant pour ceux qui sont au moins à un TMI de 30%, pour les autres il semble que ce montage avec distribution de dividende soit moins favorable que de garder son TMI de 14%.

Ais je bien compris?

Micro foncier + LMNP en micro

![]() Hors ligne

Hors ligne

#120 04/02/2018 02h11

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

CyberPapy a écrit :

Rien n’est simple avec le Fisc

…/…

2) sur le revenu distribué il y a un abattement de 40% du montant.

Attention : depuis début 2018, l’imposition est un PFU (Prélèvement Fiscal Unique) de 30% de la totalité du dividende (d’une société à l’IS), même s’il reste possible d’opter pour une imposition à TMI IR sur 60% du dividende + 17.2% de Prélèvements Sociaux, sur l’ensemble de ses revenus et plus-valus mobiliers, qui sera rarement avantageux.

Candy me semble avoir presque bien compris quand il écrit que "ce PFU est intéressant pour ceux qui sont au moins à un TMI de 30%, pour les autres il semble que ce montage avec distribution de dividende soit moins favorable que de garder son TMI de 14%.". En effet, avec TMI 30%, sans le PFU on paie 30% * 60% + 17.2% = 35.2% > 30%; avec TMI = 14% on paie 14% * 60% + 17.2% = 25.6% < 30%.

J’ai écrit "presque" parce que, pour ceux qui n’ont qu’une partie limitée de leur revenu potentiellement concerné par le PFU imposée au TMI=30% (et une grosse partie imposée à 14%, et même une autre partie imposée à 0%, s’ils n’ont que -ou presque que- des revenus mobiliers), le PFU n’est pas avantageux; même avec TMI = 30%.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#121 04/02/2018 10h04

- CyberPapy

- Membre (2012)

Top 50 Immobilier locatif - Réputation : 128

Hier soir j’avais vainement cherché ce qu’était ce PUF et j’avais abandonné.

GBL a rectifié : C’est le PFU acronyme de Prélèvement Forfaitaire Unique pour une société soumise à l’IS

Il englobe

Un prélèvement au titre des cotisations sociales au taux global de 17,2% (taux en vigueur à compter de 2018)

et un prélèvement au titre de l’impôt sur les revenus fixé au taux de 12,8%

Le total faisant 30% quelle que soit le TMI

Je suis d’accord avec Candy:

Ce n’est intéressant que pour les TMI de 30% et plus

mais je ne le suis pas exactement avec le calcul.

Selon moi , on ne paye pas d’impôt sur un impôt. Donc

avec TMI = 45%, sans le PFU on paie 17,2% + 45% * 60% * (1-17,2%) = 39,56% > 30%;

avec TMI = 41%, sans le PFU on paie 17,2% + 41% * 60% * (1-17,2%) = 37,57% > 30%;

avec TMI = 30%, sans le PFU on paie 17,2% + 30% * 60% * (1-17,2%) = 32,10% > 30%;

avec TMI = 14%, sans le PFU on paie 17,2% + 14% * 60% * (1-17,2%) = 24,16% < 30%

avec TMI = 0%, sans le PFU on paie 17,2% < 30%

Je n’ai par contre pas compris la subtilité exposée ensuite par GBL

GBL a écrit :

J’ai écrit "presque" parce que, pour ceux qui n’ont qu’une partie limitée de leur revenu potentiellement concerné par le PFU imposée au TMI=30% (et une grosse partie imposée à 14%, et même une autre partie imposée à 0%, s’ils n’ont que -ou presque que- des revenus mobiliers), le PFU n’est pas avantageux; même avec TMI = 30%.

Je suis par ailleurs gêné pour les tranches

La tranche à 0% termine à 9 807 €

la tranche à 30% commence à 27 086€

On ne peut avoir "’une partie limitée de leur revenu potentiellement concerné par le PFU imposée au TMI=30%" si le revenu de base est inférieur à 9807 €.

Bref : Quelque chose m’échappe.

CyberPapy ou pour faire court CP

![]() Hors ligne

Hors ligne

1 #122 04/02/2018 17h08

1 #122 04/02/2018 17h08

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Voici quelques cas concrets qui devraient vous aider à comprendre ce que j’ai voulu dire :

Soit un contribuable, célibataire (1 part), avec comme seul revenu 50 000€ de dividende.

S’il utilise le PFU, il payera 15 000€ (30% * 50000).

S’il opte pour l’imposition à l’IR, il payera 8600€ de prélèvements sociaux, et sera imposé au barème IR sur 30 000€ (avec l’abattement de 40%), donc paiera 3293€ (30%*(30000-27086) + 14%*(27086-9807)) d’IR, soit en tout 11893€.

(Dans tous les cas, il pourrait y avoir la PUMA à payer en plus.)

Mieux vaut donc pour ce contribuable avec TMI à 30% ne pas relever du PFU. CQFD.

Soit un autre contribuable célibataire avec 30 000€ de revenus pro imposables (salaires par ex), et 20 000 de dividendes. Celui-ci aura intérêt à relever du PFU.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#123 07/02/2018 08h45

- CyberPapy

- Membre (2012)

Top 50 Immobilier locatif - Réputation : 128

Oh! Mais voila une subtilité qui m’avait échappé:

Le PFU rend notre salarié qui a plusieurs dizaines de milliers d’euros de dividende "non imposable" ou du moins change son TMI

De ce fait on se trouve ramené à une comparaison entre un salarié avec un tmi de 0 ou de 14% avec le PFU

Dans ces deux cas on sait que ce n’est pas rentable

Si il a un revenu salarié plus important il et est dans la tranche à 30% on retrouve la rentabilité

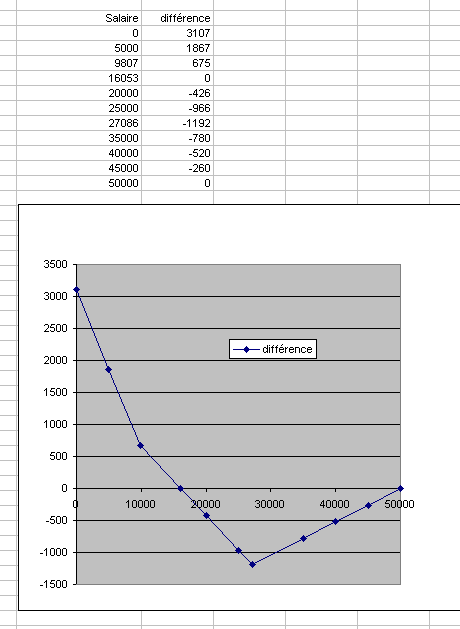

Pour mieux visualiser cela j’ai créé une population de 11 personnes ayant toutes 50 000 euros de revenu

mais constitués d’un revenu salarial qui varie de zéro à 50 000 euros et du complément en dividendes ( échelle de droite)

J’ai porté en ordonnée l’impôt dans les deux cas fiscaux possibles : Abattement de 40% et PFU (échelle de gauche)

On voit nettement que pour ceux qui ont un faible salaire et un fort revenu constitué de dividendes l’option PFU n’est pas rentable.

Cette tendance s’inverse au dessus de 16 053euros le PFU devient alors gagnant

Pour bien montrer les zones de changement j’ai créé des individus dont les revenus salariaux correspondaient aux seuils des tranches d’imposition: 9807 et 27 086 euros (sur fond jaune)

Le graphique ci dessous montre la différence d’impôt payé entre :

=>la formule utilisant l’abattement de 40%

=>le Prélèvement Forfaitaire Unique pour une société soumise à l’IS

Le gain est bien évidemment nul si les dividendes sont nuls

Au dessus de 27 086 euros le PFU permet une réduction de l’impôt de 5,2% du montant des dividendes

Pour un revenu composé uniquement de dividendes, on a un gain de 3106 euros soit 6,2% du montant des dividendes en utilisant l’abattement

Ce gain se réduit lorsque les revenus salariaux augmentent

Il finit par se transformer en perte au dessus de 16 053 euros Le PFU devient alors un meilleur choix.

Merci de m’avoir montré cette particularité.

CyberPapy ou pour faire court CP

![]() Hors ligne

Hors ligne

#124 19/06/2018 14h12

- BenBBB

- Membre (2018)

- Réputation : 18

Je ré-ouvre cette discussion passionnante avec une question simple:

Vous semblez tous supposer que les sorties de la SCI IS se fassent en dividendes. Or il me semble qu’il est possible de créer la SCI avec un capital (relativement) faible, et de procéder à des apports en comptes d’associés (ou prêts d’associés).

Dès lors, si la SCI IS sort du cash flow positif, les associés peuvent se rembourser sur le capital ’prêté’ sans imposition.

On pourrait donc imaginer un tel schéma, au moins sur les premières années après acquisition, puis éventuellement lors de nouveaux achats/travaux.

Cela vous semble-t-il correct ?

![]() Hors ligne

Hors ligne

#125 19/06/2018 14h31

- Crown

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Monétaire

Top 50 Banque/Fiscalité

Top 50 SCPI/OPCI - Réputation : 202

Bonjour BenBBB,

Effectivement l’apport en compte courant (encore faut il avoir des liquidités) permet des stratégies de remboursement plutôt que passer par la case "dividendes".

Crown

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “sci à l'is vs sci à l'ir : comparaison avec calcul détaillé…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 77 | 26 849 | 28/06/2020 23h16 par Sheeplooser | |

| 11 | 2 326 | 18/09/2015 22h34 par pierre007 | |

| 44 | 11 944 | 04/06/2013 15h19 par Pruls | |

| 9 | 9 495 | 19/04/2016 07h17 par sinwave | |

| 7 | 1 619 | 09/09/2024 19h55 par Manarea | |

| 175 | 72 907 | Hier 16h20 par Kabal | |

| 4 | 1 532 | 11/05/2021 00h40 par VincenB |