Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Consultez le cours des devises par rapport à l’euro en cliquant ici.

Consultez le cours des devises par rapport à l’euro en cliquant ici.

1 #126 26/02/2017 00h20

1 #126 26/02/2017 00h20

- AleaJactaEst

- Membre (2011)

Top 50 Dvpt perso.

Top 20 SIIC/REIT - Réputation : 245

“ENTP”

Les Malls premiums ont un taux de capitalisation actuellement faible (4%) car ils ont des "perspectives" intéressantes de croissance de leur revenu. Aussi ils sont "défensifs" car ils sont sensés ne "pas" disparaître.

Si les taux montent à 4%, c’est qu’on peut s’attendre à une croissance et une inflation qui vont de paire.

Ainsi les Malls de class A devraient voir leur revenu monter en conséquence et ainsi de suite.

Dernière modification par AleaJactaEst (26/02/2017 13h35)

![]() Hors ligne

Hors ligne

1 #127 26/02/2017 09h06

1 #127 26/02/2017 09h06

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

Oliv21, de manière rapide:

1. Globalement à priori oui. J’avais lu un papier qui allait plutôt dans ce sens, il faut que je recherche où je l’avais vu. Je crois que ça venait de la NAREIT.

2. Comme 1 = plutôt oui, à priori 2. serait plutôt globalement oui également.

3. Revalorisation des loyers, je crois que ça dépend des contrats. Il y a un aspect très "Anglo-saxon" de la location comparé à la France par exemple qui est que les contrats sont plus vu comme du "CDD" alors qu’en France en raisonne plutôt en terme de "CDI".

La différence est un peu la même que lorsque vous vous prenez un "PV": En France, vous vous êtes fait attraper pour quelque chose. On vous dit, vous avez fait ça, et vous devez payer X. Vous pouvez contester, et à ce moment vous passez au tribunal. (La règle est que vous devez payer, ou alors vous devez contester.)

Aux US, vous recevez directement une convocation au tribunal. Le "ticket" mentionne qu’un policier dit que vous auriez selon lui fait quelque chose, et vous avez donc une audience pour vous défendre. Mais vous pouvez choisir d’accepter et de payer une somme forfaitaire à la place si vous le souhaitez. (La règle est que vous passez au tribunal, mais vous pouvez accepter et payer directement.)

On ressent un peu la même chose du coté location: Aux US, un bail se termine au bout de x années, et le locataire choisit de rester en le prolongeant. Alors qu’en France, on raisonne plutôt dans le sens inverse, où on voit que la chose va être renouvellée tacitement, et c’est au locataire de faire une démarche pour partir.

Ces différences dans la mentalité sont subtiles, mais tout ça pour dire, que la clause de ravalorisation annuelle des loyers est sans doute plutôt la règle en France. Alors qu’avec la mentalité US, moins, vu qu’on négocie un deal pour x années, et après on voit à nouveau.

Je sais néanmoins que les 2 existent aux US (clauses de revalorisation, ou non), mais je ne suis pas sûr de dans quelle proportion ça se fait beaucoup ou non.

Après, concernant tout ce qui est "malls", il faut également comprendre qu’il y a souvent un "base rent" et une portion variable en sus qui dépend des ventes du locataire. Exemple tiré du 10K de CBL:

CBL 10K a écrit :

Revenues are primarily derived from leases with retail tenants and generally include fixed minimum rents, percentage rents based on tenants’ sales volumes and reimbursements from tenants for expenditures related to real estate taxes, insurance, common area maintenance and other recoverable operating expenses, as well as certain capital expenditures.

Donc l’inflation peut déjà revaloriser les loyers automatiquement en partie par ce mécanisme.

CBL toujours dit ausi:

CBL 10K a écrit :

Impact of Inflation and Deflation

Deflation can result in a decline in general price levels, often caused by a decrease in the supply of money or credit. The predominant effects of deflation are high unemployment, credit contraction and weakened consumer demand. Restricted lending practices could impact our ability to obtain financings or refinancings for our Properties and our tenants’ ability to obtain credit. Decreases in consumer demand can have a direct impact on our tenants and the rents we receive.

During inflationary periods, substantially all of our tenant leases contain provisions designed to mitigate the impact of inflation. These provisions include clauses enabling us to receive percentage rent based on tenants’ gross sales, which generally increase as prices rise, and/or escalation clauses, which generally increase rental rates during the terms of the leases. In addition, many of the leases are for terms of less than 10 years, which may provide us the opportunity to replace existing leases with new leases at higher base and/or percentage rent if rents of the existing leases are below the then existing market rate. Most of the leases require the tenants to pay a fixed amount subject to annual increases for their share of operating expenses, including common area maintenance, real estate taxes, insurance and certain capital expenditures, which reduces our exposure to increases in costs and operating expenses resulting from inflation.

Au niveau des taux d’intérêt, voilà ce qu’ils disent:

CBL 10K a écrit :

an environment of rising interest rates, which could negatively impact both the value of commercial real estate such as retail shopping centers and the overall retail climate.

Après, quant à considérer dans quelle proportion l’inflation et les taux d’intérêts sont liés ou non, c’est discutable. Voilà qui devrait déjà vous donner quelques éléments.

![]() Hors ligne

Hors ligne

#128 26/02/2017 12h29

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

1. Ok ! je serais intéressé si vous retrouvez vos sources.

2. Si le spread entre différentes catégories de mall reste constant, cela risque donc d’impacter plus fortement les REITs les mieux classés.

-> Sachant que les taux d’intérêts sont historiquement bas et qu’ils ont commencés à remonter, les malls A devraient être plus décôtés que les malls de catégorie inférieure.

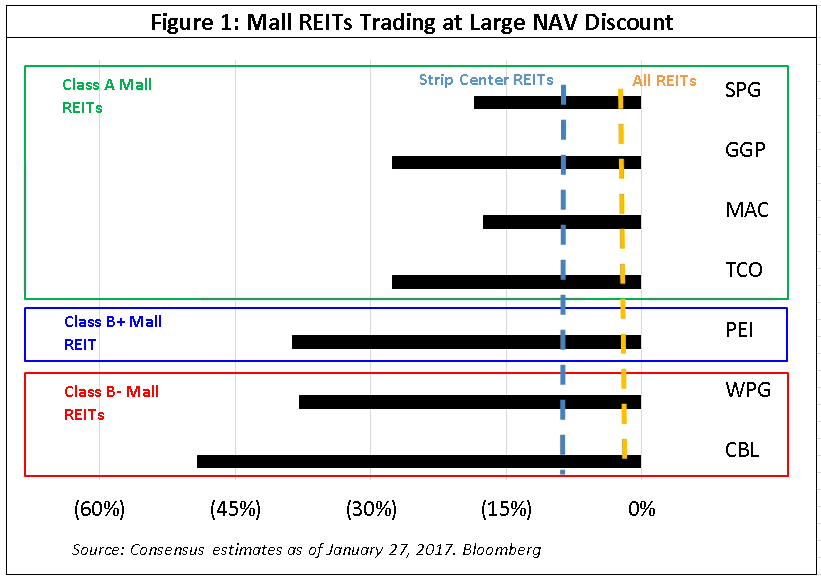

Aujourd’hui, cela est le contraire (20% décôte sur mall A vs 45% décôte sur mall B)

source

Qu’en pensez vous ?

IMO, l’argument de l’article indiquant que les malls de catérogies inférieure doivent subir une décôte supplémentaire ne me convainc pas car elles sont déja moins bien valorisées à cause d’un taux de capitalisation plus élevé.

D’une manière générale, nous sommes d’accord que l’inflation aura un impact à CT négatif sur les REITs ce qui pourrait justifier une décôte plus large (ou des taux de capitalisation plus élevés) mais je pense qu’il y a des excès comme sur CBL que vous nous avez fait découvrir sur ce forum !

Merci aux modérateurs pour avoir déplacé mon message dans cette file très instructives. Ce forum est une vrai mine d’or !

Merci Mévo pour votre retour !

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#129 26/02/2017 12h47

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

Oliv21, n’oublions pas qu’il y a la théorie et la pratique… Déja la théorie est discutée et débattue (et un certain nombre de gens ne sont pas d’accord), ensuite la pratique est supposée résulter de l’offre et de la demande. C’est cette même pratique qui fait qu’on a vu de sérieuses bulles et de sérieux krachs (et qu’on en verra vraisemblablement d’autres).

La pratique peut donc bien s’éloigner de toute théorie.

Et il y a de nombreux facteurs extérieurs à l’inflation et aux taux d’intérêts qui doivent influer, telle que l’idée actuelle qu’il y aurait potentiellement TROP de malls, les premiers à mordre éventuellement la poussière seraient les moins bons. Si des retailers ferment des magasins, sans doute qu’ils fermeraient en priorité les moins rentables, qui seraient majoritairement dans les malls de moins bonne qualité. S’il y a des faillites de retailers, pareil, l’idée est que les moins bons malls seraient plus impactés. L’e-commerce pourrait faire plus de mal aux moins bons malls, etc, etc … Ces raisonnements étant justes ou pas, chacun aura son idée (c’est sujet à opinion, et influera derrière sur l’offre et la demande en conséquence).

Donc je suppose que ces facteurs, plus liés à l’environnement actuel du secteur (malls et retail), expliqueraient éventuellement mieux les histoires de décote plus importantes sur les opérateurs de centres de qualité plus faible que des histoires théoriques d’inflation ou de taux d’intérêts.

Mais autrement, sur vos questions de départ, les graphiques publiés par PierreQuiRoule plus haut dans cette file sur la corrélation REITs/10 ans US sont pas mal et devraient vous intéresser (pour une vision d’ensemble, de manière générale).

![]() Hors ligne

Hors ligne

#130 26/02/2017 14h05

- AleaJactaEst

- Membre (2011)

Top 50 Dvpt perso.

Top 20 SIIC/REIT - Réputation : 245

“ENTP”

Mon point de vue en bref :

- Les malls premium sont très chers par rapport aux revenus qu’ils génèrent actuellement, mais leur emplacement dans un espace foncièrement saturé fait qu’ils resteront "the place to be" sans doute pour pas mal de temps et qu’ils pourront attirer et faire payer tous les futures ou actuelles marques de "luxe".

Aussi, beaucoup pensent qu’ils ont un gros potentiel en cas de rénovation, comme par exemple celle du Ala Moana à Hawaii, qui a doubler sa valeur.

Le risque ? que leur prix actuel soit trop cher par rapport à leur revenu ( entre 4 et 5 % de cap rate, ca fait payer 25 fois les revenus actuels). Cela ressemble un peu à l’immobilier à New York. C’est hors de prix, mais sans doute que dans 50 ans, les gens voudront encore habiter vers Central Park. En fait vous échanger de faible revenu actuel contre un fort potentiel futur. A la limite peu importe les taux d’intérêt et l’inflation, tant qu’il y a de la croissance, les perspectives futurs justifieront le prix de ces malls.

- Les malls de seconde zone sont menacés par la fragilité des grandes chaines de détaillant et mais surtout par le fait que les jeunes, contrairement à leur parent, n’aiment plus passer leur samedi après midi à ce balader dans des malls. Ceci dit, on peut penser que l’offre actuel des commerces des malls ne s’adresse pas à leur génération, mais plutôt à celle de leur parent qui ont un meilleur pouvoir d’achat.

Pour l’inflation et la hausse des taux c’est un peu la même chose. Tout dépend de la structure de la dette, des types de baux, de la répercutions sur le pouvoir d’achat des consommateurs etc.

Dernière chose, la décote par rapport à la NAV reste très "théorique". Si le taux de capitalisation des mall premium passe à 5.5%, ce qui en cas de taux long à 3% serait déjà pas cher du tout, et bien à prix constant, SPG and co serait en surcote sur le NAV de plus de 20%

![]() Hors ligne

Hors ligne

#131 26/02/2017 14h19

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

AleaJactaEst a écrit :

Dernière chose, la décote par rapport à la NAV reste très "théorique". Si le taux de capitalisation des mall premium passe à 5.5%, ce qui en cas de taux long à 3% serait déjà pas cher du tout, et bien à prix constant, SPG and co serait en surcote sur le NAV de plus de 20%

Exactement, c’est pour ça que je ne suis pas vraiment à l’aise avec les malls de meilleures catégories qui n’ont IMO pas une décôte suffisante (ou des taux de capitalisation beaucoup trop faibles à LT).

Un scénario avec les taux US à 3% dans un avenir proche me semble tout à fait réaliste.

On est aujourd’hui à 2,3% / 2,5% alors que l’on n’était qu’à 1,5% à l’été dernier !

Les taux restent aujourd’hui historiquement faibles et la tendance commence à s’inverser. Tout peut aller très vite.

US Treasury 10y chart

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#132 26/02/2017 14h40

- AleaJactaEst

- Membre (2011)

Top 50 Dvpt perso.

Top 20 SIIC/REIT - Réputation : 245

“ENTP”

Oui, c’est aussi le point de vue que je défends sur les Mall de class A. Une décôte de 10% sur une NAV à 4.5% c’est pas sans risque.

Pour moi acheter des Mall de classe A n’est pas un pari sur les rendements actuels, qui semblent bien trop faibles, mais un pari sur :

- Le potentiel de re-développement des malls (de mémoire et grossièrement pour le Ala Moana, des travaux d’environ 1 tiers du prix du mall ont doublé ses revenues et la valeur total du mall).

- le potentiel à très long terme des emplacements premium. Pensez vous vraiment qu’une très grande surface aux coeurs des mégapoles américaines ne prennent pas de la valeur dans 30 ans ? surtout en cas d’inflation ? Les Malls de luxe captent mécaniquement les marques de luxes historiques mais aussi celles qui étaient insoupçonnées il y a 12 ans (i.e Apple) et donc probablement des marques futurs qui vont émerger.

Dernière modification par AleaJactaEst (26/02/2017 15h08)

![]() Hors ligne

Hors ligne

1 #133 12/04/2017 15h43

1 #133 12/04/2017 15h43

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Finalement, comme à chaque fois, la borne des 3% sur les taux longs US ne semble pas près d’être atteinte :

Et le programme de $1000 Md d’investissement de Trump, susceptible de relancer l’inflation (et donc la hausse des taux) n’est pas encore composé que déjà on peut douter qu’il soit voté…

Donc les foncières US ont encore de beaux jours devant elles, de mon point de vue (et ce d’autant plus que l’impact négatif d’une hausse des taux sur leur modèle d’affaire à long terme ne fait pas consensus).

![]() En ligne

En ligne

1 #135 11/09/2017 12h02

1 #135 11/09/2017 12h02

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Au final, la supposée hausse des taux longs à fait long feu et le dix ans US est retombé à 2%.

Pour autant, les foncières triple net évoluent toujours sur des niveaux assez bas.

A force de répéter que c’est une opportunité, cela fini par paraître un peu ridicule, donc je m’abstiendrai, mais le fait est que je ne comprends simplement par la valorisation actuelle d’une foncière triple net comme VEREIT.

L’environnement continue à être idéal pour les foncières triple net, qui peuvent emprunter pas cher et réinvestir dans de l’immobilier commercial qui rapporte 6-7%.

Et elles semblent moins sensibles pour l’heure aux éventuelles difficultés liées à la hausse du eCommerce que peuvent rencontrer les centres commerciaux.

Pour mémoire, il y a même pas un an :

Barrons a écrit :

Gundlach: Bond Yields Could Hit 6% in Five Years

You heard it here first: Jeffrey Gundlach, CEO of DoubleLine Capital and one of the world’s most successful bond investors, predicted in January at the Barron’s Roundtable that Donald J. Trump would be the country’s next president, noting, “The populist momentum is unstoppable.”

Now that the New York businessman has shocked much of the world by vanquishing rival Hillary Clinton, Gundlach sees something else unstoppable: a rise in bond yields that could lift the yield on the 10-year Treasury note to 6% in the next four or five years.

Source : Gundlach: Bond Yields Could Hit 6% in Five Years - Barron’s

![]() En ligne

En ligne

#136 11/09/2017 14h51

- M07

- Membre (2015)

Top 10 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Crypto-actifs

Top 20 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 501

Bonjour !

InvestisseurHeureux a écrit :

je ne comprends simplement par la valorisation actuelle d’une foncière triple net comme VEREIT.

Peut-être vous êtes-vous trumpé dans votre analyse… ;o)

M07

![]() Hors ligne

Hors ligne

#137 11/09/2017 15h25

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

![]()

Ce qui est sûr c’est qu’avec la baisse du dollar, le rendement élevé suit à la baisse des cours des foncières, celles-ci deviennent de plus en plus intéressantes… ![]()

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#138 07/11/2017 20h49

- Silicon

- Membre (2015)

- Réputation : 61

Independament des chiffres AFFO ou autres , les analyses des firmes de courtage sont negatives sur les Reits et plutot positives sur les financières , ce qui n’aide pas de tout les Reits ….

Une des seules que je vois neutre sur les Reits est Ned Davis Research qui curieusement est celle que je qualifie de la plus sérieuse , elle est neutre depuis le mois de fevrier 2017

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

La fidélité est souhaitable en amour , mais elle est une tare sur les marchés.

![]() Hors ligne

Hors ligne

#139 07/11/2017 22h39

- Ours

- Membre (2017)

Top 50 Année 2023

Top 50 Dvpt perso. - Réputation : 157

Merci, Silicon, pour ce partage.

Je trouve personnellement cette analyse assez négative sur les REITs. La seule catégorie faisant exception étant les REITs spécialisés dans l’hôtellerie.

Faites-vous une lecture différente de cette note ?

![]() Hors ligne

Hors ligne

2 #140 07/11/2017 23h50

2 #140 07/11/2017 23h50

- Silicon

- Membre (2015)

- Réputation : 61

Non, actuellement je me tiens assez loin des Reits , sauf que depuis le premier novembre les Reits reprennent de la vigueur, mais je doute que ça dure

Voici le point de vue BMO en date de ce matin

Analyse de secteurs

Analyse des Reits

Mode d’emploi:

BMO est positif depuis quelques jours sur les Reits (en retard comme d’habitude)

Pour Ned Davis , j’ai enormément de respect , ils sont suivi par des fonds de placement qui constituent leur clientèle , ils ne s’adressent pas aux particuliers…

La fidélité est souhaitable en amour , mais elle est une tare sur les marchés.

![]() Hors ligne

Hors ligne

#141 08/11/2017 07h32

- Ours

- Membre (2017)

Top 50 Année 2023

Top 50 Dvpt perso. - Réputation : 157

Merci à nouveau pour ce partage, Silicon. C’est très intéressant (même si je ne suis pas certain de partager l’avis de BMO sur le secteur des télécommunications ni sur celui des REITs considéré dans sa globalité).

Pour ce qui est des REITS, je comprends que certains veuillent "jouer" un rattrapage après le massacre opéré par les HF au cours des mois écoulés. J’ai moi-même ouvert une petite position sur Cominar et Vereit en août et en septembre respectivement. J’ai également une petite ligne de Gladstone Commercial. Mais je me garde de renforcer pour le moment, le secteur étant soumis à la double pression de l’impact du e-commerce et de la perspective de la hausse des taux d’intérêt.

J’y reviendrai très probablement, en revanche, lorsque le couteau aura fini de tomber.

![]() Hors ligne

Hors ligne

2 #142 06/06/2018 08h50

2 #142 06/06/2018 08h50

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Le dix ans US a franchi les 3% le 18 mai, mais reflue :

Depuis des années à présent, je maintiens que les taux à dix ans resteront "bas" (c’est-à-dire ne reviendront jamais à 4-5%).

Premièrement, l’inflation (première composante du taux à dix ans) reste contenue du fait 1) de la mondialisation 2) de "l’eCommercialisation" 3) de la part de plus en plus importante de personnes âgées qui vivent de leur retraite.

Deuxièmement, la croissance économique (deuxième composante du taux à dix ans) aux USA est solide, mais mesurée, alors que tout le monde s’accorde à dire que tout va pour le mieux. A partir de là, le taux actuel (autour de 3%) semble plus un taux plafond que plancher.

Troisièmement, l’écart entre les taux courts et les taux longs s’est fortement resserré aux USA et la FED n’a pas intérêt à ce que la courbe des taux s’inverse. Elle ne devrait donc plus mettre de zèle dans le relèvement de ses taux directeurs.

Quatrièmement, et je le répète aussi depuis des années, la zone Euro, en l’absence d’obligations de la zone Euro est intrinsèquement viciée et ne peut tenir que par la politique monétaire de la BCE. Celle-ci a pour conséquence que les taux allemands et français sont extraordinairement bas et par conséquent cela pèse sur le taux US (je reconnais toutefois que je ne m’attendais pas toutefois à ce que l’écart puisse être aussi élevé qu’il l’est aujourd’hui).

![]() En ligne

En ligne

#143 04/12/2018 17h59

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

![]() En ligne

En ligne

#144 04/12/2018 20h09

- Palawan

- Membre (2017)

Top 50 Crypto-actifs - Réputation : 29

Indépendamment des taux, vu la faiblesse de l’euro vs le dollar US, n’y voyez vous pas un risque non négligeable d’investir en ce moment sur les foncières US (la remontée de l’euro pénaliserait "mécaniquement" les dividendes). Je suis en train de relire votre livre sur les foncières, et me suis pour l’instant lancé avec quelques lignes de foncières françaises/européennes pour m’inciter à m’y atteler plus sérieusement (à la 1ere lecture j’ai calé sur certaines notions, me promettant d’y revenir). Les foncières US / Canadiennes, c’est peut-être pour bientôt!

![]() Hors ligne

Hors ligne

#145 07/12/2018 11h35

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

D’après mes lectures, je pense qu’un bon niveau pour l’EUR/USD est 1,15.

Maintenant, il y a toujours un risque en investissant dans une société dont les actifs sont dans une devise étrangère. Encore qu’il faut voir à quelle horizon de temps. Sur quelques décennies, les devises ont bien le temps de monter et baisser.

Sinon la FED change son discours : La Fed étudie une approche plus pragmatique sur les taux, selon le Wall Street Journal - Infos Reuters

Il devrait y avoir un ralentissement de la hausse du taux directeur. Le 10 ans US n’est donc a priori pas prêt à s’installer durablement au-dessus des 3%, ce qui devrait bénéficier à toutes les sociétés capitalistiques (foncières, pipelines, utilities).

![]() En ligne

En ligne

#146 08/12/2018 13h11

- Palawan

- Membre (2017)

Top 50 Crypto-actifs - Réputation : 29

Oui, je crois comprendre. Effectivement, l’horizon de temps est le facteur clé = quelques décennies est envisageable en phase de capitalisation, mais beaucoup moins quand on approche de la phase de consommation du capital (sauf à être très large dans son capital).

![]() Hors ligne

Hors ligne

#147 08/12/2018 14h17

- Yonz

- Membre (2017)

- Réputation : 63

InvestisseurHeureux a écrit :

Sur quelques décennies, les devises ont bien le temps de monter et baisser.

Je n’étais pas encore IH à cette époque, loin s’en faut, mais j’ai souvenir d’un FRF en perpétuelle dévaluation vis à vis du DEM, comme le confirme le graphe ci-dessous (je ne certifie pas de la validité des données mais n’ai pas de raison d’en douter non plus):

DEM / FRF de 1960 --> 2000

Je précise ma pensée: il n’est pas si évident que la parité EUR/USD oscille autour de sa valeur actuelle dans les années qui viennent.

![]() Hors ligne

Hors ligne

1 #148 08/03/2019 11h57

1 #148 08/03/2019 11h57

- corsaire00

- Membre (2013)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 213

réaction du marché suite à la réunion BCE hier

Les foncières profitent en Bourse de l’éloignement dans le temps d’une perspective de hausse des taux", a déclaré vendredi un analyste parisien, après que la Banque centrale européenne (BCE) a annoncé qu’elle prévoyait de maintenir le statu quo sur ses taux d’intérêt, très bas, au moins jusqu’à la fin de l’année.

Une éventuelle remontée des taux serait préjudiciable aux sociétés d’immobilier cotées car elle serait synonyme de diminution de la valeur de leurs actifs, à loyers constants. De plus, les foncières recourant à la dette pour acquérir des immeubles, une hausse du coût de l’emprunt aurait nécessairement un effet négatif non négligeable sur leur bilan.

"Dans un environnement de marché incertain, les foncières sont également plébiscitées par les investisseurs en raison de la hauteur des dividendes qu’elles vont bientôt verser", a ajouté ce même analyste.

Vers 11h45 vendredi, les actions des foncières cotées à la Bourse de Paris occupent les premières places du palmarès du SBF 120. Unibail-Rodamco-Westfield et Gecina gagnent 1,6% à respectivement 146,62 euros et 129,90 euros. Covivio s’adjuge 1,5% à 89,70 euros, Mercialys avance de 1,4% à 12,97 euros, Klépierre progresse de 0,9% à 29,97 euros et Icade prend 0,5% à 74,20 euros. Dans le même temps, le SBF 120 plie de 0,5%.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#149 08/03/2019 12h04

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Et le dix ans américain est à 2,64%.

Les 3% n’ont pas tenu longtemps…

C’est tout bon pour les foncières cotées…

![]() En ligne

En ligne

#150 08/03/2019 12h12

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

corsaire00 : Intéressant message, mais serait mieux dans la discussion "SIIC : quelles sont les meilleures foncières françaises ?" (ici c’est "US")

Dif tor heh smusma

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “foncières cotées us : hausse des taux longs et du dollar…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 6 | 3 952 | 13/06/2015 21h16 par PierreQuiroule | |

| 22 | 9 907 | 25/02/2024 12h38 par GoodbyLenine | |

| 10 | 4 649 | 04/06/2015 23h33 par lopazz | |

|

Épinglé |

97 | 56 752 | 17/10/2024 17h34 par InvestisseurHeureux |

| 57 | 45 654 | 29/09/2022 14h35 par InvestisseurHeureux | |

| 25 | 11 370 | 24/10/2015 10h43 par Surin | |

| 0 | 2 883 | 18/01/2013 18h28 par loulou75015 |