Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

#2026 22/05/2020 12h05

- Fustigo

- Membre (2019)

- Réputation : 0

Merci pour vos réponses.

Et voici les miennes à vos questions :

@Kabal : Oui, il y a une autre opération à côté du crédit, un achat de part en pleine propriété de SCPI via un apport en capital simple des associés.

L’usufruit à crédit est malheureusement devenu très très compliqué à trouver comme vous avez du le constater vous même sur cette file.

Cette SCI a pour but une transmission de patrimoine surtout donc la maximisation du rendement n’est pas l’objectif premier même s’il reste important bien évidemment.

Pour les revenus étrangers, ils font partis de l’équation mais uniquement via les SCPI achetées avec l’apport en capital et pas celles liées au crédit.

Les SCPI ciblées : Pierval Santé, Corum XL, Novapierre Allemagne 2, Primopierre, Actipierre 1, & Effimmo 1 ou un peu de FONCIA CAP’HEBERGIMMO en fond de portefeuille.

@Yvan : Oui, le délai de jouissance est pris en compte dans mes calculs. J’ai tenté d’augmenter la durée du différé mais ça n’est pas passé…

Comme je l’ai dit plus haut à Kabal, la création de cette SCI vise surtout la transmission de patrimoine.

Enfin, si cet investissement en SCPI paraît trop hasardeux, la solution de repli est un achat immobilier en dur classique.

![]() Hors ligne

Hors ligne

3 #2027 22/05/2020 14h07

3 #2027 22/05/2020 14h07

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Bonjour à tous,

Suivi (pour ceux que ça intéresse) de mon projet de SCPI démarré en … Octobre 2019 !

Les fonds ont tous été débloqués exception faite pour Elialys qui sera fait sous quinzaine (Caisse d’épargne et LCL) Pour rappel le financement via la Caisse d’épargne a été fait par l’intermédiaire d’un CGP présent sur ce forum (je n’ai pas été démarché c’est moi qui ai pris contact avec lui), concernant le LCL c’est ma banque principale. Au départ il n’était question de ne faire qu’un projet avec la caisse d’épargne mais devant la lenteur de mon interlocutrice j’ai fait en parallèle un projet avec le LCL qui a démarré fin novembre 2019 pour aboutir début janvier 2020 et un second voyant que rien ne bougeait à la caisse d’épargne fin mars pour aboutir mi-mai 2020.

Dans les 2 établissements j’ai obtenu un financement total à savoir souscription + frais de dossier + frais de garantie = 0€ d’apport.

Bien que sur le papier fiscalement plus intéressant je n’ai pas souhaité passer par une structure de type SCI à l’IS, j’ai en revanche orienté mon choix vers des SCPI dites « Européenne » afin de limiter la fiscalité.

Sur la part de la Caisse d’épargne aucune rétrocession obtenue, sur la part LCL 1% obtenue. Dans un cas le CGP a trouvé le financement dans l’autre il n’a été que transmission d’ordre donc ça ne me choque pas.

Voici donc les SCPI et leurs prêts associés

- Corum Origin : 50.140 € // Prêt LCL de 51.528,6 € sur 25 ans 1.35% sans différé (frais de dossier 700 € frais de garantie 688,6 €) assurance délégation interne à la banque prix très compétitif.

- Pierval Santé : 50.000 € // Prêt Caisse d’Épargne de 50.929,41 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 789,41 €) assurance délégation interne à la banque prix très compétitif.

- Atream Hotel : 50.000 € // Prêt Caisse d’Épargne de 50.929,41 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 789,41 €) assurance délégation interne à la banque prix très compétitif.

- Corum XL : 30.051 € // Prêt Caisse d’Épargne de 30.331 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 140 €) assurance délégation interne à la banque prix très compétitif.

- Corum Eurion : 30.000 € // Prêt LCL de 31.207,74 € sur 25 ans 1.35% sans différé (frais de dossier 700 € frais de garantie 507,74 €) assurance délégation interne à la banque prix très compétitif.

- Elialys : 20.000 € // Prêt LCL de 21.117.95 € sur 25 ans 1.35% sans différé (frais de dossier 700 € frais de garantie 417,95 €) assurance délégation interne à la banque prix très compétitif.

- Interpierre France : 10.500 € // Prêt Caisse d’Épargne de 10.807,52 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 167,52 €) assurance délégation interne à la banque prix très compétitif.

- Eurovalys : 10.150 € // Prêt Caisse d’Épargne de 10.452,01 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 162.01 €) assurance délégation interne à la banque prix très compétitif.

A noté que je possède déjà 58.368 de Rivoli Avenir Patrimoine et 10.090 € de Corum Origin.

La répartition globale de mon portefeuille de SCPI est la suivante pour un montant de 320.109 €

Dernière modification par loulou75015 (22/05/2020 14h22)

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

#2028 22/05/2020 15h53

- bartekrem

- Membre (2017)

- Réputation : 0

Bonjour à tous,

Après ma présentation sur le forum en fin d’année 2017, le cours de la vie m’a bien absorbé et je me penche sur la prochaine étape de la construction de mon patrimoine.

Après avoir lu attentivement un certain nombre de posts sur le forum, je me prépare à investir dans l’achat de SCPI à crédit malgré la période que nous vivons. Ou plutôt grâce à la période car j’ai pu prendre le temps d’étudier la question ![]() J’en profite pour partager le fruit de mes recherches qui j’espère serviront à d’autres tout comme les messages que j’ai lu sur le forum m’ont bien aidé.

J’en profite pour partager le fruit de mes recherches qui j’espère serviront à d’autres tout comme les messages que j’ai lu sur le forum m’ont bien aidé.

Voici ma situation:

+ J’ai 31 ans

+ Mes revenus mensuels avant impôt sont de 2147€/mois. Je suis en CDI depuis 18 mois, actuellement au 4/5ème.

J’ai investi en assurance vie Primovie 36k Eur il y a quelques années. J’ai des liquidités sur des livrets.

Je vise un projet d’emprunt entre 50-100k€ pour investir dans des SCPI de rendement (des SCPI alignées avec des valeurs de développement durable comme Primovie, PFO2, Pierval Santé, etc.) où les revenus de la SCPI viendraient rembourser une partie des intérêts du crédit.

J’ai discuté avec un conseiller de Primalliance et il m’a mentionné à l’heure actuelle 2 propositions:

1) Une proposition par l’organisme de financement de Primonial (société de gestion des SCPI Primovie, primopierre, etc.) pour un crédit de 75k sur 15 ans à un taux de 2.10% hors assurance. Environ 1100€ de frais (900€ de frais de dossier, 200€ frais de garantie). Avec ce prêt je ne peux acheter que des SCPI de la société Primonial. Aucun apport en capital exigé.

L’inconvénient c’est la faible diversification du fait, que j’ai déjà un peu de Primovie et je ne suis pas intéressé par les autres SCPI du groupe.

2) Via un partenariat Primalliance / Crédit Agricole, ce conseiller me propose un autre moyen de financement (un prêt à la consommation) qui peut monter jusqu’à 60 000€ pour acheter un panel de SCPI. Le taux du crédit est de 2.98% sur 15 ans et il n’y a aucun frais annexe (TAEG = 2.98%). Ici, il faut faire un apport de 10% en capital.

Dans les 2 cas, les prêts peuvent être souscrits sans assurance. Le conseiller m’a laissé entendre qu’il était possible que les taux baissent début juin et nous en reparlerons à ce moment là.

J’ai frappé dans plusieurs portes à la recherche d’un taux plus avantageux qui ressemble d’avantage au taux du crédit immo. Je voudrais me tenir à mes choix : Primovie, PFO2, Pierval Santé et m’ouvrir éventuellement à la SCPI LF Europimmo que je regarde dans un but de diversification de risque géographique (portefeuille d’actifs pas mal présent à l’étranger).

Je continue à veiller sur le forum ![]() Tout commentaire ou conseil serait le bienvenu bien évidemment !

Tout commentaire ou conseil serait le bienvenu bien évidemment !

Amicalement

![]() Hors ligne

Hors ligne

#2029 22/05/2020 17h09

- Malolechat

- Membre (2016)

Top 20 Portefeuille

Top 20 SCPI/OPCI - Réputation : 313

“ISFJ”

@loulou75015

Bravo pour votre investissement et merc.i pour le partage.

Pour avoir plus d’informations je me permet ces quelques questions :

Concernant les assurances internes de la banque qu’entendez vous par prix très compétitifs ? <0,1% ?

Avez vous calculé le taeg et ou le coût global du montage ?

Quel est le cash flow net de tout frais et impôts estimés ? Pour des dvm moyens du PF à 5, 4 et 3% ?

Pour quelles raisons n’êtes vous pas passé par une sci is ? (C’est le plus simple à faire, le plus dur etait de trouver le financement)

Pourquoi ne pas être passé que par le lcl qui semble offrir de meilleures conditions de financement 1,35% sur 25 ans contre 1,28% sur 20 ans à la CE ?

Bien à vous,

Malo

Dernière modification par Malolechat (22/05/2020 17h25)

Parrain : Linxea, Boursorama, saxo banque, trade republic, ismo, tesla, Binance, crypto.com, kucoin, etc…

![]() Hors ligne

Hors ligne

1 #2030 22/05/2020 19h15

1 #2030 22/05/2020 19h15

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Merci !

Alors pour répondre à vos questions :

1/ Oui inférieur à 0.1% pour les assurances (j’ai 33 ans en bonne santé et non fumeur)

2/ Oui et non, j’ai le TAEG légal de chaque prêt disponible dans mes offres de prêts mais je ne trouve pas ce critère pertinent. En revanche en totalité de frais de dossier et frais de garantie ça m’a coûté la différence entre le montant des souscriptions et celui des prêts soit : 6.462,13 € intégralement financé donc.

3/ En terme de cash flow net d’impot sur cette opération hors RAP qui plombe mon cash flow mais qui boost mon TRI je suis à 260 € / mois environ (avec RAP je suis plus proche des 400€) je n’ai pas fait le calcul si le rendement baissait beaucoup, mais ce n’est pas bien dure a calculer je le ferai à l’occasion

4/ Car j’avais déjà engagé des démarches avec eux et que ça n’aurait pas été fair de leur faire volte face. De plus diversifier 2 organismes de caution me permets de rester chez chacun sous un niveau de crédit où il pourrait commencer à demander encore plus de choses

Je viens de me rendre compte que j’avais zappé la réponse a la question sur la SCI.

En fait j’ai estimé que les coûts annuels dépasseraient le gain fiscal. Peut être a tord… Aussi un peu l’envie d’être tout seul dans mon investissement et enfin peut être par peur de compliquer les choses pour pas grand chose (encore une fois peut être a tord.)

Dernière modification par loulou75015 (22/05/2020 20h51)

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

1 #2031 22/05/2020 20h52

1 #2031 22/05/2020 20h52

- Timon

- Membre (2019)

- Réputation : 4

@loulou75015

Merci pour ce retour sur vos offres.

J’avais sollicité fin 2019, mon agence LCL et la conseillère devait se renseigner si il était possible de financer d’autres SCPI que RAP. J’attends toujours le retour ! Je n’avais pas relancé pensant que le plus probable était qu’ils ne finançaient pas d’autre SCPI (ou alors avec un ratio 50% Amundi 50% autres). Quand je vois que vous avez financé du Corum et à un taux de 1,35% sur 25 ans, j’aurai peut être dû insister ! Bravo pour vos investissements.

@bartekrem

Les offres Primonial et CACF sont les offres classiques proposées par les plateformes (linxea, primaliance, …).

A mon avis les principaux avantages sont : pas de contrepartie demandée (domiciliation du salaire par exemple), financement rapide. Et les principaux inconvénients : taux moins intéressant qu’une offre bancaire négociée, choix de SCPI restreint.

Note : J’ai moi-même souscris à l’offre du CACF (Crédit Agricole Consumer Finance). Le taux proposé est monté assez vite depuis décembre 2019 (1.80, 2.10 puis 2.98%).

Je n’ai pas contacté MonFinancier à l’époque, mais récemment j’ai vu sur leur site une offre alternative qui peut être intéressante (via le CFCAL - Crédit Foncier et Communal d’Alsace et de Lorraine), au moins pour comparer avec les offres que vous connaissez déjà . Sauf évolution depuis un mois : 2,5 % jusqu’à 15 ans et 2,75 % de 16 à 25 ans, sans frais ni apport demandé. Voir l’article ici.

bartekrem a écrit :

Je voudrais me tenir à mes choix : Primovie, PFO2, Pierval Santé et m’ouvrir éventuellement à la SCPI LF Europimmo

Actuellement la liste des SCPI éligibles par le CACF ne comprend pas Pierval Santé.

Ok pour les 3 autres.

![]() Hors ligne

Hors ligne

#2032 26/05/2020 21h47

loulou75015, le 22/05/2020 a écrit :

Bonjour à tous,

Suivi (pour ceux que ça intéresse) de mon projet de SCPI démarré en … Octobre 2019 !

Les fonds ont tous été débloqués exception faite pour Elialys qui sera fait sous quinzaine (Caisse d’épargne et LCL) Pour rappel le financement via la Caisse d’épargne a été fait par l’intermédiaire d’un CGP présent sur ce forum (je n’ai pas été démarché c’est moi qui ai pris contact avec lui), concernant le LCL c’est ma banque principale. Au départ il n’était question de ne faire qu’un projet avec la caisse d’épargne mais devant la lenteur de mon interlocutrice j’ai fait en parallèle un projet avec le LCL qui a démarré fin novembre 2019 pour aboutir début janvier 2020 et un second voyant que rien ne bougeait à la caisse d’épargne fin mars pour aboutir mi-mai 2020.

Dans les 2 établissements j’ai obtenu un financement total à savoir souscription + frais de dossier + frais de garantie = 0€ d’apport.

Bien que sur le papier fiscalement plus intéressant je n’ai pas souhaité passer par une structure de type SCI à l’IS, j’ai en revanche orienté mon choix vers des SCPI dites « Européenne » afin de limiter la fiscalité.

Sur la part de la Caisse d’épargne aucune rétrocession obtenue, sur la part LCL 1% obtenue. Dans un cas le CGP a trouvé le financement dans l’autre il n’a été que transmission d’ordre donc ça ne me choque pas.

Voici donc les SCPI et leurs prêts associés

- Corum Origin : 50.140 € // Prêt LCL de 51.528,6 € sur 25 ans 1.35% sans différé (frais de dossier 700 € frais de garantie 688,6 €) assurance délégation interne à la banque prix très compétitif.

- Pierval Santé : 50.000 € // Prêt Caisse d’Épargne de 50.929,41 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 789,41 €) assurance délégation interne à la banque prix très compétitif.

- Atream Hotel : 50.000 € // Prêt Caisse d’Épargne de 50.929,41 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 789,41 €) assurance délégation interne à la banque prix très compétitif.

- Corum XL : 30.051 € // Prêt Caisse d’Épargne de 30.331 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 140 €) assurance délégation interne à la banque prix très compétitif.

- Corum Eurion : 30.000 € // Prêt LCL de 31.207,74 € sur 25 ans 1.35% sans différé (frais de dossier 700 € frais de garantie 507,74 €) assurance délégation interne à la banque prix très compétitif.

- Elialys : 20.000 € // Prêt LCL de 21.117.95 € sur 25 ans 1.35% sans différé (frais de dossier 700 € frais de garantie 417,95 €) assurance délégation interne à la banque prix très compétitif.

- Interpierre France : 10.500 € // Prêt Caisse d’Épargne de 10.807,52 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 167,52 €) assurance délégation interne à la banque prix très compétitif.

- Eurovalys : 10.150 € // Prêt Caisse d’Épargne de 10.452,01 € sur 19.5 ans + 6 mois de différé 1.28% (frais de dossier 140 € frais de garantie 162.01 €) assurance délégation interne à la banque prix très compétitif.

A noté que je possède déjà 58.368 de Rivoli Avenir Patrimoine et 10.090 € de Corum Origin.

La répartition globale de mon portefeuille de SCPI est la suivante pour un montant de 320.109 €

https://www.investisseurs-heureux.fr/up … e_scpi.png

https://www.investisseurs-heureux.fr/up … r_scpi.png

https://www.investisseurs-heureux.fr/up … s_scpi.png

Bonsoir @loulou75015,

Tout d’abord merci pour votre partage. Je pense qu’il a été mûrement réfléchi, puisqu’il est bien diversifié parmi les SCPI, parmi les secteurs d’activité, et en termes de répartition géographique.

Je retrouve des taux similaires pour mon projet perso, à savoir 100k€ d’investissement à crédit, 1.35% sur 20 ans ou 1.15% sur 15 ans.

Néanmoins j’ai quelques questions :

1/ Avez-vous souscrit à la garantie SACCEF ? A quel taux ? Est-ce que celui-ci est d’ordinaire compris dans le taux nominal ?

2/ Quid de l’assurance, quel taux aussi ?

3/ Vous êtes également dans le cas d’un prêt sans apport., pourtant je ne retrouve pas les 10% d’apport que me demande en sus mon CGP dans votre calcul. Sont-ils présents de votre côté ?

Ex : je prends mon cas de 100k€ d’investissement, eh bien ce prêt me coûterait 12k€ en plus : 10% d’apport et 2% de TAEG (grosso modo)

4/ Est-ce que le rachat de crédit, procédure assez classique en immobilier en direct, vous semble familier pour les SCPI ?

Dernière modification par Rodin (26/05/2020 22h03)

![]() Hors ligne

Hors ligne

#2033 27/05/2020 09h16

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Bonjour Rodin,

Pour répondre à vos interrogations

1/ Oui Saccef pour les prêts caisse d’épargne (sauf nantissement pour Corum XL) et crédit logement pour les prêts LCL. Vous avez dans mon descriptif le coût des frais de garantie par crédit, vous retrouverez donc le taux en faisant une règle de 3

2/ Je n’ai plus le taux en tête mais comme indiqué à Malolechat inférieur a 0,10%

3/ me concernant effectivement aucun apport. Mais il est fréquent que certains partenaires bancaires demande 10% d’apport dans mon cas je l’avais exclu, je n’aurai pas fait le projet si j’avais été obligé de mettre de l’apport.

4/ je ne l’ai jamais vu et la raison est en réalité assez simple, la personne qui vous fait le prêt pour acheter la SCPI va toucher entre 3 et 7 % selon les sociétés de gestion de rétrocession sur votre souscription de SCPI. Alors que celui qui éventuellement vous racheterez le crédit ne touchera rien car vous avez déjà les SCPI.

Bon courage dans vos recherches d’investissement et de crédit.

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

#2034 27/05/2020 15h26

loulou75015 a écrit :

Bonjour Rodin,

Pour répondre à vos interrogations

1/ Oui Saccef pour les prêts caisse d’épargne (sauf nantissement pour Corum XL) et crédit logement pour les prêts LCL. Vous avez dans mon descriptif le coût des frais de garantie par crédit, vous retrouverez donc le taux en faisant une règle de 3

2/ Je n’ai plus le taux en tête mais comme indiqué à Malolechat inférieur a 0,10%

3/ me concernant effectivement aucun apport. Mais il est fréquent que certains partenaires bancaires demande 10% d’apport dans mon cas je l’avais exclu, je n’aurai pas fait le projet si j’avais été obligé de mettre de l’apport.

4/ je ne l’ai jamais vu et la raison est en réalité assez simple, la personne qui vous fait le prêt pour acheter la SCPI va toucher entre 3 et 7 % selon les sociétés de gestion de rétrocession sur votre souscription de SCPI. Alors que celui qui éventuellement vous racheterez le crédit ne touchera rien car vous avez déjà les SCPI.

Bon courage dans vos recherches d’investissement et de crédit.

Merci pour vos réponses. Je suppose que votre profil sûrement plus avancé vous a permis d’être exonéré d’apport. Je ne suis pas sûr d’être dans ce cas de figure, étant un "primo-accédant" si je puis le qualifier ainsi.

Comment pourrais-je négocier ces frais d’apport ?

Ca fait quand même une grosse différence, dans votre cas 3-5k en moins sur chacun des investissements majeurs n’est pas négligeable…

![]() Hors ligne

Hors ligne

#2035 27/05/2020 15h38

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Je viens de vous envoyer un MP

Bon courage

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

#2036 27/05/2020 15h41

- OxxiGen

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 58

Bonjour,

J’avoue être vraiment surpris par ce financement.

N’était-il pas possible de ne faire qu’un seul prêt global au sein de chaque établissement bancaire, puis l’employer ensuite pour acquérir les différentes SCPI souhaitées ? J’ai vu ce type de montage à de nombreuses reprises.

Ça vous aurait évité de payer trois fois 700 € de frais de dossier chez LCL (!) et ça n’empêchait nullement (merci Excel) de répartir ensuite les intérêts déductibles sur votre 2044 et votre 2047 selon la fiscalité propre à chaque SCPI.

Autant je comprends la logique selon laquelle on doit obligatoirement payer les frais de nantissement des parts ligne à ligne (signification par huissier, blabla…) autant je trouve que votre banque ne s’est vraiment pas mouchée du coude, sur le coup là. Et même si les frais ont été englobés dans la somme prêtée, ne vous occasionnant pas de décaissement immédiat de trésorerie, vous les avez payés quand même.

Ceci étant dit, je vous souhaite bon vent pour les 25 ans à venir. ![]()

Je suis responsable de ce que j'ai écrit. Pas de ce que vous avez compris. :)

![]() Hors ligne

Hors ligne

#2037 27/05/2020 15h45

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Merci OxxiGen,

En fait il me semble que pour être déductible un prêt doit être identifiable et affecté or si on ne fait qu’un prêt, certes avec Excel ne n’est pas bien compliqué mais en cas de contrôle ça l’est plus.

D’où ma volonté express d’avoir un prêt par SCPI

Et puis la relation bancaire se doit d’être gagnant-gagnant. Je paie des frais mais je finance du Corum Origin et Eurion ![]()

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

#2038 27/05/2020 16h32

- OxxiGen

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 58

Vous soulevez une intéressante question à laquelle j’apporte une réponse différente, mais peut-être ai-je tort après tout, d’où mon appel aux experts de ce forum pour combler mes lacunes SVP.

Voilà ce que disent les textes.

BOFIP a écrit :

Les contribuables soumis au régime réel d’imposition (BOI-RFPI-DECLA-20) peuvent déduire de leur revenu net foncier les intérêts des emprunts contractés pour la conservation, l’acquisition, la (re)construction, l’agrandissement, la réparation ou l’amélioration des immeubles donnés en location (I § 20 et suivants).

Pour ce que j’en sais, il n’y a pas de précision relative aux conditions formelles d’affectation d’un prêt (c’est peut-être là que je fais erreur, donc merci par avance de me dire s’il existe sur ce sujet une jurisprudence, une réponse ministérielle ou autre).

A partir de là, il me semble que si un prêt expressément affecté ne peut (évidemment) pas être remis en cause par l’administration fiscale, je ne vois pas pourquoi il faudrait automatiquement en conclure que l’affectation devrait obligatoirement résulter du contrat de prêt lui-même. Où est-ce écrit ?

Dit autrement, si je contracte un prêt personnel et que je décide moi-même d’en affecter intégralement le montant à l’achat de parts de SCPI, pour quelle raison cela ne serait-il pas reconnu par le fisc ? Bien entendu, si on me demande de le prouver, il n’y a rien de plus facile avec la traçabilité des capitaux.

Je suis responsable de ce que j'ai écrit. Pas de ce que vous avez compris. :)

![]() Hors ligne

Hors ligne

#2039 27/05/2020 17h06

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Pour être honnête je suis comme vous c’est à dire que j’ai peut être tord.

En effet le Bofip ne fait aucune mention de l’affectation du prêt.

Ma source à moi est celle des juristes fiscalistes du LCL banque Privée (donc effectivement il peut y avoir le biais de prendre plus de frais, mais honnêtement pour avoir été leur collègue ils donnent toujours des réponses désintéressées du commercial, en tout cas ceux que je côtoyais par le passé)

Pour être plus précis, le LCL avait (peu être encore aujourd’hui) une offre prêt conso affecté dédié à l’achat de SCPI et un client avait posé la question dans ce cas de la déductibilité. La réponse apportée était de dire que comme le prêt est affecté il est déductible.

Mais j’accepte bien volontiers les avis contraire, surtout que votre extrait du bofip tend à exclure cette notion "d’affecté".

Quoi qu’il en soit pour moi ce qui est fait est fait !

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

#2040 27/05/2020 23h56

- pierremo

- Membre (2017)

- Réputation : -1

En tout cas je peux confirmer que credit foncier a fermé les vannes..

Les autres banques ne semblent plus être ouverte au credit in fine car pre crise je n’ai pas réussi à renégocier un credit ni chez bnp ca lcl socgen ou hsbc et pas pour des questions de qualité de dossier ni de solvabilité mais juste ils ne faisaient pas…

![]() Hors ligne

Hors ligne

#2041 02/06/2020 13h45

- DaminouTav

- Membre (2020)

- Réputation : 2

Bonjour à tous,

Commençant à regarder pour un prêt de 100k€ pour un investissement en SCPI, je pensais notamment a à un mix Primopierre/Primovie, je suis en train de me poser des questions sur la pertinence de cet investissement au vu de la situation actuelle…

J’imagine qu’au mieux le prix des parts vont au mieux stagner pendant quelques temps, et le rendement baisser au moins pendant 1 an, mais une baisse notable ferait assez mal vis-à-vis d’un crédit.

Qu’en pensez vous ? Une correction du prix des parts à la baisse vous semble t-elle très probable aux cours des années suivantes ?

![]() Hors ligne

Hors ligne

#2042 02/06/2020 14h24

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Je n’ai pas changé d’avis depuis que j’ai écrit ceci, à propos des SCPI, début avril :

GoodbyLenine, le 04/04/2020 a écrit :

…/…

Ce qui me semble probable :

- les dividendes distribués pour les prochains trimestres devraient baisser (peut-être pas ceux de T1/2020), mais difficile d’évaluer de combien, et pendant combien de trimestres, et toutes les SCPI ne seront pas impactées pareil (pour certaines, ça ne baissera pas);

- ceux qui détiennent de l’usufruit, surtout de courte durée, vont souffrir (et les clés de démembrement devront s’ajuster); les nu-proprietaire sont bien moins impactés (c’est les loyers dans 5 ou 10 ou 20 ans qui les concernent, et nul ne sait si le Covid--19 aura un quelconque impact dessus);

- la collecte va beaucoup diminuer (mais pas se tarir complètement, cf taux des prêts toujours bas, et rendement des placements alternatifs toujours très faibles) au moins pendant quelques trimestres (jusqu’à ce que la visibilité s’améliore);

- l’impact sur toutes les SCPI ne sera pas homogène : l’immobilier de commerce (et de loisir) va être plus dans la tourmente (ces locataires vont souffrir du confinement), l’immobilier lié à la santé sera moins/peu impacté, certaines zones géographiques seront plus impactées que d’autres, etc. Selon leur exposition à ces marchés, et leur manière de choisir et gérer leurs locataires (la proximité sera un atout), les SCPI s’en sortiront plus ou moins bien. On verra aussi de grosses différences dans leurs manières de communiquer avec leurs associés.

… ni depuis que j’ai écrit il y a 18 mois celà : dans de nombreux cas, "il est largement préférable d’investir dans des SIIC (foncières cotées) que dans des SCPI", et c’est encore plus vrai actuellement, alors que les valeurs (volatiles) des SIIC ont bien baissées, contrairement à celles (figées dans leur marché "buy-only) des SCPI, pour des investissements dans les mêmes types d’actifs. On fera le bilan dans 10 ans (sur les 10 ans passés, le bilan est clair)…

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#2043 02/06/2020 14h38

- pedrito91

- Membre (2013)

- Réputation : 1

Un article paru dans Le Revenu:

SCPI: un piège à éviter

Il va dans le sens de GBL. Pour l’auteur de l’article, les SCPI vont pâtir du Covid-19 dans les prochains trimestres, au contraire des SIIC dont le cours a déjà pris en compte l’impact du confinement.

![]() Hors ligne

Hors ligne

#2044 02/06/2020 15h50

- DaminouTav

- Membre (2020)

- Réputation : 2

Effectivement j’avais lu votre analyse et je vois donc que votre avis n’a pas changé.

Il serait donc plus sage d’attendre patiemment quelques mois/années et voir l’évolution du marché. Disons que j’aurai bien profité d’un crédit en ce moment puisqu’il me sera difficile d’en obtenir un l’année prochaine, mais ça permettra de voir venir.

Merci !

![]() Hors ligne

Hors ligne

#2045 02/06/2020 16h41

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Après, tout dépend de la situation de chacun (pour certains, toutes les démarches ont été faites, l’offre de prêt est émise, et pas de certitude d’avoir la même -ou même d’en avoir une- dans quelques mois/années), et aussi des SCPI visées (à chacun d’évaluer l’impact que pourrait avoir la crise d’ici qqs mois sur ces SCPI, pour ma part je n’aime pas trop celles que vous indiquez, mais selon mes critères -c’est plus des usines à collecte, que de la gestion d’immobilier-, et je peux me tromper)… sans oublier que ceux qui ne peuvent qu’investir à crédit n’ont pas vraiment l’option SIIC.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#2046 02/06/2020 16h42

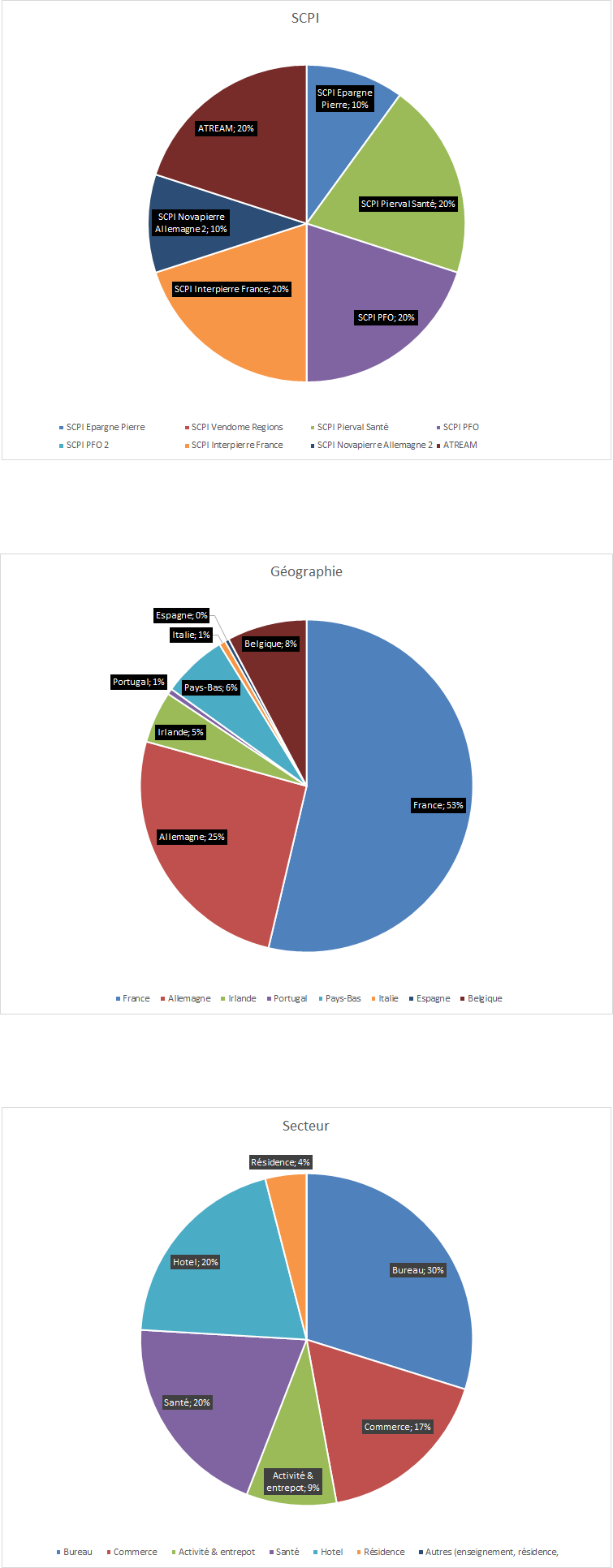

Bonjour à tous,

Je suis en plein projet de souscription SCPI, à hauteur de 100k€, et j’aimerais avoir vos avis.

A date, mon portefeuille théorique pourrait être le suivant :

PFO (Perial AM) : 20k€

Pierval Santé (Euryale AM) : 20k€

ATREAM Hotels : 20k€

Interpierre France (Paref gestion) : 20k€

Novapierre Allemagne 2 (Paref gestion) : 10k€

Epargne Pierre (Atlant Voisin) : 10k€

Mes maîtres mots sont : performance, opportunités à l’internationale, diversification sectorielle.

Le portefeuille global me paraît indépendant d’un secteur donné, puisque l’investissement de bureau, catégorie majoritaire , représente 30% des actifs actuels.

Et alors que 53% des biens sont en France, tout le reste est réparti entre l’Allemagne en dominance, puis la Belgique les Pays-Bas et l’Irlande, et d’autres.

Qu’en pensez-vous ?

![]() Hors ligne

Hors ligne

#2047 02/06/2020 16h48

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

A priori, j’éviterais ATREAM pour quelques temps au moins. Les loyers et valorisation des hotels me semble plutôt "à risque" en ce moment.

Pouvez-vous aussi préciser ce que vous considérez comme "fond de portefeuille" dans votre allocation ? (je n’en vois guère…)

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#2048 02/06/2020 16h57

GoodbyLenine a écrit :

A priori, j’éviterais ATREAM pour quelques temps au moins. Les loyers et valorisation des hotels me semble plutôt "à risque" en ce moment.

Pouvez-vous aussi préciser ce que vous considérez comme "fond de portefeuille" dans votre allocation ? (je n’en vois guère…)

J’avoue avoir un peu un biais de normalité concernant l’hôtellerie et les résidences touristiques. Je me base pas mal sur le dernier bulletin de la société posté durant la crise, qui se veut plutôt rassurant. Ne doit-on pas voir à long terme ? Sachant que vu ma position, mon seul levier d’investissement est par crédit, c’est ma seule carte à jouer. Et en ce moment, les taux commencent à augmenter, même si mon CGP actuel m’a a priori négocié des taux très intéressants.

Qu’est-ce qu’un fond de portefeuille ? Cela ne me dit rien..

![]() Hors ligne

Hors ligne

10

10  2 #2049 02/06/2020 19h52

2 #2049 02/06/2020 19h52

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Evidemment qu’ATREAM tente de rassurer dans sa communication durant la crise. Mais force est de constater que l’immobilier hôtelier est actuellement sinistré, que la visibilité est réduite, qu’il est difficile de savoir combien de temps ça va durer, et de chiffrer les dégats.

Les associés existants peuvent se contenter d’être ainsi rassurés, en particulier sur le fait que la société de gestion fait au mieux pour correctement gérer la situation, dans l’intérêt des associés.

C’est tout à fait autre chose que d’accepter d’investir de l’argent frais, pour acquérir des parts de cette SCPI, au même prix que lorsque tout allait bien il y a quelques mois, que la visibilité était très bonne, et sans aucune décote pour compenser la nette détérioration de la situation et des perspectives de la SCPI.

Un "fond de portefeuille", c’est quelque-chose dont on s’attend à ce que ce soit plus stable que le reste, sur lequel on considère avoir une meilleure visibilité, quitte à être un peu moins opportuniste.

Donc il faut en exclure ce qui est trop concentré sur un seul domaine ou un seul type d’actif, les SCPI qui ont une collecte plantureuse par rapport à leur capitalisation (au point qu’on anticipe que leur patrimoine dans quelques années sera constitué de biens qu’ils ne possèdent pas encore), ou qui sont très jeunes (ce sont souvent les mêmes), les SCPI dont la société de gestion n’a pas déjà un track record très conséquent, les SCPI avec aucune collecte depuis longtemps (donc un patrimoine vieillissant), les SCPI trop petites, etc.

Ce qui n’est pas du "fond de portefeuille" ne sera pas forcément moins performant (ça peut être le contraire), mais l’incertitude sur les performances à venir y sera plus élevée.

J’exclurais de la notion "fond de portefeuille" :

PFO : SCPI très ancienne (comme une bonne parti de son patrimoine) dont la collecte a récemment été réactivée par la société de gestion.

Pierval Santé : société de gestion jeune et petite, SCPI mono-domaine.

ATREAM Hotels : société de gestion très jeune et petite, SCPI mono-domaine (en plus sinistré en ce moment, et aucune décote pour le compenser).

Interpierre France : société de gestion ancienne mais qui a changé de dirigeant 3 fois et d’actionnaire majoritaire une fois dans les 3-4 dernières années, et dont l’organisation semble bien "secouée" (cf certains témoignages sur ce forum), et en analysant le Rapport Annuel 2019 de la SCPI, on constate que la collecte est forte depuis 2017 (+30 à 50% de capi par an), qu’en 2019 et 2018 le résultat/part a bien baissé, qu’en 2019 (et 2020 selon le BTI 2020/T1) la distribution/part a baissé, et qu’en 2019 une grosse acquisition (le portefeuille "lumières") a beaucoup compté (ce qui ne se renouvelera pas forcément).

Novapierre Allemagne 2 : même société de gestion qu’Interpierre (mais forte dépendance au partenaire allemand qui s’occupe des acquisitions comme de la gestion locative, comme pour NovapierreAllemagne1), patrimoine dans un seul type d’actifs (retails parks en Allemagne), avec forte collecte par rapport à la capitalisation

Epargne Pierre : rien à dire sur le track record de la société de gestion (qui cependant a été rachetée récemment, et a changé plusieurs dirigeants), mais c’est leur plus récente SCPI, avec une forte collecte par rapport à sa capitalisation, et un patrimoine 100% en France et avec des baux récents (quand, avec ces baux 3-6-9, c’est souvent au renouvellement de bail que les problèmes locatifs commencent).

[EDIT 21h] Voici des exemples de "fond de portefeuille" : Efimmo1 ou Immorente chez Sofidy, Epargne Foncière chez La Française, Immo Placement ou Foncière Remusat de Atland Voisin, voire Accimmo ou Access Valeur Pierre chez BNP, Elysée Pierre chez HSBC, ou Primopierre (en dépit de sa collecte énorme), ou même (plus récentes) PFO2 ou Corum Origin.

[Note : je ne suis pas associé de toutes ces SCPI, et elles ont aussi leurs défauts.]

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#2050 02/06/2020 20h05

- Kabal

- Membre (2011)

Top 50 Année 2024

Top 20 Dvpt perso.

Top 50 Entreprendre

Top 50 SCPI/OPCI

Top 50 Immobilier locatif - Réputation : 284

Par curiosité quel serait pour vous les fonds de portefeuille ?

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “scpi à crédit : est-ce devenu mission impossible pour trouver un financement ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 38 | 17 814 | 17/01/2021 19h26 par Sisco2117 | |

| 8 | 3 867 | 18/04/2014 08h15 par goiz | |

| 9 | 3 406 | 06/05/2015 07h47 par pierre007 | |

| 22 | 4 621 | 08/08/2014 19h57 par bnose | |

| 9 | 3 074 | 18/08/2014 12h15 par Jloup | |

| 19 | 11 628 | 31/10/2012 16h07 par MeilleureSCPIcom | |

| 35 | 7 565 | 18/05/2019 09h06 par Franck059 |