Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

#1 02/07/2022 20h25

- AesculusHippocastanum

- Membre (2015)

- Réputation : 64

“INTJ”

Bonjour,

J’ai rencontré mon banquier hier pour un prêt immobilier. J’ai 50% d’apport, une situation et un dossier solide, un patrimoine établi. Mon taux d’endettement calculé avec les critères du HSCF sera à 26,50% après le nouveau crédit.

Il m’explique que les taux explosent et que la grille de juillet vient de prendre 0.4%. Il me propose alors un taux de 2% sur 15 ans. Si l’on rajoute l’assurance, les frais de dossier, l’organisme de caution, on dépassera le taux d’usure fixé à 2,60% pour juillet par la banque de France.

Avez-vous constaté cette hausse des taux depuis le début du mois de juillet ? Quelle solution mis à part quitter cette banque ?

Mots-clés : hausse des taux, refus de prêt, seuil d'usure

Adde parvum parvo magnus acervus erit

![]() Hors ligne

Hors ligne

#2 02/07/2022 20h59

- Pezzul

- Membre (2020)

- Réputation : 9

Bonjour,

J’ai discuté avec un courtier qui m’a indiqué que toutes les banques augmentaient leurs grilles de taux de 0.1-0.2/mois en moyenne ces derniers mois. Ça confirme ce que votre banquier vous a annoncé.

La solution est toujours la même : mettre en concurrence les banques, la première proposition de prêt n’est jamais la meilleure que vous pourrez avoir !

![]() Hors ligne

Hors ligne

1 #4 03/07/2022 12h06

1 #4 03/07/2022 12h06

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

C’est parfaitement normal.

Le taux des emprunts immobiliers résidentiels pour les particuliers est corrélé au taux de l’emprunt à 10 ans français, et celui-ci est passé de 0% à 1,8% en six mois :

Source : TMBMKFR-10Y | France 10 Year Government Bond Overview | MarketWatch

Ce qui nous ramène au taux de janvier 2014.

Or, en janvier 2014, le taux moyen pour emprunter sur 15 ans était à 3,15% :

Meilleurs taux credit immobilier nationaux janvier 2014 | Empruntis

Sur cette base, on peut même supputer que les taux des prêts immobiliers vont continuer à monter si le taux de l’emprunt à 10 ans français reste à ce niveau.

![]() Hors ligne

Hors ligne

#5 03/07/2022 23h19

Bonjour,

Hélas les taux devraient continuer à monter sur les prochaines années que cela soit justifié par la montée taux d’usure ou le mouvement général de hausse qui semble se répandre à tout le système.

Par contre cela devrait entrainer mécaniquement une baisse de la valeur des biens. Mais le problème c’est que les vendeurs ne sont pas encore pret à intégrer cela car ils estiment que leur bien vaut autant que pendant le boom du Covid. Vous etes donc dans une situation d’entre deux qui peut paraitre défavorable.

Je vois quelques pistes:

- Tomber sur un vendeur qui a vu sa vente capotée à cause d’un refus de crédit du précédent acheteur. Votre dossier étant solide, mettez le en avant pour négocier, c’est ce qui fera la différence dans l’avenir.

- Négocier chez un courtier du type Magnolia ou meilleurtaux une assurance crédit bien moins chère. De preference à taux fixe si vous envisagez de la rénégocier dans quelques années ou vendre votre bien avant 10 ans (cela vous évitera de surpayer les premieres années de cotisations).

- Bien sur faire jouer la concurrence et mettre votre "bon dossier" en avant.

Bonne chance

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#6 04/07/2022 00h59

- bernardo1

- Membre (2019)

Top 20 Monétaire - Réputation : 47

Après une longue période de baisse historique des taux, la rupture de la tendance est certaine. La hausse des taux est inéductable : cf la pente ascendante des taux souverains.

Cette hausse des taux diminuera la capacité d’achat, et pénalisera donc l’immobilier, d’autant plus que l’augmentation de la durée du prêt est déjà effective depuis des dizaines d’années et ne pourra servir de levier.

Autre facteur pénalisant, la hausse de l’inflation car elle pénalise le pouvoir d’achat net d’un ménage, moteur de l’immobilier résidentiel.

Cependant un scénario est souvent admis: Une pression inflationniste réduite à moyen terme après un pic à court terme…

Selon certaines études, des éléments positifs demeurent malgré cette évolution très négative des taux :

- Il n’y a pas d’excès de l’offre.

- La diversification de l’investissement en immobilier peut rester opportun pour les ménages, dans un contexte de volatilité forte des actifs risqués.

Bien à vous.

![]() Hors ligne

Hors ligne

3 #7 04/07/2022 08h14

3 #7 04/07/2022 08h14

- peroxydee

- Membre (2017)

- Réputation : 8

Bonjour

Je travaille dans l’immobilier, dans une ville moyenne, et effectivement l’impact du renchérissement du crédit se fait sentir.

Concernant les acquéreurs, quand leur simulation date du début d’année nous leur demandons de remettre à jour, et c’est souvent la douche froide, taux en augmentation, apport plus important…etc.

Quant aux vendeurs ils n’ont pas pris en compte ces dernières données, d’où pour nous un stock mandat qui grossit, et l’obligation de travailler les mandats dans la durée, en demandant des réajustements des prix (baisses) les nanars ne se vendent plus comme il y a un certain temps !

Et j’oubliai, les premiers refus de prêt.

Personne ne leur a dit que c'était impossible, alors ils l'ont fait.

![]() Hors ligne

Hors ligne

#8 04/07/2022 08h41

- jimbow

- Membre (2014)

Top 50 Expatriation - Réputation : 58

En Allemagne, les taux sont passés de 1% en Janvier à 3.5% en Juin.

![]() Hors ligne

Hors ligne

1 #9 04/07/2022 10h54

1 #9 04/07/2022 10h54

Réjouissez vous, vous commencez à trouver des taux intéressant pour votre apport personnel, je commence à comprendre pourquoi, un temps, les chinois achetaient les habitations cash préférant emprunter dans la famille, l’immobilier étant, dans ce régime communiste, le meilleur placement où déposer son épargne.

Après, l’état, via les directives données aux banques, gèrent les prix de l’immobilier et comme les liquidités qu’il faut réduire via l’inflation et le resserrement monétaire, on réduit la bulle immobilière via la durée des emprunts, les taux et l’apport exigés, c’est un façon simple et efficace de réduire la demande.

On se trouvait dans une situation où on voyait des futurs acquéreurs qui n’avaient pas lieu d’être ; sans apport, taux ridiculement bas, avec des durées d’emprunt sur 30 même 35 ans !

La tendance me semble claire, la variable d’ajustement va devenir des prix à la baisse.

![]() Hors ligne

Hors ligne

#10 04/07/2022 11h14

- Chartreuse

- Membre (2018)

- Réputation : 33

“INFJ”

jimbow a écrit :

En Allemagne, les taux sont passés de 1% en Janvier à 3.5% en Juin.

Et le marché s’en ressent , j’ai reçu ce matin la newsletter d’immoscout ( le seloger allemand ) et les annonces restent de plus en plus longtemps en ligne.

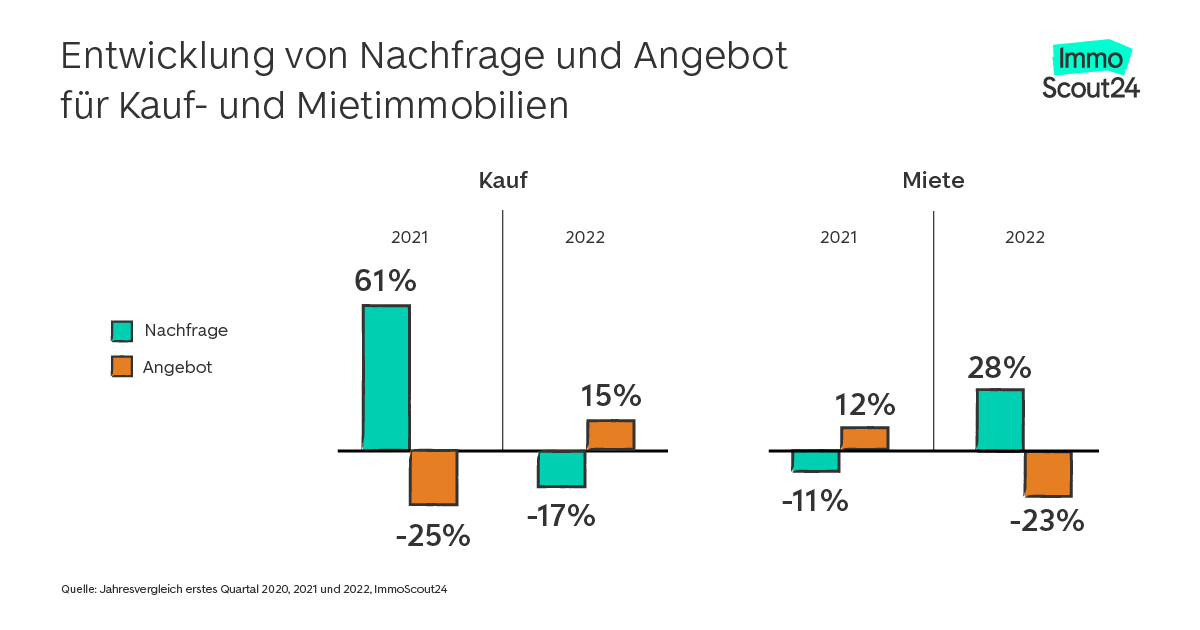

Ici une comparraison entre l’offre et la demande ( Angebot / Nachfrage) en 2021 et 2022 pour l’achat et et la location ( Kauf / Miete)

We agree to disagree

![]() Hors ligne

Hors ligne

#11 04/07/2022 11h19

- Thejul

- Membre (2022)

- Réputation : 4

Outre le taux du crédit, on suivra de près l’évolution des taux des assurances.

La loi Lemoine, qui semble à priori une bonne idée, aura sûrement comme effet pervers de faire reporter le risque accru lié à la suppression des questionnaires médicaux sur les taux à la hausse, bien entendu. Bref, le fameux deuxième effet Kiss Cool.

![]() Hors ligne

Hors ligne

#13 04/07/2022 14h01

- emilienlar

- Membre (2020)

- Réputation : 206

“INTJ”

gandolfi, le 03/07/2022 a écrit :

Bonjour,

Hélas les taux devraient continuer à monter sur les prochaines années que cela soit justifié par la montée taux d’usure ou le mouvement général de hausse qui semble se répandre à tout le système.

J’entrevois surtout un gros avantage pour les acquéreurs qui n’empruntent pas : renoncer à la clause suspensive pour octroi de crédit en contrepartie d’un rabais substantiel sur le prix du bien !

![]() Hors ligne

Hors ligne

#14 04/07/2022 14h25

- daviwan

- Membre (2020)

- Réputation : 10

On risque de passer quelque mois dans un marché "bizarre" avec des prix qui ne baissent pas et des transactions qui ne se font pas (moins d’acheteurs, prêt refusé, etc…).

Comme dit précédemment, il va falloir que les vendeurs (et des fois certains agents) intègrent que les prix ne peuvent plus rester aussi hauts et qu’il va falloir revoir les prétentions à la baisse, ce qui va prendre du temps et il faudra passer par les ventes forcées (divorce, décès, saisie) pour que la nouvelle réalité des prix apparaissent.

Dans mon cas, je cherche un bien depuis plus de 3 ans, et je pensais partir sur un prêt relais, mais avec les nouveaux taux, mon dossier ne va surement plus passer, malgré des revenus confortables.

Il me faudra vendre avant d’acheter (et surement passer par la location et déménagement supplémentaire).

Mon secteur est le Chablais, et les agents immobiliers que j’ai vu récemment m’expliquent qu’après une période covid complètement folle, depuis un mois ils n’ont quasi plus aucun appel d’acheteur.

Par contre aucun ne conçoit que le marché va baisser car il y a trop peu de biens à vendre et réduction des PLUs, ce à quoi j’ai envie de répondre: pour l’instant.

![]() Hors ligne

Hors ligne

#15 04/07/2022 14h55

- SeptiemeVague

- Membre (2013)

- Réputation : 12

Thejul a écrit :

Outre le taux du crédit, on suivra de près l’évolution des taux des assurances.

La loi Lemoine, qui semble à priori une bonne idée, aura sûrement comme effet pervers de faire reporter le risque accru lié à la suppression des questionnaires médicaux sur les taux à la hausse, bien entendu. Bref, le fameux deuxième effet Kiss Cool.

Je suis dans le secteur. Hausse de 15% minimum du coût des assurances en délégation. Pour le moment les banques n’ont, à priori, pas ajusté leurs tarifs (mais elles partent de tellement haut qu’elles ont bien de la marge pour conserver des marges confortables sur ce produit…).

Il se dit dans le milieu, que ça serait le lobbying du crédit mutuel qui aurait poussé les sénateurs à ajouter la suppression du questionnaire médical à la loi Lemoine pour surenchérir le coût des assurances en délégation.

![]() Hors ligne

Hors ligne

#16 04/07/2022 18h03

- Kopka

- Membre (2020)

- Réputation : 3

L’absence de questionnaire médical est cependant limité au prêt inférieur à 200000 euros qui finissent avant les 60 ans de l’emprunteur .

De la à entraîner un véritable surcoût pour les assureurs , je n’en suis personnellement pas persuadé .

![]() Hors ligne

Hors ligne

#17 04/07/2022 19h41

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

Je suis acheteur et je ne sais que penser : attendre la baisse des prix ? Combien de temps va-t-il falloir attendre la capitulation des vendeurs ?

Dans ma ville, c’est du délire, le prix/m² moyen a fait +11% l’année dernière, sûrement autant les années précédentes. Un krach immobilier me serait salutaire.

![]() Hors ligne

Hors ligne

#18 04/07/2022 19h44

- Thejul

- Membre (2022)

- Réputation : 4

Justement pour les renégo il n’y aura pas de QM et 200K c’est pour une personne seule, 400K pour un couple. Ca commence à faire beaucoup sachant que certaines professions sont à risques "jeunes" (ex: profs et dépression, aide soignante et lonbalgies) et que la société tend à favoriser le déclenchement de risques précoces (risques liés à l’obésité, l’inactivité). Au final cette limite de 60 ans est un pis aller.

![]() Hors ligne

Hors ligne

#19 04/07/2022 19h47

- Kopka

- Membre (2020)

- Réputation : 3

Je pense que ça dépendra uniquement du type de biens et de la localisation .

Effectivement sur les biens avec des prix gonflés par les investisseurs et les credit à taux bas , les prix vont chuter .

Pour les biens premium avec une forte demande , il y aura toujours des bons dossier avec gros apport , ou capable de supporter des taux élevés pour maintenir les prix .

Les biens avec travaux risquent également de baisser plus vite .

Le concurrence sera par contre sans doute moins forte et la marge de négociation plus élevé .

Par contre avant qu’il y est un Krach global , les taux auront déjà eu le temps de repartir à la baisse .

Thejul a écrit :

Justement pour les renégo il n’y aura pas de QM et 200K c’est pour une personne seule, 400K pour un couple. Ca commence à faire beaucoup sachant que certaines professions sont à risques "jeunes" (ex: profs et dépression, aide soignante et lonbalgies) et que la société tend à favoriser le déclenchement de risques précoces (risques liés à l’obésité, l’inactivité). Au final cette limite de 60 ans est un pis aller.

Ce n’est pas grâce à un questionnaire médical qu’on évalue les risque de dépressions ou de Lombalgie .

Je pense que les personnes qui vont avoir recours au dédommagement de l’assurance et qui aurait pu être filtré avec un simple questionnaire sont vraiment à la marge .

![]() Hors ligne

Hors ligne

2 #20 04/07/2022 20h29

2 #20 04/07/2022 20h29

- Sheeplooser

- Membre (2015)

- Réputation : 92

Ma petite contribution sur les taux, du point de vue des investisseurs institutionnels. Marché différent donc car ils sont essentiellement présents sur le bureau / le commerce et la logistique, mais parfois aussi sur le résidentiel.

Depuis fin décembre, les taux auxquels ces investisseurs peuvent emprunter ont globalement triplé. Depuis 2019 et jusque fin 2021, un prêt classique pour un actif dit « Core » (un immeuble de bureau bien situé loué long-terme), à 5 ou 7ans (durées standard de financement sur ce marché) était d’environ 1-1.2% (soit un taux de base de 0% + une marge de, disons 1.2%).

Aujourd’hui, pour ce même actif, la marge est identique ou légèrement supérieure. En revanche, le taux fixe à 5ans, qui est le taux auquel emprunte la banque et qui est répercuté au client est passé de 0% (en fait il était négatif, mais la banque garde souvent le taux négatif pour elle) à 2.5%. Soit un coût total du crédit de 2.5% + 1.2% = 3.7%.

Résultat ? Eh bien le marché reste stable, en revanche le nombre de transactions chute, car le taux de rentabilité d’un immeuble core en région parisienne est entre 2.5% et 4% à la louche. Autant s’endetter à 1.2% fait sens, autant à 3.7% beaucoup moins.

Donc on arrive dans une situation où :

- les investisseurs qui cherchent des rentabilités élevées nécessitant un effet de levier ne sont plus acheteurs car emprunter n’est plus intéressant, et

- les seuls acheteurs sont ceux qui ont des objectifs de rendement plus modestes et peuvent se permettre d’investir entièrement en fonds propres. Typiquement, c’est le cas des SCPIs qui continuent à beaucoup collecter et sont « obligées » d’acheter des immeubles, même cher, car elles ont un rendement à servir à leurs souscripteurs.

- conclusion, les prix ne baissent pas ou peu mais le marché se fige. Certains vendeurs trouvent preneurs ponctuellement, les autre attendent leur tour en refusant, jusqu’ici, d’ajuster leur prix.

Dur à dire dans quelle mesure cette situation va se répercuter sur l’immobilier résidentiel pour les particuliers, mais la plupart des institutionnels s’attendent aujourd’hui à une correction.

Dernière modification par Sheeplooser (04/07/2022 23h37)

« Investing is simple. It's the financial industry that works hard to make it complex. » Robert Rolih

![]() Hors ligne

Hors ligne

#21 04/07/2022 22h28

- Letuche57

- Membre (2018)

- Réputation : 16

Thejul a écrit :

Justement pour les renégo il n’y aura pas de QM et 200K c’est pour une personne seule, 400K pour un couple. Ca commence à faire beaucoup sachant que certaines professions sont à risques "jeunes" (ex: profs et dépression, aide soignante et lonbalgies) et que la société tend à favoriser le déclenchement de risques précoces (risques liés à l’obésité, l’inactivité). Au final cette limite de 60 ans est un pis aller.

Il me semble qu’en quotité 100/100 à 2, c’est bien une limite de 200ke au total.

J’ai fait une délégation d’assurance récemment après 3 ans de crédit en cours, clairement lors de la souscription, si on partait sur une absence de questionnaire (moins de 200ke d’emprunt en cours) il était annoncé un surcout et plus aucune garantie du tarif très intéressant proposé.

![]() Hors ligne

Hors ligne

#22 04/07/2022 23h26

- bernardo1

- Membre (2019)

Top 20 Monétaire - Réputation : 47

Face à l’augmentation des taux, il est certain que la capacité d’ACHAT va diminuer.

Cependant l’offre en immobilier résidentiel ne connait pas d’excès, à la différence de périodes passées. Les mises en chantier ont même baissé en 2021 ( Effet covid)

Selon moi, la hausse des taux ne peut être analysée qu’en parallèle de la forte inflation. Car si l’inflation de par sa nature, peut avoir un effet défavorable ( Hausse des matières premières et des taux) , elle accroit théoriquement le salaire des ménages. Ainsi, une inflation forte va favoriser les ménages endettés à taux fixe, ce qui est déjà une excellente chose économiquement ! Historiquement, ce mécanisme a aussi été porteur pour l’accession. ( cf année 1970)

Dans le cadre du locatif, la question sera de savoir si l’augmentation des loyers par l’indexation contractuelle , permettra de compenser la hausse des taux. A ce stade, il faut prendre en compte l’impact de la réglementation qui limite l’indexation des loyers.

Il faut aussi noter qu’historiquement en France, l’immobilier se comporte positivement en période d’inflation malgré la hausse des taux, ce qui n’est pas le cas des actions ou des obligations ( La valorisation du stock d’obligations diminue en se calquant sur le taux en vigueur)

Il me semble ainsi que sur l’immobilier résidentiel, plusieurs scénarios sont envisageables, selon l’évolution des taux / la nature de l’inflation/ le revenu des ménages… Mais la hausse des taux n’est pas le seul élément déterminant à prendre en compte, elle n’est même qu’une conséquence de l’inflation.

Bien à vous

![]() Hors ligne

Hors ligne

#23 05/07/2022 14h13

- elbobo

- Membre (2019)

- Réputation : 12

Etant en phase d’achat d’un bien pour investissement locatif, j’observe également une hausse des taux que ce soit via le courtier ou les banques en direct. On oscille pour un achat à 200 k€ autour des 1.65-2.2 %.

OK le crédit va coûter un peu plus cher. A l’acheteur d’arbitrer s’il préfère avoir son crédit ou reporter son achat. De mon côté j’ai presque envie de dire peu importe le taux, et ce pour plusieurs raisons :

- l’achat se fait à un instant T, si le calcul est bon à l’instant T alors j’y vais, l’investissement étant fait pour ne pas dépendre de 50€ de mensualité en plus

- se dire non et attendre n’est pas non plus la solution, vu que le marché évolue en permanence… et chaque mois qui passe pourrait être un mois supplémentaire à rentrer des loyers et à rembourser le prêt

- nul ne sait dire de quoi le futur sera fait. Les prochains mois seront certainement haussiers du point de vue du taux, ce qui veut dire qu’attendre ne peut que conduire à un taux plus haut (en attendant la stabilisation du marché)? Donc autant de temps et d’argent perdu pour un résultat moins bon.

Bref, pour moi si le taux d’usure le permet, je continue les investissements.

Par contre, la mise en concurrence doit permettre d’avoir des conditions avantageuses, comme du sans apport ou un différé plus grand. Ne pas hésiter non plus pour dépasser le taux d’usure s’il coince à sortir l’assurance du prêt, quitte à la prendre quand même auprès de la banque prêteuse en bon accord gagnant-gagnant. Mais au moins le TAEG pourra rester inférieur au taux d’usure.

![]() Hors ligne

Hors ligne

1 #24 05/07/2022 15h32

1 #24 05/07/2022 15h32

- xazh

- Membre (2013)

Top 50 Année 2023

Top 50 Année 2022

Top 20 Expatriation

Top 20 Vivre rentier

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 Immobilier locatif - Réputation : 424

AesculusHippocastanum, le 02/07/2022 a écrit :

Avez-vous constaté cette hausse des taux depuis le début du mois de juillet ? Quelle solution mis à part quitter cette banque ?

Réponse reçue d’un conseiller bancaire sur un dossier à 18% d’endettement : aucune offre à taux fixe avant octobre prochain pour cette banque. Je ne sais pas si c’est une position officielle du service crédit ou si c’est une réponse spécifique à l’agence.

![]() Hors ligne

Hors ligne

#25 05/07/2022 15h48

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

Je ne suis pas très étonné par cette réponse.

Comme indiqué par IH, le taux de refinancement a augmenté fortement depuis le début de l’année : +1,80% si l’on prend le proxy, même si imparfait pour une banque, de l’OAT 10 ans.

D’un autre côté, les taux d’usure ont progressé seulement de +0,20% (source).

Sauf à ce que les marges des banques étaient colossales avant (et même si je n’ai pas de chiffres sous la main, je ne le crois pas), elles se retrouvent coincées entre un coût de fabrication du crédit qui explose et un prix de vente qui est contraint. Si une banque faisait quelques dizaines de bps de marge avant, elle se retrouve en marge négative de l’ordre de -1,00% à -1,50% sur chaque opération.

Donc chaque prêt immobilier coûte très cher et les banques deviennent naturellement très parcimonieuses sur l’octroi de crédit.

Est-ce que cette agence ou banque "attend" la prochaine hausse du taux d’usure (révisé trimestriellement sur la base des taux du dernier trimestre) pour se remettre à faire du crédit ?

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “forte hausse des taux immobiliers en juin 2022 et taux d'usure !”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 8 | 2 693 | 31/07/2022 05h14 par Gwen11 | |

| 11 | 3 412 | 05/01/2017 23h33 par Nek | |

| 4 | 5 224 | 30/05/2018 15h40 par EricB | |

| 14 | 3 293 | 23/12/2014 00h07 par toudoucement | |

| 6 | 3 699 | 16/09/2022 09h18 par InvestisseurHeureux | |

| 14 | 4 400 | 15/07/2013 10h36 par Boubouka | |

| 0 | 583 | 12/11/2021 12h54 par Fennec60 |