Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Découvrez le rapport holdings d’investissement cotés et fonds fermés en cliquant ici.

Découvrez le rapport holdings d’investissement cotés et fonds fermés en cliquant ici.

1 #1 19/09/2017 10h03

1 #1 19/09/2017 10h03

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1037

Hall of Fame

Hall of Fame

L’article suivant parle des avantages de la STRUCTURE des CEFs

"The CEF structure is often feared by the typical investor.

Their structure is actually what makes CEFs valuable.

It’s the structure that makes CEFs less risky than traditional mutual funds."

In order to keep its structural status as a closed-end fund, an investment company must pass 90% of its income to its shareholders.

Closed-End Fund Structure: Nothing To Fear | Seeking Alpha

A IH : pourriez vous ouvrir un nouveau sujet "CEFs des USA" ou titre similaire? M.erci

Mots-clés : closed en fund, fonds fermés, opcvm

![]() En ligne

En ligne

1

1  1 #2 19/09/2017 15h06

1 #2 19/09/2017 15h06

- Kohai

- Membre (2012)

Top 50 Portefeuille

- Réputation : 284

En plus des 2 sites incontournables déjà cités dans les messages précédents (sur d’autres files), à savoir :

CEFA

et CEFConnect

je rajouterai tout simplement MorningStar ( dans sa version US).

Ils ont un "Solution Center" dédié aux CEF ou vous avez un certains nombre de "slide show" explicatifs sur ce qu’est un CEF et les métriques importantes à comprendre (Discount absolu et relatif (Z statistic), les différents types de ROC, etc..)

Morningstar Investing Solutions

Et bien sur, tout un site dédié aux CEF, avec des ranking, des analyses, des articles…

La plupart des ressources ne demandent pas d’être abonné.

Je commence tout juste à m’intéresser aux CEFs et je trouve le domaine passionnant… surtout quand on s’interesse aux actions de rendement!

L'Investisseur Individuel, mon blog orienté "Dividendes Pérennes": http://investisseur-individuel.com/

![]() Hors ligne

Hors ligne

3 #3 25/08/2018 07h12

3 #3 25/08/2018 07h12

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Un de mes CEF préférés c’est BlackRock Science & Technology Trust US09258G1040, basé entre autre sur les GAFAM et équivalents, il permet de suivre leurs performances et l’historique de valorisation du fond est impressionnante. Au niveau de la distribution qui tourne actuellement autour de 5.2, elle est mensuelle et augmente régulièrement.

![]() Hors ligne

Hors ligne

1

1  3 #4 02/01/2020 17h01

3 #4 02/01/2020 17h01

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1037

Hall of Fame

Hall of Fame

Nouvelle année… belles opportunités ?

Avez vous acheté ou rajouté des CEFS ?

J’ai initie plusieurs positions en CEFs mensuels récemment et ce jour + un trimestriel BIF qui distribue (tres peu) aux 3 mois mais est investi en BRK pour 1/3 comme mentionne plus haut par notre copain.

Donc en portefeuille avec une distribution moyenne autour de 9 % et de l’upside …et une bonne diversification!. Je vous mets le lien de Cefconnect qui donne mes positions en espérant que ca marche

AVK Advent Claymore Convertible Sec & Inc

BIF Boulder Growth & Income (pour BRK)

BIT BlackRock Multi-Sector Income Trust

BGR BlackRock Energy and Resources

EMD Western Asset Emerging Markets Debt

ETW Eaton Vance Tx-Mgd Glbl Buy-Write Opp

FDEU First Trust Dynamic Europe Equity Income

GDV Gabelli Dividend & Income

MIE Cohen & Steers MLP Income and Energy Opp

RA Brookfield Real Assets Income Fund Inc.

THW Tekla World Healthcare Fund

CEFConnect - Login

D’autres idées ?

Cote actions j’ai initie une ligne de Annaly Capital Management Inc (NLY) avec plus de 10% de distribution qui est un morgage REIT … et rajoute des APPLE et Netflix …

![]() En ligne

En ligne

1 #5 02/01/2020 17h31

1 #5 02/01/2020 17h31

- Skarklash

- Membre (2017)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 139

J’ai commencé à regarder les CEF cet été et j’ai ajouté une ligne pour apprendre leur fonctionnement. Le rendement est faible en comparaison de vos choix mais le but n’était pas de rechercher du rendement à tout prix (fiscalisation du revenu).

RQI - Cohen & Steers Qual Inc Realty

CEF investi en Reits diversifiées avec une distribution mensuelle (rdt 6,8% avec la distribution exceptionnelle de fin décembre), levier modéré 22%

La difficulté reste la connaissance du business qui est spécifique à ces entités.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

2 #6 19/01/2020 00h23

2 #6 19/01/2020 00h23

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1037

Hall of Fame

Hall of Fame

Quand vous voyez qu’une partie de la distribution c’est du ROC faut lire sur le site du gérant le pourquoi.

Pour plusieurs autres CEFs c’est du au statut "tax-managed" et non pas ce que vous semblez penser

Perso la partie ROC m’arrange puisque je ne serai pas taxee sur la P-V a la vente…tant que le CEF performe bien - mais si le ROC correspondait a ce que vous pensez ca se referait au niveau du prix d’achat du fonds en question …

J’evite les CEFs qui ont démarré a 20 USD et sont a 6 ou 8 maintenant.

En CEFs equity aussi vaut mieux acheter les "gagnants" comme CII .

Par contre dans ceux investis en obligations il y a d’autres critères a voir comme le rattrapage de discount, le yield au minimum 2 fois plus élevé que dans un etf obligations…. et la moindre volatilité… surtout si la distribution est mensuelle.

Dans le passe j’optais desfois pour un CEF trimestriel mais j’avais tendance a encaisser si bonne P-V avant l’ex-divi quitte a racheter plus tard.

Pour éviter du stress (j’ai fait un burn-out en avril) je reste sur les mensuels.

Ca peut aussi correspondre a une l’augmentation de valeur du portefeuille ( sans vente) ou a la stratégie d’options

A verifier au cas par cas.

Je vous reviens pour CII .. mais je pense que c’est la strategie d’options…

Sur le site de Blackrock il est écrit:

provide investors with a combination of current income and capital appreciation. The fund seeks to achieve its investment objective by investing primarily in a diversified portfolio of common stocks in an attempt to generate current income and by employing a strategy of writing (selling) call options on equities in an attempt to generate gains from option premiums.

PS regardez la charte de comparaison entre CII et le SPDR S&P500 sur le lien qui suit

5 Best High-Yielding Closed End Funds to Buy

ROC ou pas ce CEF de qualité se comporte bien! Et sans utiliser de levier!

Mais bon Rylorin - si vous n’êtes pas confortable avec les CEFs c’est OK . Chacun sa strategie et sa zone de confort.

Dernière modification par sissi (19/01/2020 00h51)

![]() En ligne

En ligne

2 #7 22/11/2020 18h28

2 #7 22/11/2020 18h28

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Pour l’anecdote, le fond fermé anglais Scottish Mortgage Trust, qui n’a plus rien à voir avec l’écosse ou les prêts hypothécaires et qui est un composant du FTSE 100, affiche une performance démentielle cette année :

Ils étaient actionnaires de Tesla, et ont bénéficié à plein de la hausse du titre.

Actuellement Tesla représente encore 12% du portefeuille, malgré un allègement de la position :

Ce fonds est une référence parmi les fonds fermés britanniques, et a été créé en 1909.

![]() Hors ligne

Hors ligne

1

1  3 #8 22/11/2020 19h03

3 #8 22/11/2020 19h03

A propos de SMT, outre le virage "growth" pris par ce fonds, il faut noter qu’ils sont souvent entré très tôt sur des sociétés en forte croissance bien avant les ipos ("unlisted"), ce qui leur a permis d’avoir de beaux multi bagger post ipo. Actuellement, ils ont du ant ou du airbnb par exemple. Dans ce document, ils indiquent l’ensemble de leurs positions et si ces positions sont actuellement unlisted ou bien s’ils les détenaient avant leur ipo.

Ils détiennent également du amazon depuis plus de 10ans.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

3

3  2 #9 23/11/2020 11h04

2 #9 23/11/2020 11h04

en complément sur SMT,

voici un article d’un site que je consulte régulièrement, dédié aux Investment trusts anglais (1 trust présenté chaque semaine), sur SMT et assez récent : Scottish Mortgage: The Biggest And The Best?

@IH, effectivement, frais très faibles, bel historique de perf, grosse transparence sur leur mode de fonctionnement, société de gestion de qualité, accès aux unlisted !

Cela fait quelques semaines que je regarde ce fonds de près.

Pour ceux qui s’intéressent aux IT anglais orientés income, je détiens les fonds suivants dans mon portefeuille.

- HFEL : Henderson far east income => rendement > 7%, permet d’avoir une exposition à l’asie. A noter que cette année, le dividende a pu être augmenté grâce à leur réserve spéciale (les revenus ne sont pas intégralement distribués chaque année).

Ils publient un documentintéressant, réactualisé annuellement sur la tendance des dividendes en asie.

- MYI : Murray International Trust => rendement > 5,5%, fond worldwide.

- UKW : Greencoat UK wind => rendement > 5%

- TRIG : The renewables infrastructure group => rendement 5%

A voir l’effet du brexit sur la possibilité de continuer à avoir à accès à ces fonds.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

1

1  1 #10 01/01/2021 20h02

1 #10 01/01/2021 20h02

Je confirme,

J’ai encore pu acheter des fonds fermés anglais la semaine dernière.

Mercredi, ça n’était plus possible (même message que corran). La fête est finie ! Dommage car je voulais ajouter 3 formule 1 de Baillie gifford : SMT, EWI et PHI. Je vais me rabattre sur des etf, moins performant.

Tous ces CEF ont bien des KIID, mais pas en français (ou bien pas au format DICI).

Quand je vois tous ces opcvm français, bourrés de frais et sans aucune transparence. Le seul document qu’ils fournissent c’est ce p****n de DICI, la où les CEFS anglo-saxons fournissent des rapports annuels ultra détaillés, sont à faible coût et (pour SMT et quelques autres) battent le Nasdaq de loin depuis 5ans.

Elle est belle la vie de l’investisseur européen, qui, en plus, doit contrôler la moindre opération de son courtier totalement incapable.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

3

3  4 #11 14/01/2021 16h25

4 #11 14/01/2021 16h25

- TyrionLannister

- Membre (2015)

- Réputation : 223

Roger sent des pieds

Dernière modification par TyrionLannister (29/03/2024 01h07)

A Lannister always pays his debt.

![]() Hors ligne

Hors ligne

1

1  2 #12 14/01/2021 17h17

2 #12 14/01/2021 17h17

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

J’ai et aime bien le Brookfield Real Assets (RA) qui n’a pas encore complètement retrouvé son cours pré-covid bien que maintenant ses distributions

Je m’étais noté il y a 18 mois :

Calamos Dynamic Convertible and Income (CCD)

Calamos Convertible & High Income Fund (CHY) portefeuille très similaire, merci les convertibles Tesla

Guggenheim Strategic Opp Fund (GOF)

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

2

2  2 #13 14/01/2021 17h28

2 #13 14/01/2021 17h28

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1037

Hall of Fame

Hall of Fame

Bonjour !

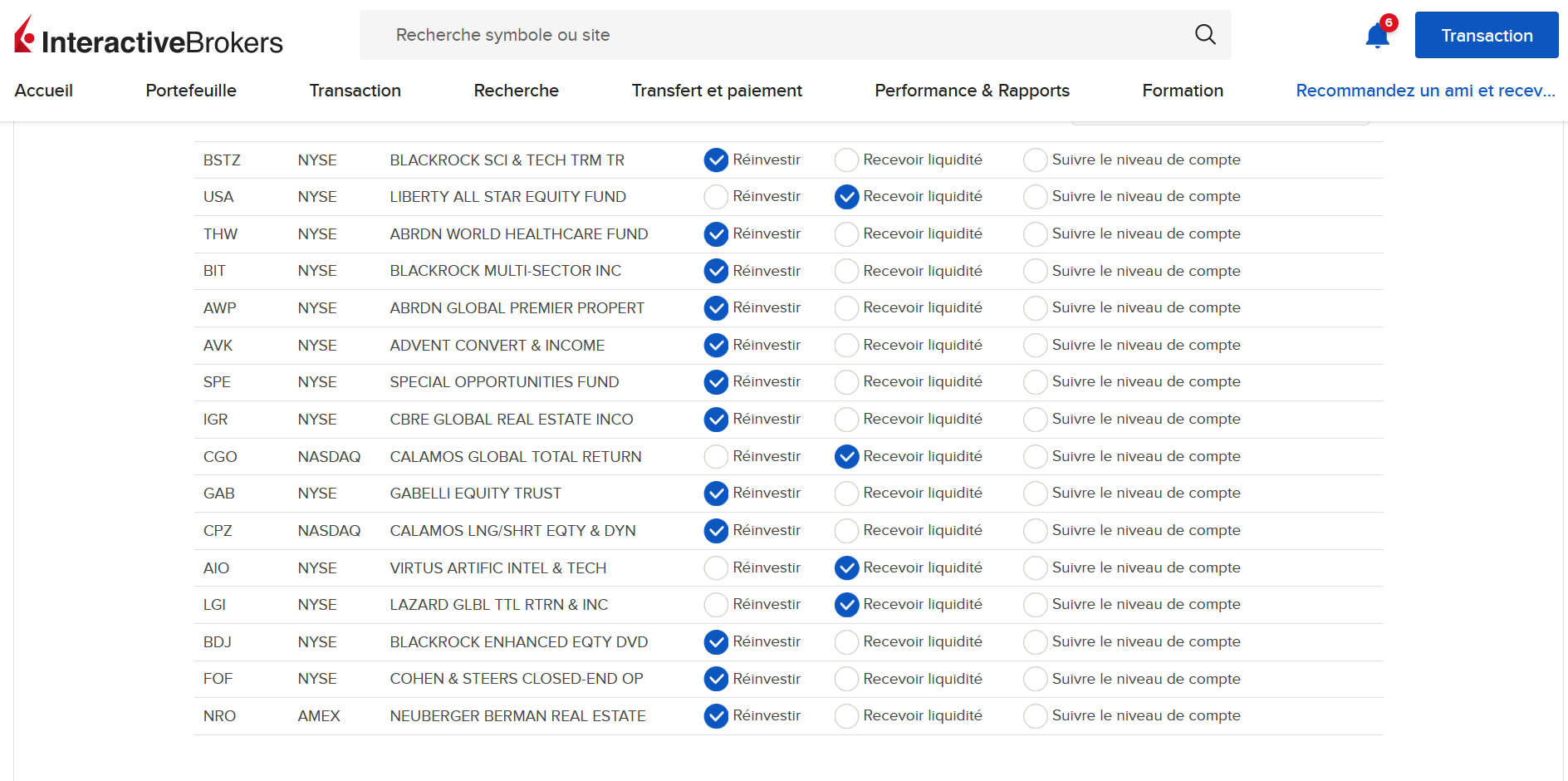

Il y a tellement de choix en CEFs que j’en ai beaucoup plus qu’avant! Presque 50 oups en fait 60 - je viens de recompter- mais certains positions sont petites.

J’aime la diversification des CEFs , la liquidité et le faible cout de transactions IB et acheter avec un discount de 10% en moyenne

Les discounts ont diminue sur plusieurs - je n’en ai que 3 ou 4 qui frôlent le pair, et un qui est a prime THW mais je garde vu la qualité de ce fonds.

En 2020 j’ai privilégié les CEFs qui n’utilisent PAS de levier comme STK, QQQX, CII, EOS, EOI, SPXX et ceux qui assurent la distribution avec des options preferablement des options sur titres individuels et non sur l’index.

La plupart sont "hot" en techs!

Les classiques actions - j’ai les vôtres sauf Pimco + les 2 autres de TEKLA

En obligations il me reste EMD et ACP- j’ai shifté sur les emergents actions : TDF, KF, TWN, CHN IFN pour l’Inde car l’Asie me semble bien positionnée en 2021 et smalls Japon avec JOF - pour l’upside pas le revenu

Bon choix en CEFS convertibles le plus interessant c’est AIO mais la famille Calamos aussi

Comme le marche… ils ont beaucoup monte - du coup je commence tout doucement a réduire mes plus grosses positions - et j’ai vendu completement TEI obligations debut 2021

PS: en ce moment je focusse moins sur les distributions et davantage sur l’upside. On peut participer a l’upside des techs avec diversification d’un click !

Pour moi les CEFs étant gérés activement c’est plus interessant que les ETFs actuellement. Juste a voir le taux de rotation des CEFs

J’ai oublie les CEFs d’infrastructure RA de Brookfield mais aussi le petit nouveau d’Aberdeen ASGI , mensuel, avec plus de 10% de discount

ASGI Aberdeen Standard Global Infra Inc, closed-end fund summary - CEF Connect - Brought to you by Nuveen Closed-End Funds

Dernière modification par sissi (14/01/2021 18h09)

![]() En ligne

En ligne

3

3  1 #14 19/01/2021 17h14

1 #14 19/01/2021 17h14

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

En plus de ceux que j’ai déjà cités, j’ai procédé ce week-end via l’excellent cefconnect à une sélection de 19 CEFs que je trouve les plus intéressants, avec les critères suivants :

- Distribution >6% (plus bas, il y a mieux en equity ou en ETF)

- NAV annualized return 5 >7% ; je m’assure d’une part que le CEF crée de la valeur, d’autre part que la distribution n’est pas en fait un retour en capital déguisé

- Price return sur 5 ans positif ou légèrement négatif ; je m’assure que je ne troque pas du capital contre de la distribution taxée, et de la solidité du CEF sur 3 moments de crise (février-mars 2016, octobre-décembre 2018, mars 2020)

- Distribution stable ou en augmentation sur les 5 dernières années ; permet de m’assurer de la rigueur du gestionnaire et que je n’achète pas des rendements décroissants

- Pas ou peu d’exposition aux énergies fossiles, malgré leurs coupons qui peuvent paraître alléchants à l’heure actuelle ; ils ne sont pour moi pas du tout pérennes, et un CEF majoritairement investi dessus s’expose à une baisse drastique de ses distributions et de sa NAV (avis personnel)

- Pas de redondance avec mes titres vifs, ce qui écarte d’emblée la plupart des CEF equity global (qui ont généralement les GAAM en top position)

- En fixed income, une sensibilité modérée à une remontée des taux longs (que je teste en voyant le comportement de la NAV à l’automne 2018) et à l’environnement actuel de taux bas (que j’ai normalement testé en éliminant les fonds à distribution décroissante)

Je me fous du discount/premium sur NAV, car une simple analyse graphique montre que pour chaque CEF ces gaps restent constants dans le temps ; il n’y a donc rien à gratter sur un discount et rien à perdre sur un premium.

Comme on dit, YMMV.

Voici le tableau issu du portefeuille cefconnect, j’ai exporté sur Excel pour rajouter la colonne Category à la main

Un mot sur le taux de distribution des CEF convertibles : ce taux n’est bien évidemment pas reconductible d’année en année ; il est juste la conséquence des énormes gains en capital enregistrés cette année sur ces fonds investis principalement en convertibles de sociétés "high growth" type SaaS/Tesla qui ont explosé en 2020.

Idem pour les fonds regional equity.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

4 #15 24/02/2021 10h47

4 #15 24/02/2021 10h47

bonjour Sissi,

en fait il existe plusieurs directives européennes qui se succèdent ou /et se téléscopent :

MIFID II, PRIIPS, UCITS.

La réglementation UCITS imposait un DICI (ou KIID) et la réglementation PRIIPS arrive pour uniformiser un ensemble de directives. Dans le cadre de PRIIPS, le DICI unifié est un KID légèrement différent avec ses propres contraintes (en termes d’information, de fréquence de mise à jour).

Après quelques recherches, voici quelques éléments d’information.

- petit résumé de l’objectif et du périmètre :

[url=https://www.schroders.com/en/gr/professional-investor/insights/markets/qa-why-the-problems-with-priips-linger-on/]schroders[/url] a écrit :

PRIIPs covers practically all types of investment-based products. This includes open- and closed-ended investment funds, alternative investment funds (AIFs), insurance based investment products, annuities with fluctuating returns, derivatives, structured products etc. The aim is to have one common key information document (KID) which potential and existing investors can use to get all the main information around cost, risk and performance before they buy an investment product. Such a high disclosure standard has existed for several years for investment funds, and particularly for open-ended funds through the EU UCITS directive. The main objective of the PRIIPs regime has been to apply the same level of disclosure to all investment-based products (including those within an insurance or banking wrapper)

- Pour aller un peu plus dans le détail :

- Planning de mise oeuvre :

source : PRIIPS : PACKAGED RETAIL & INSURANCE-BASED INVESTMENT PRODUCTS

source : PRIIPs and investment funds

- Périmètre :

source : PRIIPS : PACKAGED RETAIL & INSURANCE-BASED INVESTMENT PRODUCTS

et enfin, quelques éléments de comparaison : The two regimes and key points of comparison

Mon interprétation (cela n’engage que moi) : Encore une belle preuve des horreurs que peuvent pondre nos technocrates européens.

Le tout pour "protéger" l’investisseur particulier. Imaginez le fric monstre déployé par l’ensemble des établissements financiers pour prendre en compte une directive, l’analyser, l’interpréter, l’implémenter… Puis itérer avec la version suivante tout en tenant compte d’une autre directive qui vient recouvrir partiellement le périmètre de la première directive. et ainsi de suite.

Pas étonnant que les courtiers la traitent de façon différente, voir pour certains, n’aient même pas envie de se prendre la tête.

=> Pour les ETF UCITS : pas de soucis, le pas à franchir est mince et des délais sont accordés

=> Pour les fonds UCITS : idem

=> pour les fonds non UCITS, type CEF américains, comprenez que tout cela n’a aucun intérêt

=> Pour les fonds fermés UK, un KID est normalement déjà produit. Mais ce KID n’est pas traduit en français (point qui peut pousser certains courtiers à ne pas l’accepter), et quid de l’après Brexit ? vont-ils avoir un intérêt à se conformer à ce genre de directive ou bien faire ce que certains font déjà (Baillie Gifford, Janus Henderson), à savoir proposer 2 familles de produits : des Investments trusts UK ET des fonds ouverts immatriculés en irlande et UCITS… mais les frais sont très différents et ces derniers ne sont pas si facilement accessibles !

Pas évident pour nous de se mouvoir dans une telle complexité

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

2 #16 02/03/2021 10h13

2 #16 02/03/2021 10h13

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Ribeiro, le 23/02/2021 a écrit :

L’idée serait de rentrer progressivement en commençant, par exemple avec HQH et CII dans les prochains jours et de poursuivre dans les prochaines semaines et mois en diversifiant sur d’autres CEF.

Qu’en pensez-vous et avez-vous d’autres suggestions/propositions/remarques sur mon approche ?

Fort d’un nouveau compte Interactive Brokers, j’ai regardé un peu votre liste.

Les frais sont quand même élevés.

Si je prends le fonds BlackRock Enhanced Cap & Inc, vous allez payer 0,91% de frais annuels pour être investi dans Apple, Microsoft, Alphabet, Facebook.

Pour Cohen & Steers Qty Inc Realty, d’après Morningstar, les frais 2019 seraient de 2,15% ; pour investir dans American Tower Corp et Public Storage ?

Ça fait cher pour être investi dans des fonds surpondérés en grosses capitalisations que vous pourriez acheter vous-mêmes. S’il y avait une décote de 30-40%, je ne dis pas, mais en plus, la décote n’est pas très élevée.

En comparaison, Scottish Mortgage Investment Trust est plus diversifié (avec des valeurs chinoises) et vous coûtera seulement 0,36% de frais.

Quant à Pershing Square Holdings que je cite souvent, les frais sont très élevés, mais vous bénéficiez de l’effet de levier d’une dette notée BBB, de positions de couverture et d’une décote de 25% environ.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

2 #17 02/03/2021 14h57

2 #17 02/03/2021 14h57

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

IH : CII a un intérêt dans un marché stagnant ou baissier car, comme discuté plus haut, le rendement est majoré par la vente de calls couverts. En marché haussier vous serez bien évidemment mieux servi par un tracker Nasdaq 100 ou un JPM Techno.

Pour RQI vous avez 0.9% d’intérêts dans les frais puisque le CEF est leveragé (ce qui est le principal intérêt de certains CEFs quand on ne peut pas soi-même investir sur marge), c’est ce qui lui permet de sortir 7% de rendement alors que le coupon moyen du portefeuille est inférieur à 3%. De plus je pense que vous savez maintenant d’expérience l’intérêt d’une gestion (très) active sur le secteur des REITs ; le taux de rotation du portefeuille est >50%, et ce n’est pas seulement pour générer des commissions de transactions

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1

1  1 #18 19/03/2021 10h45

1 #18 19/03/2021 10h45

Lu sur le site de Baillie Gifford, John Anderson, le gérant de Scottish Mortgage Fund depuis 22ans quittera sa fonction de "partner" chez Baillie l’année prochaine (Avril 2022).

En parallèle, Il va être nommé Non executive chairman chez Kinnevik AB (cette année).

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

5 #19 21/12/2021 15h42

5 #19 21/12/2021 15h42

Bonjour,

Côté UK, toujours via l’excellent site the aic, j’ai trouvé un CEF orienté fixed income HY avec également du convertible, des preferred, orienté Uk, mais également europe, US. On a du 8% de rendement, un levier de 12% environ… pour ceux qui cherchent du revenu trimestriel élevé.

Ticker : NCYF.L

Nom : CQS New City High Yield Fund

Un revenu croissant depuis plus de 10ans.

2007/08 Total 3.57p

2008/09 Total 3.65p

2009/10 Total 3.75p

2010/11 Total 3.87p

2011/12 Total 4.01p

2012/13 Total 4.10p

2013/14 Total 4.21p

2014/15 Total 4.31p

2015/16 Total 4.36p

2016/17 Total 4.39p

2017/18 Total 4.42p

2018/19 Total 4.45p

2019/20 Total 4.46p

2020/21 Total 4.47p

Le credit rating est accessible sur leur rapport annuel 2020 (p.53).

- Présentation (décembre 2021).

- Factsheet

- Site du fond.

De mon côté, ayant très fortement réduit ma poche fixed income, je pourrai me laisser tenter par une petite louche de NCYF… sur IB bien sûr.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

3 #20 12/10/2022 13h56

3 #20 12/10/2022 13h56

- doubletrouble

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 10 Vivre rentier

Top 10 Actions/Bourse

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif

- Réputation : 1166

Hall of Fame

Hall of Fame

“INTJ”

J’ai commencé à référencer les CEF qui sont éligibles au PER CTO et contiennent du private equity :

- 3i Group PLC : Portfolio | 3i Group (je n’ai pas trouvé ça très appétissant)

- Oakley Capital Investments : Investment Portfolio | About Us | Oakley Capital Investments Limited (non plus…)

- Caledonia (cité par @InvestisseurHeureux)

- F&C Investment Trust (beaucoup de coté mais apparemment 12% de PE "pochette surprise" dans le sens où je n’en trouve pas la composition)

- The Renewables Infrastructure Group : Portfolio - TRIG

- MIGO Opportunities Trust : MIGO Opportunities Trust plc - Premier Miton Investors (possiblement intéressant car il investit dans plusieurs CEF comme VinaCapital ou Baker Steel qui sont inéligibles au PER, tout en restant lui-même éligible)

- Dunedin Enterprise Investment Trust : Current investments ? Dunedin Enterprise Investment Trust PLC

- …

N’hésitez pas à compléter, surtout les amateurs confirmés de CEF, personnellement je commence seulement à m’y intéresser ![]()

Dernière modification par doubletrouble (12/10/2022 14h44)

✯ Mangia bene, caca forte, e non aver paura della morte.

![]() En ligne

En ligne

1

1  1 #21 07/12/2022 11h40

1 #21 07/12/2022 11h40

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Je regardais les fonds fermés UK globaux mixtes (= sans orientation de style).

La liste est très restreinte quand on demande au moins 1 Md de capitalisation, et que l’on exclut Monk et Scottish Mortgage qui ont une orientation growth.

Généralement, plus le fonds est gros, moins les frais sont élevés, vu qu’ils sont souvent dégressifs selon la taille du fonds.

Les quatre fonds décotent légèrement sur leur NAV. Ce qui est normal si on applique la règle que la décote doit avoisiner 10 fois le montant des frais annuels, mais ça n’a pas toujours été ainsi, il y a eu des périodes de surcote. Notez qu’aucun de ces fonds n’a de frais de performance.

Tous les fonds ont une politique de dividendes croissants depuis cinq décennies (!) environ, et ont un dividende trimestriel. S’ils ont cette résilience, c’est qu’ils mettent en place une réserve dans laquelle ils tapent les mauvaises années.

Tous les fonds ont un léger effet de levier.

Tous les quatre sont très anciens, même s’ils ont pu changer de style de gestion au fil du temps.

Au niveau performances historiques, F&C Investment est dans le haut du lot, boosté par un peu de private equity et une large diversification (400 titres).

Alliance Trust a une stratégie de gestion solide : sectoriellement proche de l’indice global, mais avec différentes poches gérées activement par un manager dans le but de créer de l’alpha sans pari sectoriel.

Witan a eu une surpondération growth ou value mal timée ces dernières années : historiquement plutôt value, il s’est mis à surpondérer le growth au pire moment. Il est moins présent sur les USA et plus sur le UK que les autres fonds.

Bankers sous-pondère aussi les USA au profit du Japon et de la Chine.

--

J’aurais peut-être une préférence pour F&C Investment et Alliance Trust, qui font moins de paris sectoriels/géographiques.

Ou au contraire, on pourrait se dire que puisque comme investisseur particulier on peut investir soi-même aux USA, mais plus difficilement au Japon et en Chine, mieux vaut investir dans Bankers.

![]() Hors ligne

Hors ligne

2 #22 16/12/2022 12h00

2 #22 16/12/2022 12h00

L’offre de fonds fermés UK est vraiment très riche.

Par exemple, je cherchais comment m’exposer aux commodities type cuivre et autres métaux via des compagnies minières.

En général, je regarde d’abord les ETF.

Dans ce cas précis, l’offre d’ETF est limitée (soit parce que l’émetteur n’a pas la licence pour distribuer son fond en france, soit parce que la taille du fond est trop petite, soit l’emetteur n’est pas dispo chez un courtier précis, etc…). J’ai tout de même noté le fond VanEck Global Mining UCITS ETF.

Côté CEF UK, il existe, entre autres, le fond Blackrock World Mining.

Les frais piquent un peu (0.95%).

Toutes les principales minières y sont représentées.

Le fond prend comme référence le MSCI ACWI Metals & Mining 30% Buffer 10/40 Index, mais s’en éloigne librement. Par exemple, le fond surpondère le cuivre dans son allocation (20% vs 9%, source : rapport semi-annuel).

Autre point intéressant : la présence de sociétés non cotées dans le portefeuille. Le fond a ainsi bénéficié des IPOs de Ivanhoe Electric et Bravo Mining.

Il ne s’agit là que d’une première approche bien sûr, à creuser.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

2 #23 01/06/2023 23h02

2 #23 01/06/2023 23h02

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

L’intérêt de la plupart des CEF est de troquer de la performance prix contre des flux revenus réguliers et de bénéficier, pour certains, d’un effet de levier (modéré ou pas) à travers le CEF.

Cela n’enlève en rien au fait qu’ils ont tous un univers d’investissement particulier (catégoriel, sectoriel ou géographique) dont dépendra toujours leur performance combinée prix+revenus (parfois mieux, mais souvent moins du fait des frais élevés de beaucoup de véhicules de redistribution). Je rejoins Louis Pirson en disant que quand vous avez choisi d’investir sur HFEL, vous avez choisi d’investir sur l’Asie Pacifique ex-Japon, donc en premier lieu la Chine. Le fait que le rendement de la zone vous soit servi sous forme de dividendes (et donc, en phase de performance prix des sous jacents négative, en mangeant simplement le capital) ne change pas le fait que c’est ce que vous obtenez; vous n’avez pas acheté un titre de rente perpétuelle à 9%. Si vous êtes insatisfaits de la performance absolue, ce n’est pas le CEF qui est à blâmer, il a fait ce qu’on lui a demandé, mais l’interface chaise-clavier qui a parié sur la performance de cette zone.

Pour les résidents fiscaux qui sont taxés sur les dividendes au premier euro, comme les Français, les CEF de rendement (il n’y a pas que ça) n’ont pas vraiment d’intérêt, il vaut mieux investir sur des supports capitalisants et faire du tax loss harvesting lorsque le moment s’y prête, ce qui permet d’adoucir l’impact fiscal sur les plus-values à la revente.

![]() Hors ligne

Hors ligne

1

1  1 #24 14/06/2023 10h28

1 #24 14/06/2023 10h28

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 625

Je poste rapidement ici pour annoncer une trade récente de votre serviteur, à savoir un retour sur le Trust de Ruffer : Ruffer Investment Company (ticker RICA).

En AV, ils ont le fonds Total Return International qui suit la même stratégie.

Ruffer : société anglaise avec comme historique d’une année seulementde perte depuis 1996. Edit 2 en fait.

A noter : positifs en 2000, 2008, 2011, 2020 et 2022.

Drawdown maximum de 9% depuis l’origine et c’est maintenant.

A noter : Ruffer est le plus gros acteur mondial sur les inflation-linked bonds donc grosse expertise inflation.

Dans une optique de portefeuille diversifié, ajouter cette pose fait du sens maintenant que la volatilité des actions est redevenue très basse et que les risques augmentent (notamment l’an prochain déficits publics gigantesques et inflation qui pourrait réaccélérer cet été).

Le fonds Ruffer permettra de profiter de ce scénario (perf probable alors de +15/20%) tandis qu’une continuation de l’environnement actuel ferait faire du surplace au fonds.

Dernière modification par kiwijuice (30/06/2023 16h51)

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

1

1  1 #25 23/05/2024 11h25

1 #25 23/05/2024 11h25

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “fonds fermés anglais et autres cef américains”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 10 | 3 150 | 18/05/2015 13h52 par Tssm | |

| 3 | 2 475 | 20/02/2021 22h22 par sissi | |

| 3 | 3 078 | 13/11/2018 16h15 par ZeBonder | |

| 2 | 2 276 | 17/04/2012 09h35 par AIR64 | |

| 83 | 33 235 | 15/01/2021 16h58 par Job | |

| 2 | 1 024 | 07/06/2022 08h29 par Louis Pirson | |

| 4 | 1 792 | 01/06/2020 09h14 par oliv21 |