Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

#51 11/01/2021 11h24

- Monceau

- Membre (2017)

- Réputation : 13

Bonjour à tous,

Comment cela peut se faire qu’une valuer est éligible au PEA chez un courtier et pas chez un autre? Est-ce à l’appreciation de chaque courtier?

Par exemple celle-là semble d’être eligible au PEA chez Fortuneo et Binck, mais pas chez Boursorama et Bourse Direct.

@Franckielestore , comment avez-vous justifié le referencement sur Binck ? ou bien une simple demande avait suffit ?

![]() Hors ligne

Hors ligne

#52 11/01/2021 14h14

- Tahure

- Membre (2014)

- Réputation : 170

Bonjour,

J’ai la valeur en PEA chez BD.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#53 11/01/2021 17h58

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Par exemple celle-là semble d’être eligible au PEA chez Fortuneo et Binck, mais pas chez Boursorama et Bourse Direct.

Pour moi pas de problématique PEA/boursorama:

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#54 29/03/2021 16h22

Les résultats 2020 sont sortis récemment :

- Net rental income of €1,003 million up by 31% from €766 million in 2019.

- Adjusted EBITDA increased to €944 million, higher by 22% year-over-year.

- FFO I per share before perpetual for FY 2020 at €0.34, leading to a proposed dividend of €0.22 per share (subject to AGM approval) and a dividend yield of 3.5% (based on a share price of €6.22).

- FFO I at €358 million in 2020, as compared to €446 million in 2019.

- FFO I per share for FY 2020 at €0.27 in line with our guidance.

- With effect from FY 2021, dividend payout policy will be 75% of FFO I per share.

- Over €2.7 billion signed disposals in 2020, of which €2.3 billion have been closed in 2020 at a premium of 3% over book value and 33% over total cost, with proceeds directed towards debt repayments and an accretive share buyback.

- Portfolio valuations remained supportive with revaluation and capital gains of €769 million in FY 2020, increasing by +3.9% on a like-for-like basis.

- Net Profit for FY 2020 amounted to €906 million, reflecting an EPS (basic) of €0.50.

- New EPRA BPR guidelines implemented with EPRA NTA at €11.2 billion as at year-end 2020. On a per share basis, the NTA resulted in €9.5 as of year-end 2020, an increase of 10% compared to €8.6 per share in 2019.

- Total Equity of €15.6 billion as of December 2020, reflecting an equity ratio of 50%.

- Investment property as of December 2020 at €21.2 billion, up by 17% from year-end 2019.

- Conservative capital structure maintained with a low LTV of 34%, reduced cost of debt to 1.4% at a long average debt maturity period of 6.1 years and an ICR of 4.3x. The amount of unencumbered assets increased to €15.6 billion (76% by rent) as of year-end 2020.

- Total rental LFL growth of 0.2%, with 1.3% LFL rental growth excluding hotels.

- Guidance for FY 2020 achieved and guidance for FY 2021 published.

Je note dividende en baisse mais EPRA NTA en hausse et endettement bien maîtrisé. Pour se consoler sur le dividende, ils annoncent également un programme de rachat d’actions jusqu’à 500 M€. Vu la grosse décôte du titre ça parait intellligent.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #55 25/08/2021 17h44

1 #55 25/08/2021 17h44

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Résultats S1 publiés ce jour.

Dans les grandes lignes:

- Net rental income de EUR458 millions au S1 2021, contre EUR502 millions en N-1, qu’ils expliquent par le niveau important des cessions

- Total des cessions à hauteur de EUR1.1 milliards réalisées au S1 2021, 3% au dessus de la valeur comptable (le patrimoine total était valorisé à hauteur de EUR30.7 milliards)

- EBITDA ajusté de EUR452 millions au S2 2021, contre EUR500 millions en N-1

- FFO par action de 0.15 EUR vs 0.17 EUR en N-1

- EPRA NTA stable à 9.6 EUR / action

- LTV: 33%

- croissance des loyers de +2% sur une base comparable (hors cessions)

- sur la partie hôtellerie, ils indiquent une collecte de 34% des loyers au S1, 45% en juillet

Dividende

Dividende prévisionnel par action pour l’année 2021: entre 0.22 et 0.24 EUR / action

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

1 #56 24/11/2021 13h27

1 #56 24/11/2021 13h27

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Publication des résultats du troisième trimestre ce jour.

Dans les grandes lignes sur les 9 derniers mois:

- Croissance des loyers de +2% à 773m€

- FFO par action de 0.23€, sur 12 mois ils prévoient 0.29-0.31

- LTV à 39%

- Dividende par action prévu: 0.22-0.24€ (au cours actuel cela représente un rendement entre 3.8% et 4.2%)

- 1.1M€ de cessions réalisées à date (9 mois) pour un objectif de 2.5M€ sur 2021, avec une valeur de vente supérieure de 3% à la valeur comptable.

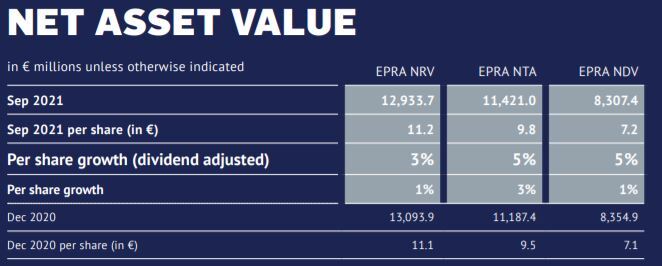

- EPRA à 9.8€

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

1 #57 02/02/2022 11h09

1 #57 02/02/2022 11h09

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

Belle hausse ce jour liée à une finalisation (90% déjà effectué) du programme de rachat d’actions d’un montant de 500m€ et prolongation de celui-ci d’un même montant.

La stratégie me semble être la bonne, concentration de la qualité du patrimoine, augmentation de la NAV via des rachats d’actions.

Pour rappel, au 30/09:

La stratégie est identique que ce soit chez Aroundtown ou Grand City Properties (dont Aroundtown possède une minorité de contrôle et risque de finir majoritaire sous peu…).

La seule limite de GCP, est le rachat d’actions pour des prix compris entre 20€ et 21,25€ qui fait qu’en cas de baisse plus forte, celui-ci est en stand-by (cf ici)…

Résultats annuels le 29/03

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#58 29/03/2022 10h18

Résultats 2021 sortis : FFO à 0,30 € par action et dividende estimé à 0,23 €, endettement stable et NTA EPRA en hausse à 10,2 €.

Le rendement actuel est pas extraordinaire (4,2%) mais là décote sur actif est énorme.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #59 26/05/2022 15h08

1 #59 26/05/2022 15h08

- AesculusHippocastanum

- Membre (2015)

- Réputation : 64

“INTJ”

Bonjour,

les résultats du T1 2022 ont été publiés hier.

- Des cessions ont été réalisées pour plus d’un milliard d’Euros. le prix de vente est supérieur aux estimations. 200 millions sont allés vers un rachat de titres et 800 millions au désendettement. (LTV à 40%, maturité de 5,7 ans et taux de 1,2%)

- BPA de 0.06 € contre 0.11 € attendu par le marché.

- Nav de 10,3 €. La décote se confirme.

- guidance 2022 confirmée.

Ces résultats sont mal accueillis par le marché puisque le titre dévisse de 5% pour se retrouver vers 4.20 €. Je profite de ce recul pour entrer sur la valeur.

Adde parvum parvo magnus acervus erit

![]() Hors ligne

Hors ligne

#60 26/05/2022 16h12

- Flavius

- Membre (2017)

Top 10 Année 2024

Top 50 Année 2023

Top 10 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Finance/Économie

Top 50 SIIC/REIT - Réputation : 251

Le secteur immobilier allemand (j’inclus l’Autriche même si je ne valide pas l’Anschluss) semble atteint d’un déficit de confiance, après les gouvernances très critiquables qui ont torpillé les sociétés Adler et Corestate.

Les VaD avaient raison avant tout le monde dans ces deux exemples; mais ils ne semblent pas présents sur Aroundtown de ce que je vois.

![]() Hors ligne

Hors ligne

#61 26/05/2022 16h39

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1037

Hall of Fame

Hall of Fame

IDEM a 4.23 j’achète apres lecture

Investor Relations - Aroundtown SA - Largest German Listed Commercial Real Estate Company

Aroundtown SA (symbol: AT1), trading on the Prime Standard of the Frankfurt Stock Exchange, is the largest listed and highest rated (BBB+ by S&P) German commercial real estate company. Aroundtown invests in income generating quality properties with value-add potential in central locations in top tier European cities mainly in Germany/NL.

Surtout la boite est enregistrée au Luxembourg ISIN: LU1673108939 ce qui implique 15% de retenue et non 26.375%

Vu la fin des restrictions … les hotels devraient performer nettement mieux - et donc le revenu augmenter !

During most of Q1 2022, the hospitality industry was adversely impacted by restrictions and high infection rates due to the Omicron wave which resulted in a collection rate for the Company’s hotel properties of 45%. As all restrictions have been lifted since end of March and hotel bookings are recovering, Aroundtown is expecting a collection rate of 70-80% for the remainder of the year.

Dernière modification par sissi (26/05/2022 16h54)

![]() Hors ligne

Hors ligne

#62 04/07/2022 17h06

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

Pour faire suite à mon intervention sur la file Gecina:

Ayant analysé Aroundtown avant de la mettre en portefeuille, je suis assez surpris de la force de la baisse. La capitalisation, retraitée des actions autodétenues est de 3,1 milliards € pour une valeur d’actifs net de dette de 18,8 milliards € (Tableau LTV p34 (a) - (b)) soit 85% de décôte.

Il faut cependant noter que l’entreprise va faire face à de fortes échéances à partir de 2025 (et donc de potentiels refinancements à des taux anticipés plus élevés…).

De plus, la politique de financement dépend relativement fortement de la cession d’actifs non stratégiques. D’ici les résultats du T2 (25/08) et hormis d’éventuelles news sur la presse spécialisée concernant des cessions ou une éventuelle opération capitalistique du board comme réalisé en 2020, je ne pense pas qu’il y aura de quoi faire échapper Aroundtown au massacre sectoriel…

A noter que du 31/03 au 29/06 (en prenant les actions au droit de vote suspendu lors de l’AG), 28105564 actions ont été racheté soit 1,83% du capital ou 2,54% des actions non autodétenues.

Je n’ai pas pu participer à l’AG donc je ne sais pas si le sujet a été évoqué, mais pourquoi ne pas annuler ces actions? Une offre sur GCP payée en action? Je préférerai clairement qu’ils annulent des actions et se concentrent sur l’allègement du bilan pour diminuer le risque perceptible du refinancement et faire redresser le cours de bourse…

Par ailleurs, dans la présentation du T1, ils indiquent 130m€ de cessions au T1, un volume de cessions engagées de 1,1 milliard € dont 500m€ signés en 2021 (et donc probablement un beau montant de finalisation réalisées annoncées au T2?).

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#63 05/07/2022 12h05

- BullAndBear

- Membre (2014)

- Réputation : 62

Pas d’annulation car ça augmenterait le leverage.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#64 05/07/2022 14h09

- Stouf

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 78

@BullAndBear Selon ma compréhension, peu importe que les actions rachetées sont annulées ou non. Racheter ses actions réduit les capitaux propres et fait augmenter le levier. Dans les comptes, les Treasury shares réduisent bien l’equity.

Mon dernier article sur SA: Global Supply Shortages: Investing In Containers Through Preferred Shares- Parrainage Degiro

![]() Hors ligne

Hors ligne

#65 05/07/2022 18h18

- BullAndBear

- Membre (2014)

- Réputation : 62

si on regarde comme ratio la dette sur la somme des actifs, je les inclurais dans les actifs (car elles peuvent etre vendues, distribuees,…). Peut-etre que certains feraient différemment.

![]() Hors ligne

Hors ligne

#66 05/07/2022 18h29

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

La LTV est calculée en divisant l’endettement net par les "tangible assets" (immeubles) et non pas de l’equity (capitaux propres).

Les actions autodetenues ne sont pas prises en compte.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #67 08/07/2022 11h52

1 #67 08/07/2022 11h52

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

Pour information :

Aroundtown SA annonce avoir publié le prix de souscription de 2,48 EUR et le ratio de souscription de 12,69 : 1 pour le dividende en actions annoncé précédemment le 30 juin 2022.

Source

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#68 25/08/2022 11h43

Aroundtown sort enfin ses résultats H1 2022 :

Aroundtown a écrit :

AROUNDTOWN ANNOUNCES H1 2022 RESULTS WITH STRONG FFO I PER SHARE GROWTH

* Net rental income of €613 million in H1 2022, up by 34% year-over-year, primarily as a result of the consolidation of GCP and like-for-like net rental income growth of 2.3%.

* FFO I amounted to €186 million for H1 2022, up by 8% year-over-year. FFO I per share increased by 13% to €0.17 in H1 2022 as compared to €0.15 in H1 2021.

* Closed disposals of approx. €625 million in H1 2022, crystalizing 7% gains over book value. Further €410m disposals closed after H1 2022.

* Strong liquidity of €2.2 billion with additional liquidity potential via €1 billion undrawn revolving credit lines and €24.2 billion unencumbered properties.

* Net Profit in H1 2022 amounted to €471 million with a basic EPS of €0.25, supported by €401 million of revaluation and capital gains in H1 2022 or 2.0% value like-for-like including capex.

* EPRA NTA amounting to €10.4 per share at the end of June 2022, up by 2% (4% dividend adjusted) since year end 2021

* Conservative financial platform maintained at the end of H1 2022 with long average debt maturity of 5.4 years, low cost of debt of 1.2%, LTV of 40% and strong ICR of 5.3x.

* Guidance for FY 2022 confirmed, all financial policies are in line.

Le titre a pas mal souffert ces derniers temps mais tout le secteur morfle malgré des résultats généralement positifs.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#69 13/10/2022 15h55

Le titre chute comme une brique aujourd’hui après une dégradation de Citi (-11% en ce moment !). On est à -67% sur un an ce qui est brutal même pour le secteur des foncières européennes très malmené.

Ils continuent de racheter des actions, ce qui est astucieux vue l’énorme décote sur actif net.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#70 13/10/2022 19h50

- BullAndBear

- Membre (2014)

- Réputation : 62

Leurs achats passés paraissent pour le coup nettement moins astucieux. De plus ils traitent mal les créditeurs. Et le marché réagit. Leur dette senior est maintenant à 8% de rendement. Il va falloir vendre des biens car se refinancer à ces niveaux n’est pas viable.

![]() Hors ligne

Hors ligne

1 #71 14/10/2022 02h57

1 #71 14/10/2022 02h57

C’est une bonne remarque, du coup j’ai ressorti leur dernière présentation du H1 2022, et je ne vois pas trop de motifs d’inquiétude :

* Pas d’échéances significatives avant 2025 (le gros étant de 2026 à 2028)

* Assez de liquidités pour rembourser les échéances jusqu’au Q3 2025

* Une maturité moyenne de 5,4 ans

* 84% des propriétés sont non-collatéralisées

* Enfin un coût de la dette moyen de seulement 1,2% avec un ratio ICR de 5,3 qui semble relativement correct

Les taux de marché sur les obligations existantes sont effectivement relativement élevés mais ça semble le cas sur les autres foncières également, je pense qu’on a plutôt affaire à un krach obligataire qu’à un soucis spécifique à Aroundtown.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#72 14/10/2022 13h47

- BullAndBear

- Membre (2014)

- Réputation : 62

tout a fait. Le principal risque (pour toutes les foncières) reste les conséquences d’une baisse des prix de l’immobilier qui ferait s’envoler les ratios d’endettement ce qui entraînerait un abaissement des notations et/ou une violation des conditions d’emprunt. Tout ceci alors que les charges d’emprunt resteraient théoriquement soutenables.

![]() Hors ligne

Hors ligne

#73 08/12/2022 01h28

AroundTown décide de ne pas caller ses obligations perpétuelles et Bloomberg sort un papier sur ces dettes hybrides, End of Easy Money Era Sparks Questions Over Landlords’ True Debt Loads :

Bloomberg a écrit :

Aroundtown, which is one of Germany’s biggest real estate issuers and backed by Israeli investor Yakir Gabay, has been criticized by some for reporting a low LTV ratio because it doesn’t include hybrids in its calculations.

“Aroundtown reported an artificially low LTV ratio of 40%,” Ash Nadershahi, senior analyst at Creditsights said in a note to clients late last month. “This is because the company does not include hybrids in their calculations, adds in cash from yet-to-be completed asset sales and, in our view, applies generous assumptions to its property valuations.” He placed a sell recommendation on Aroundtown’s hybrids.

Under the new guidance, Aroundtown’s EPRA LTV would be 55% as of June, a spokesman said in an email. The metric was included in a company presentation to investors published Nov. 24.

The company, however, is defending its accounting practices.

“We see hybrid notes, especially in the current market condition, as an equity instrument as they do not have any default covenants, no maturities, are subordinated to debt, and the principle and coupon payments can be deferred perpetually,” Aroundtown said in a statement in response to questions from Bloomberg News about their accounting treatment. “For the purpose of bond covenants, the perpetual notes are considered as 100% equity. Thus, in times of financial distress these instruments provide an additional security.”

Toutes les grosses foncières utilisent ces instruments donc à mon sens rien de spécialement négatif pour AroundTown, même si le non-call n’aidera pas à émettre de nouvelles perpétuelles. Par contre l’article évoque aussi une possible suspension du coupon (qui peut être repoussé) et s’ils font ça, l’impact chez les créditeurs va être très problématique.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #74 18/03/2023 10h09

1 #74 18/03/2023 10h09

Pour ceux qui se demandent pourquoi le cours a récemment brutalement décroché, il semble que ce soit une réaction aux résultats 2022 de Grand City Properties, qui annonce une suspension du dividende malgré des résultats à vue de nez assez bons. AroundTown possède 60% de Grand City (ce qui représente 1/3 de son portefeuille).

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#75 18/03/2023 16h23

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

Bien que les résultats de GCP soient convenables, il faut prendre en compte le paramètre principal : la hausse des taux. Conserver du cash permet d’améliorer le profil de liquidité de l’entreprise, donc à LT ça reste positif pour l’actionnaire. Inconvénient, les foncières sont notamment appréciées pour leurs distributions de dividendes, ce qui ne sera donc ici pas le cas.

Deuxième facteur non évoqué, Vonovia, le leader du secteur a annoncé jeudi soir une division par deux de son dividende. D’où les forts impacts vendredi.

L’immobilier résidentiel allemand va devenir compliqué localement… Dans un pays de locataires (opposé à la France), que les politiques souhaitent limiter la hausse des loyers peut se comprendre, mais avec un marché de pénuries, tenu par des foncières qui réduisent donc leurs investissements (à cause des taux en 2023, et des limitations de hausses de loyers dès fin 2021), ça va être sympa pour se loger…

Actionnaire Aroundtown & Vonovia

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Consultez les ratios boursiers et l’historique de dividendes d’Aroundtown sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes d’Aroundtown sur nos screeners actions.

Discussions peut-être similaires à “aroundtown : foncière non reit diversifiée en allemagne et aux pays-bas”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 41 | 17 642 | 13/05/2021 21h38 par Jeff33 | |

| 5 | 3 921 | 12/05/2018 15h33 par Klaus | |

| 131 | 78 590 | 23/10/2024 04h56 par Betcour | |

| 3 | 1 812 | 22/04/2016 20h52 par AleaJactaEst | |

| 0 | 2 467 | 09/10/2014 18h38 par vauban | |

| 66 | 28 570 | 08/12/2019 22h54 par FunnyDjo | |

| 30 | 17 535 | 10/02/2020 20h21 par Piksou |